Ипотека на новостройку

Содержание:

- Вопросы и ответы

- Переход собственности

- Ближайшие отделения Сбербанк в соседних городах

- Как регистрируется сделка купли-продажи

- Кросс-курс 6000 Рублей (Россия) к другим валютам

- О залоге за квартиру

- Как выбрать квартиру для военной ипотеки

- График выплат

- Подача заявки

- Расположение на карте: Филиал СПб №2 ПАО Банк «ФК Открытие»

- Особенности покупки квартиры в ипотеку

- Покупка жилья на вторичном рынке

- Как купить жилье без ипотеки?

- Оформление страховки

- Помощник

- Вопросы и ответы

- Выберите ипотеку

- Копить или взять ипотеку?

- Типы безотзывного аккредитива

- Почему жилое помещение может быть не подходящим под ипотечный займ?

- Потребительский кредит

- Как купить квартиру в ипотеку — с чего начать и какие этапы придётся пройти

- Покупка залоговой квартиры в ипотеку «внутри» одного банка

- Оценка недвижимости и собственных средств

- Особенности процедуры

- Обязательные расходы при оформлении ипотеки

- Сколько оформляется и одобряется ипотека?

- Условия покупки ипотечной недвижимости

- Особенности получения ипотеки на другие виды недвижимости

- Поиск ипотек на вторичное жилье в России

Вопросы и ответы

В чем плюсы ипотеки в новостройке?

Основные преимущества покупки квартиры в новостройке по ипотечной программе: низкая стоимость недвижимости, отсутствие каких-либо юридических обязательств на приобретаемой жилплощади, низкая ставка от застройщика по сравнению со ставками на готовое жилье.

Какие требования по ипотеке предъявляются к заемщику?

В перечень основных требований входят: российское гражданство и прописка, хорошая кредитная история, возраст заемщика от 18 до 75 лет на срок окончания выплат по ипотеки, определенный трудовой стаж (от полугода на последнем рабочем месте), уровень дохода заемщика выше примерно на 40% от установленной суммы ежемесячной выплаты по кредиту.

Кому дают льготную ипотеку?

Льготная ипотека выдается для приобретения недвижимости в новостройках. Участвовать в программе могут семьи, с двумя и более детьми. Основное условие — младший ребенок появился после 2018 года.

Переход собственности

Приобретенная в порядке ипотечного кредитования квартира рассматривается банком как имущество, которое будет является залоговым. В случае одобрения конкретной квартиры в качестве объекта ипотеки, заемщику одобряется кредит. Если жилье не отвечает требованиям, выдвигаемым банком, потребуется подыскать другое жилье.

При положительном решении заемщик получает образец договора купли-продажи и планируется дата заключения сделки.

В установленное время покупатель-заемщик и продавец приходят в отделение банка, где им необходимо подписать следующие документы:

- договор ипотечного кредитования;

- соглашение о залоге;

- договор купли-продажи;

- акт передачи квартиры (в случае необходимости);

Тем не менее, следует понимать, что истинным собственником недвижимости покупатель станет только после того, как полностью вернет займ и снимет залог. До этого момента он не может распоряжаться недвижимым имуществом, т.е. совершать сделки купли-продажи, мены, дарения и др. без согласия банка.

Ближайшие отделения Сбербанк в соседних городах

Как регистрируется сделка купли-продажи

Если договор купли-продажи составлен в простой форме, участники сами подают документы на регистрацию сделки. Если договор удостоверен нотариально, тогда этим .

С 2017 года во многих городах Регистрационные палаты принимают договора только через посредника в виде МФЦ («Мои документы»). Поэтому, если в вашем населенном пункте есть МФЦ, обращайтесь туда. Подача документов в этих двух организациях не отличается, поэтому в инструкции я указала именно про МФЦ.

-

Стороны приходят в МФЦ, оплачивают госпошлину и подают необходимый пакет документов.

Участников до 14 лет присутствие не потребуется, за них должен присутствовать родитель (опекун, попечитель). Если участнику от 14 до 18 лет, вместе с ним также должен присутствовать один из родителей (опекун, попечитель).

Госпошлина на регистрацию — 2000 рублей (пп. 22 п. 1 ст. 333.33 НК РФ). Ее оплачивают покупатели, деля поровну между собой. Реквизиты дадут там же. Касса по оплате обычно находится в самом здании МФЦ, комиссия около 50 рублей.

После оплаты госпошлины, в порядке очереди сотруднику нужно предоставить документы в оригиналах и копиях. Список документов зависит от каждой ситуации.

-

Сотрудник составит заявления о регистрации права, которое покупателям и продавцам необходимо проверить и подписать. У каждой из сторон свое заявление.

Дополнительно: если квартира находится все еще в залоге у банка, к документам нужно приложить справку об отсутствии задолженности. Тогда сотрудник еще даст продавцам на подписание заявление о снятии обременения.

- Потом сотрудник заберёт поданные документы (кроме паспортов и свидетельств о рождении), выдаст каждой стороне опись/расписку об их получении.

- Из МФЦ документы передают регистратору. Если все верно, будет зарегистрирован переход права собственности от продавцов к покупателям. Об этом будет внесена запись в ЕГРН.

Максимальный срок регистрации сделки — 9 рабочих дней ст. 16 Федерального закона от 13.07.2015 N 218-ФЗ. На практике бывают задержки из-за загруженности Росреестра. Узнать о завершении регистрации можно по телефону, который указан в описи/расписке. Там же указан номер дела.

- В назначенный день участники сделки забирают свои документы. Каждому выдадут договора купли-продажи. Покупателям также дадут выписку из ЕГРН на квартиру. В этой выписке будет указано, что они теперь является новыми собственниками. При себе нужно иметь паспорта и ранее выданные сотрудником описи/расписки. Забрать документы каждый может в разное время, необязательно всем получать их одновременно.

Если договор купли-продажи удостоверялся у нотариуса

Если договор будет в нотариальной форме, нотариус обязан САМ, БЕСПЛАТНО И В ЭТОТ ЖЕ ДЕНЬ подать документы на регистрацию — ст. 1 Федерального закона от 03.08.2018 N 338-ФЗ и п. 2 ст. 22.1 Основ о нотариате.

Обычно нотариусы подают документы в электронном виде. В этом случае документы он должен подать в день подписания договора купли-продажи и сделку должны зарегистрировать в течение рабочего дня. Если документы «по старинке» собираются отнести в отделение Росреестра, то нотариус обязан это сделать в течение 2 рабочих дней, а срок регистрации будет уже 3 рабочих дня. Все это указано в п. 9 ст. 16 Федерального закона о регистрации недвижимости от 13.07.2015 N 218-ФЗ.

На практике дела со сроками подачи и регистрации обстоят хуже, чем это написано в законе. Например, в Санкт-Петербурге нотариальная электронная регистрация проходит совсем плохо (на момент написания статьи). Она растягивается аж на целый месяц. Поэтому все подают документы самостоятельно — инструкция выше. Знакомый риэлтор из Самары говорит, что у них нотариальная регистрация без проблем. Поэтому в этом деле многое зависит от города.

Нотариусу нужно дать 2000 рублей, которая пойдет на оплату госпошлину за регистрацию (пп. 22 п. 1 ст. 333.33 НК РФ). Если нотариус подаст документы электронно, то Росреестр установил скидку в 30% — нужно оплатить уже только 1400 рублей. По закону госпошлину оплачивают покупатели, т.к. они выгодоприобретатели в сделке, но нотариусу без разницы кто даст деньги.

После того как сделку зарегистрируют, документы нужно забрать у нотариуса. Некоторые нотариусы оповещают об этом по телефону, некоторым придется звонить самому. Заранее уточните этот момент.

Кросс-курс 6000 Рублей (Россия) к другим валютам

О залоге за квартиру

Ипотечный кредит – это кредит под залог недвижимости. Чаще всего в качестве обеспечения принимается именно то жилье, которое и приобретается, хотя это и не обязательное условие.

Оценка квартиры

Чтобы понимать рыночную стоимость квартиры, ее сначала нужно оценить. Зачастую банки требуют официальный отчет от лицензированных оценщиков. Причем нередко настаивают именно на тех, которые аккредитованы в этом банке. Оценка жилья – достаточно дорогостоящая процедура, зато она позволяет с полным на то основанием требовать конкретную сумму за квартиру.

Чаще всего оценка проводиться на основании уже существующих аналогов. Проще говоря, примерно представить стоимость можно и самостоятельно, опираясь на другие предложения похожих квартир в городе или его районе.

Пример: Если очень упростить, то можно представить 3 квартиры, похожие на целевое жилье. Одна из них стоит 2 миллиона, вторая 2,5, а третья, 1,7 миллиона рублей. Средняя цифра и будет приблизительной стоимость целевой квартиры: (2,5+1,7+2)/3=2,07 миллиона рублей.

Проверка залога

Перед оформлением залогового имущества, специалисты банка должны его проверить. Они изучают соответствие всего, что сказано в документах с реальным положением вещей, оценивают доступ к квартире и многие другие параметры. Следует подготовиться к тому, что подобные проверки будут совершаться регулярно. В среднем – 1 раз в год, но может быть как чаще, так и реже.

Страхование залога

Уже полностью готовый к оформлению в качестве обеспечения объект недвижимости в обязательном порядке подлежит страхованию. Причем отказаться от этой страховки нельзя – это требование законодательства. Стоимость напрямую зависит от цены квартиры, срока страхования и множества различных параметров, включая сюда даже материал стен/перекрытий.

Обычно страховка оформляется на 1 год и продлевается ежегодно вплоть до закрытия кредитного договора. Однако в некоторых случаях квартира страхуется сразу на весь срок действия кредита. Обычно при такой ситуации страховая компания делает хорошую скидку.

Обременение залога

После подписания договоров, на квартиру накладывается обременение. В данном случае клиент ничего не должен делать. Банк сам наложит обременение и, более того, сам его и снимет после погашения задолженности.

Нужно помнить, что обременение не позволит продавать это жилье. Также, обычно, по условиям договора, клиент банка ограничивается в определенных действиях со своим жилищем: не может прописывать других лиц, делать перепланировку и так далее без согласования с банком.

Разумеется, постоянно контролировать все это финансовая организация не будет, однако если данный факт всплывет во время проверки, банк может потребовать досрочного погашения кредита или наложит штрафные санкции.

Как выбрать квартиру для военной ипотеки

Какие квартиры подходят под военную ипотеку? Строгих требований к квартирам, покупаемым на военную ипотеку, нет. Есть определенный алгоритм, который работает в таких случаях:

- Квартира располагается в многоэтажном доме. Новостройка это или вторичное жилье, значение не имеет.

- Для покупки подходят квартиры в доме, состоящем из изолированных блоков.

- Приобретать коммуналку можно только полностью, а не отдельную комнату в ней.

- Не подходят объекты с деревянными перекрытиями или они должны быть в минимальном количестве. Это снижает вероятность быстрого распространения пожара.

- У жилья не должно быть собственника.

Взять жилье в ипотеку – не проблема, однако могут быть сложности при покупке дома с земельным участком.

Военную ипотеку могут одобрить и на квартиру с первичного рынка, даже если дом еще не достроен.

Хотя закон о военной ипотеке постоянно пересматривается, суть его не меняется: военнослужащий может купить любое жилье, в том числе частный дом с участком.

График выплат

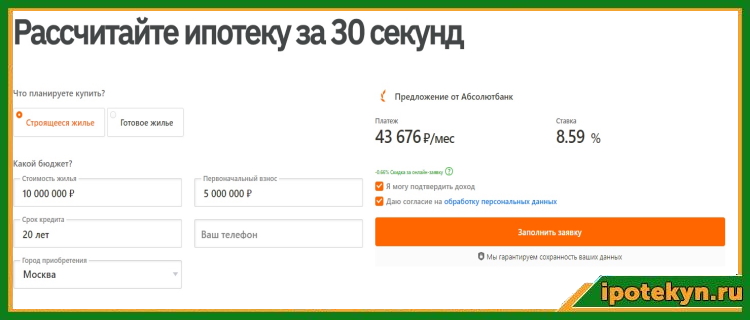

Подача заявки

Правила получения ипотеки на покупку квартиры включают такой этап, как подачу заявки. Форма заявки обычно размещена на сайте банка, в котом планируется получить ипотеку. После заполнения формы, банк может провести предварительное ознакомление с данными, после которого он даст ответ. Потом документы пройдут тщательную проверку.

Правильно купить квартиру в ипотеку можно, если хорошо подготовиться к собеседованию с сотрудниками банка, составить список вопросов и обсудить все нюансы, включая данные о ежемесячных платежах и возможности досрочного погашения кредита. Сотрудники кредитной компании вправе запросить дополнительные документы, включая справку 2-НДФЛ. Документ за текущий год необходимо взять с места работы.

В некоторых случаях кредитное учреждение запрашивает копию трудовой книги. После одобрения заявки всегда уточняйте у менеджера, сколько действует одобрение.

Расположение на карте: Филиал СПб №2 ПАО Банк «ФК Открытие»

Особенности покупки квартиры в ипотеку

Процесс покупки жилья в новостройке протекает гораздо быстрее, чем реализация сделки на вторичном рынке. Благоприятными условиями для быстрого оформления считаются:

- достаточные доказательства платежеспособности;

- выбор застройщика, аккредитованного банком;

- клиент имеет хорошую кредитную историю, пользуется другими сервисами кредитора;

- выбранная квартира не была ранее приобретена и не передается по переуступке прав;

- клиентом выбрана стандартная программа кредитования (для ипотеки по господдержке потребуется сбор дополнительных документов).

Сделки на первичном рынке выгодно отличаются еще и тем, что у покупателя нет необходимости заботиться о правах третьих лиц, оценке технического состояния помещения и приведении его в соответствие требованиям специалистов БТИ. Кроме того, почти все заботы об оформлении документов берут на себя специалисты юротделов застройщика.

Что касается финансовой стороны вопроса, то практика показывает, что:

- покупатель может сэкономить до 30% стоимости, если заключает ДДУ на ранней стадии строительства;

- ставки на новострой ниже, чем на «вторичку»;

- комфорт работы с застройщиком придется оплатить дополнительно (скорее всего, выбора у клиента не будет, услуги юристов и риелторов входят в стандартный пакет услуг);

- вероятность одобрения ипотеки на новостройку выше за счет исключения риска оспаривания факта законности перехода права собственности.

Покупка жилья на вторичном рынке

Приобретение квартиры в новостройке далеко не каждому гражданину кажется оптимальным вариантом. Сотрудничество с банком в таком случае, безусловно, является максимально выгодным. Имея в качестве партнеров застройщиков, кредитная организация заинтересована привлечь больше клиентов, чтобы получить выгодные проценты от заключенных сделок. Как правило, процентная ставка по ипотечным кредитам, выдаваемых для приобретения строящегося жилья, ниже.

Это не останавливает граждан, желающих оформить покупку недвижимости на вторичном рынке. Такая сделка имеет определенные преимущества:

- в квартиру можно сразу заселиться – это главное достоинство, позволяющее отказаться от съема жилья. Таким образом, клиент просто заселяется в квартиру и экономит денежные средства, проживая уже в собственном доме;

- постоянная регистрация – важный нюанс, позволяющий записать детей по месту жительства в садик или оформить в школу. Для молодых родителей этот аспект является намного важнее других;

- возможность сдать жилье в аренду – сдавая квартиру в аренду, собственник получает возможность за счет арендной платы вносить обязательные платежи по кредиту. Некоторым денег хватает и на жизнь, поэтому сдачу жилплощади в аренду можно рассматривать, как источник дохода.

Именно благодаря наличию этих очевидных преимуществ граждане рассматривают вариант с приобретением жилья на вторичном рынке даже при условии, что банк установит более высокую ставку по кредиту.

Как купить жилье без ипотеки?

Многие застройщики предлагают беспроцентную рассрочку на несколько месяцев или даже лет. Но рассрочка подходит людям, у которых большие ежемесячные доходы и которые уверены в завтрашнем дне. Этот вариант таит подводные камни: цена на квартиры при покупке в рассрочку часто выше, чем при 100-процентной оплате, а право собственности вы получите только по окончании всех выплат.

Существуют также субсидии на покупку жилья и программа «материнский капитал», в регионах эти суммы могут быть значительным подспорьем при покупке квартиры.

Субсидии

Проверьте, нет ли вас в списке тех, кому могут быть предоставлены субсидии на покупку жилья. Общую информацию об этом можно найти на

в разделе «Предоставление субсидий на оплату жилого помещения и коммунальных услуг». Но единых условий по стране нет, информацию о региональных программах лучше искать на сайте местной администрации. Суммы, которые выдает государство, в среднем составляют 40%, но могут доходить и до 100% средней стоимости жилья — это тоже зависит от регионов и конкретных ситуаций.

Материнский капитал

Материнский (семейный) капитал — это один из видов господдержки для семей с двумя детьми. В некоторых регионах материнский капитал способен покрыть полную стоимость жилья, но чаще всего он идет в связке с ипотекой, и это вполне себе первоначальный взнос.

Оформление страховки

Когда квартира приобретается по ипотеке, она находится в залоге у кредитной организации. Обязательным условием сделки является страхование недвижимости. Также банк просит заемщика застраховать свою жизнь. Если с клиентом что-то произойдет, либо он потеряет право собственности, страховая компания погасит задолженность перед банком.

Но в случае отказа банк обычно повышает процентную ставку

Важно взвесить все за и против, рассчитать сумму страховки и разницу в сумме из-за повышенной процентной ставки

После предъявления страховки кредитное учреждение оформляет с заемщиком договор и закладную на недвижимость.

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Оформить ипотеку на покупку квартиры предлагают практически все банки Москвы, обслуживающие физических лиц. Прежде чем остановиться на какой-то одной программе, следует внимательно изучить требования, которые предъявляются в разных кредитных учреждениях, и отобрать несколько привлекательных именно для вас.

В случае покупки жилья в новостройке в первую очередь стоит обращать внимание не только на стоимость недвижимости, но и на объекты, аккредитованные в одном или нескольких банках. Это означает, что объект залога уже проверен и на рассмотрение заявки уйдет меньше времени

Если же вас не устраивают условия, предложенные данным кредитным учреждением, всегда можно обратиться к другим программам, получив необходимые документы у застройщика.

Условия ипотеки на покупку квартиры на вторичном рынке несколько отличаются от покупки первички, прежде всего, комплектом документов, необходимых для предоставления в банк.

Вне зависимости первичный это рынок или вторичное жилье, стоит помнить, что покупка квартиры по ипотеке — ответственный шаг, прежде чем его сделать, стоит четко понимать свою будущую финансовую нагрузку, что позволит избежать просрочек и штрафных санкций по ипотечным кредитам.

Уточнить список документов и изучить предложения банков Москвы по ипотеке на покупку квартиры вы можете на сайте Выберу.ру.

Вопросы и ответы

В чем плюсы ипотеки в новостройке?

Основные преимущества покупки квартиры в новостройке по ипотечной программе: низкая стоимость недвижимости, отсутствие каких-либо юридических обязательств на приобретаемой жилплощади, низкая ставка от застройщика по сравнению со ставками на готовое жилье.

Какие требования по ипотеке предъявляются к заемщику?

В перечень основных требований входят: российское гражданство и прописка, хорошая кредитная история, возраст заемщика от 18 до 75 лет на срок окончания выплат по ипотеки, определенный трудовой стаж (от полугода на последнем рабочем месте), уровень дохода заемщика выше примерно на 40% от установленной суммы ежемесячной выплаты по кредиту.

Кому дают льготную ипотеку?

Льготная ипотека выдается для приобретения недвижимости в новостройках. Участвовать в программе могут семьи, с двумя и более детьми. Основное условие — младший ребенок появился после 2018 года.

Задайте свой вопрос

Как получить налоговый вычет при покупке квартиры? Ипотека в долях

Виды недвижимости Ипотека под залог

Выберите ипотеку

На строительство дома Ипотечный кредит на квартиру Кредит под залог имущества

Ипотечное кредитование на покупку комнаты Соц. ипотека в Москве Ипотечный кредит многодетным семьям

Кредитование по двум документам На коммерческую недвижимость

Копить или взять ипотеку?

Что выгоднее — завести специальный счет, откладывать деньги и получать проценты или взять ипотеку и выплачивать проценты банку? Чтобы ответить на этот вопрос, нужно оценить все факторы: есть ли у вас первоначальный взнос и какой, есть ли вам где жить, платите ли вы сейчас арендную плату, согласны ли вложиться в стройку или рассматриваете только готовое жилье.

Допустим, вашей семье потребуется 12 лет, чтобы отложить сумму, которой хватит на покупку квартиры. Если вы решили копить, постарайтесь сделать так, чтобы накопления работали на вас — обгоняли инфляцию и приносили доход. Накопить большую сумму денег — тоже определенная технология.

Предположим другое: копить на квартиру нужно 12 лет, но вам хватит трех лет, чтобы отложить на первоначальный взнос и взять ипотеку. Возможно, девять лет жизни в новой квартире стоят переплаты по кредиту.

Типы безотзывного аккредитива

Почему жилое помещение может быть не подходящим под ипотечный займ?

Большинство банков выдвигают собственные требования для жилья, под которое необходимо выдать ипотеку. В каждой кредитной организации они могут отличаться, но в основной, они подчиняются основным правилам.

Под ипотеку не подходит:

- Предоставляемое жильё находится в старом, недостаточно функциональном здании, например, под снос, нахождение в экстренном состоянии, требуется капитальный ремонт.

- Квартира располагается в коммуналке или имеет планировку гостиничного характера.

- Высокая степень износа помещений и старость здания.

- Документальные ошибки. Например, технический план квартиры отличается от реальной планировки.

Оформление ипотеки возможно при соблюдении всех условий банка. В первую очередь это касается платежеспособности гражданина, во вторую – соответствие недвижимого имущества требованиям под ипотечное кредитование.

Потребительский кредит

Если покупателей не устраивает ипотека, можно использовать другие банковские кредиты. Например, можно оформить кредитный займ. Запрашивать можно не всю сумму стоимости квартиры, а только часть, которой не хватает.

Заемщик самостоятельно решает, какую сумму брать. Деньги выдаются на руки, банк не интересуется тем, на что они будут потрачены. Даже если после покупки квартиры останется немного средств, их можно потратить на другие нужды.

Наряду с преимуществами, у данного способа есть и недостатки:

- размер процентной ставки выше, чем при погашении ипотеки;

- срок кредитного договора небольшой;

- необходим большой пакет документов, среди которых справки с подтверждением платежеспособности.

Как купить квартиру в ипотеку — с чего начать и какие этапы придётся пройти

На первоначальном этапе необходимо изучить и прозондировать все предложения по ипотеке и выбрать наиболее приемлемые и самые выгодные условия. Спешить в таком вопросе не стоит, лучше все взвесить и сопоставить все имеющиеся варианты.

Вместе с высококвалифицированными специалистами компании все нюансы ипотеки будут решены за считанные минуты.

Второй этап подразумевает под собой тщательный сбор всех документов, которые понадобятся для оформления сделки. Для этого необходимо узнать полный перечень требований банка к списку документов. Если все сделать грамотно, то шансы, что вашу сделку отложат из-за неправильно оформленных документов, сводится к нулю. Если все же возникают вопросы, то можно обратиться к специалисту в области ипотечного кредитования.

После того, как все документы правильно оформлены и собраны, они направляются в банк с целью прохождения специальной процедуры, а именно проверки кредитной истории. В результате анализа, специалисты банка примут решение о возможности погашения или не погашения кредита, который запрашивается. О том, что такое кредитная история и как ее узнать, читайте в статье.

Эмиль Аскеров

Специалист, аналитик и эксперт по финансовой грамотности.

Правилами предусмотрено, что решение оглашается в течение 24 (двадцати четырех) часов с момента подачи. В особых случаях, банк может не высказывать свое решение более длительный период времени.

При положительном ответе, следует приятный этап, это выбор квартиры. Одновременно с поисками, продолжается сбор и подготовка документов к оформлению сделки о купле-продаже. Это очень важный момент, который требует особой ответственности и осмотрительности. Чтобы все прошло гладко, лучше всего воспользоваться услугами специалиста, знающего толк в этом деле — риэлтора.

Поскольку недвижимость должна отвечать всем требованиям самого покупателя, а также соответствовать ипотечным условиям и рассчитываемой сумме, то услуги такого специалиста просто необходимы.

И вот, все уже позади, банк одобрил решение покупателя, теперь надо готовиться к сделке о купле-продаже. Не надо расслабляться, тут нужно быть крайне внимательным и суметь согласовать все пункты договора с банком и следовать условиям продавца.

При условии, если с банком и продавцом все вопросы улажены, следует этап регистрация всех имеющихся документов.

На последнем этапе имеет место получение на руки уже зарегистрированных документов, а также комплексный взаимный расчет. Квартира оформляется в соответствии с актом о приеме-передаче и покупатель становится полноправным ее владельцем.

И напоследок советуем посмотреть видео про ипотечный кредит:

И полезное видео о том, как взять квартиру в ипотеку:

Покупка залоговой квартиры в ипотеку «внутри» одного банка

Если в ипотеку приобретается залоговая квартира с большим долгом, то решить такую задачу «в лоб» не получится. Скорее всего, придётся воспользоваться специальной программой, которую предлагают некоторые банки. Например, в Сбербанке с недавних пор можно взять ипотечный кредит на покупку квартиры, которая находится в залоге у самого Сбербанка. То есть эта квартира ранее была приобретена на кредит, полученный в Сбербанке и этот кредит ещё не погашен. А Сбербанк даёт кредит покупателю, чтобы тот купил эту квартиру. По сути, банк, таким образом, меняет одного заемщика на другого.

Аналогичную программу покупки залоговой квартиры «внутри» одного банка сравнительно недавно также предложил ВТБ.

С помощью описанной схемы можно проводить весьма неординарные сделки.

Как уже говорилось, сделки с залоговыми квартирами «внутри» банка официально проводят Сбербанк и ВТБ. В то же время, по наблюдениям риэлторов, некоторые банки готовы рассматривать проведение подобных сделок в индивидуальном порядке. Если человек присмотрел квартиру, которая находится в залоге у некоего банка, он может обратиться в этот же банк за кредитом на покупку приглянувшейся квартиры и обсудить с операционистом возможность проведения сделки. Впрочем, обычно лучше получается, если в переговорах участвует риэлтор, у которого налажены отношения с данным банком.

Оценка недвижимости и собственных средств

В соответствии с первым пунктом статьи под номером 9, содержащейся в Федеральном законе “Об Ипотеке”, необходимо установить оценочную стоимость на имущество, которое предоставляется в собственность на условиях кредита.

Оценивать имущество имеют право только те лица, которые являются членами саморегулируемых организаций и оформили страховой полис (от 300 000 рублей). После выбора оценщика с ним составляется договор, который содержит информации о дне, назначении и виде предстоящей процедуры.

Также следует необходимый пакет документов (заключение о регистрации недвижимости, справка из БТИ, план квартиры и копию паспорта заказчика). С помощью проведения сравнительного (учитываются уже сделанные оценки аналогичных объектов), доходного (возможные скачки стоимости квартиры) и затратного (устанавливается сумма, требуемая для постройки подобного объекта) подходов определяется объективная цена на имущество.

На положительное решение о выдаче ипотечного кредита влияет оценка собственных средств заемщика. Кредитор должен иметь такой официальный заработок за месяц, чтобы сумма кредита за квартиру (также за месячный период), составляла не более 40% от этого размера.

Особенности процедуры

Ключевой особенностью ипотечной квартиры является тот факт, что она заложена в банке, оформившем первоначальный кредит. Именно поэтому стандартная процедура покупки ипотечной квартиры в ипотеку происходит в несколько стадий:

- Получение одобрения банка на осуществление сделки. Без согласия и непосредственного участия кредитной операции какие-либо операции с квартирой попросту невозможны.

- Оформление предварительного договора купли-продажи. Этот документ в обязательном порядке заверяется у нотариуса. Его наличие обеспечивает покупателю право обратиться в суд с требованием о принудительной продаже предмета договора в случае срыва сделки.

- Оплата покупателем задолженности по ипотеке. Данная финансовая операция выступает основанием для получения закладной на объект недвижимости.

- Снятие с квартиры обременения и перевод его на нового владельца и регистрация договора купли-продажи.

- Выплата оставшейся суммы по сделке. В большинстве случаев денежные средства размещаются на аккредитиве или в банковской ячейке, которые оформляются специально для совершения рассматриваемой операции. Это позволяет свести к минимуму риски на всех стадиях ее осуществления.

Очевидно, что покупка ипотечной квартиры в ипотеку является достаточно сложным и многоступенчатым мероприятием. Поэтому она может проводиться несколькими различными способами, каждый из которых имеет характерные особенности.

Обязательные расходы при оформлении ипотеки

Есть только одна услуга, без которой не получится оформить ипотеку.

Страхование недвижимости

Когда вы покупаете недвижимость в ипотеку, банк берет ее в залог до момента выплаты кредита. По закону, эту недвижимость вы обязаны застраховать. Купить полис вы можете на ДомКлик со скидкой или в любой аккредитованной банком компании.

Если вы покупаете готовую квартиру, купить полис нужно до сделки. Если вы покупаете квартиру в новостройке, купить полис нужно будет после того, как дом будет сдан и вы подпишите с застройщиком акт приема-передачи.

Цена: зависит от типа недвижимости и региона, в среднем это — от 3 000 до 5 000 рублей.

Выгода: полис защищает вас от риска лишиться приобретенной недвижимости, при этом продолжить выплачивать кредит банку.

Сколько оформляется и одобряется ипотека?

При выдаче ипотеки банк руководствуется собственными регламентами. Весь период условно делится на несколько промежутков:

- рассмотрение заявки (от недели до двух месяцев) – происходит проверка платежеспособности заемщика;

- подбор вариантов для покупки квартиры (может достигать трех месяцев) – зависит в основном от расторопности самого заемщика и наличия всех необходимых документов на квартиру у продавца;

- подготовка документов – получение отчета оценщика (около четырех дней), выписки из ЕГРН, справок об отсутствии задолженностей, при необходимости разрешение органов опеки и т.д.;

- рассмотрение банком представленных документов (до пяти дней);

- оформление кредитного договора, договоров страхования и договора сделки купли-продажи (в течение одного дня). При необходимости нотариального удостоверения сделки прибавляем еще несколько дней;

- государственная регистрация перехода права собственности и ипотеки (3-7 рабочих дней).

Условия покупки ипотечной недвижимости

Ипотечная квартира может оказаться экономически выгодным приобретением, потому что ее стоимость может быть ниже рыночной.

Ипотечное жилье выставляется на продажу по двум причинам:

- Если заемщик более не может выплачивать кредит. Как правило, в этом случае финансовый актив, коим является купленная с помощью заемных средств жилая недвижимость, реализует банк. Выставить квартиру на продажу может и заемщик, но произвести сделку купли-продажи без согласия банка нельзя, так как сделка будет считаться незаконной. В данном случае новому покупателю будет выгодна сделка, так как банк стремится вернуть свои средства и выставляет стоимость квартиры ниже рыночной. Остаток средств будет передан банком заемщику-должнику.

- Если заемщик планирует улучшить свои жилищные условия, приобретя жилплощадь с большим метражом. В таком случае у заемщика нет пеней и штрафов, а вырученные за продажу квартиры в ипотеке деньги становятся первоначальным взносом для покупки другого объекта недвижимости и оформлению нового ипотечного кредита. Квартира вряд ли будет отличаться в цене от рыночной, так как обстоятельства не вынуждают заемщика ускорить процесс продажи для расчета по долгам.

Подобные варианты квартир представлены на рынке недвижимости наряду с остальными предложениями. Ипотечные квартиры, реализуемые банком, представлены на сайте банка в разделе «витрина».

Преимущества и недостатки

Основным плюсом при покупке квартиры, находящейся в ипотеке, является цена. Как правило, ипотечное жилье продает непосредственно банк-держатель закладной. Чтобы реализовать объект недвижимости и вернуть средства в минимальный срок, банки выставляют жилые объекты по стоимости ниже рыночной.

Ипотечную квартиру также легко приобрести при помощи банковского займа. Это значительно ускоряет процедуру, так как банку необходимо по сути лишь сменить заемщика.

К недостаткам покупки ипотечной квартиры можно отнести:

- Срок проведения сделки купли-продажи. Из-за необходимости участия Росреестра в процессе снятия и наложения обременения, покупка ипотечной квартиры происходит дольше обычной сделки.

- Риски покупателя. Так как квартира находится в собственности первоначального заемщика, к оформлению документов необходимо подходить максимально скрупулезно.

- Понимая все особенности и риски проведения подобной сделки, найти покупателя на ипотечную квартиру становится не так легко.

Риски покупки ипотечной недвижимости

При передаче залога за выбранный объект продавец может покрыть пени и штрафы и отказаться от продажи имущества. Отказ от сделки со стороны продавца может возникнуть также в случае полного погашения новым покупателем остатка предыдущего займа перед банком, а значит и снятия обременения. В этом случае законопослушный заемщик не только останется без квартиры, но и потеряет денежные средства.

Особенности получения ипотеки на другие виды недвижимости

Кроме ипотеки для покупки квартиры, взять в долг у банка можно для:

- Покупки загородного дома;

- Покупки таунхауса;

- Для строительства дома.

Основным различием при получении ипотеки под разные типы жилья является сумма первоначального взноса. Банк покрывает за счет кредита определенный процент стоимости жилья. При этом самый высокий процент покрытия банк предлагает при покупке квартиры – до 85%. Однако в случае с покупкой загородного дома или для его строительства одобрено может быть всего 50% от необходимой суммы.

Довольно мало предложений получает заемщик при выборе ипотеки в строящемся доме. Застройщики часто откладывают сдачу дома, а также есть риск, что дом так и не будет сдан в эксплуатацию. Это невыгодно не только покупателю, но и банку. Избежать такого мошенничества можно только при постоянном сотрудничестве с надежными застройщиками, соответственно, одобрить квартиру в строящемся доме банк может, только если дом строят организации-партнеры.