Пошаговая инструкция процедуры признания физического лица банкротом

Содержание:

Шаг 4: защита интересов в суде

Специалисты ЮК «Защита» будут сопровождать тебя в суде на всех этапах рассмотрения дела. Тебе не придется искать дополнительного адвоката и самостоятельно взаимодействовать с кредиторами. Таким образом, ты минимизируешь вероятность проигрыша и повышаешь шансы мирного урегулирования. Тебя перестанут донимать сотрудники банка и коллекторы, приставы не изымут имущество в счет уплаты долгов, также прекратятся списания средств с твоих банковских счетов. Ты сможешь вернуться к нормальной жизни и привести свои финансовые дела в порядок.

ЮК «Защита» занимается урегулированием проблем в сфере корпоративного и гражданского права более 15 лет. Огромный практический опыт и профессиональная команда позволят разобраться даже с очень сложным делом и выйти победителем, защитив свои интересы. Оформив банкротство, ты сможешь избежать худшего сценария, минимизировать финансовые потери и избавить себя от всей вытекающей нервотрепки.

Пошаговая инструкция подачи заявления о несостоятельности перед банком

Процедура банкротства физического лица перед банком включает несколько этапов. На некоторых должнику придется предпринимать активные действия, другие пройдут без его участия.

Максимум усилий от желающего объявить себя банкротом перед банковской организацией потребует подготовительный этап. Он включает несколько шагов.

Шаг 1. Подготовка пакета документов несостоятельности граждан.

По закону к заявлению о банкротстве физического лица прилагается объемный пакет документов. Их можно разбить на несколько групп:

- Документы, подтверждающие личные данные. В этот перечень входят копия паспорта и копии документов, отражающих семейное положение — свидетельств о заключении и расторжении брака, о рождении детей, копии брачного контракта, справки о находящихся на содержании иждивенцах, о разделе имущества при разводе и пр.

- Данные государственной регистрации. Предоставляются копии ИНН, справка о присвоении СНИПС и выписка по лицевому счету, документы о регистрации ИП (или подтверждение отсутствия статуса).

- Подтверждение материального и финансового положения. Справки об уровне доходов за указанный период (3 года), подтверждение статуса безработного, документы об удержанных налогах, подтверждение прав собственности на недвижимость и другое имущество, описание ценностей, справки о банковских счетах и выписки с остатками по ним, сведения из реестров акционеров (при наличии акций).

- Документы, подтверждающие задолженность. Список кредиторов, кредитные договора и выписки банков, подтверждающие просрочку уплаты и размер долга, подтверждения других непогашенных обязательных платежей.

- Подтверждение обстоятельств, которые привели к невозможности оплаты. В эту группу входят медицинские справки и документы об инвалидности, справки об увольнении или снижении размеров заработной платы и др.

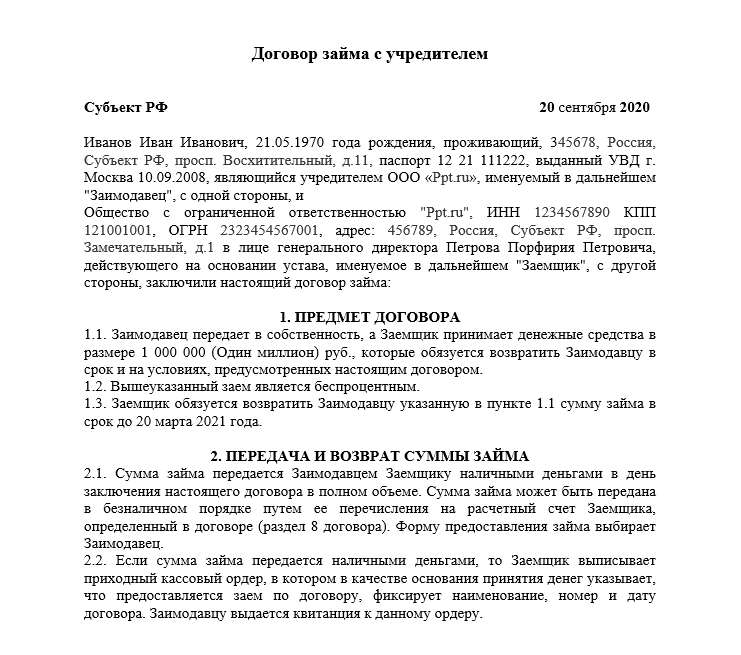

Шаг 2. Составление заявления о банкротстве перед банком.

Заявление имеет установленную форму и требует указания:

- личных данных заявителя (должника);

- наименование банка;

- суммы задолженности;

- причин ее возникновения;

- оснований для признания банкротства.

Шаг 3. Выбор СРО для назначения финансового управляющего.

Назначение финансового управляющего – обязательное действие в процессе производства дела о банкротстве перед банком. Функции арбитражного управляющего — поиск компромиссного решения с банковской организацией (например, устраивающих обе стороны вариантов реструктуризации долга), распоряжение имуществом должника и его реализация для покрытия финансовых обязательств и др. Список СРО, из состава которых назначается финансовый управляющий, прикладывается к заявлению, иначе дело к рассмотрению принято не будет.

Ограничений по территориальному признаку для выбора таких организаций нет.

Важно

Указывать конкретного управляющего запрещено. Это прерогатива суда!. Перечень СРО арбитражных управляющих приведен на сайте Единого федерального реестра сведений о банкротстве физических лиц

Перечень СРО арбитражных управляющих приведен на сайте Единого федерального реестра сведений о банкротстве физических лиц.

Шаг 4. Уплата госпошлины.

Должник перед подачей заявления о банкротстве физического лица перед банковской организацией уплачивает госпошлину в размере 6 000 рублей. Квитанция прикладывается к заявлению.

Шаг 5. Отправка уведомлений кредиторам.

Банку и всем кредиторам рассылаются копии заявления, с подтверждением отправки. При отсутствии почтовых документов дело к рассмотрению принято не будет.

Шаг 6. Подача заявления в суд.

Дело о банкротстве гражданина перед банком рассматривает Арбитражный суд по месту проживания или регистрации (прописки) должника. Возможно подать заявление одним из способов:

- пакет документов лично, на втором экземпляре заявления в суде ставится отметка о принятии документов;

- пакет документов почтовым отправлением (желательно, с описью документов и уведомлением о вручении);

- заполнив форму на сайте суда (в электронном виде).

Важно

При рассмотрении дела на имущество должника будет наложен арест и назначен финансовый управляющий, кредиторы получат соответствующие уведомления. По результатам рассмотрения принимается решение.

Где оформить вклад Сбербанка России в Зеленограде

Когда долги не списываются?

Граждане обращаются за процедурой банкротства, чтобы получить списание по долгам, а добиться этого у них получается не всегда. В перечень причин, когда списание долговых обязательств не производится, входит следующее (на основании ):

- Гражданин привлечен к административной или уголовной ответственности за неправомерные действия при банкротстве либо за преднамеренное или фиктивное банкротство.

- Гражданин предоставил заведомо недостоверные сведения финансовому управляющему или арбитражному суду, который рассматривал дело о банкротстве гражданина, либо не предоставил запрошенную информацию. Эта причина является одной из основных, когда должника не освобождают от долгов по результатам завершения этапа банкротства физлица. То есть фактически должником игнорируется процесс банкротства. Нередко такая ситуация возникает при инициировании этапа несостоятельности со стороны кредитора: должник не знает о проведении в отношении него процедуры банкротства, он не имеет сведений об ответственности и последствиях игнорирования банкротства.

- При возникновении обязательства, на котором кредитор основал свои требования в деле о банкротстве, гражданин действовал незаконно, совершил мошеннические действия или злостно уклонялся от погашения кредиторской задолженности.

Причинами несписания долгов могут быть, например, использование недостоверных сведений при получении кредита (была предоставлена справка по форме банка, которая отличается от 2-НДФЛ, или были предоставлены недостоверные сведения о месте работы). Либо гражданин получил кредит без намерения его погашать: не внес ни одного платежа или совершил несколько платежей, а затем прекратил.

Еще одна причина для несписания задолженности – взятие заведомо неисполнимых кредитных обязательств. Например, заемщик получил кредит с ежемесячным платежом 50 тыс. р. с зарплатой 30 тыс. р. Хотя такая причина напрямую в законодательстве о банкротстве не представлена, суды выносят свое определение, ссылаясь на . В этом случае неосвобождение от долгов может быть полным или частичным.

Еще одна причина – недостача денежных средств в составе конкурсной массы и сокрытие имущества. Все денежные средства должника, которые он получает, должны быть направлены в конкурсную массу (правда, должник в дальнейшем может получить назад от управляющего средства на свои текущие расходы). Сокрытие доходов или имущества является поводом для отказа аннулировать задолженность судом.

Но отказ в списании долговых обязательств еще не самое страшное, что может грозить должнику. Он также может получить судимость и реальный срок по , , . При использовании недостоверной информации при получении кредита должнику также грозит наказание по .

Процедура подключения системы «КУБ-iBank»

Заём с последующим банкротством

По формальному признаку гражданину, взявшему кредит непосредственно перед банкротством, никакие негативные последствия не угрожают. Даже при просроченной задолженности достаточными аргументами будут выступать:

- цель кредитования – погашение взятых обязательств;

- наличие источника для погашения – стабильный уровень дохода.

Но если кредиторам удастся понять и доказать суду, что целью служило не желание скорейшего исполнения взятых обязательств, а получение максимальной выгоды при аннулировании расчёта по долгам, то гражданин может быть обвинён в преднамеренном или фиктивном банкротстве (ст.196,197 УК РФ).

Легкий мобильный банк

Конвертер валют

Наши услуги по банкротству

Последствия банкротства для граждан

Согласно , на лиц, прошедших процедуру банкротства, накладываются следующие ограничения:

- нельзя подавать новое заявление о банкротстве в течение 5 лет;

- нельзя занимать руководящие должности в организациях в течение 3 лет;

- 10 лет нельзя состоять в правлении коммерческих банков;

- 5 лет нельзя управлять пенсионным фондом, микрофинансовой компанией, страховой компанией или паевым инвестфондом.

Также в течение 5 лет при попытке оформить кредит нужно сообщать банкам о факте банкротства. Следует учесть, что если в ходе разбирательства дела о банкротстве выяснится, что должник при оформлении кредита предоставлял банку ложные данные, то непогашенные обязательства не списываются, и процедура теряет смысл для должника, поэтому перед подачей заявления желательно получить консультацию юриста.

Какие долги списываются

По результатам прохождения процедуры признания финансовой несостоятельности списывается задолженность:

- По кредитам, полученным в банковских учреждениях.

- По займам в микрофинансовых организациях.

- По займам, полученным у юридических и физических лиц по расписке.

- По договорам поставки, подряда и пр. (обычно такие долги сохраняются за бывшими предпринимателями).

- По налогам и сборам.

- По жилищно-коммунальным услугам.

- По некоторым видам штрафов (например, по штрафам ГИБДД).

Для большинства граждан наиболее актуальной представляется списание задолженности по кредитам. По 127-ФЗ однозначно можно получить списание кредитных долгов после прохождения всех этапов процедуры. После признания лица банкротом банки больше не вправе предъявлять свои требования об уплате долга, начисленным пени и штрафам. Также через банкротство могут получить списание по долгам поручители должника и наследники.

Списание задолженности при банкротстве наступает только при соблюдении некоторых условий:

- Лицо не может по объективным причинам рассчитаться с долгами за 3 года. Например, лицо потеряло работу и не может трудоустроиться снова или стало жертвой стихийного происшествия.

- У гражданина отсутствуют средства на то, чтобы рассчитаться с долгами за предыдущие 3 года.

- В процессе получения кредитов лицо не прибегало к мошенническим действиям. В частности, оно не было уличено в фактах представления подложных документов: справок о доходах, налоговых декларациях и пр. Под недобросовестными действиями также понимается получение крупных кредитов, обязательства по которым непосильны должнику, или невнесение им ни одного ежемесячного платежа.

- При вынесении решения судом учитывается характеристика личности должника: не привлекался ли он ранее к уголовной ответственности за мошенничество, уклонение от уплаты налогов, незаконное кредитование, уклонение от уплаты налогов.

- Также оценивается, как вел себя должник в ходе процедуры банкротства: насколько он был контактен с управляющим и добровольно исполнял его требования. Так, если в процессе отмечались факты непредоставления нужных сведений или непредоставления имущества, то от долгов могут не освободить.

Банкрот не вправе рассчитывать на списание долга при непредоставлении банкротом документации и сведений управляющему, сокрытия имущества, привлечения должника к ответственности за мошеннические действия, противоправные действия при преднамеренном и фиктивном банкротстве, взятие на себя заведомо невыполнимых обязательств.

Более чем в половине дел о банкротстве списания долгов не произошло, когда процесс был инициирован кредиторами. Причинами для отказа в списании долга стало полное игнорирование должником судебных заседаний и требований управляющего.

Не подлежат списанию следующие долги:

- по алиментам;

- по возмещению вреда жизни и здоровью, а также прочие долги, связанные с личностью кредитора;

- по зарплате для индивидуальных предпринимателей;

- по долгам, которые образовались в результате совершения преступления;

- образовавшиеся в результате привлечения к субсидиарной ответственности (если лицо ранее руководило компанией и своими непрофессиональными действиями довело компанию до банкротства);

- задолженность, направленная на возмещение вреда чужому имуществу, возникшая по вине лица (например, жильцам дома был нанесен вред должником, так как он стал виновником пожара, или действия лица привели к ДТП, убытки от которого не удалось покрыть страховой компанией в полном объеме).

Как повысить вероятность одобрения

Граждане, прошедшие через процедуру банкротства, могут увеличить шансы одобрения заявки на кредит, используя следующие методы и инструменты:

- исправление кредитной истории;

- предоставление залога;

- увеличение индивидуального рейтинга доверия;

- составление плана обращений в банки.

Бывший банкрот имеет преимущество перед действующими должниками в том, что у банкрота нет неисполненных обязательств, и, как следствие, он имеет большую платежеспособность, поэтому банки часто предоставляют таким заемщикам кредит после процедуры лечения кредитной истории. Данная процедура заключается в следующем:

- Банк предоставляет заемщику небольшой так называемый номинальный кредит без реальной выдачи денежных средств на руки. Чаще всего такая процедура носит название «кредитный доктор».

- Заемщик погашает данный кредит в положенный срок равными платежами.

- Банк вносит сведения о платежах в БКИ.

- Формируется положительная кредитная история.

Так как деньги заемщику на руки не выдаются, банк ничем не рискует, а заемщик платит суммой взятого кредита (обычно 10-20 тысяч рублей) за исправление кредитной истории. Если бывший банкрот аккуратно вносил все платежи по номинальному кредиту в срок, банк может потом предоставить пробный настоящий кредит на небольшую сумму, при выплате которого заемщику увеличится лимит до стандартного в данном банке.

Наличие в собственности автомобиля или квартиры также увеличивает вероятность одобрения кредита банкроту, особенно если они оформляются в качестве залога. Залогом также может являться депозитный срочный вклад в банке обращения.

Банки составляют индивидуальные рейтинги граждан, которые влияют на вероятность одобрения кредита и процентную ставку. Информация о том, как формируются такие рейтинги, не раскрывается банками, но в большинстве случаев шансы на одобрение кредита повышаются у лиц:

- состоящих в браке;

- имеющих высшее образование;

- проживающих по последнему адресу регистрации не менее 5 лет;

- отслуживших в армии;

- трудоустроенных официально на последнем месте работы не менее года.

Перед обращением в банк полезно изучить сведения о нем – крупные банки реже дают кредит ненадежным в прошлом заемщикам, а недавно созданные небольшие кредитные организации часто берут на себя больший риск, кроме того, большая дефолтность банка говорит о низкой вероятности одобрения кредита. Также имеет значение дата обращения – к концу календарного месяца возрастает количество одобрений, так как сотрудникам банка нужно выполнять месячный план по выдаче кредитов.

Tinkoff World of Tanks — До 30,5 золота со 100 ₽ за покупки и премиум-аккаунт на 30 дней

Дополнительные возможности карточки от Почта Банка

Все покупки, оплаченные карточкой от Почта Банк, застрахованы от случайной утери или кражи. Период действия страховки составляет три месяца. Подать заявление о наступлении страхового случая можно в течение полутора месяцев с момента утраты товара.

Погашение кредита по карте

Стоит отметить удобное погашение имеющейся задолженности по кредиту. Внести деньги на счёт карточки можно в банкоматах Почта Банк. Средства зачисляются на счёт в день их внесения. Также оплатить задолженность можно, совершив банковский перевод с другой банковской карточки. Пополнить счёт можно и в организациях-партнёрах банка. Данные учреждения могут взимать дополнительные проценты при погашении задолженности.

Беспроцентный период пользования заёмными средствами может составлять до 120 дней. Клиентам Почта банк доступны различные привилегии, скидки и бонусы от магазинов-партнёров банка.

Присутствует удобная возможность отслеживать все совершённые операции в личном кабинете кредитной карты Элемент 120 от Почта банк.

Данная кредитка Почта Банка станет надёжным финансовым помощником клиента при покупке различных товаров. Длительный беспроцентный период и страхование купленной техники от утери и кражи делают этот продукт ещё более популярным среди клиентов финансового рынка.

Последствия

Главное, что ждет банкрота по истечении этих 6 месяцев – списание всех долгов. Закон освобождает должника от ранее взятых финансовых обязательств, о которых указано в заявлении. Долги признаются безнадежными, больше взыскать их кредиторам не получится (ч. 1 ст. 223.6 ФЗ № 127). Но нужно понимать, что списание не распространяется на:

- Долги перед кредиторами, о которых заявитель не упомянул в заявлении.

- Долги по алиментам, по возмещению ущерба здоровью и жизни, по возмещению морального вреда и т.д.

Кроме того, на банкрота распространяются все ограничения, которые предусмотрены при банкротстве в судебном порядке, а именно ():

- В течение пяти лет нельзя брать кредиты без указания на то, что вы банкрот.

- В течение трех лет нельзя занимать должности в органах управления предприятиями, а в кредитных и страховых организациях – в течение 10 и 5 лет соответственно.

- В течение 10 лет нельзя начинать повторную процедуру банкротства.

В общем, ничего страшного. Если вы отвечаете требованиям закона – бегите скорее в МФЦ! А если остались вопросы, задайте их нашим юристам!

Как произвести процедуру?

Одновременно действуют 2 разных порядка проведения процедуры:

- Когда гражданин подает заявление добровольно, понимая неизбежность такого решения.

- Когда гражданин обязан это сделать, если он гарантированно не может выплатить долг кредиторам. В этом случае стоит обратиться в суд с соответствующим заявлением в течение 30 дней с того момента, как были обнаружены все основания для признания банкротства.

Важный нюанс: нельзя инициировать банкротство постоянно, при малейших финансовых трудностях. Согласно законодательству, процедура проводится не чаще, чем раз в 5 лет. Это сделано с целью предотвращения мошенничества.

Конвертер валют

Конвертер валют

Что такое банкротство физических лиц?

По данным Центрального банка, в Российской Федерации около 40 млн должников. Из них платить по кредитам неспособны 8 млн человек ― это потенциальные банкроты. Оформить новый статус с 2015 года может любой человек, ранее такая процедура применялась только к юридическим лицам.

Перед тем как предоставить подробную инструкцию о процедуре, необходимо пояснить, что значит объявить себя банкротом по кредитам физическому лицу. Банкротство ― это признанная государством неспособность человека выплатить долги перед лицами и организациями, в том числе, банковскими структурами. Процесс регулируется Федеральным законом о финансовой несостоятельности под номером 127.

Закон имеет свои плюсы и минусы для должников и банков. Достоинства для физического лица:

- приостановление начисления штрафов еще на этапе начала разбирательства;

- возможность избавиться от долгов. Суд может признать несостоятельность и вместе с этим частично или полностью освободить человека от уплаты ссуд;

- прекращение преследования финансовыми, судебными и правоохранительными органами;

- прекращение звонков от коллекторов и сотрудников из отдела взыскания банка;

- возможность выезда за границу после списания долгов.

Для банков также существует своя выгода. Если долг еще не передан в коллекторское агентство по договору цессии, а должник смог признать себя несостоятельным, страховая компания возмещает все убытки по делу в пользу банка. Также средства могут быть взысканы с должника, после продажи его имущества. В любом случае банк не теряет прибыль при признании заемщика банкротом.

Минусы нового статуса для должника:

Минусы нового статуса для должника:

- государство обязывает заемщика сообщать в финансовые организации свой статус при оформлении нового займа. Делать это необходимо в течение 3 лет с момента признания человека несостоятельным. Крупные банки предпочитают не связываться долговыми отношениями с такими заемщиками и получить заем довольно проблематично;

- процесс признания человека неспособным отдать долги, длительный и требует вмешательства опытных специалистов. Если человек захочет самостоятельно сделать себя банкротом чтобы не платить кредит, во время хода дела придется буквально жить им;

- может быть реализовано имущество человека в пользу кредиторов. Это означает, квартиру или машину продадут на аукционе и с вырученных средств погасят долг полностью или частично;

- в случае если будет доказано, что статус незаконен и наступил вследствие обмана, заемщик будет осужден по статье УК РФ №197. Статья предполагает максимальное наказание ― лишение свободы на срок до 6 лет;

- процедура довольно дорогостоящая.

Основные достоинства и недостатки процедуры разобраны, необходимо узнать, как правильно объявить себя банкротом физическому лицу и не платить банку кредит.

Итог: Объявить себя банкротом и списать долги по кредитам самостоятельно реально!

Как Вы уже поняли, объявить себя банкротом и списать долги по кредитам без помощи юристов и адвокатов реально в случае, если:

- Ваша ситуация кристально прозрачна;

- у Вас есть время для того, чтобы собрать все справки и документы;

- Вы самостоятельно изучите информацию о процедуре банкротства на нашем сайте или 127-й закон о банкротстве и разъяснения к нему;

- Вам повезет, и Вы найдете хорошего финансового управляющего;

- Кредиторы займут пассивную позицию и не будут ходатайствовать о не списании долгов, направлять апелляционные и кассационные жалобы.

В противном случае Вам скорее всего потребуется помощь специалистов по банкротству. Можно их привлекать по мере необходимости, но в этом случае невозможно спрогнозировать предстоящие затраты, а также нельзя быть уверенным в том, что подобранный Вами ранее специалист окажется свободным в нужный Вам момент времени. Гораздо выгоднее полностью доверить свое банкротство компании полного цикла. Такой, как «Долгам.НЕТ».

Преимущества услуги по банкротству «под ключ» от «Долгам.НЕТ»:

1

Фиксированная стоимость услуг, которая не зависит от сроков процедуры и активности кредиторов

2

Посильная и удобная рассрочка оплаты услуг на 10 месяцев

3

Честная гарантия списания долгов, фиксируемая в договоре об оказании юридических услуг (на тарифах «Стандарт» и выше)

4

Ваше дело будет вести один из самых результативных и опытных финансовых управляющих России (проверить результаты работы любого управляющего можно через сервис au.dolgam.net)

5

Возьмем все заботы на себя: соберем документы (на тарифах «Стандарт» и выше), подготовим и подадим заявление на банкротство в суд, будем представлять Ваши интересы в суде на всех заседаниях где это потребуется

6

Никаких скрытых платежей и доплат (например, Вам не придется платить за написание апелляционных и кассационных жалоб в случае не списания долгов)

Для заметки: Написание хорошей апелляционной/кассационной жалобы и дальнейшее отстаивание изложенной в ней позиции в суде стоит примерно около 40-50% от стоимости наших комплексных услуг. Заказывая комплексную услугу «под ключ» Вы защищены от незапланированных расходов на оплату юридических услуг.

Рассчитать стоимость «под ключ»