Бюджетный статус в платежном поручении

Содержание:

- Расшифровка кодов

- Изменения в налоговых платежках с 01.01.2021

- Какой код ставить в поле «Статус составителя» в платежном поручении

- Госпошлина статус плательщика 01 или 08 в 2020 году

- Показатель статуса в платежном поручении

- Статьи о кредитах

- Изменения

- Как правильно заполнить поле 101 для ПФР

- Погашение долгов

- Статус плательщика налогов и страховых взносов

- Статьи о кредитах

- Какие последствия повлечет за собой неправильное указание статуса плательщика (поле 101) в платежном поручении на перечисление налогов

- ЗАЯВЛЕНИЕ о допущенной ошибке в оформлении платежного поручения

- Банковские тарифы

- Оплата налогов и взносов через банковский портал

- Как определить значение бюджетникам?

- Образец заполнения декларации 3-НДФЛ для физических лиц

Расшифровка кодов

В справке статус налогоплательщика прописывается не дословно, а зашифровывается в понятном всем числовом коде:

В 2 НДФЛ статус налогоплательщика «1» является самым распространенным, и означает, что данное физическое лицо (налогоплательщик) является гражданином России и ее налоговым субъектом.

- Статус «2» применяется для иностранного гражданина, который получил доход от российской компании, но не является ее налоговым субъектом.

- Статус «3» применяется к тем гражданам, профессия и специализация которых относится к высококвалифицированному труду, и которые не являются налоговыми субъектами России.

- Статус «4» довольно редкий и присваивается тем гражданам, которые когда-то эмигрировали из России (не являются ее налоговыми субъектами), но стали участниками программы по возвращению и добровольному переселению в нашу страну.

- Статус «5» применяется к тем физическим лицам, кому был присвоен статус беженца, и удовлетворена просьба о получении убежища на территории России, и которые не являются ее налоговыми субъектами.

- Статус «6» также встречается довольно редко и применяется к иностранным гражданам, которые работают на территории России на основании выданного патента.

До 2020 года таких статусов было всего 3, но их не хватало для охвата всех возможных групп налогоплательщиков.

На данный момент именно включение в одну из вышеперечисленных групп и присвоение соответствующего кода напрямую влияет на то, какой процентной ставкой будет обложен доход налогоплательщика. Именно поэтому и юридические лица, и проверяющие налоговые органы, относятся к грамотному присвоению данного кода очень серьезно.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Изменения в налоговых платежках с 01.01.2021

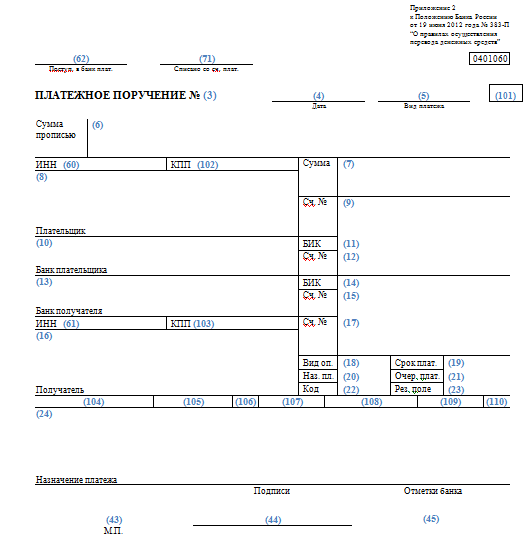

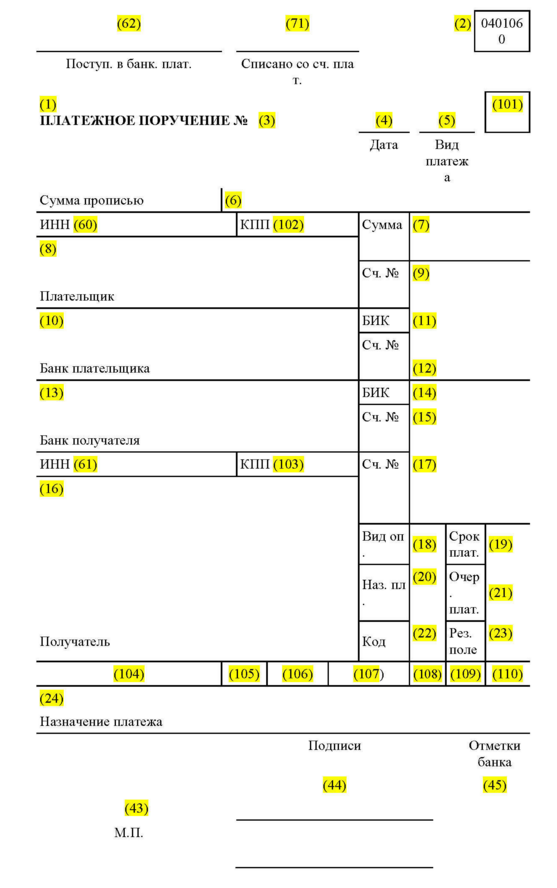

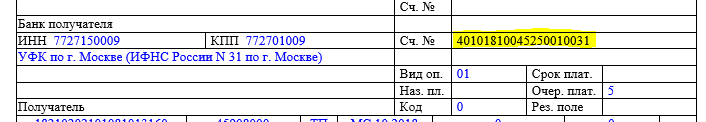

Номер счета банка получателя средств входит в состав единого казначейского счета (ЕКС) и является одним из обязательных реквизитов платежки. Его указывают в поле 15.

Для определения обновленного счета своей ИФНС налогоплательщики должны использовать таблицу, в которой ФНС указала для территориальных подразделений:

- БИК;

- наименование банка получателя средств;

- номер счета в составе ЕКС;

- номер счета получателя (номер казначейского счета);

- номер действующего банковского счета органа Казначейства.

Переходный период по переводу ИФНС на новые счета продлится до 30.04.2021. В это время будут работать и действующие в 2020 году счета, и новые. Перечисление на старые счета в этот период ошибкой не является.

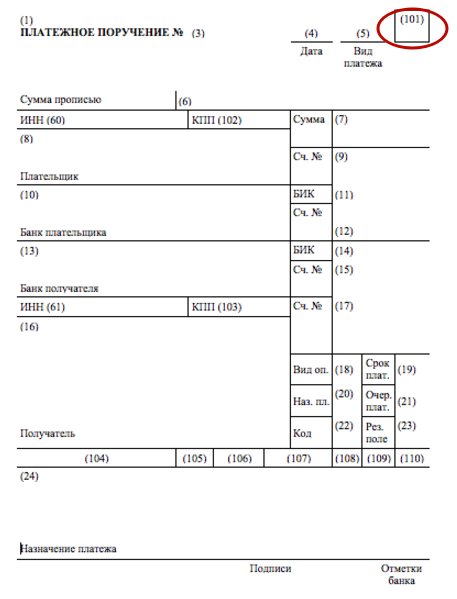

Какой код ставить в поле «Статус составителя» в платежном поручении

Информацию о статусе в реквизите 101 платежки вносят в соответствии с Приложением № 5 к Приказу № 107н. В нем приведен полный перечень значений, которые плательщики могут проставлять в реквизите 101 при расчетах с бюджетом.

Учтите, что в 2017 году в упомянутое Приложение № 5 приказом Минфина № 58н от 05.04.2017 года внесены некоторые изменения, которые касаются проставления статуса составителя расчетного документа. Поскольку эту информацию необходимо учитывать при заполнении платёжки, рассмотрим подробнее внесенные изменения.

1. В связи со вступившими в силу в 2017 году поправками в налоговое законодательство, куда перешло большинство норм о страховых взносах во внебюджетные фонды, в Приказ № 107н были внесены изменения, касающиеся заполнения статуса составителя в платежном поручении на оплату таких взносов. Из-за передачи в нынешнем году налоговым органам прав на администрирование взносов у их плательщиков возникал вопрос, какое значение вносить в поле 101.

Также см. «Страховые взносы с 2017 года: обзор изменений».

Вначале ПФР и ФСС рекомендовали заполнять рассматриваемый реквизит статусом «14» – налогоплательщик, совершающий выплаты физическим лицам. Но в новой редакции Приказа № 107н этот статус вообще исключен. Поэтому с апреля 2017 года при заполнении платежек для перечисления взносов страхователи проставляют в статусе составителя «01».

Таким образом, статус составителя ООО в платёжке, как правило, «01» (администрируют налоговики). Если происходит уплата подоходного налога, то «02».

2. Еще одно изменение касается статуса составителя «08». До вступления в силу изменений этот показатель проставляли в поле 101 фирмы, индивидуальные предприниматели, адвокаты, нотариусы, главы фермерских хозяйств при расчетах с бюджетом в виде оплаты взносов и иных сумм.

Теперь эти категории плательщиков указывают значение «08» только при перечислении в бюджет прочих платежей, исключая налоги, сборы и взносы. Например, к таким можно отнести госпошлину или взносы на травматизм, которые по-прежнему перечисляют в ФСС в отличие от остальных взносов.

Также см. «Страховые взносы на травматизм в 2019 году: актуальный обзор».

Таким образом, статус составителя «08» указывают все остальные категории плательщиков при перечислении страховых взносов на травматизм

В части взносов в ФСС на статус составителя надо обращать особое внимание

3. Частные предприниматели при перечислении налогов, сборов и взносов указывают в платежном поручении свой статус составителя – «09». В большинстве случаев статус составителя ИП будет иметь именно такое значение. Исключение – код «08».

Нотариусы, адвокаты, а также руководители крестьянских хозяйств проставляют в поле 101 значения «10», «11» и «12» соответственно.

4. Следующее изменение в правилах заполнения платежных поручений относится к статусу составителя «24». Ранее это значение применяли физические лица при перечислении налогов и страховых взносов. Теперь этот код указывают только при уплате сборов, а также взносов в ФСС и других платежей в бюджет (есть ряд исключений).

Для оформления платежки на перечисление налогов, сборов и взносов, которые уплачиваются через налоговые органы, физические лица в реквизите 101 проставляют статус составителя «13».

5. Еще один вопрос по заполнению реквизита 101 возникал при оформлении платежных поручений в связи с изменениями в НК РФ относительно возможности оплаты налогов и взносов за обязанного субъекта иным лицом. Изменения, внесенные в апреле нынешнего года в правила заполнения платежек, разъясняют, как нужно оформлять платежное поручение при исполнении чужих обязательств.

Однако никакого специального значения для иного лица в «Статусе составителя» чиновники не предусмотрели. Поэтому при оформлении документа в поле 101 вносят статус лица, за которого уплачиваются взносы или налоги.

Подробнее об этом см. «Третьи лица стали вправе платить за других налоги, сборы и страховые взносы».

Госпошлина статус плательщика 01 или 08 в 2020 году

Однако в установленный срок инспекция деньги не вернула, и компания решила обратиться в Арбитражный суд г. Москвы с заявлением о признании бездействия налоговиков незаконным, а также с требованием о возврате переплаты в указанном размере и уплате процентов в сумме 990 руб.

- укажет в нем статус плательщика — 01;

- получателя — УФК по г. Москве с указанием ИФНС по месту нахождения суда (в данном случае ИФНС № 26);

- КБК — 182 1 0800 110;

- ОКТМО — по месту нахождения суда;

- основание платежа (поле 106) — ТП;

- в полях 107 «Налоговый период», 108 «Номер документа» и 109 «Дата документа» проставит 0;

Статус плательщика в платежном поручении в 2020 году

Если в поле 101 со статусом плательщика будет допущена ошибка, платеж уйдет, и налоговики деньги получат. Но он может попасть в невыясненные платежи или будут отражен не по тому налогу. Это значит, что вам придется дополнительно разбираться с налоговой, уточняя платеж.

Платежное поручение ИП: какой статус плательщика указывать в 2020-2020 году

То есть статус проставляется только при уплате налогов, обязательных сборов, взносов во внебюджетные фонды, государственных пошлин, штрафных санкций.

Согласно проставленному двузначному коду деньги разносятся казначейством по лицевым бюджетным счетам, и заполнение поля обязательно при расчетах с бюджетом (Приложение 5 Приказа №107н). При наличии пустого поля платежка по налогу не будет пропущена банком.

Обезопасить себя от возможной ошибки можно двумя способами: скрупулезно изучить все правила заполнения платежки или доверить формирование документа специалистам сервиса Главбух Ассистент.

Поле 101 заполняется всеми налогоплательщиками: юрлицами, физлицами и ИП. Приказом 107н предусмотрено несколько вариантов статуса индивидуального предпринимателя для разных видов бюджетных перечислений. Наиболее востребованный для ИП статус, аккумулирующий распространенные отчисления в бюджет – 09. Рассмотрим все возможные ситуации.

Показатель статуса в платежном поручении

Основной источник права, в соответствии с которым в бюджетных платежках, формируемых налогоплательщиками, фиксируется тот или иной статус, — приказ Минфина России от 12.11.2013 № 107н. Периодически появляются разъяснения по отдельным нюансам применения положений этого документа. В числе ключевых разъясняющих документов последних лет — письма:

- Минфина России от 16.01.2015 № 02-08-10/800, уточнившее применение показателей статуса плательщика в корреляции с КБК, используемым в качестве идентификаторов бюджетных обязательств;

- Минфина России от 20.05.2016 № 02-08-12/29143, определившее зависимость между тем, кто и куда платит, для некоторых кодов, в частности, указавшее номер кода, проставляемый при уплате налога одним физлицом за другое;

- ФНС России от 10.10.2016 № СА-4-7/19125, отметившее, что ошибка в указании статуса плательщика не делает налоговый платеж неуплаченным и может быть исправлена путем уточнения через заявление, направленное в налоговый орган.

В связи с передачей страховых взносов под контроль налоговых органов разъяснения о статусе в платежках таковы:

- Письма ФНС России, ПФР, ФСС РФ от 26.01.2017 № БС-4-11/1304@/НП-30-26/947/02-11-10/06-308-П, ФНС России от 20.01.2017 № БС-3-11/371@ требуют указания кодов по правилам из приказа Минфина России от 12.11.2013 № 107н:

- для юрлиц и ИП при оплате за своих работников — код 14;

- для ИП, платящих за себя, — код 09.

- Письма ФНС России от 03.02.2017 № ЗН-4-1/1931@, от 10.02.2017 № ЗН-4-1/2451@ поясняют, что, поскольку банки в силу технических проблем не могут принять платежи со статусом 14, действуют коды:

- 01 — для юрлиц;

- 09, 10, 11, 12 — для ИП, в т. ч. при оплате за своих работников.

О позиции Банка России в отношении кода 14 читайте в материале «Банк России высказался по заполнению поля «101» при уплате страховых взносов».

Приказом Минфина России от 05.04.2017 № 58н со 02.10.2017 обновлены 2 статуса плательщика:

- 03 — его в платежном поручении проставляет организация федеральной почтовой связи при составлении распоряжения о переводе денег по каждому платежу физлица (кроме уплаты таможенных платежей);

- 06 — данный код предусмотрен для участников внешнеэкономической деятельности — юрлиц (кроме получателя международного почтового отправления).

О нюансах заполнения полей платежного поручения расскажут статьи:

- «Верно указываем назначение платежа в платежном поручении»;

- «Указываем очередность платежа в платежном поручении – 2018».

Статьи о кредитах

Изменения

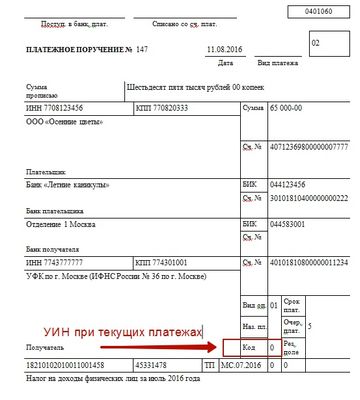

Поле со статусом составителя в платежном поручении 2020 года расположено в правом верхнем углу. Его оставляют пустым только в одном случае – когда платежи происходят между частными лицами и не имеют отношения к бюджетной системе.

На основании положения Центробанка России № 383-П рассматриваемое поле статус составителя в 2020 году заполняют только в случае перечисления каких-либо денежных сумм в бюджет (в т. ч. внебюджетные фонды). То есть – при уплате налогов, сборов, взносов, госпошлин и т. п.

Отметим, что на проставление статуса составителя в платежках 2019 года повлияли поправки в налоговое законодательство, куда с 01.01.2017 перешло большинство норм о страховых взносах во внебюджетные фонды. Это привело к тому, что с конца апреля 2017 года Приложение № 5 к приказу Минфина № 107н, которое регулирует заполнение поля 101, действует в новой редакции.

| Все статусы составителя документа в платежном поручении 2017 года | |

| Код | Кто составитель платёжки и в какой ситуации |

| 1 | Юрлицо: · плательщик налогов; · сборов; · страховых взносов; · иных платежей, которые курируют налоговики. |

| 2 | Налоговый агент |

| 3 | Почта России (от имени физлица, за исключением таможенных платежей) |

| 4 | Налоговая |

| 5 | ФССП и ее территориальные органы |

| 6 | Юрлицо – участник ВЭД (исключение – получатель международного почтового отправления) |

| 7 | Таможня |

| 8 | Плательщик: · организация; · коммерсант; · частный нотариус; · адвокат; · глава КФХ. Задача: перевод денег в бюджетную систему. Исключение: налоги, сборы, страховые взносы и иные платежи, курируемые налоговиками. |

| 9 | ИП: · плательщик налогов; · сборов; · страховых взносов; · иных платежей, которые курируют налоговики. |

| 10 | Частный нотариус: · плательщик налогов; · сборов; · страховых взносов; · иных платежей, которые курируют налоговики. |

| 11 | Адвокат (адв. кабинет): · плательщик налогов; · сборов; · страховых взносов; · иных платежей, которые курируют налоговики. |

| 12 | Глава КФХ: · плательщик налогов; · сборов; · страховых взносов; · иных платежей, которые курируют налоговики. |

| 13 | Обычное физлицо: · плательщик налогов; · сборов за совершение налоговиками юридически значимых действий; · страховых взносов; · иных платежей, которые курируют налоговики. |

| 15 | Кредитное учреждение (его филиал) Платежный агент Почта России Задача: составление платежного поручения на общую сумму с реестром на перевод денег, принятых физлица. |

| 16 | Физлицо – участник ВЭД |

| 17 | ИП – участник ВЭД |

| 18 | Плательщик по закону таможенных платежей – не декларант |

| 19 | Организация и её филиалыЗадача: составление распоряжения на перевод денег, удержанных из з/п (дохода) должника – физического лица в счет погашения долгов по платежам в бюджетную систему. Основание – исполнительный документ, пришедший в организацию. |

| 20 | Кредитное учреждение (его филиал) Платежный агент Задача: составление распоряжения о переводе денег по каждому платежу физлица |

| 21 | Ответственный участник КГН |

| 22 | Участник КГН |

| 23 | ФСС |

| 24 | Физлицо Задача: · перевод денег в уплату сборов, страховых взносов, курируемых ФСС; · иных платежей в бюджетную систему (исключение – сборы за совершение налоговиками юридически значимых действий и иные платежи, курируемые налоговыми и таможенными органами). |

| 25 | Банки-гаранты Задача: составление распоряжения на перевод денег в бюджет: · при возврате НДС, излишне полученного плательщиком (зачтенного ему) в заявительном порядке; · уплате акцизов с реализации подакцизных товаров за пределы РФ и акцизов по алко- и/или подакцизной спиртосодержащей продукции. |

| 26 | Учредители (участники) должника |

| Собственники имущества должника – унитарного предприятия Третьи лица Задача: составление распоряжения на погашение требований к должнику по обязательным платежам, включенных в реестр в ходе банкротства | |

| 27 | Кредитные учреждения (их филиалы) Задача: составление распоряжения о переводе денег, перечисленных из бюджетной системы РФ, не зачисленных получателю и подлежащих возврату в бюджет. |

| 28 | Получатель международного почтового отправления – участник ВЭД |

Также см. «Поле 101 «Статус составителя» платежного поручения».

Как правильно заполнить поле 101 для ПФР

Код статуса налогоплательщика, согласно действующему законодательству РФ, состоит исключительно из двухзначного числа.

Всего утверждено 27 кодовых комбинаций, с перечнем которых можно ознакомиться ниже. Регламентированы коды статуса Приказом Минфина РФ № 107Н в 5 приложении.

Коды статуса в поручении для платежей и их значение:

| 01 | Юрлицо |

| 02 | Налоговый агент |

| 03 | Компания почтовой связи, которая составила указ о перечислении денежной суммы по каждой выплате физлица, исключение составляют только таможенные выплаты |

| 04 | Налоговая инстанция |

| 05 | Федеральная служба приставов суда и соответствующие местные инстанции |

| 06 | Представитель внешнеэкономической деятельности – юрлицо, исключение могут составлять только получатели международного почтового отправления |

| 07 | Таможенная служба |

| 08 | Юрлицо, ИП, частный практикующий нотариус или адвокат, глава сельского хозяйства, которыеосуществляют платежи в пользу бюджетной системы РФ |

| 09 | ИП – все остальные платежи, не указанные ранее |

| 10 | Частный практикующий нотариус – все остальные платежи, не указанные ранее |

| 11 | Адвокат с собственным кабинетом, — все остальные выплаты, не указанные ранее |

| 12 | Глава сельского хозяйства – всеостальные платежи, не указанные ранее |

| 13 | Физлицо – оплата сборов, страховых платежей и прочих выплат, не указанных ранее |

| 15 | Кредитное учреждение, платежный агент, компания федеральной почтовой связи, которая составила поручение на общую сумму с реестром на перевод денег, принятых от налогоплательщиков – физлиц |

| 16 | Физлицо, которое является участником внешнеэкономической деятельности |

| 17 | Частный предприниматель, который является участником внешнеэкономической деятельности |

| 18 | Плательщик таможенных выплат, который не декларирует обязанности по оплате налогов |

| 19 | Учреждения, которые составляют распоряжение о переводе денег, высчитанных из доходов плательщика |

| 20 | Кредитное учреждение, платежный агент, которые составили распоряжение о переводе денег по каждой выплате физлица |

| 21 | Ответственный участник консолидированной группы плательщиков налогов |

| 22 | Участник консолидированной группы налогоплательщиков |

| 23 | ФСС РФ |

| 24 | Физлицо, которое переводит деньги для оплаты сборов, страховых выплат, которые контролируются ФСС РФ и других выплат в бюджет России. Исключением являются только платежи за произведение налоговой службой юридически важных действий и других выплат, проверяемых налоговыми и таможенными органами |

| 25 | Банки-гаранты, которые написали распоряжение о переводе денег вы бюджет РФ при возвращении НДС, которая излишне полученная плательщиком налогов в порядке заявления, а также при оплате акцизов по реализации товаров за границу РФ |

| 26 | Учредители, собственники имущества должника – унитарного предприятия либо третьи лица, которые составили распоряжение о переводе денег на оплату запросов к должнику по уплате обязательных выплат, включенных в реестр запросов кредиторов, при процедурах, используемых при банкротстве |

| 27 | Кредитные учреждения, которые написали распоряжение о переводе денег, отправленных из бюджета РФ, не перечисленных получателю и подлежащих возврату в бюджет страны |

| 28 | Участник внешнеэкономической деятельности, который получает международное отправление по почте |

В 2017 году правительством РФ были установлены некоторые изменения. Суть поправок в том, что организации с момента начала действия изменений могут оплачивать налоги и взносы не только со своего счета, но и со счета любого контрагента.

А также появилась возможность перечисления средств физлицом, например, учредителем или бухгалтером компании

Но стоит обратить внимание на некоторые особенности указанных платежей:

| Исключение для уплаты НДФЛ друг за друга | Другими словами, компания и физлицо не могут оплачивать налоги друг за друга |

| В поле 101 прописывается код | Который обозначает статус учреждения, за которое вносятся деньги в бюджет РФ |

Погашение долгов

При заполнении платежек по налоговым долгам (тоже со следующего октября) основание платежа «ЗД» в реквизите 106 будет применяться не только по добровольным (как сейчас) погашениям долгов, но и при уплате, например, по требованию. Соответственно, упразднится основание «ТР», а также – исчезнут такие основания как:

- БФ – текущий платеж физлица – клиента банка (владельца счета), уплачиваемый со своего банковского счета

- ПР – погашение задолженности, приостановленной к взысканию;

- АП – погашение задолженности по акту проверки;

- АР – погашение задолженности по исполнительному документу.

Соответственно, удаляются расшифровки возможных дат для оснований платежа «ТР» и «ПР», номера документов для них для реквизита 108. Эти номера будут соответствовать основанию «ЗД» и включать в себя «старые» основания, то есть выглядеть будут примерно так:

- ТР0000000000000 – номер требования налогового органа об уплате налога (сбора, страховых взносов);

- ПР0000000000000 – номер решения о приостановлении взыскания;

- АП0000000000000 – номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения;

- АР0000000000000 – номер исполнительного документа (исполнительного производства).

Статус плательщика налогов и страховых взносов

| Код плательщика в поле 101 | Когда указывать |

|---|---|

| 01 | Организация перечисляет налоги (сборы, страховые взносы, которые администрируют налоговые инспекции) с собственной деятельности |

| 02 | Организации и предприниматели перечисляют налоги в качестве налогового агента, в том числе НДФЛ за сотрудников |

| 08 | Организации и предприниматели перечисляют в ФСС взносы на «травматизм» за сотрудников |

| 09 | Предприниматель перечисляет фиксированные платежи по взносам на обязательное пенсионное (медицинское) страхование за себя, а также перечисляет взносы за сотрудников |

При заполнении платежного поручения на уплату страховых взносов, адвокат, состоящий в адвокатском бюро и НЕ учреждавший адвокатский кабинет, в поле 101 должен указывать статус плательщика «09».

Адвокаты, осуществляющие деятельность в коллегиях адвокатов, адвокатских бюро и юридических консультациях, самостоятельно исчисляют и уплачивают суммы страховых взносов на обязательное пенсионное страхование на основании сведений о доходах, представляемых им налоговым агентом. Несмотря на это, законодательством предусмотрена уплата налогов, сборов, страховых взносов, соответствующих пеней и штрафов за налогоплательщиков, плательщиков сборов, плательщиков страховых взносов, налоговых агентов иными лицами. Следовательно, Адвокатское бюро может страховые взносы.

Статьи о кредитах

Какие последствия повлечет за собой неправильное указание статуса плательщика (поле 101) в платежном поручении на перечисление налогов

Может возникнуть недоимка по налогам, когда налогоплательщик является одновременно и плательщиком налога и налоговым агентом по этому налогу. Всё дело в том, что поступления по платежкам, в которых указаны разные статусы плательщика, налоговые инспекции учитывают на разных лицевых счетах. Поэтому, если статус плательщика указан неверно, во внутреннем учете инспекции поступившая сумма зачисляется в счет погашения задолженности, которой у организации (предпринимателя) может и не быть. При этом задолженность, в счет которой организация (предприниматель) направляла свой платеж, остается непогашенной.

Например, если организация (или ИП) одновременно являются налогоплательщиками и налоговыми агентами по НДС или ИП — по НДФЛ. Если в поле 101 платежного поручения такая организация вместо кода 02 укажет код 01, то как у налогоплательщика у нее возникнет переплата. Одновременно с этим у организации как у налогового агента образуется недоимка. В таком случае на сумму недоимки налоговая инспекция может начислить пени и штрафы (ст. 75, 122, 123 НК РФ).

Чтобы избежать этого, в инспекцию следует подать заявление об уточнении платежа. К заявлению приложите копию платежного поручения. Об этом читайте тему «Что делать, если в платежке на уплату налогов была допущена ошибка».

Можно поступить и по-другому:

- сначала повторно перечислить сумму налога, правильно указав все реквизиты в платежном поручении;

- затем провести зачет или возврат излишне уплаченного налога по правилам, установленным статьей 78 Налогового кодекса РФ.

Однако в этом случае организация (предприниматель) избежит только штрафов. Пени начислят за каждый день просрочки уплаты налога исходя из 1/300 ставки рефинансирования от неуплаченной суммы налога (п. 2, 3, 7 ст. 75 НК РФ).

Критична ошибка в коде 101 имеет в двух случаях: 1) при перечислении НДС и 2) при перечислении НДФЛ предпринимателем. В остальных случаях ошибка в коде 101 не имеет значения! Главное правильно укажите КБК и подробно распишите поле 24 «Назначение платежа», чтобы по нему было ясно, куда отнести платеж.

Пример уточнения поля 101 платежного поручения на перечисление суммы налога

Организация в качестве налогового агента по НДС 18 апреля перечислила в бюджет сумму налога в размере 5000 руб. Статус плательщика в платежном поручении был указан неправильно: вместо кода 02 (налоговый агент) был указан код 01 (налогоплательщик).

Ошибка была обнаружена 16 мая при сверке расчетов с налоговой инспекцией. Чтобы исправить ошибку, бухгалтер подготовил и направил в налоговую инспекцию заявление с просьбой уточнить реквизиты платежного поручения.

Руководителю ИФНС России № 120по г. МосквеН.Т. Петровуот ООО «Гаспром»ИНН 4308123456КПП 430801001ОГРН 10244567890123Адрес (юридический и фактический):610008, г. Киров, ул. Швецова, д. 20

ЗАЯВЛЕНИЕ о допущенной ошибке в оформлении платежного поручения

г. Киров . . . . . . . . . . . . . . . . . 16.05.2021

В соответствии с пунктами 7 и 8 статьи 45 Налогового кодекса РФ ООО «Гаспром» просит принять решение об уточнении платежа.

В поле 101 платежного поручения от 18 апреля 2021 г. № 415 на перечисление налога на добавленную стоимость (КБК – 18210301000011000110) в сумме 5000 (Пять тысяч) руб. был неверно указан статус плательщика – 01 (налогоплательщик).

Правильный статус плательщика – 02 (налоговый агент).

Эта ошибка не повлекла за собой неперечисление суммы налога в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства.

Приложение:– копия платежного поручения от 18 апреля 2021 г. № 415.

Генеральный директор ….. Иванов ….. А.В. ИвановГлавный бухгалтер …. Сидорова …… А.С. Сидорова

Банковские тарифы

С услугой Онлайн Сбербанк все просто – подключение бесплатное, абонентская плата отсутствует. Комиссии могут взиматься за платежи и переводы. Как правило, они составляют от 0 до 1%. Для сравнения, при отправке межбанковского перевода через оператора комиссия составит 3%, через банкомат – 2%. Поэтому выгоднее и удобнее это делать именно в Сбербанк Онлайн.

Для мобильного банка есть два пакета – “Полный” и “Экономный”. В первом случае абонентская плата составит от 0 до 60 рублей ежемесячно (0 – премиальные и кредитные, 30 – базовые и социальные, 60 – стандартные и классические).

Если клиент не желает подключать платный сервис, но у него есть мобильный телефон, ему все равно по умолчанию подключают мобильный банк, но с пакетом “Экономный”. Именно поэтому большинство и не подозревает о подключенной услуге и утверждает, что пользуются Сбербанк Онлайн без мобильного банка. “Экономный” пакет не предполагает абонентской платы, но его возможности ограничены в сравнении с полным пакетом

Самое важное отличие – не приходят СМС оповещения об операциях по счету. Но работать с услугой Сбербанк Онлайн с пакетом “Экономный” вполне возможно

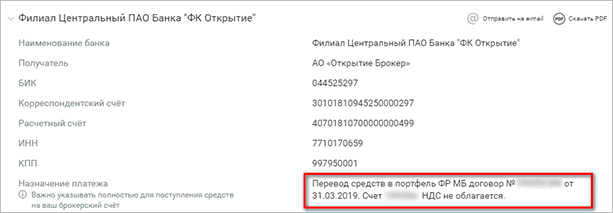

Оплата налогов и взносов через банковский портал

Не для всех платежей нужно заполнять поле 101. Если предполагается оплата услуг дошкольных учреждений, то используется счет физического лица и графа заполняется в автоматическом режиме.

Для процедуры оплаты нужно выполнить ряд действий:

- Авторизоваться на портале при помощи логина и пароля.

- Перейти во вкладку «Платежи и переводы».

- Открыть «Перевод организациям», выбрать из списка нужное учреждение либо ввести реквизиты для идентификации организации.

- Указать счет, с которого будет произведена оплата.

- Заполнить сведения о плательщике (ФИО и адрес). Поле 101 оставить незаполненным.

- Указать сумму платежа.

- Подтвердить операцию вводом кода из SMS-уведомления.

Как определить значение бюджетникам?

Единая система идентификации поля 101 в платежках установлена на законодательном уровне. Чиновники в приложении №5 к Приказу Минфин №107н от 12.11.13 перечислили общие правила заполнения поля.

В поле 101 составитель платежки должен указать специальный код, который соответствует виду платежа, категории плательщика и получателя перечисляемых средств. Ключевые значения для бюджетной организации указаны в таблице.

|

Статус |

Назначение |

Пример |

|---|---|---|

|

01 |

Уплата налогов, сборов, страховых взносов и иных платежей, которые администрирует ФНС |

При перечислении взносов ОМС, ОПС или ВНиМ |

|

02 |

Расчеты по налоговым обязательствам, в случаях, когда компания выступает налоговым агентом |

Расчеты с бюджетом по НДФЛ, уплата НДС налоговым агентом |

|

08 |

Расчеты с бюджетом, за исключением налоговых обязательств, подконтрольных ФНС |

Плата взносов в ФСС от несчастных случаев и профзаболеваний |

|

Не заполнять |

Расчеты с контрагентами, в том числе с поставщиками и подрядчиками, с покупателями и заказчиками, с персоналом и внештатными работниками |

Перечисление заработной платы, зачисление аванса по договору поставки, окончательный расчет за услуги сторонних компаний |

О том, как правильно заполнить остальные поля платежного поручения читайте в отдельном материале «Образец заполнения платежного поручения». А чтобы не запутаться в заполнении реквизитов на оплату страхового обеспечения по наемным работникам, ознакомьтесь со статьей: «Как платить страховые взносы бюджетной организации».