Кредитный рейтинг онлайн — бесплатная проверка физических лиц

Содержание:

- Выдаст ли банк кредит при низком рейтинге

- Как повысить кредитный рейтинг

- Виды

- Рейтинг по версии Fitch

- Почему ваш рейтинг может быть занижен и как этого избежать?

- Как узнать кредитный рейтинг

- Удобная кредитка

- Индивидуальный кредитный скоринг: как он выглядит и что дает

- История рейтингов.

- Что такое суверенный кредитный рейтинг

- Как бесплатно проверить cвой кредитный рейтинг

- Когда может понадобиться кредитный рейтинг

- Что показывает кредитная история

- Какой скоринг считается хорошим

- Кредитный рейтинг компании

- Что такое кредитный рейтинг?

- Как формируется кредитный рейтинг?

- Как рассчитывают кредитные рейтинги

- Рейтинговое агентство «Moody’s» (Мудис)

- Как узнать кредитный рейтинг?

- Как повысить свой рейтинг?

- Монеткин

Выдаст ли банк кредит при низком рейтинге

Во время рассмотрения заявки по кредиту банки оценивают дисциплинированность клиента, а также его платежеспособность. Получить заем граждане России могут с высоким или средним показателем КР. Низкий балл в большинстве случаев служит весомым аргументом для отказа. Узнав информацию о КР в личном кабинете, можно предварительно оценивать свои шансы на одобрение кредита. Заемщики с удовлетворительным балом имеют шанс на кредитование в случае высокого дохода и официального трудоустройства. Наличие сведений об имуществе (квартире, авто) также может положительно сказаться на решении банка.

Если КР очень низкий, стоит рассматривать ссуды в микрофинансовых организациях. Одолжить деньги в МФО можно на месяц или на год. Сроки выплаты зависят от суммы займа. Инструкция для оформления очень проста: подача заявки осуществляется по интернету, деньги приходят на карту. При этом необходимо вовремя вносить платежи и воздерживаться от просрочек от нескольких дней и более. Положительное сотрудничество с МФО хорошо влияет на рейтинг и может помочь в реабилитации кредитного досье.

Как повысить кредитный рейтинг

Рассмотрим две ситуации. Первая — когда скоринговый балл находится на среднем уровне и вы собираетесь взять кредит, например ипотеку или заем на автомобиль. В этой ситуации достаточно много способов поднять рейтинг, чтобы таким образом повысить шансы на одобрение заявки. Вторая — когда КИ испорчена и необходимо просто улучшить свою репутацию как заемщика, чтобы иметь возможность оформлять займы в банках или МФО.

Подходы повышения кредитного рейтинга в этих двух случаях будут отличаться.

В первой ситуации возможны разнообразные шаги: от смены работы до получения образования. Следует проверить, не числятся ли за вами какие-то символические задолженности в банке или МФО (возможно, в несколько копеек). Если они есть — внесите нужную сумму. Также проверьте баланс кредитных карт, которыми вы пользуетесь. Чтобы повысить скоринговый балл, лучше всего пополнить счет на 100% лимита.

Когда КИ испорчена, есть два основных способа исправить ситуацию:

- оформление кредита на небольшую сумму (или микрозайма), чтобы погасить его точно в срок, избегая задержек. Как вариант — взять в рассрочку бытовую технику или другой товар. Формально это и будет кредит, своевременная выплата которого положительно отразится на КИ. При этом стоит учесть, что некоторые банки неохотно одобряют заявки постоянных клиентов МФО. Тем не менее, если вы погасите долг без просрочек, кредитный рейтинг станет выше;

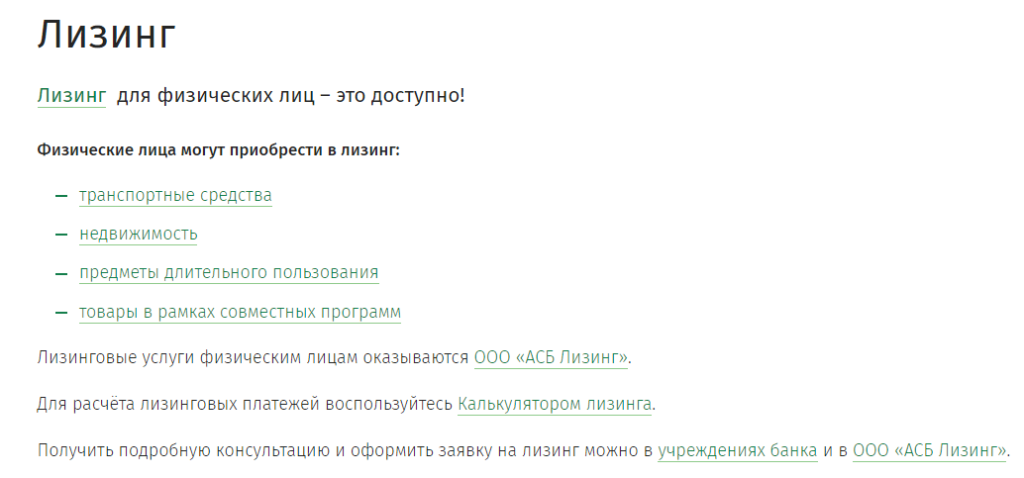

- оформление кредитки. Заказать пластик проще, чем получить заемные деньги. В большинстве случаев банки одобряют онлайн выпуск кредитной карты клиентам, у которых есть стабильный заработок. Тратить средства лимита вы можете по своему усмотрению. При этом если вы укладываетесь в льготный период и пополняете баланс без процентов, кредитная история постепенно улучшается. Кроме того, вы можете пользоваться скидками и другими привилегиями, которые получает держатель пластика.

Все актуальные предложения по кредитным картам есть на портале Выберу.ру.

Виды

Многие новички, которые ещё ни разу не оформляли заявку на займ денежных средств, задаются вопросом: «А что значит кредитный рейтинг?» Это специальная оценка физических, юридических лиц, коммерческих организаций на наличие способности выполнять в полной мере финансовые обязательства в установленные, оговорённые сроки. Его составляют специализированные агентства при помощи специальной компьютерной программы.

На сегодняшний день существует несколько разновидностей скорингов:

- Расчёт баллов. С их помощью можно проследить количество взятых займов, их сроки погашения и прочее. В этом случае кредитный скоринг оценивается от 2 (минимальных) до 5 (максимальных) баллов.

- Мошенничество. Таким образом определяется, является ли заёмщик мошенником.

- Заявки. Это помогает узнать о кредитоспособности клиента. Зачастую этот вариант активно применяется в различных МФО, которые специализируются на выдаче экспресс-займа.

- Поведение клиента. Оценивается платёжеспособность, банковский работник определяет максимальный лимит на выдачу денежных средств.

Какой кредитный рейтинг считается хорошим? Среднестатистическим КР во всех банках, в том числе и в Сбербанке, считается наличие 3 баллов и выше. В этом случае банковскому пользователю может быть выдан займ в виде небольшой суммы на хороших условиях. При желании получить больше денежных средств будьте готовы к назначению высокой процентной ставки. Почему агентство может выдать плохой результат? Это происходит в том случае, если у заёмщика были несвоевременные выплаты задолженностей, большое количество негативных кредитных историй и прочее. Ознакомиться с образцом можно на официальном сайте специализированных компаний.

Рейтинг по версии Fitch

Fitch впервые присвоило кредитный рейтинг России 7 октября 1996 года: «BB+» (самая высокая ступень неинвестиционного уровня). Незадолго до дефолта 17 августа 1998 года рейтинг был понижен до «BB-«, а затем до «B-» и, наконец, 27 августа до «CCC» (чрезвычайно спекулятивные облигации). Восстановление экономики России после дефолта привело к повышению рейтинга до «B-» 8 мая 2000 года. 18 ноября 2004 года Fitch впервые присвоило России инвестиционный уровень: «BBB-«. Самый высокий рейтинг («BBB+» с положительным прогнозом) российские облигации имели с 25 июля 2006 года по 9 ноября 2008 года. В ноябре 2008 года прогноз был сменен на негативный, 4 февраля 2009 года рейтинг был понижен до «BBB» с негативным прогнозом. 22 января 2010 года прогноз был изменен на стабильный с сохранением рейтинга, 8 сентября 2010 года — на положительный, 16 января 2012 года — на стабильный. На фоне кризиса на Украине и воссоединения Крыма с Россией Fitch 21 марта 2014 года изменило прогноз на негативный, 9 января 2015 года из-за падения курса рубля и цен на нефть рейтинг РФ был понижен до «BBB-» с негативным прогнозом. 14 октября 2016 года агентство изменило прогноз на стабильный, а 23 сентября 2017 года — на положительный. С тех пор прогноз и рейтинг не менялись до августа 2019 года.

Почему ваш рейтинг может быть занижен и как этого избежать?

Финансовые компании оценивают множество факторов, но к основным из них можно отнести:

Историческая просрочка по кредиту более 90 дней.

Как показывает практика, компании смотрят на последние 5-10 лет вашей кредитной истории. Если с момента такой просрочки прошло более 10 лет, то беспокоиться о кредитном рейтинге не стоит

Но в любом случае важно быть в курсе своей КИ. Если там появилась ошибочная информация, то имеет смысл исправить неверные данные

Займ погашен по решению суда или не погашен вовсе.

Кредиторы не любят заемщиков, которые задерживают оплату по своим долгам. Если после неудачного долга вам все-таки удалось получить кредит в другой компании и успешно его выплатить без просрочек, то большинство компаний могут закрыть глаза на старые нарушения при расчете кредитного рейтинга. Обязательно проверьте сайт судебных приставов на наличие решений, это сильно влияет на кредитный рейтинг и решение о выдачи кредита в целом.

Другие просрочки по выплате долга.

Тут речь идет о небольших задержках в выплатах. Впрочем, они не должны помешать в получении новой ссуды, если клиент в итоге исполнил все обязательства и вернул долги, уплатив штрафы за просрочку.

У вас много текущих долгов.

Компания может оценить вашу кредитоспособность довольно низко, особенно, если у вас оформлены кредиты в разных организациях и ваша ежемесячная зарплата не позволяет выплачивать все долги. Например, если вы набрали кредиты с ежемесячной выплатой более 40% от вашей зарплаты, то рейтинг будет сильно занижен и в займе может быть отказано.

Вы подали слишком много заявок на кредит в другие компании.

Когда вы отправляете много заявок в кредитные организации, они в свою очередь запрашивают вашу кредитную историю в различных бюро и смотрят, сколько раз за последнее время в нее заглядывали другие компании. Если по КИ кредитор видит много запросов и при этом отсутствуют оформленные кредиты или займы, то он может подумать, что с заемщиком что-то не так и откажет в ссуде. Поэтому лучше заранее узнать свой кредитный рейтинг, используя наш сервис, внимательно ознакомиться со всеми советами и уже потом подавать заявки в финансовые компании.

Как узнать кредитный рейтинг

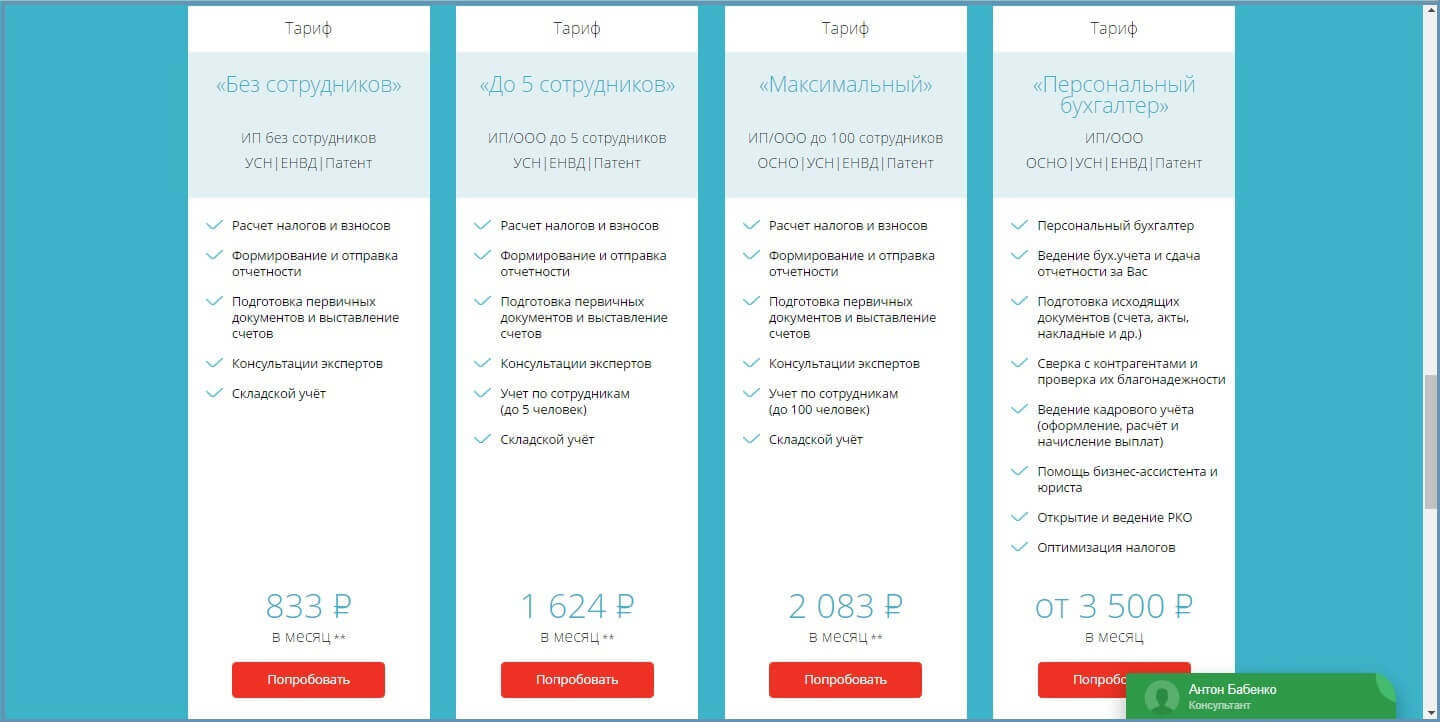

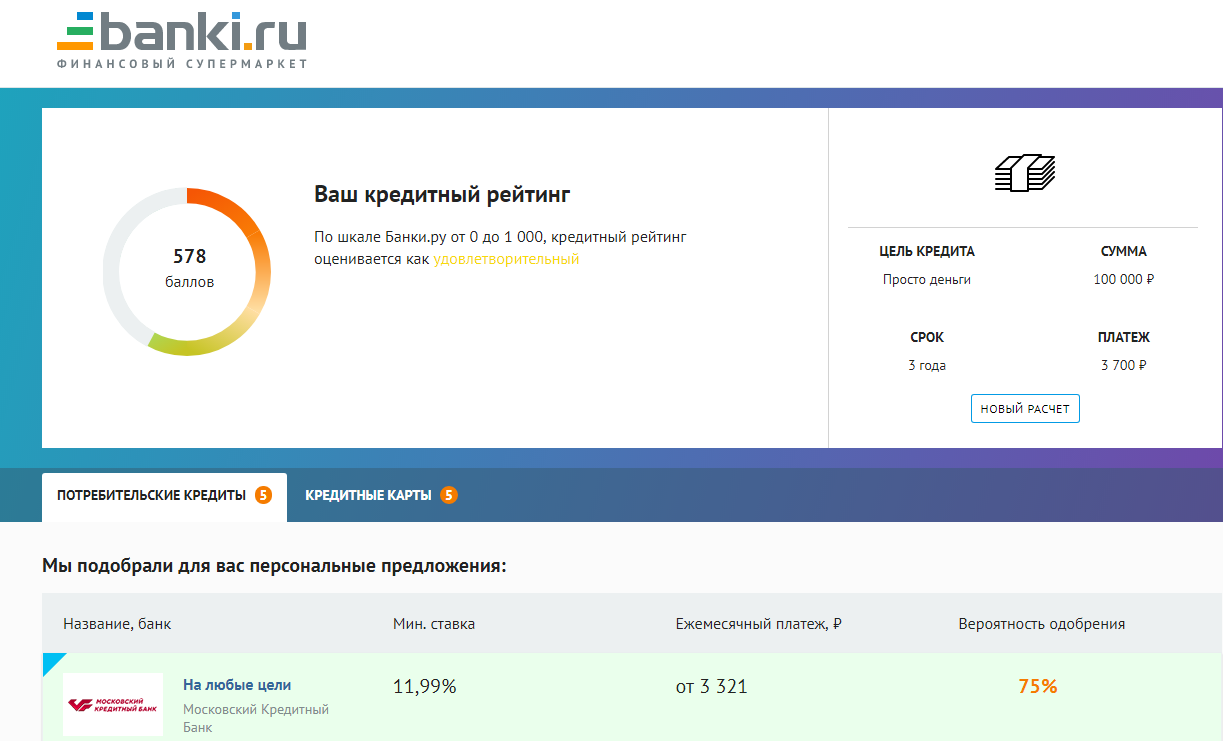

Сервис banki.ru

Как получить кредитный рейтинг без регистрации, знают создатели сайта banki.ru. Именно они предоставляют уникальную возможность просмотреть данные частного лица, не предоставляя паспорт, ИНН или страховку.

На этом онлайн-сайте можно не только узнать, какой у меня КР, но и получить самые лучшие предложения по кредитам, на которые высокий процент одобрения. При персональном подборе займа достаточно указать имя и фамилию, цель займа, дату рождения, электронную почту и телефон. После этого сервис открывает данные КР и индивидуальные предложения от банков, которыми вы можете воспользоваться.

Национальное бюро кредитных историй

Уточнить личный кредитный рейтинг можно в НБКИ. Это самое крупное бюро КИ, в котором собрана информация о займах в банках, микрофинансовых компаниях, кредитных потребительских организациях, ломбардах. НБКИ постоянно увеличивает количество партнеров, чтобы располагать точными данными о кредитоспособности заемщика. Нацбюро кредитных историй — это государственный портал, где можно найти сведения практически обо всех гражданах Российской Федерации, которые когда-либо брали на себя обязательства по кредитам.

В БКИ можно узнать информацию о КИ бесплатно, если вы зарегистрированы и имеете подтвержденную запись на портале госуслуг. Для этого нужно:

Скачать готовый отчет по вашей кредитной истории.

Про другие способы просмотреть свои данные читайте здесь. Десятки тысяч россиян каждый месяц обращаются в базу бюро, чтобы получить достоверные данные. Банки и НБКИ являются самыми популярными информаторами российских заемщиков относительно КР. Определенным преимуществом НБКИ является защита персональной информации. Для части клиентов это определяющая особенность работы сервиса.

Банки

Узнать персональный кредитный рейтинг реально в банках. Информация по кредитам выдается после предварительной заявки. Кредитный рейтинг бесплатно онлайн предоставляют не все банки, многие компании взимают за эту услугу плату.

Например, . Сам процесс очень понятный и быстрый, а стоимость финансовой операции обойдется заемщику в 60 рублей.

Некоторые банки сотрудничают не с НБКИ, а с другими бюро. Всего России насчитывается тринадцать таких организаций. Поэтому лучше уточнить, с каким БКИ работает данный банк, а потом уже определяться, запрашивать ли выписку или нет. Например, если клиентка заказывала в банке информацию, ответ может прийти не из НБКИ, а из любой другой компании. И не факт, что именно в той организации есть необходимые сведения.

Когда есть возможность просмотреть и рассчитать балл, легко определиться с шансами на получение займа. И не тратить время на обращение в банки, если дела обстоят очень плохо.

Госуслуги

Узнать данные о БКИ можно бесплатно после авторизации на сайте. Обработка онлайн-заявки осуществляется в течение суток. Информация из Центробанка поступает в личный кабинет пользователя. Эти манипуляции являются самым простым способом ответить на вопрос россиян о том, что я мол, не понимаю, где искать КИ.

Единая система идентификации и аутентификации

Рейтинг кредитной истории россияне могут узнать с помощью ЕСИА. Она предоставляет возможность получить доступ к множеству информационных систем, которые регулируют все сферы жизни. В их числе и данные кредитного рейтинга.

При первом посещении сайта ЕСИА необходимо пройти идентификацию, предоставив данные паспорта, идентификационного кода и страховки. Без этой информации узнать хоть какие-то данные о кредитном рейтинге невозможно. После проверки можно определить, какова оценка вашей КИ и составить дальнейшие планы по кредиту. Если балл высокий, лучше обсуждать возможное кредитование с банком. В таком случае реально рассчитывать на долгосрочные кредиты с достаточно крупной суммой займа. Если же рейтинг довольно низкий, стоит задуматься об оформлении займа в МФО.

Удобная кредитка

Индивидуальный кредитный скоринг: как он выглядит и что дает

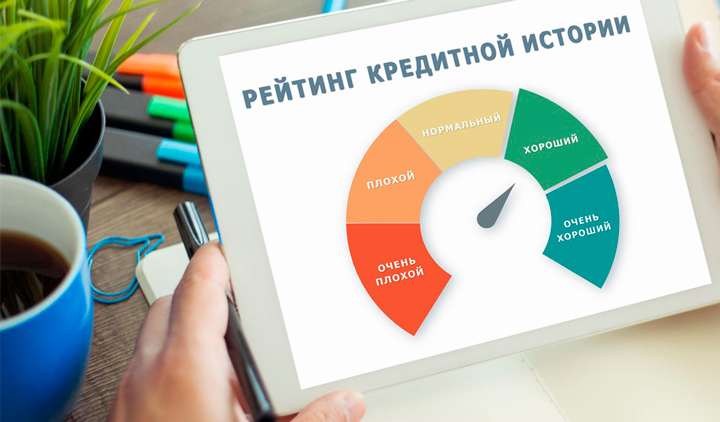

Скоринговый балл человека показывает степень риска возникновения неплатежей при выдаче ему денежного займа. Чем выше значение рейтинга, тем меньше риск появления проблем с выплатой кредита.

Так, например, Национальное бюро кредитных историй (крупнейшая в России организация в этой области) присваивает потенциальным заемщикам баллы в интервале от 300 до 850. Отличным считается балл выше 690. У людей с подобным скорингом риск в отказе выдачи кредита минимален. При рейтинге ниже 600 баллов получение займа в банке становится практически невозможным.

В России в настоящий момент действует более 10 различных бюро кредитных историй. Наиболее крупными и авторитетными из них, помимо НБКИ, являются Объединенное кредитное бюро и Эквифакс. Каждая из этих организаций имеет собственную шкалу рейтингов и методику расчета индивидуального скоринга. Однако в общих чертах уровни, присвоенные гражданам различными бюро, не противоречат друг другу.

На величину кредитного рейтинга могут влиять следующие факторы:

- величина долговой нагрузки (количество и объем действующих кредитов);

- были ли просрочки при выплате закрытых и имеющихся займов (их частота, длительность, сумма);

- как часто запрашивается кредитная история (большое количество запросов в течение короткого периода времени говорит об обращении сразу в несколько финансовых организаций сразу и безрезультатных попытках взять займ);

- возраст истории выдачи кредитов (желательно, чтобы он был больше одного года).

Дает ли высокий скоринговый балл гарантию в предоставлении займа? Нет, он говорит лишь о высокой вероятности выделения ссуды. Банки, конечно, учитывают скоринговые рейтинги из бюро кредитных историй. Однако в процессе принятия окончательного решения для них будут важны и другие данные:

- величина подтвержденных доходов;

- наличие официального трудоустройства;

- пол, возраст, регион проживания заемщика;

- прежняя история взаимоотношений банка с данным человеком.

Чем скоринговый балл отличается от его кредитной истории? В истории собрана вся информация о прошлых и нынешних кредитах человека (даты и суммы договоров, остаток долга на момент запроса, были ли просрочки и взыскания в ходе оплаты и так далее). Если гражданин ведет активную «кредитную жизнь», то его история займет несколько десятков страниц.

Кредитный рейтинг представляет из себя трехзначное (иногда четырехзначное) число. Но в нем аккумулирована вся информация из кредитной истории, которая говорит о степени благонадежности человека как заемщика.

Знание своего рейтинга позволит человеку посмотреть на себя глазами кредитора. А чтобы получить свой скоринговый балл, необходимо обратиться в то бюро кредитных историй, в котором хранятся данные о ваших займах.

История рейтингов.

Начало использования рейтингов, а также деятельности рейтинговых агентств восходит к первой половине 19-го века. Это связано с финансовым кризисом в США в то время. Под влиянием кризисного опыта некоторые торговые агентства начали выдавать сертификаты, оценивающие способность покупателей и оптовиков оплачивать финансовые обязательства.

Первое агентство такого типа было создано в Нью-Йорке в 1841 году по инициативе Льюиса Таппана — Торговое агентство. Однако, быстрое развитие фондового рынка США, появление большого числа эмитентов и долгосрочных институциональных инвесторов сопровождались растущим числом мошенничества. Ценные бумаги были выпущены для расширения несуществующих объектов, включая, например, железнодорожные линии. Это указывало на необходимость системы оценки и классификации ценных бумаг и кредитного риска, который несут их покупатели.

Как следствие, в 1909 году

Джон Муди опубликовал новаторский рейтинг облигаций. В то же время — для

повышения прозрачности информации — он разработал буквенный код для оценки

риска инвестирования в ценные бумаги. Код изначально включал буквы от А до С и

до сих пор считается мировым стандартом рейтинга.

Таким образом, 1909 год считается исторической датой начала фирменного кредитного рейтинга компаний. Когда Moody’s Investors Service при оценке риска инвестирования в облигации железнодорожных компаний США впервые использовала буквенные символы A, B, C.

Другая компания по оценке облигаций принадлежала Генри В. Бедному. Со временем она превратилась в Standard & Poor’s (в результате слияния издательской компании Poor’s и Standard Statistics Comp.) К концу 1960-х годов рынок рейтинговых услуг был недостаточно развит и ограничен Соединенными Штатами.

Шкала обозначений кредитного рейтинга:

Толчком к быстрому развитию рейтинговых компаний, начавшемуся в 1960-х и 70-х годах, стала прежде всего растущая волатильность обменных курсов, акций, а также облигаций на фондовых биржах. Что привело к увеличению инвестиционного риска. В результате интерес и, следовательно, возросший спрос на все более сложный и профессиональный анализ инвестиционных рисков, в том числе ценных бумаг — в основном облигаций. Рейтинг стал широко рассматриваться как инвесторами, так и регулирующими органами, как важный и обязательный элемент инфраструктуры рынка капитала, позволяющий управлять кредитным риском.

Что такое суверенный кредитный рейтинг

Суверенный кредитный рейтинг — инструмент оценки готовности государства своевременно и в полном объеме выполнять свои финансовые обязательства. Фактически представляет собой оценку вероятности дефолта. Рейтинги составляются специализированными агентствами, крупнейшие из них — Standard and Poor’s (S&P), Moody’s и Fitch. Классификация учитывает ряд показателей: общий государственный долг, баланс бюджета, риски. Рейтингами пользуются инвесторы, в том числе крупные инвестиционные фонды: они служат ориентиром того, можно ли покупать государственные облигации.

В настоящее время самые высокие рейтинги в мире («AAA» по Fitch и S&P, «Aaa» — по Moody’s) имеют такие страны, как Австралия, Германия, Швейцария, Норвегия. Низшие (ниже «B-» по Fitch и S&P, «Caa1» — по Moody’s) — Венесуэла, Украина, Ямайка. Суверенные рейтинги ниже «BBB-» и «Baa3» считаются неинвестиционными или «мусорными». Такой суверенный рейтинг страны осложняет ее компаниям кредитование на иностранных рынках. Иностранный бизнес также может отказаться приходить в страны с низким кредитным рейтингом, руководствуясь не столько объективной ситуацией в экономике, сколько корпоративными правилами.

Moody’s, Standard and Poor’s и Fitch публикуют суверенный кредитный рейтинг России с осени 1996 года. До 2003-2005 годов национальный кредитный рейтинг РФ в иностранной валюте считался неинвестиционным, но затем вырос. В 2015-2017 годах S&P, а в 2015-2019 годах — Moody’s опускали рейтинги России ниже инвестиционного уровня. Fitch все это время считало его инвестиционным.

Согласно государственной программе «Управление государственными финансами и регулирование финансовых рынков» (утверждена правительством РФ 15 апреля 2014 года), Россия рассчитывала получить к 2018 г. рейтинги «BB+» (Fitch и S&P) и «Ba1» (Moody’s). В настоящее время на государственном уровне целевых показателей по рейтингу нет.

Как бесплатно проверить cвой кредитный рейтинг

Каждый гражданин два раза в год имеет право проверить свой кредитный рейтинг бесплатно.

Полезный совет. Сначала лучше всего узнать, где хранится кредитная история. Для этого вы можете обратиться в банк или МФО, в которых вы оформляли займы, или в Центральный каталог кредитных историй через портал Госуслуг. ЦККИ сам не предоставит сведения о кредитном рейтинге, но даст информацию о том, в какую организацию следует сделать запрос. После того как вы получите список БКИ, обратитесь в нужное бюро и закажите выписку.

Узнайте свой кредитный рейтинг любым удобным способом:

- онлайн. Зарегистрируйтесь на сайте БКИ, в котором хранится ваша кредитная история и отправьте запрос. Чтобы получить учетную запись, понадобится авторизация через Госуслуги. Сведения поступят в виде выписки. Как правило, это документ в формате PDF. Онлайн-запрос — самый удобный и быстрый способ. Обычно ответ поступает в течение нескольких минут;

- отправить запрос по почте. Не самый быстрый способ. К тому же потребуются дополнительные расходы, т. к. обращение должно быть заверено у нотариуса;

- отправить запрос телеграммой. Ее также необходимо нотариально заверить;

- лично прийти в офис БКИ, чтобы написать заявление и получить выписку.

После второго запроса сведения о кредитном рейтинге будут предоставляться только платно. Если вы получили выписку и с тех пор не оформили новых займов (и не расплачивались по долгам с банком или МФО), на момент оформления новой заявки ранее полученные данные останутся актуальными.

Несколько слов о том, как воспользоваться порталом Госуслуг. Зарегистрируйтесь на сайте https://www.gosuslugi.ru/. В качестве логина вы можете использовать номер мобильного телефона, СНИЛС или электронную почту. Перейдите в раздел «Услуги» и откройте страницу «Налоги и финансы». Кликните «Заполните заявку в бюро кредитных историй». Дальнейший порядок действий такой:

- В открывшемся окне нажмите «Заполните заявку в электронном виде». Данные, которые вы указали при авторизации, автоматически появятся в форме анкеты;

- Отправьте заявку и дождитесь уведомления, которое поступит на электронную почту. В файле, прикрепленном к письму, будет список всех бюро, в которых хранится ваша кредитная история;

- Выберите БКИ и зарегистрируйтесь на его сайте. Необходимо согласиться с условиями оферты и подтвердить запрос с помощью СМС. Если вы пользуетесь онлайн-услугами бюро впервые или второй раз в год, выписку по КИ отправят бесплатно.

Информация о кредитном рейтинге также поступит на электронную почту.

Когда может понадобиться кредитный рейтинг

Кредитный рейтинг заёмщика может понадобиться только в том случае, если вы берёте кредит. Исходя из полученных результатов, работник банка может отказать или одобрить ваш запрос. На кредитный рейтинг могут влиять разные факторы, включая КИ, задолженности, наличие стабильного дохода. Запомните, что кредитный рейтинг заёмщика – это то, на основе чего банк принимает решение о назначении лимита суммы, об одобрении заявки и прочего. Определить КР заёмщика можно в специализированном агентстве. Расчёт происходит при помощи компьютерной программы, которая выдаёт точный результат.

Что показывает кредитная история

В кредитной истории содержится большой пласт информации о заемщике. Первая часть – это титульные данные вроде имени. Фамилии, отчества. Даты рождения и места жительства. Во второй части есть вся информация о просрочках и кредитах. В третьей содержится информация о поручителях (если потребовалось обращение к ним, иначе информация удаляется из базы данных). В четвертой части хранится информация о том, какие органы обращались за получением информации о данном конкретном гражданине.

Прежде чем как узнать свой кредитный рейтинг бесплатно, вы должны выяснить, в какое кредитное бюро была отправлена вся ваша информация. Иногда сведения расходятся по разным организациям. Выясните ваш код – через него вы в онлайн-режиме узнаете интересующую вас информацию на сайте Центрального Банка России или на сайте одного из кредитных бюро.

Сложно говорить об удобстве получения кредитных сведений о себе. Все бюро агрессивно борются за клиентов, так что не стремятся создать какую-то единую базу и работают с разными банками. Так что сведения о кредитном балле в «Сбербанк» и каком-нибудь «Хоум Кредит» будут разнесены по разным источникам. Также нельзя сделать эту услугу полностью удаленной, так как в любом случае требуется идентификация пользователя, запросившего банковскую информацию.

Какой скоринг считается хорошим

Хорошим считается кредитный рейтинг, который начинается от 3 баллов и выше. Всего существует 5 баллов – это максимальное значение. Зачастую 3 балла даётся каждому клиенту, который соответствует минимальным требованиям банка, включая Сбербанк (имеет хорошую КИ, постоянное место работы, регулярный доход).

Что влияет? На него могут повлиять несколько факторов:

- наличие задолженностей;

- отсутствие или отрицательная кредитная история;

- регулярное обращение в микрофинансовые организации.

Запомните, что очень важно знать силу влияния факторов на кредитный рейтинг. Только таким образом вы сможете предотвратить снижение баллов и получать денежные займы

Не исключайте тот момент, что кредитор может отказать вам в займе, если вы не имеете КР.

Кредитный рейтинг компании

Вкладывая деньги в банк

или инвестируя их в долговые ценные

бумаги, вы всегда хотите быть уверены

в том, что они будут вам возвращены

вовремя и с причитающимися процентами.

Для того чтобы помочь инвесторам

определиться со степенью надёжности

того или иного заёмщика (в лице банка

или компании эмитента облигаций) был

введён инструмент именуемый кредитным

рейтингом.

Кредитный рейтинг показывает потенциальным инвесторам насколько та или иная организация (которой он присваивается) платёжеспособна. Чем выше его значение, тем больше надёжность оцениваемого объекта инвестиций.

Изначально составление

рейтингов такого рода осуществлялось

исключительно по инициативе и за счёт

средств инвесторов желающих получать

объективную информацию о состоянии

компаний — потенциальных объектов их

инвестиций. Так было вплоть до начала

70-х годов прошлого века.

Что касается наших

дней, то в настоящее время все крупнейшие

рейтинговые агентства получают

финансирование от компаний-эмитентов

входящих в рейтинг. Формально это

объясняется тем, что они (эмитенты

долговых ценных бумаг) просто желают

донести информацию до потенциальных

инвесторов. На деле же, такого рода

положение вещей служит поводом для

критики и обвинений в субъективности

выносимых оценок.

Ипотечный кризис в США, приведший к мировому финансовому кризису 2008 года начался как раз по причине того, что долговые ценные бумаги (в данном случае речь шла о CDO) имели необоснованно высокие кредитные рейтинги. Ориентируясь на них, люди массово вкладывали свои деньги в «колосса на глиняных ногах». Ничем по сути не обеспеченные CDO росли в цене до того момента пока переоценка не стала критической и пузырь не лопнул.

Кредитный рейтинг облигаций

Кредитный

рейтинг для облигаций это не совсем

одно и то же, что рейтинг компании их

эмитента. Он присваивается отдельно

для каждого выпуска облигаций и у одной

и той же компании-эмитента могут быть

облигации с разным его значением.

В данном

случае обычно речь идёт о рейтингах

присваиваемых тремя крупнейшими

рейтинговыми агентствами: S&P,

Moody’s и Fitch.

Оценка осуществляется с

помощью комбинаций первых четырёх букв

латинского алфавита от A

до D. Наивысший

рейтинг обозначается как AAA

(у S&P и

Fitch) или Aaa

(Moody’s), далее по убыванию

идут AA, A, BBB, BB, B, CCC, CC, C, D

(S&P и

Fitch) и Aaa,

Аа, Baa, Ba, B, Саа, Са, С, WR (Moody’s).

Кроме этого существуют промежуточные

значения обозначаемые символами «+» и

«-», например BBB+ или

BBB-.

В зависимости

от уровня присвоенного рейтинга все

облигации можно разделить на два вида:

- Облигации

инвестиционного класса (BBB-

и выше); - Мусорные

облигации (ниже BBB-).

По сути, уровень рейтинга диктует процентные ставки по облигациям, чем он выше, тем облигации более надёжны и тем ниже может быть выплачиваемый по ним купонный доход. И наоборот, чем ниже кредитный рейтинг, тем большие проценты вынуждены платить эмитенты для привлечения потенциальных инвесторов.

Что такое кредитный рейтинг?

Кредитная история — главный критерий рассмотрения клиента при выдаче займа. Это информация о всех предыдущих и текущих займах, отражающая также дисциплину выплат и возвратов кредитов.

В Бюро кредитных историй (БКИ) передается вся информация по займам и просрочкам от МФО, крупных банков, лизинговых и страховых компаний. Таким образом, БКИ выступает посредником между сторонами сделки, предоставляя информацию о надежности заемщика.

Помимо рассмотрения заявки на займ, данный рейтинг используется для:

- определения страховых взносов;

- отбора кандидатов на работу;

- установления арендных залогов;

- рассмотрения отсрочки платежей.

Кредитный рейтинг банков Украины разделяется на 5 ступеней:

- Очень низкий. Такие клиенты нежелательные заемщики даже для МФО. Банковские кредиты с таким рейтингом не предоставляются.

- Низкий. Допускались просрочки по платежам, поэтому не каждая МФО согласится выдавать займ, а банки дают 100% отказ в выдаче кредита.

- Средний. Клиенты со средним рейтингом берут займ впервые или занимали ранее незначительные суммы. При этом допускаются незначительные просрочки по платежам. Клиентам с таким рейтингов банки выдают кредиты на незначительные суммы, а МФО не отказывают в микрозаймах.

- Высокий. Высокий рейтинг присваивается ответственным заемщикам, имеющим за плечами своевременно оплаченные займы. Банки и МФО достаточно охотно выдают им крупные суммы с быстрым увеличением лимита или по сниженным процентным ставкам.

- Очень высокий. Такой рейтинг присваивается людям, не имеющей задержек по выплатам. Заемщики с очень высоким рейтингом получают быстрое и 100% одобрение на крупные суммы с выгодными условиями.

Как формируется кредитный рейтинг?

Рейтинги составляются специальными агентствами по запросу конкретной организации (так называемые заказные рейтинги) или по инициативе самого агентства. В первом случае уровень кредитоспособности определяется на основе подробных данных, предоставленных агентству оцениваемой организацией. Включая информацию, которая не является общедоступной. А вот, во втором — только на основе опубликованной информации, которую агентство собирает самостоятельно.

Следовательно, выделяются следующие формы рейтинга:

первоначальный рейтинг —

проводится рейтинговым агентством по требованию аудируемого лица и на основании

годовых отчетов (обычно за последние три года работы предприятия с учетом его

перспектив);

официальный рейтинг — с учетом более подробных данных о рейтингуемой организации, в том числе: привлеченных займов, а также долгосрочных и краткосрочных займов, банковских кредитных линий, финансовых прогнозов на 3-5 лет, проспектов эмиссии, отчетов для акционеров;

итоговый рейтинг — после обмена мнениями между экспертами агентства и представителями правления оцениваемого лица официальный рейтинг оценивается рейтинговым комитетом рейтингового агентства, который определяет итоговый уровень оценки кредитоспособности компании. Такой рейтинг является публичным, если у субъекта с рейтингом нет возражений против рейтинга, выданного рейтинговым агентством.

Читайте:

Условием актуальности рейтинга является его постоянный мониторинг. Это требует постоянного сотрудничества рейтингового агентства с руководством предприятия и доступа к финансовой отчетности и другой информации о контролируемой организации. Благодаря этому участники финансового рынка информируются о возможных изменениях рейтинга.

- При формировании оценки учитываются:

- Отношения между банковскими учреждениями и заемщиками;

- Сумма кредитов и совокупность просрочек относительно задолженности;

- Виды ранее оформляемых займов;

- Длительность кредитной истории, а также ее положительность;

- Различные социальные факторы (стабильность и источники дохода, трудоустройство и т.д.).

Как рассчитывают кредитные рейтинги

Кредитный рейтинг не результат человеческого решения, а скоринговый продукт. И скоринг – это обезличенный алгоритм, который учитывает определенные параметры и не обращает внимания на другие.

Большинство скоринговых моделей принимают во внимание характер прошлых платежей по ссудам и кредитным картам, объем регулярно используемого возобновляемого кредита, срок в течение которого клиент пользовался кредитом, типы, количество и величину ссудных продуктов, которые есть у клиента, а также количество и частоту заявок на новые кредиты.

Лучше всего если эти обязательства не особенно велики, а клиент не часто обращается за новыми ссудами.

Принимается во внимание соотношение между максимальной суммой, которую клиент может получить по открытым кредитным линиям и средней суммой, которой он пользуется. Больше всего доверяют клиентам, использующим порядка 30% от максимального лимита.

Рейтинговое агентство «Moody’s» (Мудис)

Корпорация Moody’s была основана в США в 1900 году. Количество экспертов более 4500 человек. Имеет 26 представительств по миру.

Рейтинговое агентство Moody’s присваивает международный и национальный рейтинг. При этом основная цель заключается не в том, чтобы определить вероятность дефолта, а в том, чтобы понять риски потери средств инвесторов при его наступлении.

Их рейтинговая шкала очень похожа на рассмотренную чуть выше «S&P», но имеет ряд отличий.

| Рейтинг | Что означает |

|---|---|

| Инвестиционная категория | |

| Aaa | долговые обязательства наивысшего качества с минимальным кредитным риском |

| Aа | долговые обязательства высокого качества с очень низким кредитным риском |

| A | долговые обязательства повышенной средней категории и подвержены низкому кредитному риску |

| Baa | долговые обязательства подвержены умеренному кредитному риску |

| Спекулятивная категория | |

| Ba | долговые обязательства подвержены существенному кредитному риску |

| B | долговые обязательства с высоким кредитным риском |

| Caa | долговые обязательства с очень высоким кредитным риском |

| Ca | высокая вероятность дефолта |

| C | состояние дефолта |

К каждому рейтингу возможно добавление цифры, которая будет означать в каком диапазоне находится текущее значение:

- 1 — находится в верхнем диапазоне;

- 2 — находится в середине диапазона;

- 3 — находится в нижнем диапазоне;

Текущие кредитные рейтингах от «Moody’s» можно бесплатно посмотреть на официальном сайте:

https://www.moodys.com/

Как узнать кредитный рейтинг?

Бесплатно узнать свой кредитный рейтинг можно дважды в год. Более частая необходимость, во-первых, окажется платной. А, во-вторых, может повлиять на итоговый балл в худшую сторону.

Чтобы осуществить проверку можно воспользоваться услугами неофициальных источников. В интернете существует множество сайтов с высоким уровнем доверия, которые оказывают подобные услуги. Процесс выглядит так:

- Заполняется онлайн-анкета прямо на странице ресурса;

- Производится изучение введенных сведений;

- Формируется персональный кредитный рейтинг;

- В результате пользователь получает выписку;

- А также многие организации дают бесплатные рекомендации по улучшению рейтинга и выгодные предложения банков по кредитам.

Аналогичную информацию

можно получить и на всем известном портале «Госуслуги».

Для чего необходимо:

Далее после авторизации пользователь оформляет заявку. А после этого получает информацию о списке организаций с контактами, в которых находится КИ. Процедура непосредственного получения кредитного рейтинга станет доступна онлайн на сайте указанной компании или в офисах бюро.

Как повысить свой рейтинг?

Максимальный кредитный рейтинг — необязательное условие для выдачи кредита. Но если этот показатель у вас низкий, то с получением одобрения по ссуде будут проблемы.

Вы можете предпринять следующие действия для его повышения:

- Проверка кредитной истории. Если вы уверены, что не допускали длительных просрочек, стоит заказать полные отчеты из основных БКИ и проверить на наличие ошибок. При их обнаружении надо обратиться в банк или к другому кредитору, внесшему некорректную информацию, для ее исправления.

- Получение небольших кредитов и их своевременное погашение.

- Снижение кредитной нагрузки. Закрыв некоторые из кредитов и кредитные карты, вы сможете уменьшить обязательные ежемесячные платежи и поднять свой рейтинг.

- Участие в специальных программах по улучшению кредитной истории. Они проводятся различными банками и МФО.