Возврат страховки по кредиту при досрочном погашении

Содержание:

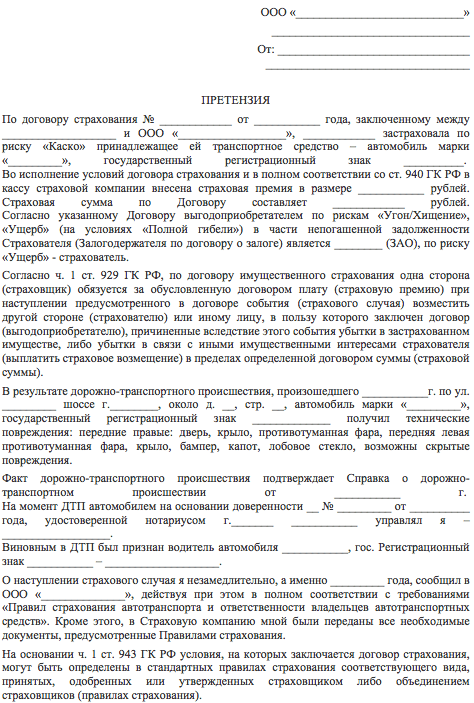

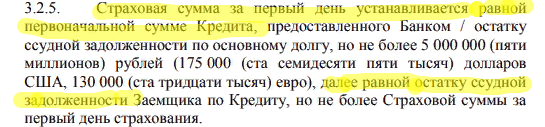

Пример №1 — когда страховку можно вернуть

В первом договоре с официального сайта банка указано, что сумма страховой премии зависит от остатка ссудной задолженности — п.3.2.5 Условий. В этом случае вернуть страховку при досрочке можно в соответствии с » п.1 ст. 958 ГК РФ, которая дает основания для возврата части страховой премии пропорционально времени досрочного прекращения действия договора страхования.

14-ФЗ

ГК РФ Статья 958. Досрочное прекращение договора страхования

от 26 января 1996 года

Изучить документ

Определяет условия прекращения действия договора страхования.

п. 1 Договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай.

Таким образом, при досрочке клиент по закону может вернуть деньги за страховку по оставшимся месяцам. Например, вы взяли кредит на 18 месяцев, а погасили его через 6 мес. Вы можете вернуть оплаченную страховку за оставшиеся 12 месяцев.

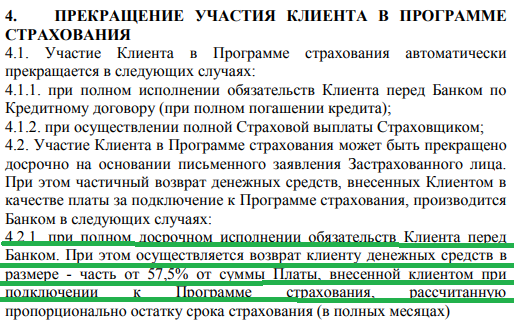

В Условиях на сайте Сбербанка указано, что заемщик может вернуть лишь часть от 57,5% от суммы комиссии, которую он оплатил при подключении к страхованию, рассчитанную

пропорционально остатку срока страхования (в полных месяцах).

Аналогичных суждений придерживается Октябрьский районный суд Новороссийска в деле № 2-5820/2015

2-5820/2015

Решение по делу 2-5820/2015 Октябрьского районного суда

от 02 декабря 2015 г. г. Новороссийск

Изучить документ

Решение по делу о взыскании страховой премии с «Страховая компания» Росгосстрах» премии.

Из дела:

Согласно ч.1 ст. 958 ГК РФ, договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала, и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай.

Следовательно, объективное прекращение ответственности страхователя (аннулирование страховой суммы) является обстоятельством аналогичным отсутствию страхового риска и отсутствию возможности наступлению страхового случая (при страховой сумме, равной нулю, наступление страхового случая не повлечет выплаты), что в соответствии с ч. 1 ст. 958 ГК РФ дает основания для возврата части страховой премии пропорционально времени досрочного прекращения действия договора страхования. Кроме того, личное страхование по своей правовой природе является способом обеспечения исполнения кредитного обязательства (акцессорным обязательством), что влечет его прекращение одновременно с прекращением основного обязательства.

Требования к заемщикам

Что делать если страхования компания отказывается принимать заявление

При условии что страховая организация не хочет возвращать деньги, хотя заключенный договор не препятствует этому, в зависимости от вида кредита можно пойти двумя путями. Если вы досрочно рассчитались с ипотекой или ссудой на покупку автомобиля, можно написать заявление на смену выгодоприобретателя. При таком раскладе СК заплатит оговоренную часть тому человеку, на которого будет оформлена собственность.

При потребительском кредитовании придется идти в суд или обращаться в Роспотребнадзор. Однако перед этим следует внимательно изучить судебную практику по подобным заявлениям с целью понять, какова вероятность благоприятного исхода дела в вашу пользу

Обращаясь в суд, важно понимать, что в случае проигрыша все судебные издержки лягут на ваши плечи, поэтому если сумма страховой премии, подлежащей возврату невысока, надо задуматься, стоит ли затевать это дело

Можно ли вернуть страховку по кредиту

Страхование при получении кредита – это дополнительная услуга. Но существует два вида полисов, которые банк имеет законное право требовать в обязательном порядке:

- страхование автомобиля (при автокредите);

- страхование залога (если кредит берется, например, под залог недвижимости).

В таких случаях банки должны быть защищены, и вернуть средства по таким страховкам не получится.

Во всех остальных это возможно. Однако, несмотря на добровольный характер таких страховок, с их возвратом могут возникать определенные проблемы. К примеру, следующие:

- Манипуляции сотрудников банка. Различными методами банк представляет страховку, как обязательную и необходимую. В некоторых случаях об этом говорят прямым текстом, в других – заранее умалчивают о такой услуге и навязчиво предлагают ее оформить уже во время подписания кредитного договора, к примеру.

- Неправомерные условия со стороны банка. Речь о случаях, когда вам говорят, что без оформления конкретной страховки ( но не одной из тех, о которых мы говорили выше) кредит вам не выдадут.

- Определенные условия, прописанные в договоре. Например, в договоре могут быть указаны ограниченные случаи, в которых вы можете вернуть страховку, или не указаны вообще – такие ситуации разрешаются особенно сложно. Ведь вы сами подписали, вас же никто не заставлял. А то, что эти условия могли быть прописаны мелким шрифтом или неоднозначно сформулированы, с формальной точки зрения, к сожалению, ничего не меняет. В подобных ситуациях лучше обратиться за помощью к юристам, как минимум за детальным правовым анализом.

- Отказы страховых компаний в возвращении средств и другие.

Самый оптимальный способ возврата страховки – воспользоваться “периодом охлаждения”. Согласно закону, у вас есть две недели на то, чтобы передумать и отказаться от страховки. Для этого нужно написать соответствующее заявление и подать его в страховую организацию. В заявлении нужно указать реквизиты, на которые вы желаете получить возврат средств.

Деньги вам должны вернуть в течение десяти дней после подачи заявления.

Но что делать, если такой период упущен – или вы хотите вернуть средства при других условиях?

Способы вернуть страховку по кредиту

Страхование кредита не является обязательным, но, если все же его избежать не удалось, стоит рассмотреть варианты возвращения обязательств перед страховщиком.

Итак, страховку можно вернуть:

- В первые 5 дней после подписания договора. В связи с принятым государством указом №3854-У о порядке добровольного страхования, с 1 июня 2016 года возможно отказаться от навязанной страховки в течение 5 дней с момента подписания соответствующего договора. Этот период назвали «охлаждением». Данный указ не распространяется на «коллективное страхование»;

- На протяжении всего срока кредитования. Возврат определяется строго в соответствии с содержанием пунктов договора, так как в разных кредитных учреждениях своя система возврата или невозврата страховой премии;

- По окончанию действия кредитного договора.

Возврат страховой премии.

Сколько можно вернуть

Возврат средств, выплаченных за условия страхования, исчисляется в индивидуальном порядке, и зависит от обстоятельств. Например, 100% компенсацию затрат можно получить, расторгнув договор страхования в течение 5 дней с момента подписания.

Мнение эксперта

Орлов Денис Игнатьевич

Юрист с 6-летним стажем. Специализация — семейное право. Имеет опыт в составлении договоров.

Если банк выступает посредником, и в соглашении присутствует пункт «Вознаграждение посреднику», то стоит учитывать, что при возврате страховки, примерно 20% достанется банку без возможности получить эти деньги обратно.

А вот при оформлении ипотеки и вовсе не нужно отказываться от страховки, так как банк все равно прибавит эти 1-2% к сумме основного займа.

Следующая

ЗаявленияКак вернуть излишне уплаченную госпошлину: порядок и образец заявления 2020 года

Страховка по кредиту – что это и зачем она нужна?

Это разновидность страхового продукта, предоставляемого компанией – партнером банка. Предполагается, что при внезапном наступлении указанного страхового случая, фирма – страховщик поможет клиенту расплатиться с банком. В договоре подробно описываются обстоятельства, подпадающие под определение «страховой случай». Взамен человек уплачивает определенную сумму.

Финансовое учреждение получит «помощника», с которого можно будет получить хоть часть утраченных денег, если с клиентом что-то произойдет. На Западе люди активно страхуют все: себя, недвижимость, свою внешность, предметы мебели, даже домашних животных. Так они обеспечивают себе защиту на «черный день». Юристы советуют страховать дома, тогда если квартира сгорит, компания выплатит деньги, за которые можно будет сделать ремонт или приобрести новую недвижимость.

Каждый кредитный договор для учреждения – риск. Его величина равна выдаваемой клиенту сумме. Многие люди потом пропадают, отказываясь погашать задолженность перед банком. Можно «выбить» долги через суд, но это долго, муторно и малоэффективно. Даже тщательная проверка финансовой состоятельности должника не убережет от возможных потерь. Поэтому банки прибегают к услугам страховых компаний. Представляя их предложения как обязательные.

Какие виды страхования предлагают банки?

Нужно заранее ознакомиться с нюансами страхования перед подписанием договора. Банки заявляют это как обязательную процедуру, без которой получить кредит невозможно. Люди воспринимают ее в виде дополнительных расходов, ведь компании нужно платить.

Основные разновидности страховых предложений, используемых кредитными организациями:

- жизни и здоровья;

- от внезапной потери работы;

- залогового имущества;

- титула (риски от утраты права клиента на собственность).

Если заемщик решительно отказывается от страхования, взамен банк может повысить ему проценты. Видно, что услуги охватывают неприятные, но вполне реалистичные ситуации, способные снизить платежеспособность человека.

Банк обязан подробно разъяснить клиенту стоимость дополнительной услуги, механизм ее действия и прочие нюансы. Если заемщику удается погасить долг досрочно, сумма страховки будет ему возвращена.

Обязательное

Это страхование жизни всех пассажиров железнодорожного, воздушного, автомобильного или морского транспорта от возможных несчастных случаев. Также имущества граждан, если повреждение его причинит вред владельцу и другим людям (прежде всего – жилые дома).

Дополнительные условия будут отражены в содержании договора, заключаемого с компанией. Для кредитного учреждения это возможность снизить финансовый риск.

Добровольное

Существует несколько категорий страхования:

- имущества;

- личное (жизни, здоровья);

- ответственности;

- финансовых, также предпринимательских рисков.

Первые три разновидности наиболее популярны среди обывателей. Граждане сами решают, каким продуктом им воспользоваться.

За какие из них возвращают деньги?

Вернуть страховку по кредиту возможно, если он – потребительский, т.е. человек взял наличные или приобрел определенные вещи. Например, купил телефон, за который расплатился заемными средствами. Тогда страховка считается необязательной, выходит, финансовое учреждение навязывает ее.

Взнос забрать нельзя при:

- Автозайме, т.е. страхованием автомобилей занимается КАСКО. А благодаря залогу (машине) займодатель защищает себя от форс-мажора.

- Ипотеке – величину переплаты несложно подсчитать, используя онлайн-калькулятор. Будут видны и ежемесячные платежи.

- Медстрахование иностранцев или россиян, кто покидает страну.

- Страхование граждан – водителей в рамках межнациональных отношений.

Стоит заранее уточнить, как происходит возвращение денег у менеджера учреждения. Он обязан разъяснить условия.

Пример №1 — когда страховку можно вернуть

Что гласит закон о возврате страховки по кредиту

Изначально законодательство подразумевало, что большинство видов страхования по кредитам должно носить добровольный характер. Но банки стали «навязывать» услуги страховой защиты слишком активно. Иногда потребитель и вовсе узнавал о том, что он застраховался от различных несчастных случае уже после получения денег.

Нормы ГК РФ допускают отказ от страховки, но разрешает страховщику не возвращать в этом случае уже заплаченную премию. Эта ситуация устраивала банки и страховщиков. Но вызывало огромные претензии со стороны потребителей, оказавшихся вынужденными платить за ненужные услуги.

В 2016 году вступили нормы, допускающие возврат кредитной страховки уже после подписания документов. Для защиты прав клиентов ЦБ РФ установил «период охлаждения». А также были разработаны правила, которые регулируют возврат денег.

Период охлаждения

Законодательство устанавливает отрезок времени, в который возможен возврат страховой премии по кредиту в полном (или почти полном) объеме по уже заключенному договору. Его принято называть периодом охлаждения.

Изначально закон давал возможность подумать по поводу страхования и при необходимости аннулировать его всего 5 дней. Но этого оказалось для некоторых потребителей недостаточно и в 2018 году вступили в силу поправки, увеличившие срок до 2 недель (14 дней). Начинается его отсчет с даты, указанной в документах.

Законодательство устанавливает минимальную продолжительность периода охлаждения. Он может быть больше 14 дней, если этот момент прямо оговорен в договоре.

Страховки, которые нельзя вернуть

14-дневный срок для отказа действует на добровольное страхование жизни, имущества и т. д. Но он не действует на следующие виды страховых программ:

- медстрахование для поездок за границу (ВЗР);

- «зеленая карта»;

- добровольное страхование, которое требуется для работы по профессии;

- медстрахование иностранцев и лиц без гражданства.

Возврат денег за страховку по кредиту может привести к изменению условий кредитования. Обычно при этом просто поднимают ставку. Например, такая практика активно применяется по автокредитам с КАСКО.

Коллективное страхование

Коллективная кредитная страховка – способ для банка обойти возможность отказа от услуги после выдачи ссуды. Договор фактически со страховщиком подписывает кредитная организация, а заемщик лишь платит за подключение к уже действующей программе и не может требовать возврат денег после активации опции.

По коллективным программам довольно часто отсутствует срок для отказа от страхования после подключения услуги и применяются общие правила ГК РФ. По ним деньги клиентам не возвращают. Эти нестыковки вызывают возмущение как специалистов, так и рядовых граждан.

В 2018 году ВС РФ неожиданно принял решение в пользу потребителя. Он подтвердил, что период охлаждения действует на все виды страховок, которые могут предлагаться при получении ссуды.

Но пока вернуть страховку по потребительскому кредиту с коллективной программой удается клиентам обычно только через суд и то не всегда

Позиция ВС РФ была приведена лишь в определениях по конкретным делам и нижестоящие суды могут принимать или не принимать эту позицию во внимание по собственному усмотрению. Практика в этом вопросе в разных регионах существенно отличается

Срок исковой давности для возврата денег за банковскую страховку

Возврат страховки по договору кредита добровольно финансовые учреждения обычно делать отказываются. У потребителя остается в этой ситуации единственный вариант вернуть деньги – взыскать их через суд.

Подать иск можно в любое время. Его приму к рассмотрению, даже если погашен долг. Но надо учитывать, что по делам существует срок исковой давности (СИД) в 3 года. После его истечения суд примет иск, но не будет его рассматривать, если страховщик просто заявит об окончании СИД.

Причем, опираясь на ст. 181 ГК РФ, считают СИД с даты подписания документов (начала исполнения обязательств по договору). Это связано с тем, что при истечении 14-дневнего срока деньги вернуть удастся, только при наличии доказательств в незаконности самой страховки.

Порядок возврата страховых средств при досрочной выплате потребительского кредита

Добиться возврата страховых сумм сложно. В данной ситуации может быть 3 исхода:

- Вам откажут. К сожалению, это распространенная практика. Проблема заключается в том, что страховые компании пользуются неопытностью и невнимательностью клиентов. Они предлагают заключать договоры, в которых нет пункта, позволяющего вернуть страховку после погашения кредита. Тем самым фирмы освобождают себя от подобных «убытков». В данном случае вам смогут помочь только юристы.

- Вернут некоторую часть средств. Частичная отдача – это благоприятный, но неидеальный вариант. Он реализуется, если кредитному договору не более 6 месяцев. Страховщики неохотно идут на такую сделку, объясняя это тем, что определенная доля полагается им на расходы административных ресурсов. Когда заемщику финансово данные условия накладны, рекомендуется запросить у компании распечатку о всех ее затратах по вашему договору. Однако и тогда вопрос о возврате страховки не утратит своей актуальности. И, чтобы добиться полноценного возмещения, придется обращаться в суд.

- Возврат денежных средств в полном объеме. Без лишних хлопот это станет возможным, если вы вернули банку кредит в течение первых нескольких месяцев с момента заключения договора. В таком случае не нужно прибегать к судебному разбирательству. А страховая компания не сможет отказать.

Кроме того, некоторые клиенты, преждевременно исполнив свои долговые обязательства перед банком, просто прекращают платить страховые платежи. Иногда данные действия ведут к автоматическому закрытию договора. Но это большой риск, т.к. компания может применить к вам штрафные санкции, будет начисляться пеня. Поэтому прежде чем решаться на такой шаг, посмотрите на графу договора, которая касается ваших обязательств.

Рекомендуем к прочтению: Стоит ли досрочно погашать кредит >

Куда и как подать документ?

Заполненный бланк необходимо распечатать и подписать. Далее, к нему нужно приложить копию паспорта страхователя, а также копии договора страхования и документы, подтверждающие оплату страховой премии – квитанции, платежные поручения и пр.

Вот этот пакет документов следует подавать либо в банк, где оформлялась страховка, либо напрямую в страховую компанию. Это зависит от того, какое юридическое лицо занималось оформлением полиса – сам банк или же какая-либо другая структура, пусть даже и дочерняя банку (например, Альфастрахование).

В первом случае подавать заявление можно в отделении банка, а во втором –только в офисе одноименной страховой компании.

Направить документацию можно как лично в отделении, так и по Почте России заказным письмом с описью вложения. Стандартный срок, в течение которого подача заявления имеет наивысшие шансы на удовлетворение, – это 14 дней с момента оформления страховки, т.н.

«период охлаждения». Но подать претензию можно и после этого срока.

Просто вернуть деньги будет сложнее.

Возврат страховки после получения кредита

Представим, что вы все же согласились на оформление страхового полиса. Как вернуть страховку по потребительскому кредиту в этом случае? Главное – понять, что страховка вам не нужна, достаточно быстро. Раньше, чем прошел период охлаждения.

Под этим термином понимается срок, в течение которого любой человек, заключивший договор страхования, имеет право его расторгнуть и получить назад уплаченную сумму.

Период охлаждения появился в российской системе страхования летом 2016 года и в соответствии с Указанием Центробанка составлял 5 рабочих дней. С 1 января 2018 года его длительность увеличилась до 14 дней, но уже календарных, а не рабочих. То есть вернуть страховку после оформления кредита можно.

Взяв кредит, к примеру, 1 числа, вам нужно успеть до 15 числа включительно заявить о своих намерениях отказаться от страховки. Ниже представлен порядок возврата, которому вам нужно следовать.

-

Взять договор страхования и внимательно его прочитать. Как показывает практика, до подписания этого никто не делает. Там написано, в какой период можно отказаться от страховки.

Не забывайте, что 14 дней – это минимально возможный период охлаждения. Страховая компания по своему усмотрению может увеличить его.

- Получить бланк заявления на отказ от страхования. Можно написать его и в свободной форме, но проще заполнить готовое. Сделать это можно либо на сайте страховой компании, услугами которой вы воспользовались, либо в любом отделении того банка, где вы оформили кредит.

- Заполнить заявление. Обычно оно очень простое. Требуется указать свои личные данные, причину отказа и номер и дату кредитного договора, в рамках которого вам предложили застраховаться. Не забудьте проставить галочки в перечне документов, которые вы приложите к заявлению (копия паспорта, копия заявления на страхование). Самое главное – правильные реквизиты для возврата. Здесь лучше попросить помощи у сотрудников банка, иначе можно запросто перепутать корреспондентский счет банка со своим личным.

- Отправить заявление в страховую компанию. Сделать это можно двумя способами: первый – просто оставить заявление в банке, а уже сотрудники направят его страховщику. Очень легко, но рискованно: человеческий фактор присутствует везде, ваши документы могут просто затеряться. Если вы все же выбрали этот способ, попросите человека, принимавшего у вас заявление, сделать его ксерокопию и прописать дату принятия, свои должность и ФИО и поставить печать. В случае форс-мажорных обстоятельств у вас будет доказательство, что заявление вы подали вовремя. Если вы хотите самостоятельно отслеживать рассмотрение документов, воспользуйтесь услугами Почты России. Просто отправьте пакет заказным письмом на адрес страховой компании. С помощью номера отправления вы сможете каждый день проверять, где находится ваше письмо. Адрес страховщика можно посмотреть либо на сайте, либо в договоре страхования. Он есть в разделе «Реквизиты сторон».

- Ожидайте зачисления средств. Как правило, деньги приходят довольно быстро, в течение 3-5 дней после получения страховой компанией документов.

Отказываясь от страховки после взятия кредита, помните, что этим вы можете изменить условия кредитования. Если в кредитном договоре прописано, что ставка при наличии страховки меньше базовой, то как только банку станет известно о расторжении договора страхования, он имеет право увеличить ставку по вашему кредиту. Несмотря на то, что кредитный договор уже подписан.

Также следует знать, что отказ от страховки в период охлаждения возможен только в том случае, если страховой случай не наступил. Представьте ситуацию: вы берете кредит и на следующий день попадаете под машину. Результат – инвалидность. Если вы подадите заявление на получение страховой выплаты, то отказаться от страховки будет уже нельзя. Даже если вы каким-то образом успеет оформить нужные документы и получить деньги до истечения 14 дней.

На что оформляется страховка?

Основная страховка Сбербанка, которую он навязывает своим клиентам — страхование жизни и здоровья физического лица. Страховые случаи:

- Смерть

- Инвалидность

- Временная потеря трудоспособности и т.д.

Есть исключения из правил, прописанных в договоре, которые не являются страховыми случаями:

- Самоубийство

- Увечья, полученные застрахованным при участии в забастовках, митингах, при совершении уголовного преступления.

- Отравление алкогольными или наркотическими средствами также не входит в зону покрытия страховки.

Интересен тот факт, что в Сбербанке существует 2 разных договора страхования, в некоторых моментах противоречащие друг другу.

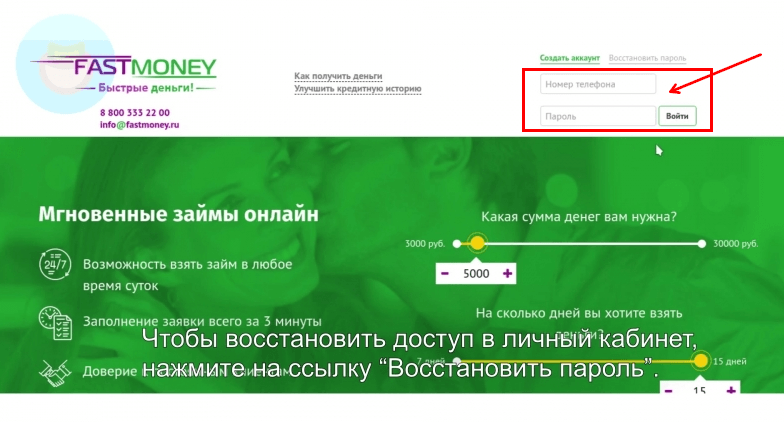

Fastmoney: вход в онлайн кабинет

Чтобы оставить заявку на наличную ссуду, необходимо предварительно авторизоваться в веб-кабинете микрофинансовой организации. Кнопка для входа находится в правом верхнем углу официального портала МФО – www.fastmoney.ru. Далее перед вами откроется форма, где необходимо прописать номер сотового и комбинацию пароля, установленную вами во время совершения регистрационных действий ранее. После кликните «Войти».

После успешной авторизации, вы войдете в личное онлайн-пространство клиента Фастмани, которое обладает следующим функционалом:

- Оформление заявки на ссуду.

- Полные данные уже оформленного кредита (ставка, срок возврата, итоговая сумма платежа).

- Проведение оплаты по кредиту онлайн (перевод с пластиковой карты).

- Продление срока действующего кредита (с обязательным закрытием комиссии за время пользования займом).

- Досрочное внесение оплаты с уменьшением итоговой суммы.

- Чат со службой клиентской поддержки (онлайн-консультации по всем услугам, продуктам микрофинансовой компании).

- Новости, действующие акции Fastmoney.

- Внесение изменений в персональные данные клиента (например, в случае смены номера телефона).

Банкоматы и отделения

От чего зависят шансы на возврат страховки?

Расторжение договора в любой период выплат долга

На самом деле, есть способы не привязывающие заемщика к определенным срокам по выплате кредита.

Если заемщик не успел отказаться от страховки в первые две недели после получения кредита в Почта Банке, не обязательно ждать досрочной выплаты, чтобы начать поиск других вариантов возврата денег за полис.

Всегда есть шанс, что условия договора ущемляют права заемщика, как потребителя, и на этом основании удается признать сделку недействительной.

Когда можно расторгнуть договор при нарушении прав потребителей:

- Услуга дополнительного страхования была навязана.

- Пункты договора вводят в заблуждение, не в полной мере предоставляют информацию об услуге.

Как вернуть страховку по кредиту Сбербанка. Образец заявления

Немного о страховке. Что такое страховка?

Под страховым полисом по кредиту следует понимать продукт. Он ничем не отличается от полиса на имущество по ОСАГО или автомобиль по КАСКО. Полис при ипотеке или кредите направлен на страхование жизни или здоровья заемщика, а также гарантирует банку, что кредитные обязательства будут выполнены в любом случае.

Какие виды есть?

Сбербанк, как и другие банки, пытается минимизировать риски невыплат, поэтому прибегает к принудительному страхованию жизни заемщика или его здоровья. Сбербанк предоставляет страховки на:

- получение инвалидности 1 группы;

- получение инвалидности 2 группы;

- смерть клиента;

- случаи порчи имущества;

- потеря работы;

- временная нетрудоспособность.

Обязательно ли приобретать страховку?

Страховой полис на квартиру приобретается обязательно при ипотеке. Добровольно в дополнение можно застраховать жизнь. При потребительских продуктах его можно не приобретать. Банк вправе отказать в кредите без объяснения причин или увеличить процентную ставку.

Сколько придется заплатить? Сроки действия полиса.

Важно запомнить, что срок страховки равен сроку кредитования. Если кредит на 60 месяцев, то и договор будет на 60 месяцев, но продлевать полис придется каждый год

Сбербанк работает более чем с 30 партнерами. Также предлагает свои услуги через свою страховую компанию ООО «СК». Каждая фирма предоставляет свои тарифы и ставки. Сбербанк в первую очередь предложит клиенту свои услуги, а затем при отказе даст выбрать другую фирму.

Стоимость страховки зависит от суммы займа:

- страховка жизни – 0,3 – 4%;

- несчастных случае – 0,3 – 1%;

- страхование залогов – 0,7%;

- страхование на случай онкологических заболеваний – 0,1 – 1,7%.

Обычно «СК» предлагает несколько программ страхования и следующие ставки на 2020 год:

- Страхование жизни или здоровья, страхование от потери работы – 2,99%.

- Стандартное страхование здоровья и жизни – 1,99%.

- Самостоятельный выбор параметров страхования – 2,5%.

При займе в 2 млн. руб. страховка в 2,5 % обойдется клиенту в 50 тыс. руб. за год. При правильном подходе ее можно вернуть.

Действия при страховых обстоятельствах

Рукописное заявление о страховом обстоятельстве вместе с кредитным договором должны поступить страховщику не позднее 3 суток со дня случившегося инцидента.

Совместно с плательщиком, выгодоприобретателем, страховым агентом и независимым экспертом оформляется акт о неуплате кредита. После этого происходит выплата банку по страховке, и все обязательства по кредитному договору переходят к страховщику. Эта процедура называется суброгация.

Отказ страховой фирмы в компенсации банку убытков может произойти в случае, если страхователь использовал заемные средства не по назначению, если имела место недостоверность информации о причине неуплаты кредита или очевиден факт мошенничества.

Споры, касаемые кредитного или страхового договора, решаются посредством арбитражного или гражданского суда.

Страхование ответственности заемщиков за непогашение

Договор о страховании ответственности заемщика может быть составлен только между клиентом, получающим займ у кредитора, и страховой организацией. Это и отличает его от страхования риска невозврата.

В случае несоблюдения условий договора займа заемщиком, страховщик возмещает все понесенные им убытки: займ, проценты и другие начисления. Предметом страхования является ответственность заемщика, а размер возмещения составляет 50-90% от общей суммы ответственности. Остальная часть поручается страхователю.

Как и в предыдущем случае, страховым прецедентом принято считать не внесенный в срок 3-20 дней платеж по кредиту совместно с процентами.

Ставка страховой выплаты обусловлена платежеспособностью клиента, а также периодом пользования кредитом. Сумма страховки также зависит от общей суммы задолженности по займу.

В общем, принципы страхования риска непогашения кредита аналогичны с правилами страхования ответственности заемщиков. После возмещения страховщиком суммы убытков кредитору, права финансового учреждения,в пределах поступившего платежа, переходят к страховщику.

Компенсация в случае выплаты кредита раньше срока

Закрытие кредита раньше срока позволяет заемщику требовать возмещение страховки за отрезок времени со дня расчета по кредитным обязательствам до даты, указанной в договоре.

Возможны 2 случая:

- Банк может выступать посредником между кредитуемым и страховщиком. Обычно это бывает в пунктах продаж, магазинах.Тогда выгодоприобретатель-заемщик.Поэтому за возвратом неиспользованной суммы страхования стоит обращаться непосредственно в страховую организацию.

- При автокредитах, ипотеке, или, когда страхование включено в основные услуги, выгодоприобретателем считается банк. На этом условии кредитор сам выступает в качестве страхователя. К нему и надо обращаться.

В кредитном соглашении часто прописывается последовательность действий для получения возврата страховки в случае досрочного погашения займа. Но часто банки и компании опускают этот момент, ссылаясь на статьи закона, общие фразы.

Важно! Если какой-то пункт в договоре вызывает сомнение – обратитесь за консультацией к юристу. Избегайте сомнительных решений

На каких основаниях можно расторгнуть договор страхования

При аннулировании договора страхования с банком запросы могут быть следующего рода:

- Возмещение убытков за уплаченную страховку. Основанием является нарушение прав потребителя в сфере финансов, а именно оказание услуг (кредитование) на условиях обязательнойпокупки дополнительных (страхование);

- Пересчет страховых выплат и частичное их возмещение.

Как составить претензию на возврат суммы страховки в течение 5 дней со дня получения кредита, смотрите видео:

Прекратить действующий договор страхования с фирмой можно, попросив:

- Досрочное расторжение или отказ от договора в силу отсутствия-наличия рисков;

- Пересчет страховой премии с частичным возвратом.

Мнение эксперта

Орлов Денис Игнатьевич

Юрист с 6-летним стажем. Специализация — семейное право. Имеет опыт в составлении договоров.

Следует помнить! Страховая компания имеет право отказаться от выплаты части премии в случае досрочного погашения займа по собственной инициативе.

Заключение

Итак, подведем итог. Теперь вы знаете, что от любой страховки можно отказаться, если еще не прошел период охлаждения и не наступил страховой случай. То есть возврат неиспользованной страховки возможен. Для этого нужно всего лишь заполнить заявление, которое находится на сайте страховой компании, и отправить его заказным письмом страховщику.

И помните, что документы нужно направлять в страховую компанию. Очень часто клиенты ошибочно пишут, что хотят отказаться от страховки, в банк, где взяли кредит. Это неверно. С банком вы подписываете кредитный договор. Договор же страхования заключается только со страховой компанией.

Если вы отправите письмо в банк, есть вероятность, что вы пропустите срок безболезненного расторжения договора, пока будете ждать ответа от банка. Поэтому читайте договор, следуйте нашим советам, и вы всегда сможете вернуть навязанную при получении кредита страховку.

Если же страховая нарушает закон и отказывается от возврата, обратитесь за юридической помощью. Отзывы заемщиков показывают, что претензии по возврату страховки легко решаются, если о них заявить.