Как правильно планировать семейный бюджет: 8 шагов к достатку

Содержание:

Как начать вести семейный бюджет

Сейчас практически каждый задаётся вопросом, как экономно вести семейный бюджет. При этом многие не могут и дня прожить без шоппинга. Походы по магазинам всегда происходят по похожему сценарию: вы отправляетесь туда за конкретной вещью или «просто посмотреть», а потом видите какую-то кофточку или блузочку, которая настолько западает в душу, что вы готовы потратить на неё последние деньги.

Распознать человека, страдающего паталогической любовью к покупкам, довольно легко. В его квартире всегда много вещей: гораздо больше, чем необходимо. Там всегда есть посуда, из которой не едят, косметика, которой не пользуются, множество сувениров, фигурок и прочих украшений интерьера. Это происходит потому, что ценность для шопоголика представляют не вещи, а сам факт покупки. Крайне редко они приобретают что-то для практического использования, чаще – чтобы просто порадоваться.

Если в этом описании вы узнали себя, необходимо сказать себе «стоп». Прямо сейчас. Посмотрите вокруг и подумайте, сколько вокруг вас бесполезных вещей. Представьте, что вы на несколько месяцев откажетесь от всех спонтанных покупок и сможете накопить на небольшой отпуск. Вы поедете в город, который давно мечтали посетить, и получите гораздо больше эмоций, чем от приобретения очередной помады.

Впрочем, далеко не каждый человек действительно является шопоголиком. А некоторые и вовсе уверены, что тратят деньги только на самое необходимое. Однако эта уверенность не мешает страдать от несобранности при планировании собственных трат. Начните вести семейный бюджет, и, возможно, вы вскоре поймёте, что приобрели несколько ненужных вещей ещё до того, как заплатили за свет и воду.

Итак, вы твердо решили экономить. В этом деле главное не перегнуть палку: перебиваться с хлеба на воду и круглый год ходить в одних и тех же джинсах – это уже слишком.

С чего начать? Во-первых, выберите удобный для себя способ учёта расходов: кто-то предпочитает вести семейный бюджет в тетради, другие делают таблицу в компьютере. Во-вторых, сосчитайте совокупный доход семьи, сложив заработную плату, стипендию, пособия и т. д. В-третьих, распишите все обязательные расходы, такие как коммунальные платежи, кредитные выплаты, расходы на детский сад или школу.

Далее средства нужно будет распределить по нескольким статьям. Это, прежде всего, повседневные траты, покупка продуктов, бытовой химии и прочих необходимых вещей. Оставшееся пойдёт на непредвиденные расходы, например, на лекарства, а также на развлечения. Хорошо, если получится немного отложить на будущее: не всегда можно спланировать все расходы, и рано или поздно заначка вам пригодится.

Рекомендуем оформить Дебетовую карту PayOkay от МТБанка Беларуси

Как распределить семейный бюджет по конвертам

Во всех женщинах и даже мужчинах живет транжира, а данный эффективный способ поможет вам рассмотреть и понять, как правильно распределить семейный бюджет, чтобы накопить. Используя принцип «7 конвертов» (или «6 кувшинов», число в данном случае непринципиально, категории вы выбираете сами), вы сможете анализировать, на что тратятся деньги в вашей семье, и воплощать поставленные цели!

Начать следует с конвертов: вы можете купить их в магазине или сделать самостоятельно из бумаги. Подпишите каждый конверт и наполните их соответствующими суммами денег.

- Конверт «продукты». Чтобы понять, сколько денег должно лежать в данном конверте, следует в течение 2-3 месяцев анализировать, сколько средств уходит на продукты в вашей семье. Обычно это 20–40 % от суммы всех семейных доходов. На питание старайтесь брать только из этого конверта, а если вдруг денег не хватило и они подошли к концу раньше времени, то пора задуматься, как правильно распределять семейный бюджет и экономить.

- Конверт «расходы на квартиру». Здесь будут находиться деньги на оплату счетов за коммунальные услуги, пользование мобильной связью и интернетом, выплату кредита и других обязательных платежей. Все семьи знают, сколько денег уходит на это, трудностей с расчетами суммы для этого конверта не возникнет.

- Конверт «необходимые вещи». Сюда входят средства на покупку обуви, одежды, бытовой техники и мебели. Сумму следует установить самостоятельно в соответствии с уровнем заработка в семье. Здесь можно составить список вещей, которые вам необходимы, и покупать их поочередно, исходя из степени необходимости.

- Конверт «расходы на детей». Развивающие игры, детская обувь и одежда, книжки, здоровье, образование и досуг. На этих пунктах экономить нельзя. Старайтесь со временем увеличивать сумму в этом конверте.

- Конверт «развлечения, хобби, путешествия». Денежные средства из данного конверта используются на покупку билетов в отпуск, приобретение подарков к праздникам, походы в кафе и кинотеатры. Количество денег тут напрямую зависит от ваших доходов, сначала можно откладывать небольшие суммы и с удовольствием тратить их на отдых и увлечения. Каждой супружеской паре, конечно, иногда нужно развлечься, сменить обстановку. Кроме определенной суммы денег в данный конверт складывайте всю незапланированную прибыль, если она присутствует в вашей жизни.

- Конверт «сбережения»Складывайте не менее 10 % от семейных доходов в данный конверт. Это будут ваши накопления, то есть неприкосновенная сумма. Со временем на эти денежные средства можно будет приобрести большие покупки: телевизор, ювелирное изделие и т. д. Их можно вложить в ремонт своей недвижимости, в покупку автомобиля. Но не торопитесь тратить все деньги, оставьте 10–20 % на непредвиденные обстоятельства.Эти сбережения можно хранить на банковском счете, при этом вам будут ежемесячно начисляться проценты.

- Конверт «подарочный». Данную сумму можно считать «лишними» деньгами, которые останутся в ваших конвертах спустя месяц. Их можно потратить на подарок для себя, ведь вы заслужили это! Можете также сделать сюрпризы родным и близким людям.Основное правило «7 конвертов» — никогда не пользуйтесь средствами из других конвертов. Деньги из первой категории следует тратить на питание, а не на покупку новой одежды. Любите часто ходить в кино? Тогда придется пожертвовать отдыхом на курорте и т. п.Если происходят переломные моменты, и вам срочно нужны средства из другого конверта, то непременно указывайте на нем взятую сумму и дату возвращения долга.Старайтесь всегда корректировать суммы с учетом своей зарплаты и нужд семьи, изучайте ошибки. Но не стоит экономить на всех своих потребностях. Полная экономия говорит о глупости человека, ведь «скупой платит дважды».

Как сохранить семейный бюджет, если основные расходы постоянны при нерегулярных доходах

Не каждый человек работает и имеет постоянный доход. Однако даже в такой ситуации можно планировать бюджет, просто делать это придется более подробно.

- Первый способ — подсчитать, сколько вы зарабатываете (за последние годы), и взять за ориентир эту сумму.

- Следующая методика — из вашего заработка выделите сумму, которой хватит на жизнь. Остальное откладывайте на страховой счет. Если в какой-то из месяцев доход будет небольшим, вы просто возьмете недостающие деньги со счета. При этом «заработная плата» будет такой же.

- Еще один способ контролировать расходы семейного бюджета — разработать 2 таблички: одну для месяцев с нормальным заработком, а вторую — когда доход недостаточный. Сделать это будет непросто, но если постараться, то все получится. Самая главная ошибка, которую человек делает, оказавшись в подобной ситуации, — оформление кредита в надежде на то, что доходы станут больше в будущем. Однако проблема в том, что если заработок не увеличится, то все деньги вы будете отдавать на погашение процентов по кредиту.

Выберите вклад

Определите свои потребности и финансовые цели

Вам обязательно нужно определить, какие ваши главные потребности. Это вещи, без которых вы просто не сможете жить. Новый телевизор, например, совершенно не попадает в эту категорию.

Вы должны убедиться, что ваш бюджет в первую очередь покрывает такие вещи как еда, жильё и одежда, а также транспорт до работы. Также подсчитаете, сколько вы платите по своим различным обязательствам и счетам. Нужно убедиться, что сделаны платежи по кредитам, по жилищно-коммунальным услугам и другим важным видам обязательств.

Вы должны также понять, каковы ваши финансовые цели

Если вы хотите создать финансовый запас на чёрный день или накопить побольше на пенсии, важно, чтобы в бюджете эти цели учитывались. У каждого человека свои финансовые цели в зависимости от их финансового положения и желаний

Свои финансовые цели стоит добавить в бюджет.

Создайте фонд на чёрный день

Одна из основных проблем, с которым сталкиваются люди при формировании бюджета, – это не включение в него денег на чрезвычайный случай. Так как вы не видите события в будущем, невозможно заложить в бюджет расходы на них.

Вы никогда не знаете, когда забьётся труба, сломается машина или система отопления. Фонд на чрезвычайный случай позволит иметь дополнительные деньги , чтобы покрыть неожиданные расходы.

Многие финансовые эксперты согласны, что чрезвычайный фонд должен составлять около 3 месячных окладов – эта сумма поможет справиться с финансовыми сюрпризами.

Для чрезвычайного фонда стоит создать отдельный счёт, чтобы вы не смогли случайно или целенаправленно потратить его.

Что значит семейный бюджет и зачем его вести

Семью можно сравнить с маленьким государством: есть руководитель, советчик и люди, которым нужно помогать, а также пункты расходов и доходов. Основными задачами при этом являются грамотное планирование и распределение семейного бюджета. Как сохранить денежные средства? Как правильно распределять деньги в семейном бюджете, но не отказываться от всего необходимого? Надо составить таблицу, где будут учтены деньги, поступающие в ваш бюджет, и расходы. Такая наглядная форма позволит увидеть всю картину и при необходимости внести изменения в структуру трат.

Деньги являются достаточно мощным инструментом в жизни человека. С их помощью можно сделать свое существование более комфортным, приобрести все необходимое. Однако при неправильном обращении деньги могут быть потрачены зря, не принеся никакой пользы владельцу.

Известный американский артист Уилл Роджерс однажды сказал: «Слишком много людей тратят деньги на вещи, которые им не нужны, чтобы произвести впечатление на людей, которые им не нравятся».

Вы обнаружили, что в последнее время ваши расходы стали больше доходов? Тогда, скорее всего, вы оказались в окружении невыплаченных кредитов, долгов и просроченных ежемесячных платежей! Если ваши траты непрерывно возрастают, значит, пришло время менять ситуацию и распределять их.

«Деньги – всего лишь инструмент. Они приведут туда, куда вы хотите, но не заменят вас в качестве водителя», – фраза российской писательницы, переехавшей в США. Айн Рэнд лично убедилась в необходимости составления правильного семейного бюджета.

Все еще сомневаетесь? Далее приведено три веских повода для начала грамотного распределения семейного бюджета:

- При распределении бюджета семьи вы сможете поставить перед собой конкретные цели и начать достигать их. При отсутствии задач деньги зачастую тратятся впустую, сэкономить на ненужных вещах не получается, в связи с этим каждый раз откладывается покупка нового автомобиля или долгожданная поездка на море.

- Таблица, помогающая распределять семейный бюджет, избавит вас от спонтанных покупок и привьет необходимые для покупателя привычки. Разве вам так нужны несколько пар похожих туфель? Составление плана бюджета поможет расставить приоритеты и приблизит вас к достижению долгосрочных целей.

- Финансовый кризис может наступить в результате увольнения с работы, развода или серьезной болезни. Трудные ситуации могут произойти в самый неожиданный момент. Поэтому всем необходим сберегательный фонд. В структуре бюджета семьи обязателен пункт «сбережения» – это будет ваша опора, благодаря которой вы сможете обеспечивать себя в течение нескольких месяцев.

Зачем вести семейный бюджет: плюсы и минусы

Смысл даже не в том, чтобы вести именно семейный бюджет, или, например, бюджет для путешествий. Важен сам принцип, который помогает при том же уровне доходов быстрее достигать определённых финансовых целей.

Основная проблема большинства людей в том, что они не контролируют свои траты. Они не знают, сколько денег каждый месяц уходит на еду, одежду, развлечения и какие-то совершенно ненужные вещи. Иногда они даже берут в долг, но продолжают мечтать о том, чтобы однажды купить машину или поехать на море.

Возникает вопрос: действительно ли человек так хочет на море, если позволяет себе каждые выходные ужинать в кафе и пить дорогое вино? Без сомнения, каждый ответит, что было бы здорово отправиться в отпуск, но сэкономленных на кафе денег на это точно не хватило бы. При этом мало кто догадывается, что если сократить ряд статей расходов, то накопить на поезду хотя бы за год не составит труда.

Да, есть важные вещи, на которых экономить не стоит

Но важно делать осознанный выбор, что всё-таки нужно приобрести, а от чего можно отказаться. А это возможно только в том случае, если вы знаете, сколько именно денег уйдёт в итоге

К тому же, очень важно понимать, какие мечты и цели для вас стоят в приоритете.

Помимо прочего, вести семейный бюджет – значит иметь возможность объяснить свои финансовые решения членам семьи. Например, жена предъявила мужу претензию: он купил себе Макбук за 50 тысяч, потратил такую огромную сумму, при том что ей они уже давно ничего не покупали. Если муж ведёт бюджет, то он в два счёта обрисует супруге реальную картину: помимо Макбука он за весь год приобрёл буквально пару комплектов одежды, в то время как общая сумма её небольших на первый взгляд покупок превышает 100 тысяч.

Одним словом, ведение семейного бюджета поможет наглядно увидеть, куда же уходит ваша зарплата. Вы заметите каждый случай, когда приобрели что-то «всего на тысячу рублей дороже», и поймёте, насколько из-за этого выросли общие расходы. Досконально отслеживая затраты, вы научитесь экономить на мелочах, что на самом деле является залогом грамотного управления бюджетом.

Важно понимать, что вести учёт расходов и экономить на всём подряд – это не одно и то же. Чтобы достигнуть какой-либо финансовой цели, эффективнее всего работать в двух направлениях одновременно: стараться больше зарабатывать и по возможности меньше тратить

В этом смысле семья – как предприятие, руководители которого стараются не только оптимизировать затраты, но и увеличить доходы.

Сложно добиться финансовой свободы, когда запросы растут быстрее доходов. Если люди тратят всё заработанное на какие-то сиюминутные желания и даже залезают в долги, они и при огромных доходах будут чувствовать себя нищими. Чтобы такого не происходило, необходимо контролировать свои расходы, а сэкономленное откладывать и вкладывать.

Решившись вести семейный бюджет, вы получите множество преимуществ:

- Вы всегда будете знать, на что уходит ваша зарплата. Не будет мучительных раздумий, почему кончились деньги и кто в этом виноват.

- После нескольких месяцев такого контроля вы сможете довольно точно определить размер каждой статьи расходов. Некоторые из них, которые покажутся неоправданными, можно будет осознанно уменьшить, а более важные – увеличить.

- Вы сможете подготавливаться к серьёзным тратам заранее, а значит, обходиться без кредитов и прочих займов.

- Бюджет будет очень кстати, когда вы захотите спланировать покупку или поездку. Он поможет вам узнать, сколько времени понадобится для накопления нужной суммы, или на чём можно сэкономить, чтобы сократить этот срок.

- Отправляясь в длительное путешествие, вы будете знать, на сколько времени хватит имеющихся средств.

- При увольнении с работы у вас будет точное представление о том, как долго можно искать новое место без страха потратить все сбережения.

- Вы станете более дисциплинированным как в финансовых вопросах, так и в целом.

Недостатков у ведения бюджета гораздо меньше:

- Учёт затрат и планирование покупок отнимает время. Хотя многие даже получают удовольствие, когда расписывают свой финансовый план вместе с долгожданными приобретениями и поездками. Но на это в любом случае придётся потратить часть своего свободного времени.

- Снижение расходов может стать навязчивой идеей, переходящей всякие границы. Начиная с разумного урезания затрат, есть шанс со временем привыкнуть экономить на всём вообще.

- Ещё одна опасность заключается в том, что, сосредоточившись на экономии, многие забывают о заработке. Когда вы постоянно планируете семейный бюджет в рамках текущего дохода, может сформироваться своеобразный блок, не позволяющий даже задуматься, что денег могло бы быть и больше.

Варианты ведения семейного бюджета

В зависимости от характера отношений и благосостояния семьи, выбирается один из вариантов ведения семейного бюджета. Существует четыре подхода.

2.1. Раздельные деньги

Раздельный бюджет — это далеко не редкость в семьях 21 века. Чаще всего эти случаи встречаются, если у молодых людей разные взгляды на траты, либо доход одного сильно превышает доходы другого члена семьи.

Рассмотрим плюсы и минусы раздельного бюджета между мужем и женой

- Отсутствие ссор в семье из-за трат;

- Отсутствие споров на имущество при разводе;

- Каждый доволен, что у него есть его личные деньги;

- Каждый чувствует уверенность и самостоятельность;

- Крупные покупки оплачиваются не поровну, что может стать поводом для конфликта;

- Если совершается большая покупка, то необходимо договариваться о том, кто сколько скинет на ее приобретение;

- Если есть дети, то необходимо скидываться им на отдельные покупки;

- Необходимо работать каждому члену семьи;

- Возможен сильный перекос в сторону высокого благосостояния одного из супругов;

Подводя итог, можно сделать вывод, что это не самый лучший вариант для семьи. Однако он хорошо подходит, когда зарплата одного из супругов гораздо больше другого. Лучше всё-таки иметь хотя бы небольшую общую часть денег, которая тратилась бы на общий быт. Следующий вариант как раз подразумевает такой подход.

2.2. Смешанный

Смешанный бюджет гораздо лучше предыдущего, поскольку сохраняет в себе плюсы раздельного бюджета и одновременно убирает его минусы.

О сумме, который каждый должен откладывать ежемесячно договариваются заранее. К примеру, это может быть относительная сумма выраженная в процентах от зарплаты (например, 50%), либо же сумма в абсолютном выражении (например, 30 тыс. рублей).

- У каждого есть свои личные деньги;

- Наличие общих денег, что скрепляет семью;

- Меньше споров касательно общих трат, ведь у каждого есть еще своя часть денег;

- Необходимо работать каждому члену семьи;

- Возможное умалчивание супруга о своих доходах;

- Возникновение споров о том, на что тратить семейные деньги;

- Могут возникнуть конфликты о том, сколько каждый должен класть в общую копилку;

2.3. Общий

Полностью общий семейный бюджет встречается в 21 веке не так часто. Это раньше было принято отдавать все деньги жене. Сейчас другое время. В современном мире появилось множество доступных товаров. Поэтому мужчине также нужны траты на личные нужды. Не будет же он их просить у супруги каждый раз.

- Полное доверие между мужем и женой;

- Кто не работает или получает маленькую зарплату чувствует себя гораздо увереннее;

- Нет споров о том, на что что-то купить;

- Сложно определить на что или на кого необходимо тратить больше. Например, супруга хочет себе новый телефон за 30 тыс. рублей, а супруг хочет себе новый костюм за эти же средства, а денег всего лишь есть на одну покупку.

- Психологически сложно делить что-то с другим, несмотря на то, что это твоя семья.

- Не подойдет для тех, у кого разные миропонимание на траты. К примеру, если супруг не тратит ни копейки на себя, а жена тратит практически всё.

- Отсутствие «своих» желаний на покупки. Теперь все покупки общие.

2.4. Единоличный

Единоличный семейный бюджет предполагает, когда деньгами полностью распоряжается один человек. Такое бывает когда один человек является полным лидером или доверяет другому.

- Все вопросы решает один человек, поэтому конфликтов быть не должно;

- Для кого-то это является оптимальным вариантом;

Подробная инструкция по планированию семейного бюджета

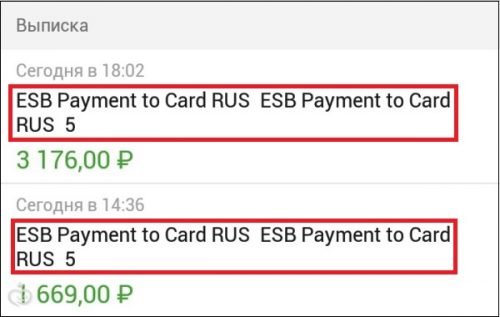

Отслеживание семейных трат, а также вашего дохода — работа не скучная и не трудная, как вы, возможно, считали. Можно найти компьютерную программу или приложение на смартфон, с помощью которых вы сможете легко и быстро составить план бюджета и следовать ему.

- Возьмите блокнот и карандаш. Это самое простое, что можно сделать, чтобы контролировать расходы семейного бюджета.

- Сделайте таблицу в специальной программе «Эксель», чтобы было удобнее отслеживать, на что вы тратите заработанные средства.

- Установите приложение на телефон — с его помощью вы сможете сразу же вносить расходы семейного бюджета в память. Главное подобрать наиболее удобное для вас приложение. Например, «Дребеденьги», Coinkeeper — подходящие утилиты, чтобы отслеживать семейные траты.

Как отследить расходы семейного бюджета на месяц? Воспользуйтесь нашим руководством.

Шаг 1. Определите цель.

Тратить меньше, если у вас нет цели, не получится. Скупой человек и тот, кто планирует траты, — разные люди. Поставьте перед собой цель и старайтесь не расходовать деньги на ненужные вещи. Например, в краткосрочной перспективе вашей целью может стать покупка нового телефона либо погашение кредита. Среднесрочная цель — новая машина, путешествие. В долгосрочной перспективе — планирование жизни на пенсии, выплата ипотечного кредита, оплата образования сына или дочери.

Важно! Ваши цели должны быть реальными, а доходы — точно просчитаны. Шаг 2

Определяем доходы и затраты вашей семьи

Шаг 2. Определяем доходы и затраты вашей семьи.

Для этого обращаемся к структуре бюджета. Прежде всего запишите, из чего складываются ваши доходы. Это может быть зарплата, пенсионные выплаты, пособия, дополнительный заработок и так далее. Затем записываем все затраты

Платежи подразделите на временные и постоянные, отметьте их в табличке семейного бюджета, принимая во внимание ваш личный опыт

Обратите внимание: необходимо учесть, сколько человек в вашей семье, где вы живете, какие потребности есть у вас и у ваших детей. Подумайте, возможно придется добавить категории затрат, чтобы сделать табличку детализированной

Обычно семейные доходы складываются из:

- заработной платы мужа;

- зарплаты жены;

- процентов по банковскому вкладу;

- пенсионных выплат;

- пособий;

- дополнительного заработка, к примеру, на удаленной работе.

Затраты бывают постоянными, которые не меняются:

- налоговые выплаты;

- оформление страховки (квартиры, машины, здоровья);

- оплата сотовой связи, интернета и так далее.

Не забывайте про 10–20 %, эту сумму нужно откладывать, чтобы она послужила в качестве финансовой подушки, если произойдет чрезвычайная ситуация.

Переменные траты включают в себя:

- покупку продуктов питания;

- лечение;

- ремонт автомобиля;

- покупку обуви и одежды;

- коммунальные платежи;

- личные расходы мужа и жены, которые необходимо просчитывать отдельно;

- приобретение презентов на праздники;

- оплату детского садика;

- походы в кино, на выставки и тому подобное;

- траты на ребенка.

Учитывайте пожелания членов вашей семьи, чтобы скорректировать перечень, расширить его, увеличить траты или объединить статьи затрат семейного бюджета.

Шаг 3. Контролируйте, сколько вы потратили за месяц.

Конечно, нелегко сразу же сделать таблицу расходов семейного бюджета, ведь нужно знать, на что вы тратите деньги. Для этого потребуется время — 30–60 дней. Регулярно записывайте в табличку «Эксель» траты, внося корректировки.

Это необходимо для того, чтобы ясно видеть, сколько денег вы расходуете. Зная это, в последующем можно будет управлять бюджетом.

Шаг 4. Решите, что вам действительно необходимо, а от чего можно отказаться.

После того как вы начнете фиксировать, на что тратите деньги, то поймете, что крупные суммы уходят на покупку того, что вам не нужно. Траты, которых нет в вашем плане и которые вы совершаете, поддавшись сиюминутному желанию, расходуют ваш бюджет. Поэтому, если ваша заработная плата небольшая, 2–4 потраченные тысячи серьезно ударят по бюджету.

Не стоит приобретать вещь, если она вам не нужна. Дайте себе время подумать. Спустя пару недель вы поймете, что можете обойтись без этой покупки. Если же нет, то смело совершайте покупку.

Рекомендация: снимите деньги с кредитки или зарплатой карточки. Чтобы тратить меньше, рассчитывайтесь наличкой. Ведь если вы держите бумажные деньги в руках, вам будет сложнее потратить их, чем виртуальную сумму.

Отзывы

4 правила, которые помогут составить сбалансированный семейный бюджет на год

Выделяется несколько основных универсальных правил, ориентированных на стабилизацию дохода и расхода. Придерживаясь схем, вы сможете выработать привычку правильного учета потоков денег. Конечно, каждая семья особенна, и универсальных правил для всех не существует, но ключевые моменты направят на верный путь.

Выделяется несколько основных универсальных правил, ориентированных на стабилизацию дохода и расхода. Придерживаясь схем, вы сможете выработать привычку правильного учета потоков денег. Конечно, каждая семья особенна, и универсальных правил для всех не существует, но ключевые моменты направят на верный путь.

- Правило 50/20/30.

В книге под названием «All Your Worth: The Ultimate Lifetime Money Plan» (в переводе «Все ваше благосостояние: главный денежный план на всю жизнь») сестры Уоррен приводят простой пример рационального планирования.

Они выделяют всего три главных пункта, которые важно учитывать в составлении таблиц семейного бюджета на год:

- Такие основные траты, как коммуналка, обеспечение продуктами питания и лекарствами, должны полностью покрываться половиной общего дохода.

- Дополнительные 30 % могут идти на поездки, походы в театры или рестораны.

- Оставшиеся 20 % пойдут на погашение долгов и накопление той самой «подушки безопасности».

Правило «5 конвертов».

Возьмите за норму держать в столе пять или более конвертов, отведенных на каждую статью расходов, и дайте им соответствующие названия:

- Продукты питания.

- Аренда квартиры, счета за свет, воду, газ.

- Абонентская плата за WiFi и сотовую связь.

- Одежда, обувь, косметика.

- Бензин, мойка авто, проездные билеты и другое.

Ежемесячно в день выдачи зарплаты раскладывайте ее в каждый конверт в соответствии с тем, сколько конкретно готовы выделить на каждый пункт. Используйте деньги строго по назначению, а совершив покупку, складывайте чеки, что позволит точно понимать, куда пошла та или иная сумма. Как только освоите метод, сможете находить возможность для создания накопительного фонда и выделите для этого отдельный конверт.

Правило 80/20.

Это одна из вариаций второго правила, смысл практически тот же. 80 % дохода должно идти на все обязательные и дополнительные нужды, а 20 % — на погашение кредитов и создание резервного капитала.

Эти правила являются базой, на которой вы будете строить систему, исходя из личных граф в таблице, внося корректировки по каждому пункту.

Правило 3–6 месяцев.

На вашем счету или в одном из конвертов всегда должна быть страховка на случай непредвиденных обстоятельств, которая составляет минимальную сумму для нормального проживания в течение трех-шести месяцев. Если вас внезапно уволят или кто-то из членов семьи заболеет, не придется судорожно искать пути выхода и влезать в новые долги, а просто используете резервный капитал.