Как правильно спланировать расходы. варианты оптимизации семейного бюджета

Содержание:

- Вклады для пенсионеров

- Что значит семейный бюджет и зачем его вести

- 4 правила, которые помогут составить сбалансированный семейный бюджет на год

- Держатель реестра акционеров АО «АБ «РОССИЯ»

- Шаг 2. Выберите интересные для оптимизации статьи расходов

- Как оптимизировать расходы на еду

- Тем, у кого все хорошо

- Подробная инструкция по планированию семейного бюджета

- Шаг 1. Разбейте все статьи расходов на удобные и понятные категории

- Учет, планирование и контроль

- Выбор шин: доступные или энергоэффективные?

- Трансформация или жизнь

- Оставить комментарий:

- Как сохранить семейный бюджет, если основные расходы постоянны при нерегулярных доходах

- Где лучше оформлять ОСАГО

- График изменений курса 330000 Российских рублей к Белорусскому рублю

- Популярные термины

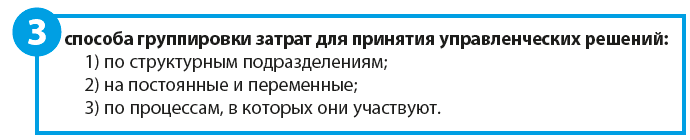

- Способы группировки затрат для их оптимизации

- Как распределить семейный бюджет по конвертам

- Возраст автопарка: обновить или использовать старые грузовики?

- Подводим итоги

Вклады для пенсионеров

Практически каждому из нас хочется быть обеспеченным человеком в старости, и большинство старается приложить для этого все усилия и старания. Одной из возможностей заработка является получение процентов с депозитных вкладов. И такая возможность имеется в крупнейшем банке России – Сбербанке. Здесь можно выбрать из разнообразного списка программ именно то, что подойдет вам. Можно выбрать любой интересующий срок, процентную ставку и другие параметры, чтобы открыть вклад для получения денег в виде начисляемых процентов.

Обо всех имеющихся услугах банка можно говорить очень и очень долго. Но вот пожилому поколению будет намного интереснее узнать, какая же информация актуальна на сегодняшний день по вкладам этого банка.

Такой депозит в рублях в Сбербанке и другой валюте может быть открыт любым физическим лицом, которое получает пенсию. Минимальной суммой, которой должен располагать клиент при открытии вклада, выступает всего тысяча рублей.

Что значит семейный бюджет и зачем его вести

Семью можно сравнить с маленьким государством: есть руководитель, советчик и люди, которым нужно помогать, а также пункты расходов и доходов. Основными задачами при этом являются грамотное планирование и распределение семейного бюджета. Как сохранить денежные средства? Как правильно распределять деньги в семейном бюджете, но не отказываться от всего необходимого? Надо составить таблицу, где будут учтены деньги, поступающие в ваш бюджет, и расходы. Такая наглядная форма позволит увидеть всю картину и при необходимости внести изменения в структуру трат.

Деньги являются достаточно мощным инструментом в жизни человека. С их помощью можно сделать свое существование более комфортным, приобрести все необходимое. Однако при неправильном обращении деньги могут быть потрачены зря, не принеся никакой пользы владельцу.

Известный американский артист Уилл Роджерс однажды сказал: «Слишком много людей тратят деньги на вещи, которые им не нужны, чтобы произвести впечатление на людей, которые им не нравятся».

Вы обнаружили, что в последнее время ваши расходы стали больше доходов? Тогда, скорее всего, вы оказались в окружении невыплаченных кредитов, долгов и просроченных ежемесячных платежей! Если ваши траты непрерывно возрастают, значит, пришло время менять ситуацию и распределять их.

«Деньги – всего лишь инструмент. Они приведут туда, куда вы хотите, но не заменят вас в качестве водителя», – фраза российской писательницы, переехавшей в США. Айн Рэнд лично убедилась в необходимости составления правильного семейного бюджета.

Все еще сомневаетесь? Далее приведено три веских повода для начала грамотного распределения семейного бюджета:

- При распределении бюджета семьи вы сможете поставить перед собой конкретные цели и начать достигать их. При отсутствии задач деньги зачастую тратятся впустую, сэкономить на ненужных вещах не получается, в связи с этим каждый раз откладывается покупка нового автомобиля или долгожданная поездка на море.

- Таблица, помогающая распределять семейный бюджет, избавит вас от спонтанных покупок и привьет необходимые для покупателя привычки. Разве вам так нужны несколько пар похожих туфель? Составление плана бюджета поможет расставить приоритеты и приблизит вас к достижению долгосрочных целей.

- Финансовый кризис может наступить в результате увольнения с работы, развода или серьезной болезни. Трудные ситуации могут произойти в самый неожиданный момент. Поэтому всем необходим сберегательный фонд. В структуре бюджета семьи обязателен пункт «сбережения» – это будет ваша опора, благодаря которой вы сможете обеспечивать себя в течение нескольких месяцев.

4 правила, которые помогут составить сбалансированный семейный бюджет на год

Выделяется несколько основных универсальных правил, ориентированных на стабилизацию дохода и расхода. Придерживаясь схем, вы сможете выработать привычку правильного учета потоков денег. Конечно, каждая семья особенна, и универсальных правил для всех не существует, но ключевые моменты направят на верный путь.

- Правило 50/20/30.

В книге под названием «All Your Worth: The Ultimate Lifetime Money Plan» (в переводе «Все ваше благосостояние: главный денежный план на всю жизнь») сестры Уоррен приводят простой пример рационального планирования.

Они выделяют всего три главных пункта, которые важно учитывать в составлении таблиц семейного бюджета на год:

- Такие основные траты, как коммуналка, обеспечение продуктами питания и лекарствами, должны полностью покрываться половиной общего дохода.

- Дополнительные 30 % могут идти на поездки, походы в театры или рестораны.

- Оставшиеся 20 % пойдут на погашение долгов и накопление той самой «подушки безопасности».

Правило «5 конвертов».

Возьмите за норму держать в столе пять или более конвертов, отведенных на каждую статью расходов, и дайте им соответствующие названия:

- Продукты питания.

- Аренда квартиры, счета за свет, воду, газ.

- Абонентская плата за WiFi и сотовую связь.

- Одежда, обувь, косметика.

- Бензин, мойка авто, проездные билеты и другое.

Ежемесячно в день выдачи зарплаты раскладывайте ее в каждый конверт в соответствии с тем, сколько конкретно готовы выделить на каждый пункт. Используйте деньги строго по назначению, а совершив покупку, складывайте чеки, что позволит точно понимать, куда пошла та или иная сумма. Как только освоите метод, сможете находить возможность для создания накопительного фонда и выделите для этого отдельный конверт.

Правило 80/20.

Это одна из вариаций второго правила, смысл практически тот же. 80 % дохода должно идти на все обязательные и дополнительные нужды, а 20 % — на погашение кредитов и создание резервного капитала.

Эти правила являются базой, на которой вы будете строить систему, исходя из личных граф в таблице, внося корректировки по каждому пункту.

Правило 3–6 месяцев.

На вашем счету или в одном из конвертов всегда должна быть страховка на случай непредвиденных обстоятельств, которая составляет минимальную сумму для нормального проживания в течение трех-шести месяцев. Если вас внезапно уволят или кто-то из членов семьи заболеет, не придется судорожно искать пути выхода и влезать в новые долги, а просто используете резервный капитал.

Держатель реестра акционеров АО «АБ «РОССИЯ»

Шаг 2. Выберите интересные для оптимизации статьи расходов

Если расходная статья занимает менее 5% месячного бюджета, ее оптимизировать не имеет смысла. Даже если вы сожмете ее до минимума, сэкономленная сумма затеряется в общем потоке

Гораздо важнее обратить внимание на самые значительные статьи расходов. В каждой семье они свои: кто-то больше всего тратит на обустройство дома, кто-то на учебу и на детей, а кто-то — на хобби и уход за собой

Любые варианты могут быть рассмотрены для оптимизации.

Кроме больших и малых, есть статьи расходов разной жесткости.

— Примеры жестких статей расходов: коммунальные платежи, обязательные выплаты по кредитам, расходы на здоровье. Оптимизировать их довольно затруднительно. Такие статьи должны быть максимально защищены и финансированы в первую очередь.

— Примеры средне-жестких статей расходов: питание, образование, уход за домом и за собой. С одной стороны, нужно есть, пить, стричься, ремонтировать обувь, читать книги, но все это можно делать за разные деньги

Не всегда нужно выбирать что подешевле, но нужно обращать внимание на то, как именно вы закрываете эти статьи расходов.

— Примеры мягких статей расходов: развлечения, случайные покупки, ювелирные украшения и другие статьи, очень важные и нужные (они обязательно должны быть в нашем бюджете), но оптимизировать их бывает крайне полезно.

В каждой семье есть свои жесткие и мягкие статьи расходов, однако есть некоторые общие правила: практически всегда есть и платить за квартиру важнее, чем делать новую стрижку. Изоляция 2020 года хорошо показала нам, какие статьи расходов жизненно необходимы, а какие необязательны. По статистике, траты с банковских карт за два месяца значительно снизились. Некоторые расходы упали до нуля: путешествия, развлечения, кино, театр, покупка ювелирных украшений.

Это ни в коем случае не значит, что только так и надо жить. Просто опыт карантина позволяет нам честно ответить на вопрос, так ли жизненно необходимы еженедельные прогулки по торговым центрам и ежедневный латте по дороге на работу.

Как оптимизировать расходы на еду

Скажу сразу, что перерасход средств на еду наблюдается практически в каждой семье. Поэтому, если вы хотите сократить расходы, начните с оптимизации этой статьи бюджета.

- Узнайте, сколько вы можете тратить на продукты ежемесячно. Мы уже выяснили ранее, что расходы на еду не должны превышать 25% от ваших доходов. Если ваш доход составляет 50 тыс руб, то на еду у вас должно уходить 12,5 тыс руб.

- Определите недельный бюджет на еду: итого 3 тыс 125 руб.

- Из них выделите на обеды: 5 рабочих дней= 5 обедов = 300 руб Х 5 обедов = 1500 руб.

- 1300 руб потратьте один раз на закупку продуктов на неделю вперед. 325 руб – хлеб и молочные продукты, которые можно приобрести 3 раза в неделю.

- Составляйте список необходимого перед походом в магазин.

- Не посещайте продуктовые магазины без надобности и на голодный желудок. Помните, если вы «просто так» зашли в супермаркет, вы не выйдете из него без покупки.

- Исключите из своего рациона полуфабрикаты.

Это лишь краткий перечень тех действий, которые помогут вам оптимизировать расходы на еду. Но это работает!

Тем, у кого все хорошо

Если в наличии имеется крупная сумма в рублях, эксперт не советует ее немедленно тратить. «Тратить накопленные деньги в текущих условиях я считаю неразумным. Каким образом будет развиваться экономическая и эпидемиологическая ситуация, пока прогнозировать сложно, поэтому деньги могут пригодиться в любой момент», — отметил Макаров.

Часть суммы, по его словам, должна быть задействована в качестве «подушки безопасности». Эти деньги можно хранить частично в наличных, частично на банковских вкладах или накопительных счетах.

При этом крупные банки, по его мнению, пока являются достаточно стабильными организациями, и размещать деньги на депозитах в пределах суммы, застрахованной государством, вполне разумно.

«Если готовы вложить часть денег, до 400 тыс. рублей в год, на срок в три года, то имеет смысл открыть индивидуальный инвестиционный счет, чтобы в 2021 году получить налоговый вычет при условии, что за 2020 год у вас будет уплачен достаточный НДФЛ», — рассказал он. При этом деньги на счету имеет смысл инвестировать в государственные и надежные коммерческие облигации, отметил эксперт.

Подробная инструкция по планированию семейного бюджета

Отслеживание семейных трат, а также вашего дохода — работа не скучная и не трудная, как вы, возможно, считали. Можно найти компьютерную программу или приложение на смартфон, с помощью которых вы сможете легко и быстро составить план бюджета и следовать ему.

- Возьмите блокнот и карандаш. Это самое простое, что можно сделать, чтобы контролировать расходы семейного бюджета.

- Сделайте таблицу в специальной программе «Эксель», чтобы было удобнее отслеживать, на что вы тратите заработанные средства.

- Установите приложение на телефон — с его помощью вы сможете сразу же вносить расходы семейного бюджета в память. Главное подобрать наиболее удобное для вас приложение. Например, «Дребеденьги», Coinkeeper — подходящие утилиты, чтобы отслеживать семейные траты.

Как отследить расходы семейного бюджета на месяц? Воспользуйтесь нашим руководством.

Шаг 1. Определите цель.

Тратить меньше, если у вас нет цели, не получится. Скупой человек и тот, кто планирует траты, — разные люди. Поставьте перед собой цель и старайтесь не расходовать деньги на ненужные вещи. Например, в краткосрочной перспективе вашей целью может стать покупка нового телефона либо погашение кредита. Среднесрочная цель — новая машина, путешествие. В долгосрочной перспективе — планирование жизни на пенсии, выплата ипотечного кредита, оплата образования сына или дочери.

Важно! Ваши цели должны быть реальными, а доходы — точно просчитаны. Шаг 2

Определяем доходы и затраты вашей семьи

Шаг 2. Определяем доходы и затраты вашей семьи.

Для этого обращаемся к структуре бюджета. Прежде всего запишите, из чего складываются ваши доходы. Это может быть зарплата, пенсионные выплаты, пособия, дополнительный заработок и так далее. Затем записываем все затраты

Платежи подразделите на временные и постоянные, отметьте их в табличке семейного бюджета, принимая во внимание ваш личный опыт

Обратите внимание: необходимо учесть, сколько человек в вашей семье, где вы живете, какие потребности есть у вас и у ваших детей. Подумайте, возможно придется добавить категории затрат, чтобы сделать табличку детализированной

Обычно семейные доходы складываются из:

- заработной платы мужа;

- зарплаты жены;

- процентов по банковскому вкладу;

- пенсионных выплат;

- пособий;

- дополнительного заработка, к примеру, на удаленной работе.

Затраты бывают постоянными, которые не меняются:

- налоговые выплаты;

- оформление страховки (квартиры, машины, здоровья);

- оплата сотовой связи, интернета и так далее.

Не забывайте про 10–20 %, эту сумму нужно откладывать, чтобы она послужила в качестве финансовой подушки, если произойдет чрезвычайная ситуация.

Переменные траты включают в себя:

- покупку продуктов питания;

- лечение;

- ремонт автомобиля;

- покупку обуви и одежды;

- коммунальные платежи;

- личные расходы мужа и жены, которые необходимо просчитывать отдельно;

- приобретение презентов на праздники;

- оплату детского садика;

- походы в кино, на выставки и тому подобное;

- траты на ребенка.

Учитывайте пожелания членов вашей семьи, чтобы скорректировать перечень, расширить его, увеличить траты или объединить статьи затрат семейного бюджета.

Шаг 3. Контролируйте, сколько вы потратили за месяц.

Конечно, нелегко сразу же сделать таблицу расходов семейного бюджета, ведь нужно знать, на что вы тратите деньги. Для этого потребуется время — 30–60 дней. Регулярно записывайте в табличку «Эксель» траты, внося корректировки.

Это необходимо для того, чтобы ясно видеть, сколько денег вы расходуете. Зная это, в последующем можно будет управлять бюджетом.

Шаг 4. Решите, что вам действительно необходимо, а от чего можно отказаться.

После того как вы начнете фиксировать, на что тратите деньги, то поймете, что крупные суммы уходят на покупку того, что вам не нужно. Траты, которых нет в вашем плане и которые вы совершаете, поддавшись сиюминутному желанию, расходуют ваш бюджет. Поэтому, если ваша заработная плата небольшая, 2–4 потраченные тысячи серьезно ударят по бюджету.

Не стоит приобретать вещь, если она вам не нужна. Дайте себе время подумать. Спустя пару недель вы поймете, что можете обойтись без этой покупки. Если же нет, то смело совершайте покупку.

Рекомендация: снимите деньги с кредитки или зарплатой карточки. Чтобы тратить меньше, рассчитывайтесь наличкой. Ведь если вы держите бумажные деньги в руках, вам будет сложнее потратить их, чем виртуальную сумму.

Шаг 1. Разбейте все статьи расходов на удобные и понятные категории

Например:

— Ежемесячные автоматические списания: коммунальные платежи, связь, выплаты по кредиту.

— Ведение хозяйства: питание, бытовая химия, мебель, посуда, мелкий ремонт.

— Личные нужды: одежда, белье, косметика, парикмахерская, маникюр.

— Здоровье: лекарства, витамины, процедуры, абонемент в спортзал или бассейн.

— Дети: одежда, игрушки, канцелярские товары, книги, музеи, кино.

— Родители: ежемесячные отчисления, подарки, сезонные закупки.

— Образование: курсы, лекции, взносы в общеобразовательные организации.

Статьи расходов могут быть разными в зависимости от состава семьи, образа жизни и даже от сезона. Главные требования к разбивке:

— Должны быть учтены все статьи расходов, даже те, на которые вы не привыкли обращать внимание. — Чем четче детализация, тем лучше

Например, если вы покупаете еду по выходным в большом ретейлере, а в остальные дни — в фермерской лавке возле дома, то лучше, если это будут две разных статьи. Если вы покупаете книги и онлайн, и в больших книжных — это тоже лучше учитывать отдельно.

— Чем четче детализация, тем лучше. Например, если вы покупаете еду по выходным в большом ретейлере, а в остальные дни — в фермерской лавке возле дома, то лучше, если это будут две разных статьи. Если вы покупаете книги и онлайн, и в больших книжных — это тоже лучше учитывать отдельно.

Учет, планирование и контроль

Как начать экономить и зачем это делать?

Экономия только ради самого процесса ничего не даст. Без мотивации, без цели – нет результата. Вы десятки раз будете начинать и десятки раз – бросать. Поэтому сначала определитесь, для чего вы хотите экономить. Может быть, накопить на отпуск, на новый телефон, машину, квартиру, образование детей. Например, студенту, пенсионеру и другим малообеспеченным людям – чтобы достойно жить на небольшой доход.

Выберите цель, которая будет вас мотивировать. Это как раз и есть ответ на первую часть вопроса: “Как начать экономить?”

Итак, цель определена. Теперь пора заняться учетом своих ежемесячных расходов. Мы подробно говорили об этом в статье о способах ведения семейного бюджета. Вы должны каждый день вести строгий учет всех своих расходов, вплоть до коробка спичек. Зачем? Чтобы понять, куда уходят деньги, конечно.

В конце месяца подведите итоги. Разбейте все расходы на обязательные и необязательные. Пример таблицы.

Следующий этап – это анализ полученных результатов. На чем можно сэкономить в следующем месяце? Начинаем планирование

Обратите внимание на строку синим цветом под названием “Накопления”. Это очень важная статья расходов

Она является обязательной и планируется в первую очередь.

Вы экономите в том числе ради того, чтобы откладывать часть дохода на достижение поставленной цели. Про то, как лучше копить деньги, какие способы являются наиболее популярными у семей с небольшими доходами мы говорили в статье о том, как правильно копить деньги.

Последний этап – контроль. Замечательно, если вы способны контролировать весь процесс от начала до конца. Если нет, не отчаивайтесь. Найдите более стойкого и дисциплинированного члена семьи, который возьмет на себя эту важную миссию. С таким серьезным подходом вы обязательно добьетесь результата уже в первый месяц. А представьте, что будет через год!

Дальше я дам конкретные практические советы и рекомендации, как научить себя экономить.

Выбор шин: доступные или энергоэффективные?

Шины – еще одна статья расходов автоперевозчиков. Когда на счету каждый рубль, вопрос во что «обувать» автопарк совсем не копеечный.

Использование дешевых шин может сократить расходы на 50% — просто потому, что они дешевые. В общей структуре расходов траты на шины занимают всего 1%. Но пробег до очередной замены при этом сократится, а расход топлива вырастет. Таким образом, сэкономив 0,5% от общей стоимости владения компанией (примем это значение за ₽500 тыс.), вы можете потерять до 5% (т.е. до ₽5 млн) из-за повышенного расхода топлива и необходимости более частой замены шин.

Рассмотрим эффективность энергосберегающих шин на примере новой гаммы грузовых шин . Компания Мишлен разрабатывала их, поставив амбициозную задачу: сделать так, чтобы автопарки получили реальную экономию топлива, не жертвуя привычными значениями ходимости и управляемости. Инженеры компании комбинировали самые современные технологии и резиновые смеси.

Сколько можно сэкономить благодаря энергоэффективным шинам?

В таком случае замена будет происходить постепенно, по мере износа старых комплектов шин. Такая практика снизит единовременные расходы, а экономия будет увеличиваться, пока не достигнет по-настоящему ощутимых величин.

Сколько денег сэкономят энергосберегающие шины для вашей компании? Рассчитайте выгоду с помощью .

Трансформация или жизнь

Особенностью текущего кризиса стало то, что он начался, когда многие предприятия запустили инициативы по цифровой трансформации. Внезапный локдаун, переход на удаленную работу и возросший спрос на дистанционные сервисы не только не остановил эти проекты, но даже подхлестнул интерес к трансформации.

Однако не секрет, что вокруг темы цифровизации было много хайпа и сейчас настает момент истины: ИТ-директорам нужно провести ревизию своих портфелей проектов, чтобы изменить приоритеты в пользу инициатив, которые действительно соответствуют бизнес-целям. А проекты, запущенные на модной волне без понятной привязки к бизнесу, придется закрыть, ибо бюджет не резиновый. Однако, как отмечают аналитики, есть риск, что под бюджетную гильотину попадут многие инициативы по искусственному интеллекту, машинному обучению, аналитике больших данных и другие, отдача от которых возможна лишь на более в будущем, которое пока туманно.

Поэтому не надо рубить сплеча ради краткосрочной экономии — «хороший ИТ-директор должен знать не только о том, где можно быстро сократить расходы, но и о том, во что следует инвестировать заранее, чтобы добиться результатов в будущем», — сказал по этому поводу Джеймс Андерсон (James Anderson), вице-президент по исследованиям в Gartner, специализирующийся на проблемах CIO.

«Можно сократить расходы на проекты, если их перенести на другой, более поздний период. Нужно смотреть в перспективе — можно сейчас сократить затраты и получить профит в моменте, но на в дальнейшем получить проблемы», — считает Денис Шевченко, начальник отдела сопровождения финансовых систем «Управляющая компания «Группа ГМС».

Это будет трудный выбор, потому что цифровую трансформацию нельзя отложить до лучших времен, она происходит именно сейчас.

Оставить комментарий:

Как сохранить семейный бюджет, если основные расходы постоянны при нерегулярных доходах

Не каждый человек работает и имеет постоянный доход. Однако даже в такой ситуации можно планировать бюджет, просто делать это придется более подробно.

- Первый способ — подсчитать, сколько вы зарабатываете (за последние годы), и взять за ориентир эту сумму.

- Следующая методика — из вашего заработка выделите сумму, которой хватит на жизнь. Остальное откладывайте на страховой счет. Если в какой-то из месяцев доход будет небольшим, вы просто возьмете недостающие деньги со счета. При этом «заработная плата» будет такой же.

- Еще один способ контролировать расходы семейного бюджета — разработать 2 таблички: одну для месяцев с нормальным заработком, а вторую — когда доход недостаточный. Сделать это будет непросто, но если постараться, то все получится. Самая главная ошибка, которую человек делает, оказавшись в подобной ситуации, — оформление кредита в надежде на то, что доходы станут больше в будущем. Однако проблема в том, что если заработок не увеличится, то все деньги вы будете отдавать на погашение процентов по кредиту.

Где лучше оформлять ОСАГО

Сегодня существует большое количество вариантов страхования, многие выбирают, где лучше застраховать автомобиль в страховой компании. Тарифы в разных организациях отличаются, важную роль играет тип транспортного средства, оформить полис на легковую машину дешевле в одном месте, а застраховать автобус, грузовую машину, получить полис на мотоцикл выгоднее в другом.

В первую очередь следует обратить внимание на рейтинги страховых компаний, с расценками которых всегда можно ознакомиться через интернет. При необходимости всегда можно опросить знакомых, источником полезной информации считаются форумы

Для многих решающее значение имеет стоимость услуг, что не всегда правильно

В первую очередь рекомендуется обращать внимание на надежность компании

Как сделать страховку на машину дешевле

Сделать страховку ОСАГО дешево желает каждый автовладелец, ведь нередко стоимость заключения договора ощутимо бьет по карману.

Оформить дешевую страховку ОСАГО на автомобиль можно несколькими способами:

- выбор страховой с низким базовым тарифом;

- сокращение срока страховки — данный вариант подойдет при необходимости использования ТС в ограниченный временной период;

- использование скидки КБН за отсутствие ДТП;

- акции при оформлении от 2 полисов ОСАГО;

- вписание себя в полис водителя со стажем от 3 лет и в возрасте от 22;

- постановка авто на учет в регионе с низким территориальным коэффициентом.

В одной из наших статей мы уже указывали компании с низкими базовыми тарифами, что поможет получить полис ОСАГО недорого.

График изменений курса 330000 Российских рублей к Белорусскому рублю

Популярные термины

Способы группировки затрат для их оптимизации

Прежде чем оптимизировать затраты, необходимо изучить их содержание.

Группировка затрат по структурным подразделениям

В этом случает все расходы группируют по отделам. При этом указывают как затраты, которые напрямую относятся на этот отдел, так и накладные расходы, которые распределяются на отдел согласно установленной базе распределения.

Пример такого распределения затрат — в табл. 1.

Таблица 1

Распределение затрат по структурным подразделениям

|

Отдел/Статья затрат |

Численность отдела |

Средняя сумма ежемесячных затрат, руб. |

|

Служба персонала |

3 |

160 360 |

|

Аренда помещения |

24 000 |

|

|

Зарплата |

90 000 |

|

|

Налоги |

20 580 |

|

|

Услуги мобильной связи |

1500 |

|

|

Интернет |

750 |

|

|

Кантовары |

2670 |

|

|

Хозяйственные товары |

960 |

|

|

Транспортные расходы |

3000 |

|

|

Общие накладные расходы |

16 900 |

|

|

Юридический отдел |

2 |

148 440 |

|

Аренда помещения |

16 000 |

|

|

Зарплата |

90 000 |

|

|

Налоги |

19 800 |

|

|

Услуги мобильной связи |

1000 |

|

|

Интернет |

500 |

|

|

Кантовары |

6200 |

|

|

Хозяйственные товары |

640 |

|

|

Транспортные расходы |

3000 |

|

|

Общие накладные расходы |

11 300 |

В зависимости от масштабов деятельности, а также перечня затрат таблица с данными может иметь разную степень детализации.

Этот подход к группировке затрат подходит для расчета прибыли и оценки вклада в нее каждого подразделения предприятия, для сбора аналитики по деятельности предприятия. Но для оптимизации такая группировка не удобна — не видно причинно-следственные связи затрат и процессов, которые их вызвали. Мы видим только размер затрат, которые приходятся на структурное подразделение, но не знаем, как ими управлять.

Группировка затрат на постоянные и переменные

Стандартная группировка (пример — в табл. 2).

Переменные затраты — это те затраты, изменение которых напрямую зависит от объема производства или объема продаж (материальные затраты, расходы на оплату труда производственного или коммерческого персонала).

Постоянные затраты не зависят от объема производства или продаж. Даже если эти показатели будут нулевые, у предприятия все равно будут постоянные затраты — аренда помещения, амортизация, услуги связи и т. д.

Эта группировка более удобна для процесса оптимизации, но и она не дает точной информации, какие именно затраты надо оптимизировать. На основании такой группировки обычно производят план-фактный анализ затрат, чтобы сопоставить их изменения с изменением объема производства или продаж, рассчитывают точку безубыточности, чтобы правильно определить цену реализации на продукцию для получения запланированной прибыли.

Если доля постоянных затрат значительном увеличилась по отношению к объему производства, необходимо перераспределить все возможные затраты из разряда постоянных в переменные. Это позволит управлять размером значительной части расходов, контролируя объем производства и выручки.

Таблица 2

Группировка затрат на постоянные и переменные

|

Показатели |

План 2017 г. |

Факт 2017 г. |

Отклонение, руб. |

Отклонение, % |

||

|

Итого, руб. |

Процент от оборота |

Итого, руб. |

Процент от оборота |

|||

|

Выручка |

1 310 710 891 |

1 677 368 174 |

366 657 283 |

28 % |

||

|

Постоянные затраты |

15 174 956 |

1,2 % |

21 805 786 |

1,3 % |

6 630 830 |

0,1 % |

|

Переменные затраты |

1 046 695 939 |

79,9 % |

1 323 045 047 |

78,9 % |

276 349 108 |

–1,0 % |

|

Условно постоянные затраты |

106 864 151 |

8,2 % |

132 512 086 |

7,9 % |

25 647 935 |

–0,3 % |

|

Условно переменные затраты |

37 414 648 |

2,9 % |

43 026 845 |

2,6 % |

5 612 197 |

–0,3 % |

|

Итого затраты |

1 206 149 694 |

92,0 % |

1 520 389 764 |

90,6 % |

314 240 070 |

–1,4 % |

Распределение затрат по процессам, в которых они участвуют

В этом случае затраты соотносят с вызвавшими их процессами. Эта группировка напоминает форму отчета о финансовых результатах, так как в ней также затраты разбивают:

- на затраты, включаемые в себестоимость продукции;

- производственные затраты;

- общехозяйственные затраты;

- общепроизводственные затраты;

- финансовые затраты, только в основе лежит группировка по однородным функциям.

Как распределить семейный бюджет по конвертам

Во всех женщинах и даже мужчинах живет транжира, а данный эффективный способ поможет вам рассмотреть и понять, как правильно распределить семейный бюджет, чтобы накопить. Используя принцип «7 конвертов» (или «6 кувшинов», число в данном случае непринципиально, категории вы выбираете сами), вы сможете анализировать, на что тратятся деньги в вашей семье, и воплощать поставленные цели!

Начать следует с конвертов: вы можете купить их в магазине или сделать самостоятельно из бумаги. Подпишите каждый конверт и наполните их соответствующими суммами денег.

- Конверт «продукты». Чтобы понять, сколько денег должно лежать в данном конверте, следует в течение 2-3 месяцев анализировать, сколько средств уходит на продукты в вашей семье. Обычно это 20–40 % от суммы всех семейных доходов. На питание старайтесь брать только из этого конверта, а если вдруг денег не хватило и они подошли к концу раньше времени, то пора задуматься, как правильно распределять семейный бюджет и экономить.

- Конверт «расходы на квартиру». Здесь будут находиться деньги на оплату счетов за коммунальные услуги, пользование мобильной связью и интернетом, выплату кредита и других обязательных платежей. Все семьи знают, сколько денег уходит на это, трудностей с расчетами суммы для этого конверта не возникнет.

- Конверт «необходимые вещи». Сюда входят средства на покупку обуви, одежды, бытовой техники и мебели. Сумму следует установить самостоятельно в соответствии с уровнем заработка в семье. Здесь можно составить список вещей, которые вам необходимы, и покупать их поочередно, исходя из степени необходимости.

- Конверт «расходы на детей». Развивающие игры, детская обувь и одежда, книжки, здоровье, образование и досуг. На этих пунктах экономить нельзя. Старайтесь со временем увеличивать сумму в этом конверте.

- Конверт «развлечения, хобби, путешествия». Денежные средства из данного конверта используются на покупку билетов в отпуск, приобретение подарков к праздникам, походы в кафе и кинотеатры. Количество денег тут напрямую зависит от ваших доходов, сначала можно откладывать небольшие суммы и с удовольствием тратить их на отдых и увлечения. Каждой супружеской паре, конечно, иногда нужно развлечься, сменить обстановку. Кроме определенной суммы денег в данный конверт складывайте всю незапланированную прибыль, если она присутствует в вашей жизни.

- Конверт «сбережения»Складывайте не менее 10 % от семейных доходов в данный конверт. Это будут ваши накопления, то есть неприкосновенная сумма. Со временем на эти денежные средства можно будет приобрести большие покупки: телевизор, ювелирное изделие и т. д. Их можно вложить в ремонт своей недвижимости, в покупку автомобиля. Но не торопитесь тратить все деньги, оставьте 10–20 % на непредвиденные обстоятельства.Эти сбережения можно хранить на банковском счете, при этом вам будут ежемесячно начисляться проценты.

- Конверт «подарочный». Данную сумму можно считать «лишними» деньгами, которые останутся в ваших конвертах спустя месяц. Их можно потратить на подарок для себя, ведь вы заслужили это! Можете также сделать сюрпризы родным и близким людям.Основное правило «7 конвертов» — никогда не пользуйтесь средствами из других конвертов. Деньги из первой категории следует тратить на питание, а не на покупку новой одежды. Любите часто ходить в кино? Тогда придется пожертвовать отдыхом на курорте и т. п.Если происходят переломные моменты, и вам срочно нужны средства из другого конверта, то непременно указывайте на нем взятую сумму и дату возвращения долга.Старайтесь всегда корректировать суммы с учетом своей зарплаты и нужд семьи, изучайте ошибки. Но не стоит экономить на всех своих потребностях. Полная экономия говорит о глупости человека, ведь «скупой платит дважды».

Возраст автопарка: обновить или использовать старые грузовики?

Это насущный вопрос для любой транспортной компании. Старые автомобили могут служить достаточно долгое время, хотя и будут требовать вложений. Альтернативный вариант – продать такие машины, пока они не потеряли в цене, и на вырученные деньги приобрести новые грузовики в лизинг.

Стоимость владения б/у автомобилем старше 3 лет:

- Эксплуатационные расходы (ТО, запчасти, ремонт) за 5 лет – ₽2,4 млн;

- Коэффициент выхода на линию – 70% и ниже;

- Экономия на налогах НДС и НП – 0.

Если вы оставите всё как есть, платить ни за что (кроме ремонта техники, которая будет периодически ломаться) не придётся. Эта стратегия на первый взгляд безопасна. Но стоит учесть, что и лизинг не требует вложений на старте.

Инфографика: «Технолизинг»

Инфографика: «Технолизинг»

Преимущества нового транспорта неоспоримы: это высокий процент выхода на линию (97%), возможность заключения выгодных контрактов с требовательными заказчиками и повышенный комфорт для водителей.

Подводим итоги

Можно заметить, что вариантов открытия депозитов Белагропромбанка достаточно много, поэтому большая часть потребителей сможет найти для себя оптимальное решение. Особого внимания заслуживают предложения с повышенными ставками, так как в этом случае удастся получить наиболее высокий доход.

Многим клиентам может подойти вариант с депозитной картой. С ее помощью допускается осуществлять приходные и расходные операции, что очень удобно для граждан.