Премиальные дебетовые карты

Содержание:

- Условия

- Тарифы

- Плохое обслуживание

- В чем заключается премиум-обслуживание

- Индивидуальные условия

- Преимущества топливной карты Premium card

- Банк Открытие

- Карта «Премиум» от Сбербанка

- Премиальное обслуживание

- Акция Сбербанка «Больше бонусов»

- Бонусная программа

- Резюмируя

- Специфические премиальные возможности

- Какую банковскую премиальную карту можно оформить

- Пакет Премиум с картой Travel от Открытия. Недостатки

- Мобильное приложение Премиум Карт

- Как заказать

- ? Сберегательный счет с картой

- Рейтинг премиальных карт

- О Россельхозбанке

Условия

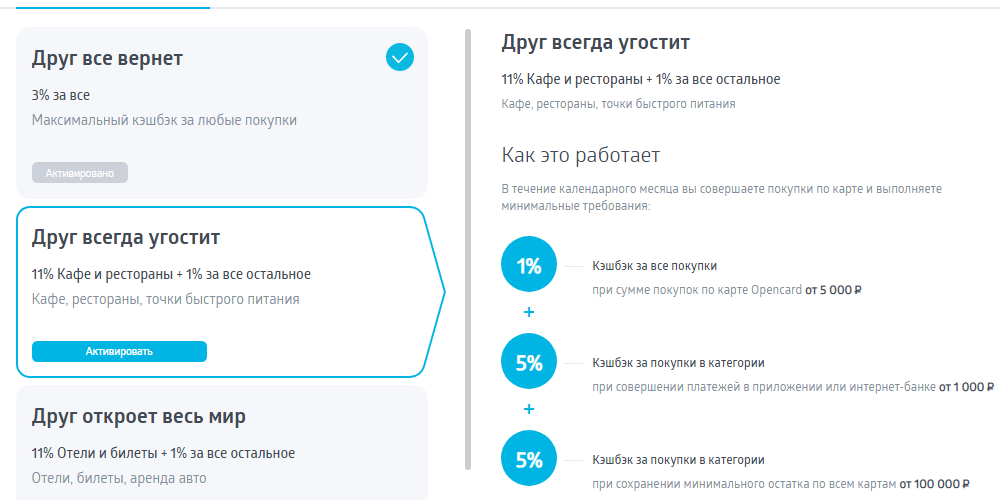

Банк «Открытие» оформляет карты типа opencard, условия их использования:

- Начисляются бонусы при сумме ежемесячных покупок от 5000 руб. — 1%.

- Если общие платежи через интернет-банк или мобильное приложение более 1000 рублей — также начисляются бонусы — 1%.

- При наличии общего остатка на карте — от 100 тысяч руб. — клиент получает бонус — 1%.

Если клиентом выполнены все три условия, то бонусы суммируются до 3%.

Примечание: максимальный размер суммы бонусов за месяц — 15 тысяч openbonus (1 openbonus=1 руб.).

В течение одного календарного месяца с карты можно снять до 500 тысяч рублей наличными.

Тарифы

За выпуск пластиковой карточки придется заплатить 500 рублей, эти деньги будут возвращены клиенту после того как будет потрачено не менее 10 тысяч рублей с использованием опенкарт банка «Открытие».

Смс-информирование стоит 59 рублей за один месяц предоставления услуги.

Если карточка была утеряна или испорчена владельцем, стоимость перевыпуска составит 650 рублей.

Переводы с банковских карт системы «Открытие» на карты иных финансовых учреждений не облагается комиссией при условии, что сумма перевода не более 20 тысяч рублей. При необходимости перевести свыше 20000 придется оплатить 1,5%.

Запрос баланса по карте «Открытие» в банкоматах иных банков — 60 рублей за раз.

Смена пин-кода (первый раз — бесплатно) — 45 рублей.

Плохое обслуживание

В чем заключается премиум-обслуживание

В рамках премиального обслуживания клиентам банка Открытие предоставляются следующие привилегии:

- Повышенный кэшбек (до 4%) – за все приобретения, и до 11% – в выбранных категориях.

- Свободный доступ в бизнес-залы аэропортов.

- Страхование в туристических поездках. Сертификаты оформляются для трех членов семьи, включая детей независимо от возраста и взрослых до 80 лет. Страховка действует круглосуточно, но не ближе чем 100 км от места постоянного проживания. Сумма полиса – до 163 тыс. евро на каждого человека.

- Бесплатное снятие наличных в устройствах самообслуживания в России и за границей.

- Скидки на поездки в машинах класса премиум.

- Бесплатные юридические консультации круглосуточно.

Индивидуальные условия

Оформление премиальной карты Сбербанка в пакете Премьер не предусматривает индивидуальные условия. По карточке нет кредитного лимита и овердрафта. Комиссионные сборы и лимиты — единые для всех владельцев VIP пластика.

В индивидуальном порядке банк предоставляет только скидки на услуги и повышенные ставки по вкладам. При размещении депозита на сумму от 700 000 р. ставка увеличится на 0.8%. При конвертации валюты будет действовать специальный курс. Также всем клиентам полагается скидка 20% на аренду сейфовых ячеек в банке. Отзывы клиентов подтверждают информацию.

Стоимость обслуживания

Годовое обслуживание платиновой дебетовой карты обойдется в 4 900 р. Снизить абонентскую плату невозможно, независимо от депозита.

Стоимость премиального пакета услуг — 2 500 р. в месяц. При соблюдении одного из условий, стоимость обслуживания отменяется. Список условий:

- суммарный баланс на последний день расчетного периода — более 2 500 000 р.;

- суммарный баланс на последний день расчетного периода — 1 500 000 р. + покупки на сумму более 100 000 р.;

- сумма покупок по всем карточкам в рамках пакета превышает 150 000 р. в месяц.

Кредитные и дебетовые карты

Кредитная карточка выпускается в категории Black Edition и относится к категории премиум-класса. Стоимость обслуживания как у дебетового пластика — 4 900 р. В рамках тарифа предусмотрен лимит до 3 000 000 р. и ставка для постоянных клиентов банка в размере 21.9% в год. Для других категорий заемщиков ставка увеличивается до 23.9% годовых.

На безналичные покупки действует льготный период в течение 50 суток, когда проценты на сумму долга не начисляются. Аналогичное предложение представлено в премиальной категории карт Visa Infinite от Сбербанка.

Снятие наличных

С карты Мастеркард Платинум от Сбербанка можно выводить собственные средства в любых банкоматах мира. Снятие наличных в банкоматах банка, в том числе в новых биометрических банкоматах, не сопровождается комиссией. При обращении в кассу банка, комиссия будет удержана при превышении суточного лимита в размере 0.5% от суммы свыше установленного лимита. В остальных случаях — 0%.

При возникновении вопросов, как снять наличные за границей, обратитесь в сервис поддержки MasterCard по бесплатному телефону. Деньги можно будет снять в экстренном порядке за определенную комиссию.

Лимиты на операции

По дебетовому пластику установлены ограничения на операции с наличными:

- суточный лимит на снятие — 500 000 р.;

- месячный лимит на снятие — 5 000 000 р.

Также по тарифу есть лимит на пополнение — до 10 000 000 р. в день.

На оплату покупок ограничения не установлены.

Преимущества топливной карты Premium card

Плюсы сотрудничества с процессинговым центром «Премиум Карт» очевидны:

- карточки готовятся по индивидуальному дизайну и в том количестве, в котором это необходимо клиенту;

- широкие возможности системы позволяют настраивать разные виды топлива, самостоятельно устанавливать лимиты, производить блокировку/разблокировку карточки, держать под контролем транзакции;

- удобство формирования различного рода отчетов по затратам топлива, а также создание новой отчетности с учетом рекомендаций клиента;

- регулярное расширение обслуживающей сети в терминалах и торговых точках;

- совмещение с различными бухгалтерским обеспечением, а также программами, упрощающими процесс управления предприятием;

- повышение объемов реализуемых услуг и товаров посредством применения транзитных авто.

Но и это еще не все. К преимуществам «Премиум Карт» стоит отнести:

- легкость учета топливной карты в бюджете;

- удобство инвентаризации;

- наличие мобильного приложения;

- удобство списания ГСМ;

- наличие дисконтных программ;

- СМС-оповещение;

- доступность неограниченного числа кошельков по карточке.

Банк Открытие

Пару-тройку месяцев назад я озадачился поиском новой выгодной карты с хорошим кэшбэком. И мой выбор пал на OpenCard от банка Открытия.

Opencard

Если суммарно имеешь на счетах сумму более 500 тысяч — то кэшбэк автоматически увеличивается до 3% на все. В расчет идут остатки на карте, вклады, брокерские счета. У меня как раз на брокерском счете была необходимая сумма. И вот я обладатель трехпроцентного кэшбэка.

Для получения статуса Премиум — нужно иметь на счетах от 2 млн. рублей (для Москвы — 3 млн.). Добил сумму на брокерском счете до 2 миллионов (с небольшим запасом). Оставил заявку (онлайн) — и в течении дня меня перевели на Премиум. Все это бесплатно. Никаких списаний за подключение и дальнейшее обслуживание нет. Пока сумма на счетах не опустится ниже лимита.

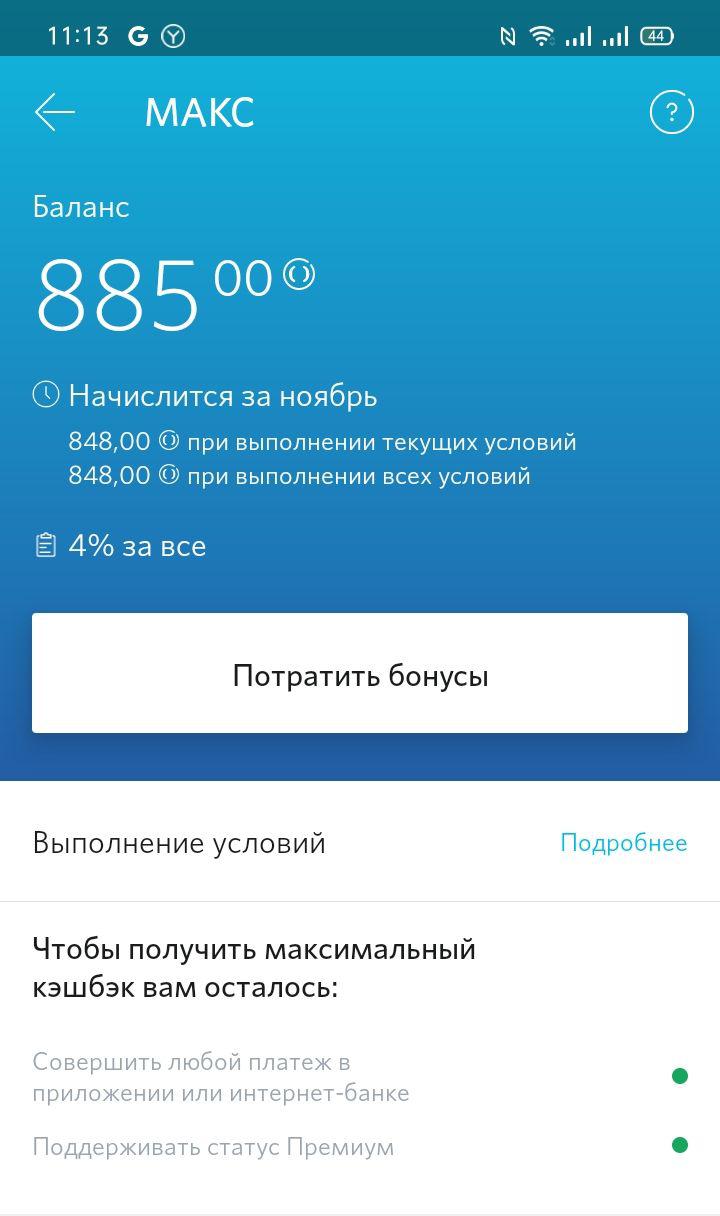

Теперь я гордый обладатель карты с 4% кэшбэк на все. Это была главная (и практически единственная) причина получить Премиальное обслуживание в банке Открытие.

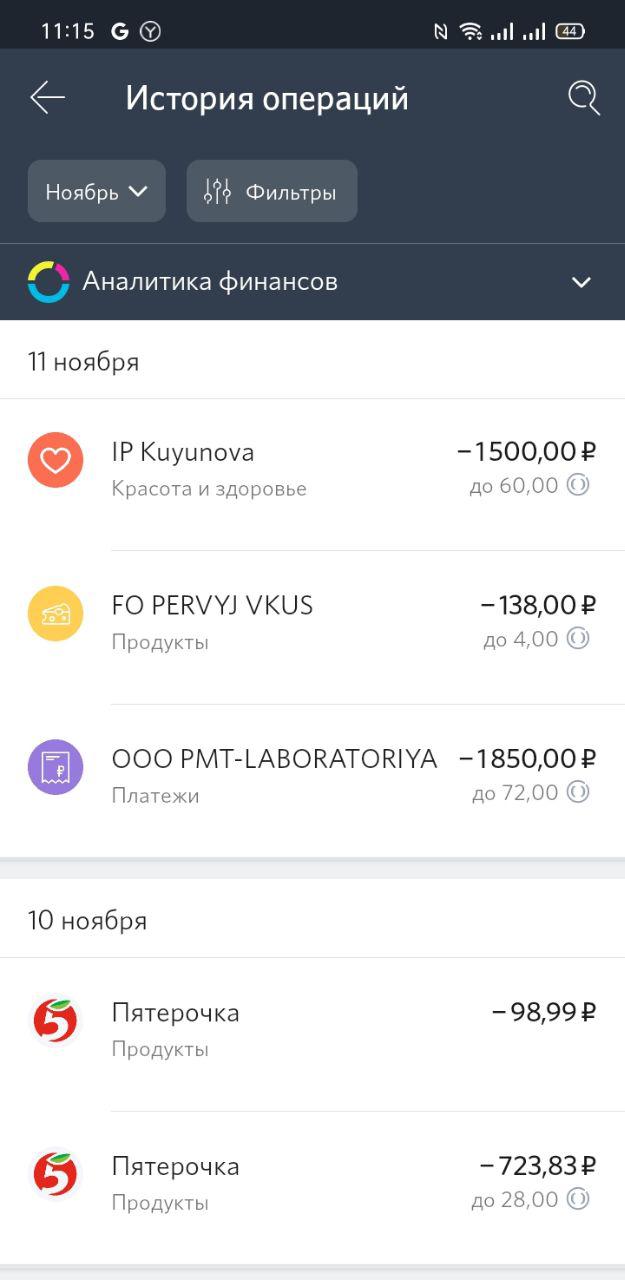

Ниже мой личный кабинет из мобильного приложения.

А вот так отображается кэшбэк в истории операций.

Звучит конечно здорово: кэшбэк — 11% . Но лично для меня, выгоднее получать 4% на все.

Другие плюшки Премиум Открытия

Повышенная доходность по вкладам. Неинтересно. Ставка в банке низкие (как впрочем и везде). А повышенная доходность — это какие-то доли процента сверху (типа было 3% годовых, будет 3.1-3.2%).

Скидки 30% на поездки в такси бизнес-класса. Спасибо банк за такой щедрый подарок. Возможно воспользуюсь когда-нибудь в будущем. Лет так через … цать. Но точно не сейчас. Для меня дорого (хоть я и премиум). Услуга проходит мимо.

Страховка по всему миру (включая Россию). Лимит выплат — 163 000 евро на семью из 4 человек. Пригодится. Тем более бесплатно.

12 посещений бизнес-залов в год в аэропортах (Lounge Key). Приятный бонус. Опять же на халяву. В следующем году надеюсь воспользуемся семьей, если границы откроют. Раньше летали примерно раз-два в год (чаще конечно 1 раз). На нашу семью из 4-х человек проходов хватит на полтора путешествия (пройти туда-обратно и туда).

Главный плюс программы Открытия — проходы в залы не сгорают каждый месяц. Можно использовать все или почти все за раз.

В других банках — обычно дают 1-2 прохода на месяц. Если не воспользовался — сгорают. Едешь семьей — пройти могут только 1-2 человека. То есть по сути такие программы рассчитаны на одного человека — слетать туда-обратно.

Скидки 20% на покупку авиа и жд билетов (на travel.open.ru). Не пользовался, цены не сравнивал. Ничего хорошего или плохого сказать не могут. Но на форумах бывалые пишут, что цены там чуть завышены. Но за счет 20% скидки, в итоге выходит дешевле.

Прочее:

- СМС-информирование — бесплатно.

- снятие наличных по всему миру (в любых банкоматах / до 1,2 млн. в день / 3 млн. в месяц) — без комиссий.

- бесплатные переводы с карты на карту — до 100 000 в месяц.

Более подробно все условия можно посмотреть на официальном сайте банка.

Карта «Премиум» от Сбербанка

Сбербанк разработал много платёжных инструментов для различных категорий граждан. Премиальный платиновый пластик находится на вершине сегмента и обеспечивает держателям максимальные выгоды. Пользоваться таким продуктом престижно и выгодно.

Класс премиум создан Сбербанком для VIP-клиентов и включает большое количество дополнительных сервисов. В числе привилегий:

- более доходные, нежели для большинства клиентов, депозиты;

- выгодные условия валютной конверсии;

- сейфовая ячейка по сниженным тарифам;

- оказание помощи специалистами Сбербанка в заполнении налоговых деклараций;

- бесплатная медицинская страховка от надёжных страховых компаний для зарубежных путешествий на 2-х туристов;

- высококачественное медицинское обслуживание международного уровня на выгодных условиях и т. д.

Это лишь небольшая часть выгод, которые получают владельцы пластика премиум класса.

Премиальное обслуживание

По дебетовым и зарплатным картам, оформленным в рамках VIP пакета, установлены дополнительные услуги от банка. Они облегчают процесс управления счетом. Также клиентам предоставляются продукты банка на специальных условиях.

Ставки по вкладам

Стандартная ставка по депозитному вкладу в Сбере начинается от 3.87% годовых. Максимальные ставки предусмотрены для пользователей премиум пакетов — «Первый» и «Премьер». В рамках тарифа «Премьер» процент по вкладу составит до 5.45% в год.

Клиентам предлагается 3 вклада на выбор с разными условиями:

| Особый сохраняй | Особый пополняй | Особый управляй | |

| Доходность в годовых % | 5.45 | 5.00 | 4.70 |

| Мин. сумма | 700 000 р. | ||

| Срок | 1-36 месяцев | 3-36 месяцев | |

| Дополнительно | Без возможности пополнения счета и снятия средств. | С возможностью пополнения, но без снятия. | С пополнением и снятием средств. |

Вклад может быть открыт в иностранной валюте — USD. Минимальная сумма размещения — 50 000 долларов.

Страхование платежей

Страхование платежей от мошенников доступно при оформлении полиса «Защита карт». Страховка действует в следующих случаях:

- незаконное использование пластика третьими лицами после утери или кражи;

- получение PIN-кода незаконным путем и снятие наличных;

- использование пластика мошенниками для оплаты товаров и услуг;

- фишинг, скиминг и другие способы получения информации о кредитке;

- кража наличных в течение 2 часов после снятия средств в банкомате.

Также страховая защита распространяется на утрату карты вследствие механического повреждения и размагничивания физического носителя, неисправной работы банкомата, кражи.

Стоимость зависит от страховой суммы и варьируется от 1 161 до 5 310 р. в год.

Условия конвертации

По карте Mastercard Platinum от Сбербанка действуют льготные условия на конвертацию иностранной валюты. Курс незначительно отличается от ЦБ РФ. Отследить его можно на официальном сайте банка

Обращаем внимание, что курсы валют обновляются в зависимости от ситуации на рынке

Акция Сбербанка «Больше бонусов»

«Большие бонусы» в размере до 10% от истраченных денег – это основная фишка этих карт Сбербанка.

Возмещение происходит по следующей схеме: процент поощрения от суммы совершенной операции плюс 0,5% в рамках бонусной Программы Спасибо. Максимальный бонус равен 10% от суммы покупки. В разрезе категорий это выглядит следующим образом:

- 10%: в соотношении 9,5% поощрения для автозаправок и мобильных приложений Gett и «Яндекс.Такси» плюс 0,5% по программе Спасибо;

- 5%: в соотношении 4,5% по оплатам в кафе и ресторанах плюс 0,5%, соответственно;

- 1,5%: в соотношении 1% на покупки в супермаркетах плюс 0,5%.

«Спасибо» возвращаются на карту в течение 40 дней с момента совершения операции, предусмотренной правилами бонусной акции.

Торгово-сервисные точки (АЗС, кафе, рестораны, супермаркеты, за расчеты в которых банк начислит бонусы), должны соответствовать кодировке Merchant Category Code (MCC).

Ограничения на действие Акционных пакетов услуг

«Большие бонусы» по картам будут начисляться не всегда. Банк установил ограничения на проведения акции и в сроках, и в суммах, и территориально.

Сроки проведения

На всю программу определено определенное число Поощрений. Когда они закончатся, окончится и действие программы.

Кроме того, Сбербанк оставил за собой право досрочно прекратить акцию, предварительно уведомив об этом ее участников.

Сумма операции

Минимальный чек, на который Сбербанк начислит бонусы – это 100 рублей. Шаг начисления кратен также 100 рублям. При сумме чека не кратной 100, для начисления бонусов ее округлят в меньшую сторону.

То есть, если чек на 1 000 рублей за оплату на АЗС, то начислят 100 бонусов Спасибо. Но если чек на 1 099 рублей, то также начислят 100 Спасибо, а не 101.

Суммы начисления

На сумму ежемесячного Поощрения также установлен лимит:

- максимум 1000 бонусов по категориям АЗС, такси Яндекс и такси Gett;

- максимум 2000 бонусов в категории рестораны и кафе.

При этом еще предусмотрено пороговое условие на Поощрения в 5000 бонусов за весь месяц. Если держателем карты достигнута эта сумма, то далее начисление «Спасибо» не производится.

Бонусная программа

По дебетовым и кредитным карточкам Сбербанка действует единая бонусная программа «Спасибо» с начислением баллов. Накопленными вознаграждениями можно расплатиться у партнеров, оплатив до 99% от стоимости покупки в счет компенсации.

Начисление бонусов

По карточке Платинум действуют следующие условия начисления вознаграждений (при сумме расходов от 80 000 р. в месяц, включая онлайн платежи через Интернет):

- 10% на АЗС и при оплате такси Яндекс и Gett;

- 5% в ресторанах и кафе;

- 1.5% в супермаркетах.

Отличия от золотых карт

В отличие от пакета услуг «Золотой», «Премьер» характеризуется повышенными начислениями в некоторых категориях. По карточке категории Gold не предусмотрен увеличенный кэшбэк на АЗС. Категории с повышенным кэшбэком — «Рестораны и кафе» 5% и «Супермаркеты» 1% — открываются при сумме расходных операций от 15 000 р. в месяц (суммарно). При несоблюдении условий за все покупки начисляют 0.5% и до 30% у партнеров.

На остальные покупки действуют общие условия программы лояльности «Спасибо».

Двойные бонусы

При оформлении карты в период с 1 сентября по 31 декабря 2019 года действуют двойные начисления:

- 20% на АЗС и при оплате такси Яндекс и Gett;

- 10% в ресторанах и кафе;

- 3% в супермаркетах.

Лимиты на начисление бонусов — аналогичные.

Для автомобилистов

Программа «Спасибо» предлагает автомобилистам следующие возможности, помимо 10% кэшбэка:

- скидка 11% в приложении «Турбо»;

- скидка 7% на аренду машины в BookingCar;

- скидка до 1 000 р. на услуги каршеринга Belka (покупка сертификатов сервиса по курсу 1 к 1).

Резюмируя

Наличие денег на брокерских счетах позволили мне получить некоторые плюшки (полезные и не очень) абсолютно бесплатно.

Из полезного.

В Тинькофф:

Очень небольшая экономия на комиссиях в инвестициях (буквально рублей 20-30 в месяц).

В банке — интересны на данный момент только безлимитные минуты (хотя цена вопроса, исходя из моих расходов на связь — в районе 100-150 рублей).

На будущее (после победы над пандемией) — это проходы в бизнес-залы (в дополнению к тем, что дает Открытие) и страховка.

В Открытие:

Кэшбэк — 4% на все (ставка просто «огонь», выше практически ни у кого нет).

На будущее (по аналогии с Тинькофф) — 12 проходов в аэропортах при путешествиях + страховка.

Кому интересно «на всякий случай» осмелюсь оставить ссылки на:

- открытие брокерского счета в Открытие;

- заказ Opencard (с бонусом 2000 или 500 рублей);

- Тинькофф инвестиции — (бонус при регистрации);

- Тинькофф Мобайл (500 рублей в подарок + неделя связи бесплатно).

Предупреждаю: ссылки партнерские — я получу за вас тоже немного денег.

Специфические премиальные возможности

Страхование покупок актуально для сделавших оплату по карточке, но у покупателя украли приобретение либо оно повреждено. Подписания отдельной документации не требуется. Функционирует во всех государствах в течение 3 месяцев со дня покупки. Если имеет место страховой случай, то есть возможность компенсации стоимости, затрат на ремонт либо обмена приобретения на аналогичное.

Расширенная гарантия на покупки увеличивает период её действия до 2 лет. Условия не разнятся со страхованием покупок. Отличия — стоить товар должен минимум 50$, купить его придётся на территории РФ. На предложение могут рассчитывать те, у кого приобретением стали: быт.техника, аудио-, видео-, фотооборудование, MP3-плееры, GPS-навигаторы.

Какую банковскую премиальную карту можно оформить

Список банковских карт для премиальных клиентов доступных на рынке достаточно широк. Каждый продукт имеет собственные условия и привилегии. Но первоначально надо определиться, какой именно пластик нужен.

Разделяются банковские VIP-карты на несколько категорий по следующим признакам:

- Тип продукта. Выпускаются кредитные и дебетовые премиум-карты.

- Платежная система, обслуживающая пластик. Наиболее распространены карты Visa, МИР, MasterCard.

- Категория пластика. От нее зависит список доступных привилегий от кредитной организации, платежной системы и компаний-партнеров.

Дебетовые или кредитные

Премиальные дебетовые карты на лучших условиях позволяют пользоваться клиенту собственными деньгами. До совершения покупок или других операций надо внести деньги на счет, самостоятельно или оформив перевод зарплаты и других выплат на счет.

Обычно по дебетовому пластику в дополнение ко всем привилегиям предлагают начисление процентов на остаток. Они будут приносить доход, без необходимости каких-либо действий со стороны клиента.

Кредитки предназначены для совершения операций за счет заемных средств. Банк заранее предоставляет лимит, в пределах которого клиент может оплачивать покупки, снимать наличку и прочие операции в рамках кредитного лимита.

Вместе со всеми основными привилегиями по кредиткам банки предлагают льготный период. Если клиент рассчитается с долгом до конца этого периода, то процентов он платить не будет.

VISA, MasterCard или МИР

Премиум-карты обслуживаются обычно платежной системой Visa или MasterCard. Реже банки предлагают пластик от системы МИР.

Каждая платежная система выпускает премиум-пластик различных категорий:

- Премиум-карта от платежной системы Visa может быть категории Signature или более престижной – Infinite.

- MasterCard предлагает премиум-карты чаще всего категории World Black Edition, но также доступны премиальные карты для состоятельных людей категории World Elite.

- Система МИР выпускает только 1 разновидность премиум-карточек – МИР Премиум.

При выборе платежной системы и категории карточки надо учесть следующие моменты

- Валюта пластика. Премиальная валютная карта от платежной системы МИР недоступна, т. к. в ней все операции проводятся в рублях.

- Необходимость использования карточки за границей. Внутри РФ все 3 системы (Visa, МИР и MasterCard) работают без проблем, но за пределами страны пластиком МИР воспользоваться практически не выйдет.

- Лимиты на снятие наличных, по кредиту и т. д. По картам Visa Infinite, MasterCard World Elite они обычно выше, но все зависит от выбранного банка, а для большинства клиентов слишком высокие лимиты не требуются.

Премиум-карточки Union Pay и других систем на рынке РФ практически не представлены.

Технически Visa считает премиальными также карточки Gold, а MasterCard World Black, но в России эти продукты массового выдают всем клиентами и никакими особенными привилегиями они обычно не отличаются.

Пакет Премиум с картой Travel от Открытия. Недостатки

1 Нет процента на остаток.

Процент на остаток по карточным счетам в «Открытии» не начисляется. Зато процент есть на накопительном счете «Моя копилка» (остатки на этом счете также учитываются для “Минимальных требований”). На остаток от 10 000 руб. начисляется 6,5% годовых. На валютных счетах – 0,1% годовых при открытии счета в офисе банка, 0,2% при открытии в интернет-банке или мобильном приложении:

В условиях счета «Моя копилка» есть одна хитрость: если в первый календарный день месяца на счете 0 рублей по состоянию на начало операционного дня, то в этом месяце процент будет начисляться на среднемесячный остаток (т.е. на ежедневный, как, например, в «Рокете»). Если в первый день месяца на счете «Моя копилка» есть какие-то средства, то в этом месяце процент будет начислен на минимальный остаток за месяц. В месяце открытия счета процент будет начислен на среднемесячный остаток:

Проценты по счёту «Моя копилка» начисляются в последний день месяца, поэтому после их получения лучше перевести весь остаток на карту, чтобы в следующем месяце процент начислялся также на среднемесячный остаток, а не на минимальный. В середине первого дня месяца их опять можно перевести на счет «Моя копилка»:

Зачем банку нужны эти лишние обороты, сложно сказать. Может, это рассчитано на невнимательных клиентов.

UPD: 03.08.2018

Доходность по счету “Моя Копилка” была снижена до 4,5%.

2 Карту неудобно пополнять.

На сайте написано, что пополнить карту быстрее всего можно с карт других банков через сервисы «Открытия»:

Пускай сами пользуются этим способом, с карт других банков у премиальных карт «Открытия» нет. За стягивание с других карточек через сервисы «Открытия» предусмотрена комиссия в 0,5%, минимум 30 руб.:

Так что для бесплатного пополнения премиальных карт «Открытия» придётся довольствоваться офисами, терминалами и банкоматами банка, а также использовать бесплатный межбанк.

3 Не очень выгодные валютные вклады.

Процентные ставки по рублевым вкладам в «Открытии» вполне приемлемы (6-8%), а вот по валютным весьма скромные. Например, по долларовому вкладу «Основной Доход» на 2 года при открытии в интернет-банке и размещении от 15 000$ процентная ставка составит 1% (0,9%+0,1%):

А в «ВТБ 24» на два года можно открыть депозит от 20 000$ уже под 1,75% (вклад «Выгодный Привилегия»):

Хотя евро выгоднее всё-таки разместить в «Открытии», причем аж в 20 раз выгоднее (0,2% в «Открытии» против 0,01% в «ВТБ24»).

4 Навязывание дополнительных услуг и страховок.

В сети можно встретить множество отзывов о том, что сотрудники «Открытия» под всяческими предлогами навязывают продукты и услуги, не рассказывая при этом о недостатках.

Могут навязать страховку:

Могут оформить доверительное управление под видом вклада с большой доходностью:

Часто впаривают накопительное и инвестиционное страхования жизни:

В общем, нужно быть готовым к тому, что ваш персональный менеджер будет пытаться навязать вам, как премиальному клиенту, различные инвестиционные продукты, выбор которых в «Открытии» действительно большой:

5 Высокий штраф за теховер.

У «Открытия» очень высокий штраф за технический овердрафт (он может, например, возникнуть из-за курсовой разницы), составляет 1,4% в день от суммы, превышающей платежный лимит:

1,4% в день – это 365*1,4= 511% годовых.

6 Шероховатости в обслуживании.

Судя по отзывам, премиум-сервис «Открытия» немного хромает.

В принципе, проблемы с обслуживанием бывают у любой кредитной организации, главное, насколько качественно банк их решает. «Открытие» как раз старается исправлять свои ошибки:

7 Банк может изменить тарифы и условия.

Банк «Открытие» менял условия по пакету «Премиум» совсем недавно (убрал процент на остаток по картам, обновил “Минимальные требования”), новые условия действуют с 01.11.2017. Причем о последних изменениях клиенты узнали уже после вступления новых правил в силу:

8 Использование «антиотмывочного» закона (115-ФЗ).

Уже ставшие привычными пункты, согласно которым банк может отказать в проведении операции, заблокировать карту, запросить документы, у ПАО «Банк «Финансовая Корпорация Открытие» также имеются.

Мобильное приложение Премиум Карт

Как упоминалось выше, одним из главных преимуществ «Premium card» является наличие — уникального продукта, созданного специалистами процессингового центра.

В состав предоставляемого комплекса входит новый терминал, имеющий вид смартфона со встроенным для партнеров приложением.

Преимущество приложения заключается в следующем:

- доступной цене (если сравнивать с обычными считывающими терминалами);

- возможностью приема очного «пластика» с QR-кодом и магнитной полоской;

- удобством оплаты электронными карточками со штрих-кодом и QR.

Главная задача мобильного приложения — устранить необходимость носить с собой карточку банка или наличность для заправки на АЗС. С помощью приложения в любой момент войти в личный кабинет и произвести платеж. При этом обмен данными производится в онлайн-режиме.

Как заказать

После заполнения анкеты придет код (информационное смс-сообщение), при помощи которого следует подтвердить факт заказа банковской карты — ввести его в специальное поле анкеты.

Активация карты opencard осуществляется в автоматическом режиме — по прошествии суток с момента вручения клиенту. Как ускорить процесс:

- через банкомат системы «Открытие»: войти в клиентский кабинет и проверить счет;

- посетив кассу отделения банка;

- обратиться к сотрудникам горячей линии. Консультант попросит уточнить паспортные данные и сообщить кодовое слово;

- использовать платежно-справочного терминала или онлайн-сервиса.

При самостоятельной активации следует быть предельно внимательными, чтобы не спровоцировать сбой системы — нужно четко выполнять инструкции справочной системы и не пытаться снять наличные средства.

? Сберегательный счет с картой

Рейтинг премиальных карт

| Название банковского продукта, финучреждения | % на остаток (максимум) | Максимальный % возмещения потраченных средств (кэшбэк) | Стоимость ежегодного обслуживания, руб. | Плата за обналичивание | Доставка | Возможность взять овердрафт |

| Альфа-Карта Premium | 7 | 3 | От 0 | – | Курьерская, до суток | – |

| Рокет Банк Уютный космос/Открытый космос | 5,5/5,5 | 10/10 | 0/3480 | Без процентов снятие суммы от 150 тыс. руб./от 300 тыс. руб. | Курьером, почтой (до 2 суток) | – |

| Карта с большими бонусами от Сбербанка | – | Поощрения СПАСИБО | 4900 | – | Выдаётся в филиале | – |

| Можно Всё от Росбанка | 4 | 10 | От 0 | – | – | |

| Priority СИТИбанк | 7 | 0,5 | отсутствует | Курьером, почтой (до 5 суток) | Да | |

| Тинькофф Black | 6 | 30 | От 0 | Без процентов возможно снятие суммы от 3 тыс. руб. | Курьером (до 2 суток) | |

| Банк Санкт-Петербург | 3 | Бонусные мили | – | Курьером, почтой (до 5 суток) | – | |

| Кэшбэк банк Альфа | 6 | 10 | 1990 | |||

| Польза Хоум Кредит Банк | 7 | 10 | От 0 | – | Почтой в течение двух недель | – |

| Дебетовка №1 Восточный Банк | 7 | 40 | От 0 | – | В финучреждении | Есть |

| Карта мира без границ от Промсвязьбанка | 5 | 10 | 1990 | – | Курьером (до 2 суток) | + |

| Аэрофлот Альфа-Банк | – | Мили | От 0 | – | Курьером, почтой (до 5 суток) | – |

| Твой кэшбэк Промсвязьбанк | 5 | 5 | – | Курьерская, до суток | – | |

| Сверхкарта Росбанк | 5,5 | 7 | От 0 | нет | В финучреждении | – |

| РЖД Росбанк | 5 | 30 рублей равны 1,5 бонусам | – | – | ||

| Авто карта Открытие | 5 | 2 | От 0 | – | Почтой, до 5 суток | – |

| Премьер Сбербанк | – | СПАСИБО | 3 тыс. | – | В банковском филиале | – |

| Перекрёсток (от банка Альфа) | – | 7 | нет | Курьером, до 5 суток | – | |

| Дебетовая карта Развлечений Открытие | 5 | 2 | – | Курьером, почтой, до 5 суток | – | |

| Дебетовка Райффайзенбанк | 5,5 | 3,9 | От 0 | – | Почтой, до 10 суток | – |

| Молодёжная Сбербанк | – | Бонусы СПАСИБО | 150 | – | В финучреждении | – |

| Tinkoff Junior | 5 | 30 | – | До 5 суток, курьером | – | |

| Универсальная от Банка Открытие | 5 | 2 | – | – | ||

| Космос HomeCredit | 7 | 3 | – | В банковском филиале | – | |

| Классическая от Сбербанка | – | 750 | – | – | ||

| Молодёжная Сбербанк | – | Бонусы СПАСИБО | 150 | – | – | |

| World of Warships Альфа-Банк | – | 8,5 | – | Курьерская, до 2 суток | – | |

| Альфа-Банк Трэвэл | 7 | Мили | От 0 | – | Курьером, почтой (до 5 суток) | – |

| Дебетовка Смарт банка Открытие | 5 | 10 | – | Курьером, почтой (до 3 суток) | – | |

| Виртуальная дебетовка Мегафон | 8 | 20 | От 0 | – | – | – |

| Next Альфа-Банк | – | 10 | – | Курьером, до 3 дней | – | |

| Travel от банка Открытие | 5 | 2 | – | Курьером, почтой, до 5 суток | – | |

| World of Tanks Альфа-Банк | – | 8,5 | – | Курьерская, до 2 суток | – |

О Россельхозбанке

Россельхозбанк — универсальный кредитный институт с широко развитой сетью региональных подразделений. С 24 апреля 2000 г. имеет лицензию Банка России на проведение операций с денежными средствами граждан и предприятий в рублях и иностранной валюте. Россельхозбанк внесен в реестр банков – участников системы обязательного страхования вкладов, является профессиональным игроком на рынке ценных бумаг. Осуществляет все виды банковских услуг, представленных на финансовом рынке.

Головной офис находится по адресу: Москва, Гагаринский переулок, 3. Всего в Москве расположено 23 отделения.

Контактный телефон: 8 800 100-01-00.

К услугам держателей пластиковых карт в Москве – 44 банкомата.

Россельхозбанк предлагает своим клиентам обширный перечень финансовых услуг. Для частных лиц разработана широкая продуктовая линейка, включающая различные предложения.

Срочные вклады размещаются на выгодных условиях. Клиент может выбрать подходящую программу из 33. Максимальная ставка – 5.50%. Наибольшей популярностью у вкладчиков пользуются следующие виды депозитов: Золотой премиум онлайн — ежемесячная выплата процентов/капитализация, Ваш доход (ежемесячная выплата процентов), Комфортный.

Россельхозбанк предлагает клиентам в Москве оформление дебетовых карт. Общее число программ – 48. Максимальная ставка на остаток составляет 4.00%. В числе самых выгодных программ – Служу Отечеству!, Карта представителя, Классическая (тарифный план Зарплатный Статус).

У каждой программы потребительского кредитования (их 21) минимальная процентная ставка – 3.00%. Наиболее популярные продукты: Садовод под поручительство, На развитие ЛПХ без обеспечения, Рефинансирование кредитов граждан, ведущих личное подсобное хозяйство.

Количество ипотечных программ – 38, ставки от 1.90%. Самыми выгодными предложениями, по мнению клиентов, считаются Ипотека от застройщика в ЖК «ПЕХРА», Ипотека от застройщика в ЖК Резиденции Композиторов, Рефинансирование военной ипотеки.

Банк выдает кредитные карт по различным программам (13 в регионе) с минимальной ставкой 21.90% и льготным периодом. Самые популярные предложения в линейке: Кредитная карта Россельхозбанк-Роснефть, Путевая кредитная карта Gold, Карта хозяина.

Показатели текущего курса продажи/покупки евро в Россельхозбанке – 91.30/89.10.

Курс продажи/покупки доллара – 75.30/73.10.

Россельхозбанк имеет показатель Ba1 в рейтинге международного агентства Moody’s Investors Service.