Рейтинг кредитных карт

Содержание:

- ТОП кредитных карт 2019 года по процентной ставке

- Кредитные карты с льготным периодом и кэшбеком

- Лучшие кредитные карты 2020 года с низкой процентной ставкой

- Как выгодно пользоваться кредиткой?

- №2 «Кредитная карта»

- Второе место — Мой Бонус банк «Союз»

- Райффайзенбанк

- Оформить кредитную карту в Москве

- Как в 2020 году выбрать лучшую кредитную карту

- Открытие

- Лучшие бесплатные кредитные карты в 2020 году

- Восточный банк / Восторг

- Главные выводы

ТОП кредитных карт 2019 года по процентной ставке

Завершим наш рейтинг с подборки лучших кредитных карт по процентной ставке, которая, разумеется, должна быть наиболее низкой. Вообще, мониторинг рынка показал, что за заемные средства, нужно платить 21-30% годовых. Для сравнения смотрите таблицу.

| Банк | Наименование | Ставка |

| МКБ | Mastercard Standard Visa Classic | от 21% |

| УРАЛСИБ | Visa Classic | от 23,90% |

| Связь-Банк | «Кредитная карта с повышенным CashBack» | 25% |

| ОТП Банк | «Большой cashback» | 24,90% |

| Сбербанк | «Классическая» | 25,90% |

| УБРиР | «120 дней без процентов» | от 27,50% |

| Восточный | «Восторг» | 28% |

| Локо-Банк | «Classic/Standard» | 28,20% |

В завершение

В этом материале мы попытались собрать все лучшие в своем сегменте кредитки, каждая из которых достойна вашего внимания. Отметим, что самую выгодную кредитную карту в 2019 году выявить сложно. Во-первых, их большое разнообразие, во-вторых, идеального варианта все равно не найти. Тем более вы должны выбирать самостоятельно, опираясь на свои требования и желания. Главное, присматривайтесь к таким пластикам, которые просты в получении и имеют побольше полезных, бесплатных функций. Комплексное наполнение сделает его для дисциплинированного заемщика финансовым «плечом».

Кредитные карты с льготным периодом и кэшбеком

Сегодня многие банки предлагают подать заявку онлайн на получение не просто кредитки, а с бонусами и льготами. Получить карту можно будет на почте или посетив отделение банка. Удобно, что вы подбираете подходящие варианты, сравниваете их между собой и останавливаетесь на максимально удачном. Предлагаю сравнение кредитных карт разных банков в России на 2020 год с льготным периодом. Такой подход во многом дисциплинирует: позволяет и средства получить, и вовремя их вернуть.

Сравнение льготного периода и выгодной процентной ставки

| Банк | Карта | Льготный период | Мин % ставка в год |

|---|---|---|---|

| Тинькофф | Платинум | до 55 | от 0% |

| Кредит Европа Банк | Card Credit Plus | до 55 | от 0% |

| Совкомбанк | Халва | до 1080 | от 0% |

| Хоум Кредит Банк | Свобода | до 51 | от 0% |

| Киви | Совесть | до 365 | от 0% |

Такими выгодными условиями кредитная карта от Сбербанка также может похвалиться: бесплатное пользование до 50 дней, лимит 600 тыс. рублей, обслуживание 0 рублей, кэшбек до 30%, а вот процентная ставка высокая — от 23,9%. В фирменных банковских приложениях «подвязываются» данные о тратах и начислениях по всем картам. Также есть приложения для работы с брокерами, например, «ВТБ Мои инвестиции».

100 дней без процентов от Альфа-Банка

Решение по выдачи карты принимается за 1-5 дней

Изучая, какие бывают кредитные карты и что именно выбрать именно для себя, обратите внимание на такие позиции:

- кредитный лимит — 500 тыс. руб;

- процентная ставка от 11,99% (само название говорит, что 100 дней действует льгота);

- обслуживание — от 0 рублей в год.

Кэшбек не предусмотрен.

Карта Тинькофф Платинум

Думаю это лучшая кредитная карта с кэшбэком, который составляет от 1 до 30%. Рассмотрение заявки за 2 минуты. Проценты — от 12%, и плюс, что есть льготный кредитный период — до 55 дней. Кредитный лимит составляет 300 тыс. рублей.

Карта УБРиР

Хотите оформить лучшую кредитную карту, обратите на предложения: 60, 120 дней или 240 дней без процентов. Среди общего:

- кредитный лимит 300 тыс.,

- кэшбек (1–10%) и только на 60 дней предусмотрен 5%.

Рассмотрение заявки происходит от 2 до 30 минут. Обслуживание в год стоит 99, 199 и 599 рублей соответственно.

Карта MTS Cashback

Пользоваться этими кредитными картами удобно, поскольку получить их просто: заявка рассматривается за 2 минуты. Кредитный лимит составляет 299999 руб, а процентная ставка от 11,9% в год. Пользоваться деньгами без процентов можно до 111 дней, а обслуживание начинается от 0 рублей.

Карта Русский Стандарт Платинум

Готовя это сравнение банковских карт, я обратила внимание на то, что пользователи часто выбирают эту кредитку из-за высокого кэшбека — до 15%. При этом обслуживание обойдется 599 рублей в год

Кредитный лимит составляет 300 тыс. рублей, а пользоваться без процентов средствами можно 55 дней. Решение выдается за 5 минут. Предусмотрена высокая процентная ставка — минимум 21,9%.

Карта Росбанк Можно всё

Если думаете, взять деньги на бизнес, то этот вариант подходящий, поскольку кредитный лимит — 1 млн. рублей. Процентная ставка не порадует — от 25,9%. Без процентов можно пользоваться деньгами до 62 дней. Стоимость от 0 рублей. Решение по ней выдается за 1 день, а получить кэшбек можно в размере до 10%.

Карта Открытие Opencard

Пользоваться средствами без процентов можно на протяжении 55 дней. Кредитный лимит — пол миллиона рублей. Кэшбек до 11%, а процентная ставка начинается от 19,9%. Стоимость — от 0 рублей, а получить карту можно от 15 минут с момента отправки заявки.

Карта Кредит Европа Банк

Процентная ставка от 29,9%. Это карта без годового обслуживания с лимитом до 600 тыс. рублей. Без процентов можно пользоваться средствами до 55 дней. Решение на выдачу производится за 1 день от отправки заявки. Кэшбек составляет 5%.

Карта Росбанк 120подНоль

Само название говорит: пользоваться без процентных начислений деньгами можно до 120 дней. Привлекает солидный лимит — 1 млн рублей. А вот процентная ставка — одна из самых высоких на рынке — до 25,9%. Решение по выдаче за 1 день, обслуживание бесплатное. Существенный минус — нет никакого кэшбека.

Карта Райффайзенбанк

Получить по ней можно до 600 тыс. рублей; процентная ставка, должна вам сказать, немаленькая — от 28%. Без процентов можно пользоваться средствами до 52 дней. Кэшбек средний — до 5%. Решение на выдачу можно получить уже через 30 минут, как отослали заявку. Годовое обслуживание от 1490 рублей.

Лучшие кредитные карты 2020 года с низкой процентной ставкой

Самой желанной характеристикой кредитной карты, как в прежние годы, так и в 2020 году, остается низкая ставка. В среднем по рынку она составляет 12-32% годовых. И банков, предлагающих дешевые платежные инструменты, не так уж и много. Причем они не всегда устанавливают такую величину годовых процентов, как обещают в рекламе. Этот параметр определяется индивидуально.

Повлиять на него, чтобы условия кредитования в 2020 году были лучше, можно за счет:

- хорошей кредитной истории;

- статуса. Зарплатным клиентам и тем, кто ранее оформлял какие-либо банковские продукты, как правило, предлагают более низкие ставки;

- предъявлением большего количества документов, подтверждающих вашу кредитоспособность и платежеспособность.

Тарифную ставку банк может снизить и в процессе активного пользования кредитной картой при отсутствии просроченной задолженности

Обратите внимание, что при снятии наличных банковские организации повышают ставку, поэтому эта транзакция в принципе невыгодна

Кредитная карта МТС Cashback

Кредитную карту МТС Cashback можно назвать лучшей в 2020 году по размеру процентной ставки. Ее начальное значение составляет 11,90% годовых, а максимальное – 25,90%. Не нужно платить за обслуживание, если оформлять кредитку онлайн. В течение 111 дней льготного периода отсутствуют проценты. Предельный кредитный лимит равен 299 000 рублей.

Кредитная карта подойдет для оплаты топлива на АЗС, билетов в кинотеатрах и покупки продтоваров в супермаркетах, поскольку за это МТС Банк начисляет 5%. С остальных покупок возвращают 1%. А у партнеров кредитора можно получить и до 25% кэшбэка. Максимальное количество вознаграждения – 10 000 в месяц или 110 400 в год в салонах МТС и оплату сотовой связи.

Еще преимущества МТС Cashback:

- оформление по паспорту. Одна из лучших 2020 году кредитных карт доступна и молодежи в возрасте 20 лет, и пенсионерам не старше 70-ти;

- быстрое решение по онлайн-заявке;

- возможность курьерской доставки;

- небольшой минимальный платеж – 5% от суммы долга (не меньше 100 ₽);

- возможность использования собственных средств и их бескомиссионное снятие;

- бесплатное пополнение карты со счетов физлиц и карт других банков;

- 2 месяца бесплатного использования услуги смс-сервис.

Несмотря на то, что кредитная карта названа лучшей, у нее есть недостатки:

- навязывание страховки;

- списание 299 ₽ после совершения первой транзакции за выпуск;

- ограничения на снятие наличных в день – не более 50 000 рублей, в месяц – до 600 000 рублей;

- присутствие комиссии при снятии кредитных средств (3,9% от суммы + 350 ₽, если снимать в банкомате или 4% от величины операции при обналичивании в кассе без использования пластика);

- взимание комиссии при переводе собственных средств с карты на карту другого банка – 15 ₽ (онлайн или через банкоматы), со счета на счет в офисе – 1,5%, по номеру счета – 0,30%; и кредитных – 3,90% + 350 ₽ (со счета на счет – 7%).

Кредитная карта 100 дней без процентов Альфа-Банка

Очень популярной в уходящем 2019 году была кредитка Альфа-Банка 100 дней без процентов. Ожидается, что и в 2020 году интерес к ней не уменьшится, поскольку продукт имеет хорошее наполнение. Данная карта – выбор редакции Vzayt-credit.ru. И причислена она к лучшим по многим причинам.

| Преимущества | Недостатки |

| Ставка – от 11,99% в год | Стоимость обслуживания – от 1190 ₽ в год |

| Длительный возобновляемый льготный период – 100 дней, который распространяется и на вывод средств в банкомате | Высокая комиссия при обналичивании свыше 50 000 рублей – 5,90% от суммы (минимум 500 ₽) |

| Большой кредитный лимит – до 500 000 рублей | Процент одобрения не самый лучший, зато кредитку можно получить с 18 лет и при невысоком доходе 5 000 – 9 000 рублей |

| Отсутствие комиссии при снятии не более 50 000 рублей в месяц | — |

| Возможность бесплатной доставки карты в день подачи заявки, если это происходило до 14:00 | — |

| Озвучивание решения через 2 минуты | — |

| Оформление по паспорту до 50 000 рублей, а до 200 000 рублей – по 2-ум документам (паспорту и СНИЛС) | — |

| Бесплатный выпуск | — |

| Возможность оформить кредитую карту при наличии кредитов в Альфа-Банке | — |

Как выгодно пользоваться кредиткой?

Существует несколько правил, которые позволят кредитке стать источником дополнительного дохода, а не превратиться в инструмент финансовой кабалы:

Своевременно возвращайте банку заемные средства (до окончания грейс-периода). Постоянная выплата процентов ведет только к убыткам.

Обналичивайте кредитку только в крайнем случае. По любой из таких карт положен весомы процент за вывод средств. В среднем, комиссия составляет от 2,5 до 5% за операцию.

Используйте бонусы карты — cashback и/или начисление средств на остаток

Именно они позволяют дополнительно заработать на кредитке.

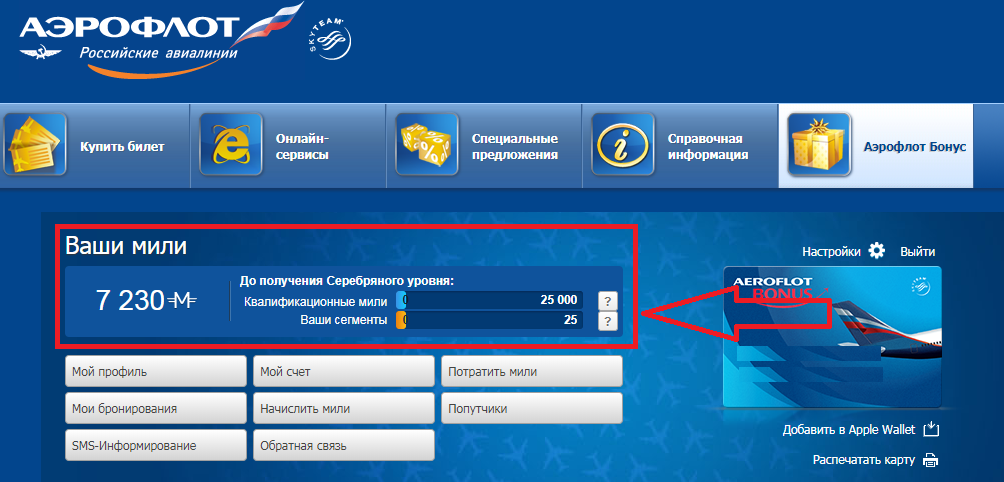

Если вы часто путешествуете и бываете за границей, обратите внимание на карты с бонусными программами от железнодорожных компаний и авиаперевозчиков.

Любителям шоппинга разумнее всего ориентироваться на дисконтные программы в розничных магазинах и салонах красоты, а также на cash back. Это поможет существенно сэкономить на повседневных тратах.

Владельцам автомобилей следует обратить внимание на бонусные программы от АЗС или автодилеров

Такого рода кредитки предлагают сегодня почти все банки.

Таким образом, при выборе кредитки ориентируйтесь не только на списки лучших пластиковых карт. Учитывайте также свой стиль жизни, структуру расходов и финансовые возможности. Чем больше факторов будет вами учтено на этапе выбора, тем выше вероятность отыскать «свой» продукт среди обилия предложений.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

№2 «Кредитная карта»

Выпускается российским инвестиционным банком «Ренессанс Кредит». Кредитный лимит: от 3 000 до 300 000 рублей. Счастливчик полностью освобождается от оплаты за обслуживание своей «Кредитной карты». К тому же, её могут принести прямо домой, если того пожелает клиент.

Согласно программе «Простые радости» бонус на карте увеличивается на 1-10 процентов от стоимости того, что было приобретено с её использованием. Вдобавок счет на карте тоже пополнится 100-процентной суммой от стоимости приобретенного товара (услуги).

Рейтинг кредитных карт показывает, что этот вариант предпочитает около 45% населения страны.

Второе место — Мой Бонус банк «Союз»

Кредитная карта Мой Бонус от банка Союз

Кредитная карта Мой Бонус от банка Союз

Как я уже сказал первое место делит действительно годный продукт от банка «Союз». Банк достаточно известный, но продукты, особенно кредитные, не так широко распространены. На то есть причины, скорее всего банк не так много зарабатывает, чтобы пускать ролики по всем тв каналам, как например, это делает Тинькофф или Альфа. А это значит только одно — если они меньше зарабатывают.

Плюсы и минусы кредитной карты Мой бонус банка «Союз»

Если мы начинаем говорить о минусах, то сразу хочу обратить ваше внимание на стоимость обслуживания. Пожалуй, это одна из самых дорогих карт, которая есть в топе, но на то есть свои причины

Но опять же, надо понимать, что если тратить от 10 000 рублей или иметь вклад от 100 000 рублей в банке, то обслуживание будет бесплатным.

А вот плюсов, на мой взгляд, здесь явно больше. Во-первых, главное — наличные можно снимать, правда с комиссией, но зато льготный период на эту операцию распространяется. Льготный период больше 100 дней

И, внимание! При положительном остатке, вам начисляется процент. То есть это одна из немногих карт, которая дает вам реальный способ быть в плюсе

На такую карту можно легко получать зарплату и не париться, что может не хватить денег на продукты. Вы понимаете о чем я? Это же идеально! Мне очень нравится подход банка. Да, у них не крутой сайт, скорее всего и интернет-банкинг с приветом из 2009 года, но это же никого не волнует.

Характеристики карты Мой Бонус

- Ставка 23% годовых

- Кредитный лимит до 750 000 (до 50 000 нужен только паспорт)

- Льготный период до 115 дней(на снятие и покупки)

- Годовое обслуживание от 0 до 1 800 ₽

- Бонусная программа до 8%

- Начисление процентов на остаток до 4.5%

Стоит, конечно, сказать и бонусной программе, но тут не обзор в чистом виде, а топ кредиток в 2020 году. И у меня есть подозрение, что в топе за 2021 год будет не сильно много изменений.

И еще. Универсальность

Вот что я ценю, вот что мне важно. Эта самая главная причина

Ведь если у вас кредитка на руках и вы оказались в трудной ситуации, проценты и комиссии, льготный период это последнее о чем вы должны думать, если у вас правильная кредитка.

Райффайзенбанк

Райффайзенбанк считается одним из самых надёжных банков страны, поскольку является дочерней организацией одноименной австрийской компании.

Многолетние стандарты качества обслуживания клиентов, обилие современных предложений и штат профессионалов сделали своё дело, теперь оформить кредитку в Райффайзенбанке желают многие россияне.

Принципиально новый продукт банка получил название «Всёсразу» и полностью отражает в своём названии ряд преимуществ, благодаря которым владельцами карты становится всё больше наших соотечественников.

Практичная и многофункциональная, она завоевала интерес потребителей следующими опциями:

- Чем больше владелец карты

осуществляет покупок, тем больше средств возвращается ему на счёт. Программа

подразумевает возврат до 5% от потраченной на покупки суммы; - Заёмщик может претендовать на

получение 600 000 рублей; - Льготный период позволяет получать

максимум удовольствия от покупок; - Заявка на оформление кредитки

рассматривается в течение 30 минут.

Стоит отметить,

что будущий владелец карты должен вносит обязательный ежегодный платёж за

использование кредитки, который составляет 1490 рублей. Тем клиентам, что

желают иметь уникальную карту с неповторимым дизайном, необходимо оплатить

сумму в размере 1990 рублей. Ставка по кредиту в Райффайзен достаточно высокая

– от 28%.

Кроме того,

стать владельцем одной из лучших карт может далеко не каждый, банк выдвигает

особые требования для потенциального клиента, которым необходимо

соответствовать:

- Наличие паспорта гражданина РФ;

- Возраст клиента должен составлять не менее 21, а в некоторых случаях, 23 лет;

- Заёмщик должен иметь постоянное место работы с доходом не менее 25 000 рублей ежемесячно;

- Кроме паспорта может потребоваться дополнительный документ, удостоверяющий личность заёмщика.

Карта «Всёсразу» имеет множество преимуществ, но доступна не всем из-за высокого максимального лимита, допустимого по карте и приличной стоимости годового обслуживания.

Оформить кредитную карту в Москве

Заказать кредитную карту в Москве сегодня предлагают практически все банки. Отличаются такие продукты стоимостью обслуживания, процентными ставками и комиссиями. В декабре 2020 года многие учреждения стали предлагать гибкие индивидуальные условия, позволяющие получить выгодное предложение в зависимости от пакета документов и кредитной истории.

Как оформить кредитную карту?

Сначала определитесь с суммой. Если она небольшая, получить одобрение довольно быстро можно без справок, без поручителей. При этом для физических лиц кредит может быть выдан московскими банками не только в рублях, но и в валюте.

Получить кредитную карту в Москве можно от таких крупных учреждений, как:

- Сбербанк;

- Тинькофф;

- ВТБ банк;

- Альфа-Банк;

При совершении крупной покупки требования к кредитополучателю возрастают. Процентная ставка при этом зависит от платежеспособности, наличия обеспечения и денег на первый взнос.

Условия выдачи кредитных карт в Москве

Обычно банки Москвы требуют в обязательном порядке предоставить паспорт и второй документ. Оптимально, если принесете СНИЛС. Может потребоваться:

- телефон работодателя;

- военное или приписное свидетельство;

- страховка.

Последнюю делают вместе с банковской карточкой.

В каких банках лучшие условия по кредитным картам?

Оформить кредитную карту в Москве можно в крупных и небольших банках. Лучшие условия предлагают стабильные учреждения с хорошим рейтингом. Иногда в целях привлечения новых клиентов проводятся акции и небольшими учреждениями

При поиске выгодного варианта обратите внимание на наличие дополнительных платежей и конечную сумму переплат.

Часто задаваемые вопросы о кредитных картах в Москве

В каких банках Москвы можно оформить кредитную карту?

Кредитная карта — популярный продукт, практически каждый коммерческий банк предлагает оформление кредитки. Лучше всего обращаться в проверенный банк, либо в банк, где у вас зарплатный проект. Выгодные условия в Альфа-Банке, Тинькофф Банке, Газпромбанке, ВТБ, Совкомбанк и других.

Где получить кредитную карту с плохой историей в Москве?

Плохая кредитная история — это последствия просрочки платежей по предыдущим кредитам. Многие банки тщательно подходят к выбору клиентов, но есть и финансовые учреждения, которые готовы выдать кредит либо кредитку с плохой КИ. Кредитная карта без проверки кредитной истории доступна в Альфа-Банке, Восточном, Тинькофф Банке, Райффайзенбанке, Хоум Кредит Банк.

Как срочно заказать кредитную карту в Москве?

Чтобы получить кредитку срочно, необходимо изучить условия, выбрать подходящий вариант кредитной карты, отправить онлайн-заявку в банк. Стоит выбирать варианты с оформление по паспорту, без дополнительных документов. После рассмотрения заявки банком, вам перезвонят. Карту можно будет забрать в отделении банка либо получить у курьера. Оформление карты онлайн существенно экономит время, т.к. отсутствует необходимость посещать отделение банка.

Какие документы нужно предоставить, чтобы гарантировано получить кредитную карту?

Для оформления кредитной карты достаточно предоставить в банк паспорт и подписать заявление. В редких случаях финансовые учреждения запрашивают дополнительные документы: справку о доходах, СНИЛС, водительское удостоверение либо загранпаспорт.

Как в 2020 году выбрать лучшую кредитную карту

Каждый человек в понятие лучшей кредитной карты вкладывает что-то свое. В понимании одного это пластик с большим кредитным лимитом и низкой процентной ставкой. Другой же посчитает выгодной ту кредитку, которая имеет длительный грейс-период. А третий готов назвать лучшей карту, которая отличилась в 2020 году отсутствием комиссий за обслуживание и снятие наличных.

Безусловно, все мы выдвигаем свои требования к банковским продуктам, однако выгодной, а, значит, и лучшей будет та кредитка, которая максимально соответствует всем этим запросам. Но дешевые и обладающие рядом полезных функций кредитные карты найти довольно сложно. Банки не станут в убыток себе выпускать карты. Напротив, попытаются извлечь больше прибыли.

По этой причине не спешите делать выводы о выгодности кредитки, например, по низкой процентной ставке. Эмитент обязательно компенсирует ее в высокой комиссии за переводы и вывод средств в банкомате либо возьмет немалую плату за выпуск пластика. Также обстоит дело и с бонусами. Нет универсальной кредитной карты, по которой за все категории трат банк возвращал повышенный кэшбэк. Он выбирает только те, которые ему самому выгодны, исходя из предложений магазинов-партнеров.

И это вновь вынуждает держателя подстраиваться: за топливо расплачиваться одной кредитной картой, а в супермаркете давать кассиру для оплаты другую. Поэтому в первую очередь будущий заемщик должен определиться, для каких целей он хочет оформить пластик, какие критерии выбора для него в приоритете:

- сравнительно низкая ставка;

- большой кредитный лимит;

- низкая комиссия за обслуживание или ее отсутствие;

- возможность бесплатного обналичивания;

- удобство в получении (минимальный пакет документов и наличие доставки);

- извлечение максимальной выгоды из программ лояльности;

- длительный льготный период и т.п.

Также подумайте, какое для вас имеет значение скорость оформления и изготовления кредитки, степень ее защиты. Учет этих факторов и тщательное сравнение представленных в 2020 году кредитных предложений по всем условиям в совокупности помогут вам выбрать лучший продукт.

Открытие

Opencard от банка Открытие — лучший выбор для пользователей, которые хотят не только тратить, но и приумножать свои деньги. Это связано с тем, что кредитная карта предлагает до 6% на остаток по счету и возврат средств с покупок до 11% (Cashback). Вы ходите в рестораны, заправляете бензин на АЗС, путешествуете и приобретаете бытовую технику, а Opencard возвращает деньги.

В то время как другие банки дают высокие процентные ставки по кредитам, Открытие снизили их до 13,9%. У кредитки есть два основных преимущества: она не взимает плату во время льготного периода 120 дней и плату за обслуживание (при покупках от 5000 руб./мес). Расплачивайтесь в магазинах бесконтактной оплатой с помощью сервисов Samsung Pay, Google Pay, Apple Pay в часах или смартфоне.

В течение первых 7 дней с момента получения кредитной карты, можно снять до 100 тыс. рублей наличным бесплатно (без комиссии). Специальные возможности для безработных, пенсионеров и студентов позволяют еще больше экономить на процентах по кредиту. Если этих доводов еще недостаточно, чтобы заказать Opencard, то ознакомьтесь с другими участниками рейтинга.

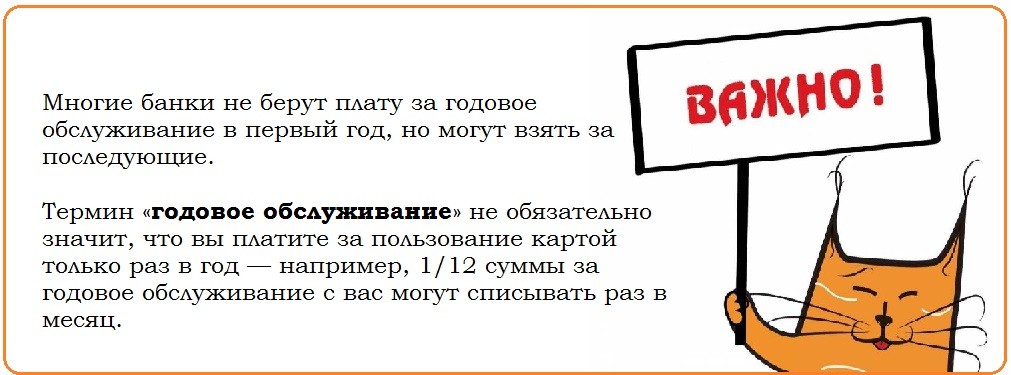

Лучшие бесплатные кредитные карты в 2020 году

Кредитки могут быть абсолютно бесплатными или условно бесплатными. Условно бесплатные кредитные карты – это те банковские продукты, за обслуживание которых не взимают комиссию, если выполняются условия бесплатности, например, тратить за расчетный период n-ую сумму денег на покупки.

Иногда эти условия трудновыполнимы, а иногда – вполне осуществимы. Бывает и такое, когда эмитент не берет комиссию за первый год пользования пластиком. Поэтому, прежде чем называть кредитную карту лучшей, и приступить к оформлению, стоит уточнить в банке этот момент.

Кредитная карта Opencard (Открытие)

Еще одним лучшим продуктом (абсолютно бесплатным) является Opencard банка Открытие. За кредитную карту необходимо заплатить только единоразово – 500 ₽. И эту сумму вам потом вернут, если не допускать просрочек, и потратить на карте для приобретения товаров 10 000 рублей.

Помимо этого на 45 дней бесплатно подключают смс-инфо (далее – 59 рублей за месяц). Процентная ставка в пределах нормы – 13,90-29,90% в год. Кстати, ее снизили, раньше она начиналась с 19,90%. Кредитный лимит может достигать 500 000 рублей. Карту лучшей в своем сегменте также делают такие условия:

- наличие льготного периода – до 55 дней;

- получение повышенного кэшбэка по трем бонусным опциям – до 11% или начисление до 3% за все покупки. На других кредитках с остальных покупок возвращают обычно 1%;

- бесплатное пополнение;

- возможность оформления до 5 дополнительных карт;

- подтверждение дохода одним из документов на выбор: ПТС, СТС, заграничный паспорт.

Теперь о малоприятном:

- комиссия за снятие наличных в ПВН и банкоматах – 3,90% + 390 ₽;

- ежедневные (до 200 000 рублей) и ежемесячные (1 000 000 рублей) лимиты на вывод средств;

- взимание 3,90% + 390 ₽ за переводы на счета и карты, как внутрибанковские, так и внешние;

- оформление только с 21 года и при хорошей кредитной истории.

Кредитная карта Ренессанс Кредит Банка

Вторая лучшая по стоимости обслуживания кредитная карта принадлежит Ренессанс Кредит Банку. Комиссии не будет, если тратить на покупки 5 000 рублей в месяц. В противном случае кредитор снимает ежемесячно всего 99 ₽. Кредитный лимит стандартный – до 300 000 рублей.

| Преимущества | Недостатки |

| Наличие ЛП – до 55 дней | Повышенная ставка при снятии наличных – 45,90% |

| Небольшие проценты за пользование деньгами – 19,90% в год | Наличие комиссионного сбора за смс-сервис – 59 ₽ в месяц |

| Бесплатные: смс-уведомление о предстоящем платеже, мобильный, интернет-банк, выписка, пополнение через кассы и терминалы банка | Оформление только при достижении 24-летнего возраста |

| Возврат с покупок — до 3% | Требование по постоянной регистрации заемщика |

| Отсутствие комиссии за снятие наличных в любых банкоматах | — |

| Акции от платежной системы | — |

| Принятие решения за час и бесплатная выдача в день обращения | — |

| Возможность получения кредитной карты у курьера | — |

Восточный банк / Восторг

Кредитная карта «Восторг»

Карта “Восторг” предлагает не платить проценты 90 дней, в том числе и за снятие наличных денег. Условия по кредитке:

- Плата за обслуживание – 0 ₽.

- Лимит – от 10 000 до 300 000 ₽.

- Процентная ставка после окончания льготного периода – 28 %.

- Снимать наличные в банкомате можно, но банк возьмет комиссию в размере 4,9 % плюс 399 ₽. Дневной лимит равен 150 000 ₽, ежемесячно – не более 1 млн ₽.

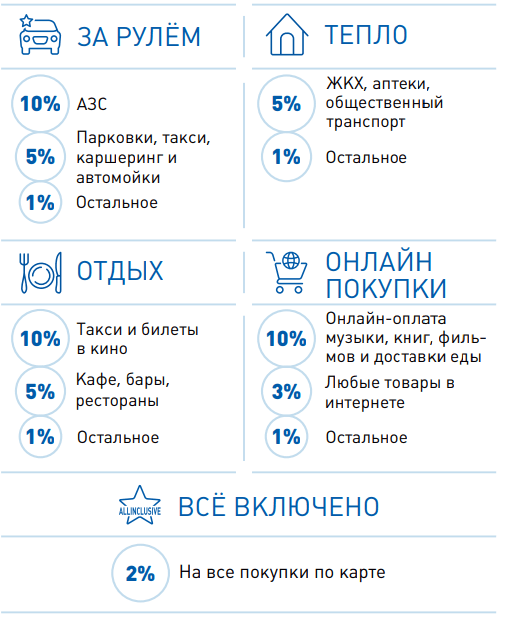

У банка широкая бонусная программа. Можно подключить одну из 5 категорий, по которой будет возвращаться повышенный кэшбэк, при необходимости менять ее раз в месяц. Накопленными бонусами компенсируются любые покупки, оплаченные кредиткой.

Главные выводы

Сегодня мы с вами обсудили простые, но очень важные и нужные вопросы: какие банковские карты бывают, какую кредитную карту лучше выбрать, на что следует обращать внимание перед подачей заявки. Выбирая кредитку, помните: она может стать для вас удобным и выгодным банковским инструментом, позволяющим экономить на покупках, не платить процент с расходов, получать различные бонусы

А может превратиться в непосильную ношу и долговую яму

Выбирая кредитку, помните: она может стать для вас удобным и выгодным банковским инструментом, позволяющим экономить на покупках, не платить процент с расходов, получать различные бонусы. А может превратиться в непосильную ношу и долговую яму.

Надеюсь, что с помощью моих рекомендаций вы избежите подобных неприятностей и безошибочно определите, какую кредитную карту лучше оформить именно вам, как получить от неё максимум пользы.

Желаю вам успехов и процветания!

по бухгалтерскому и налоговому учету,