Заполнение платежного поручения в 2020 — 2021 годах — образец

Содержание:

- Банк Возрождение

- Формулировки для ИП

- Что делать в случае отказа?

- Отзывы пользователей о cashback картах

- Условия вкладов

- Сбербанк — Доп.офис №9040/02411

- Варианты заполнения поля 101

- Информация о получателе платежа

- Новая 100-рублевая купюра «Крым»: краткая историческая справка

- 28 лучших кредитных карт

- Как получить доступ к РКО в ЮниКредит Банке

- Частые ошибки при составлении платежного поручения

- Требования к проставлению вида совершаемого платежа

- Нюансы заполнения квитанции

- Особенности написания в платежном поручении

- Как заполнить платежное поручение

- Номера каких документов указываются при осуществлении таможенных платежей

- Номер платежного поручения и графа 5 счета-фактуры

- Когда и как заполняется поле «Код»

Банк Возрождение

Формулировки для ИП

При перечислении средств с личного счета на расчетный возможно указание следующих формулировок.

Подпишитесь на рассылку

Варианты заполнения поля «Назначение платежа» для ИП:А вот при переводе с расчетного счета на личный нужно быть предельно внимательным, т. к. переводы ИП на личный счет контролируют налоговики (для обеспечения полноты начисления налогов) и банкиры (с целью противодействия незаконному обналичиванию средств). Банкиры при переводе больших сумм могут затребовать справку об уплате налогов. Но суды, как правило, встают на сторону бизнесмена и признают отказ банка в осуществлении перевода незаконным, т. к. банкиры не вправе требовать документы об уплате налогов (постановление АС ДВО от 07.05.2015 № Ф03-1619/2015).

Чтобы не спорить с банками, рекомендуем указывать следующие формулировки:

Обратите внимание! Банковскому контролю подлежат суммы свыше 600 тыс. руб. При этом если переводы ИП осуществляет регулярно и они несоразмерны масштабам деятельности предпринимателя, то суд может принять сторону банка и согласиться с тем, что такой перевод является обналичкой (постановление АС УО от 14.07.2016 № Ф09-7507/16)

Кроме того, банки часто удерживают комиссию за перевод с расчетного счета ИП на личный. Но это незаконно. В данном случае суды однозначно встают на сторону предпринимателей (постановления АС ВВО от 04.09.2017 № Ф01-3432/2017, АС СЗО от 10.02.2017 № Ф07-13845/2016).

Мы подскажем вам верные формулировки для разных ситуаций:

- «Как правильно написать претензию в банк (образец)»;

- «Как правильно написать заявление директору школы от родителей»;

- «Куда пожаловаться на поликлинику и как правильно написать жалобу».

***

Назначение платежа при переводе со счета на счет обычно не является предметом пристального внимания банкиров и налоговиков. Но во избежание лишних вопросов и возможных претензий с их стороны безопаснее это поле грамотно заполнить. Строгих правил в законодательстве на этот счет не предусмотрено, поэтому формулировку плательщик придумывает сам. Можно воспользоваться приведенными в нашем материале примерами.

Еще больше материалов по теме — в рубрике «Банк, касса, ККТ, платежи».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Что делать в случае отказа?

Отзывы пользователей о cashback картах

Условия вкладов

Сбербанк — Доп.офис №9040/02411

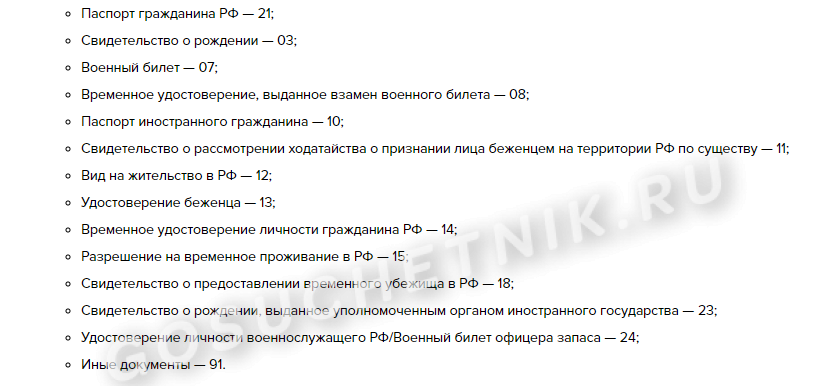

Варианты заполнения поля 101

Правила заполнения статуса плательщика в поле 101 содержатся в приложении 5 к приказу Минфина России от 12.11.2013 № 107н.

О том, какие проблемы с выбором статуса имели место при оформлении платежей по страховым взносам, читайте в материале «Основные статусы плательщика в платежном поручении».

Основными действующими реквизитами можно считать следующие коды:

- 01 ― налогоплательщик-организация, какое-либо юридическое лицо.

- 02 ― налоговый агент. Этот статус наиболее часто встречается при оплате НДФЛ за наемных работников, НДС при заключенных договорах аренды с муниципальными организациями.

- 08 ― этот код используют предприятия и прочие физлица, уплачивающие страховые взносы за наемных работников.

- 09, 10, 11, 12 —самозанятые лица (ИП, нотариусы, адвокаты, фермеры), уплачивающие налоги за себя.

- 13 ― налогоплательщики ― прочие физические лица.

Поле 101 платежного поручения в 2020 году подлежит заполнению не в каждом случае перечисления денежных средств. Наличие статуса плательщика указывает на получателя платежа как субъекта, на счетах которого аккумулируются налоги, взносы и прочие поступления. Банки в таких случаях обязаны проследить, чтобы последующие ячейки 102–110 также были заполнены. При отсутствии необходимых данных проставляется 0. Наличие пустого поля не допускается. Исключением здесь является поле 110, которое можно не заполнять вообще.

Подробнее о ситуации со 110-м полем читайте в статье Вопрос о 110-м поле платежки решен окончательно.

Коды 15 и 20 используют кредитные организации или их филиалы, платежные агенты, которые переводят денежные средства за физических лиц на основании общего реестра или по каждому в отдельности.

Код 24 указывают физлица, осуществляющие выплаты страховых взносов или иных платежей в бюджет.

Таким образом, если субъект предпринимательской деятельности перечисляет в ФСС страховые взносы на травматизм за своих наемных работников, статус плательщика указывается с кодом 08 независимо от того, является он организацией или ИП.

Пример 1

Какой код следует прописать в поле 101 при перечислении НДФЛ? Использовать статус 01, указывающий на плательщика — юридическое лицо, неверно. В этом случае при перечислении денежных средств налоговыми агентами за своих работников необходимо проставить 02. Уплачивающие налог на доходы предприниматели используют значение кода 09. Перечисляющие НДФЛ нотариусы ― код 10, адвокаты ― код 11. Прочие физические лица, которые уплачивают налог, образовавшийся в результате оказания разовых услуг, проставляют в поле статуса код 13.

Пример 2

Какой статус плательщика проставляется при оплате земельного налога?

Поле 101 заполняется в зависимости от владельца земельного участка. Для организаций статус плательщика равен 01. Предприниматели, использующие участки в своей деятельности, связанной с получением прибыли, проставляют код 09. Налог на землю в случаях, когда владельцами являются прочие физические лица, уплачивается с кодом 13.

С ноября 2016 года в силу вступило правило о том, что уплата налога возможна третьим лицом. Заполнение платежного документа в этом случае имеет свои особенности.

Подробнее об оформлении документа на оплату налога третьим лицом читайте в материалах:

- «Утверждены правила заполнения платежных поручений при уплате налогов третьими лицами»;

- «Нюансы платежки при уплате налога за третье лицо.

Информация о получателе платежа

Для получателя платежа необходимо указать ту же информацию, что и для плательщика, только немного в ином порядке. Сначала указываются его банковские реквизиты: наименование банка (в бумажной платежке), номер счета, БИК и корр. счет (поля 13, 14, 15 и 17).

После банковских реквизитов приводится информация о получателе: его наименование, ИНН и КПП (поля 16, 61 и 103).

В платежках по налогам и взносам в качестве получателей фигурируют те организации, которые их администрируют. При этом указывается сокращенное наименование органа Федерального казначейства и в скобках сокращенное наименование администратора, например: «УФК по г. Москве (ИФНС России № 16 по г. Москве)». Название нужно уложить в 160 символов — такая длина реквизита предусмотрена в приложении 11 к положению № 383-П.

ИНН и КПП можно узнать на сайтах ФНС России и ФСС.

Какие нюансы учесть при заполнении платежки на уплату страхвзносов, узнайте в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

О том, где узнать реквизиты для налоговых платежей, читайте здесь.

Новая 100-рублевая купюра «Крым»: краткая историческая справка

На банкноте имеется изображение Великой императрицы Екатерины II, при которой Россия закрепилась на Черном море и в 1783 году внесла в состав Российской империи полусотров Крым. Купюра носит образ этой правительницы Российской империи еще и потому, что она в 1784 г. повелела основать на полуострове Севастопольскую крепость. Дизайн водяного знака был позаимствован с портрета Екатерины II, изображенной в профиль, который выполнил известный датский художник Виргилиус Эриксен. Сегодня эта картина находится в Государственном Эрмитаже.

Памятник затопленным кораблям, изображенный на банкноте, находится в морской бухте Севастополя и посвящен затонувшим в ходе сражений Крымской войны кораблям, которые выходили в рейд в 1854-1855 годах. Монумент возвели скульптор Адамсон, архитектор Фельдман и военный инженер Энберг в 1905 г. в честь полувекового юбилея первой обороны Севастополя.

Замок «Ласточкино гнездо» — это архитектурный символ всего полусотрова Крым. Купюра 100 рублей демонстрирует его на первом плане. Сам замок был возведен на отроге Монастыр-Бурун в начале XX века. Внешний вид замка был разработан инженером и ваятелем Шервудом.

Радиотелескоп РТ-70 входит в число самых крупных радиотелескопов на всей планете. Его диаметр равняется приблизительно семидесяти метрам. Располагается это чудо науки в пригороде Евпатории еще с 1978 г. В первую очередь предназначен он для пассивного наблюдения за излучением, вырабатываемым космическими телами. Однако способен выполнять целый ряд иных задач, позволяющих осуществлять важные астрономические, космические наблюдения и экспериментальные работы.

Большая Ханская мечеть контурно изображена на памятной банкноте достоинством 100 рублей «Крым». Купюра имеет это изображение, потому что мечеть является первым зданием Дворца хана и одной из самых больших мусульманских построек на полуострове. В XVII веке она носила имя Сахиба I Гераема, который соорудил это здание в 1532 г. К мечети прилегают два островерхих минарета, имеющих по десять граней. Они украшены полумесяцами из бронзы, а их высота составляет почти 30 метров.

28 лучших кредитных карт

Как получить доступ к РКО в ЮниКредит Банке

Первый шаг для ИП и юридических лиц — открытие расчетного счета в ЮниКредит Банке. Для получения услуги нужно три шага:

Более подробные инструкции по получению РС — для ООО и для ИП.

Клиентам предлагается пять пакетов расчетного счета, которые отличаются по арендной плате, доступным опциям, комиссия и лимитам.

| Услуга/Тариф | Комфорт | Бизнес | Розничный | Безграничный |

| Оплата, р./мес | 1990 | 5490 | 9990 | Индивидуально |

| Внешние переводы | 25 р. | 0 р. | ||

| Торговый эквайринг | — | — | 0 р. | — |

| Снятие наличности | 0,5/1,0% | 0 р. | ||

| Переводы на РС других банков | 0,15% | 0% |

В тарифе «Максимум» также предусмотрено начисление на остаток до 5%. В остальных планах такой услуги нет.

Частые ошибки при составлении платежного поручения

Ошибка №1 Указание организацией, получившей требование от налоговой службы об уплате пеней, кода «ЗД» в поле «Основание платежа».

Пояснение: Если налогоплательщик уже получил официальное требование по уплате штрафа, тогда уже считается, что оплата производиться не на добровольной основе, а по требованию налоговой службы, поэтому в «Основании платежа» необходимо проставлять «ТР».

Ошибка №2 Указание в платежном поручении КБК того налогового периода, в котором возникла недоимка по налогу, и когда были начислены пени.

Комментарий: Необходимо указывать тот КБК, который актуален на момент уплаты налога.

Ошибка №3 Неверно указано ОКТМО.

Расшифровка: При уплате штрафа необходимо указывать ОКТМ того территориального муниципального образования где ведет хозяйственная деятельность.

Ошибка №4 При составлении платежного поручения очень часто указывается ИНН не налогоплательщика, а ИНН самого банка отправителя.

Поянение: При составлении платежного поручения необходимо указывать реквизиты самого налогоплательщика, их достоверность отражена в учредительных документах.

Ошибка №5 При составлении налогов, сборов и штрафов не указывается адрес налогоплательщика в поле «8» – плательщик.

Комментарий: При составлении платежного поручения на оплату штрафов, необходимо вместе с наименованием плательщика указывать адрес регистрации налогоплательщика, именно тот который проходит по всем учредительным документам.

Требования к проставлению вида совершаемого платежа

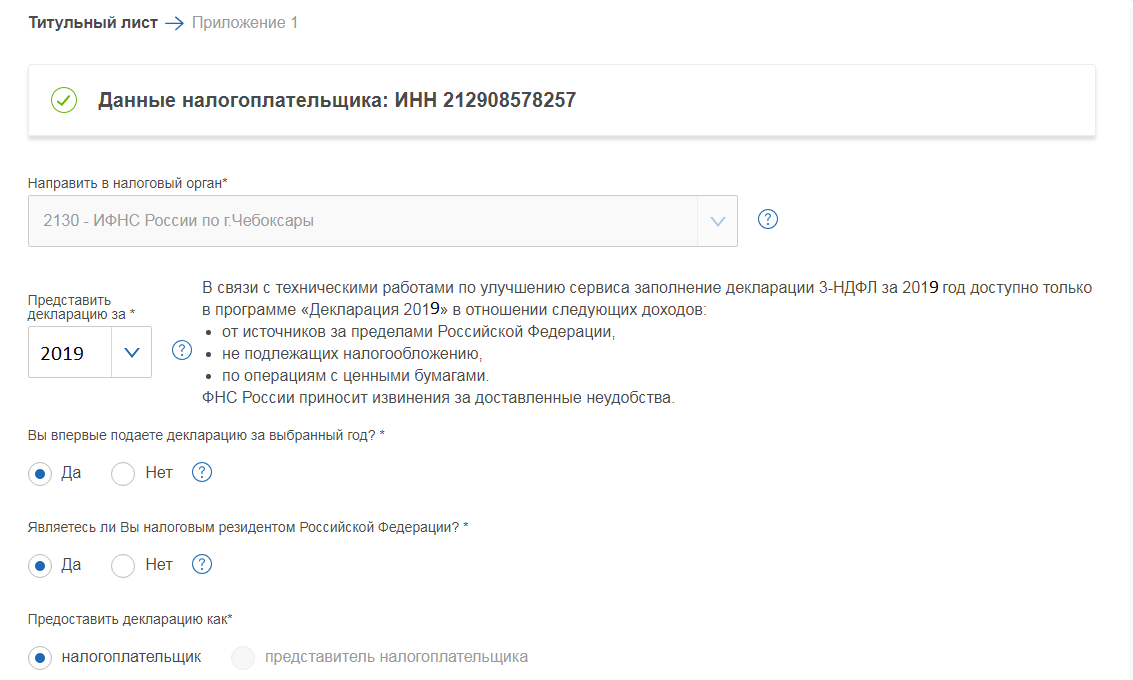

Нюансы заполнения квитанции

На сайте имеется специальное меню с подсказками, поэтому если им точно следовать, то не возникает сложностей с формированием бланка. Для заполнения используются данные, имеющиеся в личном кабинете, а также приходится вносить сведения из личной документации налогоплательщика.

Во время процесса учитываются нюансы:

- в статусе налогоплательщика ИП вводят код 09;

- основанием платежа выступает код ТП, если отсутствуют штрафы и пени;

- при выборе налогового периода указывается «годовой платеж».

Если вносятся ошибочные сведения, то это может стать причиной просрочки платежа, что приводит к начислению штрафов.

Особенности написания в платежном поручении

Чтобы не допускать просчетов при ведении бухгалтерского учета, специалисты, работающие в компании должны корректно указывать основное назначение платежа в каждом отдельном платежном поручении

Не менее важно и то, что для налогового учета следует предоставить данные о том, за что именно производится перевод денежных средств

Как правило, бухгалтера выделяют три вида платежных поручения, а именно:

- Платежка для обеспечения перечисления денежных средств на собственные счета индивидуального предпринимателя или компании;

- Переводы денежных средств частным лицам за оказанные услуги или товар;

- Оплата выставленных счетов за полученные услуги от юридических лиц.

При переводе с одного расчетного счета компании на другой можно указать назначение платежа — Перевод собственных денежных средств. НДС не облагается.

Обычно при возникновении подобных вопросов с отправителем связывается специалист банка и ставит его в известность о наличии проблемы. Дабы не допустить проволочек с платежами, в случае возникновения вопросов, лучше заранее проконсультироваться с сотрудниками финансового учреждения и попросить помощи в заполнении того или иного платежного поручения.

При создании поручения в Сбербанк Онлайн

Не секрет, что такой сервис, как Сбербанк Бизнес Онлайн присутствует в каждой компании, а также в офисе любого частного предпринимателя. К сожалению, молодые специалисты при онлайн работе с рассматриваемой виртуальной системой не всегда знают, что писать в разделе назначение платежа, а посему у них возникают определенные вопросы в этой сфере. Итак, попробуем разобраться, что это такое.

При осуществлении денежных переводов, проводящихся при помощи виртуального сервиса Сбербанка в режиме онлайн, раздел назначения платежа практически всегда присутствует.

Как уже упоминалось, законодатель не устанавливает жестких рамок при заполнении раздела и предполагает произвольную форму. Но отправитель обязан донести до представителей банка понятную информацию. В общем, данные должны помочь операторам сформировать и осуществить перевод указанной суммы конечному потребителю. Следует быть очень внимательным при проведении мероприятия по заполнению обязательных разделов.

На сегодняшний день, такое учреждение как Сбербанк, позволяет свои клиентам формировать платежное поручение автоматически, при фотографировании счета

Если обнаружиться ошибка в виде некорректно заполненного поля, обеспечить отзыв заявки, то отправить ее заново через онлайн версию будет невозможно. Придется лично отправляться в ближайшее отделение, тратить свое время и время специалиста Сбербанка и заниматься корректировкой платежки. Также заметим, что текст в разделе назначения платежа не должен быть больше 210 символов, причем в это количество включаются пробелы, а также всевозможные разделители.

При переводе с одного расчетного счета на другой

Иногда, компании или предпринимателю требуется осуществить перевод с одного расчетного счета на другой и что в таком случае указывать в разделе назначения платежа многие не знают. Не секрет, что каждый руководитель, а также бизнесмен имеет в своем распоряжении несколько расчетных счетов и, хотя они не являются обязательным атрибутом, все же это очень удобно. Например, с одного счета можно осуществлять всевозможные обязательные платежи, в том числе налоги, а вот со второго счета вести выплаты своим партнерами, а также аккумулировать полученную прибыль от своей деятельности.

В любом случае, деньги, полученные от хозяйственной деятельности, собственник предприятия всегда сможет перевести со счета фирмы на свой личный баланс без особых проблем. Естественно, перечисление средств должно быть оформлено платежным поручением и неизменно один из реквизитов документа – это назначение платежа, а именно «Перевод собственных денег компании или ИП». Также можно написать — «Перевод личного характера»

Шаблоны назначения платежей в 1С

Как заполнить платежное поручение

|

Номер поля |

Наименование |

Расшифровка значения |

|---|---|---|

|

1 |

Наименование документа |

Платежное поручение |

|

2 |

Форма ОКУД |

0401060 |

|

3 и 4 |

Номер документа и дата составления |

Соблюдайте хронологию при создании платежных поручений |

|

5 |

Вид платежа |

Укажите вид передачи платежки (почтой, электронно, телеграфом) либо оставьте поле пустым, если используется другой вид передачи данных |

|

6 и 7 |

Сумма (прописью и цифрами) |

Пропишите суммы прописью и цифрами в графах соответственно |

|

8 |

Наименование плательщика |

Заполните полное наименование организации (максимально 160 символов) |

|

9 |

Лицевой счет плательщика |

Пропишите двадцатизначный номер расчетного лицевого счета, открытого в кредитной или финансовой организации |

|

10 |

Наименование банка |

Заполняем полное наименование банковской, кредитной или финансовой организации, в которой открыт расчетный лицевой счет |

|

11 |

БИК |

Банковский идентификационный код, заполняем в соответствии со «Справочником БИК РФ» |

|

12 |

Корреспондентский счет |

Укажите номер корреспондентского счета банка, если он имеется |

|

13–17 |

Блок информации о получателе |

Заполните аналогичную информацию о получателе, его банке и лицевом счете |

|

18 |

Вид операции |

Ставим «01», значение для этой графы постоянное, утверждено правилами ведения бухгалтерского учета в кредитных и банковских компаниях России |

|

19, 20, 23 |

Дополнительная информация |

Оставьте эти поля пустыми, для заполнения этой информации требуются особые указания банка |

|

21 |

Очередность платежа |

|

|

22 |

Код |

Следует прописать УИН платежа, если он присвоен для конкретного вида перечисления. Если организация рассчитывается самостоятельно, а не по выставленному требованию, то пропишите «0» |

|

24 |

Назначение платежа |

Здесь укажите, за что и на каком основании (документация) проводится расчет. Бухгалтер может указать сроки исполнения обязательства по договору или сроки уплаты налоговых обязательств, если это необходимо. Либо установить законодательную ссылку, устанавливающую основные требования к проведению расчетов |

|

60, 61 |

ИНН |

Пропишите в этих полях ИНН плательщика (60) и получателя (61) |

|

102, 103 |

КПП |

Укажите КПП организации плательщика (102) и получателя (103) |

|

Блок полей 104-110 заполняется ТОЛЬКО при перечислении платежей в бюджетную систему РФ и внебюджетные фонды |

||

|

101 |

Статус плательщика |

|

|

104 |

КБК |

|

|

105 |

ОКТМО |

Укажите код в соответствии с действующим классификатором ОКТМО. Уточнить коды можно в ФНС |

|

106 |

Основание платежа |

Если в реквизите «106» указано «0», налоговики отнесут поступившие деньги к одному из указанных выше оснований, руководствуясь законодательством о налогах и сборах |

|

107 |

Налоговый период |

Укажите период, в котором у работника возник облагаемый доход. При перечислении НДФЛ с отпускных и больничных в этом поле надо указать месяц, на который приходится день их выплаты. Например, «МС.02.2019», «КВ.01.2019», «ПЛ.02.2019», «ГД.00.2019», «04.09.2019» |

|

108 |

Документ-основание |

Укажите номер требования или другого документа, на основании которого проводим платеж, с кратким пояснением вида документа (ТР — требование, РС — решение о рассрочке и т. д.) |

|

109 |

Дата документа-основания |

Пропишите номер документа, который является основанием (например, договор) |

|

110 |

Информ. |

Поле заполнять не обязательно. Исключение: перечисление сборов за 2014 и предшествующие периоды |

Готовый документ заверяется подписями руководителя и главбуха и печатью учреждения.

Номера каких документов указываются при осуществлении таможенных платежей

В случае осуществления таможенных переводов поле 108 может принимать числовые значения при указании в поле 106 следующих оснований платежа:

- ДЕ или КТ. Прописываются последние 7 цифр таможенной декларации.

- ПО. Указывается существующий номер таможенного приходного ордера.

- ИД. Прописывается номер исполнительного документа, служащего основанием для оплаты.

- ТУ. Применяется, если уплата таможенных платежей производится по выставленному требованию.

- ИН. Указывается номер инкассационного документа.

- БД. Номер документа, созданного бухгалтерией органов таможни.

- КП. Прописывается номер действующего соглашения между крупными налогоплательщиками при уплате централизованных платежей.

Заполнение поля 108 числами, указывающими на номера документов, на основе которых совершается платеж, возможно только при наличии некоторых статусов в поле 101 платежки.

О статусах плательщика в платежке читайте в этом материале.

ОБРАТИТЕ ВНИМАНИЕ! Знак номера (№) в поле 108 не указывается

Номер платежного поручения и графа 5 счета-фактуры

Подробнее об обязательных реквизитах счета-фактуры читайте в статье «Какие обязательные реквизиты у счета-фактуры в 2017 году?».

Если предприниматель использует в своей деятельности нумерацию платежных документов, содержащую в своем составе не более 3 цифр, проблем с заполнением графы 5 счета-фактуры возникнуть не должно. Но если этот номер длиннее, могут возникнуть разногласия с налоговиками по поводу правильности отражения в счете-фактуре информации о номере платежного поручения. По мнению инспекторов, вычет НДС по предоплате по счету-фактуре, в котором не заполнена графа 5 или она содержит недостоверные сведения, предприниматель заявить не вправе.

Невозможность вычета налоговики связывают с тем, что для счета-фактуры на предоплату графа 5 является обязательным к заполнению реквизитом, ошибки в котором препятствуют вычету. Так, если покупатель оформил платежный документ № 7657, а в выписке получатель видит № 657 (3 последние цифры номера) и отражает эту информацию в счете-фактуре, то споры с налоговыми органами неизбежны.

Отстоять право на вычет поможет позиция Минфина России по этому вопросу (письмо от 19.09.2014 № 03-07-09/46986). В указанном письме говорится, что 3-значный номер платежного поручения в графе 5 счета-фактуры не препятствует вычету. Свою точку зрения чиновники обосновали тем, что сокращенный номер платежки не мешает налоговикам идентифицировать продавца, покупателя, наименование товаров, их стоимость, ставку и сумму налога (п. 2 ст. 169 НК РФ).

Если же поставщик совсем не отразил в счете-фактуре на предоплату номер платежного поручения или сократил до 2 или 1 цифры его длину — доказать право на вычет возможно только в суде (постановление ФАС Московского округа от 27.08.2012 № А40-17985/12-140-80).

Когда и как заполняется поле «Код»

Поле код в платежном поручении 2019-2020 годов заполняется по-разному, в зависимости от того, самостоятельно ли плательщик совершает перевод средств в бюджет или же исполняет требование фискального органа.

Проверьте, правильно ли вы заполняете платежки на уплату страховых взносов, с помощью разъяснений от КонсультантПлюс. Получите бесплатный пробный доступ и смотрите порядок заполнения поручения построчно.

В случае если плательщик действует самостоятельно, отправляя распоряжение на перевод, то в поле «Код» проставляется 0. Когда требование о внесении платежей в бюджет поступает от фискального органа, то в платежном поручении в этом поле код должен соответствовать УИН. Это правило прямо вытекает из п. 1.21.1 положения Банка России от 19.06.2012 № 383-П, где говорится, что УИН должен вноситься в платежку, когда он присваивается получателем средств.

Однако последние разъяснения ФНС РФ (письмо от 13.03.2017 № ЗН-4-1/4434@) свидетельствуют о том, что заполнение номера УИН ничего не добавляет в информацию о плательщике, если в платежном документе приведен ИНН последнего. А ИНН для платежного поручения — реквизит обязательный. Т. е. допустимо и при оплате по требованию в поле для УИН указывать 0.

Подробнее об этой позиции ФНС читайте в материале «Нужен ли УИН в платежке на штраф?».

ВАЖНО! В платежных поручениях в 2019-2020 годах коды полей, предназначенные для внесения УИН, нельзя оставлять пустыми. Если данные об УИН у вас отсутствуют или есть основания его не указывать, необходимо просто проставить 0

Оставив пустым поле 22, вы рискуете получить отказ в проведении платежа от банковского учреждения.

В каком случае заполняется УИН при уплате налога за третье лицо, см. здесь.