Сельская ипотека в рнкб

Содержание:

- Какое жилье можно приобрести

- Аннуитетный и дифференцированный платеж

- Как пользоваться онлайн инструментом

- Предлагаемые ипотечные программы

- Требования к жилью

- Первоначальный взнос

- Рекомендуемые ипотечные продукты

- Государственная поддержка ипотеки банка РНКБ

- Поиск ипотеки

- Общие условия ипотеки РНКБ

- Калькулятор ипотеки РНКБ

- Требования к заёмщикам

- Тарифы и процентные ставки

- Ипотечный калькулятор РНКБ 2020

- Как оформить ипотеку в РНКБ

- Способы возврата задолженности

- Порядок оформления ипотеки

- Список документов

- Порядок оформления онлайн-заявки на официальном сайте

- Преимущества кредитования в РНБК

Какое жилье можно приобрести

С учетом специфики программы ипотечного кредитования военнослужащих имеются требования к приобретаемому на заемные средства жилью. Так, жилое помещение должно являться отдельной квартирой в доме, который входит в число аккредитованных РНКБ жилых объектов. Список последних также представлен на сайте банка.

Кроме того, предусматривается и ряд дополнительных требований к приобретаемым объектами недвижимости. Так, при заключении договоров не рассматривается в качестве объекта для приобретения аварийное или ветхое жилье и здания:

- включенные в реестры учета на капитальный ремонт, снос и расселение;

- не имеющее каменного, кирпичного или железобетонного фундамента;

- с отсутствующими системами горячего и холодного водоснабжения кухни и ванной комнаты;

- не имеющие исправного сантехнического оборудования, кровли, окон и дверей.

Для квартир в новостройках рассматривается вариант черновой отделки лишь при условии, что все системы коммуникаций (отопления, водоснабжения, канализации и электрификации) подведены и исправны.

Для отдельно стоящих жилых домов, коттеджей и таунхаусов предъявляются все вышеперечисленные требования.

Во избежание рисков приобретения неликвидного или не отвечающего требованиям жилого помещения на сайте банка представлен перечень организаций, осуществляющих оценку недвижимых объектов.

Кроме того, на сайте банка рекомендуется изучить требования к оценщикам, а также к предъявляемой в РНКБ оценочной документации.

В числе ключевых можно перечислить следующие требования к компании, осуществляющей оценку залога по программам ипотечного кредитования для военнослужащих:

- трехлетний опыт на рынке предоставления оценочных услуг объектов жилой недвижимости;

- наличие действующего полиса о страховании ответственности компании;

- присутствие в штате специалистов в области оказания оценочных услуг – основных, с которыми заключены трудовые договоры.

На жилое помещение должны быть оформлены и быть в наличии следующие документы:

- подтверждающие право собственности и правоустанавливающие свидетельства;

- кадастровая документация;

- выписка из госреестра, подтверждающая факт отсутствия обременений, полученная не позднее, чем за месяц до сделки;

- выписки о лицах, прописанных в жилом помещении;

- паспорт собственника – продавца жилого помещения;

- разрешение органов опеки – в случае, если в числе прописанных есть несовершеннолетние дети, а также разрешение супруга правообладателя жилого помещения.

В завершении стоит отметить, что на настоящем этапе реализации программ ипотечного кредитования военнослужащих Российский национальный коммерческий банк предлагает наиболее оптимальные условия предоставления займов, а также создает условия, исключающие риски при заключении сделок с недвижимостью.

Аннуитетный и дифференцированный платеж

Принципиальное отличие одного от другого — разный подход к соотношению долей займа и процента, что влияет на размер платежа. Кредитные учреждения самостоятельно устанавливают порядок погашения кредита и в подавляющем большинстве случаев они выбирают аннуитет, в том числе РНКБ.

Сумма аннуитетного платежа рассчитывается путем умножения коэффициента аннуитета на сумму кредита. В первые годы доля процента в нем существенно доминирует, и заемщик поначалу фактически платит их авансом, а основной долг уменьшается медленно.

Какому банку Вы доверяете больше всего?

Сбербанк 44.63%

ВТБ 16.28%

Газпромбанк 9.55%

Альфа-Банк 6.14%

Россельхозбанк 8.81%

Банк «ФК Открытие» 4.96%

Московский кредитный банк 3.4%

Банк «Траст» 2.37%

ЮниКредит Банк 1.63%

Райффайзенбанк 2.22%

Проголосовало: 1351

При дифференцированном подходе используется иной принцип: сумма основного долга в ежемесячном платеже является фиксированной (тело кредита делится на количество месяцев кредитования), а остальную часть составляют проценты на остаток. В отличие от аннуитета, при этом способе погашения долга ежемесячная сумма меняется, поэтому он называется дифференцированным.

Плюс аннуитета в том, что платеж остается одинаковым на протяжении всего периода кредитования, а при дифференцированном подходе сумма уплаченных процентов будет меньше.

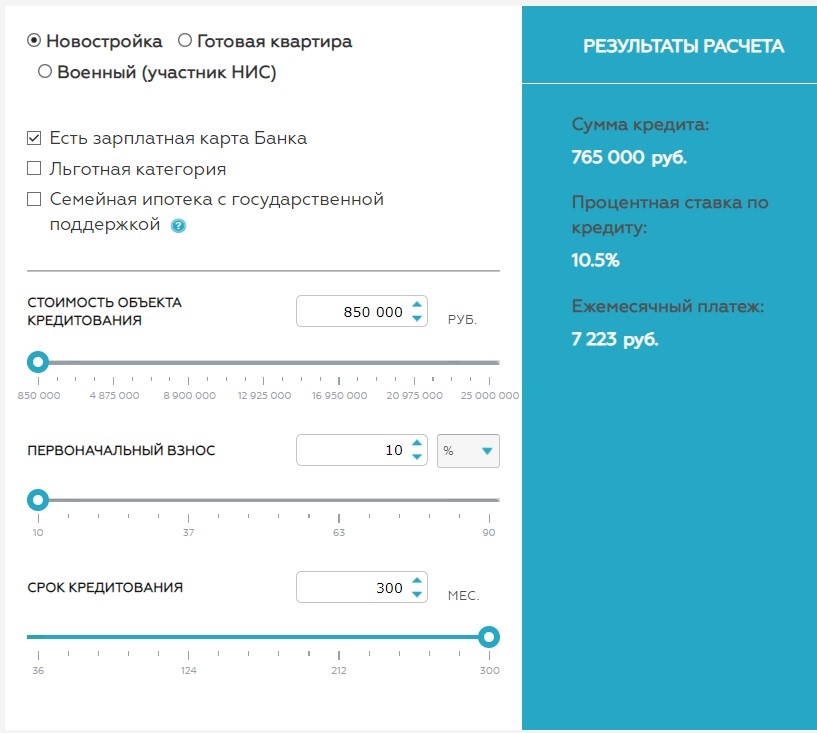

Как пользоваться онлайн инструментом

Прежде чем вводить данные в систему для расчёта, необходимо подготовить информацию:

- Стоимость желаемой жилищной площади.

- На какой срок требуется оформить ипотеку.

- Какую сумму заемщик готов внести как первоначальный взнос.

Когда всё будет готово, вводим ответы в нужные поля и получаем итоговую сумму кредита и ежемесячный платёж. Данные суммы будут изменяться, если вносить изменения в первоначальные данные. То есть, если заёмщика не устраивает сумма ежемесячного платежа, ему необходимо уменьшить общую сумму ипотеки, либо увеличить первоначальный взнос и срок кредитования. Как только клиент изменит данные, калькулятор выполнит перерасчет.

Преимущества калькулятора в том, что его использование максимально упрощенно и прозрачно. Не нужны дополнительные документы или справки. Вводишь свои данные и получаешь расчёт системы. Однако инструмент даёт возможность рассмотреть только свои финансовые возможности и не даёт гарантии на положительный ответ на заявку. Также использование калькулятора ни к чему не принуждает, просто помогает взвесить все «за» и «против».

Предлагаемые ипотечные программы

В РНКБ существует несколько предложений с разными ипотечными программами на покупку жилья. Это стандартный набор условий и продуктов, который есть практически в каждом кредитном учреждении. Ипотечный калькулятор РНКБ предлагает на выбор клиента несколько программ:

- Специальные условия кредитования для военных и их членов семьи.

- Новостройки – первичное жилье в еще строящихся объектах. Обязательное условие для такой жилплощади – аккредитация банком. Список доступной недвижимости можно посмотреть на официальном сайте РНКБ.

- Вторичное жильё.

- Ипотека для семей с несовершеннолетними детьми. В данной программе в основном используется либо сниженная ставка, либо государственная поддержка.

Проценты и условия РНКБ

Система процентов и условий в РНКБ очень гибкая. Конечный результат будет зависеть от условий:

- Наличие у заёмщика государственных льгот, детей или военной должности.

- Имеется ли или нужно ли оформить страхование жизни.

- Трудоспособность клиента.

- Есть ли зарплатная карта в банке, в котором планируется оформить ипотеку.

Примеры ставок, возможных в РНКБ:

- Минимальная ставка – 6 процентов. Доступна для людей с детьми, и получающих государственную поддержку.

- 10 процентов для клиентов с льготами: семей с детьми-инвалидами, ветеранов и т. д.

- 10,5 процентов для людей с картой местного банка.

- 11,5 процентов – стандартная ставка.

Калькулятор сам определит подходящую ставку, если добавить льготы клиента в алгоритм.

Требования к жилью

Недвижимость, приобретаемая с помощью заемных средств и переходящая к банку в качестве залога, также должна соответствовать определенным требованиям. Жилье должно:

- быть обеспечено всеми необходимыми коммуникациями (горячее, холодное водоснабжение, система отопления, канализация, электричество и т.д.);

- иметь окна, крышу, двери, сантехнику в исправном состоянии;

- быть в пригодном для проживания состоянии (для вторичного жилья).

Не примет банк в качестве обеспечения ветхое, аварийное, социальное и подлежащее сносу жилье. Также высока вероятность отказа в случае покупки комнаты в общежитии или доли в квартире/доме.

Ключевым фактором для кредитора является высокая ликвидность объекта, то есть возможность его быстро продать как минимум по оценочной стоимости.

Первоначальный взнос

Первоначальный взнос по ипотеке – это определенная доля стоимости жилья, которая выплачивается продавцу недвижимости. Вторая часть суммы выдается банком в ходе заключения договора по ипотечному кредитованию.

Чем выше первоначальный взнос, тем ниже переплата по кредиту, так как уменьшается срок его выплат. В свою очередь, источником первоначального взноса являются денежные средства самого заёмщика. Это могут быть его сбережения, накопленная заработная плата, депозит в банке и средства, вырученные с продажи собственного капитала (автомобиль, недвижимость и т. д.)

Однако не стоит брать краткосрочные кредиты на покрытие ипотеки, так как возникает дополнительная долговая нагрузка помимо самого ипотечного кредита. Доля первоначального взноса может быть увеличена банком, если высоки риски неплатежеспособности клиента.

Так, например, в программе «Господдержка 2020» взнос может быть увеличен до 35%, если заёмщик не предоставляет документов на подтверждение дохода. Минимальная сумма займа составляет в данном случае 600 000 рублей. А в случае с ипотекой для военных первоначальный взнос может быть увеличен до 30%, если заёмщику понадобились денежные средства на покупку жилого дома с земельным участком, а не на покупку квартиры. Минимальная сумма займа – 300 000 рублей.

Изменяя долю первоначального взноса, банк классифицирует клиентов и снижает риск банкротства.

Рекомендуемые ипотечные продукты

Ипотека «Господдержка 2020»

Сбербанк России Лиц. №1481

от 300 000 до 12 000 000 руб.

Сумма

от 1 года до 20 лет

Срок

от 15 %

Первый взнос

от 6,1 %

Ставка

Ипотека «Вторичное жилье»

Банк «ВТБ» Лиц. №1000

от 600 000 до 60 000 000 руб.

Сумма

до 30 лет

Срок

от 10 %

Первый взнос

от 7,4 %

Ставка

Ипотека «На квартиру или долю»

«Росбанк Дом» Лиц. №2272

от 300 000 руб.

Сумма

от 3 лет до 25 лет

Срок

от 10 %

Первый взнос

от 6,39 %

Ставка

Ипотека «Кредит на квартиру»

Альфа-Банк Лиц. №1326

от 600 000 до 20 000 000 руб.

Сумма

от 3 лет до 30 лет

Срок

от 15 %

Первый взнос

от 7,99 %

Ставка

Ипотека с господдержкой 2020

Банк «ВТБ» Лиц. №1000

от 600 000 до 12 000 000 руб.

Сумма

до 30 лет

Срок

от 15 %

Первый взнос

от 6,1 %

Ставка

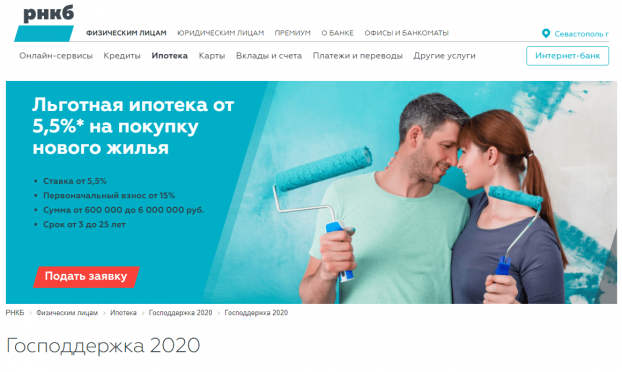

Государственная поддержка ипотеки банка РНКБ

Банк предлагает ипотечную программу с государственной поддержкой. Что это значит? Часть денег за ипотеку может выплатить государство, на остальную сумму оформить кредит в банке с выгодными условиями.

Для получения государственной помощи молодая семья должна стать на учет как нуждающаяся в улучшении условий проживания. Для этого нужно подать заявку и необходимые документы в Департамент жилищного фонда и политики. Заявка рассматривается 10 дней, после чего выдается справка о постановке на учет.

Поиск ипотеки

Максимальный размер государственной субсидии – 30 процентов от стоимости квартиры или дома. Этими деньгами можно внести первоначальный взнос по ипотеке, заплатить основной долг или погашать проценты. Неустойку, штрафы и другие денежные санкции со стороны банка оплатить таким образом не получится.

Семьи с детьми могут погасить часть кредита средствами материнского семейного капитала (МСК). Теперь не нужно дожидаться третьего дня рождения ребенка, чтобы воспользоваться материнским капиталом. Чтобы получить сертификат МСК, нужно обратиться в Пенсионный фонд РФ (в ближайшее отделение от места, в котором прописаны).

Банк, в свою очередь, поддерживает малоимущие семьи низкой процентной ставкой. Процентная ставка рассчитывается индивидуально для каждого случая, но нижний лимит для этой программы составляет 6%. Минимальный срок кредита – 3 года, максимальный – 25 лет. Сразу придется оплатить не менее 20 процентов от стоимости жилья.

Выгодные условия кредитования банк предоставляет военным: 8,65 процентов годовых, первоначальный взнос – 10 процентов (если покупается квартира), 30 процентов (если покупается дом). Взносы, как и в других ипотечных программах для военнослужащих, погашаются за счет взносов НИС (накопительно-ипотечная система).

Общие условия ипотеки РНКБ

Те, кто рассчитывает на свои силы, может воспользоваться программами для приобретения первичного и вторичного жилья. Подробнее об этих программах:

- Новостройки. По этой программе можно купить квартиру на первичном рынке жилья. Кредит без государственной поддержки придется взять под 6% годовых. Срок – от 3 до 30 лет. Первоначальный взнос – минимум 15 процентов от стоимости жилья.

- Вторичный рынок. Для покупки жилья на вторичном рынке. Максимальный срок действия кредитного договора – 15 лет. Первоначальный взнос – 20 процентов. Процентная ставка – от 7,8% годовых.

РНКБ также предоставляет возможность рефинансирования ипотеки. Срок — от 1 года до 25 лет. Процентная ставка — от 6%.

Для всех программ оформление кредитного договора бесплатное – никаких комиссий.

Чтобы рассчитать график погашения кредита, банк разработал специальный сервис – онлайн-калькулятор. Чтобы произвести вычисления, нужно ввести базовую информацию о кредите – сумму кредита, срок выплат, есть ли зарплатная карта банка, дата подписания договора и название ипотечной программы.

Банк предпочитает работать со строительными компаниями, агентствами недвижимости и оценочными компаниями, с которым заключены партнерские соглашения.

В помощь тем, кто заинтересовался ипотечными программами РНКБ, – простой алгоритм действий для оформления ипотеки:

- Заполнить анкету (можно онлайн, можно в отделении банка).

- Собрать и подготовить необходимые документы: паспорт гражданина РФ, военный билет (мужчинам до 27 лет), справку о заработной плате с места работы, страховое свидетельство государственного пенсионного страхования.

- Отнести документы в банк и ждать одобрения заявки.

- После одобрение нужно определиться с жильем и собрать необходимые документы на имущество.

- Заключительный этап – подписание кредитного договора и договора купли-продажи.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Калькулятор ипотеки РНКБ

Сумма кредита

Тип платежей

АннуитетныйДифференцированный

Процентная ставка, %

Материнский капитал

НетДа

Дата выдачи

Срок кредита

0 год1 год2 года3 года4 года5 лет6 лет7 лет8 лет9 лет10 лет11 лет12 лет13 лет14 лет15 лет16 лет17 лет18 лет19 лет20 лет21 год22 года23 года24 года25 лет26 лет27 лет28 лет29 лет30 лет

0 мес.1 мес.2 мес.3 мес.4 мес.5 мес.6 мес.7 мес.8 мес.9 мес.10 мес.11 мес.

Досрочные погашения

Уменьшение срокаУменьшение суммыЕжемесячное уменьшение срокаЕжемесячное уменьшение суммы

Добавить

Рассчитать погашение

График

Таблица

| Срок | мес. |

| Сумма | руб. |

| Ставка | % |

| Переплата | руб. |

| Начало выплат | |

| Конец выплат | |

| Необходимый доход |

Ипотечный калькулятор Российского национального коммерческого банка поможет рассчитать основные показатели по оформляемому кредиту:

- сумму переплаты за весь срок;

- размер ежемесячных платежей;

- уровень необходимого дохода семьи для обслуживания долга.

Наш сервис после ввода необходимых параметров кредита представит полученную информацию в наглядном табличном и графическом виде и позволит сделать выводы о целесообразности заключения кредитного договора.

Кроме того, инструмент имеет возможность корректирования графика с учетом использования средств матпомощи от государства (материнского капитала) и досрочных платежей.

Требования к заёмщикам

Взять ипотеку на покупку жилья в новостройке по программе «Господдержка 2020» предлагает РНКБ. Подать заявку могут граждане РФ в возрасте от 21 до 70 лет. Требования к трудовому стажу минимальные:

- Общий – от 12 месяцев;

- На последнем месте работы – от 6 месяцев.

Для оформления ипотеки следует предоставить паспорт РФ, СНИЛС и документ, подтверждающий доходы и занятость (справка по форме 2-НДФЛ, банка, копия трудовой книжки, налоговая декларация). Если первоначальный взнос превышает 35%, подтверждать доходы не требуется.

Ипотека в РНКБ

Ипотека в РНКБ

Тарифы и процентные ставки

Ипотека с господдержкой выдается по ставке 5,5% для всех заемщиков, приобретающих новые квартиры. На покупку жилья можно получить от 600 тысяч до 6 млн рублей на срок от 3 до 25 лет. Минимальный первоначальный взнос – 15%. Приобретать жилье можно в аккредитованных новостройках, у юридических лиц (за исключением управляющих компаний инвестиционного фонда и собственно инвестиционных фондов).

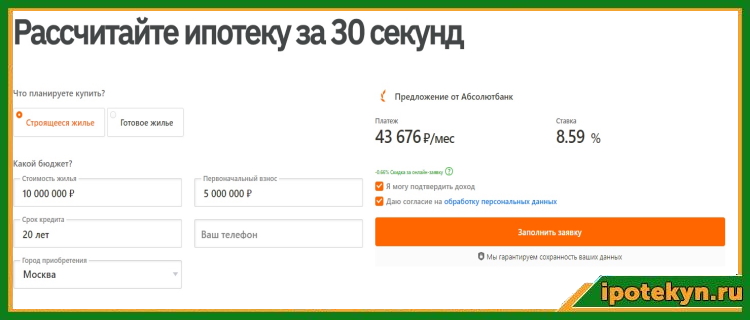

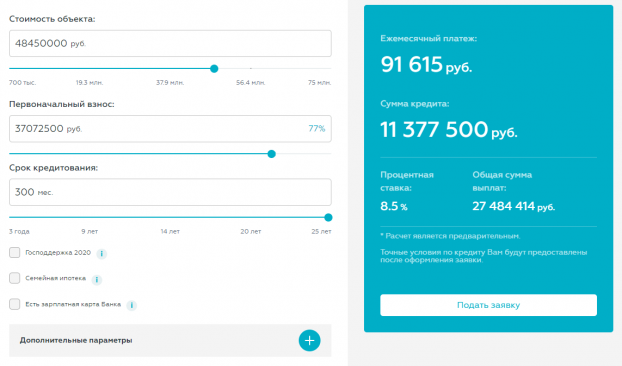

Ипотечный калькулятор РНКБ 2020

Рассчитать размер ежемесячных платежей можно в онлайн-калькуляторе на сайте банка. В форме указываются стоимость объекта, размер первоначального взноса, срок кредитования и выбираются дополнительные льготы (если они есть).

Ипотечный калькулятор РНКБ 2020

Ипотечный калькулятор РНКБ 2020

Например, для покупки квартиры стоимостью 5 млн рублей, первоначальном взносе 20% (1 млн рублей) сроком по договору на 10 лет условия такие:

|

Параметр |

Ставка |

Ежемесячный платеж |

|

Базовая ставка (при оформлении добровольного страхования) |

5,5% |

43411 ₽ |

|

Без дополнительных льгот и добровольной страховки |

7,5% |

47481 ₽ |

Как оформить ипотеку в РНКБ

Подать онлайн заявку на ипотечный кредит можно на офийиальном сайте РНКБ. Для этого достаточно заполнить простую форму анкеты.

- Цель обращения;

- Стоимость приобретаемой недвижимости;

- Сумма и срок кредита;

- ФИО и дата рождения;

- Номер мобильного телефона.

Как оформить ипотеку в РНКБ

Как оформить ипотеку в РНКБ

Упрощенная процедура доступна с помощью портала Госуслуги — ссылка есть на главной старнице кредитного продукта. После получения предварительного решения по запросу, нужно явится в один их офисов банка с пакетом документов: паспорт РФ, СНИЛС и справкой о доходах.

Способы возврата задолженности

Ипотечный кредит погашается ежемесячно аннуитетными (равными) платежами. Внести деньги без комиссии можно через некоторые платежные терминалы, кассы РНКБ, интернет-банк или мобильное приложение. При переводе средств через кассы и со счетов в других банках, региональные почтовые отделения, терминалы QIWI и Элекснет удерживается комиссия.

Порядок оформления ипотеки

Оформление ипотечного кредита – долгий процесс, состоящий из нескольких последовательных шагов. Рассмотрим их подробнее.

- Перед тем, как взять ипотеку, заемщик должен подать предварительную заявку в кредитную организацию. Сделать это можно в режиме онлайн или при личном посещении офиса.

- Когда заявка одобрена, клиент должен посетить отделение и предоставить минимальный пакет документов: паспорт, СНИЛС, справку 2-НДФЛ. Кредитные специалисты рассчитают максимальную сумму, которую может получить заемщик.

- Решение по кредиту принимается в течение одного рабочего дня. Если заявка одобрена, клиент получит смс-сообщение, в котором будет указана доступная сумма займа.

- На данном этапе заемщик должен выбрать подходящий объект. С помощью ипотеки можно приобрести жилье на вторичном рынке или в новостройке. Решение действует в течение четырех месяцев. Если за этот период клиент так и не нашел подходящий объект, то ему придется повторно подавать заявку.

- Когда предыдущий этап пройден, необходимо оценить стоимость приобретаемого объекта. В Крыму действует около 15 специализированных компаний-оценщиков, обратиться можно в любую из них.

- Кредитор сопоставляет стоимость объекта ипотеки и величину одобренного кредита, после чего рассчитывает размер первоначального взноса.

- Теперь приходит время для страхования. При покупке новостройки необходимо застраховать только жизнь заемщика. Если же клиент приобретает вторичку, потребуется комплексная программа, включающая в себя также защиту прав собственности и залогового имущества.

- Заключение сделки происходит после того, как найден подходящий вариант. Заемщик и кредитор заключают кредитный договор, продавец приезжает в офис для совершения купли-продажи и подписания соответствующих бумаг.

Сделка совершается безопасно: покупатель помещает деньги в банковскую ячейку, а продавец получает ключи от нее только после того, как заемщик зарегистрировал права собственности. Также можно перечислить средства на расчетный счет продавца и сразу же подать документы на регистрацию в государственные органы. После этого покупатель получит ключи.

Список документов

Чтобы получить ипотеку на территории Крыма, заемщик должен предоставить в кредитно-финансовую организацию пакет документов. Обычно требуются:

- паспорт гражданина РФ;

- СНИЛС;

- заполненная анкета-заявление на кредит;

- справка о доходах 2-НДФЛ (возможно предоставление справки в свободной форме) за последние 6 месяцев;

- если вы участвуете в программе господдержки семей, потребуются свидетельства о рождении детей;

- если вы ИП, потребуется предоставить налоговую декларацию за последний отчетный календарный период.

Важно! Если вы участник зарплатного проекта, то справка о доходах не потребуется. Кредитор может посмотреть движение средств на ваших счетах и отследить денежные поступления.. Перечень необходимых документов зависит от величины первоначального взноса

Если он составляет не менее 35% от стоимости покупки, подтверждение доходов не требуется. Если же первоначальный взнос не более 10%, то необходимо предоставить документы, подтверждающие платежеспособность заемщика. Для разных категорий клиентов перечень будет отличаться. Также кредитор может потребовать дополнительные документы

Перечень необходимых документов зависит от величины первоначального взноса. Если он составляет не менее 35% от стоимости покупки, подтверждение доходов не требуется. Если же первоначальный взнос не более 10%, то необходимо предоставить документы, подтверждающие платежеспособность заемщика. Для разных категорий клиентов перечень будет отличаться. Также кредитор может потребовать дополнительные документы.

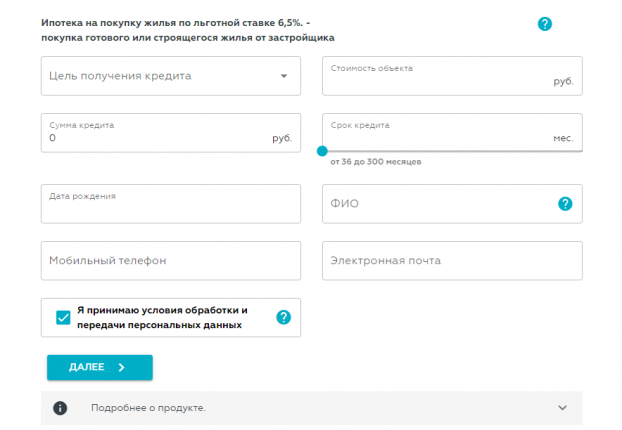

Порядок оформления онлайн-заявки на официальном сайте

В первую очередь нужно зайти на сайт банка в раздел «Ипотека».

Перед заполнением онлайн-заявки лучше всего ознакомиться с кредитным калькулятором, который имеет встроенные функции расчета ипотеки. Он включает в себя раздел новостройки, вторичный рынок, простая ипотека – минимум документов, кредит под залог. С его помощью можно узнать о предоставляемых льготах и самому рассчитать будущие выплаты по кредиту.

- Далее необходимо выбрать цель получения кредита. Это может быть получение готового или строящегося жилья. А также рефинансирование имеющегося кредита или кредит под залог недвижимости.

- Затем производиться выбор региона приобретения недвижимости. От этого зависит максимальный размер суммы, которая может быть выдана в долг. Она отличается в зависимости от региона.

- После этого указываются стоимость приобретаемой недвижимости, вид государственной поддержки, а также сумма кредита, его срок и первоначальный взнос. Кроме этого, вводятся личные данные заемщика: дата рождения, ФИО, мобильный телефон и электронная почта. Далее необходимо ввести код, пришедший на номер телефона, для подтверждения заявки.

После заполнения можно ещё раз ознакомиться с условиями выбранного вида ипотечного кредита во вкладке «Подробнее о продукте». Также возможно использование данных цифрового профиля для заполнения с помощью Госуслуг.

Преимущества кредитования в РНБК

Основные преимущества получения кредита в банке РНБК:

- Оформить, получить и досрочно погасить ссуду клиенты могут без комиссии банка.

- При положительном решении финучреждения, воспользоваться предложением можно в течение 4-х месяцев.

- Клиенты имеют возможность выбирать удобную для себя форму расчетов с банком — она может быть наличной, безналичной, либо посредством аккредитива и с использованием банковской цифровой ячейки.

- Материнский капитал — получить его имеют возможность семьи с двумя и более детьми. ПФР выдают сертификат на сумму 453 тыс. рублей — этими деньгами можно оплатить основной долг или погасить проценты, а также использовать в качестве первого взноса по займу. Сертификат нельзя применить для погашения штрафов и комиссий.

- Налоговый вычет. Воспользоваться им могут граждане, имеющие официальное трудоустройство, и от которых каждый месяц поступают взносы в социальные фонды. Налоговый вычет составит 13% суммы, которая была выплачена за год.