Основные условия добровольного страхования жизни и здоровья

Содержание:

- Существующие программы страхования жизни

- Погашение долга страховым полисом

- Виды страхования

- Имущественные риски

- Программы для ипотечных заемщиков

- Часто ищут

- От чего зависит стоимость страхования жизни – 5 основных факторов

- Резюме

- Размер выплат по страхованию жизни

- Тарифы

- Особенности стандартного и расширенного вида страховки

- Типы страховки

- Как вернуть деньги за оставшийся период по ОСАГО?

- Преимущества страхования в онлайн-режиме

- Обязательно ли оформлять страховку в путешествие?

- Как застраховать себя от убытков в случае перерыва в производстве?

- От чего зависит стоимость страховки жизни и здоровья

- Все отделения Сбербанка в городе Йошкар-Ола на карте, схема проезда, режим работы

- Согласие

- Порядок действий при страховом случае

- Выводы

Существующие программы страхования жизни

Зачем нужна страховка, расскажут самые популярные программы, которые представлены на рынке в данный момент. В их списке несколько вариантов:

- Защита работников на вредных и опасных производствах.

- Родительская опека или защита близких людей. Глава семьи страхует свою жизнь, чтобы в случае его болезни или смерти у семьи остались денежные средства на существование.

- Страхование долга. При выдаче кредита и его невыплате впоследствии, задолженность погашает СК, а не близкие родственники или поручители.

- Ипотечное страхование. В случае финансовой несостоятельности в связи с болезнью, долги погашает СК, а заемщик не лишается своей недвижимости.

- Страхуется недвижимость, транспорт и иная собственность. Например, если человек застраховал дом, то в случае пожара, ему компенсируют все потери.

Компания должна защищать своего клиента. Договор составляется таким образом, что все риски прописаны. Процедура оформления проста. Для сотрудничества по стандартной схеме потребуется предоставить документ, удостоверяющий личность и пройти медицинское освидетельствование на выявление серьезных заболеваний.

Погашение долга страховым полисом

Страховая фирма выплачивает долг заемщика в полном объеме только при болезни или при несчастном случае, если человек стал инвалидом или умер. Временная потеря трудоспособности на конкретный период не считается основанием для полной выплаты долга. Тогда положена оплата одного или нескольких платежей. Чтобы страховщик взял обязательства заемщика, надо предоставить документ о наступлении страхового случая.

При подаче заявки на кредит сотрудник обычно предлагает оформить страховку. Если нет желания приобретать полис, не нужно вестись на уговоры. Это добровольная процедура, поэтому клиент должен сам решать. Но можно купить полис, а затем отказаться от него, и тогда средства вернутся на счет.

Отказ от страховки предусмотрен законодательством. Если обратиться в компанию в течение 30 дней после оформления договора, то можно рассчитывать на перечисление всей суммы. Если прошло больше месяца, но не больше полугода, то возвращается до половины. По истечении 6 месяцев сумма будет небольшой, а возможно, будет отказ.

Если кредит оплачен, а страховка все еще действует, клиент может получить взносы. Ему нужно подать заявку, где расписываются детали взаимодействия с банковской организацией и страховой фирмой. К заявлению прилагается подтверждение оплаты долга.

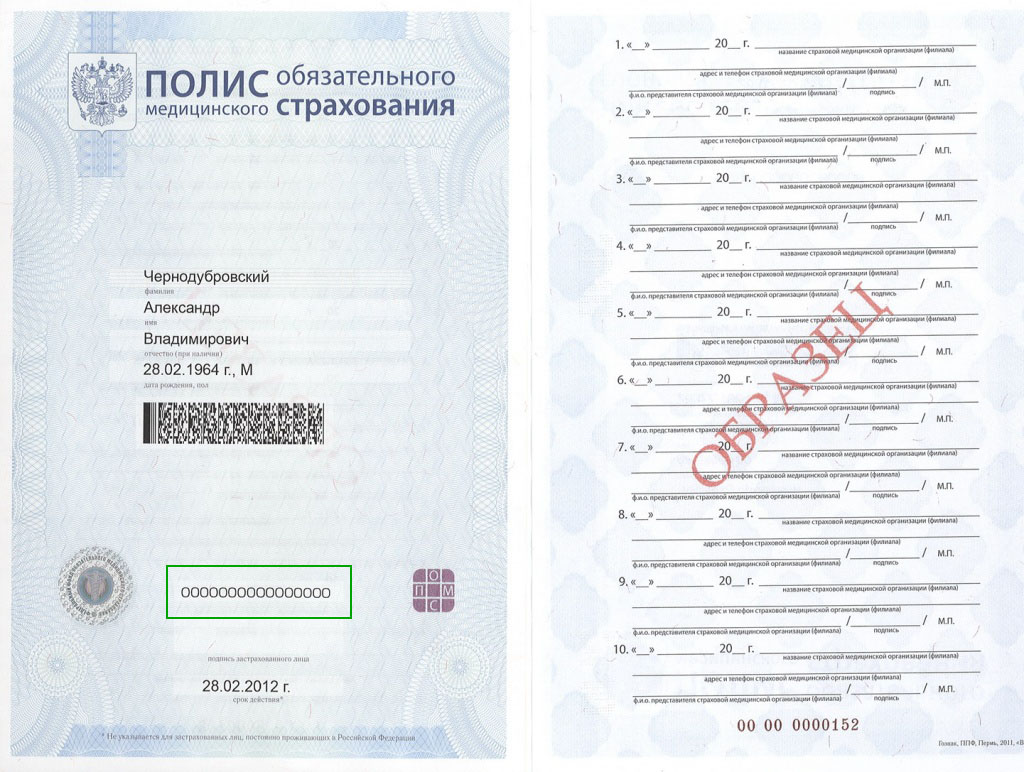

Виды страхования

Получается, что в страхование жизни входят все виды страховки, предметом которых является жизнь человека. Именно по этой причине защищаться будет только инвалидность или смерть объекта. Так, компании помогут защитить вас не только от несчастных случаев и болезней, но также в страховой полис войдут условия о том, что вы или ваши родственники получите свои деньги, если вред будет нанесен третьим лицом. Отдельным случаем является нетрудоспособность, так как хоть объект и остается жив, он больше не может нести основную функцию и зарабатывать деньги.

В любой страховой компании вам скажут, что минимальный срок заключения страховки жизни и здоровья должен составлять 1 год. Если же страховка является накопительной, то от 5 лет. По этой причине в страховых компаниях распространены случаи смешанной страховки, которые включают в себя как рисковую, так и накопительную систему.

Страхования жизни можно поделить сразу на несколько видов, и данные будут зависеть от того, какими критериями вы руководствуетесь.

Так, по форме проведения страховка бывает:

- Обязательная. В этом случае застраховать свою жизнь вас могут попросить на работе или же в любой другой организации, к которой вы имеете непосредственное отношение. В этом случае, страховка жизни станет для вас обязательным действием.

- Добровольна. В этом случае страхуемый сам, добровольно, приходит в страховую компанию и сам заключает договор с ней на выгодных ему условиях.

Согласно сроку страхования, оно может быть, как кратковременное, то есть сроком около года, так и долгосрочное, данный вид страховки применяется в тех ситуациях, когда страховка происходит на долгое время, возможно на всю жизнь объекта.

Имущественные риски

Личное страхование жизни – это защищенность на 50%. Необходимо обезопасить не только себя, но и свое имущество. Основные риски, от которых можно застраховаться:

- пожар;

- потоп;

- стихийные бедствия;

- техногенные катастрофы;

- кража.

В имущественном страховании есть два подраздела:

- Вашему имуществу нанесен ущерб.

- Повреждение имущества третьих лиц по вашей вине.

На основе этого необходимо выбирать страховой полис. Страховка может покрывать отдельные элементы недвижимости, например: инженерные коммуникации, несущие конструкции, ремонт, мебель и бытовую технику. Если есть свободные средства, тогда страховать жизнь и имущество, конечно же, стоит. Это позволит избежать непредвиденных расходов.

Программы для ипотечных заемщиков

Среди сотни программ страхования, предлагаемых «СОГАЗ», можно найти и несколько видов ипотечной страховки. Рассмотрим все ее виды подробнее.

Защита недвижимости. Так как в кредит приобретается жилье – квартира или частный дом – именно оно становится главным объектом страхования. Полис защищает его от стихийных бедствий, порчи из-за хулиганских действий третьих лиц или вандализма, а также от последствий аварийных ситуаций.

Этот вид страхования обязателен, и если вы откажетесь от него при оформлении ипотеки, скорее всего, получите отказ в банке.

Сюда входят такие риски, как:

- наводнение, землетрясение, пожар, удары молнии и другие стихийные бедствия;

- взрывы бытового газа;

- прорыв водопроводной или канализационной системы;

- противоправные действия третьих лиц;

- вандализм.

Личное страхование (жизнь и здоровье). К сожалению, даже в относительно спокойные времена мы постоянно подвергаемся рискам – несчастные случаи, серьезные болезни, надолго подрывающие здоровье и работоспособность, внезапная смерть далеко не редкость. Страховая компания берет эти риски на себя и в случае, если заемщик временно потерял трудоспособность или не может работать из-за инвалидности, возмещает ущерб банку. Страхователь, в свою очередь, полностью или частично освобождается от платежей.

Кроме того, в случае смерти застраховавшегося заемщика его долги не переходят в обязательства его родственников и близких людей – ими занимается СК.

Впрочем, из страховых рисков есть исключения. Так, выплаты не будут осуществляться, если заемщик получил инвалидность или умер вследствие суицида или других его умышленных действий. Кроме того, отказ в выплатах можно получить, если травмы получены в состоянии алкогольного или наркотического опьянения.

Важно! СОГАЗ гарантирует возмещение убытков банку, если клиент не способен выплачивать деньги из-за серьезного заболевания или травмы, инвалидности 1−2 группы или частичной потери работоспособности.

Это добровольный вид страхования и заключается индивидуально по желанию клиента, так как для составления договора учитывается множество факторов – от состояния здоровья клиента и его хронических заболеваний до любимых хобби и видов спорта.

Этот полис может включать следующие риски:

- смерть заемщика;

- инвалидность первой или второй группы;

- утрата трудоспособности из-за тяжелой травмы, заболевания или несчастного случая.

Утрата титула. Тем, кто приобретает квартиру в новостройке, этот вид страхования не понадобится. Другое дело – если вы предпочли готовые и обжитые квартиры на вторичном рынке и приобретаете жилье с рук. К сожалению, в этом случае нельзя гарантировать, что через некоторое время после оформления сделки на пороге вашего нового дома не появится его законный владелец, который лишился своей собственности из-за мошенников или был незаконно обойден при приватизации.

Случаев, когда третье лицо в судебном порядке оспаривает право на собственность, немало. Если иск удовлетворен судом, то жилье на совершенно законных основаниях переходит другому владельцу. Поэтому, если вы предпочли ипотеку в новостройке варианту на вторичке, оформите полис, чтобы защитить свое право собственности.

Таким образом, защита титула позволяет страхователю доказать неправомерность сделки купли-продажи или утраты права собственности при появлении законного владельца недвижимости.

Часто ищут

От чего зависит стоимость страхования жизни – 5 основных факторов

Стоимость полиса всегда определяется индивидуально. Кроме того, у каждой компании – свой подход к ценообразованию. Тем не менее, есть стандартные факторы, влияющие на размеры страховых премий (взносов).

Рассмотрим наиболее важные параметры, влияющие на стоимость страховых услуг.

Фактор 1. Пол и возраст

Каждый страховщик пользуется возрастными таблицами, по которым рассчитывается коэффициент выплат в зависимости от количества полных лет страхователя. Чем старше клиент, тем выше размер страховых взносов.

Имеет значение и пол страхователя: мужчинам полис обойдётся дороже, поскольку риски для жизни и здоровья у сильной половины населения всегда выше.

Фактор 2. Род занятий страхователя

Существует перечень профессий, связанных с ежедневным риском для жизни.

Повышенные тарифы предусмотрены для пожарных, полицейских, врачей, которые рискуют заразиться опасными инфекционными болезнями, каскадеров, работников МЧС, лётчиков-испытателей, военных.

Фактор 3. Выбранный пакет страхования

В программы страхования жизни можно включить не только смерть от естественных причин или несчастного случая, но и другие риски.

Например:

- потерю трудоспособности;

- инвалидность;

- телесные повреждения и травмы;

- хирургические вмешательства и госпитализацию.

Чем больше предусмотрено страховых случаев, тем выше стоимость полиса.

Фактор 4. Состояние здоровья страхователя

Важный фактор для формирования стоимости

В анкете, которую каждый клиент заполняет перед заключением договора, текущему состоянию здоровья страхователя уделяется серьёзное внимание

Необходимо указать перенесённые в прошлом травмы и болезни, текущие хронические заболевания. Значение имеет и наличие вредных привычек. Страховщиков интересуют все подробности – вплоть до количества выкуриваемых в день сигарет. Эксперты советуют давать максимально корректные сведения относительно здоровья и образа жизни.

Если после заключения договора сотрудники узнают, что вы скрыли серьёзное заболевание, которое у вас было на момент страховки, в выдаче страховой суммы могут отказать.

Фактор 5. Сроки страхования

По срокам страхования страховки подразделяются на срочные, пожизненные и смешанные. Первый вариант – самый недорогой. Пожизненный полис предполагает единовременные либо регулярные страховые взносы в течение всего периода действия договора.

В таблице зависимость цены от определяющих факторов представлена более наглядно:

| № | Факторы | Влияние на стоимость страховки |

| 1 | Возраст | Чем старше застрахованное лицо, тем выше тариф |

| 2 | Пол | Мужчины платят за страхование жизни больше |

| 3 | Профессия | Представители опасных профессий платят по повышенным тарифам |

| 4 | Состояние здоровья | Значение имеет наличие хронических заболеваний и вредных привычек |

| 5 | Срок договора | Ограниченные по срокам страховки стоят дешевле |

Другие статьи о страховании здоровья – «Обязательное медицинское страхование» и «Добровольное медицинское страхование».

Резюме

Мы рассмотрели с вами, зачем нужно страховать свою жизнь. Также мы рассмотрели несколько примеров страховок в России и за рубежом.

В следующих статьях мы подробнее поговорим об альтернативах страхованию и видах страховых продуктов доступных для семей с разным доходом.

Я уверен, что половина из тех, кто дочитал до этих строк, скажет, что страхование жизни это ерунда и бесполезная трата денег. Что с ним то уж точно ничего не случится в жизни и жить он(а) будет до глубокой старости. А я здесь просто пытаюсь вам что-то продать.

Еще четверть, согласится с тем, что страховка им нужна но сейчас нет денег, потому что есть более важные задачи: поменять машину, доделать ремонт, дождаться повышения по службе, доучить ребенка и т.д. При этом не отказывая себе все-таки сходить в ресторан или побаловать себя покупкой нового телефона.

Я знаю много историй, когда люди откладывали решение приобрести страховку или вовсе считали, что им это не нужно. А потом «БАЦ» — с человеком происходит беда. У него остается жена с двумя маленькими детьми, нулевой банковский счет и несколько непогашенных кредитов. Вот такая горькая правда.

Как я уже писал выше… Если любишь по-настоящему, значит заботишься. Если заботишься по-настоящему, значит не только когда ты живой и здоровый. Но и если с тобой, что-то случится. Вот тут-то и пригодится страховой полис.

Размер выплат по страхованию жизни

Этот пункт связан с тяжестью урона, который получило застрахованное лицо. Если потеря трудоспособности временная и обусловлена наступлением несчастного случая, обычно страхователям назначаются ежемесячные выплаты, размер которых оговорен договором. Они формируются в виде процента от максимальной суммы страховки.

Если обстоятельства связаны с наступлением инвалидности, страховая компания выплачивает определенную сумму единовременно. Критерии ее формирования следующие:

- 75-100% для первой группы инвалидности.

- 60-75% для второй группы инвалидности.

- 40-50% для третьей группы инвалидности.

При наступлении смерти застрахованного лица единовременная выплата перечисляется на 100%. Однако при возникновении определенных условий из этой суммы могут быть вычтены ранее сделанные компенсации.

Страховка жизни и здоровья — полезный договор не только для заемщиков по ипотеке или специалистов, занятых на опасном производстве. Риски окружают людей повсюду, а страховка позволит компенсировать сумму, потраченную на лечение, при непредвиденной ситуации.

Тарифы

Важным фактором при заключении договора о страховании является максимальная сумма, которая может быть получена в ходе устранения последствий физического вреда клиенту.

Определяя её, стоит учитывать собственные финансовые возможности. Ведь после вступления соглашения в силу предстоит делать регулярные выплаты, представляющие собой процент от суммы страхования.

Если договор предполагает компенсацию только в случае смерти, страховщик может потребовать 0.12%. При включении в перечень других страховых случаев ставка нередко возрастает до 10%. Большое влияние на размер тарифа оказывают:

- принадлежность клиента к профессиям, связанным с риском для здоровья и жизни;

- особенности образа жизни;

- возрастные рамки;

- половой признак;

- общие показатели состояния здоровья;

- наличие и состояние страховой истории;

- количество застрахованных;

- срок действия договора;

- количество рисков.

Немаловажную роль здесь играют правила, устанавливаемые страховыми компаниями в индивидуальном порядке в отношении клиентов. Они касаются и порядка страховых выплат. Денежные средства могут быть переданы в компанию единовременно или сумма будет равномерно распределена на ежемесячные, ежеквартальные или ежегодные взносы.

Особенности стандартного и расширенного вида страховки

При оформлении страховки жизни и здоровья в договоре прописываются стандартные условия:

- стационарное лечение;

- получение медицинской помощи;

- несчастный случай;

- смерть;

- потеря трудоспособности из-за полученной травмы;

- получение инвалидности.

Клиент может самостоятельно определить дополнительные критерии, которые будут считаться страховым случаем. Для этого оформляется расширенный полис, стоимость которого будет выше стандартного соглашения. Так, например, в перечень может быть включен массаж, лечебные процедуры, курсы. Отдельным пунктом в расширенный вариант страховки может включаться факт приобретения какого-либо заболевания (рак, инсульт и пр.). При покупке полиса нужно предоставить медицинскую справку о своем здоровье как подтверждение отсутствия болезни на момент подписания соглашения.

Типы страховки

В страховых компаниях вы не найдете точную классификацию страховки жизни и здоровья, в каждой из них существуют свои критерии, которые обуславливают условия страховки и выплаты. Но существует несколько типов, которые употребляются на страховых рынках наиболее часто.

Так, для полной ясности, давайте выделим три абсолютно разных полиса, с отдельными критериями и условиями:

- Срочная страховка жизни и здоровья. В этом случае, в случае внезапной смерти раньше положенного срока, все деньги получит ближайший родственник или лицо, прописанное в контракте со страховой фирмой. Кроме этого, компания предлагает периодическую систему премий для страхуемого. Данный вид страховки не имеет возможности выкупа, но является самым дешевым вариантом. Чаще всего его используют перед неминуемой смертью объекта, которая будет в ближайшее время.

- Пожизненная страховка жизни и здоровья. В этом случае деньги получат объекты в независимости от того, когда умрет субъект, и что станет для этого причиной. Тут также присуща система премий, но чаще всего банки предоставляют ее одноразово. Возможность выкупа появляется не сразу, а с истечением какого-то времени. Основной выгодой данного страхования является то, что субъекты точно поучат свои деньги. А не только если объект умрет вовремя.

- Смешанная страховка. Данный вид принимается, если объект умрет раньше срока, или же если доживет до него. Из его особенностей хотелось бы отметить возможность полного выкупа, а также периодическую возможность премии. Данный вид страхования эксперты называют своеобразной инвестицией, так как платить вам придется достаточно много. А вот риском остается вопрос, получите ли вы свои деньги назад.

Как вернуть деньги за оставшийся период по ОСАГО?

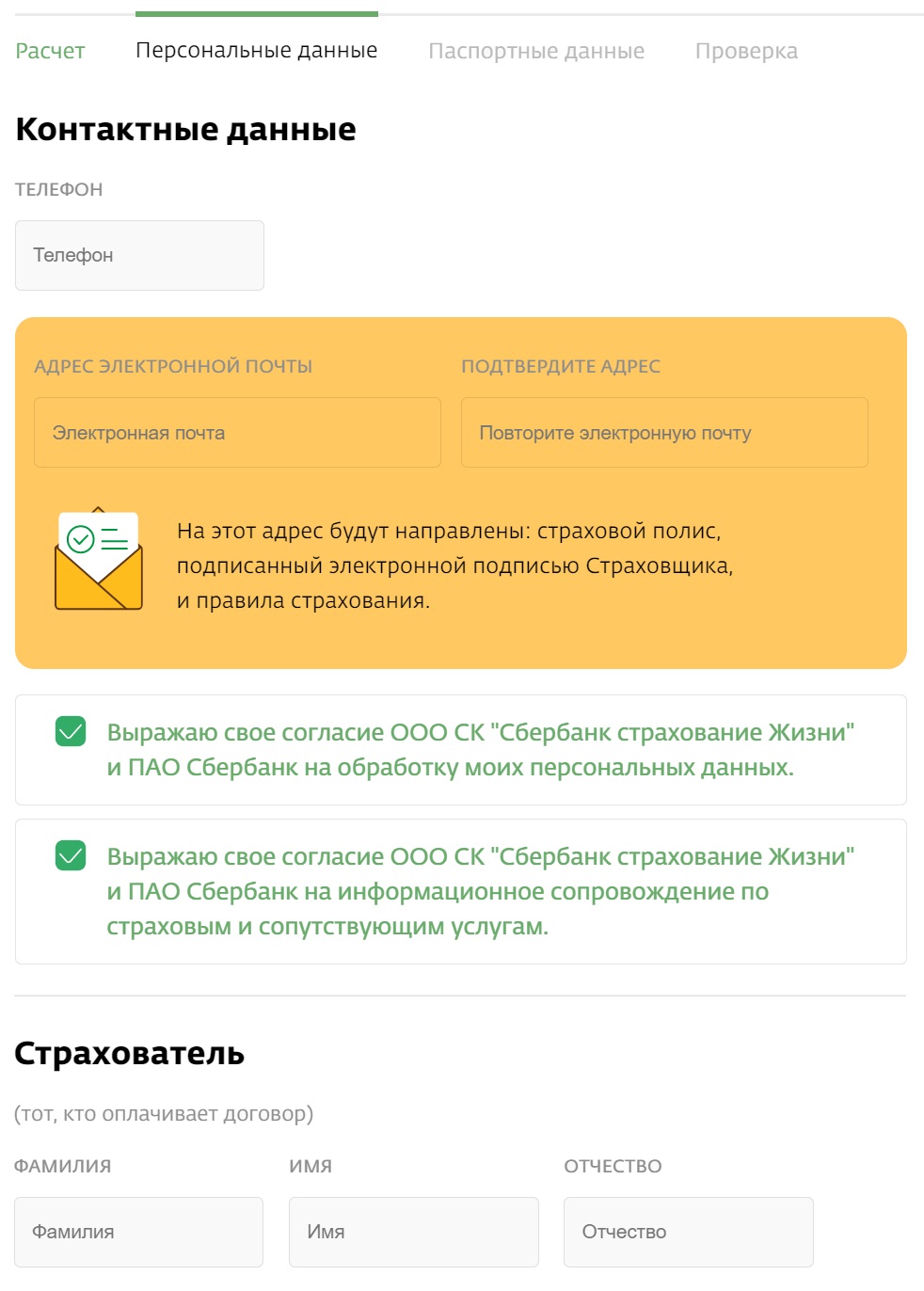

Преимущества страхования в онлайн-режиме

У подачи онлайн-заявки на оформление страхового полиса есть масса преимуществ перед стандартной формой взаимодействия со страховой компанией:

- Оформление полиса происходит в комфортном для вас режиме, в любое время суток, не выходя из дома;

- Вы экономите время на поездку в страховую компанию, ожидание в очереди;

- Процесс расчета страховых взносов максимально прозрачен: с помощью онлайн-калькулятора вы можете откорректировать размер платежей с помощью изменения параметров страхования;

- Облегчается сбор документов для страхования: если у вас отсутствуют какие-то бумаги, вы просто отказываетесь от заполнения заявки. В случае с личным визитом в страховую компанию, вам бы пришлось тратить время на повторную поездку.

- Даже если онлайн-заявка является первичной процедурой и за ней следует визит страхового агента, процесс страхования значительно упрощается и убыстряется.

Таким образом, онлайн-страхование для владельцев имущества весьма удобная процедура. Выгодна она и для страховых компаний, т.к. сокращает издержки на выдачу полисов (так, нужно гораздо меньше персонала для сбора документации и ввода заявок), а перспективе приводит к росту количества оформленных страховок.

Обязательно ли оформлять страховку в путешествие?

Страхование может быть как обязательным, так и необязательным условием въезда в другую страну.

Например, с 28 сентября въезжать в Украину можно только при наличии полиса страхования с покрытием лечения и расходов на обсервацию из-за коронавируса.

Никаких новых правил оформления страховки в период пандемии не появилось. Полис от коронавируса или ВЗР можно купить онлайн.

Для заключения договора не нужно предоставлять справку от врача или результаты исследований. Поэтому сделать страховку может даже больной ковидом. Но при наступлении страхового случая договор будет аннулирован, если результаты анализа покажут, что пациент заразился раньше. Тогда клиент не получит никакой компенсации.

Как застраховать себя от убытков в случае перерыва в производстве?

От чего зависит стоимость страховки жизни и здоровья

Стоимость страховки зависит от большого числа факторов. Каждый из них в большей или меньшей степени влияет на ту цену, которую гражданин, решивший застраховать свое здоровье и жизнь, заплатит за оформление страховки. Сумму, которую платит гражданин, называют страховой премией.

Кроме того, каждая страховая компания устанавливает свои правила определения размера страховой премии для каждого страхового случая.

От каких же страховых случаев, связанных со здоровьем, можно застраховаться оформив полис?

К таким случаям относятся:

- временная или полная потеря трудоспособности из-за травмы;

- госпитализация, операция, длительное лечение из-за болезни;

- присвоение 1 или 2 группы инвалидности;

- смерть.

Выше перечислены общие страховые случаи. Каждый из них (кроме последнего) может быть конкретизирован. Например, компания может установить перечень болезней, в отношении которых может быть оформлена страховка. Например, инсульт, онкологические заболевания, инфаркт и т.п. При этом надо понимать, ни при каких обстоятельствах к страховым не относятся случаи сознательного причинения себе вреда.

По-крупному, стоимость страховки здоровья (величина страховой премии) зависит от количества рисков, их глубины и вероятности наступления страховых случаев. Чем рисков больше, чем они глубже и вероятней, тем дороже обойдется полис.

Рассмотрим влияние некоторых основных факторов на стоимость страхования здоровья.

- Пол. Как правило стоимость страховки для мужчин выше. Это связано с тем, что продолжительность их жизни меньше, они чаще подвержены сердечно-сосудистым заболеваниям.

- Возраст. Для пожилых граждан устанавливаются повышенные коэффициенты. Поэтому стоимость страховки для них выше.

- Характер работы. Учитывается опасность травм и вероятность их получения в профессии гражданина.

- Заболевания. Если гражданин при оформлении страховки уже страдает хроническими болезнями, то страховка здоровья для него будет дороже.

- Размер страховой выплаты. Стоимость полиса пропорциональна выплате, которую гражданин получит при страховом случае.

В любом случае итоговая цена полиса страховки здоровья и жизни определяется по результатам общения гражданина со страховой компанией.

Все отделения Сбербанка в городе Йошкар-Ола на карте, схема проезда, режим работы

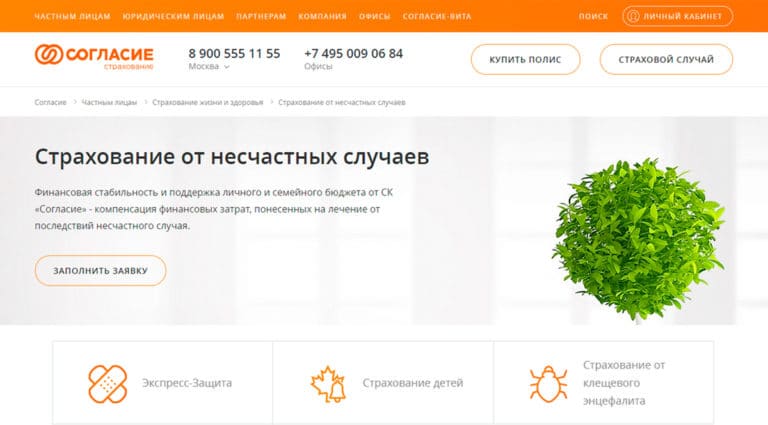

Согласие

Если хотите финансово защититься от несчастного случая, травмы, удара током обратите внимание на страховые продукты компании Согласие. В тарифной линейке представлено несколько коробочных предложений с фиксированными выплатами и онлайн-конструктор с возможностью подбора индивидуальных условий страховки

Среди готовых тарифов можно подобрать полис для школьника, автолюбителя, спортсмена и любителя экстремальных развлечений.

Одним из наиболее популярных предложений является тариф «Оптима», который включает покрытие от несчастных случаев и возмещает дополнительные расходы, связанные с госпитализацией, хирургическим вмешательством, временной нетрудоспособностью. В программе можно выбрать срок страхования от 1 месяца до года, а также отметить территорию покрытия полиса.

Семейный полис позволяет застраховать себя, близких родственников, детей от несчастных случаев на 24 часа в сутки. Программа покрывает нахождение в школе, занятия спортом, вождение автомобиля, опасные профессии. Для уточнения условий и консультации со специалистом, можно написать в онлайн-чат на сайте. Сотрудники работают круглосуточно и оперативно отвечают на возникающие вопросы.

Порядок действий при страховом случае

Если застрахованное лицо потеряло трудоспособность или лишилось жизни в результате одного из указанных в договоре факторов, то для того, чтобы получить выплаты, следует действовать по определенному алгоритму:

- Сразу обратиться к врачу или вызвать скорую.

- В течение оговоренного периода уведомить страховщика о страховом случае.

- Предоставить представителю компании заявление с приложенными документами, которые потребуется представитель страховой компании.

- При посмертной компенсации заявитель должен предоставить сведения, подтверждающие его право на получение денежных средств.

Рассмотрение предоставленной документации длится в пределах 10-60 дней.

Если со стороны страховщика поступил отказ, кажущийся необоснованным или сумма выплат оказалась ниже ожидаемых, клиент вправе обратиться в ЦБ РФ, который контролирует деятельность подобных компаний. Если две стороны процесса не могут урегулировать проблему мирным путем, есть возможность добиться решения вопроса в суде.

Выводы

Итак, процедура онлайн-страхования по сути очень сильно похожа на заполнение кредитной заявки в Интернете. С одной стороны, такая процедура сокращает время, которое вы потратили бы на сдачу документов, с другой – решение по страхованию во многих случаях невозможно без визита агента и осмотра собственности.

В любом случае онлайн-страхование это хотя и пробная, но удобная и для клиентов, и для страховых компаний инициатива, и мы рассчитываем, что в будущем ее недостатки будут полностью устранены. Более того – многие виды страхования (например, жизни, автогражданской ответственности, ДМС, накопительное и пенсионное) вообще не требуют личного взаимодействия со страховым агентом, а значит, могут быть переведены на полностью удаленную основу.