Страховка за границу: где лучше и дешевле

Содержание:

- Что покрывает медицинское страхование выезжающих за рубеж специалистов

- Сравнение

- Основные условия договора страхования

- Альфастрахование – туристическая мед страховка с риском коронавирус

- Какая страховка требуется для выезда за рубеж

- От чего зависит стоимость полиса

- Какую выбрать страховку для поездки за границу?

- Дополнительные варианты

- Курсы валют Сбербанка в Сергиевом Посаде сегодня

- Страхование. Вопросы и ответы.

- «Ингосстрах» — Калькулятор Расчета Стоимости Страховки Путешественников

- ERV — страхование путешествующих (с риском Covid-19)

- Из чего состоит полис страхования

- Страховая премия выплачивается из-за возникновения следующих событий, повлекших отказ от поездки

- Страховые риски для туристов

- ? Страховка для выезда за границу

- Zetta Страхование

Что покрывает медицинское страхование выезжающих за рубеж специалистов

Медицинское страхование для работы за рубежом, так же как и для отдыха, покрывает расходы:

- на оказание первой помощи, в случае неожиданного заболевания или несчастного случая;

- осмотр врача;

- медикаменты, назначенные врачом;

- простейшие средства фиксации, антисептики, такие как бинты, гипс;

- транспортировку до больницы;

- лечение в стационаре;

- при необходимости срочной стоматологической помощи, покрываются и затраты на срочную стоматологическую помощь.

Если лечение в больнице продлится дольше 10 суток, Вас может посетить один родственник, его приезд и проживание тоже будет оплачено страховой компанией, при наличии у Вас полиса медицинского страхования.

Медицинское страхование для работы за рубежом покроет Ваши затраты на эвакуацию, с медицинским сопровождением, в страну постоянного проживания, в том случае, если требуется произвести операцию, которую не могут сделать специалисты той страны, в которой Вы работаете. В случае гибели работавшего за рубежом специалиста, медицинское страхование покроет расходы на репатриацию.

Если в страну, где Вы будете работать с Вами поедут маленькие дети и останутся без присмотра, когда Вы попадете надолго в больницу, страховая компания покроет расходы, на эвакуацию и сопровождение детей на Родину.

Страхование для работы за рубежом покроет расходы на поиск, если Вы будете нуждаться в такой помощи, что реально вероятно в стране с незнакомой местностью, языком, обычаями. Известны случаи, когда наши сотрудники, отправившись на абсолютно мирную рыбалку, оказывались в плену у каких то местных князьков, по незнанию, забредя на территорию частной собственности. В незнакомой местности элементарно можно заблудиться.

Вы можете подумать, что работая, можете себе обеспечить лечение и самостоятельно, но подумайте о том, что это будет гораздо дороже, чем приобретение страхового полиса.

Сравнение

Оформление страховки выступает обязательным условием при посещении некоторых государств. К примеру, для получения визы Шенгена нужно оформить страховой полис. Требование установлено консульствами и визовыми органами. Часть стран не требуют приобретать полис для того, чтобы попасть на их территорию. Рекомендуется приобрести полис, так как в путешествии может произойти много чего

Обращают внимание, что:

- посещение заграничного терапевта обходится 50-200 долларов;

- без рецепта купить лекарства не получится.

Закон, принятый на федеральном уровне под № 155 содержит требование относительно приобретения полиса. Законодатель говорит, что турист при выезде из страны должен купить страховку. Установлено ограничение по сумме. Она не должна быть меньше двух миллионов. В документ включены разные услуги. Все расходы, понесенные в связи с заболеванием за границей – берет на себя страховая. Это оплата лечения и препаратов

Обращают внимание, что страховщики устанавливают условие по поводу нахождения в состоянии алкогольного опьянения. Если человек пьян – страховая не заплатит

Предусматриваются дополнительные возможности. Пользоваться ими можно безвозмездно или на платной основе. Это зависит от компании. В список входят:

- Защищают гражданскую ответственность. Покрывается любая сумма ущерба. Учитывается вред, причиненный туристом третьему лицу. Покрытию не подлежит ущерб, причиненный во время вождения машины. Для этого потребуется купить другую страховку.

- Страхованию подлежит имущество, принадлежащее туристу. Это касается утери вещей во время перелета, их кражи.

- Отмена перелета. Путешественнику оплатят стоимость билетов, бронь номера в гостинице. Причины на отмену должны быть уважительными и серьезными. К примеру, заболел сам турист или его близкий.

Обращают внимание, что страховка багажа предусматривает сбор документации, в случае кражи. На это придется потратить много времени и сил

Страховать могут человека от травм, полученных во время занятия спортом. Для приобретения полиса обращаются в офис страховщика или официальному сайту. Второй вариант проще, так как не требуется выходить из дома. Такой документ действителен. Его примут все консульства, чтобы оформить визу. Электронный документ потребуется распечатать. Если выбрать оформление полиса онлайн, то турист получает возможность оформить страховку в любой время и любой день. Это могут быть выходные.

Электронный документ обладает преимуществами:

- не потребуется тратить время на посещение офиса страховщика и ждать своей очереди;

- программа страхования выбирается спокойно, учитываются все параметры.

К плюсам отнесено то, что утратить или забыть полис не получится. Документ всегда можно скачать с электронной почты. Возникают ситуации, что человек покинул страну без оформленного полиса. В этом случае онлайн можно обратиться к страховщикам и оформить акт. Некоторые страховщики позволяют гражданам во время нахождения в другой стране делать полиса. Действие бумаги начинается спустя пару-тройку дней. Отсчет начинается с момента внесения оплаты.

Основные условия договора страхования

Оформляя медицинскую страховку для выезда за границу, нужно как минимум знать правила страхования. Они свои у каждой страховой компании. Правила выдаются клиентам вместе со страховым полисом, еще их можно найти на сайте страховой компании.

Несмотря на то, что правила утверждаются каждым страховщиком самостоятельно, определенные положения у них совпадают. В частности, случаи, при которых страховка не действует, такие:

- обострения хронических заболеваний или другие болезни (если сами заболевания были диагностированы и известны до отъезда или до оформления полиса);

- отравление алкоголем или наркотическими веществами;

- получение травмы из-за нарушения правил личной безопасности (умышленные травмы).

Медицинская страховка оформляется на определенный срок. При этом страховка может быть однократной (действует только на одну поездку на некоторый срок) или же многократной (выезжать можно любое количество раз, ограничивается только срок действия).

Страховой полис для выезжающих за рубеж содержит несколько важных условий. Эти условия отличаются для разных страховых компаний или даже для разных видов страховок внутри одной компании. Приведем самые важные условия страхования:

1. Сумма страхового покрытия – это максимальная сумма, которую страховая компания может компенсировать при наступлении страхового случая. Минимальная сумма у российских страховщиков составляет 30 000 евро, но у многих компаний она выше. Может отличаться для разных стран назначения – в США, например, минимальное покрытие по страховке – 50 000 долларов.

2. Наличие и тип франшизы.

Франшиза – это сумма, которую при наступлении страхового случая уплачивает сам застрахованный. Это мера нужна для того, чтобы застрахованные понимали степень ответственности за свое здоровье.

Франшиза бывает условная (если ущерб больше нее – страховщик покрывает всю его сумму) и безусловная (если ущерб больше франшизы, страховщик покрывает его сумму за минусом франшизы). Обычно покупают полисы с франшизой, потому что они на 20-30% дешевле. Но стоит учитывать сумму франшизы и на всякий случай иметь такую сумму при себе.

3. Условия покрытия расходов. Страховка может быть сервисной и компенсационной. В первом случае страховая компания непосредственно организует лечение человека за границей и оплачивает счета напрямую клиникам. При компенсационном варианте все расходы оплачивает клиент, а страховая компенсирует их сумму по возвращению на родину. В российской практике чаще используется сервисный вариант, для этого у страховых компаний за рубежом есть связи со специальными компаниями-ассистанс.

4. Сумма расходов без согласования со страховой компанией. Если такое условие оговаривается, то даже в экстренной ситуации застрахованный должен будет связаться со страховой компанией и согласовать расходы на лечение. В противном случае их сумма не будет компенсирована. Соответственно, такое условие есть только при компенсационном страховании.

5. Дополнительные опции – включаются по желанию страхователя. Это может быть страховое покрытие спортивных травм, страховка на случай опоздания на авиарейс из-за проблем со здоровьем, особые условия лечения, и т.д. Все эти опции влияют на конечную стоимость страхового полиса.

6. Условия расторжения договора страхования, форс-мажорные и иные обстоятельства. Эти условия тоже нужно знать, чтобы в нужный момент не оказаться без действующего страхового полиса за границей.

Итоговая сумма страховой премии (стоимость страховки) зависит практически от всех этих условий. Так, при выборе страховки с повышенной суммой возмещения, без франшизы и с некоторыми дополнительными опциями нужно быть готовым заплатить больше.

Альфастрахование – туристическая мед страховка с риском коронавирус

Альфа Страхование работает с тремя ассистансами — Class Assistance, Savitar Group и Global Voyager Assistance. Это одна из лучших страховых компаний, защищающая от коронавируса даже в тех странах, где уже объявлена эпидемия. Дополнительно человек страхуется от лихорадки Денге и травм, полученных в результате активного отдыха. Оплачивается 100% на эвакуацию детей и на стоматологическую помощь (сумма от 150 евро).

Для многих стран страховка путешественника Альфастрахование является идеальным вариантом, так как полис покрывает все риски связанные с заболеванием Коронавирусом — Covid-19. Что например, является идеальным вариантом страховки туриста в Турцию с риском Коронавирус. К тому же данный риск указан прямо в страховом бланке Альфастрахование — что подходит для страховки путешественника в Украину.

Полис Альфа Страхование оформляется до выезда из страны. Лечение от коронавируса предусмотрено в страховке «Классик» и «Эконом». Покрываются все траты человека, связанные с нахождением в 14-дневном карантине и госпитализации.

При необходимости компания покрывает возвращение в страну, в том числе переезд от отеля до аэропорта. Кроме того, при заболевании коронавирусом Альфа Страхование оплачивает билеты в обе стороны на визит родственника или близкого человека.

Какая страховка требуется для выезда за рубеж

Риски, которые могут угрожать путешественнику, зависят от страны, которую он хочет посетить. В тропических Таиланде, Вьетнаме и Индии это жаркое солнце, непривычная флора, насекомые-переносчики инфекций, специфическая кухня и некачественная вода. В жарких и сухих Турции и Египте можно получить солнечный удар или отравиться некачественной пищей. На горнолыжных курортах Альп легко получить травму или обморожение во время очередного спуска. Даже в безопасных европейских городах можно простудиться или получить несварение.

Медицинские услуги в других странах могут стоить очень дорого. Даже простой визит к врачу-терапевту может стоить более сотни долларов. К тому же, проблемой становится языковой барьер: местные врачи не всегда знают даже английский язык. Все эти проблемы поможет решить медицинская туристическая страховка. При наступлении проблем со здоровьем во время поездки страховая компания поможет оплатить лечение и проведет переговоры с клиникой.

Как правило, медицинская страховка покрывает наиболее вероятные риски и основные медицинские расходы — прием у врача, обследование, госпитализацию и другие. На обострения хронических заболеваний, аллергии и некоторые другие угрозы здоровью и жизни она не распространяется. Можно оформить полис, включающий эти опции, но он будет стоить дороже. Полис покрывает оплату переговоров со страховой компанией, а также доставку застрахованного на родину в случае серьезного ухудшения состояния или смерти.

Также наличие страховки — это одно из условий въезда в некоторых странах. Например, она необходима для получения шенгенской визы. К полису при этом предъявляются строгие требования — определенная сумма покрытия, действие в течение всего срока поездки, отсутствие страховой франшизы и другие.

При выборе страховки учитывайте наиболее вероятные риски во время поездки и требования к полису (можно уточнить в консульстве страны, в которую вы выезжаете). Подберите полис, который сможет покрыть все необходимые расходы

От чего зависит стоимость полиса

Ее определяет ряд параметров:

- возраст туриста;

- количество дней пребывания;

- страна пребывания;

- страховая сумма;

- тип отдыха.

Правильно укажите тип отдыха, который зависит от цели вашей поездки:

Подойдет, если вы не планируете активного времяпрепровождения во время поездки.

Опция для тех, кто планирует заниматься активными видами спорта: ездой на водном мотоцикле, велосипеде, мопеде, мотороллере, скутере, мотоцикле, а также пляжным волейболом, посещать водные аттракционы, кататься с водных горок и т.д.

Включает езду на снегоходах, катание на горных лыжах, сноуборде, коньках и др.

Опция для тех, кто планирует заниматься альпинизмом, скалолазанием, спуском в пещеры, фристайлом, охотой, дайвингом, а также катанием на горных лыжах или сноуборде на подготовленных трассах выше «красного» уровня, на неподготовленных трассах и вне трасс и т.п.

Данный тип обязателен для участников спортивных соревнований, игр, тренировок, а также занятий любым видом спорта, не включенным в «Активный отдых», «Зимний активный отдых» или «Экстремальный отдых».

Обязательное условие для занятий профессиональной деятельностью, являющейся целью выезда за пределы места постоянного проживания.

Какую выбрать страховку для поездки за границу?

Существует очень удобный сервис, который поможет выбрать вам наилучший вариант – Черепаха.ру. Обычно все страховые компании предлагают схожие услуги: медицинское лечение, экстренная стоматологическая помощь, транспортировка в больницу и приобретение лекарств, которые были выписаны врачом.

Стоимость полиса формируется от суммы страхового покрытия. Здесь есть 2 варианта развития событий: вы или выбираете самый дешевый тариф для получения визы (нужно понимать, что в случае, если вы пострадаете, компенсация будет минимальна), или оформляете на любую сумму по своему усмотрению.

Редакция Гиктрипс почти всегда использует два сервиса для сравнения стоимости страховки за границу:

- cherehapa.ru,

- сравни.ру

Оба эти сервиса помогут оплатить и получить страховку не выходя из дома. Они подберут лучшие предложения по компаниям с учетом заданных вами параметров, а Вы уже самостоятельно выберите ту страховую компанию, в которой купите медицинский полис за границу.

Воспользоваться поиском по выбору страховки за рубеж можно прямо в форме на этой странице:

Обязательно почитайте нашу статью про, ТОП 10 самых дешёвых медицинских страховок для поездки за рубеж.

Дополнительные варианты

Кроме рассмотренных выше, можно выбрать и другие страховки. Дополнительные варианты:

- Страховщик Росгосстрах предлагает выплаты во всех государствах вне зависимости от объявления эпидемии. Главные трудности связаны с ассистансами этой организации — Fidelitas, Europ и Gloabal Voyager.

- ВСК защищает на весь период путешествия при условии, что в стране нахождения нет эпидемии. Расходы на карантин страховкой не покрываются.

- Гайде. Компенсирует затраты на лечение от COVID-19 в регионах, где не объявлена эпидемия. Оплачиваются расходы на карантин. После выхода из больницы покрывается проживание в гостинице сроком до 10 дней на сумму до 100 евро. Аналогичные условия действуют и для гостя в случае посещения больного туриста.

- Oxygen. Страховка работает во всех государствах, кроме тех, которые не рекомендованы МИД к посещению и находятся в состоянии эпидемии. Карантин к страховым случаям не относится. Посещение одного родственника оплачивается.

Курсы валют Сбербанка в Сергиевом Посаде сегодня

Страхование. Вопросы и ответы.

Еще немного важных нюансов в получении страхового полиса:

Вы можете купить страховку в другой стране, но помните, что она будет действительна только через 5 дней после ее оформления.

Если у вас появилась возможность провести в другой стране больше дней, чем было изначально указано в страховке, то решением этой ситуации будет оформить еще одну страховку на дополнительные дни пребывания за границей.

Если у вас в планах провести время, катаясь на скутере или спортбайке, то необходимо получать страховку для активного отдыха.

Вы можете вернуть деньги за страховку, если поездка отменилась. Для этого необходимо связаться с технической поддержкой страховой компании.

Немного о конных прогулках

Если вы планируете сесть на лошадь в поездке, то обратите внимание на то, что, если вы будете участвовать в соревнованиях, вам потребуется оформить страховку для активного отдыха. Если же вы просто будете прогуливаться на коне по специализированным тропам, то подойдет и обычная.

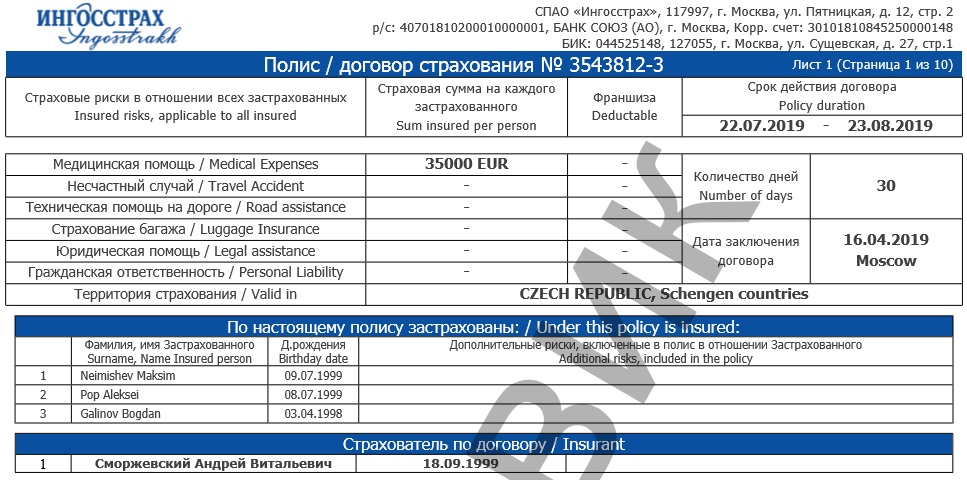

«Ингосстрах» — Калькулятор Расчета Стоимости Страховки Путешественников

Благодаря своим размерам компания обладает широчайшей сетью продаж во всех каналах продаж. Далее мы рассмотрим покупку:

- онлайн на сайте компании;

- онлайн через партнёров-агрегаторов;

- розничные продажи в офисах.

Покупка через официальный калькулятор

Одно из преимуществ компании «Ингосстрах» – наличие на официальном сайте онлайн-калькулятора, в котором можно не только рассчитать стоимость страховки, но и сразу же её приобрести.

2. В форме для расчёта необходимо ввести информацию об условиях страхования, которые будут влиять на стоимость полиса.

- выбрать вид полиса (однократный или многократный);

- заполнить графу с названием государства для посещения;

- прописать точный возраст страхователя на момент расчета;

- указать точные даты отъезда в другую страну и возвращения на родину.

3. После ввода перечисленных сведений нажимаем на кнопку «Рассчитать», и в течение нескольких секунд на экране появится сумма покупки полиса для путешествия, затем можно будет ввести личные данные и купить полис.

Для улучшения страхового продукта на выбор потребителя будет предложено несколько дополнительных рисков, включая гражданскую ответственность, занятия экстремальными видами спорта, техпомощь на дороге и др. Добавочная стоимость к уже рассчитанному полису прописана напротив каждой позиции.

Как уже ранее упоминалось, стоимость полиса можно рассчитать в онлайн-калькуляторе на сайте «Ингосстраха», а затем там же его купить.

4. Чтобы оформить полис заполните поля:

- ФИО, дату рождения и пол;

- данные паспорта и город регистрации;

- электронную почту и номер телефона.

5. Укажите информацию о застрахованных лицах:

- ФИО;

- дату рождения;

- пол (женский или мужской).

6. Для этого нужно ввести данные о своей банковской карте или электронном кошельке: на указанную электронную почту придёт чек, который можно будет предъявить, если по какой-то причине не будет прислан сам полис.

Сравнение цены и покупка через «Черепаха»

Есть отдельный сегмент на рынке — страхование путешественников, который занимают онлайн-посредники. Самые известные из них – и .

Эти сайты представляют собой онлайн-калькуляторы, в которых собраны предложения от десятков страховых компаний. Компания «Ингосстрах» представлена на обеих площадках; там тоже можно купить полис по схеме, аналогичной официальному сайту «Ингосстраха». Чтобы сравнить цены между другими страховыми компаниями:

2. Заполните данные:

- страна поездки;

- дата начала и окончания путешествия;

- количество и возраст туристов.

3. После заполнения данных нажмите «Найти», отобразиться список компаний, риски и цена полиса.

4. Добавьте несколько понравившихся предложений к сравнению. В правом столбце отобразиться список рисков, можно добавить дополнительные страховые случаи.

Так только определитесь со списком рисков, нажмите кнопку «Купить», покупка крайне проста. Электронный полис придет на почту. Данному порталу можно доверять, «Черепаха» продает страховки с 2012 года.

Оформление лично в офисе компании

Компания «Ингосстрах» представлена во всех регионах Российской Федерации, что обеспечивает возможность клиентам приобрести страховку для путешествия за границу в любой точке страны.

Здесь стоимость полиса не отличается от онлайн-страховки, поэтому в случае отсутствия интернета можно спокойно обращаться в офис продаж.

Еще одним способом получения полиса является обращение к консультантам компании. Позвонив по телефонам: +7 495 956-55-55 (для жителей Москвы) или 8-800-100-77-55, можно оформить страхование для путешественников.

Вежливые операторы запишут все данные клиента, и после оплаты вышлют электронный файл на почту или выдадут его бумажный аналог в филиале организации.

По телефону горячей линии компании также оперативно вносятся изменения в полис, если ранее сведения страхователем были введены некорректно.

ERV — страхование путешествующих (с риском Covid-19)

Страховая компания ERV работает с ассистансом Euro-Center Holding. В отличие от Альфа Страхования здесь предоставляется помощь только при отсутствии эпидемии на территории, куда отправляется человек. Существует ряд других болезней и неприятных ситуаций, от которых страхует ERV:

- травмы при активном отдыхе;

- эвакуация детей;

- солнечные ожоги;

- стоматология;

- осложнение беременности (до 31 недели);

- помощь вновь родившемся малышу (программа Optima);

- купирование аллергии и т. д.

Такой набор услуг делает страховку от ERV одним из лучших вариантов на российском рынке. Отметим, что в компании не просто заявляют о защите, но и выплачивают деньги при появлении страхового случая.

При заболевании COVID-19 ERV покрывает все затраты, ведь коронавирус входит в группу обычных вирусных заболеваний и не имеет особого статуса. Но в п. 13 правил страхования сказано, что выплаты не осуществляются в государствах, где объявлена эпидемия / пандемия.

В базовой версии полиса траты на проживание в отеле на 14-дневный период карантина не покрываются. Такая опция предусмотрена в программе «Оптима». По ее условиям можно рассчитывать на компенсацию при покупке билетов на новое число. Ограничение по стоимости жилья — не больше 300 евро за весь срок карантина. При выборе гостиницы обязательно согласование с асистансом.

К заболевшему вправе приехать один человек. Компания ERV компенсирует затраты на проживание в отеле с ограничением до 300 евро и авиабилеты в обе стороны. Деньги выплачиваются только по отношению к одному гостю.

Из чего состоит полис страхования

Как работает медицинская страховка, разобраться сложно, хотя партнеров не так много. Расшифруем определения и принципы, как работает каждый участник. Полис туриста вы получите после оплаты страховой компании.

На отдыхе за рубежом, если с вами что-то случилось, обращайтесь по телефону в assistans (ниже расскажем, что это). Сотрудники компании подскажут о дальнейших ваших действиях. В медицинском учреждении окажут необходимую помощь, предоставят лечение, счет на оплату предоставят компании, в которой вы застрахованы.

Редко, но бывают случаи, когда туристы оплачивают лечение сами, потом страховая компания возмещает им расходы. Предупреждаем сразу: лучше этого не делать, настаивайте на том, что у вас на руках есть страховой полис.

Термины в страховании

- Того, кто заключает договор со страховщиком называется СТРАХОВАТЕЛЕМ или выгодоприобретателем, застрахованным лицом.

- Тот, кто страхует, с кем страхователь заключает контракт (договор), называется СТРАХОВЩИК. Он уплачивает суммы страховых случаев, указанные в договоре, в том числе лечение.

- Под страховыми случаями понимается факт или происшествие, указанное в контракте, по которому возмещаются затраты. Не подлежат возмещению затраты на случаи, которые не вошли в контракт страхования: их называют нестраховыми.

- Под страховой суммой (еще называют: сумма покрытия, лимит ответственности) имеется в виду максимальная стоимость, которую страховая компания готов за вас оплатить. В эту сумму включаются все расходы: медицинские, транспортные, за обслуживание и другие затраты.

- Если страховая сумма, которую выбрали, составляет 50000 евро, а транспортировка с гор обошлась в 20000 евро, то рассчитывайте, что лечить вас будут в пределах 30000 евро.Что нужно знать при выборе медицинской страховки для путешествий.

Страховая премия выплачивается из-за возникновения следующих событий, повлекших отказ от поездки

Программа компенсирует затраты, понесенные по следующим причинам:

Травмы

Получение травмы любой степени сложности застрахованным или его ближайшим родственником вследствие несчастного случая. Травма была получена не раньше чем за 15 дней до даты начала поездки. Важный момент – должно быть медицинское предписание отказаться от поездки.

Досрочное возвращение

Застрахованный вынужден был досрочно вернуться из путешествия. Это связано со смертью, несчастным случаем либо болезнью супруги (супруга) или близких родственников.

Инфекционные болезни

У застрахованного было выявлено инфекционное заболевание не раньше чем за 15 дней до даты начала поездки.Важный момент – должно быть медицинское предписание отказаться от поездки.

Смерть / госпитализация

Невозможность вылета из-за смерти/госпитализации застрахованного либо его ближайшего родственника. Событие произошло не раньше чем за 15 дней до даты начала поездки и сделало ее невозможной.

Участие в судебном разбирательстве

Согласно решению суда, застрахованный должен принять участие в судебном разбирательстве в период, приходящийся на срок страхования.

Призыв в армию

Застрахованный призван на военные сборы или срочную службу после того, как начался срок страхования.

Отказ в выдаче визы

Программа компенсирует затраты, понесенные из-за того, что застрахованному было отказано в получении визы. При этом он своевременно подал все документы, требуемые консульством страны. Исключением является отказ консульствами США и Великобритании.

Задержка возвращения

Застрахованный вынужден задержаться с возвращением из путешествия, хотя его срок подошел к концу. Это связано со смертью, несчастным случаем либо болезнью супруги (супруга) или близких родственников, путешествовавших с ним.

Повреждение или гибель имущества

Имущество застрахованного, за исключением транспортного средства, было повреждено или уничтожено. Событие произошло не раньше чем за 15 дней до даты начала поездки. Оно наступило по причине пожара, стихийного бедствия, противозаконных действий третьих лиц, затопления.

Страховые риски для туристов

Туристические риски классифицируются по причинам возникновения. Среди них:

Воздействие окружающей среды, факторами которого являются:

- климатические условия;

- смена часовых поясов;

- температурный режим.

Активный отдых – сопряжен с травмоопасностью, связанной с занятиями экстремальными видами спорта:

- водный туризм и дайвинг;

- спелеологические путешествия;

- альпинизм, скалолазание, горнолыжный туризм.

Правонарушения, угрожающие финансовыми рисками. Третьи лица могут совершать халатные действия и правонарушения в отношении туристов:

- кражу багажа, документов;

- хищение личного имущества;

- повреждение и/или порчу багажа.

Несчастные случаи (далее – НС), в том числе катастрофы и стихийные бедствия, в результате которых наносится существенный вред здоровью. К следствиям НС относятся:

- получение травм, телесных повреждений, увечий;

- временная/частичная потеря трудоспособности;

- инвалидность;

- смерть.

Внешние технические причины:

- отмена/перенос рейса по независящим от туриста причинам – срыв транзита как следствие;

- консульский отказ заявителю в получении визы иностранного государства.

Страхование туристов, выезжающих за рубеж (далее – ВЗР), можно разделить на 5 основных видов:

- медицинское;

- от НС;

- гражданской ответственности;

- утраты багажа;

- отмены поездки.

Активный отдых

Любителям активного отдыха потребуется оформление расширенной страховки, включающей соответствующую опцию. Этот тип досуга, как правило, подразумевает любительские или профессиональные занятия экстремальными видами спорта. Договор с продавцом пакетной услуги обязательно должен включать следующие пункты:

компенсация оплаты услуг мобильной связи с представителями страховщика в стране пребывания;

возмещение расходов по транспортировке пострадавшего лица по указанному маршруту: место чрезвычайного путешествия (далее – ЧП) – клиника – отель;

четкий, согласованный с клиентом перечень медицинских услуг, покрываемых страховкой;

оплата поисково-спасательных операций;

страхование гражданской ответственности – необходим при участии в групповых развлечениях, несущих риски нанесения третьими лицами по неосторожности ущерба здоровью клиента.

Спортивные программы страхования подразделяются на три типа:

- Дополнительная. Стандартная страховка для поездки за границу содержит опцию «Активный отдых».

- Специальный пакет услуг, покрывающий риски при занятиях любительским спортом.

- Профильный страховой полис для занятий экстремальными и профессиональными видами спорта.

Страховка для шенгенской визы

Посещение зоны Шенгена, в которую входит 26 государств Европы, строго регулируется договорными правовыми нормами содружества этих стран. Все въезжающие туристы должны получить визу и быть застрахованы, а полис – соответствовать следующим критериям:

- гарантировать премию в размере не менее 30 тыс. евро;

- действовать на территориях всех стран Шенгенского договора;

- обеспечивать минимальный набор обязательных медицинских услуг:

- вызов врача;

- стационарное/амбулаторное лечение;

- пребывание в больнице – госпитализация;

- оказание услуг скорой медицинской помощи – транспортировка к доктору и/или в лечебное учреждение;

- возмещение расходов на покупку лекарственных препаратов по рецепту врача;

- медицинскую транспортировку больного из-за границы в страну проживания;

- экстренную стоматологическую помощь;

- перевозку останков в случае смерти – репатриацию;

- действовать в течение всего пребывания путешественника в зоне Шенгена и включать так называемый 15-дневный коридор – запасной период, который страховщик обязан внести в договор с клиентом на случай изменения дат поездки (владельцам мультивиз выгоднее оформлять годовой полис);

- медицинский пакет обязателен и не может содержать франшизы – определенной части убытков, которые компания согласно договору клиенту не возмещает.

Полис для путешествий в безвизовые страны

Государства, разрешающие безвизовый въезд российским туристам – Турция, Таиланд, Египет, Индия – менее требовательны к страхованию, чем страны зоны Шенгена – оно не является обязательным пунктом для визита. Путешественнику предстоит решать самостоятельно, стоит ли ему оформлять полис. Психологический комфорт – важная составляющая заграничной поездки, поэтому опытные турагенты советуют приобретать хотя бы базовый пакет страхования.

? Страховка для выезда за границу

Медицинская страховка – необходимая вещь при совершении различных туристических поездок как по территории Российской Федерации, так и за ее пределами

Однако если для поездок по России все немного проще, то страховке, оформляемой туристом для поездок за границу, следует уделять особое внимание

Как определиться с суммой страхового покрытия

Сумма страхового покрытия зависит от основных требований туриста к тому, каким образом должно происходить медицинское обслуживание в случае, вдруг он вдруг заболеет или получит какую-то травму.

Для поездок по России не всегда обязательно оформлять дополнительную страховку – подавляющее большинство медицинских услуг оказывается по полису обязательного медицинского страхования. Однако в случае необходимости можно оформить специальные виды страховки (у многих страховых компаний они называются полисами путешественников), куда за дополнительную плату могут быть включены возможности обращения в частные клиники, а также дополнительные расходы – например, оплата стоимости вылета вертолета, если заболевание произошло на каком-то горном курорте, и необходима срочная эвакуация с использованием авиации. Хотя санавиация в случае крайне тяжелых состояний больных вылетает и в том случае, если у человека есть полис ОМС.

Все зависит от выбора типа страховки и суммы страхового покрытия. Чем дороже сумма покрытия, тем больше шансов получить максимально качественное медицинское обслуживание.

Какую страховку вы оформляете для себя в путешествиях?

Всегда беру базовую – мне этого достаточно, потому что веду себя на отдыхе предельно осторожноВсегда дополняю нужными мне пакетами – получается, расширеннуюЯ путешествую по России и здесь мне достаточно полиса ОМСПутешествую дикарем, страховку не оформляю

Что входит в базовую страховку?

Базовая страховка – тот вид страхования туриста, который оформляется, например, при покупке каких-то туров в турагентствах или при оформлении шенгенской визы. Платить большую сумму за нее не придется, но и рассчитывать на качественное медицинское обслуживание тоже не приходится – нередко такая страховка покрывает только первичный осмотр врача или сотрудника скорой помощи и назначение первичного лечения. В базовой страховке предусмотрены только минимальные риски, которые могут возникнуть с отдыхающим (например, легкое пищевое отравление или травма). А все оказываемые медицинские услуги, проводимые сверх такой страховки, должны быть оплачены человеком дополнительно из своего кармана.

А что не входит?

В базовую страховку не входят высококвалифицированные медицинские услуги, необходимость в оказании которых может возникнуть у человека на отдыхе – например, даже операция по удалению резко воспалившегося аппендицита по базовой страховке не проводится, так как современные виды такой операции являются высокотехнологичными из-за минимального вреда здоровью человека и очень маленького срока реабилитации.

Кроме того, в базовую страховку не входят консультации специалистов и дополнительные исследования, которые не окажут существенного влияния на осуществление лечения.

Особенности расширенной, отличия от базовой, ее преимущества

Базовую страховку можно «прокачать», докупив дополнительные пакеты опций, например, для беременных или для людей, которые привыкли заниматься спортом везде, где находятся, чтобы сформировать поле защиты себя в случае возникновения спортивных травм.

Ключевым отличием расширенной страховки от базовой является ее стоимость, которая всегда существенно выше, но такое повышение дает возможность «доукомплектовать» базовую версию именно теми направлениями оказания помощи, которые нужны конкретному туристу. Оформление базовой и расширенной страховок возможно не только для заграничных путешествий, но и для поездок по России.

Что делать, если заболел, но не знаю чем — гриппом, ОРВИ или коронавирусом

Читать

Какая ответственность грозит нарушителям карантинных условий

Подробнее

Что показывают тесты на антитела к коронавирусу и насколько они точны

Смотреть

Zetta Страхование

Страховая компания Zetta удобна в использовании, потому что можно сделать все в одном месте (страховка автомобиля, купить страховку путешествия, застраховать имущество и бизнес). С помощью интернета можно купить онлайн страховку и продлевать ее в личном кабинете на сайте Zetta.

Стоимость ВЗР начинается от 70 рублей и зависит от региона проживания, страны пребывания, суммы выплат и возраста. Полис обеспечит медицинскую помощь пострадавшему, покроет транспортные расходы и прием у стоматолога за границей.

Полная страховка нужна, чтобы покрыть расходы эвакуации, повреждения, сильных травм и гибели. Недорого купить полис можно если состоите в браке, если вам более 25 лет и есть виза для поездки в страны шенгенского союза.