Swift (свифт) код банка

Содержание:

- Описание процедуры SWIFT-перевода

- Лимиты и комиссии

- Тарифы и другие условия перевода

- Принципы работы

- Альтернативы

- Как подключить систему SWIFT

- Как совершить перевод BIC code?

- Односторонние диапазоны

- Логические операторы

- Особенности работы SWIFT-системы

- Как расшифровать код

- Понятие и определение платежной системы Свифт

- Плюсы и минусы SWIFT-переводов

- Until today, more relevant than ever before

Описание процедуры SWIFT-перевода

Отправка средств

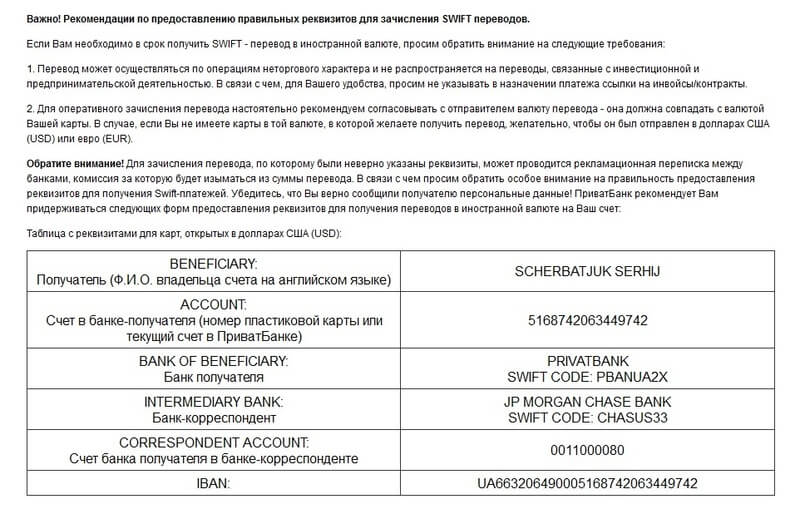

Международная система денежных переводов SWIFT объединяет тысячи банков по всему миру. Первые российские банки начали подключаться к ней еще в 1989 году. В Украине одним из участников системы является ПриватБанк. Чтобы житель России смог отправить деньги жителю Украины, сообщите отправителю такую информацию:

- Фамилия, имя, адрес и почтовый индекс получателя.

- 16 цифр номера карты ПриватБанка.

- Адрес ПриватБанка и его наименование на русском или английском языке.

- Название банка-корреспондента. Для переводов в долларах посредниками является JP Morgan Chase Bank и The Bank of New York Mellon. Платежи в евро осуществляются через два финансовых учреждения: J.P.Morgan AG и Commerzbank AG Frankfurt am Main Germany.

- Счет ПриватБанка в банке-корреспонденте.

- Также указываются SWIFT-коды ПриватБанка и его корреспондентов.

SWIFT

Чаще всего платеж из России осуществляется в рублях, поэтому понадобятся дополнительные данные:

- счет корреспондента в банке-посреднике. Корреспондентом для операций выступает ОАО «Белинвестбанк», посредником – ПАО «Сбербанк»;

- SWIFT-код, а также БИК, ИНН и КПП Сбербанка;

- счет Сбербанка в Главном Управлении Банка России.

Реквизиты для зачисления SWIFT перевода содержат большой объем информации, поэтому не берите их из первой попавшейся интернет-выдачи. Взять данные именно для своей карты можно:

- В системе удаленного банкинга. Зайдите в личный кабинет Приват24, далее вкладка «Все услуги», пункт меню «Инфо». Укажите, на какую карту должен поступить платеж. Справка с реквизитами будет представлена в формате PDF или HTML. Документ можно отправить себе на электронную почту, а затем переслать отправителю.

- В банкомате ПриватБанка. Вставьте карту в банкомат, введите пин-код, а затем нажмите пункт меню «Настройки». Нужная информация сразу на экране не появится, поэтому нажмите кнопку в правом нижнем углу «Еще настройки», а уже затем будет возможность запросить реквизиты для пополнения карты. Аналогичную операцию можно провести через терминал.

С реквизитами клиента ПриватБанка, житель России должен обратиться в банк, который является участником системы SWIFT. Это такие крупные российские банки как: Сбербанк, Альфа-банк, ВТБ, ФК «Открытие», Уралсиб, Восточный, Возрождение, Газпромбанк, Дельтакредит и многие другие.

Полный перечень участников системы можно найти на сайте Российской Национальной Ассоциации СВИФТ.

Отправителю понадобится при себе иметь паспорт. Если сумма перевода свыше 5000 долларов, то согласно российскому законодательству, в банк необходимо предоставить документы для прохождения валютного контроля. У некоторых банков, в частности у Сбербанка, перевод можно отправить самостоятельно из личного кабинета удаленного банкинга. Назначение платежа при оформлении операции должно быть «перевод личных средств».

Получение денег на карту

Зачисление платежа на карту происходит без участия клиента. Пересылка между банками занимает 1-3 дня, после чего деньги поступают в ПриватБанк.

О поступлении на карту для выплат суммы свыше 1000 гривен, клиент будет уведомлен через избранный канал коммуникации. Если карта виртуальная, то уведомления приходят по каждой операции, независимо от суммы. Снятие денег в банкомате не ограничено.

Лимиты и комиссии

Услугу Свифт-перевода предоставляют тысячи банков, поэтому лимиты и комиссии зависят от правил конкретной кредитной организации. Например, в Сбербанке сегодня действуют такие условия:

- максимальный лимит отсутствует;

- комиссия за транзакцию в рублях 2% (минимально 50, максимально 1500 р);

- комиссия за транзакцию в иностранной валюте 1% (минимально 15, максимально 250 единиц соответствующей валюты);

- срок зачисления – не более 48 часов;

- отмена транзакции – возможна.

В других компаниях условия сходные, но имеют отличия. Например, в ВТБ комиссия составляет 1,5% за транзакцию в иностранной валюте. При этом минимально взимается 15 валютных единиц, а максимально – 350. В отдельных кредитных организациях могут быть другие сроки, но наибольшее время для перевода составляет 7 суток.

Перечислить деньги можно как в будние, так и в выходные и праздничные дни (если работает отделение). Причем банк заранее предупреждает, как пойдет платеж:

- напрямую к получателю;

- через посреднические организации.

Последний вариант наблюдается только в отдельных случаях, когда между банковскими организациями отравителя и получателя нет соответствующей договоренности. Средства сначала поступают посреднику, после чего передаются по цепочке вплоть до конечного адресата. В подобных ситуациях возможно увеличение как комиссии, так и срока зачисления, о чем банк предупреждает заранее.

Тарифы и другие условия перевода

Каждая кредитная организация в индивидуальном порядке разрабатывает условия для SWIFT платежей и самостоятельно устанавливает размер комиссии. Например, Сбербанк – первый на территории России оператор системы, он раньше других начал проводить переводы через SWIFT. Желающим отправить деньги через Сбербанк нужно знать о следующих условиях:

переводить можно любую сумму, так как отсутствуют ограничения по минимальному и максимальному лимиту (но если перевод превышает 5 000 долларов, то нужно документально подтвердить источник происхождения денег, такая норма введена для предупреждения легализации доходов полученных преступным путем);

деньги доходят до получателя в течение 2 суток;

после отправки денег перевод при необходимости можно отозвать.

За отправку денег Сбербанк взимает комиссию:

| Название валюты | Тариф (% от суммы транзакции) | Максимальная комиссия | Минимальная комиссия |

|---|---|---|---|

| Рубли | 2% | 1500 руб. | 50 руб. |

| Иностранная валюта | 1% | 200 у. е. | 15 у. е. |

Если деньги отправляются в банк другой страны, у которого нет корреспондентского счета в российском банке, то клиенту нужно предоставить менеджеру БИК банка-корреспондента и номер открытого в нем счета. При рублевых переводах следует учитывать один нюанс: если получателю нужны деньги именно в этой валюте, то у него должен быть открыт в своем банке рублевый счет, в противном случае при зачислении средств кредитная организация автоматически выполнит конвертацию в национальную валюту.

Лучшим решением для любого клиента в России станет открытие мультивалютного счета/карты, благодаря чему внутри РФ он сможет делать рублевые SWIFT-переводы, а за рубеж отправлять деньги в указанной валюте.

Частные клиенты и бизнес могут отправлять деньги по SWIFT не только в рабочие дни. Система работает без перерывов, в выходные и праздники, благодаря чему банки не могут отказать клиентам в проведении переводов. Если отделение не работает, то клиент может провести транзакцию через личный кабинет интернет-банкинга или мобильное приложение. Но если у клиента нет счетов в этом банке, придется ждать начала рабочего дня и проводить платежи через кассу.

Принципы работы

Так как безналичные переводы денежных средств в наше время являются, по сути, простыми информационными сообщениями о передаче некоторого количества денежного эквивалента владельцем одного счёта владельцу другого, понадобилось сформировать определённые правила, чтобы обеспечить надёжность и безопасность. Основным из них является предоставление данных о получателе.

В SWIFT-системе можно переводить деньги лишь на счета в банках. Поэтому необходимо подтверждение следующего набора данных:

- уникального кода банка-получателя в системе, помогающего идентифицировать финансовую организацию, на реквизиты которой отправляется перевод;

- названия банка-получателя, которое соответствует международным реестрам и соглашениям;

- полного имени (для физических лиц) или полного названия организации (для юридических лиц) получателя;

- номера счёта получателя (для зачисления денежных средств);

- суммы и валюты перевода.

В большинстве случаев вся необходимая информация предоставляется на официальном сайте банка. Все данные должны указываться без ошибок. Иначе перевод будет обрабатываться намного медленнее, особенно если в операции участвуют посредники. Может возникнуть ситуация и посерьёзнее: если платёж потеряется, его розыск обойдётся корреспонденту довольно дорого.

Особенностью оформления считается и то, что отозвать перевод или возвратить его, чтобы откорректировать, система разрешает, но при этом будет весьма ощутима потеря времени и денег. Подобные действия могут быть доступны до того, пока деньги не дошли до получателя.

Альтернативы

В России

Основная статья: Система передачи финансовых сообщений

На случай отключения России от международной межбанковской системы Банк России, начиная с декабря 2014 года, предоставляет кредитным организациям свою систему передачи финансовых сообщений (СПФС) в формате SWIFT о внутрироссийских операциях. По итогам 2017 года доля внутреннего трафика (передачи финансовых сообщений между российскими организациями) составила 78 % от общего количества сообщений, отправляемых российскими пользователями SWIFT.

Банк России надеется обезопасить банки от возможных проблем в случае отключения от системы международных расчётов SWIFT. ЕС в сентябре 2014 года и в январе 2015 призвал к новым ограничительным мерам в отношении России, в том числе к отключению России от системы SWIFT.

Принципиальным отличием от существующей системы SWIFT является изменение топологии передачи данных с топологии «звезда» на топологию «дерево» (иерархическую). В отличие от системы SWIFT, функционирующей в единственном варианте, в мире может работать любое количество CyberFT Exchange Server, поддерживающих между собой прямые связи.

В Китае

Основная статья: CIPS

8 октября 2015 года Китай запустил свою систему межбанковских платежей, Cross-Border Interbank Payment System (CIPS).

В ЕС

- Основная статья: Instrument in Support of Trade Exchanges (англ.)русск.

В июне 2019 года первая транзакция прошла в новой платежной системе Instrument in Support of Trade Exchanges (INSTEX). Штаб-квартира системы находится в Париже. Система создана в январе 2019 года для торговли европейских стран с подсанкционным Ираном мимо американских санкций против этой страны.

Как подключить систему SWIFT

Перевод денег всегда происходит безналично. Необходимо обратиться в ближайший банк, который включен в список SWIFT и создать сообщение. Данные заполняет отправитель буквами латинского алфавита.

Перечень сведений, необходимых для формирования перевода по системе SWIFT:

- уникальный код банка получателя, аналогичный российскому БИК. Запросить его можно предварительно, связавшись со службой поддержки финансовой организации получателя или на сайте своего банка;

- числа кода страны. Обычно это 2 цифры;

- необходимо указать коды обоих городов, между которыми планируется финансовый перевод;

- непосредственно числовой номер филиала. Обычно это 3 цифры;

- имя, фамилию частному лицу, или наименование компании юридическому лицу, согласно правилам, необходимо вписать без сокращений;

- номер банковского счёта получателя. В формате международного соглашения он обозначается как IBAN;

- валюта денежная сумма перевода.

При вводе ошибки не допускаются. При их наличии:

- транзакция по переводу невозможна;

- перевод может быть совершен постороннему лицу;

- платеж может быть утерян, а его розыск подлежит оплате отправителем.

Отозвать платеж для корректировки возможно, если ошибка обнаружена сразу. Но любое дополнительное действие платное. Как правило, возврат операции штрафуется суммой в размере от 20 до 100 американских доллара ($).

3.1. Валюта

Допускается при формировании платежа использование любой национальной валюты.

Поэтому, переводить средства можно как в валюте, установленной государством получателя, так и в любой другой. Но несовпадение валют в процессе транзакции повлечет участие в процессе перевода третьей стороны – банка-корреспондента, а значит – потребуется доплатить некоторую комиссию. Индивидуальный SWIFT code сторонней организации следует указать в сообщении отправителя.

3.2. Комиссия

Процент за использование SWIFT определяется в зависимости от планируемой к отправлению суммы. Обычно она составляет не более 0,1 – 2%. Любые ответы относительно конечного размера комиссии можно получить от оператора перед созданием перевода.

3.3. Сроки

От момента передачи данных в банковскую систему до зачисления средств на банковский счет получателя проходит около 1 суток.

При участии в транзакциях третьих финансовых организаций время передачи данных увеличивается.

Также время передачи данных зависит от их скорости обработки банком получателя. Максимально время ожидания перевода не превышает 5 дней, а среднее время обработки данных составляет 2 или 3 дня.

3.4. Ограничения

Законодательством России, в частности, Федеральным Законом №1783 предусмотрено, что размер суммы, зачисляемый на счет иностранного банка, не может превышать 5 000 американских долларов ($) в сутки. Сверхлимитный размер отправления необходимо подтвердить официальными документами.

Как совершить перевод BIC code?

Для отправки денег с помощью системы SWIFT потребуется паспорт гражданина РФ и документация, подтверждающая, что сделка проводится на законных основаниях (например, акт о поставке товаров). Также потребуется указать сведения о получателе, отправителе и посреднике (если он есть):

Для отправки денег с помощью системы SWIFT потребуется паспорт гражданина РФ и документация, подтверждающая, что сделка проводится на законных основаниях (например, акт о поставке товаров). Также потребуется указать сведения о получателе, отправителе и посреднике (если он есть):

- SWIFT-код для перевода денег (SABRRUMM – шифровка головного офиса Сбербанка, дополнительно указывается номер филиала);

- Название банка-получателя (SBERBANK);

- Личные данные адресата или наименование компании;

- Номер счёта адресата (для стран, входящих в Евросоюз используется IBAN-код);

- Полное название банка-корреспондента и его международный шифр. Эти данные понадобятся в том случае, если валюта трансфера отличается от валюты государства, куда переводятся деньги.

Сведения для SWIFT-перевода предоставляются на английском языке.

Если хотите отозвать платеж, то необходимо написать заявление. Сделать это можно только до того момента, как адресат получит отправленную сумму. Денежные средства перечислят назад на счёт отправителя, за минусом комиссионного сбора.

Возможность перевода через Сбербанк Онлайн по сообщению банка будут доступен в ближайшее время, на данный момент переводы осуществляются в офисах.

Как узнать SWIFT-код?

Простой и доступный вариант – уточнить свифт-шифр, а также остальные реквизиты для проведения трансфера у сотрудников Сберегательного банка. Также подобные сведения находятся на официальном сайте кредитного учреждения или РОСССВИФТА.

Простой и доступный вариант – уточнить свифт-шифр, а также остальные реквизиты для проведения трансфера у сотрудников Сберегательного банка. Также подобные сведения находятся на официальном сайте кредитного учреждения или РОСССВИФТА.

SWIFT-код Московского филиала Сберегательного банка по адресу ул. Вавилова дом 19 имеет обозначение SABRRUMM.

Свифт-коды для совершения международных переводов, наименование и адрес представительства, а также область, где находится филиал:

- SABRRUMM011 — Операционное управление;

- SABRRUMMAC1 — Алтайский регион;

- SABRRU66 — Иркутский регион;

- SABRRU66CHT — Чита;

- SABRRUMMNA1 — Нижний-Новгород, Владимир, Киров, Мари Эл, Мордовия, Татарстан, Чувашия;

- SABRRUMMKR1 — Красноярск, Тыва, Киров, Хакасия;

- SABRRU8K — Хабаровск, Амурская область, Сахалин, Приморский регион;

- SABRRU8KBLG — Благовещенск;

- SABRRU8KUSR — Уссурийский регион;

- SABRRU8KVLD — Владивосток;

- SABRRU8KBRB — Биробиджан;

- SABRRUMMTN1 — Тюмень, Омск;

- SABRRUMMPC1 — Пермь, Коми, Удмуртия;

- SABRRUMMSE1 — Самара, Волгоград, Саратов, Оренбург, Ульяновск, Пенза, Астрахань;

- SABRRUMMYA1 — Ярославль, Архангельск, Вологда, Иваново, Кострома;

- SABRRUMMMA1 — Магадан, Камчатка, Чукотка;

- SABRRU2P — Санкт-Петербург, Псков, Мурманск, Карелия;

- SABRRU2P920 — Калининград;

- SABRRUMMSP1 — Ставрополь, Дагестан, Ингушетия, Кабардино-Балкария, Калмыкия, Карачай-Черкессия, Северная Осетия;

- SABRRUMMNH1 — Новосибирск, Кемерово, Томск;

- SABRRUM3 — Московская область, Тула, Брянск, Рязань, Тверь, Калуга, Смоленск;

- SABRRUMMEA1 — Екатеринбург, Челябинск, Курган, Башкирия;

- SABRRUMMVH1 — Воронеж, Белгород, Липецк, Тамбов, Орел, Курск;

- SABRRUMMRA1 — Ростов, Краснодар, Адыгея.

Если подобные сведения нельзя узнать, просто не указывайте код регионального подразделения и платеж будет проведен через головной офис.

Односторонние диапазоны

Операторы замкнутого диапазона имеют себе альтернативу — диапазон, который продолжается насколько возможно, но только в одну сторону, например, диапазон, который включает все элементы массива, начиная от 2 и до последнего индекса. В этих случаях вы можете пропустить значение с одной стороны оператора диапазона. Этот тип диапазона называется односторонним, потому что оператор имеет значение только с одной стороны. Например:

Оператор полузамкнутого диапазона так же имеет одностороннюю форму, которая записывается только с одним конечным значением. Точно так же как и в случае, когда вы включаете значение в обе стороны, конечное значение не является частью самого диапазона. Например:

Односторонние диапазоны могут быть использованы в разных контекстах, а не только в сабскриптах. Вы не можете итерировать по одностороннему диапазону, который пропускает первое значение, потому что становится не очевидным, где должна начинаться итерация. Вы можете итерировать по одностороннему диапазону, который пропускает последнее значение, однако, так как диапазон длится бесконечно, убедитесь, что вы добавили условие окончание итерации в цикл. Вы так же можете проверить имеет ли односторонний диапазон конкретное значение, что показано ниже:

Логические операторы

Логические операторы изменяют или комбинируют логические значения типа Boolean (булево) — true и false. Язык Swift, как и другие C-подобные языки, поддерживает три стандартных логических оператора:

- логическое НЕ (!a)

- логическое И (a && b)

- логическое ИЛИ (a || b)

Особенности работы SWIFT-системы

СВИФТ предполагает возможность перевода средств между всеми банковскими структурами, которые входят в сообщество.

- организации;

- частные лица;

- индивидуальные предприниматели.

Не обязательно открывать счета для выполнения перевода денег, операция производится через транзитные счета участников системы.

К особенностям услуги относится более длительный срок исполнения перевода и меньшая плата по сравнению с мгновенными переводами Western Union или Contact. На выполнение одной операции может уйти до 1 недели. Минимальный срок исполнения – 1 сутки или в тот же день, если транзакция проходит через корсчет ведущих финансовых организаций мирового значения.

К основным условиям денежного перевода в СВИФТ-системе относят:

- Низкий тариф. Услуга осуществляется с взиманием определенной комиссии. В различных обстоятельствах сумма, вычитаемая из переводимых средств, составляет 10-20 долларов за 1 операцию. К получателю средства приходят уже с вычетом фиксированной суммы.

- Денежная единица расчета. Наиболее востребованы платежи в самой распространенной валюте – USD или EUR.

- Ограничение по операциям. Каждое государство устанавливает собственные лимиты по перечислениям, фиксируя их на законодательном уровне. При использовании счета лимит на отправку, как правило, выше, чем при операции без открытого счета.

Общие правила работы со СВИФТ

Работа с системой требует соблюдения определенных правил:

- Международная система требует заполнения реквизитов на английском языке. Получить их можно у получателя. Рекомендуется отправка сканкопии с реквизитами СВИФТ-платежа, чтобы исключить некорректное введение данных.

- Предусмотрена отправка с собственного счета или простое перечисление по реквизитам без использования счета. Тариф за перевод без счета зачастую выше обычного. Если перечисления происходят часто и на регулярной основе, рекомендуется открыть счет, экономя на оплате тарифа.

Для совершения операций потребуется владение точной информацией о реквизитах в СВИФТ-системе:

- наименование банка и его СВИФТ-код;

- наименование банка-корреспондента (если есть) и СВИФТ-код;

- счет, на который должно быть поступление, а также транзитный счет (при отсутствии счета у получателя);

- точные сведения о лице, получающем средства (без использования счета указывают не только Ф. И. О., но и данные основного документа, идентифицирующего личность получателя).

Тарифы и сроки

Не существует единых тарифных сеток по обслуживанию в системе SWIFT через различные банковские структуры. Каждая организация, входящая в международное сообщество, устанавливает индивидуальные расценки на услуги.

Наиболее частым вариантом является двусторонняя оплата услуги – при отправке и получении денег. Однако даже итоговая цифра оплаты существенно ниже, чем комиссия по мгновенным переводам других платежных систем. Низкие тарифы, большие суммы, потребность оформления операции в банке, наличие минимального фиксированного сбора (не меньше 10 долларов) являются причинами того, что СВИФТ-система чаще применяется для крупных перечислений (не меньше тысячи долларов США). В иных ситуациях оценить преимущества перевода СВИФТ будет сложно – мгновенные денежные переводы более удобны для небольших сумм.

При отправке средств через российские банки комиссию уплачивает отправитель:

- ВТБ 24 предполагает оплату в размере 1,5% от общей суммы перечисления, но не менее 15 у. е. (тип валюты зависит от основного перевода) и не более 350 у. е.;

- Сбербанк снимает до 1% за услугу перевода в долларах (не менее 15 и не более 200 долларов США);

- рублевые переводы Сбербанка происходят с взиманием до 2% (в диапазоне от 50 до 1 500 рублей за операцию);

- в Открытии взимается до 1% от суммы, но не меньше 30 у. е. в иностранной валюте. Максимальный сбор банка составляет не боле 200 долларов США или евро.

На доставку денежных средств до получателя с использованием СВИФТ-системы уходит около суток. Минимальный срок на исполнение заявки – в течение одного дня. Максимальный срок – 3-7 дней. Скорость исполнения перевода зависит от обстоятельств – с применением расчетного счета или без него.

Как расшифровать код

SWIFT – это особый реквизит банка, без которого невозможно проводить переводы внутри одноименной системы. Это такая комбинация букв и цифр, которая позволяет идентифицировать конкретный банк. При формировании кода используются международные стандарты ISO 9362 (ISO 9362 – BIC), ISO 3166 (код страны).

Реквизит SWIFT может иметь комбинацию букв и цифр, количество символов в которой варьируется от 8 до 11. Например, у Тинькофф он выглядит следующим образом – «TICSRUMMXXX». Он подразделен на 4 смысловые группы, каждая из которых характеризует банк-получатель:

1-4 символы являются латинскими заглавными буквами. Эта часть кода индивидуальная у каждого банка, так как присваивается исходя из названия (берется английское звучание). Например, у Сбербанка первые 4 символа – SABR.

2 символа – страна банка. Например, в РФ кредитной организации присваивается – RU.

2 символа – внутригосударственное местонахождение банка. Например, кредитная организация из Москвы – ММ.

3 символа – могут отсутствовать. С их помощью уточняется информация о филиале банка, в который должны поступить средства. Если эти символы отсутствуют в реквизитах кредитной организации, то при заполнении платежки отправитель вместо них пишет «ХХХ».

Узнать SWIFT банка можно на его официальном сайте или спросить у сотрудников в офисе банка. Еще можно позвонить на горячую линию и получить информацию там. Реквизиты кредитных организаций, входящих в систему, размещены на официальных сайтах РОССВИФТ и Банка России.

Технология SWIFT позволяет проводить между банковскими организациями быстрый обмен платежами или передавать конфиденциальную информацию. Для используется международная корпоративная сеть, к которой подключены банки (каждый из которых получил свой код SWIFT).

Переводы в системе проводятся по довольно сложной схеме, в ней могут участвовать помимо отправителя и получателя сразу несколько банков, например:

- Заказчик – свой банк.

- Банк заказчика – Банк-отправитель.

- Банк-отправитель – Корреспондент банка-отправителя.

- Корреспондент банка-отправителя – Корреспондент банка-получателя.

- Корреспондент банка-получателя – Банк-получатель.

- Банк-получатель – Банк исполнителя.

- Банк исполнителя – Исполнитель.

Специальный компьютерный терминал позволяет осуществлять мгновенную связь с универсальным компьютером для отправки и получения подобных сообщений. Все данные затем аккумулируются на региональном узле и перенаправляются в операционный центр, где им присваивается уникальный номер, затем данные обрабатываются и рассылаются целевым участникам системы, если только сообщения прошли проверку с положительным результатом. В противном случае перевод не пройдет.

Понятие и определение платежной системы Свифт

СВИФТ-платеж представляет собой процедуру перечисления финансов между банковскими организациями, физическими лицами, компаниями и требует намного меньше информации чем при банковском переводе.

В настоящее время активными пользователями являются свыше 10 000 финансовых учреждений, а сам механизм работает в 210-ти странах мира. Все это позволяет моментально отправлять международные платежи в разных валютах.

Удобство Свифт незаменимо в следующих случаях:

- отправление денег в целях минимизации затрат на комиссионных выплатах;

- перечисление средств, в счет оплаты крупных покупок за границей;

- плата за услуги иностранных организаций;

- перевод внушительной денежной суммы в адрес частных лиц в иных целях.

Что же представляет собой SWIFT-перевод, и каким образом происходит процедура? В этой системе каждому финансовому учреждению присвоен индивидуальный код. Далее средства зачисляются на баланс лица, являющегося получателем.

Перевод может осуществляться через корреспондента. Это – крупное мировое банковское учреждение, отправляющее деньги получателю, который по факту не имеет подключения к данной системе.

В таких сделках требуется внесение дополнительной платы в счет комиссии. Если перевести аббревиатуру на русский язык, можно получить такое словосочетание: «сообщество всемирных банковских финансовых телекоммуникаций».

Исходя из наименования, можно понять, что основная цель этого образования – проведение транзакций за рубеж. И оно вполне справляется с этой задачей, делая удобной жизнь множества людей и организаций.

Плюсы и минусы

Говоря о положительных аспектах, следует выделить такие достоинства:

- точность;

- абсолютная безопасность;

- своевременность доставки денег;

- отсутствие существенных пределов;

- обширный выбор валют;

- отправка как физическими, так и юридическими лицами;

- умеренность комиссионных величин.

Как оформить перевод средств через Свифт? Ответ в видео:

Если говорить о недостатках, они заключаются в следующем:

- необходимость предъявления внушительного пакета документов;

- контроль со стороны госдепа США;

- невозможность принятия участия в системе небольшими банковскими учреждениями (т. е. наличие ограничений в банках, которые используют эту систему на практике).

Плюсы и минусы SWIFT-переводов

Первое, на что обращают внимание при необходимости провести денежный перевод, — это комиссия. Она может различаться в зависимости от валюты перевода, способа осуществления (в «бумажной» форме или через он-лайн сервисы), банков

Точную ее величину можно узнать только в финансовом учреждении, который будет осуществлять данную операцию. В среднем они колеблются в диапазоне от 0,1% до 1,5%.

Это существенно дешевле, чем в системе мгновенных переводов, где комиссия составляет от 1,5% до 3-4%. Однако есть один нюанс, в системе СВИФТ существует фиксированная минимальная сумма комиссии, то есть вне зависимости от переводимой суммы отправитель заплатит не меньше этой величины. В зависимости от банка она может колебаться от 10 до 50 единиц в валюте отправления

Единственное, на что нужно обратить внимание и уточнить — существуют ли дополнительные комиссии в банке получателя

Пример: по СВИФТ-переводу у банка тариф 0,5%, но минимальная комиссия — 30$, а по системе Вестерн Юнион тариф 1%. Если нам нужно отправить 500 долларов США, то в первом случае отправитель заплатит 30$, а во втором 5$ — налицо выгодность мгновенного перевода. А вот если отправлять 5000 долларов, то ситуация обратная — СВИФТ дешевле. Комиссия составит также 30$, а вот мгновенный перевод обойдется уже в 50$.

Примеры комиссий

- Сбербанк: 1,0% от суммы перевода, но не менее 15$ и не более 200$

- ВТБ24: 1,5% от суммы перевода, но не менее 15 и не более 350 единиц валюты

- Авангард: 1% от суммы перевода, но не менее 25 долларов США или Евро и 30 единиц другой валюты

Второй момент — это сроки перевода. SWIFT-переводы проводятся в течение 1 — 3-х операционных дней. Выходные и праздники, как в стране отправителя, так и в стране получателя, к ним не относятся, поэтому нужно учитывать это, чтобы деньги дошли в срок. Мгновенные переводы, как следует из названия, можно получить через несколько минут после отправки. Хотя сейчас многие банки предлагают и услугу мгновенных СВИФТ-переводов, но они обходятся чуть дороже.

Третий фактор — валюта перевода. Все системы мгновенных переводов привязаны к основным валютам банка — национальной, долларам или евро. В случае необходимости оправить деньги в другой валюте, то отправляют в одной из них, а получатель уже проводит операцию валютообмена, что не всегда удобно и связанно с дополнительными потерями средств, а иногда даже и невозможно. В случае со СВИФТ-переводом все гораздо проще – выбор валюты перевода очень широк.

Пример: вы находитесь в России, и на руках у вас рубли, а отправить нужно фунты стерлингов как плату за обучение ребенка в Англии. В этом случае делается распоряжение банку приобрести эту валюту и перевести на счет школы.

Четвертый момент — ограничение суммы перевода. Особенности валютного законодательства разных стран зачастую ограничивают суммы на отправку и выплату зарубежных переводов. В России — это эквивалент 5000 долларов США в день. Однако по системе SWIFT можно переводить и больше, только необходим документ подтверждающий необходимость и целевое назначение платежа.

Пример: для оплаты обучения или лечения может потребоваться договор с учреждением, куда переводятся суммы, для оплаты за товар подтверждением выступает инвойс (счет) выставленный продавцом.

И, наконец, последняя по списку, но не по значимости особенность SWIFT-перевода — это безопасность. Особенности системы (адресность перевода) позволяют максимально точно доставить деньги получателю.

Until today, more relevant than ever before

SWIFT remains a truly global cooperative. Forty years on, the SWIFT community is stronger than ever before. Our global and neutral character is reflected in our increasingly international governance and oversight, including the SWIFT Oversight Forum.

New offices continue to expand our global presence, bringing us closer to our users and underpinning our ambitious growth strategy. In 2014 SWIFT launched our first ever truly local joint venture (SWIFT India), delivering the benefits of our renowned financial messaging services for domestic traffic of our Indian user community.

More than ever before SWIFT is creating value. SWIFT continues to lead in innovation, entering the real-time payments market with Australia’s New Payments Platform and pursuing new digital opportunities. We continue to reduce the cost of business for our users – for instance by reducing FIN messaging prices by 50% between 2010 and 2015.

Meanwhile, we consistently exceed 99.99% availability for our FIN and SWIFTNet services.

+10.8K

Messages in 1999

+200

Countries & territories in 2014

+5.6B

Messages in 2014

We continue to listen to our users and address challenges affecting our community. To support the growing compliance challenge faced by institutions across the world, we launched a suite of financial crime compliance tools, the KYC Registry and acquired Omnicision, a leader in financial crime prevention.

In 2014 our new operating centre in Switzerland added another level of resilience, thereby completing the Distributed Architecture programme; and following its launch in 2011 FIN Renewal remains well underway – a further testament to our relentless pursuit of even stronger security and new functionalities. Our record availability levels are a direct result, and proof, of our security commitment.

Our SWIFT2020 strategy underscores our longstanding commitment to maintain a strong focus on our core, building our financial crime compliance portfolio, and expanding our Market Infrastructures offerings.

SWIFT will continue to innovate and will never stand still. We do what we do best – we serve our community.