Золотые дебетовые карты

Содержание:

- Золотая дебетовая карта Сбербанка

- Плюсы золотой карты Сбербанка

- Отличия карты Gold от обычной

- Как пользоваться картой

- Кредитная карта Visa Gold — особенности, условия

- Достоинства карты Visa Gold Сбербанк

- Преимущества пластика категории Голд для зарплатных клиентов

- Недостатки кредитки

- Кредитная карта Mastercard Gold – расчет грейс периода

- Личный кабинет

- Как оформить золотую карту?

- Как пользоваться кредитной картой

Золотая дебетовая карта Сбербанка

Золотая дебетовая карта — платежное средство, которое при этом предоставляет дополнительные возможности, бонусы и привилегии для своего владельца. Оформить такую карту может практически каждый. При этом все ваши денежные средства будут находиться под надежной защитой.

Как получить

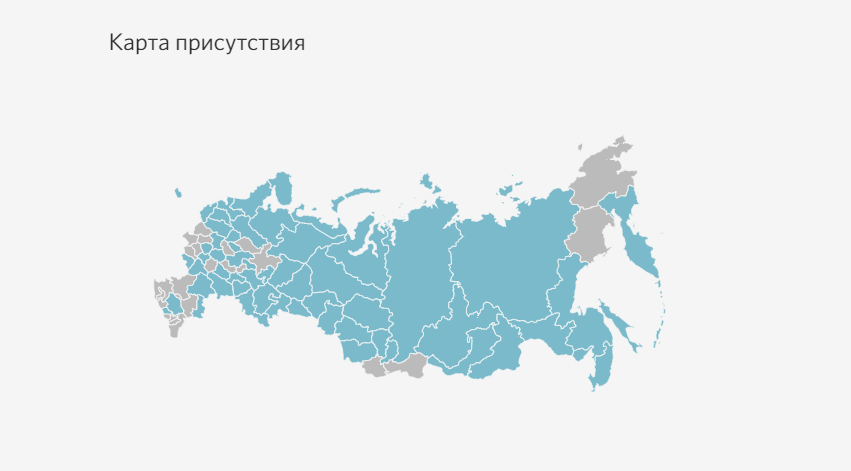

При этом получить дебетовую золотую карту намного проще. Здесь более лояльные требования. Достаточно достигнуть 18 летного возраста, иметь постоянную прописку в регионе оформления. Так же в некоторых случаях Сбербанк позволяет оформить карту иностранцам, но это решение принимает исключительно сам банк.

Чтобы стать владельцем карты, достаточно обратиться в ближайшее отделение банка с паспортом. А так же вы можете оформить карту онлайн на сайте. Но стоить отметить, что оформление золотой карты на сайте доступно только для следующего вида: Visa Gold. Оформить карту MasterCard Gold можно непосредственно в любом отделении банка.

Так же, владельце золотых карт могут оформить дополнительные карты. Воспользоваться такими картами может любой гражданин страны, достигший 7 летнего возраста. Данный сервис предоставляется платно и составляет 2500 рублей, плата за обслуживание – 3000 рублей, перевыпуск карты по истечении срока действия производится бесплатно.

Преимущества и недостатки

Такой финансовый продукт имеет один существенный недостаток — высокая стоимость оплаты за годовое обслуживание.

Но стоить отметить и плюсы:

- возможность получения скидок и привилегий от партнеров банка;

- круглосуточное обслуживание по телефону горячей линии;

- высокая степень защиты своих сбережений;

- возможность пользоваться средствами в России и за ее пределами;

- возможность выпустить дополнительную карту (у кредиток данной возможности нет);

- экстренная выдача денег при потере или краже карты.

Такие привилегии выгодны только для состоятельных граждан. Для граждан среднего достатка оформление данного финансового продукта не выгодно.

Плюсы золотой карты Сбербанка

Когда только планировалось написание статьи, мы провели опрос держателей карт, и составили определенный рейтинг преимуществ. Каково же было наше удивление, когда после подсчета оказалось, что большинство опрошенных назвали основным плюсом «премиальность и статусность» карты.

Для того, чтобы провести экспертную оценку, редакция портала Cardoteka.ru решила обратиться непосредственно к тому, кто знает о картах все — плюсы, минусы и уже не раз рассказывал об этом своим драгоценным клиентам.

Мы встретились с действующим сотрудником Сбербанка, который занимается непосредственно оформлением и выдачей золотых карт, и узнали его мнение о плюсах.

- Увеличенный лимит на снятие наличных. Если для классических карт он составляет 150 тыс.рублей, то для золотых — 300 тыс.рублей в сутки. А именно:

- снятие наличных в банкомате Сбербанка — 300000 рублей

- выдача через кассы Сбербанка — 300000 рублей

- снятие в банкоматах дочерних банков — 300000 рублей

Фактически, никто не запрещает Вам снять с карты 300 тыс в банкомате, и сразу же пойти и снять еще 300 тысяч через кассу.

Круглосуточная горячая линия для держателей золотых карт. Со слов сотрудника — время ожидания ответа оператора по телефону специальной линии гораздо меньше.

Экстренная выдача наличных без комиссии. При утере карты за границей или невозможности снять наличные по какой-либо причине, Вы можете обратиться в Сбербанк за помощью. Экстренная выдача для держателей золотых карт — бесплатна. Например, с обладателей классических за такую операцию возьмут 6000 рублей.

. Если Вы потеряли золотую карту или она оказалась украдена, Вы можете сделать новую без каких-либо дополнительных комиссий.

Высокий кредитный лимит. Держателям кредитных карт Visa Gold и MasterCard предоставляется увеличенный возобновляемый кредитный лимит, который может достигать 600000 рублей.

Как правило, при активном использовании кредитной карты — банк увеличивает кредитный лимит самостоятельно. Также, запрос на увеличение суммы кредита можно направить через специальную форму в «Сбербанке Онлайн»

Скидки и акции в 130 странах мира. Для обладателей премиальных карт доступны специальные привилегии от партнеров. Скидки возможны и при посещении ресторанов, гостиниц, курортов, а также в сфере торговли. Доступные акции Вы можете посмотреть на сайтах visapremium.ru и priceless.com

Мы не стали рассуждать о внешнем виде, ведь этим никого не удивишь. Мы постарались раскрыть те преимущества, которые невозможно увидеть глазами.

Отличия карты Gold от обычной

Не важно, оформляете ли Вы пластиковую карту первый раз в жизни, или же давно пользуетесь стандартными предложениями банков — когда наступает момент переоформления, практически каждый человек задумывается: «А почему бы не оформить золотую карту?». Зачем мне золотая карта, если я могу оформить обычную? — именно этот вопрос чаще всего задают консультанту, который предлагает оформить карту Gold в момент посещения офиса Сбербанка.

Зачем мне золотая карта, если я могу оформить обычную? — именно этот вопрос чаще всего задают консультанту, который предлагает оформить карту Gold в момент посещения офиса Сбербанка.

Давайте разберемся, чем же она отличается от карт моментальной выдачи и классических карт Visa Classic или MasterCard Standart:

- Стоимость обслуживания. Золотые карты довольно дороги в обслуживании, для дебетовых карт стоимость годового обслуживания составляет 3000 рублей. Обычный классик дешевле в 4 раза — около 600-900 рублей. Карты моментальной выдачи МИР и Моментум — 150 рублей в год.

- Выпуск зарплатных карт. Многие сотрудники получают заработную плату именно на карту Сбербанка. В рамках зарплатного договора можно выпустить только классические карты, для золотых карт такое невозможно.

- Внешний вид. До сих пор для многих людей золотой цвет остается чем-то сверхпривлекательным. Золотые карты выпускаются соответствующего оттенка, классические карты — серого цвета, карты моментальной выдачи — синие или с цветным рисунком. По мнению редакции, внешним видом золотой карты уже никого не удивишь.

- Премиальная программа. Владельцы карт Visa Gold и MasterCard Gold, наряду с держателями карт Platinum, имеют доступ к скидкам и бонусам от партнеров платежных систем. Для обычных классических карт это недоступно.

- Услуга «Мобильный банк». Для владельцев премиальных пластиковых карт, в том числе золотых — услуга предоставляется бесплатно. Для карт Classic — стоимость 60 рублей в месяц.

Мы перечислили основные отличия, чтобы было сразу понятно нужна ли Вам такая карта или нет. Перекроет ли стоимость обслуживания те бонусы, которые доступны ее держателям — читайте дальше.

Если Вы потеряли карту или она украдена — ее необходимо сразу же заблокировать. Как это сделать читайте в нашей статье: https://cardoteka.ru/banki/plastikovyie-kartyi/block-sberbank.html

Карта Сбербанка для молодых — отличный способ сэкономить на годовом обслуживании.

Вы — студент? Как оформить кредит в 18 лет — читайте здесь обо всех доступных способах.

Как пользоваться картой

Чтобы правильно пользоваться картой Голд, внимательно ознакомьтесь с комиссионными сборами за переводы, пополнение и снятие наличных. Также учитывайте особенности действия льготного периода и другие правила, которые помогут снизить стоимость банковского обслуживания.

Перед использованием карточки за границей, позвоните в Call-центр и сообщите, в какой стране вы планируете рассчитываться заемными средствами. В противном случае счет карты заблокируют до выяснения обстоятельств.

Пополнение и снятие

Внести средства на счет можно разными способами. Рассмотрим самые распространенные варианты:

| Способ пополнения | Комиссия | Особенности |

| перевод через СМС-сообщение | 0% | На номер 900 отправляется SMS, в котором пишется «Перевод и номер пластика + сумма пополнения». Способ подходит владельцам дебетовых карточек с мобильным банком. |

| В онлайн Сбербанке | 0% | Деньги списываются с дебетовой карточки заемщика. Необходим доступ в приложение или интернет-банкинг. |

| С электронных кошельков | 3%, мин. 45 р. | При переводе средств с кошельков Яндекс, деньги поступают моментально. Требуется указать только номер карточки и срок действия. |

| Через терминалы или банкоматы Сбера | 0% | Наличные вносятся в любом банкомате с функцией Cash-in. Зачисление – моментальное. |

| Через кассы | Комиссия устанавливается банком-отправителем. | Внести деньги на счет разрешается в любом банке. Срок зачисления – до 5 рабочих дней. Потребуется реквизиты счета и паспорт. |

Если финансовые средства не поступили в указанное время, позвоните в call-центр, чтобы узнать причину задержки. В большинстве случаев требуется посещение отделения банка с квитанцией о внесении средств. При указании некорректных реквизитов — вернуть деньги, скорее всего, не получится.

Банк допускает вывод заемных средств с использованием ПВН и банкоматов. Но за операцию взимается комиссионный сбор в размере 3%, мин. 390 р. в банкоматах и кассах Сбербанка и 4%, мин. 390 р. — в сторонних компаниях.

При снятии наличных на сумму долга начисляется установленная процентная ставка – 23.9 или 25.9% годовых, поскольку период без начисления процентов в этом случае не работает.

Платежи и переводы

Платежи, совершенные в Интернете, приравниваются к безналичной оплате покупок, поэтому за операцию не взимается комиссия. Оплачивать покупки в сети – безопасно. Пластик имеет технологию защиты 3D-Secure, списание денег происходит только после ввода секретного номера, отправленного на привязанный к карточке телефон. Льготный период на данный вид операции распространяется.

Владельцы вправе перевести заемные средства на карточки, эмитированные Сберегательным Банком или сторонней организаций. Комиссия за перевод составляет 3% от суммы.

Быстрые платежи от Сбербанка

Сбербанк предоставляет клиентам возможность совершать быстрые платежи без входа в приложение или интернет-банкинг. Нужно просто отправить сообщение на короткий номер 900. Опция «Быстрый платеж» позволяет оплатить мобильный телефон, товары и услуги, а также перевести деньги клиенту Сбера по номеру пластика или телефона.

Опция начинает действовать с момента подключения к онлайн банку. Абонентская плата за услугу не взимается. Комиссия за перевод – по стандартному тарифу. В сутки можно перевести до 8 000 р. без шаблона и до 100 000 р. по шаблону. СМС-шаблон создается в мобильном приложении или банкомате. В нем указываются только реквизиты получателя.

Сбербанк Онлайн и мобильное приложение

Пользоваться золотой картой Сбербанка – удобно, поскольку пользователи вправе управлять счетом дистанционно. С помощью мобильного приложения и личного кабинета можно перевести финансовые средства, оплатить услуги, штрафы и налоги, открыть депозитный вклад, следить за начислением баллов Спасибо. Также клиентам предоставляются выписки и анализ расходов по категориям.

Для входа в мобильное приложение не требуется посещать отделение. Достаточно скачать его с официальных магазинов Windows, Android и iOS, указать номер карточки, привязанный телефон и подтвердить личность, используя уникальный код. Система попросит придумать вас 5-значный номер для входа в систему. Владельцам современных смартфонов доступен вход по биометрическим данным – отпечатку пальца или сканированию лица.

Кредитная карта Visa Gold — особенности, условия

повешенное накопление бонусных балловкредитная карта Тинькофф банка 55-120 дней без процентов

Перечень документов для оформления кредитной карты Visa Gold:

Перечень документов для оформления кредитной карты Visa Gold:

- Российский паспорт;

- Документы о доходах по варианту компании-работодателя;

- Справка в виде 2-НДФЛ с информацией об источнике дохода за последние полгода;

- Документы, подтверждающие занятость;

- Справка о размере пенсионных начислений за полгода (для пенсионеров);

Подтвердить занятость может: трудовая книжка, заверенный контракт с организацией, заверенное нотариусом свидетельство ИП, а также иные свидетельства, которые будут подтверждать определенный вид деятельности.

Этапы получения кредитной карты:

- посещение офиса с паспортом или подача заявки онлайн на странице;

- заполнение заявки;

- получение ответа банка в течении 2-х дней;

- подписание договора и получение карты.

Достоинства карты Visa Gold Сбербанк

Как и остальные пластиковые продукты Сбербанка, карта Visa Gold, обладает своими достоинствами и недостатками. Так как «Золотая карта Сбербанка» не относится к пластиковым картам начального уровня, то стоимость ее обслуживания на порядок выше, и составляет 3 тысячи руб. в год. Главным достоинством карты считается повышенное накопление бонусов по программе «Спасибо», которые можно получить при безналичной оплате в магазинах-партнерах Сбербанка. Также для держателей этой карты предоставляются скидки на бронирование авиабилетов по программе «Спасибо Путешествия», а также скидки на различные мероприятия по программе «Спасибо Впечатления».

Основные достоинства и привилегии дебетовой карты Visa Gold от Сбербанка:

- применяемая валюта: евро, рубли или доллары;

- подключение бонусной программы «Спасибо»;

- выпуск дополнительных карт, включая карты для детей от 7 лет;

- доступ к акциям и скидкам даже в других странах;

- равноценное обслуживание и обналичивание средств в РФ и за ее границами;

- надежная защита с помощью электронного чипа;

- использование в качестве зарплатной карты.

Так как Visa Gold Сбербанк относится к премиальным картам, то при подключении услуги «Мобильный банк», вне зависимости от выбранного тарифа, абонентская плата не взимается. Сервис будет полезен тем клиентам, которые участвуют в программе «Спасибо», а также внимательно отслеживают денежные переводы, проводимые по карте.

Ограничения карты Visa Gold Сбербанк

Карта Visa Gold Сбербанк, как и остальные пластиковые карты, имеет некоторые ограничения, например, лимит на расход денежных средств. Для Visa Gold Сбербанк установлены следующие лимиты на снятие: за месячный период — 3 млн руб., а за сутки — 300 тысяч руб. При превышении суточного лимита в момент осуществления операций банком взимается комиссия. Ее размер составляет: в устройствах и кассах Сбербанка — 0,5% от суммы; 1% — в банкоматах и терминалах иных банков.

Cрок действия карты составляет 3 года. По завершению этого срока можно закрыть счет, заказать перевыпуск карты Сбербанка или продлить существующий договор. Заменить действующую карту можно и до завершения срока действия, без уплаты комиссии.

Варианты пополнения карты Visa Gold:

- денежный перевод с другой карты Сбербанка через терминалы или банкоматы Сбербанка. Если подключен «Сбербанк Онлайн» или «Мобильный банк» — с помощью СМС;

- внесение наличных при помощи банкоматов (cash-in) или терминалов;

- пополнение в кассе Сбербанка. Для этого необходимо назвать номер карты и предъявить паспорт. Либо указать номер ее счета и реквизиты учреждения, где была получена карта;

- перевод с карты другого банка. Для этого нужно назвать номер карты и счета, свою фамилию, а также реквизиты подразделения Сбербанка, в котором она была получена;

- с помощью сервиса Visa Direct дистанционно или наличными (через банкомат или терминал) в любом банке. Для этого потребуется указать номер карточки. Обычно деньги поступают быстро, но иногда допускается задержка до 3-х дней.

Как получить карту Visa Gold Сбербанка?

Данную карту Сбербанка может получить любой совершеннолетний клиент, имеющий российское гражданство или регистрацию. В случае несоответствия этим требованиям, получить карту можно по индивидуальному решению банка. Заказать карту можно и на сайте, а карту с личным дизайном — только онлайн. Но посетить отделение все-таки придется, для оформления требуемых документов.

Этапы получения дебетовой карты:

- личное посещение офиса или подача заявки онлайн на странице банка;

- предъявление документа, удостоверяющего личность;

- заполнение заявки;

- получение утвердительного ответа банка (примерно 2 дня);

- подписание договора и получение карты.

Преимущества пластика категории Голд для зарплатных клиентов

Gold – категория, к которой относятся пластиковые карты международных платежных систем Visa и MasterCard. «Золотой» пластик является показателем того, что его владелец – лояльный и давний клиент банка.

Многие получают карту только по индивидуальному предложению от банка – при наличии вклада на счетах, или активном и аккуратном использовании кредитными продуктами.

«Золотые» карты выдают владельцам ИП, сотрудникам предприятий, находящихся на зарплатном обслуживании, генеральным директорам и вообще клиентам, имеющим подтвержденный высокий доход.

ОБРАТИТЕ ВНИМАНИЕ! Карта категории Gold по индивидуальному предложению от банка выпускается и обслуживается бесплатно. «Золотая» категория позволяет своему держателю пользоваться расширенным пакетом бонусов и привилегий

Среди них повышенные баллы по программе «СПАСИБО», страхование при поездке за рубеж, и возможность срочного снятия средств в чужой стране при внезапной утере карточки. И это только часть бонусов

«Золотая» категория позволяет своему держателю пользоваться расширенным пакетом бонусов и привилегий. Среди них повышенные баллы по программе «СПАСИБО», страхование при поездке за рубеж, и возможность срочного снятия средств в чужой стране при внезапной утере карточки. И это только часть бонусов.

В категории Gold Сбербанк выпускает как кредитки, так и дебетовые карточки.

Кредитные предложения

«Золотая» кредитка от Сбербанка — явный показатель того, что вы состоялись как клиент.

Такой пластик предлагают только лояльным плательщикам, которые закрыли более двух кредитов без единой просрочки, либо лицам, получающим зарплату более 50 тысяч рублей в месяц.

И также Gold выдают держателям вкладов, сумма которых превышает 500 000 рублей.

Для получения карточки, выпущенной по индивидуальному предложению от банка, не требуется подтверждать доход и занятость – достаточно подписать кредитный договор, и активировать пластик.

Если вы обращаетесь за «золотой» кредиткой «с улицы», и не являетесь клиентом Сбербанка, не стоит рассчитывать на эти условия. Да и доход подтверждать придется.

Обслуживание: 3 000 рублей в год. Льготный период обслуживания: есть, до 50 дней.

Кредитный лимит: до 600 000 рублей (для новых клиентов устанавливается лимит в 100-200 тысяч, с возможностью повышения).

Ставка за пользование заемными средствами: 25,9% в год (19,9-21,9% для действующих клиентов).

Требования к заемщику: возраст 21-65 лет, постоянная прописка в России, стаж работы на последнем месте — не менее 12 месяцев.

Возможности и преимущества дебетовых карточек

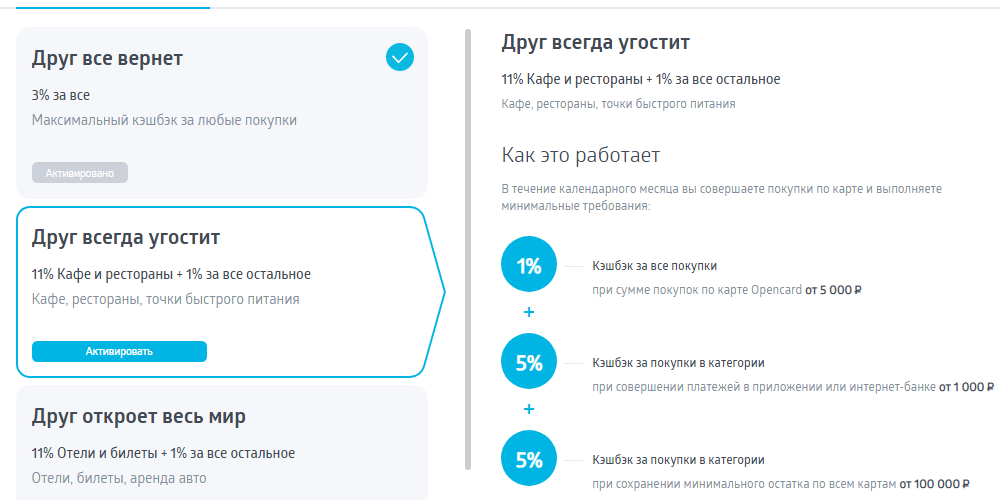

Тем, кто хочет получить бонусы, иметь повышенный кешбэк и получать проценты на остаток своих средств на счету, подойдут золотые дебетовые карты.

Преимущества: расширенный пакет привилегий, удобное управление, быстрое зачисление средств, пополнение счета по СМС, возможность создать имидж лояльного клиента для кредитования на крупные суммы в будущем.

Недостатки – годовая плата за обслуживание.

Золотой пластик является показателем вашего благополучия, и станет одним из инструментов подтверждения платежеспособности при кредитовании в другом банке.

Любители часто путешествовать за границу порадуются возможности обменивать валюту между счетами по льготному курсу.

Карты имеют три счета: рубли и доллары – для Visa, рубли и евро – для MasterCard. Дополнительно к одному счету можно открыть до 5 карточек, в том числе детям, начиная с возраста 7 лет.

Обслуживание: 3 000 рублей в год.

Бесконтактная оплата: да, для Visa.

Недостатки кредитки

Есть у пластика Сбербанка Gold MasterСard и ряд недостатков. Перечислим наиболее существенные:

- для одобрения заявки на кредитку необходимо предоставить определенный пакет документов;

- высокая процентная ставка при возврате долга по истечению льготного периода;

- обналичивание денег включает комиссию (3% в банкоматах Сбербанка и 4% – в банкоматах иных организаций) автоматически облагается процентами, что исключает возможность после совершения такой операции вернуть средства без переплаты;

- чтобы использовать пластик, у клиента не должно быть на руках других аналогичных продуктов Сберегательного банка.

Кредитная карта Mastercard Gold – расчет грейс периода

В течение 50 дней в рамках грейс-периода держатель пластиковой карты может вносить использованные средства без комиссии

Но следует обратить внимание на некоторые нюансы

Льготный период складывается из двух частей:

- Отчетный период продолжительностью 30 суток, по итогам которого составляется сводка о том, есть ли задолженность за истекший месяц и каков ее размер;

- 20-дневный платежный период. В течение него долг перед Сбербанком следует полностью погасить, чтобы избежать начисления процентов.

В сумме получается 50 дней. Это время отсчитывается с момента совершения первой транзакции до момента закрытия долга перед банком.

Чтобы не образовалось задолженности, важно вовремя пополнять баланс кредитной карты MasterСard Gold. А потому советуем отслеживать состояние счета

Проверить наличие и размер задолженности вы можете несколькими способами:

- в личном кабинете полной или мобильной версии сайта;

- по телефону горячей линии;

- отправив запрос в СМС на номер 900;

- через банкомат или в отделении банка.

Личный кабинет

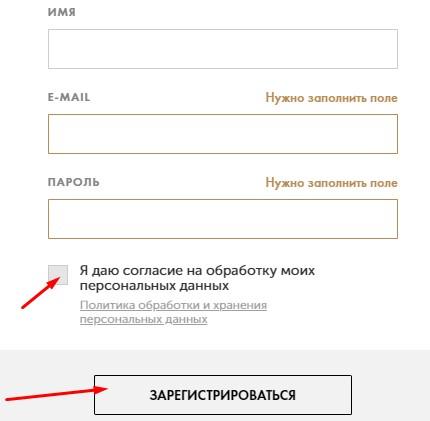

Личный кабинет на официальном сайте сети магазинов Золотое яблоко дает вам следующие возможности:

- получать персональные уведомления о новых акциях и скидках;

- добавлять товары в «Избранное» и создавать свой личный список желаний;

- добавить свою дисконтную карту и узнать накопление бонусных баллов.

Для того чтобы создать учетную запись на сайте, вам нужно последовательно выполнить ряд действий. Сначала, в правом верхнем углу goldapple.ru выбрать опцию «Войти».

В появившемся меню выбрать регистрацию.

Корректно ввести свои данные и отметить согласия с политикой конфиденциальности, после чего нажать кнопку «Зарегистрироваться».

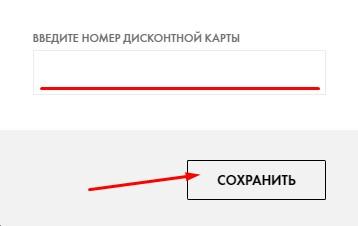

На вашу электронную почту придет уведомление о регистрации, в которое будет входить и ссылка на подтверждение. Перейдите по ней, чтобы войти в свою учетную запись. В дальнейшем для авторизации вы сможете пользоваться опцией из пункта 1.Привяжите к личному кабинету свою дисконтную карту. Для этого в своем профиле выберете пункт «Бонусы» из горизонтального меню.

В появившемся окне введите индивидуальный номер карты и нажмите «Сохранить».

Готово! Теперь вы можете проверять баланс бонусных баллов на вашей карте в личном кабинете!

Как оформить золотую карту?

Если при оформлении зарплатного проекта вы получили стандартный дебетовый пластик, вы можете получить премиальную карту самостоятельно. Для этого вам потребуется:

- Написать заявление на прикрепление счета для начисления заработной платы к счету золотой карты в кадровом отделе вашего предприятия или компании;

- После отправки заявления кадровым сотрудником в банк, в течение 10 дней вы получите именную карточку Gold – она будет доставлена на предприятие.

При этом вам не придется подписывать новый договор на обслуживание: все необходимые данные уже переданы вашей компанией в банк, поэтому выпуск новой карточки не займет много времени.

Активация карты

Любой пластик, полученный в банке, необходимо активировать. Сделать это можно несколькими способами:

- В банкомате или платежном терминале: воспользуйтесь ближайшим терминалом самообслуживания Сбербанка, введите ПИН-код и запросите баланс карты.

- В кассе банка: сделайте запрос на состояние счета и введите ПИН-код;

- С помощью службы поддержки: сообщите оператору, что хотите активировать карточку, и следуйте его дальнейшим указаниям.

Закрытие карты

Когда может потребоваться закрытие зарплатной карты? Чаще всего это случается при отказе предприятия от услуг одного банка и переходе на зарплатный проект другой финансовой организации. Однако существуют и другие причины. Среди них:

- Желание сотрудника пользоваться услугами другого банка;

- Отказ от безналичного получения зарплаты;

- Увольнение.

Если вы меняете место работы, стоит закрыть карту. Вы перестаете быть участником зарплатного проекта, а значит, пластик переводят на стандартный тариф – который может оказаться для вас совсем невыгодным, так как счет на карте будет уменьшаться каждый месяц на стоимость обслуживания продукта.

Если вы хотите продолжить использовать карту, узнайте стоимость обслуживания на ее стандартном тарифе. В случае, если вы переходите на предприятие, подключенном к зарплатному проекту СБ РФ, обратитесь в кадровый отдел: вероятно, вам разрешат переподключить уже имеющуюся карту СБ РФ. В противном случае потребуется выпуск новой дебетовки.

При этом стоит понимать, что просто так перестать использовать ненужную карту и положить ее в дальний карман кошелька не получится – ее нужно именно закрыть. А закрытие – это не просто сдача карты в банк. Эта процедура включает аннулирование счета сотрудника, а также деактивация и блокировка всех остальных карт, привязанных к этому счету. Поэтому для начала убедитесь, что на него не привязаны другие банковские продукты. Иначе закрывать придется и их.

Как закрыть золотой зарплатный пластик?

Далее вам следует:

- Обратиться в банк со своим паспортом и картой. В идеале стоит идти в то же отделение, в котором вы получали продукт;

- Напишите заявление, на бланке организации или в свободной форме. По требованию вам предоставят копию;

- Операционист выдаст вам мемориальный ордер на принятие ценностей и их уничтожение. Проверьте корректность указанных данных;

- После этого передайте карточку сотруднику банка – он разрежет ее в вашем же присутствии;

- Если на счету оставались какие-либо средства, вы сможете получить их обратно в кассе банка.

Почему важно закрывать карту в том же офисе, в котором она была оформлена? Дело в сроках. Если вы пишете заявление там же, где и получили карточку, ее закроют в тот же день

А вот если карточный счет закрывается в другом отделении, то для возврата оставшихся средств вас попросят написать заявление о переводе средств. На его обработку потребуется 2-3 дня.

Полное закрытие счета происходит через 30 суток после подачи заявления. По окончанию этого срока вам следует снова обратиться в банк и взять справку об аннулировании счета.

Некоторые клиенты банков просто блокируют карточку. Однако это не совсем верно. Дело в том, что закрытие счета означает и закрытие карты, а блокировка карты подразумевает, что счет будет активным, и средства за его обслуживание будут сниматься в стандартном режиме. Ведь карта, по сути, просто «ключ» к вашим средствам. Поэтому ненужный пластик лучше закрыть, чтобы избежать лишних трат.

Зарплатная дебетовая карта Gold– ваш способ подчеркнуть свой статус и доход. Топ-менеджмент и владельцы бизнеса могут получить в ее в рамках зарплатного проекта. Она обеспечит владельца рядом привилегий: среди них Priority Pass в аэропортах, повышенный кэшбэк баллами Спасибо, различные бонусы и акции от платежных систем и партнеров банка и др.

Как пользоваться кредитной картой

Воспользоваться карточкой можно сразу после ее получения в банке. Лимит становится доступным после активации пластика.

Никаких дополнительных подтверждений для начала использования карточки не требуется.

Золотая кредитка Сбербанка является универсальным платежным инструментом, который может использоваться:

- для покупок в торговых центрах и в других местах, где установлены pos-терминалы;

- для совершения платежей в сети интернет;

- для оплат с помощью устройств самообслуживания банка;

- для выдачи наличных денег.

Поскольку карта является кредитной и имеет ограниченный срок действия, то ее владелец должен позаботиться о своевременном внесении обязательных ежемесячных платежей, а также перевыпуске пластика.

Расчеты в магазинах и интернете

Это наиболее удобный сервис, благодаря которому кредитная карта Сбербанка имеет высокую популярность у пользователей. При помощи пластикового кошелька клиент может проводить оплаты в любой торговой точке, оборудованной pos-терминалом. Причем заплатить за покупку можно и с помощью бесконтактной технологии. Кроме того, используя пластик, можно совершать покупки за границей.

Лимиты снятия наличных

Единственным минусом кредитной карты является лимит на снятие наличных, который устанавливается банком. Максимально возможная сумма, которую держатель карты может запросить для получения в кассе или банкомате Сбербанка за 1 раз – 300 тысяч рублей.

Переводы на другие карты

Одним из ключевых условий, прописанных в правилах пользования кредиткой, является отсутствие возможности перевода средств на дебетовую карточку. Ни один из сервисов удаленного доступа к банковским услугам Сбербанка не позволяет выполнить переброску денег с кредитки на дебетовую карточку.

Однако безвыходных ситуаций не бывает и возможность перебросить деньги есть:

- Если нужно перечислить деньги с кредитного пластика на дебетовый, который также принадлежит Сбербанку, то без снятия наличных в кассе либо банкомате не обойтись. Для этого нужно предварительно получить нужную сумму наличности с кредитки, а затем пополнить дебетовую карточку.

- Выполнить безналичный перевод можно, используя электронный кошелек (например, Яндекс Деньги, Киви и т.д.). Для этого нужно с кредитного пластика перевести деньги на электронный кошелек, а уже с него выполнить перечисление на дебетовую карту.

Перевести деньги с кредитки Сбербанка можно на любой пластик другого российского банка.

Переводы с одной кредитки на другую проходят без каких-либо препятствий и трудностей.

Как узнать обязательный платеж и проценты по кредиту

Как узнать индивидуальные данные о размере обязательного платежа по кредитке, начисленных процентах:

- Через онлайн-банкинг «Сбербанк Онлайн». Авторизоваться на личной страничке банкинга и перейти в подробную информацию по кредитке. В разделе «Состояние счета» будет указана информация об общей сумме задолженности, а также размере обязательного ежемесячного платежа. Здесь же можно сформировать выписку за определенный период в разрезе операций.

- Используя мобильный банкинг. Помимо ежемесячного уведомления с указанием суммы обязательного платежа и начисленных процентов, которое будет присылать банк на клиентский номер, владелец кредитки может запросить сумму минимального взноса самостоятельно. Для этого достаточно отправить смс с текстом «Долг» на номер 900. В ответ банк вышлет всю информацию о состоянии задолженности по кредитной карте.

- В филиале кредитно-финансового учреждения. Обратившись к сотруднику банка, клиент получит подробную информацию о состоянии счета и сумме платежа.

- В отчете по кредитной карте. Каждый месяц банк проводит рассылку на e-mail держателей карт, в которой указывает информацию относительно размера ежемесячного платежа и даты его внесения.

Правила погашения долга

Основное правило, которое должен запомнить держатель золотой кредитки, – своевременное внесение обязательного платежа. Данный платеж складывается из:

- оплаты 5% от суммы использованного кредитного лимита;

- внесения процентов, насчитанных за расчетный период;

- сумм для погашения неустоек и дополнительных комиссий, в случае их возникновения.

Платеж для погашения задолженности вносится на кредитку через кассу или банкомат. В расчетную дату проценты за пользование лимитом удерживаются с карточки пользователя.

Перевыпуск

Перевыпуск золотой кредитки может проходить по причине окончания срока действия пластика либо в случае других происшествий и ситуаций. Более подробно со всеми нюансами можно ознакомиться тут.