Я хочу представить декларацию и уплатить налог на доходы

Содержание:

- Зачем нужно было переходить на IBAN?

- Налоговая декларация 3-НДФЛ: и все о ней

- Заполняем правильно

- Имущественный вычет

- Banando — Услуга платная

- Порядок подачи на сайте налоговой

- Кто обязан?

- Ошибки при заполнении формы

- Алгоритм подготовки отчета для физических лиц

- Сроки подачи декларации 3-НДФЛ и ответственность за их несоблюдение

- Газпромбанк «Умная карта» JCB — До 10 % кэшбэк или мили на выбор

- Выберите дебетовую карту

- Заполнение 3-НДФЛ при декларировании доходов и оформлении налогового вычета

- Действующая форма бланка декларации по УСН за 2019 год

- Итоги

Зачем нужно было переходить на IBAN?

Основная причина использования счетов IBAN заключается в увеличении скорости и точности финансовых операций. Ранее платежи проводились медленно, то это приводило к снижению потребности компаний в оборотных средствах. Часто происходили случаи неточного зачисления средств, т.е. не на тот расчетный счет. Исправить ситуацию можно было только с разбирательства, которое начиналось с заявления в банк в письменной форме. Все это приводило к снижению доверия граждан к финансовой системе страны.

Использование новой структуры счетов IBAN исключает риски медленных и неточных переводов, позволяет осуществить проверку номера до выполнения операции.

Что позволяет увеличить скорость и точность платежных операций:

- использование технологий, которые работают без человеческого участия;

- применение уже работающих платежных систем.

Еще одна важная причина перехода на новый стандарт – обеспечить легкий приход в Казахстан зарубежных инвестиций.

Кому выгодна новая система:

- финансовым структурам, которые могут ускорить работу и повысить свою надежность;

- организациям и компаниям, которые ведут постоянную работу с контрагентами из стран ЕС и иных государств, принявших систему IBAN;

- предприятиям, которые рассчитывают на иностранные инвестиции, т.к. обеспечиваются быстрые платежи и эта система является понятной для партнеров из Евросоюза.

Налоговая декларация 3-НДФЛ: и все о ней

Удобство заполнения справки базируется на предоставлении возможности оформлять ее вручную, обычной ручкой синего или черного цвета. При выборе данного варианта можно допустить ошибки.

Чтобы избежать этого, специалисты советуют использовать специальные ПО на странице ФНС. Этот вариант полностью исключает ошибки, так как большинство расчетов осуществляются автоматом. Чтобы они были произведены корректно, нужно правильно указать такие данные, как дата, вариант получения прибыли

Важно самостоятельно произвести минимальные расчеты

Какой срок подачи декларации 3 НДФЛ?

Установлен официальный предельный срок подачи расчетной выписки. Если операция проводится для уплаты налогов, сделать это потребуется не позднее 30 апреля. Это должен быть год, следующий за тем, в котором были получены доходы.

В ситуации получения вычета, таблица нужна сотрудникам в неограниченный период времени. Главное успеть отдать бумаги за отчетный год, не менее. При соблюдении сроков и при правильном заполнении бумаги через несколько месяцев будет проведено получение положенной суммы денежных средств.

Как подать декларацию 3 НДФЛ?

Для подачи отчета по покупке недвижимости можно лично подойти в налоговую по месту официальной прописки. Разрешается отправить письмо по продаже квартиры по почте, с описанным в нем содержимым за пару лет. Всегда можно переслать справку через личный кабинет на портале ФНС. Последний вариант будет доступен после регистрации на сайте.

Как заполнить декларацию 3 НДФЛ?

Заполнение осуществляется строго с использованием утвержденного примера. Следует зайти на страницу налоговой, скачать образец в программе и внести требуемые сведения по покупке.

Это удобная опция, она оказывает идеальную помощь в оформлении, так как отчетный файл состоит из большого количества страниц. Помощь многопрофильных порталов через личный кабинет будет неоценимой для налогоплательщика в подобных ситуациях. Использование сайта позволит избежать неверного заполнения и подавать правильную выписку. После этого налоговый инспектор может вернуть все обратно, сказав, какие бумаги нужны для подачи.

Ответственность и штрафы за непредставление и просрочку сроков сдачи декларации 3 НДФЛ

Есть три ситуации, когда физических лиц привлекают через закон к административной ответственности. Штраф по форме ФНС назначается при допущении таких ошибок, как:

- Отчет не подавался, от чего налог не платился;

- Бумага не пересылалась по причине перекрытия налога вычетом;

- Отчетность передана своевременно, но положенный налог от продажи не перечислен или переведен с опозданием.

В зависимости от ситуации зависит размер штрафа. Цена оплошности физ/лиц определяется в индивидуальном порядке.

Как заполнить возврат для налоговой на лечение?

Порядок заполнения справки в подобном случае аналогичен тому, что используется в процессе оформления справки за обучение. Понесенные при лечении или при обучении траты работающему нужно подтвердить такими документами:

- Соглашение с поликлиникой по оказанию платных услуг.

- Квитанции, которые подтверждают внесение средств на р/с.

- Оригиналы рецептов на приобретение медикаментов. Они должны быть выписаны по форме 107/1.

- Справки категории 2-НДФЛ.

- Курортные карты, если есть необходимость.

- Страховой полис.

Вычет по пройденному лечению имеет возможность сделать не только налогоплательщик, но другие члены его семьи, главное знать, кто выдает и распечатать требуемые выписки.

Заполняем правильно

Есть три варианта, как подать бумаги в налоговую:

- лично;

- онлайн;

- по почте.

Самый надежный вариант, конечно, личное посещение отделения налоговой службы, тогда и рассмотрение ваших бумаг должно состояться быстрее. Однако многим такой способ не подходит – кто-то работает допоздна и физически не может посетить ФНС, а кто-то просто не планирует стоять в очередях. Расскажем, как заполнить справку 3 НДФЛ онлайн.

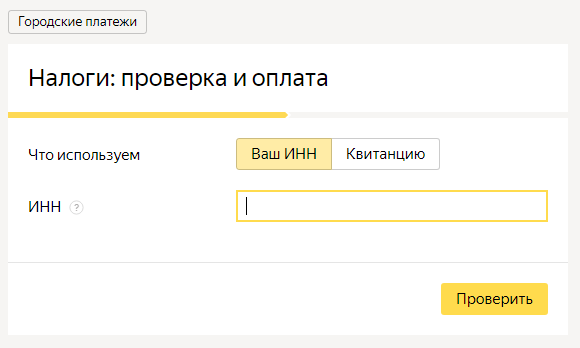

Сперва вам надо пройти регистрацию в личный кабинет – все действия происходят именно через него. Для регистрации вам понадобится ИНН и паспорт. Зайти в ЛК возможно и посредством сайта госуслуг.

- Выбираете поле «Налоги и страховые взносы».

- Ищете 3-НДФЛ.

- Нажимаете «Отправить декларацию онлайн».

- Если не было электронной подписи (а она понадобится) надо получить сертификат в соответствующем окошке (в верхнем углу справа работает кнопка «Профиль»). Надо отправить запрос и через некоторое время получите ключ.

- Во вкладке «Заполнение и представление декларации» прицепите форму в формате xml, создайте файл для отправления. Здесь надо отсканировать все собранные вами за три года платежные документы (удобнее это сделать в один файл, главное, чтобы его «вес» не был более 20 Мб).

- Ставите электронную подпись и жмете кнопку «Отправить».

Все, ваши документы уже в ФНС на проверке. Ее срок составит около четырех месяцев. Чтобы узнать, как идут дела, не обязательно приезжать в отделение или пытаться дозвониться (что порой просто нереально сделать). Достаточно посещение личного кабинета. Как только увидите, что бумаги проверены, надо заполнить заявление на возврат денежных средств, сумму вам подсчитают автоматически. После ждите перечисления на свой счет, который укажете в заявлении. Готово.

Нюансы и особенности

Создание электронной подписи происходит обычно за считанные минуты. Однако (если сайт был сильно загружен обращениями) ожидание может растянуться до 24 часов. Когда ключ будет получен, вам пришлют уведомление.

Отнеситесь к заполнению серьезно. От правильности данных зависит скорость выплаты

Отнеситесь к заполнению серьезно. От правильности данных зависит скорость выплаты

Вы – обычное физическое лицо, значит, в пункте «Категория налогоплательщика» пишите «Иное физическое лицо». Не забудьте указать свои имя, фамилию, отчество, если оно есть, а также ИНН – это упростит формирование документа

При внесении данных обращайте внимание на строки, помеченные звездочкой – если вы их пропустите, система не пустит вас дальше

Есть три вида вычетов – стандартный, социальный и имущественный. Если вам надо вернуть часть денег за медицинские услуги, выбирайте социальный раздел. Купили квартиру – вам в имущественный. К слову, вычет на покупку недвижимости можно получить только один раз.

Имущественный вычет

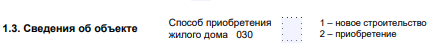

Чтобы воспользоваться налоговым вычетом за обеспечение жилищных условий, потребуется приложить все чеки и выписки со счетов, подтверждающие личные финансовые затраты. К базовому комплекту необходимо добавить Приложение 7 со следующими характеристиками:

- Адрес, кадастровый номер, долевое владение.

- Когда зарегистрирована собственность.

- Сумму вычетов за предыдущие периоды и срок первоначального зачета.

- Размер базы налогообложения для определения общего размера вычета.

- Остаток вычета.

При покупке квартиры в кредит, нормами законодательства предусмотрено использование вычета на уплату процентов после истечения кредитования. Для этого отдельно подсчитывается переплата по банковской выписке и вносится в отдельные поля. Сумма возврата за частный дом включает стоимость земельного участка. Однако претендовать на начисление процента стоимости от отдельной земли невозможно.

Banando — Услуга платная

Порядок подачи на сайте налоговой

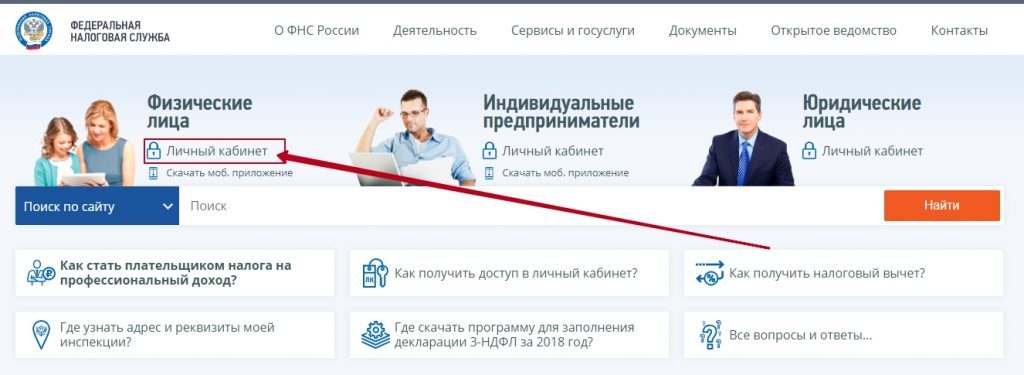

Благодаря сайту Федеральной налоговой службы вы можете дистанционно осуществлять много операций и отслеживать самую актуальную информацию. Кроме всего прочего, теперь есть возможность подавать налоговую декларацию через этот интернет-ресурс. Многие пользователи уже смогли по достоинству оценить все преимущества такого метода и теперь пользуются исключительно им. Однозначно стоит попробовать хотя бы раз воспользоваться сайтом ФНС, чтобы понять, что это действительно намного быстрее и удобнее, чем личное посещение налоговой.

На первом этапе вам необходимо выбрать способ подачи налоговой декларации. Это будет формирование и подача декларации в режиме онлайн. Затем вы обязательно должны авторизоваться на сайте ФНС и войти в свой личный кабинет. Чтобы это сделать, необходимо уже иметь там учетную запись. Если ее нет, то необходимо пройти несложную процедуру регистрации.

После авторизации на сайте вам необходимо приступить непосредственно к заполнению налогового отчета. Это намного проще, чем делать отчет вручную, поскольку программа автоматически вводит некоторые данные, а часть полей уже будет заполнена. Вероятность допустить ошибку в таком формате очень низкая, поэтому многие и любят за это онлайн-отправление данного документа.

Отправив декларацию на сайте Федеральной налоговой службы, вы сможете в реальном времени получить отчет о том, что она была принята на рассмотрении. В личном кабинете вы сможете увидеть, что ваш документ находится на этапе камеральной проверки.

На этом данная несложная процедура завершается. Вам остается только дождаться, пока инспекторы проверят ваши отчетности и вынесут свое решение касательно того, примут они декларацию или нет.

Регистрация в личном кабинете

Существует несколько способов авторизации в личном кабинете на сайте ФНС, где можно дистанционно подать налоговую декларацию:

- Авторизация на сервисе возможна при помощи логина и пароля, которые у вас есть в регистрационной карте. Получить эту карту вы можете при личном обращении в налоговой конторе без привязки к месту вашей прописки. Не забудьте при этом взять с собой паспорт. Для тех граждан, которые не достигли возраста 14 лет, то есть не имеют паспорта, выдача регистрационной карты возможна при обращении родителя и предоставлении свидетельства о рождении. Если вы потеряли данные для входа на сервис, то вам необходимо будет вновь лично обратиться к работникам налоговой службы.

- Зайти на сайт ФНС также можно с помощью квалифицированной электронной подписи, которая выдается специальным удостоверяющим центром.

- Есть еще один способ авторизации при помощи записи ЕСИА. Здесь вам потребуются те реквизиты, которые вы используете для того, чтобы зайти в свой кабинет на сайте Госуслуг.

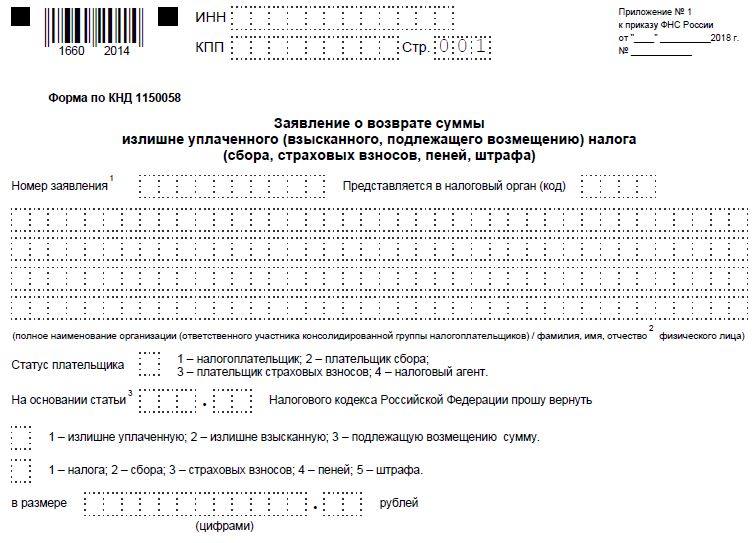

Оформление усиленной неквалифицированной электронной подписи

Для заверения электронной декларации вам необходимо иметь подтвержденную электронную подпись. Усиленная неквалифицированная подпись является виртуальным ключом, который хозяин должен хранить у себя на USB-носителе любого формата.

Данная подпись понадобится вам при необходимости оформления документов, которые не требуют обязательного наличия печати. Электронная подпись подобного формата даст возможность заверять некоторые виды документов, однако далеко не для всех бумаг её будет достаточно.

Для оформления этой подписи вам нужно будет обратиться в неаккредитованный Удостоверяющий центр. Прийти туда нужно лично и при этом иметь паспорт или другой документ, который может подтвердить вашу личность.

Заполнение декларации

Заполнение декларации в электронном варианте является намного более простой и удобной процедурой, чем написание от руки. Специальная программа разработана таким образом, чтобы упростить этот процесс. В целом, вводить данные нужно точно так же, как и в печатном формате, однако при введении вашего идентификационного номера программа сама найдет в базе ваши личные данные и подставит в нужные разделы.

Также учитывайте, что не всегда необходимо заполнять абсолютно все поля декларации. Некоторые из них могут оставаться пустыми, поскольку они предназначены для предоставления каких-либо данных, которые в вашем случае не имеют актуальности.

Подготовка декларации к отправке

Перед отправкой декларацию необходимо перечитать, чтобы удостовериться в том, что вы указали все данные верно и внесли их в нужные графы. Кроме того, заполненная декларация должна быть заверена электронной подписью, без которой она не будет иметь силы.

Кто обязан?

В соответствии с Налоговым Кодексом РФ подавать отчет о своих доходах на бланке 3-НДФЛ необходимо следующим гражданам:

- физическим лицам, которые получают доход от предоставления собственного имущества в аренду или его продажи в том случае, если оно принадлежало вам не более 3 лет, также к таким случаям относится получение имущества в дар от граждан, которые не являются близкими родственниками;

- граждане, которые имеют источники финансирования вне Российской Федерации, а также в случае получения какого-либо крупного выигрыша или приза, общая сумма которого составила более 4000 руб.;

- индивидуальные предприниматели;

- адвокаты и нотариусы, которые занимаются частной практикой;

- граждане иностранных государств, которые получили патент.

Также существуют случаи, при которых налоговую декларацию подавать не стоит. К ним относятся:

- получение имущество в наследство;

- при продаже имущества, которое находилось в праве собственности не менее 3 лет;

- получение премии за научную, культурную или спортивную деятельность;

- при получении денег на обучение в высшем учебном заведении или в средне профессиональном.

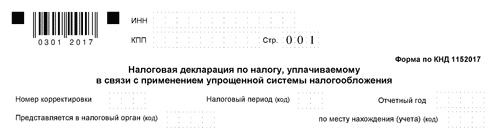

Ошибки при заполнении формы

Чаще встречаются технические ошибки, которые касаются невнимательности налогоплательщика: листы без подписи, отсутствие подтверждающих документов и т.д.

Среди погрешностей, связанных с некорректным заполнением декларации, можно выделить три самые распространенные:

- указания числа 1 в строке с номером корректировки при первичном обращении в налоговый орган (нужно писать 0);

- неверный шифр ОКТМО;

- некомпетентность в применении правил и законов для вычета налога.

Вышеперечисленные недочеты не критичны. В худшем случае у заявителя просто не примут декларацию.

К серьезным нарушениям относят неполное предоставление данных и частичное заполнение пунктов формы 3-НДФЛ. Халатность в оформлении может привести к тому, что налоговый инспектор неправильно обработает информацию и не произведет вычет, а обратится к вам с требованием уплатить налог в государственную казну.

Порядок составления документа зависит от цели, которую заявитель преследует при оформлении справки. Бланк состоит из 19 листов, физическое лицо заполняет только те страницы, которые ему необходимы.

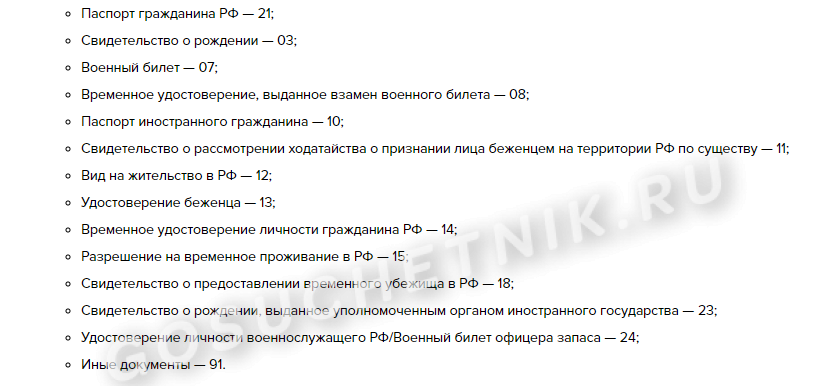

Алгоритм подготовки отчета для физических лиц

Рассмотрим, как правильно заполнить декларацию 3-НДФЛ физическому лицу, не зарегистрированному в качестве ИП. Независимо от того, какие доходы декларирует гражданин и собирается ли он просить о налоговом вычете, ему придется заполнить титульный лист, разделы 1 и 2 бланка. В приложения декларации сведения записываются при необходимости.

Заполняют приложения:

- 1 и 7 — при оформлении налогового вычета при покупке недвижимости или вычета в связи с оплатой ипотеки;

- 1 и 6 и расчет к приложению 1 — при декларировании доходов от продажи недвижимости и иного имущества;

- 1 — при сдаче недвижимости в аренду;

- 1 и 5 — при оформлении налогового вычета на лечение, образование;

- 1 и 5 и расчет к приложению 5 — для получения вычета при затратах по договорам страхования (жизни, пенсионного обеспечения).

В качестве примера, как заполнить налоговую декларацию, разберем ситуацию, когда гражданин Волков Виталий Андреевич продал дом за 2,4 млн рублей, которым владел менее 5 лет (куплен после 01.01.2016). Он обязан уплатить налог по ставке 13%, но чтобы снизить налогооблагаемую базу, сразу оформляет налоговый вычет в размере 1 млн рублей. Гражданин вписывает данные в титульный лист, разделы 1 и 2, приложения 1 и 6, и в расчет к приложению 1.

Рекомендуется начинать заполнять декларацию с расчета и приложений 1 и 6, а затем уже оформлять титульный лист и разделы, указывать номера страниц

Особенно это важно, если все данные записываются вручную, потому что ничего исправлять в готовой декларации нельзя

Заполняем расчет к приложению 1 (построчно):

- вписываем ИНН, фамилию и инициалы;

- номер страницы пока оставляем незаполненным;

- 010 — графа для указания кадастрового номера объекта недвижимости, он содержится в документах на имущество, узнается бесплатно в базе Росреестра;

- 020 — вписать кадастровую стоимость объекта на 1 января года, в котором недвижимость была приобретена: если на указанную дату имущество не оценено, ставится прочерк;

- 030 — доход, полученный от продажи, на основании договора;

- 040 — при наличии данных о кадастровой стоимости ее умножают на коэффициент 0,7; если поле 020 пустое, то и 040 оставляют пустым;

- 050 — строка для указания налогооблагаемой суммы; выбирают из полей 030 и 040 ту величину, которая больше.

Переходят к приложению 6, где указывают все налоговые вычеты, на которые рассчитывает налогоплательщик. Если у гражданина есть документы, подтверждающие расходы на проданное имущество, то он заполняет поле 020, а если их нет — строку 010. Если на другие вычеты налогоплательщик не претендует, то указанное в графах 020 или 010 значение переносится в поле 160.

Приложение 1 начинается с ИНН, фамилии и инициалов налогоплательщика. Затем вписывают:

- 010 — налоговую ставку, для резидентов — 13%, для нерезидентов — 30%;

- 020 — коды вида доходов перечислены в приложении № 3 к порядку заполнения декларации; в случае декларирования доходов, полученных от продажи недвижимости, используется код 01 или 02; указывают 01, если сумма дохода по договору (поле 030 расчета к приложению 1) больше кадастровой стоимости, умноженной на коэффициент 0,7 (значение, вписанное в поле 040); код 02 пишут, если в графе 040 величина больше, чем в графе 030;

- поля 030–060 предназначены для указания сведений о покупателе; если таких данных нет, достаточно вписать фамилию, имя, отчество нового владельца;

- в графу 070 надо перенести значение, которое было записано в строке 050 расчета к приложению 1;

- поле 080 оставляют пустым, поскольку покупатель не является налоговым агентом и не удерживает налог.

В разделе 2 уточняют доход, с которого берется налог, налоговую базу и сумму НДФЛ. Для этого записывают:

- 001 — 13% или 30% в зависимости от резидентства налогоплательщика (см. поле 010 приложения 1);

- 002 — вид дохода, указывают 3;

- в графы 010 и 030 — значение поля 070 приложения 1;

- в строку 040 переписывают значение поля 160 приложения 6;

- значение 060 высчитывают как разницу между величинами 030 и 040; если это отрицательное число, ставят 0;

- значение полей 070 и 150 тоже вычисляют, для этого цифру из строки 060 умножают на 13%;

- все остальные графы остаются пустыми.

Остается раздел 1 и титульный лист. Их заполняют по алгоритму, описанному в примере отчетности для ИП.

Титульный лист

После того как все страницы заполнены, их надо посчитать, вписать количество на титульный лист и пронумеровать каждую. В нашем примере получилась декларация на 6 страницах. Дополнительно надо уточнить количество листов прилагаемых документов или их копий. Остается подписать все заполненные листы декларации (не только титульный) и поставить текущую дату.

Каждый налогоплательщик самостоятельно выбирает, что ему необходимо заполнить, и направляет готовый отчет в ФНС.

Сроки подачи декларации 3-НДФЛ и ответственность за их несоблюдение

В какие сроки и как подать 3-НДФЛ через личный кабинет налогоплательщика? Каждый налогоплательщик обязан выдержать заявленные сроки подачи, в противном случае его ждут штрафные санкции. Так, заполненная декларация должна быть представлена в налоговый орган до 30 апреля текущего года за год предыдущий.

Налоговый вычет при этом можно представлять сразу за 3 последних года единовременно. Так, если человек хочет получить этот вычет по процентам ипотечного кредита в 2018 году и ранее не заявлял свои права, он смело может вписывать в декларацию все начисления банка, выставленные ему в 2015, 2016 и 2017 годах. Однако компенсационные суммы не могут быть больше по факту уплаченных налогов с доходов гражданина за этот период, так как у государства должна быть сформирована база, с которой они могут оформить списание из бюджета, и она должна быть образована только самим налогоплательщиком

Поэтому чрезвычайно важно иметь как можно больший, а лучше 100%-ный официальный доход

Камеральная проверка декларации по закону может длиться до 90 дней, поэтому, чтобы успеть заплатить налог при уже обработанной декларации до 15 июля, налогоплательщику следует сдать её гораздо раньше, уже в феврале этого года. Задержка уплаты налога влечёт за собой его рост из-за накладываемых штрафных санкций в виде пени в размере 1/300 от общей суммы образовавшейся задолженности.

Расчёт налогового вычета

При проведении проверки начисления у налоговиков могут возникнуть проблемы любого характера, начиная от трудности прочтения декларации и заканчивая несоответствием представленных данных в 3-НДФЛ и сопроводительном документе или и вовсе каких-то неуказанных заявителем доходов. Все недочёты влекут за собой отказ в дальнейшем рассмотрении и возврат документа на доработку с соответствующим уведомлением заявителя.

В случае оформления возврата налогоплательщик обязан в самые короткие сроки сдать декларацию с кодом корректировки после проведённых исправлений, а к самому бланку документа приложить пояснительную записку с перечнем произведённых корректировок.

В случае, если гражданин претендует на вычет, он должен при любом раскладе дождаться окончания проверки и принятия решения, после чего налоговикам предоставляется ещё 30 дней на перечисление денег на счёт заявителя.

Заполнить декларацию 3-НДФЛ онлайн представляется самым простым способом её создания для налогоплательщика, а для инспектора такую форму проще всего проверить. Глобальный переход на электронные документы, имеющий место в нашей стране, очень перспективен, так как избавляет людей от ненужных трудозатрат и траты времени. Подавать декларацию 3-НДФЛ онлайн через сайт налоговой технологично, быстро и эффективно.

Но, несмотря на простоту в технологии создания интернет-документа, официальные налоговые тонкости никто не отменял, поэтому без образца или профессиональных навыков составить подобный документ будет достаточно сложной работой, и всем, кто делает это впервые, следует обратиться к специализированным юристам. Также в Сети всегда есть много компаний, которые предлагают заполнить налоговую декларацию онлайн силами профессионалов на договорной основе, но, конечно, это будет иметь какую-то цену.

Газпромбанк «Умная карта» JCB — До 10 % кэшбэк или мили на выбор

Выберите дебетовую карту

Заполнение 3-НДФЛ при декларировании доходов и оформлении налогового вычета

Порядок заполнения 3-НДФЛ зависит от того, для какого случая вы подаете декларацию. Бланк декларации содержит 19 листов, из которых заполнить следует только необходимые лично вам:

- раздел 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета»;

- раздел 2 «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке (001)»;

- лист А «Доходы от источников в Российской Федерации»;

- лист Б «Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке (001)»;

- лист В «Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики»;

- лист Г «Расчет суммы доходов, не подлежащей налогообложению»;

- лист Д1 «Расчет имущественных вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества»;

- лист Д2 «Расчет имущественных вычетов по доходам от продажи имущества (имущественных прав)»;

- лист Е1 «Расчет стандартных и социальных налоговых вычетов»;

- лист Е2 «Расчет социальных вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 Налогового кодекса РФ»;

- лист Ж «Расчет профессиональных налоговых вычетов, установленных пунктами 2, 3 статьи 221 Налогового кодекса Российской Федерации, и вычетов, установленных абзацем вторым подпункта 2 пункта 2 статьи 220 Налогового кодекса Российской Федерации»;

- лист З «Расчет налогооблагаемого дохода от операций с ценными бумагами и операций с производными финансовыми инструментами»;

- лист И «Расчет налогооблагаемого дохода от участия в инвестиционных товариществах».

Помимо выплаты НДФЛ, декларация пригодится, чтобы получить налоговый вычет. По закону, каждый гражданин вправе вернуть часть ранее уплаченного государству налога на покрытие расходов на обучение, лечение, покупку недвижимости или выплату ипотечного кредита. Подавать документы на получение вычета разрешено в любой день после завершения года, в котором были потрачены деньги. Вычет можно получить в течение трех лет. В этом случае правила, как правильно заполнить декларацию 3-НДФЛ, таковы:

- При продаже квартиры или машины, которые были в собственности менее 3 лет, заполните титульный лист, листы А, Д2 и разделы 1 и 2 декларации 3-НДФЛ.

- Для выплаты налога со сдачи квартиры в аренду заполните только титульный лист, лист А и разделы 1 и 2.

- При покупке квартиры, чтобы получить налоговый вычет, заполните титульный лист, листы А, Д1 и разделы 1 и 2. Такие же страницы заполните для возврата НДФЛ при оплате ипотечного кредита.

- Получить налоговый вычет на оплату образования или лечения можно, заполнив титульный лист, листы А, Е1, разделы 1 и 2.

- Для получения вычета при уплате дополнительных страховых взносов на накопительную пенсию или при затратах по договорам на негосударственное пенсионное обеспечение и добровольного пенсионного страхования или страхования жизни заполните титульный лист, листы А, Е2, разделы 1 и 2.

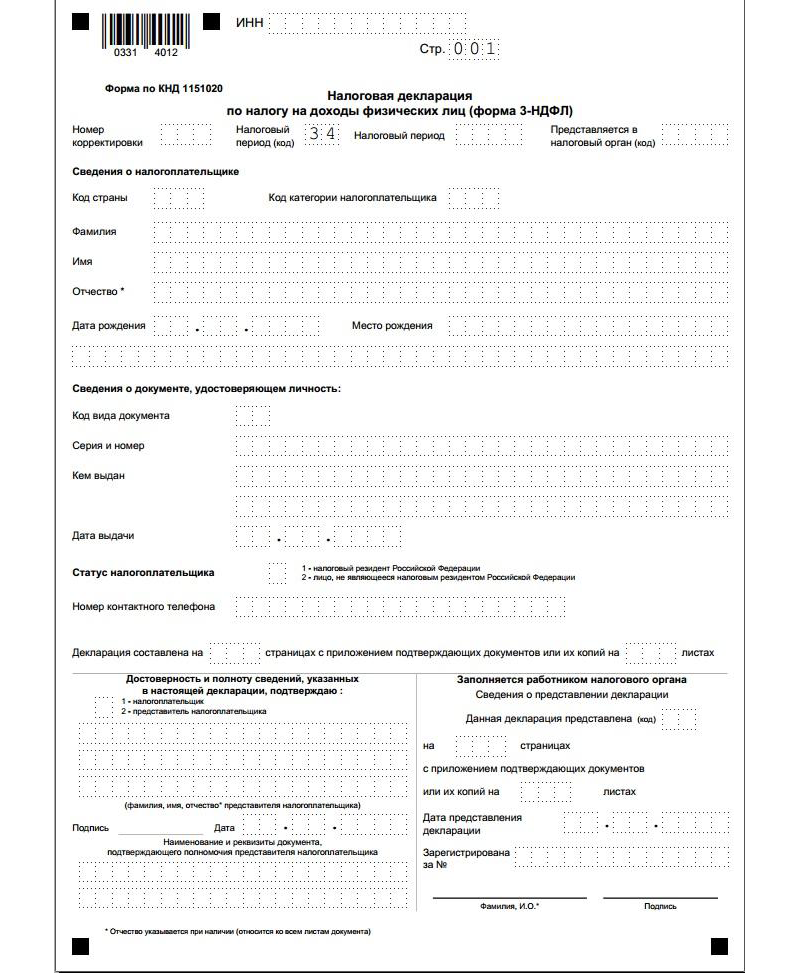

Действующая форма бланка декларации по УСН за 2019 год

Актуальная форма декларации по УСН за 2018-2019 год (по единому налогу) утверждена на основании: Приказа ФНС России от 26 февраля 2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме».

Бланк налоговой декларации по УСН (по единому налогу) за 2019 год представляет собой шаблон, который можно редактировать. Если вы, по каким-то причинам, решили не пользоваться онлайн-сервисом по заполнению документа, а хотите рассчитать и заполнить декларацию вручную, то эта ссылки для вас:

Скачать шаблон бланка в формате XLS (архив ZIP). Для заполнения документа необходима программа Microsoft Excel или бесплатная LibreOffice Calc.

Скачать шаблон бланка в формате PDF (архив ZIP). Для заполнения документа нужна программа Adobe Reader, или другая программа, способная работать с интерактивными полями (не все просмотровщики PDF это умеют).

Итоги

Приложение 7 в 3-НДФЛ формируется в случаях, когда плательщик НДФЛ имеет право на вычет по налогу в результате сделок по улучшению жилищных условий. Правила заполнения листа установлены приказом ФНС от 03.10.2018 № ММВ-7-11/569@ с изменениями в ред.приказа ФНС от 07.10.2019 № ММВ-7-11/506@. Существуют нюансы заполнения приложения 7 в случаях, когда декларация на вычет налога подается в первый раз или подается повторно, на остаток подтвержденного вычета по прошлым периодам (годам).

Еще о нюансах формирования 3-НДФЛ узнайте из статьи «Образец заполнения налоговой декларации 3-НДФЛ».

Еще об особенностях оформления вычета при покупке недвижимости читайте в статье «Порядок возмещения (возврата) НДФЛ при покупке квартиры».

Полный и бесплатный доступ к системе на 2 дня.