Подача декларации в налоговую

Содержание:

- Что такое 3-НДФЛ и ее важность

- Подача через личный кабинет налогоплательщика

- Что такое сайт госуслуг и как им пользоваться

- В какую налоговую подавать декларацию 3-НДФЛ

- Практика: где сдать декларацию в ФНС РФ

- Какие есть программы для заполнения 3-НДФЛ онлайн и где их скачать

- Ошибки при заполнении формы

- Каков порядок представления декларации 3-НДФЛ

- Что такое справка 3-НДФЛ?

- Отделения Личный кабинет ВТБ банка в городе Ступино, режим работы

- Налоговый вычет что это такое простыми словами

- Как отправить декларацию 3-НДФЛ на сайте госуслуг

- Что требуется для подачи отчетности и пересылки документов

- Время ответа и компетентность специалистов

- Налоговая декларация 3-НДФЛ: и все о ней

- Рекомендуемые банки

- Обязательно подать декларацию до 30 апреля, если вы

- Видео

Что такое 3-НДФЛ и ее важность

Декларация по налогам относится к числу официальных документов, использующихся для передачи государству информации о доходах конкретного лица. Эти сведения ложатся в основу расчетов величины налоговой базы. Содержание налоговой декларации зависит от выбранного режима оплаты налогов. Здесь может быть указана как общая величина налоговых выплат, так и размер дохода, полученного за определенный временной промежуток.

Подавать данный документ необходимо в количестве двух экземпляров в местное отделение ФНС. Первый экземпляр остается у налоговой службы, а на втором ставится специальный штамп, подтверждающий принятие бланка

Важно отметить, что подавать данный документ обязаны все люди, занимающиеся предпринимательской деятельностью. Данное правило касается не только владельцев бизнеса, но и людей ведущих частную практику

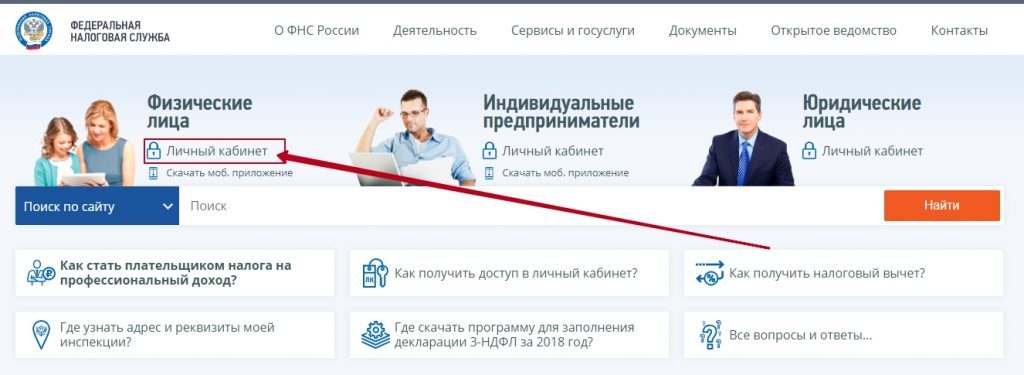

Подача через личный кабинет налогоплательщика

Получить доступ к сервисам и стать полноправным пользователем личного кабинета на сайте ФНС РФ можно тремя способами:

- войти через авторизованную запись на сайте «Госуслуги»;

- лично явиться в ФНС по месту прописки и там получить регистрационную карточку с данными для доступа;

- войти с помощью уже оформленной ранее квалифицированной ЭЦП.

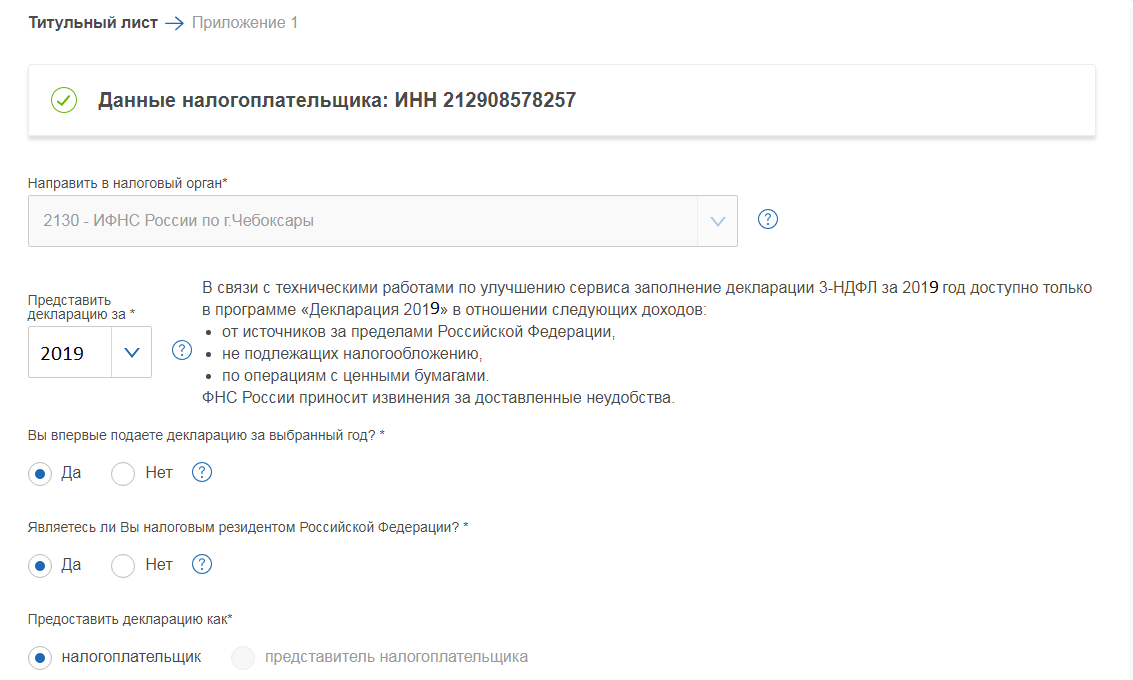

Чтобы сдать 3-НДФЛ через личный кабинет налогоплательщика, при первом входе в кабинет необходимо сформировать усиленную неквалифицированную электронную подпись непосредственно в сервисе.

Декларацию можно заполнить онлайн, непосредственно в кабинете и направить налоговикам сформированный документ, удостоверенный ЭЦП. Чтобы сформировать 3-НДФЛ в личном кабинете налогоплательщика:

- Перейдите в раздел «Жизненные ситуации».

- Выберите пункт «Подать декларацию 3-НДФЛ».

- Отметьте способ подачи декларации.

- Пошагово заполните предложенные сайтом поля.

Нюансы заполнения:

- При указании доходов есть возможность добавлять несколько источников как в пределах, так и за пределами РФ.

- При выборе вычета есть удобные справки с информацией о том, в каких случаях применяется данный вид вычета (необходимо нажать на знак вопроса справа от названия вычета).

- В случае если подаются данные для имущественного вычета, сервис автоматически просчитает сумму по всем декларируемым объектам с учетом ограничений, предусмотренных ст. 220 НК РФ.

- В итоге вам будет представлен предварительный расчет с указанием результата (например, суммы к возврату). Декларацию можно будет скачать в формате PDF и XML.

- До отправки формы добавьте подтверждающие право на вычет документы. Например, имущественный вычет по квартире или участку земли предполагает сканированные оригиналы следующих документов:

- справку 2-НДФЛ;

- договор купли-продажи, акт приема-передачи в собственность;

- выписку о регистрации из ЕГРН — ЕГРН-1;

- платежные документы, подтверждающие расходы налогоплательщика с указанием паспортных данных.Общий объем прилагаемых документов не должен превышать 20 Мб.

- Готовую декларацию необходимо будет подписать ЭЦП. Для этого понадобится пароль к сертификату электронной подписи.

***

***

Сдать декларацию 3-НДФЛ можно с помощью двух сервисов: через «Госуслуги» и личный кабинет налогоплательщика. Срок подачи формуляра с целью получения налоговых вычетов законодательно не регламентирован. Но при заявлении доходов, с которых не был удержан и уплачен налог, отчет следует представить не позднее 30.04.2020.

Еще больше материалов по теме — в рубрике «НДФЛ».

Что такое сайт госуслуг и как им пользоваться

Портал государственных услуг появился в конце 2009 года в рамках программы по автоматизации всех управленческих процессов на территории РФ и перехода на электронный документооборот. Поначалу на сайте можно было ознакомиться только со справочной информацией, но довольно быстро появилась возможность через интернет получить практически любую услугу из предлагаемых государственными структурами: от записи к врачу до подачи документов на регистрацию ИП.

Для регистрации на сайте госуслуг необходимо ввести Ф. И. О., электронную почту или номер мобильного телефона. Нажав на кнопку регистрации, пользователь попадет на страницу для формирования пароля. После этой несложной процедуры станут доступны справочно-информационные услуги на портале.

А прошедшим процедуру подтверждения личности будет открыт доступ ко всем услугам, предлагаемым порталом. Так, декларация 3-НДФЛ через госуслуги может быть подана только в случае подтверждения личности. Для того чтобы пройти эту процедуру, необходимо совершить одно из следующих действий:

- обратиться в один из центров обслуживания, актуальный перечень которых можно найти на сайте госуслуг или в МФЦ;

- получить код подтверждения по почте, забирая который необходимо показать удостоверяющий личность документ сотруднику почтового отделения;

- воспользоваться усиленной квалифицированной подписью, которую можно получить в одном из аккредитованных удостоверяющих центров.

В какую налоговую подавать декларацию 3-НДФЛ

Почитайте общую информацию о налоговых декларациях в этой публикации.

П. 2 ст. 11 НК РФ раскрывает понятие места жительства. Но при этом поясняется, что в случае отсутствия у физлица регистрации по месту жительства на территории России по просьбе этого физлица местом жительства может быть назначено место пребывания.

Для целей данного пункта Налогового кодекса под местом жительства понимается тот адрес, по которому зарегистрирован налогоплательщик (что подтверждается записью в паспорте). Такое разъяснение налоговый орган дал в своем письме от 02.06.2006 № ГИ-6-04/566@. В этом письме ФНС также поясняет, что при отсутствии у физлица регистрации по месту жительства, предусмотренной законом от 25.06.1993 № 5242-1, налогоплательщик может подать декларацию по месту пребывания. Но поступить таким образом могут только те, на кого возложена обязанность отчитываться о доходах. Право на получение имущественных или соцвычетов у таких лиц отсутствует. Из такой формулировки можно сделать вывод, что те, кто подает отчет 3-НДФЛ, но не относится к физлицам, которые это делать обязаны, не имеют права отправлять декларацию по месту пребывания.

Подтвердили свою позицию налоговики и в письме от 30.01.2015 № ЕД-3-15/290@, где еще раз было отмечено, что при наличии у налогоплательщика регистрации по месту жительства подать декларацию с заявлением о предоставлении соцвычета по месту пребывания нельзя.

Когда нужно подать декларацию и заплатить налог, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

О том, расходы на приобретение каких медицинских препаратов можно учесть для получения социального вычета, читайте в материале «Перечень лекарственных средств для налогового вычета в 2019 — 2020 годах».

Практика: где сдать декларацию в ФНС РФ

Возможны два варианта представления декларации без визита в ФНС РФ:

- через сайт «Госуслуги» (gosuslugi.ru);

- через личный кабинет налогоплательщика на сайте nalog.ru.

Обратите внимание! Данные способы позволяют сдать декларации только за 2015-2018 годы. В 2020 году планируется представление декларации за 2019 год по новой форме

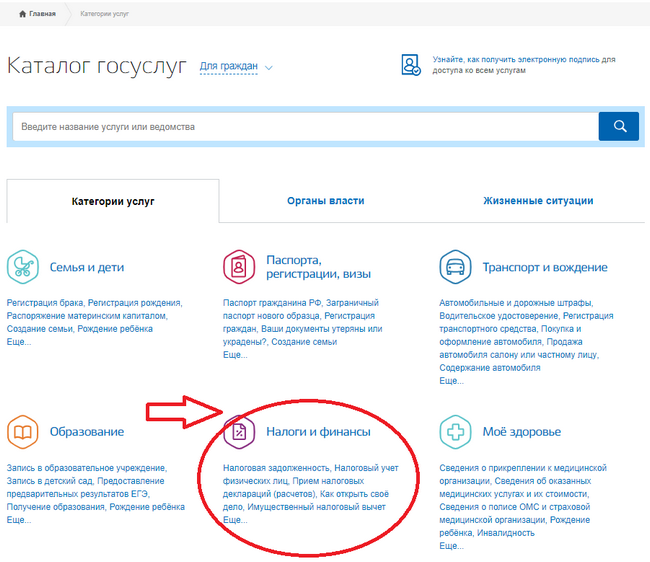

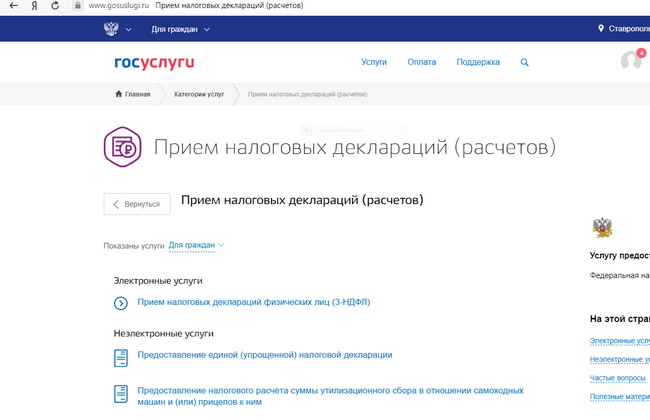

Многие уже зарегистрированы на сайте «Госуслуги» и имеют авторизованную учетную запись. В противном случае для получения полного доступа к государственным услугам необходимо обратиться в центр, где можно пройти авторизацию или подтвердить личность. Авторизованным пользователям нужно зайти в личный кабинет, в меню «Услуги» выбрать «Налоги и финансы» и «Прием налоговых деклараций (расчетов)».

Далее необходимо следовать предложенным интерфейсом сайта действиям.

Далее необходимо следовать предложенным интерфейсом сайта действиям.

Подпишитесь на рассылку

Имеется возможность занести данные онлайн или отправить уже заполненные ранее, например в программе «Декларация» на сайте ФНС России. Очень хорошая и давно используемая программа поможет корректно внести данные в соответствии с прилагаемыми к декларации документами, произведет расчет всех нужных показателей, проверит корректность исчисления вычетов и суммы налога, подготовит итоговый документ для представления в ФНС РФ. Рассмотрим алгоритм подачи 3-НДФЛ через личный кабинет налогоплательщика.

Имеется возможность занести данные онлайн или отправить уже заполненные ранее, например в программе «Декларация» на сайте ФНС России. Очень хорошая и давно используемая программа поможет корректно внести данные в соответствии с прилагаемыми к декларации документами, произведет расчет всех нужных показателей, проверит корректность исчисления вычетов и суммы налога, подготовит итоговый документ для представления в ФНС РФ. Рассмотрим алгоритм подачи 3-НДФЛ через личный кабинет налогоплательщика.

Какие есть программы для заполнения 3-НДФЛ онлайн и где их скачать

Различные сайты в интернете предлагают пользователям заполнить декларацию 3-НДФЛ онлайн и помочь с ее отправкой в инспекцию. Однако доверяйте только проверенным программам и сайтам.

На официальном сайте ФНС для заполнения 3-НДФЛ в 2020 г. можно скачать программу «Декларация-2019». С ее помощью вводятся данные из документов, после чего она в автоматическом режиме вычисляет все искомые величины, проверяет правильность применения вычетов и суммы налога. В этой программе декларация формируется в нужном формате для представления в налоговый орган или же выводится на печать для бумажного варианта.

Как мы уже отметили выше, оформить отчет возможно и в ЛК на сайте ФНС или через «Госуслуги». Сюда можно загрузить электронную версию отчета, заполненную в других программах, например в той же «Декларации», а можно ввести данные в онлайн-режиме прямо в ЛК, в нем же сформировать документ для отправки и направить контролерам.

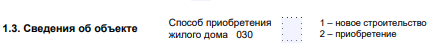

Ошибки при заполнении формы

Чаще встречаются технические ошибки, которые касаются невнимательности налогоплательщика: листы без подписи, отсутствие подтверждающих документов и т.д.

Среди погрешностей, связанных с некорректным заполнением декларации, можно выделить три самые распространенные:

- указания числа 1 в строке с номером корректировки при первичном обращении в налоговый орган (нужно писать 0);

- неверный шифр ОКТМО;

- некомпетентность в применении правил и законов для вычета налога.

Вышеперечисленные недочеты не критичны. В худшем случае у заявителя просто не примут декларацию.

К серьезным нарушениям относят неполное предоставление данных и частичное заполнение пунктов формы 3-НДФЛ. Халатность в оформлении может привести к тому, что налоговый инспектор неправильно обработает информацию и не произведет вычет, а обратится к вам с требованием уплатить налог в государственную казну.

Порядок составления документа зависит от цели, которую заявитель преследует при оформлении справки. Бланк состоит из 19 листов, физическое лицо заполняет только те страницы, которые ему необходимы.

Каков порядок представления декларации 3-НДФЛ

Правила представления декларации 3-НДФЛ регламентированы ст. 229 НК РФ. С учетом указанной нормы физлицо представляет декларацию контролерам до 30 апреля. Однако указанный срок может сдвигаться, например, если день подачи пришелся на выходной. Также сроки меняются в зависимости от причины возникновения обязанности представления 3-НДФЛ. Подробнее об этом читайте в материале «Декларация по форме 3-НДФЛ за год — сроки сдачи».

При этом налоговый орган, в который направляется декларация 3-НДФЛ, должен быть выбран по принципу, раскрытому в статье В какую инспекцию подается декларация 3-НДФЛ?

Особый порядок сдачи декларации 3-НДФЛ предусмотрен для ИП. Исполнение им этой обязанности может изменяться в зависимости от того:

- находится ли ИП на спецрежиме;

- имеет ли он наемных сотрудников.

Также рекомендуем посмотреть статью про сдачу декларации по форме 4-НДФЛ, из которой можно узнать о причинах возникновения у ИП обязанности представлять эту форму отчетности.

А о том, каким способом можно направлять декларации 3-НДФЛ в ИФНС, говорится в публикации Каким образом можно сдать декларацию 3-НДФЛ в налоговую?

Декларацию 3-НДФЛ подают налогоплательщики, получившие иные, кроме зарплатных, доходы, а также те, кто воспользовался правом на налоговый вычет. Предприниматели на ОСН сдают не только 3-НДФЛ, но и 4-НДФЛ. Рубрика «3-НДФЛ» поможет вам быть в курсе нововведений в порядке сдачи одноименной отчетности.

Что такое справка 3-НДФЛ?

Выписка предназначен для налоговой инспекции. В этой бумаге налогоплательщики предоставляют информацию о полученных за отчетный период доходах и о совершенных тратах. Выписка составляется строго за определенный, законом установленный период.

Подается не юридическими лицами, но иными категориями граждан. Это могут быть предприниматели, которые занимаются частной практикой и резиденты, что получили прибыль в иной стране. Также выписка составляется и обычным человеком, которые получают дополнительный доход.

Общие сведения

Если человек работает на одном из крупных предприятий, проблем с перечислениями и расчетами не возникает, он знает, все о справке 3 НДФЛ что это такое и где ее взять. Документы подаются специальной фискальной службой. Самостоятельно нужно декларировать требуется в нескольких ситуациях:

- Осуществление предпринимательской деятельности;

- Получение иного легального дохода, который не связан с главной работой.

Данная операция считается обязательной для всех людей, входящих в одну из категорий. От подобных обязанностей никто не освобождается, даже если налоговая не присылает никаких уведомлений. Человек должен сам обратиться к работникам расположенной по близости налоговой.

Форму создали для того, чтобы облегчить операции, связанные с отправлением. Это специальная декларация, созданная для письменного фиксирования информации по доходам за определенный временной период.

Закон

Положение о сдаче декларации регулируется положениями современного Налогового Кодекса. Он регулирует процессы, связанные с декларациями, с их заполнением и последующим получением вычетов. Главные моменты прописаны в документах Трудового Законодательства или локальных нормативных актов в заранее выбранной сфере.

Документы такого плана должны заполняться лицом, которое обязано подавать выписки. Именно этот человек отправляет информацию на проверку в официальную фискальную службу. Незаменима бумага для получения положенного вычета.

Основания для предоставления

Документ требуется составить и предоставить для достижения двух основных целей:

- Оплата налога.

- Возвращение части выплаченных налогов.

Вычет – это денежная компенсация, возвращаемая государством. Вернуть затраты есть возможность при совершении благотворительных акций, при перечислении взносов в ПФ. Проведенное оплачиваемое лечение и получение платного образования. Покупка строящегося объекта и оформление ипотеки.

Справка 3-НДФЛ

Отчет подается в ФНС. Выбор организации зависит от места прописки. Подавать его должен сам человек, что отчитывается по доходам, может действовать его представитель по доверенности.

В бумаге обязательно должны присутствовать сведения о личной информации налогоплательщика, справки по доходам и расходам. Требуется расчет определенных выплат по налогу.

Образец заполнения

Чтобы не ошибиться в процессе заполнения бумаги, следует использовать одну из многочисленных программ. Есть специальные ПО, специально созданные для обработки подобных документов. Это цифровой бланк образец заполнения справки 3 НДФЛ по новой форме в 2020 году.

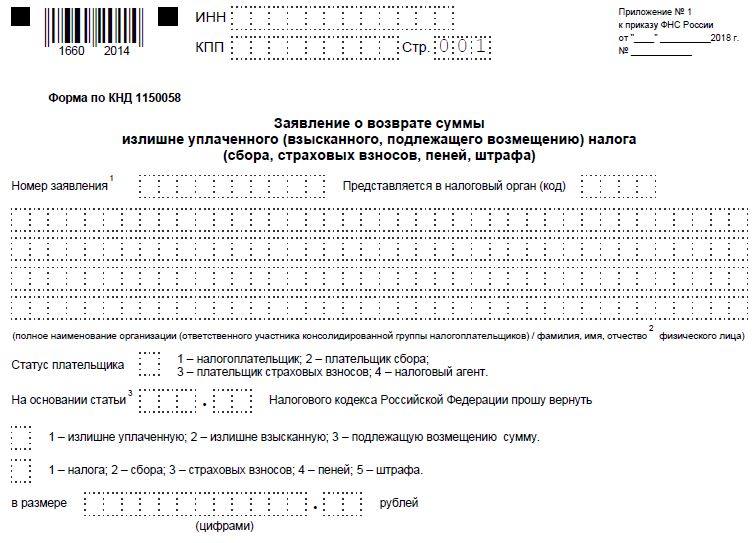

Если принимается решение провести заполнение вручную, нужно использовать специальный бланк, на котором проставлен штрих-код. Есть раздел с общей информацией, где вносятся такие сведения, как:

- Код налоговой организации;

- Признак плательщика налогов;

- Источники прибыли;

- Сведения из паспорта и ИНН.

Далее пишется пункт с доходами, что были получены на территории РФ. Рядом пишется обозначение ставки для производимого сбора. Обозначаются источники выплат, то есть ОКАТО, КПП и ИНН организаций. Отдельно прописываются строки с вычетами, но исключительно при наличии специальных оснований.

Сроки подачи

За сдачу отчетности отвечает исключительно составитель листа. Заполнять ее требуется после окончания соответствующего отчетного периода.

Дата 30 апреля принимается, когда уплачивались налоги. Правило распространяется на ИП и на частных лиц в равной степени. Если же отчет используется для вычета, ограничений по срокам здесь нет. Сведения разрешается отправлять в отчетный год

Главным условием здесь считается принятие во внимание сумм, потраченных за три полных года. При нарушении сроков получить вычет будет невозможно

Штрафы

Если не сдать справку в установленное время, налоговая наложит штраф. Он равен 1000 руб. Если человек перечислил сумму меньше установленного налога, ему зачислится пеня, размер которой равен 20%.

Отделения Личный кабинет ВТБ банка в городе Ступино, режим работы

В городе Ступино работает на 05.12.2020 более 4 отделение онлайн банка ВТБ. Вся необходимая информация находиться ниже.

| Отделение | Адрес Личный кабинет ВТБ банка | Режим работы |

|---|---|---|

| Почта Банк | г. Ступино, ул. Андропова, д. 29/9 | Пн: 11:00-20:00; Вт-Пт: 09:00-20:00; Сб: 09:00-18:00; Вс: выходной день; |

| Почта Банк | г. Ступино, ул. Горького, д. 53/11 | Пн-Пт: 10:00-19:00; Сб-Вс: выходной день; |

| Почта Банк | г. Ступино, ул. Андропова, д. 40/4 | Пн-Пт: 09:00-21:00; Сб-Вс: 10:00-17:00; |

| Банк ВТБ (ПАО) | 142800, Россия, обл. Московская, г. Ступино, ул. Андропова, д. 39 | пн.-пт.: 09.00-20.00, без перерыва; сб.: 10.00-17.00, перерыв в кассе: 13.30-14.00,, вс.: выходной |

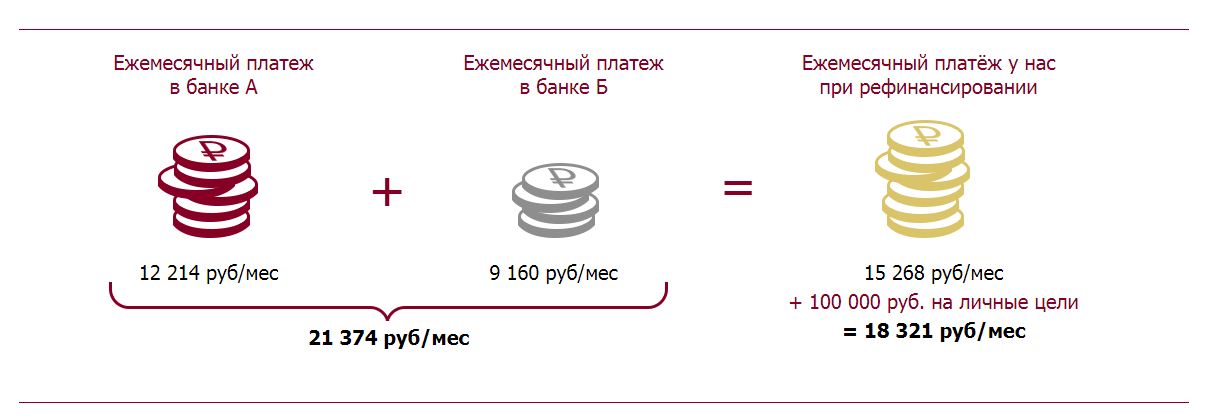

Налоговый вычет что это такое простыми словами

Каждый работающий человек в нашей стране платит налог на доходы. Он так и называется налог на доходы физических лиц или НДФЛ. Он взимается со всех доходов, которые получает человек. И с заработанной платы, и дохода от продажи акций, облигаций и других предметов. Стандартный размер налога составляет 13%, хотя есть доходы, с которых взимают и больший налог. Например, выигрыш денежного приза в акции «Купи конфету и выиграй миллион рублей».

Все эти налоги поступают в федеральный бюджет, а потом расходуются на благоустройство, выплату пособий, зарплат служащим бюджетной сферы и прочие государственные нужды. К счастью, в определенных случаях можно вернуть уплаченный налог. В статье будут рассмотрены случаи, в которых это возможно. Налоговое законодательство предоставляет обширные возможности для этого. Так давайте научимся ими пользоваться.

Нужно помнить, что претендовать на получение налогового вычета могут граждане, доход которых облагается по ставке 13%. То есть, они являются официально трудоустроенными. При подаче документов на вычет, необходимо подтверждать факт уплаты НДФЛ. Это своего рода стимулирующая программа государства по пресечению выплат зарплаты в «конвертах» и прозрачное ведение бизнеса.

Налоговый вычет регламентируется Налоговым Кодексом Российской Федерации (НК РФ).

Кому положен налоговый вычет

Право на получение налогового вычета возникает у граждан по прошествии календарного года. Подавать документы на получение налогового вычета можно в любое время в течении всего года. Рекомендуем подавать декларацию для получения налогового вычета сразу после возникновения права на него. То есть, в начале года. По некоторым видам вычета право на получение его сохраняется в течение 3-х лет, а по некоторым — 10 лет. Об этом будет рассказано далее в статье.

Налоговый вычет что это такое простыми словами

Нужно помнить о следующем, при принятии решения, когда подавать документы на вычет:

- Налоговая проверяет предоставленные документы в течении 3-х месяцев;

- После проведения проверки и принятия положительного решения о возврате, выплата происходит в течении месяца.

Таким образом, с момента подачи документов на вычет до момента получения денежных средств на счёте пройдет минимум 4 месяца.

На налоговый вычет не могут претендовать граждане, которые освобождены от оплаты налога на доходы физических лиц. К таким категориям относятся:

- Безработные, которые не имеют другого дохода, кроме пособия по безработице.

- Индивидуальные предприниматели, использующие специальный налоговый режим.

Как отправить декларацию 3-НДФЛ на сайте госуслуг

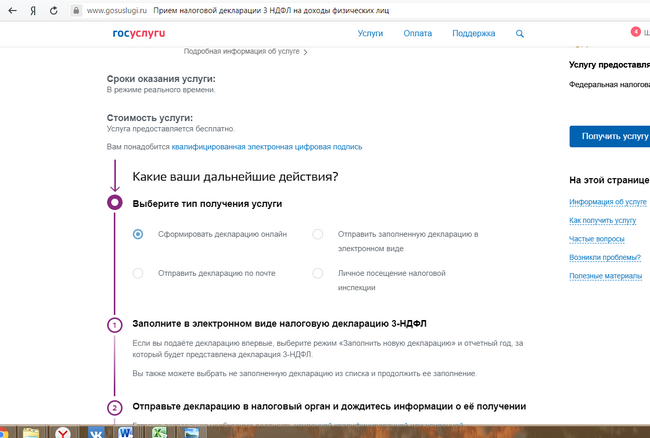

Подача декларации 3-НДФЛ через ЛКН — госуслуги доступна в следующих вариантах:

- формирование и отправка отчета онлайн;

- отправка заполненной в отдельной программе декларации через сайт;

- запись в налоговую инспекцию для личной подачи декларации 3-НДФЛ.

Подача декларации первыми двумя способами требует подписания отчета усиленной неквалифицированной подписью, которую можно сформировать прямо на сайте. Такая подпись, согласно п. 3 ст. 5 закона от 06.04.2011 № 63-ФЗ, позволяет:

- определить данные лица, подписавшего документ;

- обнаружить, если в документ были внесены изменения после его подписания.

Подробнее читайте в материале «Что такое неквалифицированная электронная подпись?».

Оба варианта позволяют приложить сканы всех подтверждающих документов в электронном формате.

Заполнить декларацию онлайн можно как заново, так и скопировав данные с поданных ранее отчетов 3-НДФЛ. Кроме того, можно в любое время сохранить черновик, чтобы вернуться к заполнению позднее.

Для заполнения декларации 3-НДФЛ с помощью сторонних ресурсов сайт госуслуг рекомендует воспользоваться программой «Налогоплательщик ЮЛ», которую можно скачать на сайте налоговой инспекции. Но допустимо использовать и любые другие программные средства, которые способны обеспечить выгрузку данных в допустимом формате.

После завершения процедуры подачи декларации онлайн от налоговой инспекции придет сообщение о регистрации файла. Уведомление будет являться подтверждением подачи 3-НДФЛ.

Сообщение об окончании камеральной проверки декларации придет в личный кабинет, а также на электронную почту, указанную в профиле. После завершения проверки можно таким же образом — через сайт ЛКН — подать заявление на возврат налога, если декларация подавалась с целью заявить о правах на налоговый вычет.

Что требуется для подачи отчетности и пересылки документов

Подчеркнем, что для подачи налоговой отчетности компаниям и обычным гражданам требуются разные документы.

И если для физического лица это будет минимальный набор документов (гражданский паспорт, СНИЛС и свидетельство ИНН), то индивидуальным предпринимателям и компаниям нужно подготовить более расширенный пакет, в который входят:

- подтверждение (выписка) о регистрации в государственном реестре (юрлиц или ИП);

- документ из Росстата, где обязательно указывается код (направление) деятельности;

- подтверждение о постановке на налоговый и государственный учет;

- идентификационный номер налогоплательщика;

- иные документы, обязательные для организаций (индивидуальных предпринимателей).

Для подачи налоговой декларации юридическими лицами требуется расширенный набор документов

Для подачи налоговой декларации юридическими лицами требуется расширенный набор документов

Что требуется для отправки документации онлайн

До того, как подать декларацию в налоговую через интернет, необходимо оформить договор с подразделением налоговой службы, которое в дальнейшем будет выполнять электронную отправку документации. Услуга платная и на текущий момент ее стоимость составляет ориентировочно от 1500 рублей ежегодно.

Кроме того, потребуется получить электронную подпись. Она служит главным идентификатором личности лица, подающего отчетную декларацию. Электронную подпись можно оформить в уполномоченной службе Минсвязи по месту регистрации, в подразделении налоговой службы или в ближайшем многофункциональном центре.

Время ответа и компетентность специалистов

Клиенты банка отмечают, что специалисты Газпромбанка отличаются вежливым обращением и быстрой скоростью реакции на запросы. Однако касается это только сравнительно типовых заявлений. В случае же со специфическими вопросами, связанными с узкоспециализированными областями, придется немного подождать, пока проходит обработка информации.

Следует отметить, что зачастую стоять в очереди и ждать, пока на звонок ответят не нужно, так как номеров много и всегда можно найти тот, который не занят. Однако, чтобы с гарантией получить немедленную реакцию рекомендуется обращаться в службу поддержки днем или ночью. Утром и вечером загрузка бывает больше.

Налоговая декларация 3-НДФЛ: и все о ней

Удобство заполнения справки базируется на предоставлении возможности оформлять ее вручную, обычной ручкой синего или черного цвета. При выборе данного варианта можно допустить ошибки.

Чтобы избежать этого, специалисты советуют использовать специальные ПО на странице ФНС. Этот вариант полностью исключает ошибки, так как большинство расчетов осуществляются автоматом. Чтобы они были произведены корректно, нужно правильно указать такие данные, как дата, вариант получения прибыли

Важно самостоятельно произвести минимальные расчеты

Какой срок подачи декларации 3 НДФЛ?

Установлен официальный предельный срок подачи расчетной выписки. Если операция проводится для уплаты налогов, сделать это потребуется не позднее 30 апреля. Это должен быть год, следующий за тем, в котором были получены доходы.

В ситуации получения вычета, таблица нужна сотрудникам в неограниченный период времени. Главное успеть отдать бумаги за отчетный год, не менее. При соблюдении сроков и при правильном заполнении бумаги через несколько месяцев будет проведено получение положенной суммы денежных средств.

Как подать декларацию 3 НДФЛ?

Для подачи отчета по покупке недвижимости можно лично подойти в налоговую по месту официальной прописки. Разрешается отправить письмо по продаже квартиры по почте, с описанным в нем содержимым за пару лет. Всегда можно переслать справку через личный кабинет на портале ФНС. Последний вариант будет доступен после регистрации на сайте.

Как заполнить декларацию 3 НДФЛ?

Заполнение осуществляется строго с использованием утвержденного примера. Следует зайти на страницу налоговой, скачать образец в программе и внести требуемые сведения по покупке.

Это удобная опция, она оказывает идеальную помощь в оформлении, так как отчетный файл состоит из большого количества страниц. Помощь многопрофильных порталов через личный кабинет будет неоценимой для налогоплательщика в подобных ситуациях. Использование сайта позволит избежать неверного заполнения и подавать правильную выписку. После этого налоговый инспектор может вернуть все обратно, сказав, какие бумаги нужны для подачи.

Ответственность и штрафы за непредставление и просрочку сроков сдачи декларации 3 НДФЛ

Есть три ситуации, когда физических лиц привлекают через закон к административной ответственности. Штраф по форме ФНС назначается при допущении таких ошибок, как:

- Отчет не подавался, от чего налог не платился;

- Бумага не пересылалась по причине перекрытия налога вычетом;

- Отчетность передана своевременно, но положенный налог от продажи не перечислен или переведен с опозданием.

В зависимости от ситуации зависит размер штрафа. Цена оплошности физ/лиц определяется в индивидуальном порядке.

Как заполнить возврат для налоговой на лечение?

Порядок заполнения справки в подобном случае аналогичен тому, что используется в процессе оформления справки за обучение. Понесенные при лечении или при обучении траты работающему нужно подтвердить такими документами:

- Соглашение с поликлиникой по оказанию платных услуг.

- Квитанции, которые подтверждают внесение средств на р/с.

- Оригиналы рецептов на приобретение медикаментов. Они должны быть выписаны по форме 107/1.

- Справки категории 2-НДФЛ.

- Курортные карты, если есть необходимость.

- Страховой полис.

Вычет по пройденному лечению имеет возможность сделать не только налогоплательщик, но другие члены его семьи, главное знать, кто выдает и распечатать требуемые выписки.

Рекомендуемые банки

Обязательно подать декларацию до 30 апреля, если вы

1. Получили доход от продажи имущества (например, квартиры или машины)

Зачем подавать декларацию: чтобы заплатить государству 13% с полученного дохода.

2. Получили что-то по договору дарения не от родственников (недвижимость, машину, акции, доли в компании и т. д.)

Зачем подавать декларацию: чтобы заплатить государству 13% с полученного дохода.

Важно: если вам подарили деньги, то налог с них платить не нужно. 3

Получили доход от своей деятельности (например, заработали на фрилансе, сдавали квартиру и т. д.)

3. Получили доход от своей деятельности (например, заработали на фрилансе, сдавали квартиру и т. д.)

Зачем подавать декларацию: чтобы заплатить государству 13% с полученного дохода.

Заплатить налог по меньшей ставке можно, если стать самозанятым или индивидуальным предпринимателем. При этом самозанятым не нужно предоставлять налоговую декларацию.

4. Выиграли в лотерею, в казино или тотализаторе до 15 000 ₽

Зачем подавать декларацию: чтобы заплатить государству 13% с полученного дохода.

Важно: если выигрыш составляет меньше 4000 ₽, то налог платить не нужно. 5

Получили доход за границей

5. Получили доход за границей

Зачем подавать декларацию: чтобы заплатить государству 13% с полученного дохода.

Важно: налог нужно платить, если жить в России не меньше 183 дней в году. В противном случае теряется статус налогового резидента и платить налог в РФ не нужно

6. Вы индивидуальный предприниматель, нотариус, адвокат и т. д.

Зачем подавать декларацию: чтобы заплатить налоги за прошлый год по ставке до 30% (в зависимости от выбранного режима).