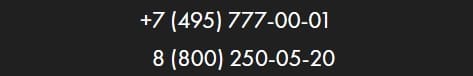

Телефон горячей линии бюро кредитных историй

Содержание:

Содержание кредитной истории

Документ состоит из 4 частей:

- Титульная. Ф. И. О. физического лица, его ИНН и СНИЛС, паспортные данные.

- Основная. Адрес регистрации и фактического проживания. Сведения о регистрации в качестве ИП и о банкротстве, если такие данные имеются. Подробная информация о кредитах, полученных физическим лицом (суммы, проценты, условия и конкретные даты погашения, предмет залога и т. д.).

- Дополнительная (закрытая). Сведения о финансовом учреждении, выдавшем вам кредит, и о лице, которое получило от вас согласие на получение отчета по займам.

- Информационная. Формируется по каждой заявке физического лица на получение кредита, в том числе и по тем заявлениям, по которым было отказано в получении займа.

Банк или другая финансовая организация, в которой граждане получают заемные деньги, может заключить договор сразу с несколькими БКИ. В результате сведения о вас могут оказаться не в одной, а в двух, трех и т. д. бюро.

Условия займов в ЭкспрессДеньги

МФО выдающие кредиты без проверки истории

Сотрудничество с микрофинансовыми организациями в этом случае более привлекательно, нежели с банками. Даже несмотря на невыгодные условия, требования к заемщику в МФО более лояльные. А потому и выдача займа без проверки кредитной истории более вероятна.

Среди главных особенностей микрофинансовых организаций можно выделить:

- отсутствие необходимости в предоставлении целой кипы документов, подтверждающих доход и наличие имущества — как правило, сотрудникам МФО достаточно только паспорта;

- рассмотрение заявки на выдачу займа происходит гораздо быстрее, чем в банках, — не больше 20-30 минут;

- чаще всего микрозаймы выдают без залогов и поручителей.

А вот требования у таких компаний практически те же, что и у обычных банков:

- российское гражданство;

- наличие постоянной регистрации в регионе обслуживания микрофинансовой организации;

- возраст заемщика от 18 лет.

|

Название микрофинансовой организации |

Сумма займа, рублей |

Процентная ставка, % в день |

|

До 15000 |

1 |

|

|

До 15000 |

1 |

|

|

До 30000 |

0,9 |

|

|

До 80000 |

От 0,9 |

|

|

До 70000 |

От 0,49 |

|

|

До 30000 |

От 0,83 |

|

|

До 20000 |

1 |

|

|

До 30000 |

1 |

|

|

До 15000 |

От 1 |

|

|

До 100000 |

От 0,5 |

Изучите полный список микрофиннасовых организаций, который выдают займы без проверок.

Зачем он нужен

Кредит помогает решить какую-либо проблему у человека, поэтому и является такой популярной услугой. Например, нет возможности заплатить за выгодную покупку, тогда на помощь приходит банк. Кредитами часто пользуются в магазинах, автосалонах, риелторских агентствах. Эта услуга полезна тем, кто хочет купить крупную бытовую технику, машину или недвижимость.

Чтобы получить займ, необходимо обратиться в банк и подать все необходимые документы

Также важно внимательно относиться к условиям кредитора

Пакет ценных бумаг состоит из следующих документов:

- Паспорт и его копия.

- Справка с места работы (2НДФЛ).

- Трудовая книжка и ее копия.

- Могут потребоваться дополнительные справки.

Но зачем платить, если можно проверить бесплатно?

С 31 января 2019 г. граждане РФ могут проверить свою кредитную историю бесплатно 2 раза в год (но только один раз в бумажном виде).

Самый простой, удобный способ проверить кредитную историю — с помощью портала «Госуслуги».

Расскажу, как я бесплатно проверила свою кредитную историю онлайн за 30 минут через «Госуслуги».

- Заходим в личный кабинет на портале «Госуслуги» (у вас должна быть подтвержденная учетная запись).

- В поисковом окне пишем «проверить кредитную историю».

- В результатах поиска выбираем «Получение сведений из ЦККИ о БКИ, в котором (которых) хранится кредитная история физического лица».

- Выбираем «Заполнить заявку в электронном виде».

- Заполняем и отправляем заявку.

- Получаем от Центробанка в личный кабинет список бюро кредитных историй (БКИ), в которых хранится ваша кредитная история с указанием названий БКИ, адресов, телефонов.

На портале указано, что срок оказания услуги – 1 рабочий день. Мне пришел ответ через 2 минуты.

По результатам запроса я узнала, что моя кредитная история хранится в трех БКИ:

- АО

«Национальное бюро кредитных историй» - ЗАО

«Объединенное Кредитное Бюро» - ООО «Эквифакс

Кредит Сервисиз»

- Делаем онлайн запрос в БКИ.

Я зарегистрировалась на сайте БКИ, подтвердила эл. адрес.

Подтвердила личность через портал Госуслуги (ЕСИА), заполнив паспортные данные по установленной форме.

После подтверждения учетной записи открылся доступ к выбору услуг.

Выбрала услуги «Кредитный отчет» и «Персональный кредитный рейтинг».

Перешла в корзину и увидела, что отчеты уже готовы.

Затем изучила отчеты и узнала, что у меня хорошая кредитная история.

Посмотрев историю запросов, увидела, что банк, в котором у меня открыты депозит и дебетовая карта, раз в год запрашивает мою кредитную историю.

По закону банк может запросить полную кредитную историю при наличии согласия клиента. Срок действия согласия – 6 месяцев.

Доступ к информационной части кредитной истории без согласия клиента банк может запросить, если клиент обратился за кредитом. Никаких заявок в банк на получение кредита я не подавала, согласия на запрос моей кредитной истории не давала.

Значит, у банка не было оснований запрашивать мою кредитную историю. Написала запрос в банк, чтобы узнать, зачем банк ее запрашивал. Лишние запросы в кредитной истории мне не нужны.

Кроме банка, запрос кредитной истории без моего ведома и согласия делал российский брокер, клиентом которого я никогда не была.

Вот такие интересные факты выяснились после проверки кредитной истории.

Авторизация в Вэббанкире

Чтобы получить через Веббанкир личный кабинет займ обязательно нужно пройти несложную регистрацию. Здесь будут вноситься особые данные, посредством которых в последующем будет проводиться авторизация. Чтобы зайти на свою страницу, необходимо просто ввести свой логин в виде телефона или почты и пароль.

Если у Вас остались вопросы или есть жалобы — сообщите нам

Что такое кредитная история?

Кредитная история — досье заемщика перед кредиторами. В ней хранится информация обо всех кредитах, займах и о платежном поведении заемщика — как заемщик исполняет обязательства по кредитам, есть ли просрочки по платежам, штрафы, пени и т.п.

Это, своего рода ваше финансовое резюме.

Кредитная история может быть:

- Хорошей – заемщик своевременно оплачивает платежи или погасил кредиты в срок.

- Плохой – есть просрочки по платежам (регулярные ежемесячные, длительные просрочки, погашение кредитов за счет продажи залогового имущества, судебные иски по кредитным договорам и т.п.). Если в кредитной истории зафиксировано большое количество запросов и отказов в выдаче кредитов – это тоже минус.

- Нулевой – человек не брал кредиты.

Если кредитная история хорошая – то это еще и ваш актив.

Запросить вашу кредитную историю могут банки перед выдачей кредита, потенциальные работодатели, если вы устраиваетесь на новую работу, страховые компании, работники следственных и судебных органов.

Если обнаружилась ошибка

Не исключаются ситуации, когда при заказе кредитного досье вы обнаружите закравшуюся туда ошибку. К сожалению, технически это имеет место быть, так как информацию в БКИ передают люди. Если вы обнаружили такую оплошность, например, указание о просрочках, которых не было, или указанные ваши личные данные неверны, то вопросом как исправить кредитную историю может заняться специальная организация. Это сервис, который тесно работает в БКИ и помогает гражданам без лишних хлопот исправить ложную информацию, отражаемую в кредитном досье.

Можно это сделать и самостоятельно, но тогда вам придется отправлять в БКИ официальный запрос, который должен сопровождаться заверенной нотариусом подписью. Также, скорее всего, придется обращаться и в банк, который предоставил ложную информацию. БКИ в любом случае будет посылать запрос в банк, чтобы убедиться в ложности переданной ему информации. Самостоятельное обращение трудоемкое и не быстрое, поэтому лучше сразу обращаться к посреднику, который сделает все очень быстро.

Если информация о просрочках действительно верная, то исправлению такая информацию не подлежит. Именно для этого и работают БКИ, за сохранностью информация тщательно следит ЦБ.

Что такое кредитная история и зачем она нужна ? — полный обзор понятия

Начнем с определения кредитной истории.

В большинстве случаев кредитная история (КИ) используется финансовыми организациями при принятии решения о возможности выдачи очередного займа.

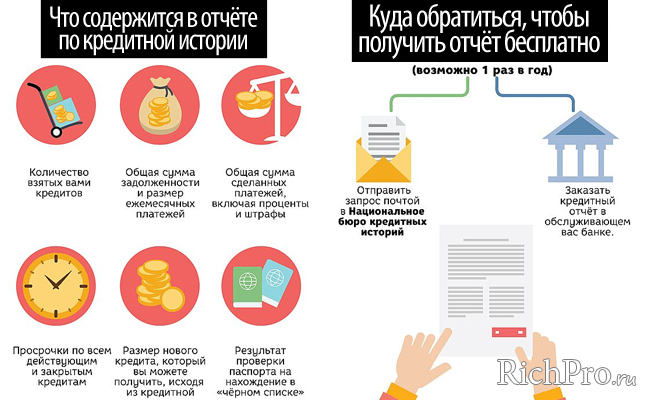

Какая информация содержится в кредитной истории заёмщика и где можно получить свою КИ (бесплатно и платно)

По своей сути КИ представляет собой документ, который включает 3 раздела.

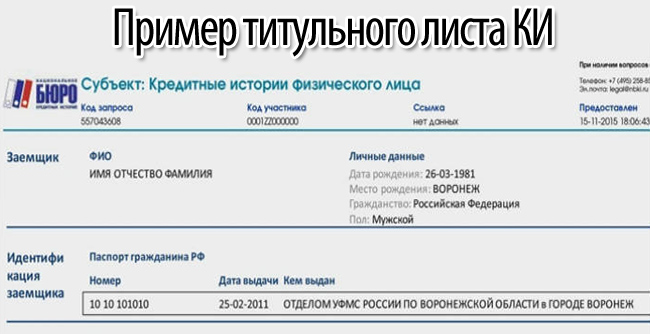

Раздел 1. Титульная часть

Титульный раздел включает основную информацию о заёмщике, а также сокращённые сведения о его кредитах.

Образец титульной части кредитной истории физического лица

Здесь содержатся следующие сведения:

- Личная информация о заёмщике. К ней относятся фамилия, имя и отчество, а также дата и место рождения;

- Идентификационные данные – адрес регистрации и жительства, а также телефоны;

- Сводные данные – количество займов, как своевременно оплачиваемых, так и просроченных, размер задолженности на данный момент, текущее состояние расчётов.

Титульный раздел также содержит сведения о том, какое количество запросов относительно кредитной репутации было подано. Чаще всего репутацией заёмщика интересуются банки при подаче заявки на займ или рефинансирование кредита.

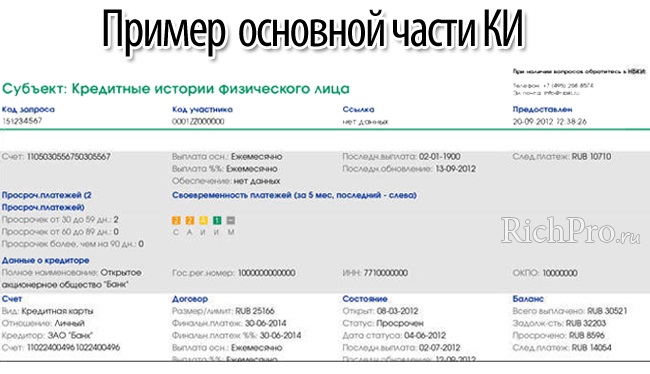

Раздел 2. Основная часть

Основная часть содержит подробную расшифровку финансовых транзакций. Этот раздел включает информацию об оформленных кредитах и порядке их обслуживания.

Основная часть кредитной истории заёмщика

Основная часть отчёта содержит следующие сведения:

- Тип оформленного кредита – потребительский, карта, автокредит, ипотека;

- Основные условия договора займа – размер платежа, периодичность его внесения, даты начала и окончания действия соглашения;

- Качество выполнения кредитных обязательств – количество возвращённых, действующих и просроченных займов, а также переданных службам взыскания;

- Баланс, то есть сведения о размере долга на данный момент.

С этой целью большей наглядности используется выделение цветом:

- зелёным в отчёте выделяются займы, которые были погашены без нарушений;

- жёлтым – кредиты с небольшими просрочками;

- красным – займы, по которым были серьёзно нарушены сроки внесения платежей;

- чёрным – невозвращённые кредиты, а также взыскания.

Заёмщики должна понимать, что с 2015 года в досье о кредитной истории включается также информация о других задолженностях, в том числе по алиментам, коммунальным услугам, штрафам.

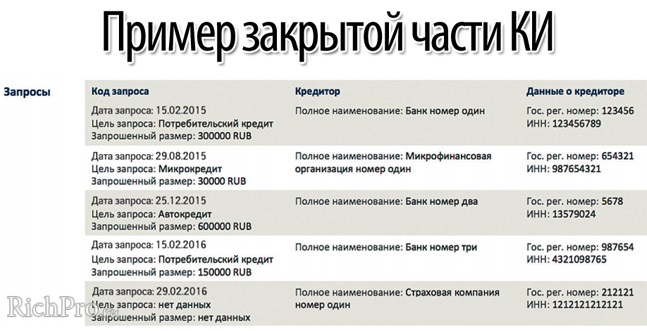

Раздел 3. Закрытая часть

В этом разделе содержится конфиденциальная информация. Здесь представлены сведения о том, каким образом формировалась представленная кредитная история. Иными словами, кто передавал данные в БКИ, а также кто запрашивал сведения.

Дополнительная (закрытая) часть отчёта КИ

С 2014 года любые компании вправе получать сведения из кредитной репутации (из титульного и основного раздела). Однако для этого требуется письменное разрешение заёмщика. Краткое описание разделов отчёта о кредитной истории представлено в таблице ниже.

Таблица: «Разделы отчёта о кредитной истории и содержащаяся в них информация»

| Раздел кредитной истории | Содержащаяся информация |

| 1) Титульный раздел | Основные сведения о заёмщике

Краткая информация об оформленных кредитах Сколько запросов кредитной истории было |

| 2) Основной раздел | Подробная расшифровка финансовых операций – информация об оформленных кредитах и порядке их обслуживания Здесь содержатся сведения не только о займах, но и о долгах по алиментам, штрафам, коммунальным услугам |

| 3) Закрытый раздел | Содержит конфиденциальную информацию о том, кто передавал в бюро сведения, а также, кто их запрашивал |

Что такое бюро кредитных историй

Бюро кредитных историй (БКИ) представлено организацией, в которой содержится информация обо всех кредитах, которые когда-либо были получены или погашены любой компанией или частным заемщиком. Регулируется работа таких фирм ФЗ №218.

Самым крупным бюро является НБКИ, причем необходимость в данных организациях появилась еще в 2004 году, когда активно развивалась банковская сфера, а также большое количество людей было заинтересовано в получении кредитных средств.

Это привело к тому, что банки вынуждены были выдавать средства недобросовестным заемщикам. Для снижения количества не возвращенных кредитов были созданы БКИ, которые предоставляют информацию банкам о кредитной истории заемщика. Из бюро может быть получена информация:

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать,

- обо всех погашенных или имеющихся кредитах потенциального заемщика;

- о наличии в прошлом или настоящем просрочек;

- о поданных других заявках;

- о переданных по договору переуступки долгах.

Зачем существует бюро кредитных историй? Фото:myshared.ru

Зачем существует бюро кредитных историй? Фото:myshared.ru

Каждый банк должен создавать и передавать отчеты о заемщиках БКИ. Сами бюро собирают и хранят информацию, а также осуществляют ее обработку. При необходимости данные предоставляются разным банкам или самим гражданам. В каждом регионе страны имеются многочисленные такие организации.

Предназначение

Эти бюро используются банками и самими людьми для получения информации о кредитной истории человека.

За счет сведений, содержащихся в БКИ, любая банковская организация может решить, целесообразно ли выдавать кредит тому или иному заявителю. Также сами граждане могут пользоваться этими данными, чтобы узнать об имеющихся долгах или оценить вероятность одобрения того или иного кредита.

Курсы валют в Генбанк

|

Валюты покупка продажа Обновлено |

|---|

|

Курс USD в Симферополе / на карте 73.00 76.00 04.12.20, 23:36 |

|

Курс EUR в Симферополе / на карте 89.00 92.00 04.12.20, 23:36 |

|

Курс GBP в Симферополе / на карте 89.00 101 04.12.20, 23:36 |

Хранение и сбор информации

Бюро кредитных историй – это коммерческая организация, которая оказывает банкам услугу, предоставляя кредитные досье граждан. Делается это не бесплатно, банки оплачивают каждый запрос в соответствии с тарифами конкретного БКИ. В России работает несколько десятков таких организаций, но фактически крупными являются не более трех организаций, с которыми и сотрудничают большинство банков.

Большая часть банков сотрудничает с Национальным бюро кредитных историй, в том числе Газпромбанк и ВТБ 24. Это бюро можно назвать самым крупным, оно обслуживает наибольшее количество банков. Сбербанк сотрудничает с Объединенным кредитным бюро. На третьем месте по масштабности можно назвать Эквифакс Кредит Сервисиз, с ним сотрудничает Альфа Банк, Ренессанс, Хоум Кредит, Тинькофф и многие другие организации.

Это исключает ситуацию, когда КИ заемщика находится в Бюро, с которым данные банк не работает и запросы в него не делает. Из-за этого банк рискует выдать деньги неблагонадежному заемщику, он просто не получит информацию о фактах нарушения договорных обязательств этим гражданином.

Каждый банк регулярно направляет в БКИ информацию об оформленных и действующих кредитных договорах. Периодичность предоставления информации может быть разной: и раз в неделю, и два, и раз в месяц. Если клиент допускает небольшую просрочку, не превышающую 30 дней, то банк предпочитает не указывать эту информацию. Но если просрочка оказывается более продолжительной, то тогда уже эта информация попадает в БКИ и остается там навсегда.

Содержание кредитного досье

автоматически отказ

Когда и зачем проверять кредитную историю?

- Перед подачей заявления на кредит. Так вы оцените ваши шансы на получение кредита и будете уверены, что в кредитной истории нет неприятных сюрпризов – ошибок, непогашенных задолженностей, «лишних» кредитов и т.п.

- После потери паспорта, чтобы вовремя выявить запись о кредите, который злоумышленники могут оформить на ваше имя.

- Чтобы узнать, кто запрашивал вашу кредитную историю. Если вы подавали заявку на кредит и кредитную историю запросил банк-заемщик — это нормальная ситуация. А если запросы делали другие компании, которым вы не давали на это согласие, есть повод насторожиться.

Проверить кредитную историю можно 2 способами:

- Платно.

- Бесплатно.

Важно!

У человека, еще не занимавшего денежные средства, КИ пустая, т.е. вторая (основная) часть будет отсутствовать. Но банки, как правило, к нейтральным кредитным историям относятся негативно. Это обосновано тем, что кредитор лишен возможности удостовериться в вашей кредитоспособности. Тем более, она может содержать информацию об отказе в подписании кредитного договора. Такие данные также вносят свою ложку дегтя.

Запросив КИ заемщика и увидев там отклонение заявок от первоочередного банка, последующий фининститут, скорее всего, поступит подобным образом, т.е. окажет в выдаче ссуды. Если взять кредит с хорошей кредитной историей – не проблема, то с плохой дела обстоят сложнее. Улучшение КИ занимает много времени. Это последовательный и затратный процесс.

Но особе, ранее допускавшей просрочки, не имеющей ныне возможности улучшить историю, не стоит даже и думать, как очистить ее. Ни банки, ни бюро, ни другие органы не имеют полномочий на удаление КИ. Поэтому не прибегайте к услугам аферистов, предлагающих оказать помощь по очищению финансового досье.

Хорошей кредитной историей будет обладать субъект, который аккуратно погашает займы, успешно закрыл предыдущие, нечасто обращается за кредитованием в течение определенного промежутка времени. Если с момента последнего кредита прошел год или больше, вероятно, на новый заемщик получит положительный ответ. Более того, его кредитный рейтинг будет возрастать, а история в целом – улучшаться.

В будущем у надежного, ответственного должника появится возможность занимать большие суммы, т.к. кредиторы станут ему доверять. Испортить КИ проще простого. Даже если вы раньше успешно возвращали кредиты, одно продолжительное несоблюдение сроков выплаты (более 30 дней) запятнает вашу репутацию, как и высокий уровень закредитованности, отклоненные запросы в банки.

В завершение

Раз в год каждый человек может получить кредитную историю бесплатно. В иных случаях нужно будет платить. В БКИ обращаются либо через интернет, либо посещают офис. Некоторые граждане прибегают к услугам специальных сервисов, которые, сотрудничая с бюро, могут предоставить кредитный отчет. Их услуги также стоят денег, хотя, например, Эквифакс дает возможность первый раз получить кредитную историю бесплатно.

Обратите внимание, что ваша кредитная история находится не во всех БКИ. Все зависит от того, с какими бюро взаимодействуют кредитующие организации, у которых вы оформляли ссуду

Чтобы узнать, где хранится КИ, выбирают один из способов: или просят банки сообщить данные, или сами подают запрос в ЦККИ. Помните, финансовое досье заемщика остается с ним на всю жизнь. Следовательно, его нужно беречь, ведь кредит с плохой кредитной историей взять довольно проблематично.

Найти банки, которые согласятся заключить договор с «проблемным» клиентом, не так-то просто. Их очень мало. И если человеку в подобной ситуации не удается наладить контакт с кредитно-финансовыми учреждениями, можно рассмотреть вариант с МФО, предоставляющими займы с плохой КИ.

Как исправить кредитную историю: проблемы, способы решения

Кредитная история выступает едва ли не самым важным и решающим фактором при выдаче кредита

В первую очередь банки обращают внимание на финансовое досье клиента, поскольку оно показывает, можно ли ему доверять. Если в прошлом КИ …Продолжить

Подробно рассказываем, как очистить кредитную историю

В современном мире мы привыкли пользоваться кредитными средствами. Но не каждый заемщик реально оценивает свои силы, поэтому допускает просрочки или вовсе отказывается от погашения долга. Могут быть предпосылками таких действий и уважительные причины: болезнь, увольнение, …Продолжить

Как узнать кредитную историю через интернет, бесплатно и платно

Физические лица, желающие узнать кредитную историю, могут сделать это несколькими способами: отправив запрос в БКИ, воспользовавшись услугами специальных сервисов. Использование новых технологий упрощает процедуру выдачи сведений клиенту о его платежной репутации. Обычно за предоставление такой …Продолжить

Что делать, если в КИ нашлись ошибки

Иногда в процессе ведения кредитной истории бюро может допустить ошибки — например, указать неправильные сведения или приписать чужой долг. Ошибки также могут возникнуть, если банк получил платеж по кредиту с задержкой или не вовремя отправил данные о заемщике. Неверные сведения могут появиться и из-за мошенников, которые пытались взять кредит или займ по вашим документам.

Из-за этих ошибок история может сильно испортиться — это навредит дальнейшему взаимодействию с банками и другими организациями.

Если вы увидели в вашей истории ошибки, рекомендуется обратится в полицию. Также нужно написать заявление в БКИ. Подготовьте документы, которые докажут наличие или отсутствие долга — например, справку из банка, в котором вы оформили кредит. Исправления вносятся в течение 30 дней с момента регистрации заявления. Если этого не произошло — обжалуйте действия бюро через суд.

Часто задаваемые вопросы, по которым можно получить ответы от техподдержки

Чаще всего, клиенты уточняют информацию, касающуюся предоставления финансовых услуг:

- Оформление кредитов Сетелем Банка;

- Открытие и закрытие счетов;

- Блокировка и активация пластиковых карт;

- Специальные предложения от банка;

- Страховые программы, предлагаемые клиентам;

- Срочное кредитование физических лиц;

- Вопросы, касающиеся автокредитования;

- Использование дистанционных сервисов от банка;

- Иные вопросы, касающиеся предоставления финансовых услуг и банковского обслуживания.

В случае возникновения какой-либо проблемы необходимо позвонить в центр клиентского обслуживания и получить компетентную консультацию специалиста.

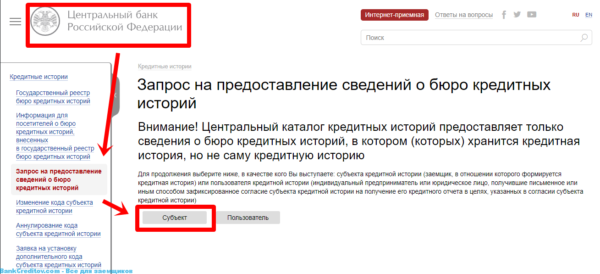

ЦККИ и код субъекта

При заключении кредитного договора в любом банке или МФО происходит оформление кода субъект. Он представляет собой набор цифр и букв, придуманных клиентом. Данная комбинация передается в Центральный каталог кредитных историй. Это учреждение хранит информацию о том, в каком конкретно БКИ находится ки каждого человека. Код субъекта может меняться в течение жизни в том случае, если человек забыл или потерял его. Для оформления нового необходимо обратиться в ближайший банк или БКИ.

Чтобы получить список от ЦККИ клиенту сделать соответствующий запросом одним из нескольких способов:

Процедура получения перечня бюро бесплатная и доступна любому гражданину России без ограничений.

БКИ

Кредитные истории граждан России хранятся в четыре крупных БКИ и десятке более мелких. Один раз в год любой человек имеет право о состоянии свой ки.

Она может быть в базе:

- НБКИ;

- Эквифакса;

- ОКБ;

- Русского Стандарта.

Если запрос в них пришел с ответом «Кредитная история не найдена», значит человек никогда в жизни не брал кредит или его историю необходимо искать в более мелких БКИ.

НБКИ

Под данной аббревиатурой скрывается Национальное бюро кредитных историй, которое сегодня является одним из крупнейших хранилищ ки в России. Особенность данного учреждения заключается в том, что посмотреть свою кредитную историю через интернет его клиент не может. Компания оказывает свои услуги только в режиме офлайн.

Заемщику необходимо обратиться в представительство НБКИ с паспортом. После оформления официального запроса, через несколько часов клиент получить полный отчет о своих кредитах и выплатах по ним.

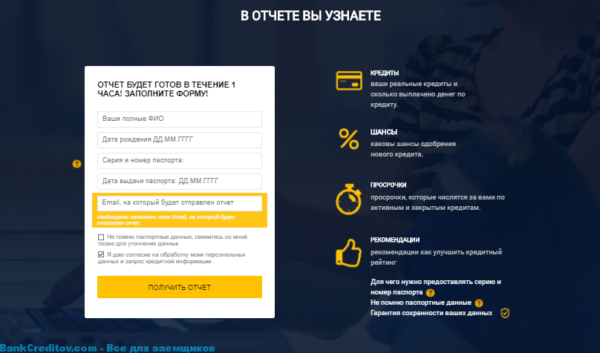

НБКИ активно сотрудничает с организациями-партнерами, которые предоставляют услуги в режиме онлайн, например, бки24.инфо. Данное бюро отличается лояльностью в работе. Чтобы получить отчет клиенту нет необходимости посещать офис лично. На официальном сайте ➠ бки24.инфо человек заполняет специальную форму, введя ФИО и дату рождения. На указанный БКИ счет клиент оплачивает 340 рублей. Уже через час на его электронный адрес приходит отчет о кредитной истории, состоящий из пяти страниц.

Эквифакс

- создать личный кабинет и пройти процедуру регистрации;

- воспользоваться одним из удобных способов для подтверждения своей личности (через онлайн-сервис eID, платежную систему CONTACT, путем подтверждения своего расчетного счета, посетив офис компании лично или направив телеграмму с заверенными паспортными данными);

- после открытия доступа посмотреть свою кредитную историю бесплатно через интернет у себя дома.

Если человек хочет вести постоянный мониторинг состояния свой истории, он может заказать в компании специальные пакеты, оплатив их согласно действующим тарифам.

ОКБ

- открыть личный кабинет;

- прийти процедуру идентификации личности удобным для него способом;

- получить заказанный отчет.

Посмотреть состояние свой кредитной истории через интернет бесплатно, обратившись в ОКБ, может любой человек 1 раз в год. Повторные обращения оплачиваются по тарифам компании.

Где хранится кредитная история?

В Бюро Кредитных Историй (БКИ). Этих бюро сейчас (июнь 2020) тринадцать, полный список можно посмотреть через Госуслуги. Конкретно ваша история может храниться либо в одном из них, либо сразу в нескольких. Вся проблема в том, что заранее вы не знаете, в каких именно. До 2019 года, чтобы узнать это, требовалось выяснить свой «код субъекта» и запросить информацию в реестре «Центрального каталога кредитных историй» (ЦКИИ). Сейчас это стало доступно через сайт «Госуслуги» для пользователей, подтвердивших свою личность.

Далее видим инструкцию и форму для заполнения ваших персональных данных.

Отправляем заявление и ждём несколько минут. У меня услуга была оказана практически моментально. Сайт формирует документ со списком БКИ, которые нам нужны.

Кликаю на документ, открывается список.

Готово. Теперь я знаю, что моя кредитная история есть сразу у трёх БКИ. Переходим к следующему шагу.

Что такое кредит и его история

Кредит – это денежный займ или ссуда, которая предоставляется кредиторами под проценты и на определенный срок.

Данная финансовая услуга имеет несколько разновидностей:

- Банковский кредит. Это самый распространенный и классический вариант.

- Коммерческий. Выдается юридическими лицами в рассрочку.

- Государственный. Здесь одной из сторон выступает государство. Другим лицом выступает другое государство.

История начинается с глубокой древности. Также есть сведения, которые утверждают, что первые займы начали выдавать более 3000 лет назад. Уже тогда было немалое количество клиентов. Были и жесткие законы – если заемщик не возвращал деньги, то кредитоо мог свободно взять его в рабство. А вот в Древнем Риме злостных неплательщиков садили в земляную тюрьму.

Затем начали появляться профессиональные ростовщики. Кредиты выдавались исключительно наличными. Тогда же кредиторы ввели новое понятие – процент по долгам. В 16 веке уже появлялись первые коммерческие банки. Государственные власти не останавливали кредитные операции и никак не препятствовали им, а старались различными способами регулировать.

Цена услуги

Информация о стоимости в таблице:

| Название банк или БКИ | Цена в рублях | Есть ли возможность сделать запрос онлайн |

| Сбербанк | 580 | + |

| Русский Стандарт | 450 при обращении в офис организации и 250-1100 на портале | + |

| Бинбанк | 800 | + |

| Абсолют Банк | 1000 | Оформление только в офисе |

| Траст | 1000 | Только при личном обращении |

| Хоум кредит | 1000 | — |

| Московский индустриальный банк | 890-990 | + |

| Транскапиталбанк | 1000 | нельзя |

| Возрождение | 900 | — |

| Росевробанк | 1000 | — |

| Тинькофф банк | Представляет неполный отчет стоимостью 59р | + |

| Росгосстрах банк | 1100 | можно |

| Сургутнефтегазбанк | 2065 | — |

| Почта банк | 3000 | — |

Нет нужды запрашивать БКИ каждый месяц. Она понадобится, если заемщик собирается брать новый заем или покупать недвижимость при помощи ипотеки. Но все же стоит проверять БКИ раз в год, если есть опасность мошеннических действий.

Внедрение имущественной ответственности за невозвращенный долг

Имущество должника переходило к кредитору, а подтверждением этому был устанавливаемый на земельном участке заемщика столб. На нем указывалось, в размере какой суммы за лицом, выдавшим и не получившим обратно кредит, закрепляется право на имущество обязанного перед ним человека. Столб символизировал то, что имущество, находящееся там, где он вбивался, являлось заложенным. Позже такие столбы начали называться ипотекой, которая с греческого переводится как «залог».

Имущество должника переходило к кредитору, а подтверждением этому был устанавливаемый на земельном участке заемщика столб. На нем указывалось, в размере какой суммы за лицом, выдавшим и не получившим обратно кредит, закрепляется право на имущество обязанного перед ним человека. Столб символизировал то, что имущество, находящееся там, где он вбивался, являлось заложенным. Позже такие столбы начали называться ипотекой, которая с греческого переводится как «залог».

Древние времена, безусловно, были не из легких периодов, в связи с чем влезать в долги люди были вынуждены не из-за собственной прихоти и желания заполучить дополнительный капитал, а из-за острой нужды и необходимости. Основной формой деятельности, которая приносила хоть какой-либо заработок, были земельные работы, благодаря которым люди могли обеспечить себя пищей. Однако не каждый год был урожайным, и нередко случалось так, что вся семья оставалась без еды и средств к выживанию до следующего года. Нехватка урожая и еды вынуждала крестьян обращаться за материальной помощью к соседям, с которыми они должны были рассчитаться как только наступит новый год урожая.

Заключение + видео по теме

Для поддержания собственной репутации любой гражданин, оформлявший когда-либо займ, должен знать, как проверить сведения о собственной кредитной истории. Полезно обладать такой информацией и тем, кто никогда не оформлял кредитных договоров. Это поможет исключить факты мошенничества.

Не стоит также забывать и о том, что 1 раз в год получить отчёт о кредитной истории можно совершенно бесплатно. Таким правом следует пользоваться абсолютно всем, чтобы своевременно отслеживать изменение своих данных.

На этом у нас всё.

До новых встреч на страницах нашего онлайн-журнала «RichPro.ru»!