Кредит наличными vs. кредитная карта: что выбрать?

Содержание:

- Где оформить вклад Восточного Банка в Москве

- Понятие потребительского кредита

- Отделение на ул. Красная Площадь, 3а

- Процентная ставка

- Последние отзывы о микрофинансовых организациях

- Среднерыночные значения полной стоимости потребительского займа

- Как оформить заявку на потребительский кредит?

- Требования к операционной системе

- Новости банков

- Отзывы о ВТБ Банк

- Условия ипотечного кредитования

- Кредитная карта Сбербанка. Недостатки

- 2 Карту нельзя пополнять с других карт.

- 3 Комиссия за выдачу собственных средств.

- 4 Навязывание дополнительных платных услуг.

- 5 Неработающие банкоматы.

- 6 Автоматический перевыпуск карточки.

- 7 Невыгодно расплачиваться за границей.

- 8 Нельзя попросить увеличить кредитный лимит.

- 11 Использование «антиотмывочного» закона (115-ФЗ).

- Когда стоит оформлять потребительский кредит

- Ипотечное страхование

- Алгоритм взятия

- Типовые услуги для физических лиц в отделениях Сбербанка в городе Назрань

- Виды потребительского кредита

- Какие существуют виды потребительского кредита?

- 1. По целям кредитования потребительские кредиты разделяют на:

- 4. По условиям предоставления потребительские кредиты разделяют на:

- 5. Потребительские кредиты по обеспечению разделяют на:

- 6. Потребительские кредиты по взиманию процентов делятся на:

- 7. По видам выплаты потребительские кредиты делят на два типа:

- 8. По форме предоставления бывают:

- 9. Виды потребительского кредита также разделяются на способы начисления процентов:

- 10. С учетом способа погашения задолженности:

- Как досрочно погасить кредит?

- Оплата через систему «Контакт»

Где оформить вклад Восточного Банка в Москве

Понятие потребительского кредита

Потребительское кредитование является одним из самых развитых направлений в современной банковской сфере. За 2017 год российские банки выдали 15,25 миллиона кредитных средств, что на 20,9% выше предыдущего года.

Однако несмотря на высокие объемы, очень много просрочек. Хоть в 2017-2018 годах ситуация и немного стабилизировалась, но все же просрочки есть.

Потребительский кредит – это выдача финансовым учреждением заемщику средств на цели, не имеющие отношения к предпринимательской деятельности. То есть, такие средства могут направляться на покупку дорогостоящих товаров и срочные потребности (обучение, лечение).

Законодательством понятие потребительского кредита предусмотрено в ФЗ «О потребительском кредите (займе)».

Отделение на ул. Красная Площадь, 3а

Процентная ставка

Разброс процентных ставок довольно заметный по разным программам кредитования даже в одном банке. Процент по банковским кредитам зависит от множества факторов, самые значимые из которых следующие:

- Благонадежность клиента. Кредитные учреждения предпочитают клиентов, получающих у них на счет пенсию или зарплату, а также заемщиков с положительной кредитной историей. Для таких категорий обратившихся всегда предлагают льготные процентные ставки.

- Срок и сумма. Банку выгодно выдавать крупные суммы, поэтому с повышением суммы ставка снижается. И наоборот — чем больше срок, тем выше ставка. На большие сроки ставки выше иногда до пяти пунктов процента.

- Скорость оформления. Экспресс-кредиты с минимальным списком документов несут большой риск для банка, поэтому такие ссуды иногда дороже в 2 раза.

- Цель. По целевым займам (например, ипотечным или автокредитам) ставка всегда ниже. Даже в рамках потребительских ссуд бывают целевые программы со льготным процентам (к примеру, на развитие личного подсобного хозяйства).

- Наличие страховки. Наличие страхования жизни или от потери работы может помочь снизить ставку на несколько пунктов.

Виды графиков погашения

При составлении графиков погашения применяются два способа разбивки: аннуитетный и дифференцированный.

Если график разбит одинаковыми суммами на весь срок, значит, он аннуитетный. Этот вид графика в настоящее время наиболее часто применяется банками. Ежемесячный платеж в таком графике состоит из повышающейся суммы основного долга и процентов, и поэтому не так обременителен для заемщика, как дифференцированный.

В дифференцированном графике сумма основного долга делится равными суммами на весь срок, а сумма процентов убывает со временем. В самом начале действия договора платежи при таком способе разбивки выше, однако с точки зрения общей переплаты он более выгодный. Сумма процентов в дифференцированном графике за весь срок ниже, чем в аннуитетном, где сумма основного долга погашается вначале небольшими суммами, а платеж в основном состоит из процентов.

База для процентов

Согласно Положению Центробанка России, проценты на банковские кредиты начисляются на остаток задолженности, однако некоторые кредитные организации указывают в кредитных договорах в качестве базы для выплаты процентов первоначальную сумму выдачи.

Первый способ, естественно, выгоднее для заемщика, так как сумма процентов будет уменьшаться с каждым погашением основного долга.

Во втором варианте проценты не будут меняться в течение всего срока погашения, так как они вычисляются, исходя из первоначального размера кредита.

Дополнительные комиссии

В процессе оплаты кредита может выясниться существование дополнительных комиссий, наличие которых лучше уточнять до подписания кредитного договора.

Банки предусматривают различные комиссии, связанные как залогом или заявкой на кредит, так и с его обслуживанием и погашением.

Сопутствующие расходы

Сопутствующие расходы могут возникать на разных этапах получения и возврата кредита. Во время рассмотрения и оформления кредита такие расходы чаще всего связаны с залогом. К примеру, залог недвижимости проходит государственную регистрацию, за которую необходимо платить госпошлину. При передаче в залог автотранспортных средств в органах ГИБДД накладывается арест на регистрационные действия также с уплатой госпошлины. В некоторых банках предусмотрены комиссии за срочное рассмотрение кредитной заявки или за оценку залога. Такие расходы, разумеется, оплачиваются ссудополучателем.

Одной из самых затратных статей сопутствующих расходов можно считать страхование: личное, имущественное, КАСКО, от потери работы и другое. Страховку, как правило, надо продлевать каждый год.

Несмотря на то, что экономика России переживает нелегкий период, банки и банковский кредит остаются востребованными населением страны. Кредитные организации предлагают разнообразные программы кредитования, и, разобравшись с условиями, можно выгодно ими воспользоваться.

Последние отзывы о микрофинансовых организациях

Среднерыночные значения полной стоимости потребительского займа

Среднерыночное значение полной стоимости потребительского кредита определяется ЦБ для контроля над кредитными предложениями разных банков и установления границ. Ниже приведены актуальные показатели на 14.02.19 г. по данным Центробанка.

| Организация | Минимальная ПСК | Максимальная ПСК |

| Кредитные учреждения | 11,749 | 31,547 |

| Микрофинансовые организации, заем без обеспечения до 1 года | 94,143 | 125,524 |

| Автокредит | 12,543 | 23,647 |

| Ломбарды | 68,611 (с обеспечением в виде ТС) | 149,672 (с обеспечением в виде другого имущества) |

В случае с МФО, стоимость в разы выше, чем в крупных банках, но ситуация постепенно стабилизируется. Ранее ПСК в МФО мог доходить до 400. Размер также снижается по мере приближения к срокам кредитования, как у крупных банков и может доходить до 31.

Что включает полная стоимость кредита?

В расчет полной стоимости кредита включаются выплаты заемщика.

- Основная сумма (тело) долга.

- Полные выплаты по процентам (процентная ставка) за весь период кредитования.

- Платежи заемщику в пользу кредитора (выплата за оформление и выдачу кредита, прочие выплаты).

- В случае одновременного с оформлением договора кредитования, в полную стоимость включена плата за выпуск и обслуживание электронного счета и пластиковой карты.

- Платежи в пользу третьих лиц, если такое предусмотрено договором между банком и заемщиком. Например, это касается оплаты работы застройщика, нотариуса, оценщика и других лиц. В этом случае тарифы на оплату берутся из среднерыночной стоимости или стоимости работы конкретной компании. При этом индивидуальные особенности и пожелания заемщика в расчет не берут. Если при расчете полной стоимости кредита учитываются тарифы нескольких третьих лиц, в расчет берут тарифы одного из них.

- Учитываются страховые взносы, но только в случае, если выгоду получат не заемщик или его семья, а банк. Например, в случае возникновения непредвиденной ситуации банку гарантировано погашение долга заемщика страховой компанией.

- Страховые взносы в случаях, когда отказ или согласие заемщика на оформление дополнительного соглашения влияют на параметры кредитования (процентная ставка). Во многих банках финансовое предложение предполагает увеличение процентной ставки на 3-4% в том случае, если заемщик отказывается покупать страховку.

Банки обязаны уведомлять заемщика о размере и об изменениях ПСК. Например, Сбербанк выносит уведомление о полной стоимости кредита в верхний правый угол договора. Согласно закону, данные о ПСК должны занимать не менее 5% от площади первого листа договора.

Какие платежи не входят в расчет полной стоимости кредита?

ЦБ и законодательство РФ также регулирует платежи, которые не входят в расчет полной стоимости потребительского кредита.

- Платежи и взносы заемщика, которые обусловлены не договором кредитования, а федеральным законодательством. Это касается государственных пошлин.

- Денежные средства связаны с неисполнением заемщиком условий договора. Таким образом, пени и штрафы, начисленные по причине допущения человеком просрочки по кредиту, не учитываются при расчете ПСК. Это объясняется тем, что банк даже теоретически не может учесть благонадежность человека.

- Денежные средства, которые человек обязан заплатить по условиям договора, но срок оплаты зависит от решения или поведения человека.

- В случае оформления кредита с обеспечением (залог квартиры или транспортного средства), страховые взносы в пользу имущества не учитываются в ПСК.

- Платежи человека за услуги, которые не повлияют на окончательную стоимость кредита. Также это касается тех услуг, от которых человек может отказаться в течение 14 дней с момента оформления договора.

- В расчет не берут операции по переводу одной валюты в другую. То есть, при оформлении долларового кредита и при последующей покупке рублей, в расчет ПСК не идут потери при конвертировании.

- Если по условиям договора возможна выплата кредита различными платежами, в расчет ПСК берется минимальный рекомендуемый банком платеж.

Расчет ПСК с учетом вышеперечисленных ограничений должен проводиться банком каждые 45 дней. Это позволяет Центробанку контролировать показатель, а потенциальным заемщикам получать актуальную информацию. Также на момент оформления договора размер ПСК по конкретной ссуде не может превышать среднерыночный.

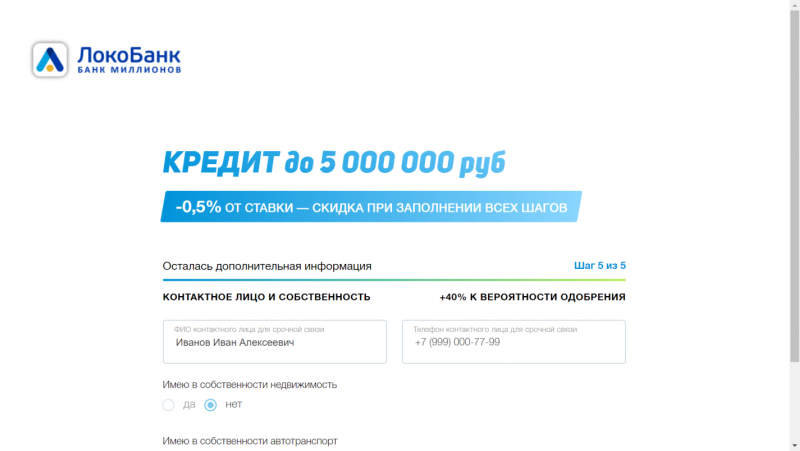

Как оформить заявку на потребительский кредит?

До недавнего времени для оформления займа на потребительские нужды требовалось обязательное посещение банка или торговой точки. При этом процедура заполнения и подачи необходимых документов была достаточно быстрой и простой, что не удивительно, учитывая высокий уровень конкуренции в этом сегменте рынка. Клиент попросту не стал бы работать с банком, предъявляющим завышенные требования или медленно оформляющим нужные для получения денежных средств бумаги.

Можно ли оформить заявку онлайн?

Однако, в последние 3-4 года все большее количество заявок на потребительские кредиты подается по интернету в режиме онлайн. Это объясняется не только удобством подобной процедуры для клиента, но и серьезным ростом объемов интернет торговли. В результате покупка того или иного товара может практически полностью происходить в сети: начиная от его выбора, продолжая подачей онлайн заявки и получением кредита, и заканчивая выполнением оплаты и последующим заказом доставки товара.

Требования к операционной системе

Новости банков

Отзывы о ВТБ Банк

Условия ипотечного кредитования

Кредитная карта Сбербанка. Недостатки

Как и любой другой банк, Сбербанк может отказать в выдаче кредитки без объяснения причин.

2 Карту нельзя пополнять с других карт.

В Сбербанке нет возможности пополнять кредитную карту с карт других банков через собственный сервис без комиссии. Так что придётся довольствоваться отделениями, банкоматами и терминалами самого Сбера. Также кредитку можно пополнить межбанком (реквизиты счета можно узнать в выписке по карте).

Погашение задолженности при пополнении непосредственно кредитной карты происходит с некоторой задержкой, поэтому лучше сначала пополнить дебетовую карту и самостоятельно перевести деньги на кредитку через интернет-банк или мобильное приложение. Для этих целей можно получить бесплатную неименную карту MasterCard Standard или Visa Classic Momentum. Правда, придётся преодолеть довольно серьезное сопротивление со стороны сберовских Маринок, которые очень не любят выдавать бесплатные карты и находят миллион отговорок, чтобы этого не делать:

Межбанк быстрее всего зачисляется на накопительный счет.

Не оставляйте гашение задолженности на последний день, лучше иметь некоторый запас по времени, чтобы деньги точно успели зачислиться (я, например, всегда погашаю задолженность по кредитке минимум за 5 дней до даты платежа).

3 Комиссия за выдачу собственных средств.

Сбербанк не делает отличий, снимаете ли вы с кредитки заемные деньги или собственные, будет комиссия в 3%, минимум 390 руб. (при снятии в стороннем банкомате комиссия 4%, минимум 390 руб.).

Если для совершения крупной покупки, превышающей кредитный лимит, вы предварительно пополнили карточку собственными средствами, а покупка не состоялась, или потребовалось сделать возврат, собственные средства нельзя будет ни снять, ни перевести без комиссии.

Также собственные средства могут оказаться на кредитной карте Сбербанка по ошибке, допустим, вы перепутали счет для пополнения. Иногда бывает, что при приеме перевода по номеру телефона деньги падают не на дебетовку, а на кредитку:

4 Навязывание дополнительных платных услуг.

В одной из прошлых статей я уже писал, что уйти из Сбербанка без платной карты или какой-нибудь навязанной дополнительной услуги – это почти искусство.

Сберовские Маринки могут попытаться навязать страховку, платные смс, платную карту, подсунуть заявление на перевод накопительной пенсии в их НПФ и т.д.

Особо рьяные Маринки могут даже кредитку оформить без ведома клиента:

Не забудьте проверить, не подключен ли к вашей кредитке автоплатеж, а то потом могут быть сюрпризы.

Также в целях безопасности я рекомендую отключить бесплатную услугу «Быстрый платеж», с помощью которой можно оплачивать услуги посредством смс или ussd-команд.

5 Неработающие банкоматы.

Банкоматы любого банка могут быть неисправными, например, они могут принять деньги и зависнуть, не зачислив их на счет. Обычно данный вопрос решается в пользу клиентов после проведения инкассации банкомата. Однако в сети можно встретить отзывы клиентов, которым Сбербанк отказывает в зачислении пропавших денег на счет:

6 Автоматический перевыпуск карточки.

Любые кредитки в любом банке нужно всегда именно закрывать, а не просто блокировать или ждать окончания срока их действия. По истечении срока действия карты кредитный договор автоматически не закрывается. Карта будет перевыпущена, при этом удерживается плата за обслуживание (если она предусмотрена тарифом):

7 Невыгодно расплачиваться за границей.

В Сбербанке очень невыгодный курс конвертации по карточным операциям. У карт платежной системы Visa присутствует ещё и дополнительная комиссия в 2% за конвертацию из местной валюты в валюту расчета платежной системы с банком (в доллар США). Для покупок за границей лучше пользоваться другими картами.

8 Нельзя попросить увеличить кредитный лимит.

Увеличение кредитного лимита по кредитным картам Сбербанка происходит по желанию банка, у клиента нет возможности попросить об этом:

Встречаются отзывы как тех клиентов, кому Сбер уже долго не повышает кредитный лимит, так и тех, которым повышает довольно регулярно:

Для закрытия кредитки нужно обращаться не в любое отделение, а в подразделение банка по месту ведения счета:

11 Использование «антиотмывочного» закона (115-ФЗ).

В договоре комплексного банковского обслуживания ПАО «Сбербанк» также присутствуют уже традиционные, связанные с 115-ФЗ, пункты о праве банка запрашивать документы, отказывать в проведении операций, отключать от ДБО.

Когда стоит оформлять потребительский кредит

-

На крупную покупку — разумеется, если она необходима. При этом покупку, например, бытовой техники или мебели можно попробовать оплатить картой рассрочки («Халва» Совкомбанка,«Свобода» банка Хоум Кредит или«Совесть» Киви Банка) — в том случае, если в магазинах — партнёрах банков продаётся товар по выгодной цене, и вы уверены, что успеете погасить кредит, пока действует рассрочка (обычно не больше 12 месяцев).

-

На лечение близких, образование или ремонт в новостройке.

Когда нужны наличные деньги — например, отдать кому-то большой долг.

Читать также: 5 вещей, на которые можно взять кредит

Имейте в виду. Финансовые консультантыне советуют брать кредиты на отпуск, ремонт в квартире-вторичке и свадьбу — но если вам очень нужен заём на эти траты, то для них также подойдёт потребительский кредит.

На покупку автомобиля выгоднее взять целевой автомобильный кредит. Для оплаты обучения в вузе также можно рассмотреть целевой образовательный кредит (например, Сбербанк предлагаеткредит на образование с господдержкой — под 8,71% годовых).

Ипотечное страхование

Алгоритм взятия

Прежде чем обращаться в банк, возьмите калькулятор и посчитайте кредитную нагрузку – сколько вы переплатите, и подумайте, под силу ли вам выполнить обязательства перед банком. Возможно, вы сможете решить свою задачу без заемных денег.

Этапы взятия кредита:

Шаг 1. Определиться с целью. У банков много продуктов – потребкредиты, автокредиты, образовательные кредиты, кредитные карты, ипотека. Условия их оформления и погашения отличаются.

Шаг 2. Выбрать самое выгодное предложение. Банков много, и условия кредитования в каждом из них отличаются. Где-то выгоднее брать потребкредит, а где-то оформлять ипотеку

Важно также учесть требования банка к заемщику, они тоже различны.

Шаг 3. Собрать документы

Требования к заемщику в банках разные. Перечень необходимых документов можно посмотреть на сайте банка, а лучше – прийти в отделение и уточнить все детали у менеджера.

Шаг 4. Написать заявление. Многие банки принимают заявки через интернет. Например, клиенты Сбербанка и Тинькофф банка могут подать заявку через мобильное приложение или вебсайт.

Шаг 5. Если отказали – первым проверить кредитную историю. Возможно, с вашей кредитной историей все в порядке, и отказ — результат ошибки: перепутали фамилию, посмотрели историю однофамильца.

Пока в банке не ответили, не подавайте заявки в другие банки – для службы скоринга это будет выглядеть подозрительно.

Условия получения

Условия кредитования у каждого банка отличаются, но есть и общие требования к заемщику. Они зависят от:

- вида кредита;

- суммы;

- срока;

- кредитной истории.

Анализ данных различных кредитных организаций позволил выделить главные условия кредитования, которые чаще всего предъявляют банки:

- Российское гражданство.

- Прописка в регионе, в котором оформляется кредит.

- Возраст от 21 года. В отдельных случаях – от 18 лет.

- Официальное трудоустройство.

- Стабильный источник дохода.

- Хорошая кредитная история. Не обязательное условие, но если история плохая, вероятность отказа выше.

Документы, которые предоставляют банку:

- паспорт;

- документ о трудоустройстве – подойдет копия трудовой книги;

- справка о доходах;

- военный билет для мужчин;

- при залоговом кредитовании – документы на залоговое имущество;

- если есть поручитель – документы на поручителя (такой же пакет, как и для заемщика).

Типовые услуги для физических лиц в отделениях Сбербанка в городе Назрань

Виды потребительского кредита

Существует несколько видов потребительских займов. Бывают целевые и нецелевые ссуды. Если оформляется целевой кредит, на что он дается, определяется заранее. Это может быть ремонт в квартире, дорогостоящее лечение, покупка путевки на отдых, оплата образования. Нецелевое кредитование позволяет тратить средства на любые нужды исходя из желания заемщика.

Также кредитные предложения разнятся по виду кредитора. Это может быть заем в банках, МФО, торговых организациях, ломбардах, кассах взаимопомощи, у частных кредиторов.

Еще одна классификация зависит от социальной категории заемщиков. Это могут быть кредитные программы для пенсионеров, работников бюджетной сферы, военных, владельцев подсобных хозяйств. Такие займы увеличивают доступность кредитных денег для тех россиян, которые имеют невысокие зарплаты и часто не могут позволить себе высокую процентную ставку.

Целевой

Среди потребительских кредитов огромной популярностью пользуются целевые займы. Денежные средства банк выдает на покупку конкретного продукта или оплату определенных услуг. Это может быть приобретение жилья, машины, бытовой техники, одежды, услуг образования или медицинского обеспечения.

Важно при этом знать, какая разница в оформлении потребительского и автокредита. Для каждого из них банки предлагают свои условия

Когда оформляется потребительский займ, деньги на руки клиенту не выдаются. Чаще всего они перечисляются на счет продавца, который выдает товар сразу после получения средств. Обычно целевые ссуды предлагаются заемщику в торговых точках: магазинах, салонах, туристических агентствах, медицинских учреждениях. Именно там соискатель может оформить заявку на кредитование и узнать все условия получения денег в долг.

Нецелевой

Нецелевое кредитование позволяет клиенту тратить средства на свое усмотрение. В анкете для получения такого займа имеется графа, как будут использованы деньги. Однако по факту банк никогда не проверяет, куда будут направлены финансы.

Определение нецелевого кредита дает возможность распределить всю сумму на части и совершить несколько покупок. Если кратко, заемщик может часть денег потратить на отпуск, часть — на ремонт, а за оставшуюся сумму купить технику.

Кредитные карты

Когда есть вероятность отказа по потребительскому кредиту, можно оформить кредитку. При обращении в банк стоит задуматься, что лучше: потребительский кредит или кредитная карта именно для вас. Ведь каждый из этих финансовых продуктов имеет свои сильные стороны и особенности.

Кредитная карта является разновидностью потребкредита. Она зачастую имеет установленный лимит, грейс-период и невысокий процент. При активном пользовании кредиткой и своевременном погашении средств лимит на карте может быть увеличен. Это позволит брать в рассрочку более дорогие товары, не откладывая покупку на потом.

Микрозаймы

Суммы по потребительскому кредиту бывают разные. Можно взять телефон за несколько тысяч рублей, а можно оформить ссуду на покупку дорого автомобиля. Когда предвидится небольшая покупка, стоит подумать о микрозаймах. Микрокредитование осуществляют МФО, стандартная сумма в долг — до 30 000 рублей, выдается на месяц. Подобные займы реально оформить даже студентам или безработным гражданам, которые имеют временные финансовые трудности.

МФО не интересует кредитная история, официальное трудоустройство и социальный статус заемщика. Доступность и мгновенное оформление микрокредитов способствует активному развитию рынка и популярности мелких ссуд.

https://youtube.com/watch?v=JQhz69KzJJM

Какие существуют виды потребительского кредита?

Каждый вид кредита характеризуется собственными условиями займа.

1. По целям кредитования потребительские кредиты разделяют на:

- Целевые;

- Нецелевые

кредиты;

Они предоставляются физическим лицам: в первом случае — для покупки определенного товара или услуги, при нецелевом займе — без отчетности на различные нужды заемщика.

При целевом кредите деньги банк сразу перечисляет продавцу, который в свою очередь предоставляет товар или услугу заемщику. Сумма по нецелевому кредиту перечисляется на банковский счет или выдается наличными средствами напрямую заемщику.

Целевой кредит характеризуется особыми условиями лояльности, ввиду чего более выгоден для заемщика, чем нецелевой кредит. Программа кредитования идет с низкими процентами, государственными субсидиями и другими условиями.

- вид кредитора: ссуды, выдаваемые банками, ссудными кассами, ломбардами, а также другими специализированными организациями;

- по виду заемщика: в данном случае ссуды предоставляются для различных категорий граждан: учащимся в высших учебных заведениях, молодым семьям, пенсионерам, а также заемщикам разных возрастов.

Например, программа кредитования для молодой семьи направлена на поддержку супругов с детьми. При этом возраст обоих супругов не должен быть более 30-ти лет. Данный вид кредитования существует в двух видах: целевой (покупка жилья, техники и другое) и кредит на универсальных условиях.

Вместе с тем, пенсионный кредит предоставляется пенсионерам на особых выгодных условиях, при этом заемщик должен работать.

Для заёмщиков, погасивших кредит в обозначенные договором сроки и без просрочек, многие банки предлагают программу кредитования на доверительных условиях. В том же банке, где был оформлен первоначальный потребительский кредит, заемщику могут предоставить доверительный кредит на более оптимальных условиях и с минимальным пакетом документов.

4. По условиям предоставления потребительские кредиты разделяют на:

- единовременные;

- возобновляемые;

Единовременный кредит — самая распространенная программа кредитования, предоставляемая дееспособным гражданам по индивидуальным условиям, рассчитывающимся, исходя из возможностей бюджета заемщика.

Возобновляемый потребительский кредит характеризуется выдачей заёмщику не всей суммы, а разделенной на определенный период по условиям программы кредитования.

5. Потребительские кредиты по обеспечению разделяют на:

- обеспеченные

(залогом имущества, гарантиями, поручительствами); - бланковые;

В случае невыплаты обеспеченного кредита, финансовая организация забирает у заемщика залог, а выплата кредита возлагается на поручителя.

Бланковый кредит осуществляется в рамках собственного бюджета заемщика.

6. Потребительские кредиты по взиманию процентов делятся на:

- в момент

выдачи кредита, в течение срока погашения равными платежами; - во время

единоразового погашения задолженности;

7. По видам выплаты

потребительские кредиты делят на два типа:

8. По форме предоставления

бывают:

9. Виды потребительского

кредита также разделяются на способы начисления процентов:

- Фиксированная ставка устанавливается при заключении договора. Она не меняется в течение всего срока кредитования;

- Плавающая ставка зависит от ставки ЦБ, а также экономической ситуации. Она может варьироваться в меньшую или в большую сторону.

10. С учетом способа погашения задолженности:

- Аннуитентными платежами. Иначе говоря, равными ежемесячными взносами;

- Дифференцированными выплатами с уменьшением размера платежа каждый месяц.

Как досрочно погасить кредит?

Если у вас есть возможность досрочно погасить кредит – выплатить всю сумму долга и начисленные к моменту погашения проценты – мы советуем сделать это. Ведь в таком случае вы заплатите проценты только за фактический срок пользования кредитом и сможете сэкономить.

Для этого вы должны уведомить банк о досрочном погашении кредита не менее чем за 30 дней до дня возврата. Банк имеет право установить в кредитном договоре и более короткий срок уведомления.

Написать заявление о досрочном погашении можно в свободной форме или по предлагаемому банком шаблону с указанием всех важных деталей (официальное наименование банка, ФИО заёмщика, дата и номер кредитного договора, сумму досрочного погашения и др.). Главное – иметь подтверждение получения документа банком (например, можно отправить заявление заказным письмом с уведомлением и описью вложения).

Банк не имеет права отказать в досрочном погашении кредита или потребовать комиссию за эту операцию. Если вам отказывают в досрочном погашении кредита – можно обратиться с жалобой в Роспотребнадзор или Центральный банк.