Выгодная ипотека под низкий процент

Содержание:

- Поиск ипотек на вторичное жилье в России

- Пример расчета Евро к российскому рублю и российского рубля к eвро

- Лидеры рейтинга:

- Как снизить размер ставки

- Какой бывает величина?

- Дополнительные способы экономии

- График изменений курса 750 Российских рублей к Азербайджанскому манату

- Публикации

- Когда стоит оформлять ипотеку, а когда проще взять потреб

- Последствия дальнейшего снижения ставки по ипотеке

- График 400 евро относительно рубля

- Процентные ставки на готовое и строящееся жилье

- Глоссарий по кредитным картам

- При сравнении мы учли следующие критерии:

- Помощник

- Вопросы и ответы

- Выберите ипотеку

- Как рассчитать платеж на калькуляторе?

- Кредитные карты ВТБ 24 Иваново

- Усредненные данные по разным банкам

- Searches result on other sites: «credit card cvv number generator»

Поиск ипотек на вторичное жилье в России

Пример расчета Евро к российскому рублю и российского рубля к eвро

Лидеры рейтинга:

1 место

Ипотека «Квартира в Новостройке»

Подробнее

2 место

Ипотека «Новостройка»

Подробнее

3 место

Ипотека «Новостройка»

Подробнее

Ипотека «Квартира в Новостройке»

Примсоцбанк Лиц. №2733

от 500 000 до 20 000 000 руб.

Сумма

от 3 лет до 30 лет

Срок

от 10 %

Первый взнос

от 7,89 %

Ставка

Подробнее

Ипотека «Новостройка»

Банк «ВТБ» Лиц. №1000

от 600 000 до 60 000 000 руб.

Сумма

до 30 лет

Срок

от 10 %

Первый взнос

от 7,4 %

Ставка

Подробнее

Ипотека «Новостройка»

ПАО Банк «ФК Открытие» Лиц. №2209

от 500 000 до 30 000 000 руб.

Сумма

от 3 лет до 30 лет

Срок

от 10 %

Первый взнос

от 7,5 %

Ставка

Подробнее

Ипотека «Рефинансирование»

«Росбанк Дом» Лиц. №2272

от 300 000 руб.

Сумма

от 3 лет до 25 лет

Срок

от 15 %

Первый взнос

от 6,19 %

Ставка

Подать заявку

Ипотека «Рефинансирование»

Газпромбанк Лиц. №354

от 100 000 до 45 000 000 руб.

Сумма

от 1 года до 30 лет

Срок

%

Первый взнос

от 8,3 %

Ставка

Ипотека на вторичное жилье

Московский Кредитный Банк Лиц. №1978

от 1 000 000 до 30 000 000 руб.

Сумма

от 1 года до 30 лет

Срок

от 15 %

Первый взнос

от 7,85 %

Ставка

Подробнее

Ипотека «Рефинансирование ипотеки»

Банк «Россия» Лиц. №328

от 500 000 до 15 000 000 руб.

Сумма

от 1 года до 25 лет

Срок

%

Первый взнос

от 7,95 %

Ставка

Подробнее

Ипотека «Новостройка»

Росбанк Лиц. №2272

от 300 000 руб.

Сумма

от 3 лет до 25 лет

Срок

от 10 %

Первый взнос

от 6,39 %

Ставка

Подробнее

Ипотека «Рефинансирование»

Новикомбанк Лиц. №2546

от 500 000 до 20 000 000 руб.

Сумма

от 3 лет до 30 лет

Срок

от 20 %

Первый взнос

от 7,8 %

Ставка

Подробнее

Ипотека «Рефинансирование»

Банк «Возрождение» Лиц. №1439

от 500 000 до 60 000 000 руб.

Сумма

от 3 лет до 30 лет

Срок

от 20 %

Первый взнос

от 8,25 %

Ставка

Подробнее

Ипотека «Перспектива»

Банк «АК Барс» Лиц. №2590

от 500 000 руб.

Сумма

от 1 года до 30 лет

Срок

от 10 %

Первый взнос

от 7,75 %

Ставка

Подробнее

Ипотека «Новостройка»

Генбанк Лиц. №2490

от 300 000 до 15 000 000 руб.

Сумма

от 1 года до 25 лет

Срок

от 15 %

Первый взнос

от 7,9 %

Ставка

Подробнее

Ипотека «Готовое жилье»

Московский Индустриальный Банк Лиц. №912

от 300 000 до 30 000 000 руб.

Сумма

от 1 года до 30 лет

Срок

от 10 %

Первый взнос

от 6,9 %

Ставка

Подробнее

Ипотека «Рефинансирование»

Металлинвестбанк Лиц. №2440

от 250 000 до 10 000 000 руб.

Сумма

от 1 года до 30 лет

Срок

от 15 %

Первый взнос

от 7,8 %

Ставка

Подробнее

Ипотека «Рефинансирование»

Альфа-Банк Лиц. №1326

от 600 000 до 50 000 000 руб.

Сумма

от 3 лет до 30 лет

Срок

от 10 %

Первый взнос

от 7,99 %

Ставка

Ипотека «Ипотечное жилищное кредитование»

Россельхозбанк Лиц. №3349

от 100 000 до 60 000 000 руб.

Сумма

до 30 лет

Срок

от 15 %

Первый взнос

от 8,05 %

Ставка

Подробнее

Ипотека «Рефинансирование ипотечного кредита»

Райффайзенбанк Лиц. №3292

от 500 000 до 26 000 000 руб.

Сумма

от 1 года до 30 лет

Срок

от 10 %

Первый взнос

от 7,99 %

Ставка

Ипотека «Новостройка»

Связь-Банк Лиц. №1470

от 2 500 000 до 30 000 000 руб.

Сумма

от 3 лет до 25 лет

Срок

от 15 %

Первый взнос

от 8,2 %

Ставка

Подробнее

Ипотека «Готовое жилье»

Азиатско-Тихоокеанский Банк Лиц. №1810

от 500 000 до 30 000 000 руб.

Сумма

от 3 лет до 30 лет

Срок

от 10 %

Первый взнос

от 7,3 %

Ставка

Подробнее

Семейная ипотека

Промсвязьбанк Лиц. №3251

от 500 000 до 6 000 000 руб.

Сумма

от 3 лет до 25 лет

Срок

от 15 %

Первый взнос

3,99 %

Ставка

Подробнее

Ипотека «Рефинансирование»

Банк «Союз» Лиц. №2307

от 500 000 до 15 000 000 руб.

Сумма

от 3 лет до 25 лет

Срок

до 80 %

Первый взнос

от 10,0 %

Ставка

Подробнее

Ипотека «Новостройка»

Банк «Санкт-Петербург» Лиц. №436

от 500 000 до 30 000 000 руб.

Сумма

от 1 года до 30 лет

Срок

от 10 %

Первый взнос

от 7,99 %

Ставка

Подробнее

Ипотека «Рефинансирование»

Банк «ЗЕНИТ» Лиц. №3255

от 300 000 до 30 000 000 руб.

Сумма

от 1 года до 25 лет

Срок

от 15 %

Первый взнос

от 7,99 %

Ставка

Подробнее

Ипотека «На квартиру»

ЮниКредит Банк Лиц. №1

до 6 000 000 руб.

Сумма

от 1 года до 30 лет

Срок

от 20 %

Первый взнос

от 7,9 %

Ставка

Подробнее

Ипотека «Рефинансирование»

Запсибкомбанк Лиц. №918

от 50 000 руб.

Сумма

до 30 лет

Срок

от 10 %

Первый взнос

от 8,3 %

Ставка

Подробнее

Как снизить размер ставки

Если Вы хотите чтобы был назначен минимальный процент по ипотеке, стоит заранее подготовиться к этому и принять ряд важных действий. В частности, снизить ставку позволит следующее:

- Если Вы имеете зарплатную карту какого-либо банка, то с большой долей вероятности обратившись в него, можно получить более выгодные условия и сниженную ставку. Это обусловлено возможностью оценки доходов заявителя, кредитной истории и прочих данных. Кроме того, владельцам зарплатных карт требуется предоставлять минимальный пакет документов при подаче заявки;

- Используйте дополнительное залоговое имущество – недвижимость, автомобиль, ценные бумаги, любые ценности в качестве залога станут гарантией платежеспособности клиента и приведут к снижению ставки;

- Официальное трудоустройство гражданина и фиксированный доход – если Вы имеете несколько источников дохода, фиксированный оклад, Вам выплачивается компенсация или пособие по тем или причинам, обязательно укажите их в заявке. Финансовые гарантии позволят получить более выгодные условия кредитования;

- Подберите удобное сочетание сроков погашения и объема предоплаты – чем быстрее Вы обязуетесь погасить долг и чем больше средств платите на начальном этапе, тем больше привилегий можно получить дальше;

- Страхование жизни и страхование залогового имущества. Эти продукты направлены на обеспечение дополнительной защиты как заемщика, так и банка-кредитора.

Если Вы думаете над тем, в каком банке взять ипотеку в первую очередь стоит обратиться в финансовое учреждение, зарплатной картой которого Вы владеете. По возможности старайтесь накопить больше средств на первоначальный взнос, это в значительной степени сократит как размер кредита, так и начисляемые сверх него проценты.

Ежемесячные платежиисходя из известной цены квартиры

Ежемесячные платежиисходя из суммы кредита

Расчет ежемесячных платежей

Тип платежей

Аннуитетные

Дифферинцированные

Стоимость квартиры

руб.

Первоначальный взнос

руб.

Процентная ставка

%

Срок кредита

лет

Тип платежей

Аннуитетные

Дифферинцированные

Сумма кредита

руб.

Процентная ставка

%

Срок кредита

лет

Результаты расчета:

Ежемесячный платеж:

Сумма выплат банку за весь период с учетом процентов:

Величина переплаты:

Изучив список банков на странице, мы рекомендуем использовать представленный здесь же калькулятор. С его помощью можно рассчитать размер платежей, а также объем переплаты по той или иной программе. Проведя расчеты, Вы сможете определить безопасные и удобные для себя условия задолженности. Изучите самые выгодные ставки по ипотеке, чтобы избежать рисков просрочки задолженности и серьезных переплат при покупке жилья.

Какой бывает величина?

Минимальный процент по ипотеке не может быть ниже ставки рефинансирования, которая на данный момент составляет 9%. Именно поэтому при выполнении всех требований банка процентный минимум для клиента составляет 10% годовых.

Справка! Максимальная ставка предоставляется, если жилье приобретается в новостройке, с минимальным первоначальным взносом, без оформления страховки и дополнительных гарантий: поручительства, залога.

На данный момент – максимум по ипотечному кредитованию составляет 18-20%. Если установить проценты выше, то такая ипотека будет включать в себя слишком большую переплату, спроса на нее не будет.

Дополнительные способы экономии

Когда заемщик определился с банком и программой, ему могут пригодиться дополнительные способы экономии своих средств:

- Оформить налоговый вычет 13% от суммы покупки недвижимости. Законодательством предусмотрено, что по ипотечным кредитам человек может вернуть 13% и со всех уплаченных процентов.

- Застраховать свою жизнь и здоровье самостоятельно. Как правило, банк сотрудничает с ограниченным кругом страховых компаний и оформление тех же документов выходит дороже.

- По возможности гасить кредит досрочно. Даже небольшие выплаты сверх графика платежей снижают суммы процентов в будущем.

- Сдавать недвижимость в аренду, хотя чаще всего банки прописывают запрет на такую операцию в ипотечном договоре. Поэтому надежнее пускать знакомых и проверенных людей.

- Следить за новостями экономики и финансов. Возможно, в будущем взятую ссуду можно будет рефинансировать под более низкий процент.

Серьезный подход к выбору банка и конкретной программы ипотечного кредитования поможет клиенту успешно оформить ссуду и своевременно, а иногда и досрочно ее выплатить.

График изменений курса 750 Российских рублей к Азербайджанскому манату

Публикации

Статистический сборник «Сведения о рынке жилищного (ипотечного жилищного) кредитования в России» (Интернет-версия)

Показать всеСвернуть

№ 5

№ 4

№ 3

№ 2

№ 1

Таблицы

Показать всеСвернуть

№ 5

№ 4

№ 3

№ 2

№ 1

Аналитические материалы

О состоянии рынка ипотечного жилищного кредитования

Показать всеСвернуть

2018 г.

2017 г.

первое полугодие 2017 г.

2016 г.

первое полугодие 2016 г.

2015 г.

первое полугодие 2015 г.

2014 г.

первое полугодие 2014 г.

2013 г.

первое полугодие 2013 г.

2012 г.

первое полугодие 2012 г.

2011 г.

первое полугодие 2011 г.

2010 г.

первое полугодие 2010 г.

2009 г.

первое полугодие 2009 г.

Когда стоит оформлять ипотеку, а когда проще взять потреб

Банки неслучайно обозначают два типа порогов по ипотечным кредитам.

«за» ипотеку:

- Ставка чуть ниже;

- Приемлемый платеж на весь срок кредитования;

- Можно получить возврат процентов по ипотеке и другие льготы от государства;

- Полное или частичное досрочное погашение, в том числе с помощью мат.капитала.

«за» потреб:

- Недвижимость подлежит залогу в банке и при погашении кредита тратится достаточно много времени на снятие обременения и средств на переоформление сделки в Росреестре. Проще оформить на покупку квартиры потребительский кредит под более высокий процент;

- Вы свободно можете распоряжаться по своему усмотрению объектом недвижимости;

- Скорость получения потреба и проведения сделки в разы быстрее, чем по ипотеке.

Если вам нужна юридическая поддержка по сделке, то её легко получить с помощью нашего бесплатного консультанта-юриста. Он подскажет вам по всем нюансам. Оставьте свой запрос в специальной форме.

этот сервискакие нужны документы для ипотеки

Последствия дальнейшего снижения ставки по ипотеке

Снижение средней и соответственно обычных ставок делает ипотечные кредиты доступнее. Это позволяет большему количеству людей приобрести собственное жилье и не тратить средства на его аренду. При этом одновременно создается стимул для развития строительной области и привлечения в нее новых сотрудников.

Но не все последствия однозначно положительных. Повышенный спрос может привести к существенному удорожанию квадратного метра, особенно на популярную у россиян «вторичку». В условиях кризиса застройщики также не смогут удерживать низкие цены. Из-за медленной, но верной девальвации рубля у них увеличиваются затраты на строительство, а работать в убыток никто не намерен.

В итоге, ожидая дальнейшего снижения ставок, есть риск столкнуть с тем, что вся потенциальная экономия будет полностью поглощена повышенной ценой недвижимости.

Сниженные проценты по ипотеке в сочетании с падением доходов населения из-за ограничительных мер, связанных с коронавирусом, также может дать толчок росту просроченной задолженности. Под влиянием притягательности низких процентов некоторые люди могут неправильно оценить свои финансовые возможности в новых условиях и допустить дефолт по обязательствам. Это, в свою очередь, приведет уже к потерям в банковском секторе.

График 400 евро относительно рубля

На графике визуально показаны котировки 400 евро к российскому рублю за промежуток времени с 28.11.2020 по 05.12.2020 (неделя). На сегодня по курсу Центрального банка Российской Федерации 400 EUR равен 36104.72. Максимальная стоимость была 03.12.2020 и составила 36523.84 RUB, а минимальная 06.12.2020 — 36104.72 RUB.

Процентные ставки на готовое и строящееся жилье

В 2020 году ставки на недвижимость в новостройках и на вторичном рынке жилья заметно снизились. На это повлияло как снижение Центробанком ключевого показателя, так и введение новой программы ипотеки с господдержкой под 6,5%. Сравнение ставок для готового и строящегося жилья приведено в таблице.

| Название банка | Ставки на готовое жилье, % от | Ставки на строящееся жилье, % от |

|---|---|---|

| Сбербанк | 7,3 | 4,1 |

| ВТБ | 7,4 | 7,4 |

| Райффайзенбанк | 8,19 | 7,77 |

| Газпромбанк | 7,5 | 7,5 |

| Росбанк | 6,39 | 6,39 |

| Россельхозбанк | 7,50 | 7,50 |

| Промсвязьбанк | 8,1 | 7,65 |

| УралСиб | 8,19 | 8,19 |

| Ак Барс | 7,75 | 7,75 |

| ФК Открытие | 7,6 | 7,5 |

| Альфа-банк | 9,39 | 8,79 |

| Юникредит банк | 8,9 | 8,9 |

| Транскапиталбанк | 6,99 | 6,99 |

| Металлинвестбанк | 8,30 | 8,30 |

| Банк Зенит | 7,99 | 7,99 |

| Банк Санкт-Петербург | 9,0 | 9,0 |

Важно! Процентные ставки по ипотеке могут изменяться в зависимости от различных условий.

Глоссарий по кредитным картам

Давайте же разберемся в терминологии, для чего мы составили этот небольшой глоссарий по кредитным картам:

-

Кредитная карта — это банковский продукт, в виде кредита с возобновляемым лимитом

, то есть заемщик может использовать кредитные средства банка в рамках установленного лимита. Имея на руках «кредитку», можно осуществлять онлайн-расчеты, делать покупки в супермаркетах и магазинах, снимать деньги через банкоматы или кассу в отделении банка, оплачивать товары и услуги, коммунальные платежи. После пополнения клиентом карточного счета и оплаты возникшей задолженности, денежные средства снова доступны в рамках кредитной линии по карте. - Кредитный лимит – это сумма кредитных средств, доступная держателю карты для осуществления расчетных операций с помощью кредитки.

- Владелец кредитной карты – физическое лицо, на имя которого банк оформил и выдал кредитную карту. Ответственность за операции, осуществляемые с помощью «кредитки», полностью лежит на владельце карты. В его обязанности входит своевременное «закрытие» непогашенного остатка и осуществление всех обязательных платежей по комиссиям, пеням, штрафам, начисленным процентам за пользование кредитными ресурсами в случае, если они имеют место.

- Эмитент – организация, занимающаяся выпуском кредитных карт, например кредитное учреждение или банк. Любая из этих структур берет на себя ответственность за обязательства, взятые по отношению к владельцу карты.

- Платежная система – компания (VISA, MasterCard, AMEX, JCB, ПРО100, UnionPay, Diners Club, Discover), отвечающая за проведение платёжных операций по кредитным картам. Для карт, выпущенных эмитентами в рамках определенной платежной системы, последняя устанавливает каким образом идентифицировать владельцев кредитных карт, как банки могут отменять совершённые транзакции, базовые правила от мошенничества и тд.

- Продавец – юридическое или физическое лицо, осуществляющее прием оплаты по кредитке за услуги или товаров. Это может быть организация, физлицо или индивидуальный предприниматель.

- Персональный идентификационный номер (ПИН-код). PIN код представляет собой уникальный набор цифр, позволяющий держателю карты получить доступ к денежным средствам, находящимся на счету кредитки. Всякий раз, когда человек хочет произвести расчет кредитной картой или снять деньги в банкомате или кассе, он обязан ввести уникальный пин-код. Защитный PIN код выдается клиенту в банке при получении «пластика» – его генерация происходит в автоматическом режиме компьютерной системой банка. ПИН может быть заменен на выбор клиента как в момент выдачи карты, так и в последующем с помощью банкомата или онлайн-банкинга.

- Платежный период – отрезок времени, в течение которого клиент обязан вернуть на карточный счет денежные средства, которые он истратил с . В большинстве случае этот период составляет один календарный месяц. Когда клиент получает на руки кредитную карту, он подписывает , в котором есть пункт относительно срока погашения кредита. Поэтому раз в месяц клиент обязан выполнить взятые на себя обязательства.

При сравнении мы учли следующие критерии:

Проценты по кредиту

Надежность банка

Позиции в различных рейтингах

Полная стоимость ипотеки

Размер ежемесячного платежа

В 2020 году ожидается запуск нескольких ипотечных программ со льготной ставкой. Во-первых, должна заработать на полную мощь Семейная ипотека. Во-вторых, еще одной льготной программой от государства станет сельская ипотека. В-третьих, по прогнозам Правительства РФ в 2020 году заработает и нашумевшая льготная ипотека под 2% для жителей Дальнего Востока.

При составлении рейтингов «Выберу.ру» были учтены такие факторы, как надежность банка и его позиции в различных рэнкингах, процентная ставка по ипотечному кредиту, сумма ежемесячных платежей, размер первоначального взноса и другие важные параметры. В течение 2019 года команда «Выберу.ру» разработала 31 рейтинг с ипотечными программами, в частности следующие ТОП-подборки:

- 10 рейтингов программ рефинансирования ипотеки;

- 10 рейтингов ипотечных программ на первичном рынке недвижимости;

- 8 рейтингов ипотечных программ на вторичном рынке недвижимости;

- 3 рейтинга ипотек с господдержкой по программе Семейная ипотека.

В итоговый рейтинг ТОП-25 вошли крупнейшие банки России с выгодными предложениями по ипотечным программам как на приобретение жилья на первичном или вторичном рынках, так и на рефинансирование уже имеющихся жилищных кредитов.

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Быстро найти подходящее предложение и взять ипотеку в банке Дубны можно, воспользовавшись удобным поиском на Выберу.ру. Здесь размещена информация о 101 банках, предоставляющих подобные услуги. Общее количество ипотечных программ со ставкой от 4,4% до 20% достигает 990.

Перед тем как решать, где взять ипотеку, следует тщательно проанализировать понравившиеся предложения и внимательно ознакомиться с требованиями, которые финансовые учреждения предъявляют к заемщикам. Сайт Выберу.ру поможет вам узнать условия по любой конкретной программе и сравнить подходящие варианты ипотеки в Дубне по ряду определяющих параметров.

Вопросы и ответы

В какой банк я могу подать заявку на ипотеку?

Развитие интернет-технологий заставляет банки двигаться дальше, и все больше кредитных организаций предлагают своим клиентам возможность оформить ипотечный кредит онлайн, минуя очереди. Однако найти по-настоящему выгодный кредит все еще сложно. В этом поможет Выберу.Ру. Выбрав чекбокс “Возможность онлайн-заявки” в левой части экрана, вы получите полный список ипотечных продуктов, подать заявку на которые можно онлайн.

Как подать онлайн-заявку на ипотеку?

Выбрав выгодный кредит на Выберу.Ру, вы можете перейти к оформлению заявки, нажав кнопку “Подробнее” в карточке продукта. Вы попадете на страницу для оформления заявки. Там вам потребуется ввести интересующие вас сумму, срок и первоначальный взнос ипотеки, а также свои персональные и паспортные данные и контакты для связи. Также нужно дать согласие на обработку данных.

Кому дают льготную ипотеку?

Льготная ипотека выдается для приобретения недвижимости в новостройках. Участвовать в программе могут семьи, с двумя и более детьми. Основное условие — младший ребенок появился после 2018 года.

Кому дают ипотеку с господдержкой под 6,5 процентов?

Воспользоваться новой мерой государственной поддержки могут граждане РФ, имеющие официальное трудоустройство и стабильный доход. У заемщика должна быть постоянная регистрация в регионе обращения в банк. При этом учитывается уже имеющаяся кредитная нагрузка.

В чем плюсы ипотеки в новостройке?

Основные преимущества покупки квартиры в новостройке по ипотечной программе: низкая стоимость недвижимости, отсутствие каких-либо юридических обязательств на приобретаемой жилплощади, низкая ставка от застройщика по сравнению со ставками на готовое жилье.

Задайте свой вопрос

Как оформить ипотеку? Как рассчитать выплаты по ипотечному кредиту Как расчитать проценты

Как выбрать условия ипотеки Как получить жилищный кредит Особенности ипотеки в новостройках

Как получить ипотеку с маленькой зарплатой Чем ипотека отличается от кредита Пять простых шагов к ипотеке

Выберите ипотеку

На строительство частного дома Ипотечный кредит на квартиру Кредит под залог имущества

Ипотека на покупку комнаты Социальная ипотечная программа Ипотека для многодетных семей

Кредитование по двум документам Ипотечное кредитование для коммерческой недвижимости

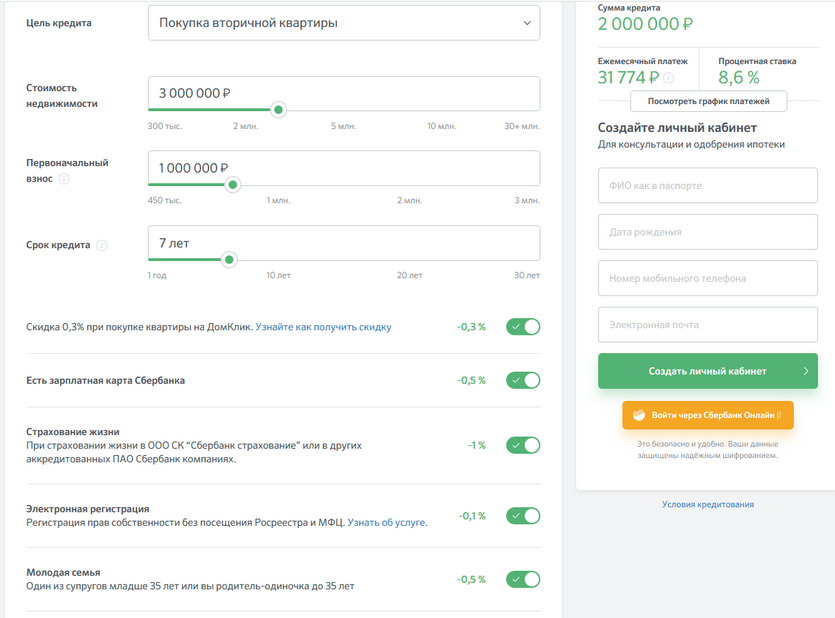

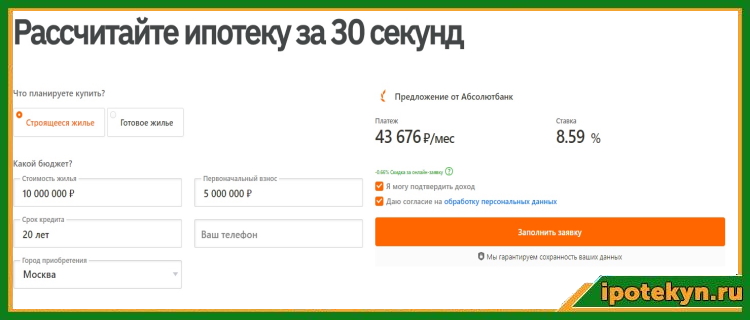

Как рассчитать платеж на калькуляторе?

На официальных сайтах банков размещены калькуляторы по ипотеке. С их помощью можно рассчитать ежемесячный платеж и узнать, сколько процентов придется переплачивать. С помощью этих расчетов вы подберете наиболее подходящий вариант кредита (например, внеся максимальный процент первого взноса, можно сократить не только ежемесячный платеж, но и переплату).

Рассмотрим, какую информацию нужно указать в калькуляторе для проведения расчетов на примере Райффайзенбанка:

- город, где планируется покупка жилья;

- тип недвижимости;

- категорию клиента, к которой вы относитесь (новый/получаете зарплату на карту);

- способ подтверждения доходов (справка по форме Райффайзенбанка или 2-НДФЛ);

- размер кредита и первого взноса;

- желаемый срок кредитования.

Альфа-Банк

от 6,5%

ставка в год

Перейти

- Сумма: от 670 тыс. до 20,6 млн р.

- Ставка: 6,5 — 9,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 20%.

Подробнее

Газпромбанк

от 7,5%

ставка в год

Перейти

- Сумма: от 500 тыс. до 60 млн р.

- Ставка: 7,5%.

- Срок: от года до 30 лет.

- Возраст: 20 — 65 лет.

- Первоначальный взнос: от 10%.

- Рассмотрение заявки от 1 рабочего дня.

Подробнее

Транскапиталбанк

от 7,99%

ставка в год

Перейти

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: от 7,99%.

- Срок: от года до 25 лет.

- Возраст: от 21 до 75 лет.

- Можно оформить ипотеку по одному паспорту.

- Можно подтвердить доход справкой по форме банка.

Подробнее

Росбанк

от 7,39%

ставка в год

Перейти

- Сумма: от 300 тыс. р.

- Ставка: 7,39 — 11,14%.

- Срок: от 3 до 25 лет.

- Возраст: с 20 до 64 лет.

- Первоначальный взнос: от 20%.

- Можно привлечь 3 созаемщиков.

Подробнее

Кредитные карты ВТБ 24 Иваново

Посмотрите следующие предложения по кредитным картам онлайн банка ВТБ 24 в городе Иваново. Оформите онлайн заявку бесплатно на кредитную карту онлайн.

Банк ВТБ 24 в городе Иваново предлагает новые кредитные программы для всех лиц, физический и юридических. Вы можете онлайн оформить заявку на онлайн кредит.

Усредненные данные по разным банкам

Средняя ставка в Сбербанке составляет 11,5%. При оформлении ипотеки только по двум документам процент вырастет на единицу. Если в Сбербанке оформлена зарплатная карта, то можно взять ипотеку на 0,5% ниже.

Наиболее низкий процент установлен Россельхозбанком – там ипотеку дают под 10,9%. При отказе от комплексной страховки он резко вырастает и составит 17,9%.

Базовая ставка в Промсвязьбанке составляет 12%. Если не оформить страховку, то за ипотеку придется выплатить 18% годовых. При получении кредита на сумму менее 3 млн. рублей процент будет увеличен на 0,5.

В ВТБ 24 ставку по ипотеке дают в размере 12%. При отказе от страхования кредит можно взять под 13% годовых. Причем минимальный первоначальный взнос составит не менее 20%, а покупаемая квартира должна быть оформлена в виде залога.

Узнать больше о минимальных и максимальных процентных ставках различных финансовых учреждений, а также нюансах оформления ипотечных займов можно здесь.

Searches result on other sites: «credit card cvv number generator»

Card No 16 digit credit card number. CVV2 3 digit secret code. Expiry Actual expiry of the. 20012015 All Rights Reserved. MailChimp is a registered trademark of The Rocket Science Group. Privacy and Terms No matter where you live in Atlantic Canada, theres always a Credit Union Branch or ATM near you. Remember these are test credit card numbers and debit card numbers and are intended to validate that your development code correctly identifies the card types and. Credit Card Generator 2012 With Valid Cvv Number Mediafire xpx FlamingText is free online logo generator that anyone…

In this credit card generator u get valid credit card numbers with cvv and exp date and also earn money.Purchase Online Without Losing Your Real Money ! Credit Card Generator is a software to generate and validiate a valid credit card. It brings out all the details of the details of the credit card. If you don»t have a credit card and preparing to apply for it, Your search ends here, You can use these numbers for online transcactions without any cost!.

В статье:

Номера кредитных карт Visa – это специальный идентификатор, состоящий их шестнадцати цифр, которые несут в себе информацию о платежной системе, эмитенте (банке, выпустившем карту) и номере расчетного счета, к которому «привязан» пластик. Для удобства идентификации действительный номер разбит на 4 блока, по 4 цифры в каждом. Действительный номер для банковской карты означает, что такая комбинация цифр в принципе возможна, то есть, карточка не поддельная.

Выгодный кредит для наших читателей!

Заполни онлайн-заявку у наших партнеров

прямо сейчас и получи кредит на льготных условиях

!

Показать еще