Рефинансирование автокредита: условия топ-10 банков, подача заявки и отзывы заемщиков

Содержание:

- Критерии выбора банка для рефинансирования

- Популярные вопросы

- Механизм рефинансирования автокредита: как это происходит

- Условия предоставления услуги

- Программы рефинансирования

- Сокращение суммы ежемесячного взноса

- Филиал Сбербанка Москва, ул. Никитская М., 2/1 на карте

- В чем интерес рефинансирующего банка?

- Рефинансирование автокредитов

- Выгодно ли перекредитование?

- Когда выгодно перекредитование

- Есть ли смысл в рефинансировании потребительского кредита?

- Лучшие предложения рефинансирования кредитов в 2020 году

Критерии выбора банка для рефинансирования

Рефинансирование – это погашение кредита (ипотеки, автокредита, потребительского кредита, займа в МФО, долга по кредитной карте) в одном или нескольких банках за счет оформления нового займа в другом банке на более выгодных условиях.

Не путайте с реструктуризацией. Это еще один инструмент снижения долговой нагрузки с заемщика. Но, в отличие от рефинансирования, его использует тот же банк, который первоначально выдал заем.

Реструктуризация доступна далеко не любому клиенту, а только тому, кто попал в трудную жизненную ситуацию (потеря работы, снижение зарплаты, тяжелое заболевание, получение инвалидности и пр.) и сможет это доказать банку. Заключается в пересмотре условий кредитования в сторону их смягчения.

Выгоды рефинансирования очевидны:

- Снижение ежемесячного платежа или срока кредитования (в зависимости от условий).

- Уменьшение переплаты в результате сокращения срока кредитования или размера платежа.

- Возможность избежать ухудшения кредитной истории по сравнению с кредитованием на прежних условиях, санкций со стороны кредитора, встречи с коллекторскими агентствами, банкротства.

- Некоторые предлагают получить деньги не только на погашение займов в других банках, но и на собственные нужды.

- Удобство погашения, когда вместо нескольких дат и платежей надо запомнить всего одну сумму и день ее внесения на счет.

- Возможность вывести имущество (квартиру, машину) из-под залога. Например, для последующей продажи.

Из книги вы узнаете, как устроен мир прибыльного инвестирования

Скачать книгу

Практически все кредитные организации предлагают услугу рефинансирования. Условия разные, положительное решение зависит от выполнения заемщиками требований кредитной организации. Рассмотрим критерии, по которым надо анализировать предложения и выбирать лучшее из них:

- Количество рефинансируемых займов и их видовой состав. Некоторые разрешают погасить не более 3 кредитов, другие – до 5. Одни предложения касаются только потребительских займов и ипотеки, другие – кредиток и микрозаймов в МФО.

- Размер процентной ставки. На сайте и в рекламе всегда показывают ее минимальный размер. Не стоит на него ориентироваться. Как правило, низкий процент доступен заемщикам при соблюдении целого ряда условий: зарплатный проект, страхование.

- Возможность получить дополнительные средства на личные нужды.

- Максимальная сумма, на которую может рассчитывать заемщик, и срок нового кредитования.

- Другие условия перекредитования. Например, возможность получить деньги без подтверждения дохода, без залога и поручительства.

Проведем обзор самых выгодных предложений для физических лиц по рефинансированию.

Популярные вопросы

В сфере рефинансирования у заемщиков возникает множество вопросов. Ниже даны ответы на самые популярные из них ― что делать, если плохая история, допущена просрочка или нет желания подтверждать доход.

В сфере рефинансирования у заемщиков возникает множество вопросов. Ниже даны ответы на самые популярные из них ― что делать, если плохая история, допущена просрочка или нет желания подтверждать доход.

Что лучше ― рефинансирование или потребительский кредит?

По сути, эти понятия смежные. Отличие заключается в том, что, если заемщик решил просто взять потребительский кредит, старый заем он погасит самостоятельно. В случае с рефинансированием новый банк произведет платеж самостоятельно.

Поэтому сравнивать следует только условия предложений. Если при этом банк предлагает более выгодные условия по потребительскому кредиту, взять следует именно его.

Плохая кредитная история может стать помехой?

С плохим кредитным скорингом получить рефинансирование практически невозможно. Новый банк также тщательно подходит к вопросу выбора клиентов, как и старый. В этом случае лучше постараться погасить ссуду своими силами без допущения просрочек, так можно гарантированно улучшить историю.

Важно. Отказы на рефинансирование или оформление долговых обязательств влияет на кредитную историю и ухудшает ее

Если человек не уверен, одобрят ли рефинансирование ― лучше заявку не подавать.

Дадут ли без подтверждения дохода?

Подтверждение дохода ― гарантия для банка, что клиент добросовестный и сможет выплачивать долг. Поэтому чтобы взять заем без него, необходимо дать банку другие основания для доверия. Например, можно привести поручителя или оформить ссуду с обеспечением (имущество, векселя, акции, банковские рекомендации).

Можно ли рефинансировать, если допущена просрочка?

Это зависит от условия банка, в котором заемщик хочет перекредитовать ссуду. Многие банки прописывают в числе прочих тот факт, что у заемщика не должно быть просрочек по займу. Но существуют и другие условия. Например, «Сбербанк» готов предоставить рефинансирование клиентам, которые не допустили просрочку только за последние 12 мес. Необходимо тщательно ознакомиться с условиями конкретного банка позвонив на горячую линию или явившись в отделение самостоятельно.

Механизм рефинансирования автокредита: как это происходит

Случается так, что клиент банка взял в нем заем для покупки машины, то есть автокредит. В договоре, как правило, есть пункт о том, что этот автомобиль выступает залоговым имуществом, то есть банк на него наложил арест. Заемщик является владельцем транспортного средства, но не может его продать до тех пор, пока не погасит всю сумму задолженности. К примеру, он не может это сделать по ряду причин и, соответственно, клиенту банка срочно нужны деньги.

Рефинансирование автокредита: механизм

Это только одна из ситуаций, которая может случиться с должником по автокредиту. Но во всех похожих случаях ему требуются средства для погашения своего долга. Тогда можно прибегнуть к рефинансированию автокредита, то есть взятия займа в другом банке для погашения своего долга в первом.

Механизм такого перекредитования

- У клиента есть заключенный договор авктокредитования «А» с банком «А».

- По определённой причине он хочет взять новый заем для погашения задолженности или предстоящих платежей в банке «А». Как правило, банк «А» не может предложить выдачу нового займа, хотя сейчас многие финансовые организации у себя же предлагают рефинансирование старого кредита с открытием нового.

- Клиент обращается в банк «Б» для получения нового кредита. При подписании договора «Б» указывается и цель кредитования — рефинансирование автокредита в банке «А».

- Банк «Б» выдает средства на своих условиях.

- Клиент вносит средства в банк «А» для погашения своей задолженности. Договор «А» закрывается, а клиенту выдается справка о погашении.

- После этого заёмщик предоставляет справку банку «Б». Это нужно для подтверждения целевого использования выданных средств: они были потрачены на рефинансирование, а не как иначе.

- Теперь автомобиль становится залоговым имуществом в банке «Б». Его клиенту нужно выплатить новый кредит по новому договору «Б» на другим условиях. Эти условия могут быть более лояльными и выгодными для заемщика.

- Как только будут внесены все платежи по договору рефинансирования, договор «Б» закрывается. Автомобиль перестает быть залоговым имуществом.

- Клиент никому ничего не должен, является владельцем незалогового транспортного средства.

Рефинансирование автокредита: кому выгодно?

Кому выгодно рефинансирования автокредита?

На самом деле, процедура достаточно простая, а перекредитование может занять меньше одного дня. Кому это может быть выгодно? Абсолютно всем:

- Заемщику, который получит новые средства для своевременного погашения старого автокредита.

- Банку, где был открыт автокредит. Он получает всю сумму платежей с процентами. Его клиент не является задолжником, поэтому не нужно переходить к процедуре реструктуризации долга или же продавать залоговое имущество должника и т.д.

- Второму банку, где подписывается договор рефинансирования. Он заключает очередной, выгодный для него договор, получает нового клиента, который может быть платежеспособным, принесет прибыль. Среди разных финансовых организаций есть высокая конкуренция, поэтому многие банки согласны на рефинансирование автокредита, чтобы заполучить очередного клиента.

Интересно знать! Некоторые банки готовы открыть у себя же своему заемщику новый договор рефинансирования, чтобы он мог погасить здесь же свой автокредит. При этом условия по новому займу могут быть более выгодными.

Как правило, заемщики обращаются в другие банки или МФО, чтобы получить средства для рефинансирования автокредита. У них есть выбор среди множества программ, поэтому можно выбрать ту, что предполагает меньшую процентную ставку и другие лояльные условия.

Условия предоставления услуги

Каждое кредитное учреждение вправе устанавливать свои условия рефинансирования физических лиц, но практика показывает, что требования практически всех банков во многом схожи. Какой из них лучше выбрать, можно определить, опираясь на представленные в таблице сведения.

|

Наименование кредитного учреждения |

Какие кредиты подлежат рефинансированию |

Программа |

Сумма кредита (в рублях) |

Годовая ставка (в%) |

Сроки |

|

Хоум кредит |

Любые, в том числе экспресс-займы, автокредиты, ипотека |

Рефинансирование |

От 10 тыс. до 850 тыс. |

От 22,9 |

1-5 лет |

|

ВТБ 24 |

Любые сторонние (кроме ВТБ) |

Рефинансирование |

От 100 тыс. до 3 млн |

17 |

До 7 лет |

|

Росбанк |

Любые, за исключением ипотеки и автокредита |

Рефинансирование (только з/п) |

От 50 тыс. до 1 млн |

14-17 |

От 6 мес. До 5 лет |

|

Бинбанк |

Любые сторонние |

Рефинансирование |

От 50 тыс. до 3 млн |

15,9-29,9 |

2-5 лет |

|

ВТБ Банк Москвы |

Любые потребительские |

Сокращение суммы платежей по кредитам |

До 3 млн |

От 15,9 |

До 7 лет |

|

Россельхозбанк |

Любые сторонние |

Рефинансирование |

До 750 тыс. |

17,3-25,75 |

1-5 лет |

|

Российский капитал |

Любые сторонние (до трех одновременно) |

Снижение ставки |

От 30 тыс. до 1,5 млн |

21,9, при наличии з/п счета 18,9 |

До 5 лет |

|

МКБ |

Любые сторонние |

Кредитная перезагрузка |

До 1,5 млн |

16-34,5 |

От 6 мес. До 15 лет |

|

Россия |

Любые сторонние (до пяти одновременно) |

Рефинансирование |

От 50 до 750 тыс. |

14-18,25 |

От 6 мес. До 5 лет |

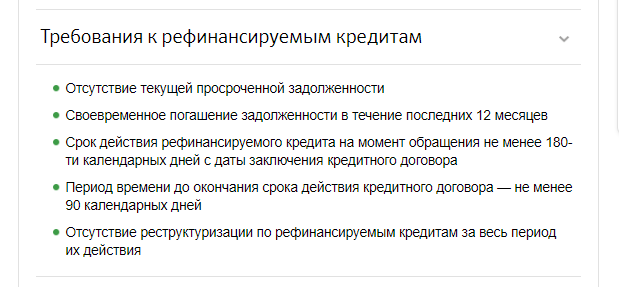

Банки осуществляют рефинансирование на следующих условиях:

- на момент сделки задолженность по кредиту составляет не 50 тыс. рублей;

- заключение договора кредитования производилось не ранее, чем за 3-6 месяцев до обращения заемщика за услугой рефинансирования;

- старый кредитный договор прекращает действие не ранее 3-6 месяцев;

- у клиента не имеется задолженности по действующему кредиту.

Интересно! Социальные выплаты, положенные по номеру СНИЛС

Кроме того, заемщик должен соответствовать следующим критериям:

- Быть гражданином России в возрасте 21-65 лет. Банк имеет право установить свои возрастные критерии в сторону их увеличения. Возраст учитывается на момент прекращения договора рефинансирования.

- Иметь положительную кредитную историю, что также предполагает отсутствие исполнительных производств, обусловленных неуплатой займов ранее.

- Для некоторых кредитных учреждений важным фактором является наличие постоянной прописки в регионе по месту расположения банка или его офиса.

- Также требуется документально подтвердить свои доходы, представив соответствующий документ. При этом претендент на получение кредита должен быть официально трудоустроен в течение последних 3-6 месяцев перед обращением в банк, либо иметь стабильный доход.

Это основные требования предоставления услуги, но каждый банк вправе дополнить список иными, по своему усмотрению.

Перед тем, как обратиться в кредитную организацию за получением услуги рефинансирования, следует подготовить пакет документов, в который входят:

- удостоверение личности (паспорт) заемщика, желающего воспользоваться услугой;

- удостоверение личности поручителя, если его участие предусмотрено договором;

- военный билет (для мужчин) призывного возраста;

- документы, подтверждающие наличие официального дохода и места работы;

- аналогичная документация поручителя, если он участвует в сделке;

- действующий договор кредитования.

Помимо этого, банк оставляет за собой право запросить прочие документы с целью проверки предполагаемого клиента на соответствие требованиям рефинансирования.

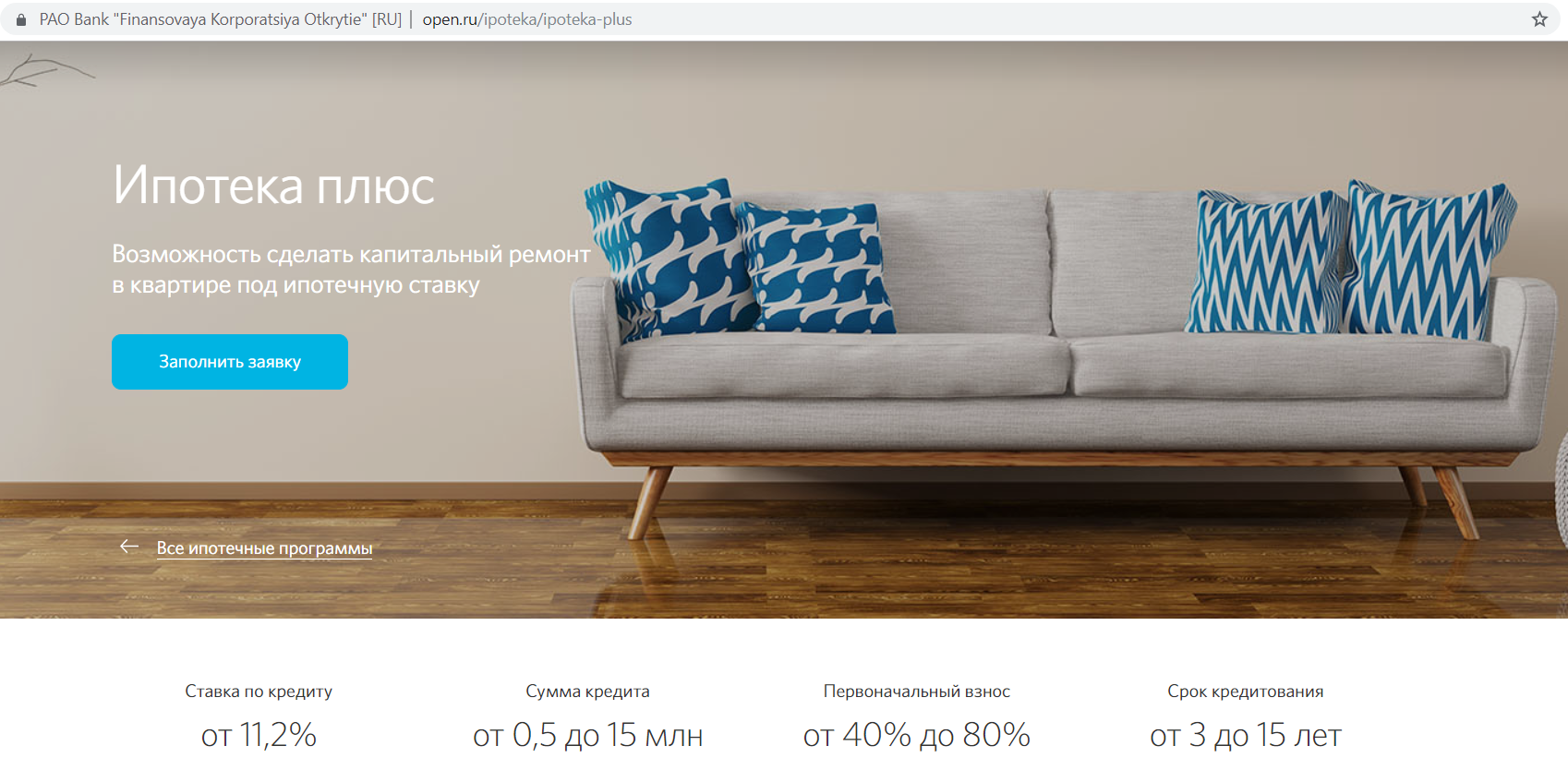

Программы рефинансирования

Существует классическая схема рефинансирования и вариант Trade In. Начнем со второго. Если вы владелец машины, приобретенной по программе автокредитования, а срок вашего кредита пока не истек, это транспортное средство вы можете оформить как первоначальный взнос за новое авто. Предыдущий кредит будет погашен новым банком. Обмен авто произведет дилер марки, с которым заключен договор у банка.

В целом, алгоритм рефинансирования по такой системе выглядит следующим образом:

- Выберите новое авто и уточните у дилера, можно ли его обменять по программе Trade In.

- Выясните, какова сумма вашей задолженности и можно ли погасить кредит досрочно.

- Оцените имеющийся у вас автомобиль в том салоне, где планируете его менять.

- Составьте заявку у дилера либо в банковской организации.

- После одобрения заявки авто передается дилеру и заключается договор хранения.

- Оформляем КАСКО.

- Подпишите договор кредитования. Определенная сумма пойдет в счет погашения прежнего кредита, а также отдельный процент дилер возьмет за продажу кредитной машины.

- Заберите новую машину и оплачивайте по графику новый кредит.

Классическая схема рефинансирования сейчас редко применяется. Но мы ее рассмотрим, так как она вполне может снова обрести свою актуальность:

- Клиент подает заявку. Обязательно указывается, что данный кредит — целевой.

- Проверяется информация о заемщике. За счет клиента оценивается автомобиль.

- Переоформление залога. Заключается договор, в котором оговаривается срок, в течение которого ПТС должен быть передан из одного банка в другой.

- Новый кредитор переводит деньги прежнему. Клиент на руки их не получает.

- Первоначальный кредитор выдает вам справку о погашении автокредита.

- Вы погашаете вновь оформленный кредит.

Что касается автомобилей, приобретенных по различным госпрограммам, то фиксированный срок кредита часто не позволяет финансовому учреждению рефинансировать такой кредит.

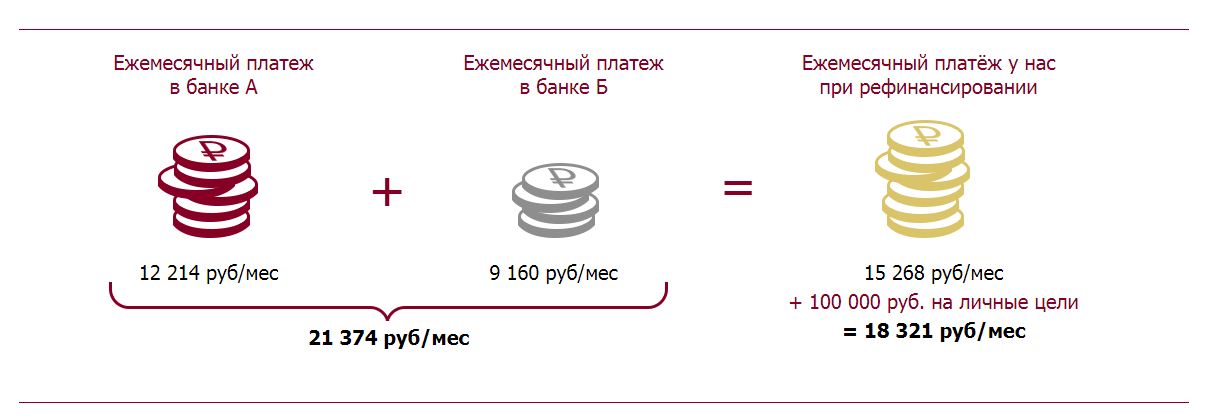

Сокращение суммы ежемесячного взноса

Львиная доля заемщиков предпочитает взять новый кредит с той целью, чтобы по старой ссуде сократить показатель ежемесячных платежей. Достичь такого результата можно посредством увеличения срока выплат. В качестве причинного фактора получения такой ссуды выступает образование затруднений финансового характера, породивших невозможность выплаты установленной денежной величины. Такое переоформление будет более выгодным в сравнении с просрочкой платежей (ведь на нее банк станет начислять штрафные санкции, пеню).

За подобного рода услугой следует обращаться в финансовую организацию, в которой вы получили сложный кредит. Сделать это необходимо с той целью, чтобы выиграть время и денежные средства. Обращение создается еще до того, как дают о себе знать нарушения условий договора и графика платежей. Львиная доля финансовых структур заинтересована в том, чтобы сохранить своих клиентов, поэтому готова пойти навстречу в подобных вопросах.

Филиал Сбербанка Москва, ул. Никитская М., 2/1 на карте

В чем интерес рефинансирующего банка?

Источником прибыли для финансово-кредитных учреждений служит плата за пользование предоставляемыми ими заемными средствами. Исходя из этого положения, банки заинтересованы в привлечении как можно большего количества заемщиков (и вкладчиков тоже, но сейчас не о них речь).

Ставки рефинансирования по определению должны быть ниже кредитных — иначе сама операция в большинстве случаев лишается смысла. Частично эта недополученная выгода компенсируется комиссиями, взимаемыми при оформлении услуги.

Следует отметить намного меньший уровень банковских рисков при рефинансировании по сравнению с первичным кредитом:

- Клиент уже проверен и какое-то время погашал задолженность. Насколько регулярно он это делал -видно по выписке.

- Банк в любом случае потребует подтверждение дохода — как при обычном кредитовании, так и для рефинансирования.

- Залоговое имущество будет повторно проверено.

- Рефинансированная сумма меньше начального размера кредита.

И так далее. При этом ставка рефинансирования в любом случае предусматривает получение прибыли. Клиент, получив позитивный опыт, может в дальнейшем сотрудничать с банком более плотно — оформить с ним договор расчетно-кассового обслуживания, депозита или пользоваться другими финансовыми услугами. Таким образом рефинансирование играет роль своеобразной промо-акции.

А если клиент по каким-либо признакам для банка нежелателен, ему можно просто отказать.

Рефинансирование автокредитов

Перекредитование, связанное с покупкой нового автомобиля, появилось в России в 2007. Многих водителей интересует, в каком банке переоформить кредит, но не всем известны варианты оформления нового договора.

История рефинансирования

Перекредитование началось с государственной программы поддержки автолюбителей. Они появились из-за нужды: не все клиенты банков могли вовремя выполнить обязательства по кредитному договору. Рефинансирование автокредита для физических лиц появилось из-за следующих причин:

- Изменилась стоимость валюты.

- Из-за кризиса произошло сильное сокращение кадров.

- У юридических лиц уменьшилась выручка, что привело к невозможности выплачивать кредит.

Первичное рефинансирование предоставляло пользователю каникулы и отсрочки от обязательств. Теперь упор делается на продление срока действия займа и снижение процентной ставки.

Цели перекредитования

Заемщики стремятся оформить новый кредит по следующим причинам:

- В половине случаев клиенту просто нужно снизить процентную ставку, не изменяя срока.

- Каждый десятый клиент стремится выровнять финансовое положение, продлив заем. Снижение процентной ставки также желательно, но необязательно.

- Остальные граждане повторно заключают кредит, чтобы изменить автомобиль, приобретенный в рассрочку. В этом случае целевой заем переводится в потребительский нецелевой. Обычно ставка увеличивается, но водитель получает паспорт ТС на руки.

Наглядно о том, как рефинансирование влияет на ежемесячный платеж

Наглядно о том, как рефинансирование влияет на ежемесячный платеж

Программы

Перекредитование реализуется тремя способами:

- Уменьшение ставки при рефинансировании без изменения структуры договора.

- Компания меняет категорию кредита с автомобильного на потребительский. Это позволяет переоформить залог, получить транспорт и техническую документацию на руки.

- Увеличение срока действия договора о погашении задолженности.

Наиболее простой вариант — второй. Он позволяет водителю не переоформлять каско. Перекредитование автокредита в ВТБ и Сбербанке оформляется именно таким способом. Пользователь может воспользоваться залогом, оформив нецелевой кредит. В этом случае купленный автомобиль может быть продан для погашения задолженности, а предметом кредита становится новое транспортное средство.

Особенно примечателен Trade-in — программа UniCredit Bank. Автомобиль под залогом считается первоначальным взносом, размер которого составляет 15 % от оценочной стоимости. Кредит оформляется на срок до 7 лет со ставкой от 16 %. Максимальная сумма составляет 6,5 млн рублей.

Условия

Условия рефинансирования автокредита в банке соответствуют первичной выдаче кредита:

- Необходимо подтвердить доходность. Рефинансирование автокредита без справки о доходах допускается, если клиент предоставляет заграничный паспорт, обороты карт, счетов, документы на недвижимость.

- Удостоверение личности.

- Сведения о предыдущем займе.

- Данные об автомобиле, включая оценку.

Важно!Но также требуется соблюдение трех условий: клиент — гражданин РФ, в возрасте 21–65 лет, имеет положительную историю кредитования.

Для рефинансирования нужно лично заполнить анкету и дождаться ее рассмотрения. Если ответ положителен, необходимо подписать договор в банке. В течение того же дня компания выполняет свои обязательства: переводит деньги на счет предыдущего заимодателя и открывает программу кредитования, выдав клиенту положенные документы.

Выгодно ли перекредитование?

Рефинансирование (или перекредитование) ― взятие нового займа взамен одного или нескольких. С помощью него можно получить лучшие условия в своем или другом банке. Для этого человеку необходимо рассчитать платежи по старому, новому кредиту и понять, выгодно ли делать рефинансирование кредита.

Плюсы

Разберем возможности финансового предложения:

- снижение процентной ставки;

- снятие обременения с движимого или недвижимого имущества;

- пролонгация долгового обязательства;

- объединение нескольких займов в один;

- снижение финансового бремени на семью;

- смена валюты (этот пункт касается тех, кто брал займы не в том валюте, которая является национальной в регионе проживания).

Вышеперечисленные выгоды заемщик получит только в том случае, если ответственно и тщательно подойдет к выбору предложения. Поэтому необходимо разобраться, в каком банке лучше рефинансировать кредит, и прочесть отзывы потребителей. Это можно сделать на специальных площадках в интернете. Самые интересные и информативные представлены ниже.

Минусы

Как у любого банковского предложения, у рефинансирования кредита существуют свои подводные камни. Связаны они не с услугой в целом, а зависят от предложения конкретного банка:

Как у любого банковского предложения, у рефинансирования кредита существуют свои подводные камни. Связаны они не с услугой в целом, а зависят от предложения конкретного банка:

- комиссии и штрафы могут быть как в старом, так и в новом банке. В первом случае это может быть штраф на досрочное погашение, а во втором ― комиссия за оформление, отказ от страховки и прочие;

- при снижении срока кредитования ежемесячные выплаты увеличиваются;

- при смене организации необходимо также учитывать формат платежа ― дифференцированный или аннуитетный. Переход с первого на второй не выгоден заемщику. Если смены не происходит ― пункт можно не учитывать;

- кредиты, чей срок подходит к концу или изначально не превышает 1 г., рефинансировать невыгодно;

- если разница процентных ставок менее 3-5% ― рефинансировать кредит в другом банке невыгодно.

Для закрепления представленной информации разберем перекредитование на примере.

Пример

Дано:

- заемщик брал долг 1 млн 300 тыс.;

- срок 36 мес.;

- выплатил 10 платежей;

- старая процентная ставка 25,5%;

- полная переплата 573 158 руб.;

- заемщик уже переплатил 159 210 р.;

- форма аннуитетная.

Новый банк предлагает ставку 14,9% на срок 24. Заемщик уже выплатил часть долга, расчет необходимо производить на сумму 1 001 097,08 р. Вводим данные в кредитный калькулятор:

- сумма 1 001 097,08 р.;

- срок 24 мес.;

- процент 14,9.

Получаем переплату в размере 162 718 руб. Если сложить сумму с уже совершенной переплатой, получим 321 928р. Это меньше на 251 230 р., чем если бы заемщик продолжал выплачивать старый. Таким образом, разница становится очевидна, и делать рефинансирование потребительского кредита выгодно.

Когда выгодно перекредитование

В экономике принято соотносить затраты с ожидаемым эффектом. Аналитики, да и просто практичные люди, рекомендует взять в руки карандаш и калькулятор (можно онлайн), и все тщательно рассчитать. К сожалению, часто не все исходные данные перезаемщику известны. Например, о скрытых комиссиях клиент порой узнает только в момент заключения договора. К тому же осведомленность среднего россиянина в нюансах рефинансирования оставляет желать лучшего.

По этим причинам аналитики выработали признаки общего характера, которым рекомендуется следовать всем клиентам, решившим перекредитовать свою задолженность.

Условия целесообразности рефинансирования:

- Остаточная задолженность составляет значительную сумму. В актуальных российских условиях ее минимум – 150 тыс. руб. При меньшем размере всю выгоду от рефинансирования поглотят расходы на его проведение.

- Длительный период, оставшийся до срока погашения. Это означает, что клиенту предстоит выплачивать ипотеку лет тридцать, а потребительский кредит – не меньше пятилетия. В этом случае разница в переплатах будет значительной. Остаточный срок погашения очень важен. Дело в том, что в начальный период клиент в основном выплачивает проценты, а тело кредита банки оставляют на потом. Если половина задолженности уже погашена, рефинансирование теряет смысл.

- Успешное обслуживание первичного кредита на протяжении полугода. Это уже требование рефинансирующего банка, который судит о платежеспособности клиента по отсутствию просрочек. В некоторых финучреждениях достаточно и трех месяцев. Раньше подавать заявку бесполезно.

Желание перевести валютную задолженность в рубли считается веским основанием для перекредитования независимо от других обстоятельств (в пределах разумного, разумеется). Чаще всего эту возможность предоставляет «свой» банк в рамках внутреннего рефинансирования.

Объединение кредитов с уменьшением ставки целесообразно, но их количество не может превышать пяти.

Плюсы и минусы рефинансирования ипотеки такие же, как и для других видов кредитования. Право на налоговый вычет на сумму уплаченных процентов при приобретении недвижимости сохраняется.

Обобщая изложенный материал можно охарактеризовать должника, которому есть прямой смысл рефинансировать кредит. Он:

- заключил договор с банком на крупную сумму (свыше 150 тыс. руб.);

- не выплатил половины кредита;

- не допускал просрочек (является платежеспособным);

- имеет хорошую кредитную историю.

При этом есть банк, готовый предложить клиенту ставку ниже установленной действующим договором как минимум на 2% при минимальных процедурных затратах.

Лучшие предложения по рефинансированию от российских банков

от

7.7%

300 000 — 5 000 000 ₽

от 12 месяцев до 7 лет

от

7.5%

50 000 — 5 000 000 ₽

от 6 месяцев до 7 лет

от

8.4%

50 000 — 5 000 000 ₽

от 12 месяцев до 5 лет

от

7.99%

90 000 — 2 000 000 ₽

от 12 месяцев до 5 лет

от

14.9%

15 000 — 1 000 000 ₽

от 3 месяцев до 5 лет

от

6.5%

100 000 — 1 600 000 ₽

от 3 лет до 10 лет

от

8.5%

100 000 — 2 500 000 ₽

от 24 месяцев до 5 лет

от

8.5%

50 000 — 3 000 000 ₽

от 12 месяцев до 7 лет

от

6.9%

50 000 — 50 000 000 ₽

от 24 месяцев до 5 лет

от

7%

51 000 — 1 500 000 ₽

от 12 месяцев до 5 лет

от

7.8%

50 000 — 2 000 000 ₽

от 12 месяцев до 7 лет

Есть ли смысл в рефинансировании потребительского кредита?

Судить о том, выгодно ли перекредитование, и если да, то насколько, можно лишь для условий конкретного займа

Для окончательных выводов необходим учет остаточной суммы долга, процентной ставки, направленности займа (потребительский или на развитие бизнеса), расценок на дополнительные услуги в обоих банках и прочей важной информации

Рефинансирование по отношению к первичному кредитору фактически приравнивается к досрочному погашению задолженности, просто производит его не сам клиент, а сторонняя кредитная организация.

В случае с потребительскими кредитами банк не вправе препятствовать желанию клиента рассчитаться раньше даты, указанной в договоре (статья 809 353-ФЗ). Он также не может требовать каких-либо дополнительных выплат кроме процентов за период фактического пользования кредитными средствами. Однако заемщик обязан за месяц уведомить кредитора о своем желании погасить задолженность досрочно.

Условия бизнес-кредита допускают взимание банком недополученной прибыли полностью или частично, по договоренности с клиентом.

При принятии решения о рефинансировании чьей-то задолженности менеджмент кредитной организации учитывает размер своего предполагаемого дохода. Он зависит от остаточной суммы и срока. Если операция экономически нецелесообразна, заявку могут отклонить.

Заемщику тоже следует соотнести возможную выгоду со своими издержками. Если остаток суммы невелик и до окончания срока действия договора остается менее трех месяцев (в некоторых случаях — шести), то ему вряд ли есть смысл обращаться куда-либо за рефинансированием. К тому же эта процедура связана с затратами времени и денег.

Ситуация начинает играть другими красками, если не самым выгодным образом кредитована ипотека. Уменьшение ставки даже на полтора-два процента означает экономию значительных сумм, причем ежемесячно. Если к ней добавить полагающийся при кредите под залог недвижимости налоговый вычет, то эффект обрадует.

Лучшие предложения рефинансирования кредитов в 2020 году

Если вы хотите сэкономить на выплате кредита, то программа рефинансирования для физических лиц – то, что поможет вам закрыть долг с минимальной переплатой.

Когда выгодно рефинансирование?

При переоформлении старый кредит полностью погашается за счет нового кредита. Клиент продолжает выплачивать оставшуюся сумму, но уже по сниженной ставке. При этом ежемесячный платеж становится меньше, что позволяет снизить нагрузку на личный бюджет. Перекредитование выгодно в нескольких случаях:

- Если есть несколько непогашенных кредитов. В этом случае они объединяются в один договор по одной ставке. Каждый месяц клиент совершает только один платеж.

- Если был оформлен залоговый кредит. Реструктуризация кредита позволяет снять обременение с имущества.

- Если предлагаемая ставка по рефинансированию ниже хотя бы на 2%.

Изучите топ банков по рефинансированию кредитов, чтобы выбрать лучшее предложение.

В какие банки можно подать заявку на рефинансирование?

На сайте представлен список банков, которые предлагают кредиты на погашение существующих кредитов других банков. Практически в каждом банке есть программы по рефинансированию. Среди них и такие банки как: СберБанк, Банк ВТБ, Газпромбанк, Альфа-Банк, Россельхозбанк и другие.

Чтобы выбрать подходящий вариант:

- Отсортируйте предложения по ставке, сумме и срокам

- Изучите условия

- Оставьте заявку на сайте.

Калькулятор рефинансирования кредитов других банков

Рассчитать выгоду программы и подобрать лучшие предложения в 2020 году для физических лиц вы можете на этой странице. Укажите в калькуляторе остаток задолженности и срок погашения, и нажмите на кнопку «Найти кредиты». Калькулятор рассчитает размер платежа и переплаты по каждой программе. Вам останется только сверить эти данные с имеющимся графиком платежей.

Как взять кредит на погашение кредита

Банки России предлагают простые условия оформления рефинансирования: без подтверждения доходов, по двум документам,. Однако нужно соблюсти обязательное требование: по рефинансируемому кредиту не должно быть крупных просрочек. Заявка на кредит под кредит расположена на этой странице. Выбрав программу, вы можете сразу заполнить анкету. Ответ придет в течение 1-2 дней на номер телефона или электронную почту. Далее нужно будет собрать необходимые документы согласовать с первоначальным кредитором вопрос досрочного погашения кредита. На последнем этапе нужно явиться в банк для подписания договора.

Дополнительная информация по кредитам под кредит в России

|

|