Как грамотно пользоваться банковской картой за границей: подробное руководство

Содержание:

- Условия кредитования физических лиц в Москве

- Рейтинг банков по активам

- Что делать при потере карты Сбербанка за границей

- Класс карты

- Банковские карты с бесплатным посещением бизнес-залов в аэропортах

- Лучше заказать отдельную карту для поездки

- Активация (привязка) карты к аккаунту

- Телефон горячей линии Связь банка

- Какая платежная система в приоритете за рубежом

- Найти банк

- Как происходит конвертирование рублей в валюту

- 5 советов по использованию карты для путешествий

- Снятие средств с Пенсионной карты

- Русский «Мир»: что нужно знать о национальной платежной системе

- Выгодные курсы обмена валют в Рязане

- Дебетовые карты для путешествий

- 5 лучших предложений от банков для путешественников

- №1 Transferwise

- Банковские платежи на международном рынке

- ОБЩИЕ РЕКОМЕНДАЦИИ ПРИ ИСПОЛЬЗОВАНИИ КАРТЫ ЗА РУБЕЖОМ

- 1 Всегда просите оплату в местной валюте.

- 2 Возьмите в поездку карты разных банков и платежных систем.

- 4 Проверяйте работоспособность карты дома.

- 5 Используйте сейф-счета, дополнительные карты и лимиты.

- 6 Предупредите банк о поездке.

- 7 Банки не отвечают за комиссии сторонних банков.

- 8 Осознанно выбирайте валюту карты.

- 9 Карта в евро нужна только для оплаты в евро.

- 10 Риск использования рублевых карт во время волатильности.

- Возможные выгоды

- Комиссия и условия

- Каких правил безопасности стоит придерживаться при расчете и снятии денег за границей?

- Меры предосторожности при использовании карт Сбербанка за границей

- Сколько времени идут деньги с расчетного счета Сбербанка на карту Сбербанка

- Адрес

- Преимущества пластиковых карт

- Наш опыт и советы

- Поделка новогодняя композиция: в детский сад, школу. Новогодняя композиция в кружке, в вазе, в коробке, в банке, в корзине, из еловых веточек, шишек, шаров. Новогодний домик из коробки. Новогодняя композиция на стол своими руками

- Как можно восстановить полис?

- Комиссия за снятие наличных

- Виды лотерей. Плюсы и минусы каждого вида

- Видео по теме

- Вывод

Условия кредитования физических лиц в Москве

Рейтинг банков по активам

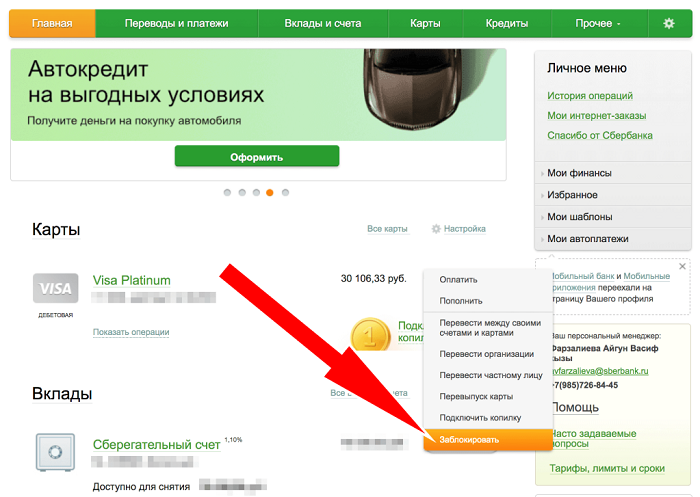

Что делать при потере карты Сбербанка за границей

При использовании карты за границей существует риск потерять пластиковую карточку. В случае потери пластика нужно совершить процедуру блокировки. Для этого необходимо сообщить информацию об утере банку, позвонив в службу поддержки клиентов.

Помимо звонка в контактный центр владелец карточки может обратиться в дочернее отделение СБ, если оно находится в нужном городе. В отделении потребуется написать заявление на блокировку счёта.

Существует третий способ оформить блокировку карты – воспользоваться мобильным приложением «Сбербанк Онлайн» и совершить операцию самостоятельно.

С карточки, которая была потеряна, можно снять все денежные средства. Процедура выполняется в банковских отделениях Сбербанка. Для получения денег потребуется составить заявление, в котором нужно указать личную информацию и номер потерянной карты. Отправленное заявление будет рассмотрено и владелец утерянного пластика получит все денежные средства. Помимо быстрого снятия денег в дочерних банках можно в срочном порядке оформить новый пластик, а с помощью «Сбербанка Онлайн» — пополнить счёт новой карточки.

Важно! Если карты была «захвачена» банкоматом, то нужно обратиться в то финансовое учреждение, которое занимается обслуживанием аппарата.

Класс карты

Лучший класс расчетной карты определить довольно трудно. С учетом нестабильной экономической обстановки в мире приоритеты могут поменяться. Соотечественники привыкли экономить, поэтому часто предпочитают самый доступный класс банковской карты – Электрон для Визы или Мастер Кард.

В большинстве случаев такими картами можно без проблем расплатиться в торговых точках. Если же потребуется снять наличные, то нужно будет поискать банкомат, который может принять карту с таким классом.

За границей могут возникнуть трудности при наличии такой карты, когда вы будете арендовать автомобиль или оплачивать услуги при предъявлении паспорта. Здесь дело не в том, что этот тип пластика чем-то отличается, а в том, что на картах более высокого класса имя владельца выдавливается. А на картах класса Электрон имя и фамилия владельца пластика наносятся печатным способом. Это рассматривается как фактор риска, поэтому в проведении платежа могут отказать.

С учетом отзывов туристов можно представить несколько классов карт, которые пригодятся в заграничной поездке:

- Именные карты системы Виза Классик и Мастер Кард Масс;

- Платиновые и золотые карты, которые по умолчанию являются международными;

- Карты типа Visa infinite.

Если поездки в иностранные государства носят редкий характер, то можно выбрать классическую платежную карту. Их выпуск и обслуживание обойдутся дешевле. Такими картами можно пользоваться как дома, так и за рубежом.

Банковские карты с бесплатным посещением бизнес-залов в аэропортах

Если совершать перелеты приходится часто, то выбирая, какая банковская карта лучше для путешествия, есть смысл присмотреться к премиальным продуктам. Они часто сочетают в себе не только выгодные условия, бонусную программу, но и возможность посещать без дополнительной платы бизнес-залы в аэропортах (по программе Priority Pass или Lounge Key).

Самые интересные премиум-карточки с бесплатным посещением бизнес-залов аэропортов

- Тинькофф Блэк Премиум (Блэк Метал). Металлическая «дебетовка» с 2 проходами в месяц в ВИП-залы аэропортов по программе Лаундж Кей. Плата за ее обслуживание не взимается при общем неснижаемом остатке от 3 млн рублей или при обороте по карточкам клиента от 200 тыс. рублей за месяц. Иначе она обойдется в 1990 р./месяц.

- Alfa Travel Premium. Вместе с премиум-пластиком выдается бесплатно карточка Priority Pass, по которой предоставляется ежемесячно от 4 бесплатных проходов в ВИП-залы аэропортов (точное количество проходов зависит от оборота и остатка). Стоит пластик Alfa Travel Premium 5000 р. в месяц. Но эту плату не списывают при поступлении зарплаты в 400 тыс. р. или больше, при остатках от 3 млн рублей или при остатках от 1,5 млн и обороте в торговых точках от 100000 р. за месяц.

- Открытие Travel Премиум. Карточка стоит 2500 р. в месяц, но эту плату не списывают при пополнении за месяц на сумму от 200000 и расходах от 50000 р., при остатке от 600000 р. и покупках на сумму от 50000 или при остатке от 1 млн р. и совершении хотя бы 1 покупки. При выполнении любого условия бесплатности количество проходов в ВИП-залы аэропортов по программе Lounge Key не лимитируется.

Лучше заказать отдельную карту для поездки

Помимо того, что для заграничной поездки лучше брать валютную карту, так еще можно подумать о более высоком ее классе. Использовать для расчетов заграницей зарплатную карточку не вариант, не только по причине курсовой разницы и комиссий, а еще из-за того, что ее могут не принимать терминалы других стран. А премиальные карты банков класса Gold, Platinum и выше дают все же определенные преимущества:

Помимо того, что для заграничной поездки лучше брать валютную карту, так еще можно подумать о более высоком ее классе. Использовать для расчетов заграницей зарплатную карточку не вариант, не только по причине курсовой разницы и комиссий, а еще из-за того, что ее могут не принимать терминалы других стран. А премиальные карты банков класса Gold, Platinum и выше дают все же определенные преимущества:

- консьерж сервис;

- срочный перевыпуск и доставка карты даже заграницей;

- кэшбек и разные бонусы;

- круглосуточная поддержка;

- страхование;

- доступ в бизнес-залы в аэропортах и железнодорожных вокзалах.

Активация (привязка) карты к аккаунту

Телефон горячей линии Связь банка

На данный момент Связь-Банк предлагает клиентам воспользоваться следующими способами обратной связи: круглосуточная информационная поддержка клиентов – если у вас возникли сложности, то вы можете позвонить по бесплатному номеру: 8-800-500-00-80.

Главная страница официального сайта Связь банк

- Также доступен номер для связи: 8-495-500-00-80;

- Электронный адрес – вы можете написать письмо на электронный почтовый ящик банка: sviaz-bank@sviaz-bank.ru

; - Онлайн-чат – на официальном сайте доступен чат, в котором вы также можете задать интересующие вас вопросы;

- Мессенджеры – общение через мессенджеры WhatsApp и Viber осуществляется по номеру: 8-916-500-00-80.

Может быть интересно:

UnexBank (Украина): личный кабинет, полезная информация

Powered by

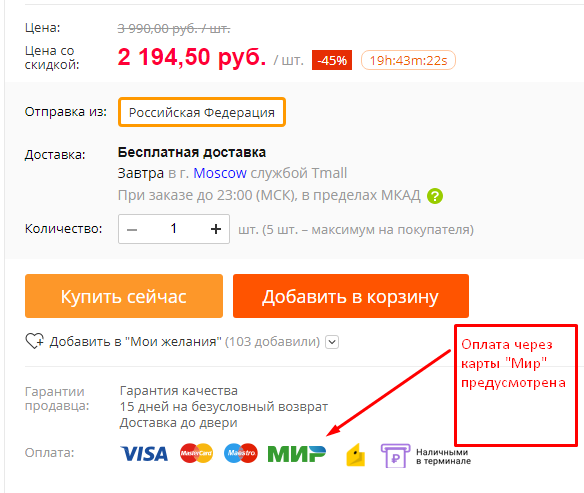

Какая платежная система в приоритете за рубежом

Пластиковые банковские продукты функционируют на базе определенных платежных систем. Сбербанк специализируется на выпуске четырех вариантов карточек:

- Visa;

- MasterCard;

- Maestro;

- Мир.

Виза и Мастер Кард универсальны – работают не только на территории России, но и за рубежом. Это мастодонты в финансовой сфере и актуальны в любом банке мира. В иностранных государствах с данными платежными системами не возникает проблем при использовании.

ПС МИР появилась не так давно, поэтому действенна исключительно в России. Брать ее с собой в заграничную поездку бесполезно. Однако в перспективе намечены планы ЦБ РФ по внедрению этой платежной разновидности в страны СНГ, Турцию, Китай.

Маэстро можно пользоваться в других странах, но не исключены проблемы. Это сопряжено с тем, что не все магазины принимают эту платежную систему. Следует также учесть, что карточки Maestro Momentum за границей не действительны, так как они не именные.

С пластиком, помеченным Мастер Кард и Виза, за пределами РФ никаких казусов не возникает. Единственно, приоритет той или иной системы зависит от посещаемой страны. Так, в США лучше брать Визу, а в страны Еврозоны – Мастер Кард. По другим направлениям разницы нет. Исключением является Северная Корея, где не работает ни одна международная ПС.

Найти банк

Как происходит конвертирование рублей в валюту

Расплачиваясь карточкой Виза или Мастер Кард в иностранной стране, приходится переплачивать за перевод рублей в доллары либо евро, что называется конвертацией. Размер комиссионного сбора зависит от платежной системы пластикового носителя и государства, в котором он задействуется. Курс у MasterCard доллар, поэтому в государствах с аналогичной денежной ориентацией такие карты наиболее выгодны (рубль сразу конвертируется в требуемую единицу). А вот Visa функционирует в евро- эквиваленте, поэтому потребуется двойная конвертация – сначала в доллар, затем в евро.

Любые денежные преобразования осуществляются по ставке ЦБ РФ либо банка-эмитента, обслуживающего пластиковую карточку.

Некоторые заграничные финансовые организации дополнительно взимают комиссию за денежные транзакции. Величина обычно колеблется в пределах 1-4% от оперируемой суммы. Комиссия может отсутствовать или быть меньше, что зависит от категории пластикового продукта.

Процентные начисления за конвертацию с карты Visa:

- Classic и Electron – 1,5%;

- Gold – 2,5%;

- Platinum, Signature – 1%.

Комиссионные сборы при обналичивании пластика Виза Сбербанка в зависимости от его типа:

| Дебетовые | Кредитные |

|---|---|

|

|

При снятии денег в заграничном банкомате велика вероятность снятия от 1 до 5% дополнительно. Это практикуют некоторые банки, обслуживающие терминалы.

5 советов по использованию карты для путешествий

5 советов по использованию карты для путешествий. Фото: pymnts.com

Старайтесь снимать наличку по необходимости, а для оплаты в магазинах использовать карту, чтобы не терять деньги на комиссии в банкомате. Кроме того, если у вас украдут карту, вы сможете ее заблокировать и сохранить доступ к средствам, в отличие от потери наличных средств. С помощью безналичного расчета гораздо проще и выгоднее бронировать гостиницы, арендовать транспорт и оплачивать билеты, в особенности если в банке доступен кэшбэк на эту группу расходов.

Оплачивайте товары и услуги в местной валюте: используя карту за границей, всегда выбирайте местную валюту, чтобы не потерять лишние деньги на конвертации курсов.

Подключите интернет-банкинг, чтобы оперативно получать консультации от операторов, просматривать выписки по счету, управлять услугами и т.д. Обязательно проверяйте свою статистику оплат и не забудьте сообщить банку в течение 30 дней, если обнаружите подозрительные операции со своей карты.

Уточните у банка преимущества вашей карты в поездках. Например, среди доступных функций могут быть: кэшбэк на поездки, пропуск в лаунж-зоны аэропортов, скидки в отелях, ресторанах и т.п. Также уточните насчет возможных ограничений, например, на снятие наличных в день или оплату онлайн.

Никогда не передавайте свою карту другим лицам. Оплачивая счет в ресторане, просите официанта принести терминал или пройдите вместе с ним.

Снятие средств с Пенсионной карты

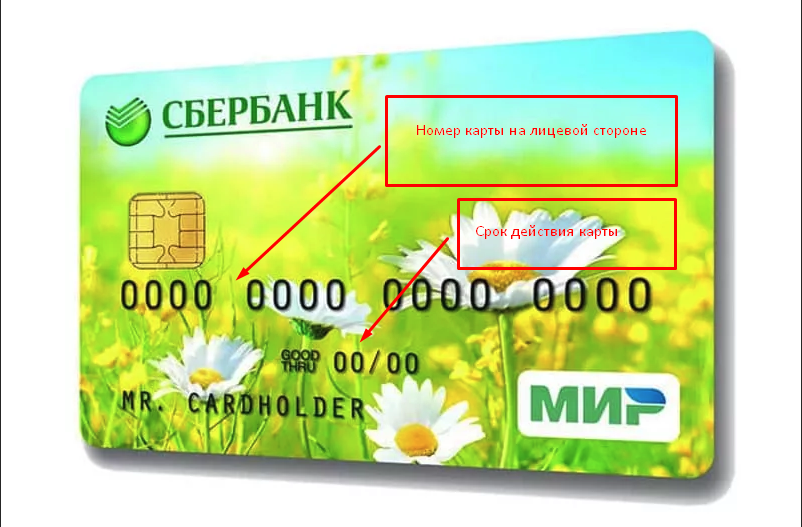

Русский «Мир»: что нужно знать о национальной платежной системе

Все российские банки должны принимать карты национальной платежной системы «Мир». Кроме того, если работники бюджетной сферы будут оформлять перевыпуск или получение новой зарплатной карты, им выдадут карту «Мир». Для чего нужны эти карты и чем они отличаются от тех, что уже имеются в обращении в России.

Поводом для создания платежной карты «Мир» стали санкции, наложенные США на Россию весной 2014 года. Из-за них 21 марта 2014 года две крупнейшие системы платежных карт Visa и MasterCard без уведомления заблокировали операции по картам некоторых российских банков.

В декабре 2014-го Visa и MasterCard прекратили обслуживание банковских карт в Крыму и Севастополе (их работа на полуострове возобновилась в апреле 2015 года).

Чтобы избежать повторения этого сценария, в том же 2014 году было создано акционерное общество «Национальная система платежных карт» (НСПК), перед которым были поставлены две задачи: создание центра для обработки внутрироссийских операций по картам международных платежных систем, а также выпуск и продвижение национальной платежной карты.

Начиная с 2015 года все операции по картам систем Visa и MasterCard проходят через НСПК. Тогда же была разработана и карта «Мир», которая постепенно вводится в оборот.

Существуют карты классические и премиальные — с дополнительным набором услуг, но и с более высокой стоимостью обслуживания. Каждый из этих типов, в свою очередь, делится на дебетовые (для расчетов, хранения и накопления средств) и кредитные.

Однако и на дебетовых картах есть функция овердрафта, то есть возможность «уходить в минус» с беспроцентным периодом. Есть и карты с кешбэком, то есть возможностью вернуть на счет какую-то часть от потраченных за месяц денег. Впрочем, какие типы карт будет применять именно ваш банк, зависит только от него.

Какая стоимость обслуживания у «Мира»

На сайте платежной системы говорится, что стоимость обслуживания таких карт должна быть меньше, чем у Visa или MasterCard. Но в основном она зависит от банка: именно кредитное учреждение определяет тарифы.

Есть ли у карты «Мир» возможность бесконтактной оплаты (PayPass)

Функционал карты позволяет использовать PayPass. Будет на вашей карте бесконтактная оплата или нет, в любом случае зависит от банка, который выпускает карту.

Можно ли расплачиваться нею в магазинах и других учреждениях

Да, можно. Хотя, конечно, это зависит от учреждения. Сейчас большинство магазинов и ресторанов в России уже принимают карты «Мир».

Узнать о том, принимает ли нужный вам магазин или кафе карту «Мир», можно на кассе или на входе — по наклейке с логотипом платежной системы.

Кобейджинговые карты: как платить за границей

Сайт платежной системы говорит, что можно, потому что банки выпускают кобейджинговые карты — то есть совместные карты двух платежных систем. Например, в России карта работает как «Мир», а за ее пределами, во всей международной сети — как карта Maestro.

Однако рекомендуем в каждом конкретном случае обратиться в ваш банк и уточнить, принимают ли карту «Мир» в той стране, куда вы отправляетесь в путешествие.

Какие бонусы мне может дать карта

Независимо от банка, карта «Мир» предлагает программу лояльности: кешбэк до 20% в разных магазинах, образовательных и развлекательных учреждениях. Правда, пока только в Москве, Санкт-Петербурге и в Крыму, но география сервиса будет расширяться.

Выгодные курсы обмена валют в Рязане

Дебетовые карты для путешествий

Самые выгодные и интересные дебетовые карты для путешествий от хороших проверенных банков — это:

- До 5% годовых на остаток по счету

- Кэшбэк от 1 до 30% рублями

- Оплата картой в 30 валютах Мира!

- Снятие наличных в банкоматах по всему Миру без комиссии (от 3’000₽)

- 10% кэшбэк рублями за отели Booking на сайте Tinkoff Travel!

- Обслуживание: 99₽ в месяц или бесплатно при остатке на счете от 30’000-50’000₽

- Бесплатная доставка

- До 5% годовых на остаток

- Снятие наличных по всему Миру без комиссии

- Кэшбэк от 1 до 30% милями

- До 10% за отели Booking на сайте Tinkoff Travel милями

- Обслуживание: 299₽ в месяц или бесплатно при остатке на счете от 100’000₽

- Бесплатная доставка

- Годовая страховка до 45 дней на каждую поездку в подарок!

- До 6% на остаток по счету

- До 3% кэшбэк милями

- До 9% кэшбэк милями на сайте Travel Alfa

- Обслуживание: 100₽ в месяц или бесплатно при ежемесячных тратах от 10’000₽

- 2 месяца бесплатного обслуживания в подарок

- 2 месяца начисления максимальных милей

Но, несмотря на идущую к картам Tinkoff All Airlines страховку, все перечисленные — это стандартные карты. А вот ниже идут премиальные с расширенной страховкой и доступом в бизнес-залы аэропортов по карте Priority Pass…

5 лучших предложений от банков для путешественников

TinkoffBlack

Это дебетовая банковская карта. Выпускается только по одному типу платежной системы — MasterCard, но может быть оформленной как на рублевый, так и на валютный (в долларах или евро) счет.

Тарифы и условия

- начисления на остаток: 7% годовых для рублевого счета при остатке до 300 тыс. рублей (если остаток превышает эту сумму, то размер начислений составит 3%) и 0.1% для валютного

- обслуживание: бесплатно при остатке за расходный период не менее 30 тыс. р.Если сумма меньше, то комиссия составит 99 рублей за каждую операцию

- за обналичивание менее 3 тыс. р. комиссия составит 90 р., свыше 150 тыс. рублей — 2% о суммы

- кэшбэк до 5% при совершении покупок (до 30% по условиям специальных предложений от партнеров банка)

- бесплатные сервисы: интернет-банкинг, Мобильный банк и SMS-информирование

- SMS-банкинг: 39 рублей ежемесячно

- курьерская доставка карты по указанному в заявке адресу в течение двух дней

Кукуруза MasterCardWorld

Эта карта является проектом сети салонов связи «Евросеть». Для использования предлагается только рублевый счет.

Тарифы и условия

- годовое обслуживание и SMS- информирование

- конвертация рубля в доллар рассчитывается по курсу ЦБ РФ

- снятие наличных: комиссия 1% при использовании банкомата (не менее 100 р.) и 4% через пункты выдачи наличных (не менее 400 р.)

- лимит на снятие наличных: 30 тыс. р., при превышении указанной суммы взимается комиссия в размере 1%

- возврат 1.5% от суммы покупок в виде бонусов

- кэшбэк 3% при участии в программе лояльности Двойная выгода+

- быстрое и бесплатное оформление в любом салоне сети Евросеть

Visa Gold Travel от Райффайзенбанка

Это дебетовая карта повышенного уровня серии Travel (существует упрощенный вариант Visa Classic Travel).

Тарифы и условия

- обслуживание: 3500 р. в год

- расходный лимит на все виды операций в сутки: 3 млн р. или 100 тыс. $/€

- снятие наличных: 300 тыс. р. или 5 тыс. $/€ в сутки, 2 млн р. или 30 тыс. $/€ в месяц

- программа накопления бонусных миль: 1 TravelMiles за каждые потраченные 40 р., 1000 TravelMiles в день рождения, + TravelMiles при пользовании услугами сайта iGlobe.ru

- SMS-банк: бесплатно

- возможность экстренной выдачи наличных за пределами Российской Федерации

- участие в программе Скидки для Вас (около 5000 партнеров)

- курьерская доставка карты: 390 р. или 6$/€

Alfa-miles Visa Signature от Альфа-Банка

Дебетовая карта повышенного уровня серии Альфа-мили. При выборе классической карты этой же категории возможен выпуск кредитного платежного инструмента. Также существует ряд карточек, при оформлении которых открывается доступ к услуге Priority Pass.

Тарифы и условия

- начисление 3.5 миль за каждые потраченные 30 р./1$/0.8€

- в подарок 1000 стартовых миль + возможность получить 10 тыс. дополнительных миль

- возможность докупить мили за средства, содержащиеся на счету карты

- авиабилеты, ж/д билеты, аренда и бронирование номеров в гостинице и автомобилей — на сайте alfamiles.com за счет накопленных миль

- страхование в путешествиях как самого держателя карты, так и членов его семьи

- обслуживание: бесплатно при условии подключения пакета услуг Максимум +

- сервис Консьерж — помощь при оформлении визы, аренде номера в гостинице, автомобиля, столика в ресторане, консультирование по всем вопросам, которые касаются выезда и пребывания за рубежом

«Аэрофлот» Visa Signature от Сбербанка

Одна из трех дебетовых карт серии «Аэрофлот» (также выпускаются Classic и Gold уровни).

Тарифы и условия

- 2 мили за каждые потраченные 60 р. или 1$/€

- начисление миль по программе Аэрофлот Бонус, которые можно потратить на улучшение класса обслуживания

- стартовые 1000 миль в подарок при оформлении карты

- участие в бонусной программе Спасибо от Сбербанка

- премиальная линия обслуживания — персональный менеджер ответит на все вопросы

- бесконтактный способ оплаты

- обслуживание: 12 тыс. р. или 250$/€ в год

- безналичный расчет без комиссии

- обналичивание: бесплатно, при превышении лимита взимается комиссия в размере 0.5%

- лимит на снятие наличных: 500 тыс. р./12500$/10 тыс. € в сутки и 5 млн р./170 тыс. $/125 тыс. € в месяц.

№1 Transferwise

Международный финансовый сервис, обеспечивающий платежи практически из любой точки мира.

- минимальные комиссии (менее 2% за перевод)

- конвертация любых валют без комиссий

- вывод любой суммы с комиссией в 200 рублей

- нет возможности перевести финансы из России за рубеж

- необходима регистрация по паспорту

- нет возможности оформить Transferwise карту в России

В рамках Transferwise клиенту для получения денег из-за рубежа фактически открываются несколько счетов в рамках одной системы. Поэтому вы можете конвертировать валюту «туда-сюда», и выводить финансы в российский банк без необходимости заниматься волокитой с валютным контролем.

Ваш банк будет видеть перевод не как иностранный, а как внутрироссийский!

От необходимости платить налоги это вас не избавит, но риски и бюрократическую волокиту снизит серьезно.

ВЫВОД

Наиболее дешевый и просто способ получения средств от иностранных лиц/компаний. Но требует наличия российского счета и для оплаты зарубежных товаров/услуг не подойдет. Завести финансы из России на аккаунт Transferwise пока не возможно.

Банковские платежи на международном рынке

Международные банковские системы позволяют пользоваться платежными картами почти во всех странах. На размещение валюты на них будет оказывать влияние различная величина комиссии.

При оформлении пластиковой карты требуется обратить внимание на используемую платежную систему. Потому как существуют международные и локальные платежные системы

Распространенные в России платежные системы, такие как STB Card, Золотая Корона, МИРКАРТ, Новгородская монета, Урал-Экспресс, NCC, являются локальными, работающими лишь внутри Российской Федерации. Поэтому в других странах они окажутся абсолютно ненужными. За границей в основном пользуются двумя международными платежными системами, картами которых можно расплатиться практически в каждой стране мира:

- VISA;

- MasterCard.

ОБЩИЕ РЕКОМЕНДАЦИИ ПРИ ИСПОЛЬЗОВАНИИ КАРТЫ ЗА РУБЕЖОМ

1 Всегда просите оплату в местной валюте.

Это универсальное правило, за границей или на иностранном сайте нужно всегда платить в местной валюте. Курс конвертации торговой точки никогда не будет выгоднее курса платежной системы и банка. К тому же при расчетах не в местной валюте есть риск нарваться на так называемый трансграничный рубль (когда МПС сконвертирует рубли, получившиеся в результате конвертации торговой точки по драконовскому курсу, в доллар США и стребует эту сумму с вашего банка, который вам ещё раз сконвертирует доллары в рубли).

2 Возьмите в поездку карты разных банков и платежных систем.

Для поездок за границу лучше взять несколько карт разных банков и платежных систем. Это связано не только с вероятностью возникновения технических сбоев или потери карты, в некоторых странах могут просто не принимать карточки определенной платежной системы.

4 Проверяйте работоспособность карты дома.

Перед поездкой лучше проверить, работает ли карта, при необходимости ее нужно активировать, проще всего это сделать путем запроса баланса в родном банкомате.

5 Используйте сейф-счета, дополнительные карты и лимиты.

При выборе карты для заграничной поездки нужно учитывать не только выгодность курса конвертации, кэшбэк, процент на остаток и пр., но и безопасность карточек. Остаться без денег за рубежом крайне неприятно.

Следует отдавать предпочтение кредитным организациям, позволяющим открывать накопительные сейф-счета, к которым нет доступа с карты, и с которых можно перед покупками переводить деньги на карточку небольшими суммами через мобильное приложение или интернет-банк.

Очень удобно, когда банк позволяет выпустить дополнительные карты и установить по ним свои лимиты по операциям.

6 Предупредите банк о поездке.

Если не уведомить свою кредитную организацию о предстоящей поездке, то вероятность блокировки карточки заметно возрастет. Покупки за рубежом, а особенно снятие наличности для банков выглядят очень подозрительно, поэтому для вашей же безопасности они блокируют карту, чтобы пресечь возможное мошенничество. А вот для разблокировки потребуется идти в отделение банка или вообще перевыпускать карточку.

7 Банки не отвечают за комиссии сторонних банков.

Даже если по вашей карточке отсутствует комиссия банка-эмитента за снятие наличных в банкоматах за границей, то всё равно может взиматься комиссия владельца банкомата.

В РФ такой комиссии при выдаче наличных рублей с чужих карт нет, а вот в Таиланде, Камбодже или даже в Европе есть.

8 Осознанно выбирайте валюту карты.

При выборе валюты карты всегда стоит учитывать свои индивидуальные потребности и возможности.

К примеру, вы собрались на неделю в Италию, и, казалось бы, вполне разумно будет оформить карту в евро, чтобы покупки списывались без каких-либо дополнительных конвертаций.

Однако перед тем как оформлять новую карту, стоит задуматься, а сможете ли вы сами купить евро по выгодному курсу для пополнения карточки, если у вас их на данный момент нет. Да и вообще, есть ли у банка-эмитента возможность удобного пополнения своих карт, то же касается и снятия оставшейся валюты после поездки. Есть вероятность, что вы больше потеряете на обмене валюты, чем на конвертации при покупках. К тому же если вы выезжаете за границу довольно редко, то, возможно, и вовсе не стоит тратить время на валютные карты, и ограничиться только рублёвыми.

9 Карта в евро нужна только для оплаты в евро.

Долларовая карта является более универсальной, обычно она подходит и для оплаты в долларах, и для покупок в местной валюте, в то время как карты в евро созданы только для оплаты в евро, иначе появляются дополнительные потери на конвертацию через доллар.

Например, при покупке по евровой карте в чешских кронах будет сначала конвертация из кроны в доллар по курсу платежной системы, а потом из доллара в евро по курсу банка. При совершении этой операции по долларовой карте будет только одна конвертация из местной валюты в доллар по курсу платежной системы.

10 Риск использования рублевых карт во время волатильности.

В периоды сильных колебаний валютных курсов повышается риск при использовании рублевых карт для заграничных покупок.

Курс конвертации почти по всем картам берется на момент списания покупки со счета, а не ее совершения (обычно через 3-5 дней), и за этот период он может значительно ухудшиться. В такие моменты кредитные организации раздвигают спреды с большим запасом.

Вот отзыв клиента, столкнувшегося с подобной ситуацией по карте “Польза Travel” от “Хоум Кредит” во время резкого скачка курса на мартовские праздники. В спокойное время там вполне выгодный курс конвертации:

Возможные выгоды

Держатели карт российских банков при обналичивании за рубежом теряют часть денежных средств. Это происходит за счет конверсии или дополнительных списаний в качестве комиссионного взноса как банком-эмитентом, так и финансовым учреждением, в котором снимаются наличные. В связи с этим для привлечения клиентов и частичной компенсации затрат некоторые платежные инструменты располагают бонусными программами:

- кэшбэк — возврат части потраченных денежных средств как на территории РФ, так и за рубежом

- % на остаток — начисления с фиксированной процентной ставкой на сумму, которая оставалась на счету в течение года

- бонусы — единицы, начисляемые за совершение покупок. Их объем и назначение зависят от выбранного партнера банка-эмитента

- участие в программах скидок торговых партнеров банка

- дополнительные скидки по программам международных платежных систем Visa и MasterCard

Комиссия и условия

Каких правил безопасности стоит придерживаться при расчете и снятии денег за границей?

Первый совет — не выпускайте свою карточку из поля зрения. Используйте бесконтактные карточки, которые не нужно передавать в чужие руки. Также желательно не снимать наличные в банкоматах, расположенных вне отделений банков, — здесь мошенникам сложнее установить шпионские устройства.

— Установите мобильное приложение вашего банка, чтобы в случае подозрения на мошеннические операции быстро заблокировать карточку. Оно пригодится и для перевода денег с карты на карту, если одну из них вы потеряли. Обязательно подключите услугу SMS-информирование, она поможет вам контролировать свои операции в режиме реального времени, — объясняет Денис Спариш.

Банки и платежные системы подробно описывают все меры безопасности на своих сайтах — рекомендуется внимательно изучить их перед поездкой.

Меры предосторожности при использовании карт Сбербанка за границей

Никто из нас не застрахован от форс-мажорной ситуации. Поэтому, перед поездкой лучше соблюсти ряд условий, которые позволят вам снизить риски при пользовании картой за рубежом.

- Заранее позвоните в банк и сообщите, в какую страну вы поедете. Назовите также страны, которые будете посещать проездом или транзитом.

- Убедитесь, что к вашему номеру телефона подключена услуга СМС-информирования. В случае кражи карты или мошеннических действий, вы сможете отслеживать транзакцию своих средств.

- Все операции с картой должны проводиться только в вашем личном присутствии: при оплате картой в ресторане или кафе попросите официанта принести портативный терминал.

- Запишите экстренные номера телефонов банка, в том числе для клиентов, путешествующих за рубеж. В случае потери или кражи карты, проблемах с переводами полную информацию вам смогут предоставить только сотрудники Сбербанка. По срочным вопросам при поездках за рубеж действует телефон контактного центра +7−495−500−55−50. Звонок платный по стоимости вашего тарифа в роуминге.

- Желательно иметь дополнительную пластиковую карту, еще лучше, если у вас на руках будет две или несколько карт разных платежных систем.

При возникновении неотложной ситуации клиент Сбербанка может получить экстренную выдачу наличных, которую предоставляют все крупные банки мира. Чтобы получить эту услугу, клиент Сбербанка должен обладать картой с минимальным статусом Classic или Standard. Стоит помнить, что некоторые банки оказывают такую услугу только для премиальных категорий карт: Gold, Platinum, Infinity, Signiature.

Для карт платежной системы Visa экстренная выдача наличных проводится по программе Global Customer Assistance Service (GCAS). Международный номер телефона программы: +1 (410) 581 9 994 или +1 (410) 581 3 836.

Для MasterCard служба называется MasterCard Global Service (MCGS). Международный номер телефона: +1 (636) 722 7 111. Службы поддержки работают круглосуточно, без перерывов и выходных.

Помните, что вы не сможете получить экстренно весь остаток по счету. При экстренной выдаче наличных в любом случае взимается комиссия. Комиссия за экстренное снятие наличных в Сбербанке достигает 6 000 руб. по классическим картам. Для владельцев премиальных карт экстренное снятие бесплатно.

Сколько времени идут деньги с расчетного счета Сбербанка на карту Сбербанка

Адрес

Преимущества пластиковых карт

Преимуществ у пластиковых карт не так уж много, но их удобство и многофункциональность говорят сами за себя. В случае пропажи вашего багажа, сумки, или тогда, когда стали жертвой карманника, ваши деньги останутся в полной сохранности. В то время, когда наличных средств могли бы лишиться. Одним телефонным звонком можно заблокировать украденную карту, предотвратив незаконное снятие, тем самым обеспечить безопасность ваших денежных средств.

В некоторых странах очень удобно расплачиваться картой в общественном транспорте, что избавит вас от поиска наличных купюр необходимого номинала. Также нет необходимости декларировать деньги при въезде в другую страну. На крайний случай, если денег на банковской карте недостаточно, и они закончились во время заграничной поездки, ее легко смогут пополнить родственники или ваши друзья в нужный момент при помощи наличных средств либо перевода с карты на карту.

Наш опыт и советы

- В поездку лучше брать не одну, а минимум 2-3 карты на случай кражи, утери, блокировки

- Сохраните телефонные номера банков на тот же случай кражи или утери карты

- Обязательно вспомните PIN-коды, логин и пароль для доступа в личный кабинет и приложение

- В путешествии лучше иметь и Visa с Mastercard, и кредитную с дебетовой карты

- Расплатиться и внести депозит при аренде авто за границей в большинстве случаев возможно только по кредитной карте, а не дебетовой!

- Расплачиваться выгоднее кредиткой, используя льготный беспроцентный период для погашения

- Снимать деньги выгоднее с дебетовой мультивалютной карты

- Не стоит брать с собой рубли или много наличной валюты, выгоднее и надёжнее использовать карты

Поделка новогодняя композиция: в детский сад, школу. Новогодняя композиция в кружке, в вазе, в коробке, в банке, в корзине, из еловых веточек, шишек, шаров. Новогодний домик из коробки. Новогодняя композиция на стол своими руками

Как можно восстановить полис?

Комиссия за снятие наличных

Как уже было сказано выше, при снятии средств за границей, с клиента будет списываться дополнительная комиссия. Она отличается у дебетовых и кредитных карт:

- Дебетовые карты: 1% от суммы операции, но не меньше 150 рублей.

- Кредитные карты: 4% от суммы, но не меньше 390 рублей.

Данные тарифы актуальны на момент написания этой статьи. В дальнейшем они могут измениться. Размер комиссии не зависит от типа платежного средства. Проще говоря, с дебетовой карты Visa Gold спишут столько же, сколько и с обычной Visa Classic. Как легко заметить, размер комиссии при использовании кредитных карт в 4 раза больше. С одной стороны – это не выгодно. С другой, если на дебетовой карте закончатся деньги, то иного выхода просто не будет. То есть, лучше взять с собой кредитную карту, но пользоваться ею только в крайних случаях. Или только для оплаты товаров/услуг, а снимать средства с дебетовой. Учитывая минимальный размер комиссии, с дебетовой карты невыгодно снимать сумму менее 15 тысяч рублей в эквиваленте, а с кредитной – 10 тысяч рублей.

В каких странах есть отделения Сбербанка?

Карта Сбербанка за границей не является особой экзотикой. В некоторых странах есть банкоматы и филиалы дочерних банков группы Сбербанк. В них можно снимать деньги без комиссии. Такие отделения/банкоматы есть в следующих государствах:

- Беларусь.

- Казахстан.

- Швейцария.

- Восточная и Центральная Европа.

- Украина.

До недавнего времени были еще отделения в Турции, но они были закрыты из-за того, что дочерний банк в этой стране не показывал прибыли и не мог конкурировать с местными финансовыми организациями. В других странах отделений и банкоматов нет, однако всегда можно воспользоваться устройствами любого другого банка, размер комиссии (со стороны Сбербанка) от этого не меняется.

В каких странах есть банки-партнеры Сбербанка?

У Сбербанка нет банков-партнеров. Это достаточно крупная компания, ориентированная на работу внутри России и в некоторых других странах. Как следствие, особой необходимости в партнерстве с другими финансовыми организациями у Сбербанка нет. Таким образом, условия сотрудничества (в частности, в сфере оплаты комиссии за снятие средств в банкоматах) везде будут одинаковыми.

Виды лотерей. Плюсы и минусы каждого вида

Видео по теме

Вывод

Вот уже на протяжении многих лет связка долларовой карты «Тинькофф Блэк» с рублевой «Кукурузой», «Билайн» или OZON.Card — это разумный выбор для покупок в валюте и путешествий. Долларовые карты “Россельхозбанка” тоже хорошо смотрятся, благодаря наличию кэшбэка и использованию для конвертации выгодного курса платежной системы.

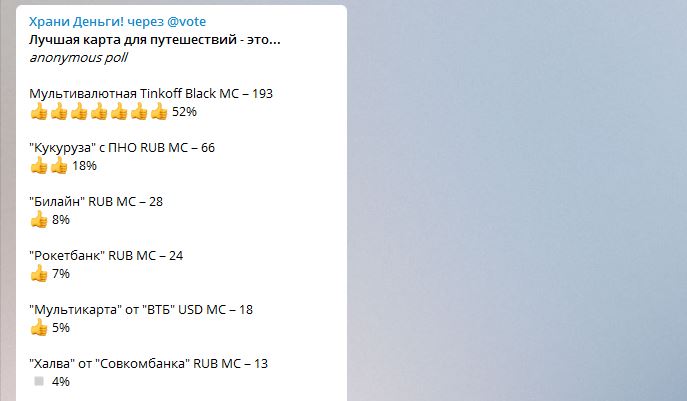

По результатам опроса в telegram-канале @hranidengi пока лидирует карта Tinkoff Black. Принять участие в голосовании можно здесь.

Не забудьте перед поездкой получить бесплатный страховой полис в путешествиях, зачем за него платить, когда можно не платить 🙂

Еще раз напомню, что в заграничную поездку нужно брать несколько карт разных банков и платежных систем.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписаться в ТелеграмПодписаться в ТамТам

Подписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperComments