Статьи

Содержание:

- Налоговый вычет: сколько раз можно воспользоваться

- Процесс получения налогового вычета

- Возврат налога при покупке квартиры: максимальная сумма возврата

- Налоговый вычет — простое определение

- Порядок оформления возврата подоходного налога

- Частые вопросы

- Жильё для ребёнка: получение налогового вычета

- Документы для оформления

- Какую сумму можно вернуть?

- Стандартный налоговый вычет на детей налогоплательщика

- Суть

- Какими бывают вычеты?

Налоговый вычет: сколько раз можно воспользоваться

Согласно установленным законодательно нормам, получить налоговый вычет можно несколько раз в жизни по большинству направлений, например:

- за учебу в ВУЗе;

- получение образования в коммерческом детском саду или школе;

- получение медицинской помощи;

- покупку лекарств и т.д.

Сколько раз в жизни можно использовать имущественный вычет

Фактически, для этих направлений «обнуление» полагающихся компенсаций происходит каждые 12 месяцев, то есть претендовать на них можно ежегодно. Однако иначе дела обстоят с вычетом по покупке жилья. По нему дается один денежный лимит на всю жизнь. Получается, воспользоваться им можно либо один раз на всю сумму, либо несколько раз, пока полагающиеся отчисления не будут получены полностью.

До наступления 2014 года в силе находились правила, согласно которому на получение компенсации за покупку жилища по целевому займу можно было претендовать только разово, при этом лишь для одного недвижимого объекта. После наступления 2014, ситуация изменилась и теперь компенсацию можно получить на несколько недвижимых объектов, приобретаемых после вступления в действие данной законодательной инициативы.

Согласно законодательным актам датой, когда официально было приобретено жилье, считается:

- день, указанный в выписке из Единого государственного реестра недвижимости, касающийся оформления собственности на объект;

- день, когда жилье было передано дольщику, принимающему участие в строительстве.

Если дата приобретения объекта выпала на время до наступления 2014, и вы по нему получили вычет, получается, даже если сумма не была израсходована, за другой объект недвижимости, купленный с 2015 по 2017 года, вам отчислений не полагается.

Приведем пример. В 2009 году вы приобрели за полмиллиона квартиру и согласно закону получили возврат в размере 65 000. Согласно закону полагается налогоплательщику сумма большая, но поскольку первая квартира куплена до 31 декабря 2013 года, претендовать на остаток вы не можете.

Что касается оплаты процентов по целевому займу, взятому до конца 2013, она не имела ограничений, однако ее задействовать можно было лишь для одной покупки. Все потому, что разделения между вычетами имущественным и процентным разделения до наступления 2014 не существовало.

Приведем пример. В 2011 году вы приобрели небольшую квартиру в Москве и задействовали в ней денежную компенсацию от государства. Затем, в 2012 в ипотеку была куплена вторая квартира в пригороде. При обращении в налоговую инспекцию за погашением процентов по кредиту вы получили отказ, так как право на компенсацию уже задействовали, то есть исчерпали ввиду возможности его одноразового использования.

Однако если вместо 2012 года вы решите приобрести жилье в 2015, так же, в ипотеку, претендовать на покрытие процентов имеете право, так как использовали лишь вычет стандартный.

После наступления первого дня 2014 года в силу вступили законодательные изменения, касающиеся получения вычета за недвижимость. Теперь его сумма составляет 2 000 000 единиц российской валюты, который можно получать частями, пока полагающаяся сумма не будет выплачена.

Приведем пример. В 2016 году вы приобретаете квартиру за полмиллиона рублей и возвращаете полагающиеся вам 65 000. В следующем году вы решаетесь на покупку таунхауса в пригороде, отдавая за него 3 000 000. Так, за этот жилой объект вы можете получить 13% от полутора миллионов остатка, то есть 195 000.

Что касается выплаты компенсаций по процентам, формат их предоставления также изменился.

- Она отделилась от основного вычета по расходам на приобретение недвижимости и может быть получена вне зависимости от его задействования.

- Взаимосвязь между данной выплатой и затратами на приобретение недвижимости не устанавливается.

- Максимальная к получению сумма составляет 390 000 (13% от 3 000 000).

Расходы на кредиты могут быть окуплены государством лишь раз, для единичного недвижимого объекта

Приведем пример. Вы в 2016 году купили таунхаус по стоимости 8 000 000, для этого взяли ипотеку на 6 000 000, сверху которых при возврате обязан уплатить 3 500 000 процентов. Получается, за эту покупку вы можете претендовать на вычет в размере 260 000 (13% от 2 000 000) и 390 000 на покрытие процентов (13% от 3 000 000).

Процесс получения налогового вычета

Лучший способ – получить вычет самостоятельно, обратившись в налоговую инспекцию. Да, это потребует времени и усилий при сборе всех справок, зато вы сможете существенно сэкономить. Если вы не хотите заниматься этим самостоятельно, можно обратиться в специализированную компанию, которая ускорит и упростит весь процесс.

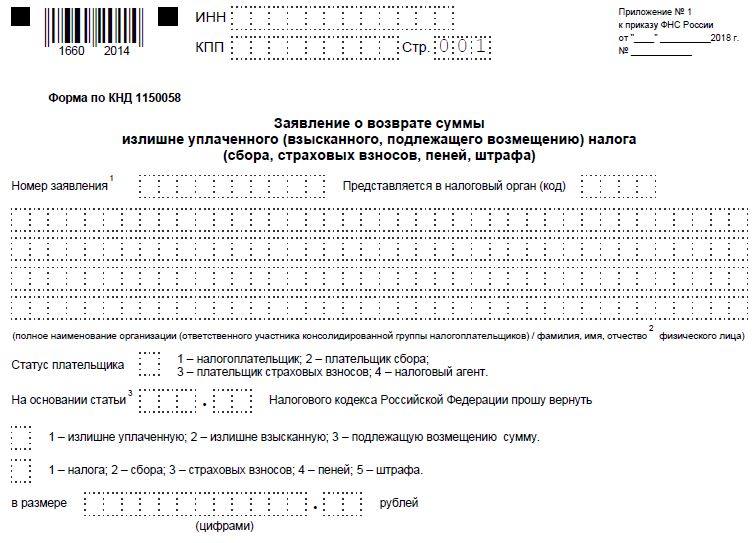

Для получения вычета необходимо заполнить декларацию в соответствии с установленной формой 3-НДФЛ и дополнить ею список необходимых документов. Пакет бумаг вместе с их копиями передается дежурному сотруднику налоговой, затем тот их проверяет. Если никаких недочетов нет, то в ближайшее время вы получите перевод. Обычно процесс рассмотрения документов и приятия решения занимает 2–4 месяца.

Когда подавать документы и за какой период можно вернуть налог?

Подавать документы на возврат вычета при покупке недвижимости можно начиная с момента, когда вы полностью оплатите жилье и получите документы, подтверждающие право владения им:

- Свидетельство о регистрации права собственности – если покупка осуществлялась в соответствии с договором купли-продажи.

- Акт о передаче недвижимости в собственность – в случае покупки по соглашению долевого участия в строящемся доме.

Также нужно иметь все платежные документы, являющиеся подтверждением затрат на покупку жилья. Обычно подача документов осуществляется в начале календарного года. Оптимальный срок обращения в налоговую – вторая половина января.

Если же жилье покупалось несколько лет назад, то получение за него налогового вычета тоже возможно, причем можно подать декларацию о доходах за три предшествующих года.

Какие документы нужны, чтобы получить вычет НДФЛ при покупке квартиры?

Список документов, которые нужны для получения вычета НДФЛ при покупке недвижимости, отражен в подп. 6 п. 1 ст. 220 НК РФ. Нужно собрать и предъявить в ИФНС следующие бумаги:

- Договор купли-продажи либо мены объекта недвижимости, а также квитанции о расчете. Подаются заверенные копии.

- Договор долевого участия в строительстве либо акт передачи данного объекта. Подается в виде заверенной копии.

- Если жилье покупалось в собственность для несовершеннолетнего лица, требуется копия его свидетельства о рождении и разрешение на сделку со стороны органов опеки.

- Свидетельство о регистрации права собственности на недвижимость, введенную в эксплуатацию (заверенная копия). Когда жилье находится в процессе строительства, оно не нужно – требуется лишь акт приема-передачи. С 2016 года «розовые» свидетельства заменяются выпиской из госреестра. Свидетельство о присвоении ИНН и документ, являющийся удостоверением личности заявителя (копии).

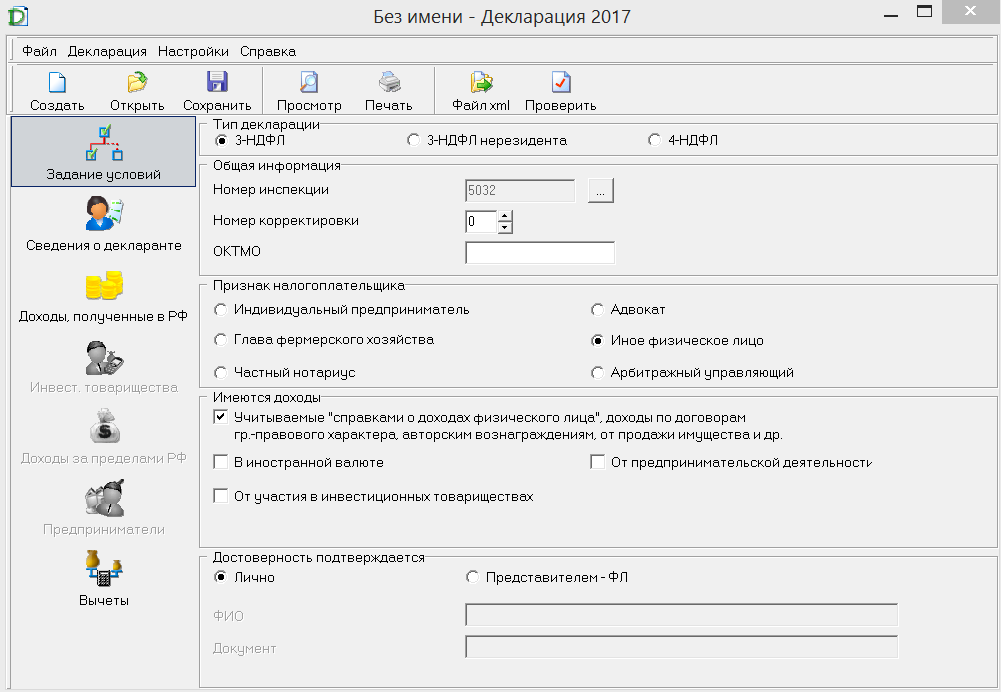

Как заполнить налоговую декларацию?

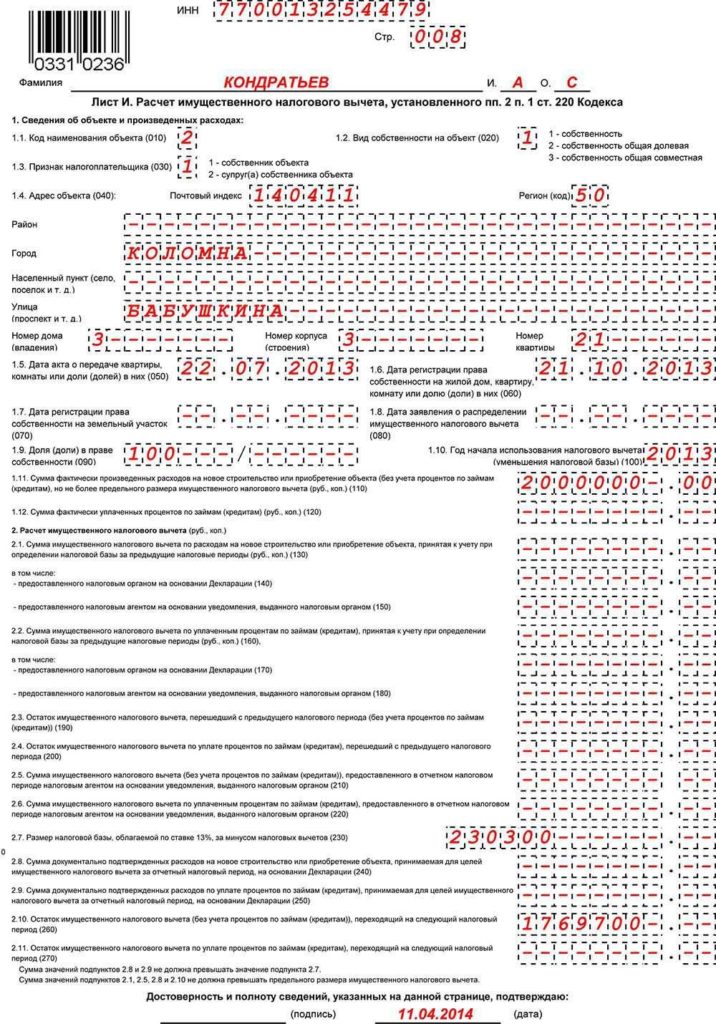

Чтобы получить право на вычет, необходимо составить налоговую декларацию по форме 3-НДФЛ. Нужно заполнить пять страниц: титульный лист, 1-й и 2-й разделы, а также приложения 1 и 7. Титульный лист не должен вызвать трудностей. В нем указывается базовая информация: данные физлица и налогового органа, куда подается бумага.

Заполнение декларации предполагает такие особенности:

- В разделе 1 будут содержаться результаты расчета налога для возмещения или доплаты.

- Раздел 2 отражает последовательность расчетов налоговой базы и конечной суммы налога.

- Приложение 1 включает данные о доходах из справки по форме 2-НДФЛ.

- В приложение 7 нужно вписать данные о купленной недвижимости и указать сумму имущественного вычета.

При заполнении декларации вручную на печатном бланке нужно выравнивать данные по левому краю, если бумага заполняется на компьютере – то по правому. Нельзя использовать двухстороннюю печать

Также важно не скреплять страницы – это может повредить штрихкоды

Образец декларации:

Как подавать документы на получение имущественного вычета?

Для подачи документов на получение вычета можно использовать один из таких способов:

- Личное посещение. Нужно посетить ИФНС по месту регистрации. Минус такого варианта в том, что вам придется тратить на него время и отвечать на некоторые вопросы инспектора.

- Отправка по почте. Рекомендуется отправлять бумаги ценным письмом с описью вложения. Этот способ имеет один нюанс: если с документами что-то будет не в порядке, вы узнаете об этом лишь через три месяца, которые даются для камеральной проверки.

- Подача через «Личный кабинет» налогоплательщика. В данном случае форма декларации заполняется онлайн. К ней прилагаются сканы, подтверждающие затраты на недвижимость. Плюс такой подачи в том, что вы можете отслеживать проверку документов и статус заявления.

Возврат налога при покупке квартиры: максимальная сумма возврата

Для начала выясним, с какой суммы можно получить налоговый вычет при покупке квартиры. Законом установлена максимальная стоимость недвижимости, за которую возможно возвратить часть средств 2 миллиона.

Умножив эту величину на 13 %, получается максимальная сумма возврата подоходного налога при покупке квартиры, подлежащая выплате от государства.

Еще поговорим о том, с какой суммы выплачивается налоговый вычет при покупке квартиры. Ограничение цены квартиры в 2 млн р. говорит о том, что если жилье имеет цену в 5 или 10 млн руб., то максимальная сумма возврата налога за покупку квартиры все равно равна 260 000 рублей.

Более детально о том, как вернуть 13% от налога, можно ознакомиться здесь, а о том, как рассчитать сумму налогового вычета читайте тут.

Особенности расчета при покупке в ипотеку

Если с основной стоимостью жилья возникла тенденция восполнения средств, то в ипотечных займах закон 2014 г. вводит ограничение по возврату налога.

Выясним, какой максимальный налоговый вычет при покупке квартиры до изменения в НК:

Теперь узнаем, с какой суммы возвращают 13 процентов при покупке квартиры после изменения в НК:

Поскольку зачастую кредиты большие, а возможность компенсации ограничена, то здесь закон не сыграл нам на руку.

Пример 2. Семья приобрела квартиру за 6 000 000 р. в ипотеку. Заемные средства составляют 2 800 000 р. Выгода банка в течение всего 10-летнего периода кредита 2 000 000. С какой суммы возвращают 13 процентов при покупке квартиры?

С максимальной цены жилья в 2 млн. рублей можно вернуть деньги. Поэтому вместо 6 млн руб. в расчетах будет участвовать предельно допустимая величина. Наибольшая сумма, с которой возвращаются проценты за участие банка – 3 000 000 рублей. Поэтому вся величина займа будет задействована в получении компенсации.

Вычисляем, с какой суммы возвращается налог при покупке квартиры: 2 000 000 + 2 800 000 = 4 800 000 — сумма, с которой будет возвращаться компенсация.

Максимальная сумма налогового вычета при покупке квартиры=4 800 000 * 13% = 624 000 р., из которых 364 000 – подлежит возврату за выгоду банка.

Сумму в 260 000 рублей можно получить в один момент, даже если 2 миллиона или часть из них – заемные средства, а также при условии доходов, способных обеспечить необходимую сумму подоходного налога за один, два или три года. Однако выплаты с процентов по кредитованию получится оформить только по мере их уплаты банку, то есть в течение всего срока займа.

Пример 3. Жилье куплено в 2013 году. Рыночная цена 8 500 000 р., переплата – 5 000 000 р., заемных средств – 6 500 000 рублей. Как рассчитывается выплата в таком случае и с какой суммы можно вернуть 13 процентов от покупки квартиры?

С какой суммы можно вернуть налог с покупки квартиры в ипотеку? По ипотечным средствам можно получить вычет только единожды, даже если возврат меньше 390 000 р.

Налоговый вычет — простое определение

Налоговый вычет — эта некая сумма, установленная законом, которая уменьшает ваш доход, облагаемый налогом. В результате доход становится меньше. Соответственно уменьшается и сумма налога, которую вы должны заплатить. Если с вас был удержан налог без учета вычета (то есть в большей сумме, нежели нужно), вам обязаны вернуть переплату.

Почему эта сумма «некая»? Потому что в зависимости от конкретной ситуации она различается. Размер вычета может составлять от 1 рубля до суммы превышающей 2 000 000 рублей. Налоговые вычеты бывают нескольких трех видов: имущественные, социальные и стандартные. Но пока останавливаться на этих подробностях не будем. Продемонстрируем лишь общий принцип работы налогового вычета любого типа. У всех перечисленных вычетов он одинаков.

Пример

Предположим, что ваша зарплата составляет 50 000 руб. в месяц. Никаких вычетов у вас нет. Налог на доходы, который будет с нее удержан, составит:50 000 руб. х 13% = 6500 руб.

Эту сумму, предприятие в котором вы работаете, будет ежемесячно платить в бюджет. Следовательно, «на руки» вы ежемесячно получаете зарплату за вычетом налога, то есть лишь в сумме:50 000 — 6500 = 43 500 руб.

За год вам будет начислена зарплата в размере:50 000 руб. х 12 мес. = 600 000 руб.

За год с нее будет удержан налог в сумме:6500 руб. х 12 мес. = 78 000 руб.

Итак, предприятие в котором вы работаете за год удержала с вас налог — 78 000 руб. и заплатила его в бюджет

В этом году вы получили право на налоговый вычет (какой именно — не важно). Следовательно, ваш годовой доход должен быть уменьшен на его сумму

Рассмотрим несколько ситуаций.

Ситуация 1. Вычет меньше дохода

Сумма вашего вычета — 120 000 руб.

В таком случае ваш годовой доход, облагаемый налогом, составит:600 000 руб. (зарплата за год) — 120 000 руб. (вычет) = 480 000 руб. (облагаемый доход)

С него должен быть удержан налог в размере:480 000 руб. (облагаемый доход) х 13% = 62 400 руб.

Однако, с вас уже удержали 78 000 руб. Предприятие, которое платило за вас налог рассчитывало ваш доход без учета вычета. Следовательно налог был переплачен. И часть от его суммы вы вправе вернуть из бюджета «живыми» деньгами.

Эта часть составит:78 000 руб. (уже удержанный налог) — 62 400 руб. (налог, который нужно удержать) = 15 600 руб. (налог, который можно вернуть)

Ситуация 2. Вычет равен доходу

Сумма вычета — 600 000 руб.

В таком случае ваш годовой доход, облагаемый налогом, составит:600 000 руб. (зарплата за год) — 600 000 руб. (вычет) = 0 руб. (облагаемый доход)

Получается, что в этом году вы не должны были платить налог вообще. Следовательно государство вам обязано вернуть всю сумму удержанного с вас налога (78 000 руб.).

Ситуация 3. Вычет больше дохода

Сумма вычета — 950 000 руб.

В таком случае ваш годовой доход, облагаемый налогом, составит:600 000 руб. (зарплата за год) — 950 000 руб. (вычет) = 0 руб. (облагаемый доход)

Как и в ситуации 2 получается, что в этом году вы не должны были платить налог. Следовательно государство вам обязано вернуть опять же всю сумму налога (78 000 руб.).

———————-

Порядок оформления возврата подоходного налога

Предоставляются имущественные налоговые вычеты двумя путями:

- Через своего работодателя. В этом случае возмещение не выплачивается, а сотрудник не платит НДФЛ. Таким образом, происходит увеличение заработной платы. Данный способ целесообразно использовать, когда жилье приобретено в начале года и, чтобы не ждать возмещения, можно оперативно получить подтверждение из ИФНС о наличии вычета, предоставить его в бухгалтерию и на определенное время прекратить платить НДФЛ.

- Через ИФНС после предоставления всех документов и завершения проверки. В этом случае, в конце финансового года из бюджета будет произведено перечисление сразу всей положенной суммы компенсации на реквизиты, которые заявитель укажет в предоставленных формах. Такой способ целесообразен при желании получить единовременно крупную сумму и направить ее на гашение ипотеки или приобретение предметов интерьера или бытовой техники.

Итак, размер налогового вычета определяется исходя из суммы уплаченного заявителем НДФЛ и стоимости квартиры. После того, как произведен расчет, следует собрать определенный пакет документов и направить в ИФНС. Затем останется только дождаться перечисления денежных средств на счет в банке.

https://youtube.com/watch?v=miawHj2dkKc

Частые вопросы

Какие существуют сроки давности для получения?

Бытует распространенная точка зрения, что имущественный вычет допустимо получать, подав соответствующие документы в ФНС не позднее, чем по истечении трех лет после приобретения жилья. Это не так.

Трехлетний срок давности установлен только для социальных вычетов.

У многих граждан возникают неверные ассоциации. Они полагают, что эта норма универсальна для всех типов вычетов, включая имущественные, для которых никаких ограничений по времени законом не определено.

Какие есть виды имущественных вычетов?

Имущественный налоговый вычет — один из многих, которые гарантированы законами РФ. Рассмотрим, о какого рода выплатах может идти речь.

В соответствии с Налоговым кодексом России, гражданам страны, наряду с имущественным налоговым вычетом, гарантируются стандартный и социальный типы выплат. Рассмотрим вкратце сущность каждого из них.

Стандартный вычет — фиксированная сумма, которая возвращается из налоговых платежей (либо не удерживается в процессе их исчисления), производимых следующими категориями граждан:

- инвалиды ВОВ и других военных конфликтов;

- участники ликвидации последствий аварии в Чернобыле;

- герои СССР и РФ; – инвалиды детства 1 и 2 группы;

- родители;

- граждане, доход которых в течение года не превысил 40 тыс. руб.

Суммы каждого из вычетов разнятся. Нюанс в том, что они не могут выплачиваться одновременно. Если человек имеет право на получение нескольких стандартных вычетов, выплачивается больший по сумме.

Социальных вычетов на самом деле несколько. Основные его разновидности — за обучение, приобретение лекарств, а также благотворительность. Формула исчисления каждого из них одинакова. Возврату подлежит 13% от расходов, но выплачено (возвращено из бюджета) будет не более 13 тыс. руб. в общей сложности.

Жильё для ребёнка: получение налогового вычета

Последний пункт предыдущего абзаца имеет оговорку. Граждане России имеют право приобретать жилплощадь для своих детей, и при этом не теряют права на вычет. Часто родители тратят собственные средства, чтобы в будущем ребёнок имел отдельную жилплощадь. Потому именно они вступают в право на получение налогового вычета вместо ребёнка. Наследник, являющийся долевым или полным собственником, автоматически передаёт право на получения вычета родителям, его согласие для этого не нужно.

Финансируя покупку жилья ребёнку, вы не теряете право на вычет

Взрослый человек вправе подать декларацию на возврат налога как со своей доли в жилплощади, так и с доли несовершеннолетнего. Родители получают возможность увеличить свою долю выплат за счёт «детской». После совершеннолетия ребёнок, который имеет долю в квартире, или является собственником жилья, за которое его родители вернули вычет, в будущем не теряет права самостоятельно получить 13% от стоимости недвижимости, собственником которой он станет.

Документы для оформления

Чтобы получить налоговый вычет, необходимо подготовить список документов.

Обучение

Для оформления необходимо оплатить обучение и собрать документы:

- оригиналы и копии паспорта и идентификационный код;

- свидетельство о рождении ребенка (если оплачивается его обучение);

- свидетельство о браке (при оплате обучения мужа или жены);

- квитанцию из учебного учреждения об оплате услуг;

- справку о периоде обучения;

- договор с учреждением о том, что они имеют право на предоставление платных услуг;

- справку о доходах Ф 3;

- заполненную декларацию о доходах и имуществе.

Важно!

Список документов, подтверждающий право на получение налоговой скидки, необходимо хранить в течение 3 лет.

Покупка недвижимости

Перед обращением в фискальную службу следует собрать список документов:

- квитанция из банка об оплаченных %, отдельно по телу кредита и процентах;

- ксерокопия договора с графиком погашения;

- копия договора об ипотеке;

- копия договора купли-продажи недвижимости;

- скан техпаспорта на жилой объект;

- оригиналы и ксерокопии паспорта и налогового кода.

Лечение

Для получения налоговой скидки необходимо собрать документы:

- копия договора с клиникой о предоставлении лечебных услуг, он должен быть оформлен на пациента или на его родственника первой линии;

- копия паспорта и идентификационного кода лица, которое оплачивало лечение;

- копия чеков из клиники с обязательным назначением платежа;

- копия акта выполненных работ из клиники;

- справка о доходах Ф 3 с указанием суммы уплаченного налога за отчетный год;

- банковские реквизиты для получения денег;

- декларация о доходах и имуществе;

- заявление на получение налогового вычета.

Дополнительно необходимо предоставить справку об инвалидности и выписку из истории болезни.

Важно!

Если не указать реквизиты для получения суммы возврата налога, по умолчанию для перевода платежа будет создан счет в Ощадбанке.

Страхование

Для оформления подоходного налога за страхование жизни нужны документы:

- оригиналы паспорта и идентификационного кода;

- ксерокопия страхового полиса;

- справка о доходах Ф 3, где указана общая сумма заработной платы, ежемесячные налоги и объем социального взноса;

- сканы квитанций об уплате страховых взносов;

- если документы подаются на возврат налога за страхование родственника, необходимо свидетельство о рождении или заключении брака;

- заполненная на сайте фискальной службы декларация о доходах и расходах за отчетный год;

- заявление с указанием реквизитов для получения компенсации.

Ремонт

Для возврата НДС за ремонт владелец недвижимости должен подготовить список документов:

- копии паспорта и налогового кода;

- заполненное заявление, скачанное с официального сайта налоговой службы;

- заверенные чеки на ремонт, договора с подрядчиками, кассовые ордера на оказание услуг;

- заверенное свидетельство о праве собственности на жилье;

- справку с работы Ф 3 о доходах и налогах за предыдущий год;

- передаточный акт помещения;

- банковские реквизиты для получения средств.

Установка ГБО

Для получения средств по возврату потраченных налогов при оборудовании транспортного средства ГБО, необходимо заполнить налоговую декларацию и приложить к ней список документов:

- сертификат соответствия переоборудованного транспортного средства;

- документы, подтверждающие расходы на установку ГБО;

- техпаспорт на автомобиль.

Какую сумму можно вернуть?

При приобретении жилья и наличии официальной заработной платы можно получить налоговый вычет:

- до 260 тысяч руб (13 % от 2 миллионов рублей основного налогового вычета) при приобретении квартиры/комнаты/дома за свои деньги либо полученные из иных источников;

- до 390 тысяч руб (13 % от 3 миллионов рублей вычета по ипотечным процентам) в виде возврата уплаченного НДФЛ.

Оставшаяся неиспользованная сумма налоговой льготы переходит на следующий год. Срока давности для подачи заявления на вычет по ипотеке в законодательстве нет, однако, полагается лишь возврат НДФЛ, уплаченный в последние 3 года.

Я рекомендую оформление вычетов (основного и процентного) попеременно. Тогда, не использованные по льготе средства, будут переходить на следующие налоговые периоды. Это и позволит вернуть НДФЛ в наиболее полном объеме

Спасибо за внимание, всегда ваш Максимальный доход!

Стандартный налоговый вычет на детей налогоплательщика

Родители ребенка, на обеспечении которых он находится, имеют право ежемесячно получать стандартный налоговый вычет по НДФЛ (вычет на детей).

Налоговый вычет позволяет уменьшить доход, облагаемый НДФЛ по ставке 13% (за исключением доходов от долевого участия в организации), на определенную сумму.

То есть НДФЛ будет заплачен с меньшей суммы.

Чтобы воспользоваться вычетом, родители должны иметь статус налогового резидента и доходы, которые облагаются НДФЛ по ставке 13%, например, получать заработную плату (п. 3 ст. 210, пп. 4 п. 1 ст. 218 НК РФ).

На детей какого возраста предоставляется стандартный налоговый вычет

Стандартный вычет предоставляется на каждого ребенка (пп. 4 п. 1 ст. 218 НК РФ):

— до 18 лет;

— с 18 до 24 лет, учащегося очно в РФ либо за рубежом (школьника, студента, курсанта, интерна, аспиранта, ординатора), в т.ч. при платном обучении.

Кому предоставляется стандартный налоговый вычет

Вычет по НДФЛ на ребенка можно предоставить работнику (в т.ч. по ГПД и внешнему совместителю), который:

-

является налоговым резидентом РФ;

-

имеет на обеспечении ребенка;

-

подал вам заявление о предоставлении вычета.

Размер стандартных налоговых вычетов

Размер вычета зависит от того, на какого по счету ребенка он предоставляется (пп. 4 п. 1 ст. 218 НК РФ).

Очередность рождения детей определяется по датам рождения.

При этом учитываются и те дети, вычет на которых не предоставляется, например, потому, что ребенку исполнилось 18 лет и он не учится очно.

|

На кого предоставлен вычет |

Размер вычета (руб.) |

|

На первого или второго ребенка |

1 400 |

|

На третьего и каждого следующего ребенка |

3 000 |

Размер вычета на ребенка-инвалида зависит от того, кому предоставляется вычет, и суммируется с вычетом, зависящим от очередности рождения ребенка.

|

Кому предоставлен вычет |

Размер вычета (руб.) |

|

|

На первого или второго ребенка |

На третьего и каждого следующего ребенка |

|

|

Родителю, его супруге (супругу), усыновителю |

13 400 (12 000 + 1 400) |

15 000 (12 000 + 3 000) |

|

Опекуну, попечителю, приемному родителю, его супруге (супругу) |

7 400 (6 000 + 1 400) |

9 000 (6 000 + 3 000) |

Таким образом, налоговый вычет предоставляется на каждого ребенка в размере, который зависит от количества детей в семье, а именно:

1 400 руб. – на первого ребенка;

1 400 руб. – на второго ребенка;

3 000 руб. – на третьего и каждого последующего ребенка.

12 000 руб. – на ребенка-инвалида для родителя, супруга (супруги) родителя, усыновителя и 6 000 руб. для опекуна, попечителя, приемного родителя, супруга (супруги) приемного родителя, вне зависимости от очередности рождения такого ребенка.

Предоставление стандартного налогового вычета в двойном размере

Вычет на ребенка в двойном размере предоставляется (пп. 4 п. 1 ст. 218 НК РФ):

-

единственному родителю (в том числе приемному), усыновителю, опекуну, попечителю;

-

родителю (в том числе приемному), когда второй приемный родитель отказался от вычета.

Ограничения по предоставлению стандартного налогового вычета

При предоставлении вычета учитываются (абз. 11, 16, 17 пп. 4 п. 1 ст. 218 НК РФ):

1. Размер дохода родителя: вычет предоставляется ежемесячно до тех пор, пока доход (зарплата) родителя, исчисленный с начала года, не достигнет 350 000 руб. С месяца, в котором доход превысит эту сумму, вычет не предоставляется.

2. Возраст ребенка: по общему правилу можно получать вычет на детей в возрасте до 18 лет включительно. Однако срок получения вычета продлевается до достижения ребенком 24 лет, если он является учащимся очной формы обучения, студентом, аспирантом, ординатором или интерном.

Пример.

Организация-налоговый агент выплатила налогоплательщику, являющемуся налоговым резидентом РФ, следующие доходы:

-

заработную плату по 40 000 руб. в следующие месяцы январь — июль и октябрь — декабрь;

-

в августе: заработную плату — 25 000 руб. и пособие по временной нетрудоспособности – 5 000 руб.;

-

в сентябре: заработную плату – 5 000 руб., отпускные выплаты — 25 000 руб.

Работнику положены стандартные налоговые вычеты на двоих детей в размере 1400 руб. на первого ребенка и 1400 руб. – на второго ребенка.

Начиная с месяца, в котором указанный доход превысил 350 000 руб., налоговый вычет не применяется (в нашем примере стандартные налоговые вычеты применяются по сентябрь месяц включительно).

Таким образом, работник за 2017 г. получит стандартный вычет на первого ребенка в размере 12 600 руб. (1400 руб. x 9 мес.) и на второго – 12 600 руб. (1400 руб. x 8 мес.).

Общая сумма дохода за год составит 460 000 руб. (40 000 руб. x 10 мес. + 25 000 + 5 000 + 5 000 + 25 000).

Налоговая база равна 434 800 руб. (460 000 — 12 600 — 12 600).

Сумма налога исчисленная составит 56 524 руб. (434 800 руб. x 13%).

Суть

Возврат подоходного налога при покупке машины б/у позволяет экономить на налоговых платежах. Если автомобиль был в собственности дольше 3 лет, владелец освобождается от уплаты НДФЛ. С 2010 года такие сделки не подлежат обязательному декларированию в налоговой.

Если возраст авто меньше 3 лет, собственник должен уплатить сбор по ставке 13 %. Эту сумму можно уменьшить максимум на 250 тыс. руб. В этом и заключается возврат подоходного налога при покупке машины. Чтобы не платить сбор, автовладельцы уменьшают стоимость ТС. При продаже нескольких объектов в течение одного года вычет применяется один на все имущество, а не на каждый объект по-отдельности. Если собственность находилась во владении менее 36 месяцев, физлицо должно предоставить декларацию до 30.04 следующего года, а до 15 июня уплатить налог.

Еще на этапе покупке авто владельцу стоит задуматься над вопросом о том, собирается ли он его в будущем продавать. Если да, то необходимо сохранить все документы, подтверждающие сумму покупки (счет, договор на покупку, расписку продавца о получении денег). Если ТС ввозится из-за границы, то нужно все документы о сделке заверить у нотариуса, а также сохранить квитанцию об оплате пошлины.

Какими бывают вычеты?

-

Стандартные налоговые вычеты

Это вычеты для особых категорий людей («чернобыльцы», инвалиды с детства, родственники погибших военнослужащих) и вычет на детей.

-

Социальные налоговые вычеты

Этот вид вычета можно получить, если вы тратите деньги на обучение, лечение, благотворительность, а также на добровольное пенсионное страхование и страхование жизни сроком от 5 лет.

-

Вычет по индивидуальным инвестиционным счетам (ИИС)

ИИС — счета для операций с ценными бумагами, которые дают возможность получить налоговый вычет: платить меньше налога или вернуть уже уплаченный налог.

-

Имущественный налоговый вычет

Вы имеете право получить налоговый вычет за купленное жилье, в том числе и в ипотеку. Вычет также распространяется на покупку или строительство дома, покупку земли и ремонт квартиры в новостройке. Еще один вид имущественного вычета — вычет на расходы по ипотечным процентам.