Недвижимость на вторичном рынке в совкомбанке

Содержание:

Кросс-курс 10 Долларов (США) к другим валютам

Как погасить займ

Своевременное погашение займа – обязательное условие для успешного сотрудничества с компанией. Если деньги заемщик не торопится отдавать, то его будут ждать

Оплатить Cмарт Кредит онлайн долг можно через личный кабинет. Платеж проводят с банковской карты, через электронные кошельки, с банковских счетов и другими способами. При досрочном погашении проценты пересчитываются, и переплата уменьшается.

Погасить заем в ЛК можно за 5 шагов:

- Выполнить вход в сервис, указав данные своего телефона и пароль.

- Ознакомиться с информацией о сумме задолженности.

- Перейти к разделу «Оплата/Погашение займа».

- Выбрать способ внесения платежа (например, банковская карта).

- Ввести сумму и следовать подсказкам системы для совершения платежа.

При оплате с банковской карты потребуется указать ее реквизиты и код из SMS. Для оплаты через онлайн-кошельки, терминалы, салоны связи выставляется счет или код платежа. При внесении денег в счет оплаты займа через систему Contact предварительно формировать платежные реквизиты не требуется.

В личном кабинете поддерживается оплата займа следующими способами:

- Банковской картой. Деньги приходят в режиме онлайн, вся оплата проходит в ЛК.

- Интернет-банк. В ЛК формируют счет и оплачивают его в онлайн-банке, деньги приходят моментально.

- Салоны связи. Оплату принимают в Евросети – Связном, зачисление денег – моментально, максимальная сумма платежа – 15 тыс. р. за 1 раз.

- Яндекс.Деньги. Счет выставляют в ЛК и оплачивают в кошельке, деньги приходят моментально, максимальная сумма платежа – 15 тыс. р. за 1 операцию.

- КИВИ-кошелек. Счет в ЛК формируют на сумму до 15 тыс. р. за 1 раз, оплату проводят в кошельке. Деньги приходят сразу.

Если отправить платеж по банковским реквизитам компании, в т. ч. через онлайн-кошельки, то он зачисляется до 3 дней.

При возникновении непредвиденных ситуаций и невозможности оплатить долг полностью в ЛК доступно продление срока займа. Услуга бесплатна, но требуется погасить проценты уже начисленные на текущую дату. Они могут быть оплачены с карты или любым другим доступным способом.

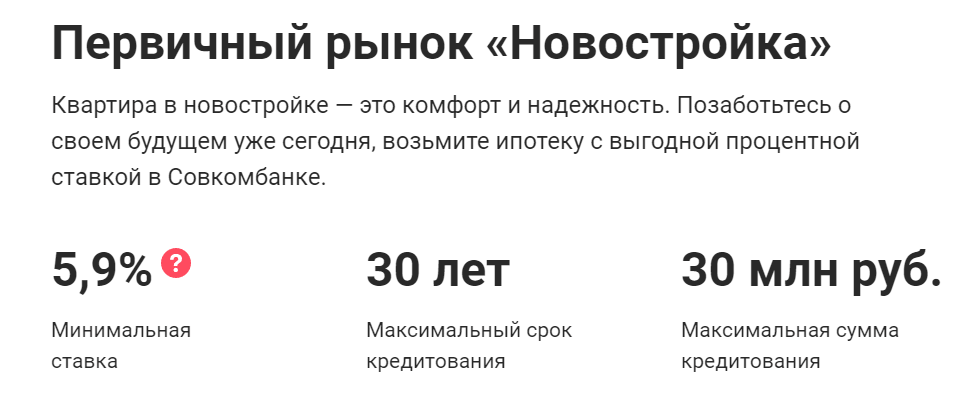

Ипотека для первичного рынка “Новостройка”

Первым рассмотрим ипотечное предложение для новостроек.

- Размер кредита: 300 000 – 30 000 000 рублей

- Максимальный возраст заёмщика – 85 лет

- Срок кредита: от 1 года до 30 лет

- Минимальная ставка – 5,9%

- Валюты, в которых предоставляется кредит – Российский рубль (RUB)

Описание общих условий по ипотеке новостроек: Общие условия.pdf

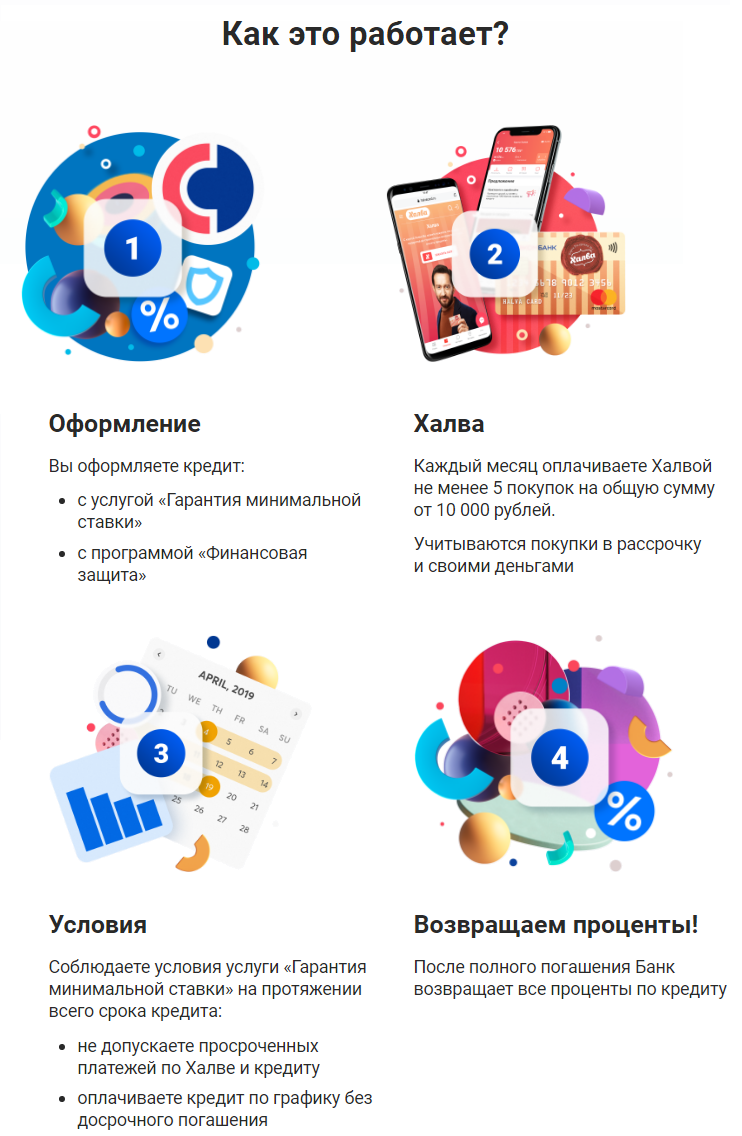

Гарантия отличной ставки

Воспользуйтесь возможностью пересчитать Ваш кредит по более выгодному проценту: подключите программу «Гарантия Отличной Ставки»1. С программой «Гарантия Отличной Ставки» возможен пересчет процентов от 5,9% (7,9% для вторички) годовых. Программа доступна для владельцев Карты рассрочки Халва.

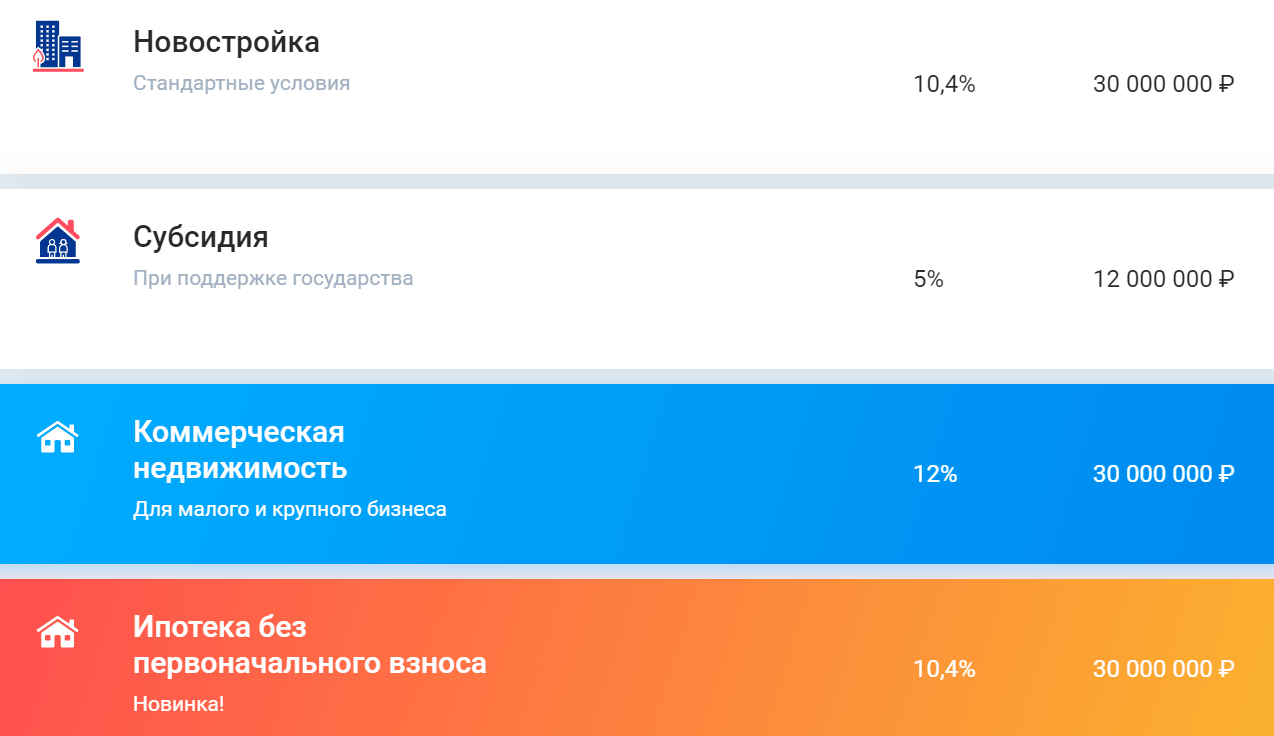

Программа ипотеки для новостроек включает в себя 3 вида:

- Новостройка. Стандартные условия для физических лиц и ИП.

- Субсидия. Программа субсидирования при поддержке государства.

- Коммерческая недвижимость. Эта программа предназначена для малого и крупного бизнеса.

Новостройка

*Воспользуйтесь возможностью пересчитать Ваш кредит по более выгодному проценту:• подключите программу «Гарантия Отличной Ставки»1. С программой «Гарантия Отличной Ставки» возможен пересчет процентов от 7,9% годовых. Программа доступна для владельцев карт рассрочки Халва.

1 Стоимость услуги – 2,9% от суммы кредита. Условия: срок действия услуги – 3 года; наличие Фин. защиты, отсутствие просрочек и частичного/полного досрочного погашения кредита во всем периоде действия услуги, а также совершено ежемесячно не менее одной покупки по Карте рассрочки Халва. Пересчет процентов – в конце срока действия услуги, разница уплаченных и рассчитанных процентов возвращается на счет.

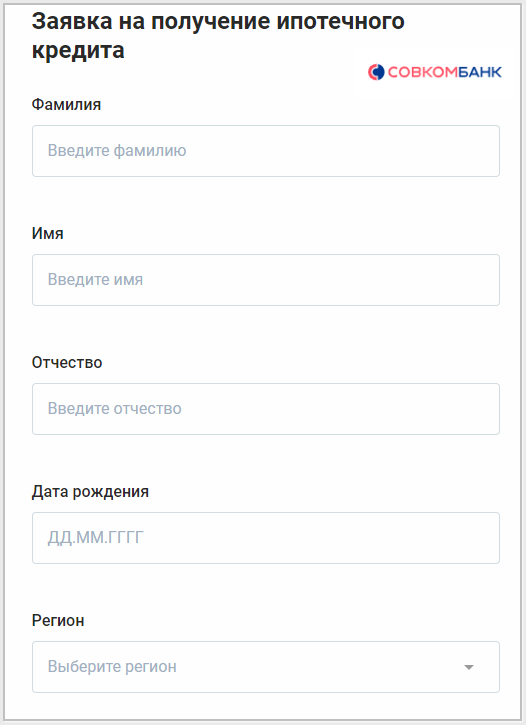

Список документов для подачи кредитной заявки:

- Анкета-заявление

- Копия всех страниц паспорта

- Копия трудовой книжки, заверенная работодателем

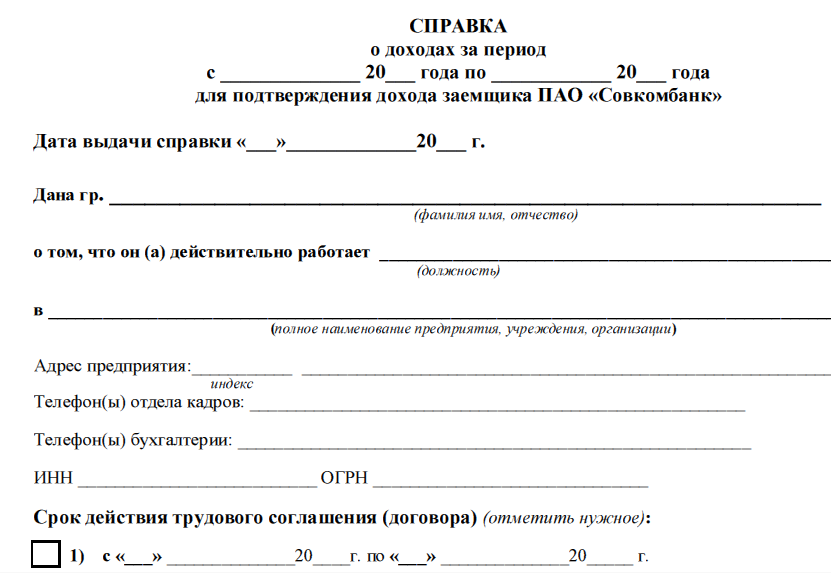

- Справка о доходах

- Второй документ*

*СНИЛС, ИНН, водительское удостоверение, удостоверение военнослужащего, военный билет, заграничный паспорт, пенсионное удостоверение

Как видите, документов требуется не много. И стаж работы на вашем последнем месте должен быть всего более 3-х месяцев.

По программе можно иметь до 4-х созаемщиков. Совкомбанк осуществит безопасный платеж для вас и застройщика (эскроу для долевого участия на этапе строительства или безналичный перевод для построенного жилья по реквизитам). Сделка проходит электронную регистрацию.

Скачать Справку о доходах по форме Совкомбанк

Скачать полностью:

Шаблон кредитного договора ПДКП, ЖСК

Скачать полностью:

Важно знать:

- Минимальная процентная ставка зависит от первоначального взноса. Назначается также при условии страхования жизни и здоровья заемщика. Отказ от него может добавить до 3 п.п. к назначенной ставке.

- Совкомбанк не выдает ипотеку на приобретение частного дома.

- Рефинансировать ипотеку, взятую в других банках или оформленную в Совкомбанке, нельзя.

Также потребуются бумаги непосредственно на приобретаемую недвижимость:

- Договор участия в строительстве, преддоговор и др.

- Акты и документы о внесении взносов, акт взаиморасчетов и др

- Отчет эксперта об оценке имущества

- Выписка из ЕГРН

- Техпаспорт, поэтажный план или технические характеристики помещения.

Документы

Для оформления ипотечного кредита Совкомбанка, необходимо представить следующие документы:

- личный паспорт, подтверждающий наличие российского гражданства и постоянной регистрации на территории страны;

- второе удостоверение личности, по желанию клиента это может быть военный билет, загранпаспорт, права, СНИЛ или ИНН;

- справка о доходах (по форме банка или 2-НДФЛ);

- трудовая книжка или трудовой договор (копия каждой страницы должна быть заверена печатью и подписью работодателя).

Также, в зависимости от статуса заявителя, могут потребоваться:

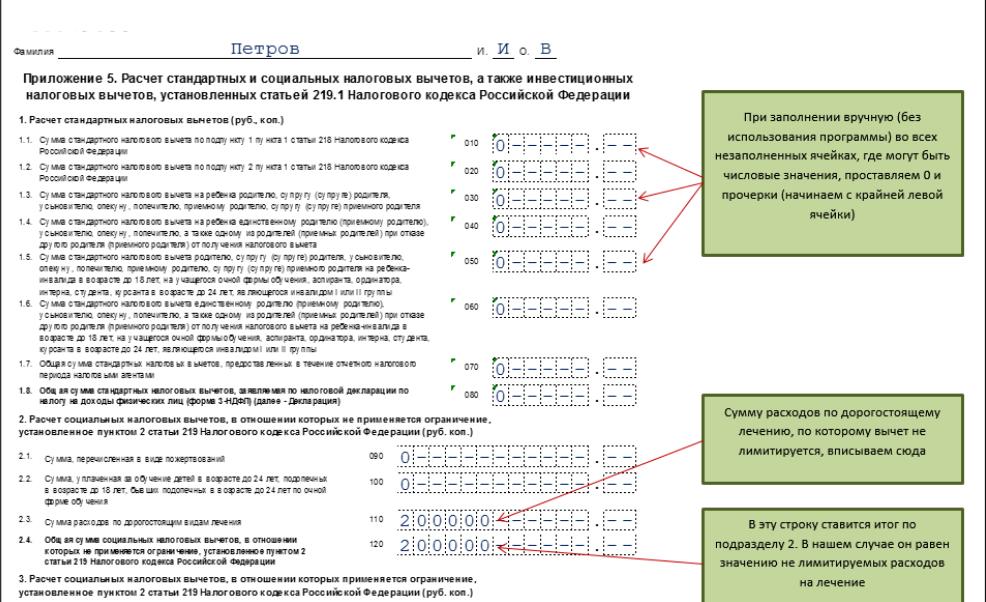

- 3-НДФЛ;

- 4-НДФЛ;

- налоговая декларация за последний отчетный период;

- патент;

- договоры с клиентами, подтверждающие ведение бизнеса.

Также свои документы должен представить продавец недвижимости. Если это физическое лицо, от него потребуется:

- личный паспорт;

- водительские права либо справка от нарколога и психолога (срок действия не больше 3-х месяцев);

- документы о семейном положении: нотариально заверенное удостоверение о том, что на момент оформления договора купли-продажи в браке не состоит либо согласие супруга на сделку, удостоверенное нотариусом.

При наличии брачного контракта, необходимо представить его оригинал, а также справку от нотариуса о том, что он не был изменен или аннулирован.

Если продавец является юридическим лицом, банк потребует:

- личный паспорт руководителя организации и его представителя;

- учредительные документы;

- ИНН и ОГРН;

- образцы подписей и печатей, заверенные обслуживающим банком;

- справка о балансе на момент заключения договора;

- справка о размерах сделки;

- доверенность на представителя руководителя, который выступает участником соглашения.

Помимо документов продавца, независимо от его статуса, необходимо также представить документацию на приобретаемую недвижимость. Совкомбанк потребует:

- выписку из ЕГРН;

- документальное основание возникновения права на продаваемое имущество (договор купли-продажи/мены/дарения и т.д.);

- справку о зарегистрированных лицах (выписка из домовой книги);

- справку об отсутствии задолженности по оплате коммунальных услуг;

В зависимости от конкретной ситуации, кредитор оставляет за собой право затребовать дополнительные документы от участников сделки либо на объект недвижимости.

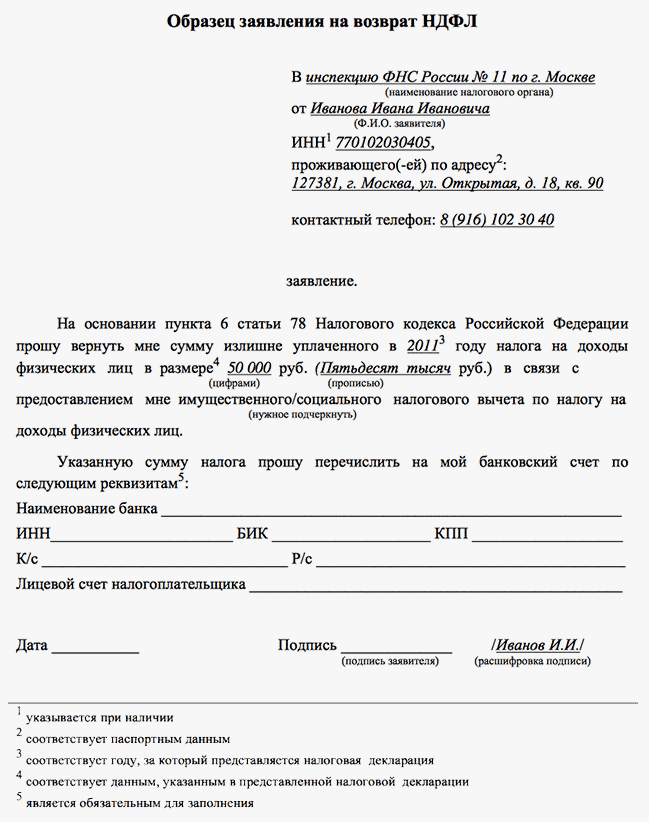

Особенности компенсации

Если родитель платит за посещение малышом детского садика, он одновременно имеет право на налоговый вычет за учебу. Между данными видами компенсации существуют различия по сумме, способу оформления и получения:

- Вычет за обучение ребенка оформляется не после проведения оплаты, а через год после осуществления выплат.

- Заявление подается в налоговую, а не по месту занятости.

- Если гражданин не оформил документы сразу после наступления соответствующего права, выплата производится единовременно.

Стандартная льгота оформляется на папу и маму сразу, а социальный налоговый вычет по расходам на обучение – исключительно на одного. Возможно оформление на мать, даже если оплатой учебы занимался отец.

Важно! В последнем варианте потребуется согласие второго родителя.

Многих граждан интересует вопрос, как получить налоговый вычет за обучение на заочных отделениях. Правила предоставления компенсации затрат едины для очного формата обучения, заочного или вечернего. Это касается и возраста: в ситуации оплаты налога, льгота полагается в любом возрасте.

Возврат социального налогового вычета на обучение возможен до совершеннолетия сыновей и дочерей. Если обучение дочери либо сына происходит в очном формате, государство обязуется возмещать средства до 24 лет. Такой же подход действует в отношении людей под бывшей опекой для опекунов, оплачивающих образовательные услуги.

Вернуть подоходный налог за обучение возможно за полный срок, в течение которого предоставлялись услуги учебным заведением. Это касается и академического отпуска. До исполнения выпускнику 24 лет льгота полагается до конца месяца. Если учащийся достигнет указанного возраста в пределах года, она действует до конца года.

Документы, необходимые для налогового вычета за обучение следует подавать после окончания года, в пределах которого выполнялись выплаты. Если услугами образовательного учреждения пользовались несколько лет, заявление можно подать на протяжении этих лет несколько раз либо однократно за весь период.

Важно! Если плательщик в силу каких-то причин не смог сразу заявить о праве на возврат, на это отводится еще 3 года после внесения платы за прохождение учебы в институте, ином учреждении. В таком варианте обязательно предоставить чеки.

Из чего складывается доход по ИСЖ?

Практически все страховые компании предлагают полисы ИСЖ с защитой капитала. Это значит, что при любой ситуации на фондовом рынке клиент сможет полностью вернуть все вложенные деньги в конце действия полиса. Другими словами, дохода можно и не получить, но и с убытками покупатель полиса не столкнется.

Надежда вложила 200 000 рублей на 5 лет в полис ИСЖ с защитой капитала. Если за это время на рынке ценных бумаг произойдут какие-то кризисы или страховая компания просто неудачно выберет активы, вместо дохода инвестиции принесут убытки. Тогда Надежда получит назад свои 200 000 рублей и ничего не заработает.

Часть стоимости полиса идет на расходы самой страховой компании и на выплату комиссии агенту, который продал полис. Вас обязаны предупредить, какую именно долю они заберут себе. Например, банк-агент может получить 10–15% взноса, а страховая — примерно 5%. Эти расходы сильно снижают доходность полиса.

Небольшой процент от стоимости полиса ИСЖ (как правило, около 1%) страховщик направляет в резерв. Из этого резерва компания выплачивает возмещение, например, в случае травмы или смерти клиента.

Из 200 000 рублей, которые внесла Надежда, 19% сразу же ушло на оплату комиссий банка и страховой компании, 1% отправили в резерв на страхование от несчастного случая. Таким образом на инвестиции направят: 200 000 × (100% — 19% — 1%) = 160 000 рублей.

Чтобы сохранить сумму внесенных взносов при любых обстоятельствах на фондовом рынке, страховщики делят вложения на две части: гарантийную и инвестиционную. В договоре ИСЖ должно быть прописано, в какой пропорции они соотносятся.

Гарантийную часть страховщик вкладывает в надежные финансовые инструменты с фиксированным процентом — во вклады, государственные облигации, а также в корпоративные облигации ведущих российских компаний. За 3–5 лет действия полиса эти инструменты приносят доход, который позволит страховщику вернуть человеку не меньше той суммы, которую он внес.

Инвестиционную часть страховая компания направляет в более рискованные, но и потенциально более прибыльные инструменты — российские и иностранные акции и облигации, валюту и биржевые фонды, фьючерсы и опционы. Они способны принести дополнительный доход — и долю от этого дохода страховая компания начислит владельцу полиса.

Доля инвестдохода, которую получит владелец полиса, называется коэффициентом участия. Чем выше коэффициент участия, тем больше потенциальная выгода покупателя ИСЖ.

Как правило, владелец полиса вправе сам выбрать инвестиционную программу. Эта программа может быть связана с определенной отраслью (например, металлургией), инструментами (скажем, иностранными облигациями) или страной (предположим, акциями американских IT-компаний). Размер коэффициента участия нередко сильно различается в зависимости от программы ИСЖ.

Из денег Надежды 100 000 рублей страховая компания сделала гарантийной частью, а 60 000 рублей направила на высокорисковые инвестиции. Клиентка выбрала инвестиционную программу с коэффициентом участия 90%.

В течение 5 лет на фондовом рынке была благоприятная ситуация и средняя доходность вложений составила 10% годовых. Прибыль от инвестиционной части за весь срок полиса оказалась равна 36 631 рублю. И Надежда получила итоговую выплату в размере: 200 000 + 36 631 × 90% = 232 968 рублей.

Правда, высокорисковая инвестиционная часть может принести не доход, а убытки. Тогда владелец полиса ничего не заработает, а страховая компания покроет его минус за счет дохода от вложений гарантийной части.

Точно оценить будущий доход по полису невозможно, но стоит выяснить доходность разных инвестиционных программ в прошлом и провести хотя бы приблизительные вычисления.

Доход Надежды по полису ИСЖ составил 32 968 рублей за пять лет. Примерно столько же она получила бы, если бы положила 200 000 рублей в банк под 3% годовых с ежегодной капитализацией процентов (то есть доход за год добавлялся бы к сумме вклада и на него тоже начислялись проценты).

Когда будете выбирать, во что вложить деньги, оцените не только потенциальную доходность, но и другие факторы. Например, выясните, на каких условиях вы вправе расторгнуть договор ИСЖ до его окончания.

Что такое «Инвестиционное Страхование Жизни»?

В последнее время банки активно продвигают Инвестиционное Страхование Жизни. При этом сотрудники учреждений зачастую обещают вкладчиком высокий доход, однако ни слова не упоминается, что весь смысл такого вложения заключается именно в инвестициях. А, как всем известно, инвестиции – это риск. Ведь никто и никогда не может предугадать, сколько, например, будут стоить акции той или иной компании завтра.

Инвестиционное страхование жизни – это зачисление вкладчиком денежных средств на счет страховой компании на оговоренный промежуток времени, при этом предполагается, что клиент сможет получить возможный инвестиционный доход после окончания срока действия страхового полиса.

Срок действия полиса, как и процентная ставка, в различных компаниях могут быть разными. Все зависит от конкретного предложения. Однако как показывает практика, время действия договора ограничивается как минимум тремя годами. При этом на усмотрение клиента остается вопрос о сумме вложения, о том будет ли она внесена целиком, либо частями. Причем дата очередного внесения средств так же должна прописываться в документе.

В свою очередь финансовое учреждение берет на себя обязательство, что после истечения срока действия полиса все вложенные средства вернутся клиенту в полном объеме с причитающимся ему инвестиционным доходом. При этом клиент должен понимать, что он может оказаться как в плюсе, так и в минусе.

Не стоит забывать, что сумма полученных процентов целиком зависит от инвестиционной деятельности выбранной страховой компании. В случае если такая работа не принесла организации должного результата, то и доходов у вкладчиков может и не быть. Но если работа компании была грамотно построена, то первоначальный взнос клиента может увеличиться как минимум на 15% в год.

Объектами страхования выступают жизнь и здоровье вкладчика. На тот период пока будет действовать полис, его владелец финансово защищен от любых рисков. Будь то смерть, болезнь или несчастный случай. При этом стоимость страховки целиком и полностью зависит от того, сколько моментов в нее включено.