Страхование кредита

Содержание:

- 3.Как правильно застраховать кредит — 5 простых шагов

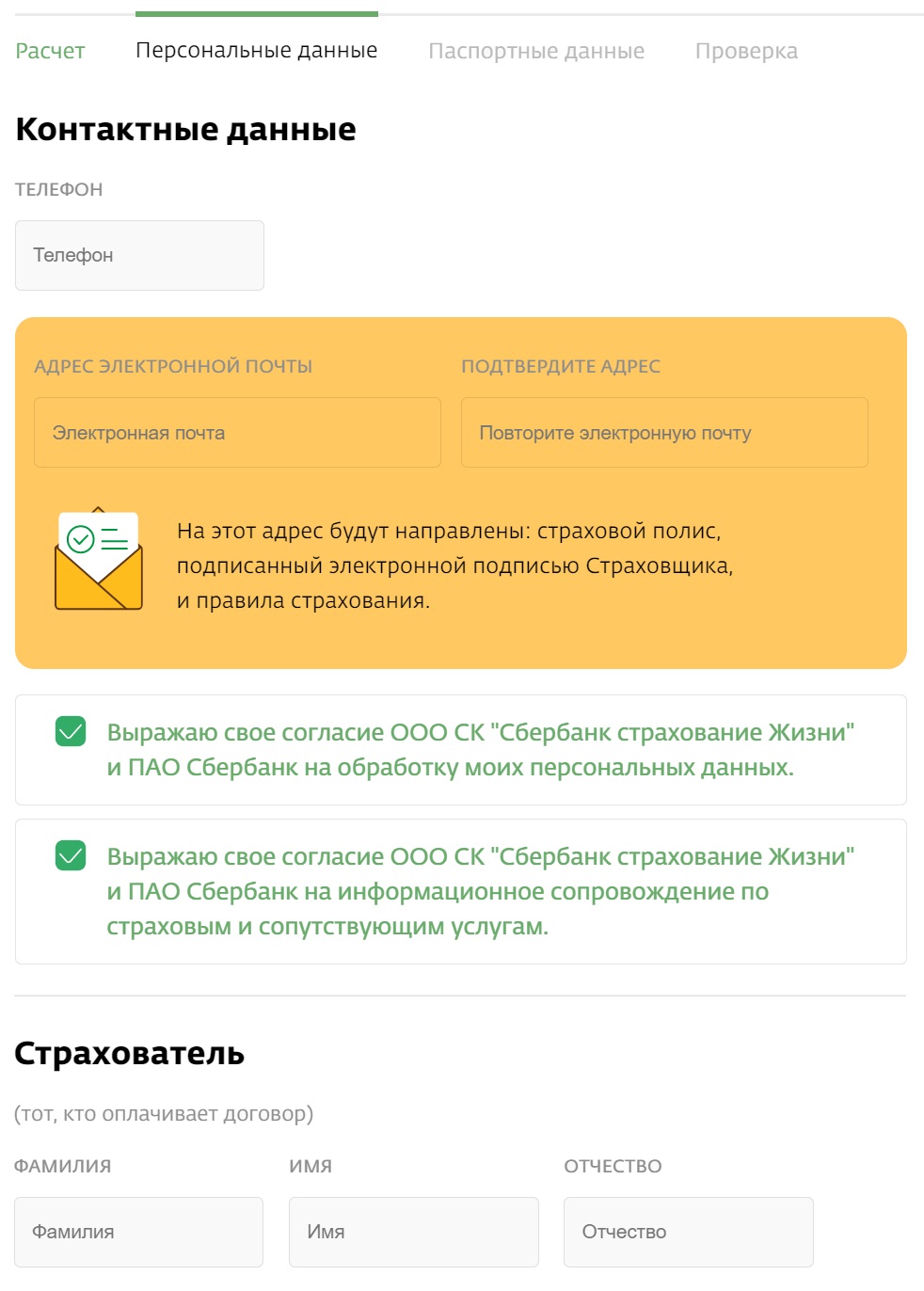

- Порядок оформления

- Отзывы о вкладах в банке «Ренессанс Кредит»

- Что представляет собой страховка по кредиту

- Как отказаться от страховки?

- Особенности страхования жизни и здоровья

- Имеют ли право банки навязывать услуги при взятии ссуды?

- Что такое страховка по кредиту?

- Коробочное страхование – достоинства нового типа

- Как отказаться от страховки?

- Советы заемщику при кредитовании

3.Как правильно застраховать кредит — 5 простых шагов

Конечно, никто не хочет увеличивать процент кредита страховкой. Но, как мы уже выяснили, есть обязательные виды страхования кредита и добровольные, граничащие с непременными. В любом случае, чтобы не остаться без денег и квартиры, да с непогашенным кредитом, смысл в этом есть.

Теперь — пошаговая инструкция.

Шаг 1. Выбираем страховую компанию

Как правило, при заключении договора банки предлагают своих партнеров на рынке страхования. Но следует знать, что вы вправе выбрать свою компанию социальной защиты. Вспомните, где вы были застрахованы ранее? Какие плюсы и минусы вы извлекли из этого договора?

В любом случае, следует изучить различные предложения и условия. В целях привлечения клиентов страховые организации предоставляют множество льгот, бонусов или заниженные проценты выплат.

Чаще всего страховать по отдельности каждый риск дороже, чем заключить комплексный договор, включающий все выбранные риски.

Шаг 2. Выбираем программу страхования

Чаще всего банки предлагают комплексные программы страхования, включающие необходимые и добровольные риски.

Преимущества таких программ:

- страхование оформляется одновременно с кредитом;

- возможность оплаты страховки в рассрочку;

- нет необходимости предоставлять дополнительные документы;

- оформление в одном месте (экономия времени).

Минус в том, что у банка свой список страховых партнеров. И если вы хотите заключить договор со сторонней страховой компанией, о плюсах можно будет забыть.

Шаг 3. Изучаем условия договора

При заключении договора различаем страхование по отдельным рискам и спектральным программам защиты.

Если вы получаете защиту по отдельным страховым случаям, как правило это обязательные услуги, от которых отказаться нельзя ни при каких условиях.

Комплексные программы включают в себя обязательные кредитные риски и добровольные. На деле вам предложат выбрать, какие из добровольных рисков вы хотите включить в комплект к необходимым

Здесь обязательно нужно уделить внимание всем пунктам, при которых вы получите возмещение от страховой компании. При необходимости исключить или дополнить список случаев страхования

Шаг 4. Собираем необходимые документы

На этом этапе все просто. Если вы решились взять кредит, то для страховки понадобятся документы, уже задействованные на данный момент. Банк может попросить какие-то дополнительные справки, характеризующие заемщика.

При страховке кредита юридического лица требуется обязательный полный пакет документов.

Шаг 5. Заключаем договор

Подписывая договор, нужно быть твердо убежденным, что вам понятны все пункты. При необходимости посоветуйтесь с юристом, выясните дополнительно тонкости наступления страхового случая. Заранее выясните, какие справки и документы вы должны будете предоставить.

Заемщику необходимо знать следующее:

- страховая сумма может увеличить кредит до 10%;

- ежемесячные взносы включают в себя и страховую премию;

- при возникновении страхового случая выплаты могут покрыть 90% суммы кредита.

И, наконец, существуют договоры, заключающиеся однократно и на весь период кредита. Они прекращают свое действие в тот момент, когда кредит погашен. А есть договора, которые ежегодно продлеваются. Особенно это касается договоров с обязательными видами страхования: если вы забудете продлить договор, банк может потребовать уплаты всей суммы кредита единовременно.

Смотрим видео по теме статьи.

Порядок оформления

Абсолютно каждый кредитный продукт сопровождается страховкой. Поэтому о размерах страховых платежей сотрудник банка обязан уведомить потенциального клиента еще на этапе консультирования, чтобы он смог рассчитать свои расходы во время оформления.

Потенциальному заемщику следует учесть, что страховку ему оплачивать придется ежегодно вплоть до момента полного погашения кредита.

Платеж, который делает заемщик в пользу страховой компании, называется страховая премия. Он рассчитывается путем умножения страховой суммы на страховой тариф. Поэтому, чем больше размер последнего, тем существенней расходы заемщика.

Страховая сумма – это страховое покрытие, на которое может рассчитывать клиент в случае наступления неблагоприятных событий, предусмотренных страховым договором. С одной стороны хорошо, когда страховая сумма большая, но с другой – должнику придется нести больше расходов.

Размер страховой суммы зависит от:

- рыночной стоимости залога;

- остатка задолженности по кредиту и процентной ставки.

Учитывая постепенное погашение задолженности перед банком, заемщику следует ориентироваться на то, что страховая премия ежегодно будет уменьшаться.

Также заемщику следует знать, что заключить договор страхования можно не с каждой компанией. Перед подписанием кредитного договора ему дадут перечень страховщиков, которые аккредитованы банком, и среди них он сможет выбрать любого.

Хотя в последнее время некоторые банки начали предоставлять возможность своим потенциальным клиентам заключать договора с «чужими» компаниями. Однако последние перед подписанием должны обязательно пройти процедуру аккредитации в банке-кредиторе, которая, кстати, длиться не один день, а не менее недели. Поэтому редко кто соглашается так долго ждать. Большинство клиентов идут на уступки и подписывают договора с уже аккредитованными компаниями.

Договоры страхования подписываются вместе с кредитным соглашением в помещении банка. Так что заемщику обычно никуда дополнительно идти не нужно.

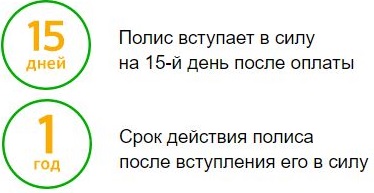

Действовать страховка начинает со следующего дня после оплаты страховой премии. Обычно срок действия договора составляет один год, но есть кредитные программы (касается потребительских кредитов), где страховой платеж платится сразу за весь период.

Если у клиента недостаточно денег, чтобы внести страховку, банки могут предложить увеличить кредит на сумму страхового платежа. Это, с одной стороны хорошо, – кредит становиться доступней, но с другой, размер задолженности увеличивается, что в конечном итоге повышает сумму начисленных процентов и совокупную переплату.

Отзывы о вкладах в банке «Ренессанс Кредит»

Что представляет собой страховка по кредиту

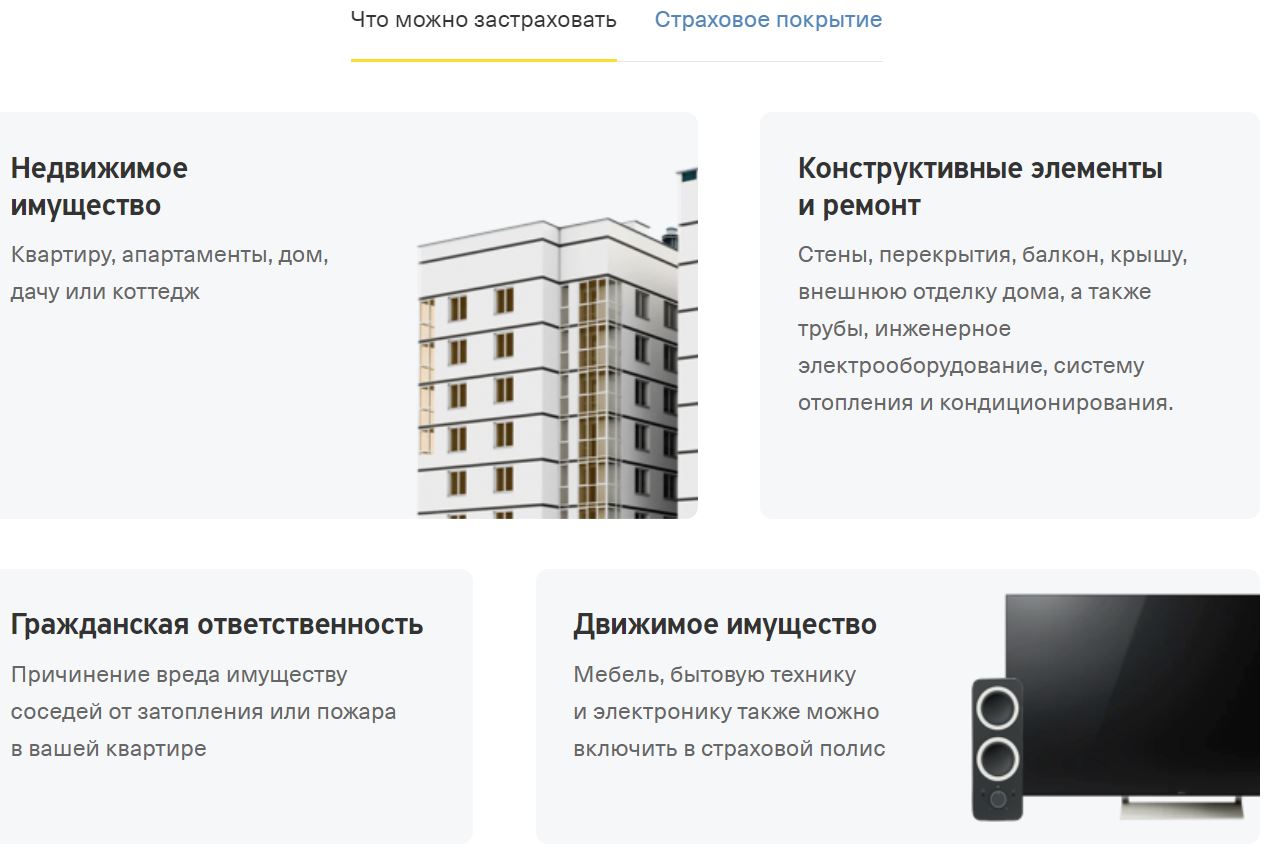

Банки активно предлагают страховые программы для своих заемщиков, делая условия кредитования без страховки менее выгодными. Кредитные продукты, которые сегодня выдаются банками гражданам, могут сопровождать следующие страховые продукты:

- Программа страхования жизни и здоровья (страхует на случай смерти или утраты дееспособности).

- Страхование объекта залога (страхует от рисков случайной гибели недвижимости или автотранспорта).

- Финансовая защита (при утрате работы страхователем и невозможности продолжать погашение кредита страхования компания продолжит вносить за него платежи).

- Другие виды защиты (например, страхование кредитного счета от несанкционированного доступа или защита телефона от кражи и пр.).

Согласно действующему законодательству, обязательному страхованию подлежит только объект залога по кредиту на случай его гибели. Таким образом, если лицо оформило ипотеку, автокредит или кредит под залог недвижимости, то оно обязано застраховать залог и не вправе отказаться от участия в страховой программе.

Так, об обязательном страховании квартиры или иной недвижимости по ипотеке сказано в ст. 31 ФЗ-102 «Об ипотеке». Но если, например, при ипотеке, помимо страхования квартиры, заемщик оформил страховой полис на случай утраты им дееспособности, то последний договор он может расторгнуть на законных основаниях.

Есть еще одна причина, когда страховая компания может на законном основании отказать в расторжении договора: когда на момент обращения наступили события, имеющие признаки страхового случая, или наступил страховой случай.

Оказаться от страховки по кредиту и потребовать возврата части или полной суммы страховой премии заемщик может в следующих случаях:

- В период действия «периода охлаждения», установленный Центробанком. Смысл данного указания состоит в том, что заемщики могут отказаться от страховки в течение определенного времени в упрощенном порядке без уточнения причины такого отказа.

- При досрочном погашении кредита с пересчетом страховой премии.

- В любое время, если заемщик сможет доказать, что страховка была ему навязана, а также если банковский сотрудник указал на обязательность ее оформления, хотя это не предусмотрено по закону.

Для защиты своих интересов заемщики могут опираться на ст. 16 Закона «О защите прав потребителей». Здесь сказано о том, что организации не вправе предлагать одни услуги при условии покупки другой (иными словами – навязывать страховку).

«Период охлаждения» по страховым продуктам установлен указанием Банка России от 2017 года №4500-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования». Первоначально этот период составлял 7 дней, но последние указания Центробанка расширили его до 14 дней (речь идет о рабочих днях).

Надо отметить, что это минимальный срок для беспрепятственного возврата страховки, который гарантируется государством. Банки и страховые компании могут устанавливать расширенные страховые рамки.

Когда 14 дней с момента подписания договора истекли, заемщик имеет право вернуть страховку только при условии, что он сможет доказать тот факт, что она была ему навязана.

Данное указание Центробанка не распространяется на ряд специфичных страховых продуктов (например, на добровольное медицинское страхования иностранных граждан и лиц без гражданства), а также на страховку КАСКО в рамках автокредита и на программы имущественного страхования по ипотеке.

Обычно причина для расторжения страхового договора заключается в желании заемщика получить назад свои деньги. В этом случае будут действовать такие правила:

- Если страховой договор еще не начал действовать (заявление подано в «период охлаждения») или был признан ничтожным, то вернуть должны 100% страховой премии.

- При досрочном погашении кредита страховая компания удерживает часть страховых взносов пропорционально тому сроку, который прошел с даты начала до даты окончания действия договора страхования.

Действующие программы страхования можно разделить на индивидуальные и коллективные. Страховку можно вернуть в том и другом случае, но при коллективном страховании у заемщиков могут возникнуть объективные сложности с возвратом уплаченной страховой премии.

При коллективном страховании договор подписывается не между страховой и клиентом, а между банком и заемщиком. В этом и состоит основная проблема для клиента. Дело в том, что большая часть суммы, которая уплачивается по договорам коллективного страхования, представляет собой комиссию банку за подключение к страховой программе. Такая комиссия порой достигает 90% от страховой суммы, уплаченной заемщиком.

Как отказаться от страховки?

Рассмотрим прикладной пример. Вы обратились в банк ВТБ за кредитом на покупку автомобиля. Ставка – 7.9% годовых, но она действительна только в том случае, если вы заключите договор на страхование жизни. В случае отказа от заключения страхования, вам могут отказать в кредите или предложить куда более высокую годовую ставку. Изучив все условия договора, вы понимаете, что кредит вам необходим. Условия кредита следующие:

| Срок кредита | 3 года |

|---|---|

| Сумма кредита | 1 000 000 рублей |

| Годовая процентная ставка | 7,9% |

| Страхование жизни | 62 400 рублей |

| Дата заключения договора | 01.12.2016 |

Получается, что страховка увеличивает ваш кредит на 6,24%, то есть примерно на 2% в год. Это превращает реальную ставку по кредиту из 7,9% примерно в 9,9% годовых. Согласно кредитному договору, вашим страховщиком является ВТБ Страхование, аффилированная структура для банка ВТБ. Предположим, что банк одобрил вам кредит и вы подписали договор в четверг 1 декабря.

Начиная с этой даты у вас есть 14 дней, в течение которых вы можете отказаться от навязанного страхования жизни. Получается, что до 17 декабря (включительно) вы можете отправить заявление на отказ в банк. 14 рабочих дней начинают считаться с рабочего дня, следующего за днем подписания договора. Для отказа от страховки вам требуется предоставить в банк:

- Заявление об отказе от договора;

- Копию договора;

- Чек или другой документ, который подтверждает уплату страховой премии;

- Ксерокопию паспорта страхователя;

Вы можете вручить документы лично, но для этого вам придется посетить офис страховщика. Документы можно отправить почтой, но обязательно заказным письмом с описью вложения. Первый способ лучше, так как вы получите обратно большую часть страховой премии, за вычетом тех дней, когда страховка действовала. Срок действия страховки прекращается, когда страховщик получает ваше заявление. После того, как вы предоставите в страховую компанию все документы, в течение 10 рабочих дней на ваш счет поступит компенсация.

Особенности страхования жизни и здоровья

Банки, выдающие кредиты, любыми способами стараются максимально снизить риски невозврата заемных средств. Одним из таких способов является страхование жизни заемщика при получении займа. Обязательно ли вам брать страховку? Нет, это добровольная услуга, которая носит рекомендательный характер.

Банки, выдающие кредиты, любыми способами стараются максимально снизить риски невозврата заемных средств. Одним из таких способов является страхование жизни заемщика при получении займа. Обязательно ли вам брать страховку? Нет, это добровольная услуга, которая носит рекомендательный характер.

Страхование жизни в процессе оформления потребительского кредита осуществляют специализированные компании. Они берут на себя определенные обязательства в случае образования страхового случая, т. е. полностью или частично погашают задолженность по кредиту вместо заемщика. Неоспоримым плюсом такой услуги является обеспечение финансовой защиты от непредвиденных обстоятельств, которые могут оказать существенное влияние на выполнение долговых обязательств заемщиком.

При оформлении услуги клиент получает следующие преимущества:

- Обеспечивается выплата кредита в случае форс-мажоров.

- Снижается процентная ставка по займу.

- Доступны большая сумма и максимально продолжительный период действия кредита.

Банк, в свою очередь, максимально снижает риски невозврата средств в случае утраты заемщиком работы, причинения вреда его здоровью и т. д.

Услуга страхования чаще всего оформляется в банке. Можно самостоятельно застраховать свою жизнь и здоровье, но это довольно трудоемкий процесс. Клиенту понадобятся не только документы с работы, но и справки о состоянии здоровья. В этом случае необходимо пройти соответствующий медосмотр. Компания может сама отказать заемщику в предоставлении страховки, если его работа или образ жизни связаны с определенным риском.

Имеют ли право банки навязывать услуги при взятии ссуды?

В

Менеджер использует уловки, речевые обороты, усиливающие впечатление сказанного. Клиент, решив перестраховаться, часто соглашается на все условия кредитования.

Однако, кредитные организации, в соответствии со ст. 5 Федеральным Законом “О банках и банковской деятельности” не имеют права заниматься страховой деятельностью.

Решением Президиума Федеральной антимонопольной службы от 05.09.2012 № 8-26/4 «О страховании при заключении кредитного договора» было принято, что банки не имеют права принуждать заемщиков страховать жизнь и здоровье.

Также и в Законе № 2300-I “О защите прав потребителей” от 7 февраля 1992 г. в статье 16 говорится о том, что поставщику услуг запрещено приобретение одних услуг другими.

То есть требование о страховке при кредите не законно, за исключением обязательных страховок.

Требование к обязательным страховкам установлено статьей 935 ГК РФ.

С точки зрения закона, есть только два вида обязательного страхования при кредите:

- Страхование залога при ипотеке – конструктива квартиры.

- Страхование залога при автокредите – КАСКО.

Обязанность страховать стены при ипотеке обусловлена ст.31 «Закона об ипотеке (залоге недвижимости)» от 16.07.1998 № 102-ФЗ.

Совершенно все остальные виды страхования добровольны, что гарантируется Законом “О потребительском кредите (займе)” N353-ФЗ и Главой 48 ГК РФ.

Заемщика убеждают застраховаться, но не обязывают. Сразу оговорим страхи: занесут в черный список, в дальнейшем не дадут кредит.

Откажут ли в займе при отказе?

Тысячи, если не миллионы, граждан имеют кредиты без страховок. Опыт большинства показывает, что наличие или отказ от страховки никак не влияет на решение о выдаче займа.

И если выбирать между: получить прибыль с клиента только в виде процентов или отказать из-за отсутствия страховки и не заиметь ничего, банк всегда выберет заработать. Не только заемщикам нужны банки, но и банкам заемщики.

Больше не дадут?

Если просрочек не было – дадут еще как. В банке кредитных историй нет сведений о наличии или отсутствии страховки при кредите, а тем уж о том, возвращал клиент страховку после оформления или нет.

Более того, многие делятся сообщениями о том, что, после одобрения одного банка, сразу получают предложения по почте или звонки от других. А уж после погашения долга, предложения сыпятся как грибы после дождя.

Поэтому не стоит слепо доверять менеджеру банка, он намерено может вводить в заблуждение.

Особенности потребительских кредитов и карт

Заметим, что обязательными страховками являются только защита залога. Если кредит берется с оформлением недвижимости в залог, банк имеет право требовать его защиты.

Но все кредиты, не подразумевающие оформления залога – потребительский наличными или оформления карты – не требуют оформления страховки. Никакой!

Закон №353-ФЗ “О потребительском кредите (займе)”, не регламентирует возврат страховки, но указывает на добровольную основу таких взаимоотношений.

Страхование от несчастного случая, жизни и здоровья или от потери работы – все только добровольно.

Право выбора компании за потребителем

Рассматривая вопрос законности навязывания банком услуг страхования, важно упомянуть о праве выбора, которое банк обязан предоставить заемщику

Мало того, что почти все виды страховок добровольные, так еще и при страховании обязательных видов банк ограничен в требованиях.

Нельзя требовать оформить страхование в определенной компании, или даже в аккредитованной компании.

По закону, банк обязан предоставить право выбора заемщику, что регламентировано статьей 421 ГК РФ – право потребителя на свободу заключения договора.

Что такое страховка по кредиту?

Некоторые ошибочно полагают, что договор страхования, который предлагается клиенту при выдаче кредита, страхует самого заемщика от несчастных случаев, потери трудоспособности, инвалидности и т.д.

На самом же деле – это не что иное, как гарантия получения выданных в долг средств обратно.

Если страховой договор подписан, банк вернёт себе кредитные средства даже если заёмщик:

- потеряет работу или трудоспособность;

- лишится имущества в силу форс-мажорных обстоятельств;

- получит инвалидность и т.д.

Проще говоря, финансово-кредитная организация (ФКО) получит долг обратно, если её клиент утратит возможность погашать его самостоятельно. В этом случае обязательства заёмщика возлагаются на страховщика. Страховая компания обязуется выплачивать банку средства до полного погашения долга, либо на тот период, пока кредитозаёмщик испытывает финансовые трудности и не может вносить платежи.

Коробочное страхование – достоинства нового типа

Новая услуга предполагает фиксированный набор рисков и ставок. Это шаблон, согласно которому заемщик предоставляет исключительно паспортные данные, остальные сведения не имеют значения.

Такой тип полиса появился не более 5 лет назад и обладает определенными достоинствами:

- оптимальное соотношение стоимости и рисков;

- невысокая цена, обычно обходится дешевле, чем классическое предложение;

- не затрачивается время на обсуждение особенностей, проверку;

- небольшой пакет документов.

Мы рассказали об особенностях, плюсах и минусах страхования, выбор всегда остается за клиентом.

Как отказаться от страховки?

Кредитование без страховки приводит к ужесточению общих условий выдачи средств. К таковым относится снижение суммы, повышение процентов (в некоторых случаях до 70-80% годовых), дополнительная подача справок. Оформление кредита со страховым оговором с дальнейшим отказом после получения денег имеет собственные нюансы: кредитор вправе изменять условия в процессе погашения без дополнительного уведомления заемщика.

Отказ от полиса страхования при получении кредита

Банковская практика предполагает выдачу средств в кредит с применением штрафных санкций при отказе от полиса. Просчитав варианты, заемщик сможет убедиться в выгодах отказа от страхования даже при условии увеличения ставки. В среднем страховка увеличивает годовой процент на 2-3 пункта. При отказе ставка поднимается примерно на тот же уровень.

Чтобы услуга страхования кредита не стала обременительным фактором, выполните следующие действия:

- заполните заявление об отказе;

- приложите копию договора;

- предоставьте квитанцию (чек, выписку) о переводе денег в счет полиса;

- сделайте копию паспорта.

В этом случае заемщикам не нужно обращаться к страховщику за возмещением после получения денег. Банковский сотрудник обязан уведомить об условиях выдачи кредита с учетом отказа клиента.

Отказ от страховки после получения кредита

Возврат страховки по кредиту инициируется на следующий день после оформления займа (за исключением автомобильных и ипотечных договоров). Подача заявления страховщику происходит в произвольной форме с приложенными копиями банковских и личных документов. Возможна отправка почтовыми службами (с описью).

Важно! Некоторые страховые компании и банковские служащие намеренно затягивают прием и рассмотрение документов по возмещению премии, пока не закончится период охлаждения. Поторопите сотрудников – закон предусматривает 3-дневный срок для официального ответа на заявление.. Дополнительно заемщик передает договор страхования по кредиту, расчетный счет или номер банковской карты, куда в течение 7-10 рабочих дней должна быть возвращена вся сумма по страховке

Дополнительно заемщик передает договор страхования по кредиту, расчетный счет или номер банковской карты, куда в течение 7-10 рабочих дней должна быть возвращена вся сумма по страховке.

Отказ от страховки при досрочном закрытии кредита

Если ли право у банка не возвращать страховые выплаты при досрочном внесении средств по кредитным обязательствам? Здесь снова заемщиков может ждать «подводный камень» в виде коллективной страховки. В противном случае финансовое учреждение не может препятствовать возврату выплат по полису при досрочном закрытии долга.

Отказ от страховки кредита уменьшит сумму ежемесячного платежа, но увеличит общий долг из-за повышения процентов. С другой стороны, деятельность страховщиков регулируется Роспотребнадзором, куда заемщики вправе подавать жалобы на неправомерные действия в отношении страховых договоров.

Отказ от страховки в судебном порядке

Как отказаться от страховки, если компания намеренно затягивает сроки рассмотрения заявления? Действительно, сложно доказать принудительное заключение договора страхования, если на документ добровольный и стоит подпись заемщика.

Верховный суд указывает на то, что такие судебные споры – процесс затяжной. Кроме того, в некоторых регионах небольшие банковские банки работают без подобных договоров по кредитам или не отягчают ставки при отказах. Чтобы отказ от страховки кредита не принес нежелательных последствий в виде штрафных санкций, внушительной переплаты по повышенной ставке, заранее уточняйте условия и детали.

Важно! Изначально жалоба подается в Роспотребнадзор. При невозможности рассмотрения конкретного случая дело передается в суд.

Советы заемщику при кредитовании

При возможности досрочно погасить кредит, страховой взнос не обязателен. Страховой договор подписывается на полный период кредитования, оплачивается один раз в год. Как итог, при досрочном погашении долга страховка останется, а взносы по ней клиенту могут и не вернуть. Однако, при досрочном погашении кредита клиент страховой компании вправе расторгнуть страховой договор, предварительно в письменной форме направив уведомление страховщику.

В случае продления погашения кредита, если вы считаете, что страховка для вас обязательна, договор со страховой компанией нужно пролонгировать. С этой целью к основному документу оформляется дополнительный акт. Если не выполнить эти условия, страховая компания может отказать в возмещении средств, поскольку при не продленном договоре страховки нет оснований для выплаты компенсации.

Ценовая и конкурентная политика страховых компаний может кардинально отличаться в зависимости от банков, предлагающих кредиты. По этой причине не стоит безотлагательно соглашаться на, выдаваемые банком за обязательные, условия страховки

Важно изучить партнеров кредитора, ознакомиться с другими вариантами страховщиков, и в конце принять решение по поводу страховой компании.

Если вы считаете желательным или обязательным условием для себя оформление страховки, имейте ввиду, вы можете выбрать и не аккредитованную в банке страховую компанию. Но можете лишиться бонусов, предлагаемых банком на условия по страховке кредита от партнеров.

При взятии кредита, ознакомьтесь с условиями страхования

Главное, знать, за какие страховые случаи обязательно заплатят. Рекомендуется заблаговременно определить список документов, которые послужат доказательством наступления страхового случая. Не стоит стесняться использовать помощь квалифицированных специалистов. Образец страхового соглашения определенной компании можно найти на официальном портале страховой компании.

Страхование кредитов подразделяется на две группы: обязательное и добровольное. Все случаи добровольного страхования клиент выбирает самостоятельно

При оформлении кредита важно знать свои права в отношении страховки, а также грамотно подходить к выбору компании для сотрудничества по страховке