Как долго можно ездить без полиса осаго после покупки машины?

Содержание:

- Что нужно знать при покупке подержанного автомобиля?

- Расположение на карте

- Варианты решения проблемы со страховкой после продажи авто

- Стоимость ОСАГО в страховых компаниях:

- Как выбрать надежную страховую компанию

- Что будет, если я не оформлю ОСАГО вовремя

- Когда страховать автомобиль после покупки?

- Страховка при купле продаже автомобиля, возврат и переоформление

- Страховка при генеральной доверенности и при купле-продаже

- Как происходит?

- Кредитная необеспеченность.

- Инфраструктура рядом

- Рулим с кайфом

- Отсутствие страхового полиса ОСАГО

- Сколько стоит оформить полис ОСАГО

- Прочие организации

- Нюансы

- Процесс переоформление на нового владельца

- Лучший курс продажи евро

- Что поддается регулированию

- Законодательство

Что нужно знать при покупке подержанного автомобиля?

Покупка подержанного автотранспорта — одна из самых распространённых сегодня процедур.

Не у всех есть возможность приобрести новую машину с салона, а на вторичном рынке можно найти неплохой вариант, как по стоимости, так и по характеристикам авто (пробег, марка и пр.).

Большое преимущество такой покупки заключается в том, что не придётся оплачивать услуги салона.

Вместе с тем покупка автомобиля с рук – дело хлопотное, особенно для тех, кто впервые это делает. Такая сделка несёт определённый риск для покупателя.

Итак, как правильно купить с рук автомобиль и не «проколоться»? На что нужно обратить внимание?

Расположение на карте

Варианты решения проблемы со страховкой после продажи авто

Итак, после продажи автомобиля у вас на руках остался полис ОСАГО. В сущности, он вам не нужен, так как нет машины. Что с ним делать?

Существует только три варианта решения вопроса:

- Расторгнуть договор со страховой компанией.

- Расторгнуть договор с возвратом оставшейся денежной суммы.

- Переоформить страховку на нового владельца (внести его данные в полис).

Выбор варианта зависит от вас, и ситуации, в которой вы находитесь.

Расторжение договора

Обычно в страховом договоре есть пункт о том, что сразу после продажи машины договор прекращает свое действие. Вы можете и не сообщать страховщику об этом, но только в том случае, если ваша страховка уже практически отработала свой срок: нет смысла терять время на расторжение договора с истекающим сроком – он перестанет действовать автоматически.

Если же вы купили полис ОСАГО недавно, а его срок годности рассчитан на 12 месяцев, то процедура расторжении договора имеет смысл. По закону, договор страхования в случае продажи авто расторгается автоматически, а неиспользованные средства (страховка стоит немало) должны вернуться старому владельцу машины на счет. И для того, чтобы вернуть деньги, вам необходимо максимально быстро подготовить документы (паспорт и договор купли/продажи авто) и обратиться к страховщику.

Дата составления заявления денег будет считаться точкой отсчета по неиспользованному сроку страховки. Поэтому, как только продадите машину, сразу же отправляйтесь к страховщику и пишите заявление о расторжении договора.

Расторжение договора с возвратом денег по ОСАГО

Поскольку обязательное страхование стоит недешево, эти деньги после продажи машины лучше вернуть. Чем больше дней остается до окончания срока действия страховки, тем выше должна быть сумма возврата. То есть, быстрее обратитесь в страховую компанию с документами – быстрее получите деньги назад, и сумма будет больше.

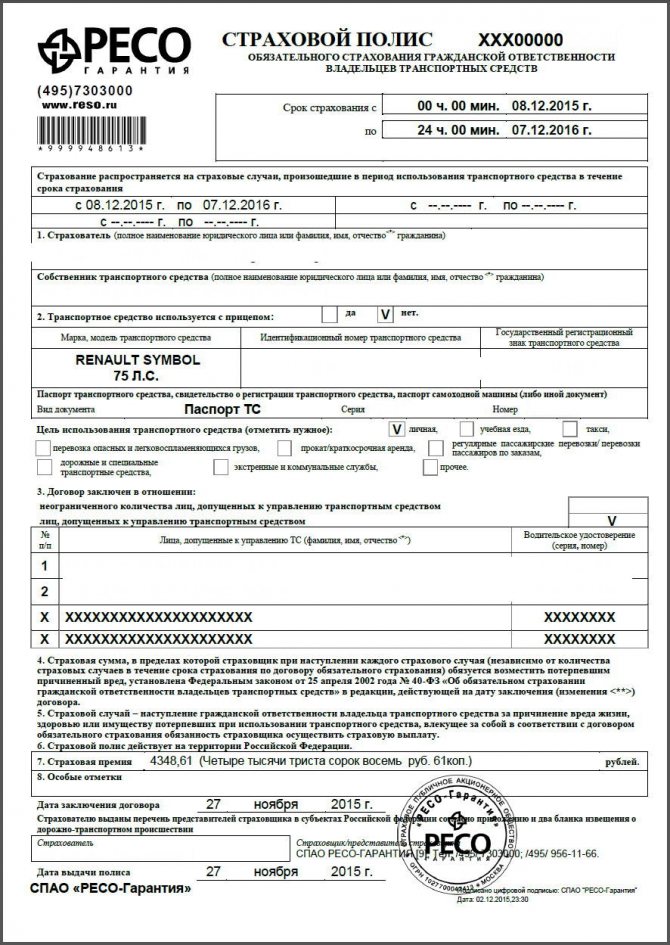

В этом случае страховщик может затребовать от вас следующий пакет:

- гражданский паспорт;

- оригинал действующего страхового полиса;

- копию документа подтверждающего изменение владельца машины (договор купли/продажи);

- копию ПТС с внесенным именем нового владельца авто;

- квитанцию об уплате страхового взноса.

Если страховая компания возвращает деньги за страховку автовладельцам только безналом, понадобится предоставить номер банковского счета.

На возврат денег по аннулированному договору автострахования у страховщика есть 14 дней с момента регистрации заявления о возврате средств (наличные средства можно получить быстрее).

Если в течение двух недель на ваш счет не поступит платеж, вы можете написать жалобу для начала директору страховой компании, затем в РСА (Российский союз автостраховщиков) и прокуратуру, а позже – в суд. Хотя страховщики обычно соблюдают свои обязательства, так как их невыполнение может привести к потере лицензии.

С договорами КАСКО ситуация сложнее: в договоре может быть заранее прописан отказ владельца полиса от возврата средств при продаже машины, а при расчете страховщик может позволить себе некоторые удержания из суммы. Зато полис добровольного страхования можно продать новому владельцу автомобиля, и его переоформление существенно проще, чем по ОСАГО.

Внесение в страховку нового водителя

Этот способ расставания с полисом ОСАГО имеет свои преимущества, но достаточно сложен, а процедура несколько громоздкая. Вам понадобится:

- убедить нового владельца автомобиля, что ему выгоднее переоформить вашу страховку на себя, чем покупать новый полис ОСАГО;

- явиться вдвоем в офис страховщика для получения согласия на переоформление;

- представить сотрудникам компании пакет документов и правильно составить заявление;

- пройти процедуру переоформления.

В пакет обязательных документов для переоформления ОСАГО на нового владельца (внесение его данных в страховку) входит: оригинал страхового договора, договор купли/продажи авто, паспорта продавца и покупателя, ПТС авто. Заявление составляется на месте.

Учтите, что в некоторых страховых компаниях вам могут отказать в переоформлении, так как не практикуют такую услугу.

Кроме того, если ваш полис имеет большой срок действия, а вы после продажи старой машины быстро купили новое авто, можно также переоформить ОСАГО на новое транспортное средство. В этом случае понадобятся только ваши документы, документы на новую машину и оригинал страховки.

Таким образом, вопрос о том, что делать со страховкой на машину, которую вы продали можно решить просто: если срок действие полиса практически истек, можно ничего не делать – договор будет расторгнут автоматически, а если срок действия большой, то можно расторгнуть договор и вернуть часть неиспользованной по ОСАГО стоимости полиса.

Стоимость ОСАГО в страховых компаниях:

| Компания | Цена | |

|---|---|---|

| Капитал | нажмите кнопку посчитать7908 руб Калькулятор компании | |

| Гелиос | нажмите кнопку посчитать7908 руб Калькулятор компании | |

| Согаз | нажмите кнопку посчитать8233 руб Калькулятор компании | |

| Гайде | нажмите кнопку посчитать8525 руб Калькулятор компании | |

| Аско страховая группа | нажмите кнопку посчитать8986 руб Калькулятор компании | |

| Московия | нажмите кнопку посчитать9216 руб Калькулятор компании | |

| Надежда | нажмите кнопку посчитать9216 руб Калькулятор компании | |

| Росгосстрах | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Тинькофф страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Уралсиб | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Оск | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Поволжский страховой альянс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Сибирский дом страхования | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Медэкспресс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Хоска | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Росэнерго | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Либерти | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Южуралжасо | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Наско | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Центральное страховое общество | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Энергогарант | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Эрго | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Спасские ворота | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Евроинс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Сибирский спас | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Альфа страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Югория | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Вск | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Жасо | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Макс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Ренесанс | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Ресо | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Ингосстрах | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Интач | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Зетта | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Адонис | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Астро-волга | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Баск | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Бин страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Геополис | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Гута-страхование | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Дальакфес | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Согласие | нажмите кнопку посчитать9488 руб Калькулятор компании | |

| Южурал-аско | нажмите кнопку посчитать9488 руб Калькулятор компании |

Результаты полученные на калькуляторе будут сохранены в Вашем личном кабинете.

Вы всегда сможете их посмотреть и сделать еще один расчет

Сколько будет стоить ОСАГО на следующий год

На следующий год стоимость ОСАГО составит:

| было ДТП | новая цена ОСАГО | переплата |

|---|---|---|

| без аварий | 7512 руб | |

| авария с 1 выплатой | 12257 руб | 4745 руб |

| авария с 2 выплатами | 19373 руб | 11861 руб |

| авария с 3 выплатами | 19373 руб | 11861 руб |

Из чего состоит расчет стоимости ОСАГО:

| параметр | значение | описание |

|---|---|---|

| Базовая ставка | 4118 руб | Легковые автомобили («B», «BE») |

| Территориальный коэффициент | x2 | Москва |

| Мощность двигателя | x1.2 | от 101 до 120 л.с (включительно) |

| КБМ (скидка за безаварийную езду) | x1 | Страхование впервые (класс 3, кбм 1) |

| Возраст и стаж водителей | x0.96 | |

| Срок страхования | x1 | 1 год |

| Водители | x1 | Ограниченное количество водителей |

| Итого | 7908 руб |

Как выбрать надежную страховую компанию

Те, кто впервые сталкивается со страховкой авто, теряются, какой страховой фирме отдать предпочтение и доверить свою безопасность. Специалисты рекомендуют ориентироваться на такие факторы:

- Не связывайтесь с новичками в страховом деле, даже если они предлагают низкую стоимость полиса. Такие организации пускают средства на раскрутку и пиар-бизнеса, рекламные акции, чтобы завладеть большим количеством клиентов, при этом качество предоставления страховки страдает, договоры составляют на скорую руку и являются юридически неграмотными.

- Поинтересуйтесь у агента, на какой территории действует предлагаемый полис, нет ли ограничений.

- Внимательно перечитайте каждый пункт соглашения несколько раз. Невнимательность и спешка владельца авто нередко становятся причиной невозмещения убытков при случившемся ДТП.

- Если меняете фамилию или другие реквизиты и сведения, обязательно оповестите страхового агента, он обязан отразить новые данные в договоре. Старый уже неправомочен.

- Уважающие себя страховщики всегда предлагают воспользоваться скидкой на оплату следующего периода страхования, если в течение предыдущего не было страхового случая.

- Понесенные убытки регулируются на месте, для этого не нужно ехать в головной офис, достаточно посетить филиал, в котором вы оформляли ОСАГО и переговорить с компетентным сотрудником.

Что будет, если я не оформлю ОСАГО вовремя

Перегон – наиболее распространенный вариант для легкового транспорта, он страхуется по краткосрочному КАСКО. Суть проста:

- машина едет своим ходом;

- на прицепе у другого ТС или самостоятельно с водителем перевозчика;

- все внешние упаковочные материалы снимаются, чтобы не мешать движению;

- дополнительные расходы покупателя (или продавца, здесь как стороны договорятся) – на топливо и смазочный материал.

Если остановит ГИБДД

Вам выпишут штраф 500 рублей или сделают предупреждение. Санкции зависят от лояльности гаишника

1. При нарушениях правил эксплуатации транспортного средства и управления транспортным средством соответствующего вида, предусмотренных частью 1 статьи 11.8.1, статьей 11.9, частью 1 статьи 12.3, частью 2 статьи 12.

Когда страховать автомобиль после покупки?

При продаже машины необходимо составить 3 экземпляра договора купли-продажи. Первый останется у продавца, второй — у покупателя и третий — у ГИБДД. Договор составляется в простой письменной форме без нотариального заверения. Хотя если одна из сторон настаивает на участии в сделке нотариуса, вторая сторона не может отказать. После подписания документа, новый владелец машины должен ее застраховать и зарегистрировать на свое имя.

Ездить на авто после совершения сделки по купле-продаже без разрешительных документов, в том числе страхового полиса, запрещено по закону. П 2. ст.4 закона «Об ОСАГО» указывает, что владельцу транспортного средства дается 10 дней с момента приобретения автомобиля, чтобы застраховать свою ответственность. Так как оформить ОСАГО по договору купли продажи необходимо по стандартным правилам, водитель должен осуществить регистрацию транспортного средства в ГИБДД перед покупкой страховки. Если был приобретен подержанный автомобиль, на который страховка была уже оформлена, то ее придется переоформить.

Старый собственник автомобиля может досрочно прекратить свой договор страхования и вернуть часть уплаченной премии. Он также может обратиться к страховой компании, чтобы изменить данные полиса ОСАГО, вписав туда в качестве допущенного к управлению водителя, нового собственника. Но такая процедура не позволит осуществить регистрационные действия в ГИБДД новому владельцу — ему в таком случае придется покупать полис ОСАГО и заключать страховой договор как страхователю.

Страховка при купле продаже автомобиля, возврат и переоформление

Для того чтобы получить перерасчет по договору, нужно предоставить страховщику доказательство продажи автомобиля, это может быть подписанный договор о сделке. Страховая премия должна возвращаться в течении 14 дней после того, как было подано заявление.

В принципе, старый договор можно переоформить на нового владельца машины, для этого также нужно обратиться с заявлением к страховщику. Этот вариант практикуется, если новый владелец машины договорился со старым хозяином о том, что компенсирует его убытки по страховке самостоятельно.

Для продавца хорошо внести пункт о компенсации страховки в договор. Если же продавец автомобиля хочет сразу же после продажи купить новый автомобиль, либо уже приобрел и застраховал у того же страховщика, то полис можно переоформить на этот автомобиль.

В любом случае, при продаже машины все расходы по страхованию полностью компенсируются прежнему владельцу.

Если машина приобретается по генеральной доверенности, то полис можно не переоформлять и не покупать, достаточно вписать покупателя в действующий полис.

Сейчас стало несколько труднее оформлять полис на подержанный автомобиль, теперь при покупке такой машины требуется пройти обязательный техосмотр, только после этого ее можно застраховать и зарегистрировать в ГИБДД, по старым правилам, застраховать можно было без техосмотра, а пройти его нужно было в течении месяца.

По новым правилам, достаточно рискованно соглашаться с продавцом и при покупке новой машины просто вписываться в действующий полис, так как в дальнейшем, покупателю будет труднее переоформить машину на себя.

При продаже подержанной машины для оформления ОСАГО, можно воспользоваться талоном техосмотра, если там есть VIN-номер кузова и не указано имя владельца.

Ездить на автомобиле без полиса ОСАГО запрещено в любом случае, так как автострахование является обязательным.

Решить проблему можно, если продавец перед оформлением полиса доставит автомобиль на площадку для прохождения техосмотра, доставить машину туда можно при помощи эвакуатора.

Получение полиса ОСАГО после покупки машины также не совсем легкое дело, хотя такой полис предлагают все страховщики, но относиться к выбору компании нужно серьезно, так как не все участники рынка работают честно и по закону и навязывают страхователю дополнительные услуги.

Нужно обращаться в компании, которые долго работают на рынке и имеют хорошую репутацию. Нельзя экономить на страховке, так как ее базовая стоимость всегда определяется по закону.

Стоимость страховки можно рассчитать и самому, но это достаточно трудоемко, так как имеется нюансов при ее расчете, поэтому лучше попросить в этом помоши у профессионального юриста, неработающего в той страховой компании, где вы хотите оформить полис.

Очень внимательно отнеситесь к заключению договора, в нем должны быть прописаны абсолютно все условия и основные правила страхования там не должно быть никаких двойных толкований.

Он должен быть составлен четко и понятно, чтобы не возникало конфликтных ситуаций, а если возникнут, суд мог легко разрешить.

Помимо обязательных существуют и другие виды страхования имущества для автомобилей это КАСКО.

Этот полис страхует не ответственность, а непосредственно ущерб собственному автомобилю, правда это достаточно дорогая страховка, но она весьма полезна, так как поможет компенсировать собственные расходы на восстановление машины в случае аварии.

Уже в добровольном порядке можно застраховать жизнь, тогда у человека будут застрахованы имущественные отношения, связанные с его жизнью, он заключается на срок от года.

Страховой случай по нему это смерть застрахованного, окончание договора, а также дожитие им до срока установленного для выплаты страховой суммы. Можно также застраховаться от несчастного случая или болезни, существует также добровольное медицинское и пенсионное страхование.

Эти виды страхования являются обязательными, однако если застраховаться добровольно, можно увеличить размер пенсии и получать медицинские услуги более высокого качества.

Страховка при генеральной доверенности и при купле-продаже

Генеральная доверенность — это документ, который имеет огромную юридическую силу. Для того, чтобы подробнее ознакомиться с оформлением такого документа, вам необходимо изучить статью 185-189 Гражданского законодательства. Генеральная доверенность дает право вашему представителю осуществлять любые действия в рамках современного законодательства от вашего имени. Такой документ может быть оформлен только у нотариуса и практически не имеет ограничений.

В случае, если ОСАГО был без ограничений, что в России, к сожалению, не пользуются особой популярностью, то гендоверенность не нужна. В другой ситуации, если у машины имеется не один водитель, а сразу несколько, например все члены семьи поочередно садятся за руль, то существует два варианта оформления страхового полиса.

В него могут быть вписаны все имеющиеся водители, или же наоборот, приобретается открытый страховой полис, который именуется неограниченной страховкой. А это значит, что все лица, у которых имеются права на вождение автомобиля, могут сесть за его руль. В случае, если ваш составленный полис имеет неограниченное время использования и неограниченный круг лиц, то в третьем пункте этого документа будет стоять прочерк, и необязательно перечисление лиц, которые могут управлять авто.

Также ставится галочка вместе, где указывается, кому именно управление доступно. Галочка ставится напротив неограниченного числа лиц.

К недостаткам такого полиса относят высокую цену. Но согласитесь, достоинств гораздо больше. Так, например, имея неограниченный страховой полис, за руль вашего автомобиля может сесть любой водитель. А это значит, что автоматически вы избегаете и сложных жизненных ситуаций.

- Например, если в какой-то момент водителю стало плохо, его может подвезти до дома абсолютно любой человек с правами.

- Также, такая страховка будет идеальна для передачи автомобиля во временное использование различным курьерским службам, таксопаркам и так далее.

- Если вы являетесь новичком, и впервые садитесь за руль, то оформление неограниченного полиса обойдется вам несколько дешевле, нежели чем указывая свой нулевой стаж.

- В случае, если вас остановит сотрудник ГИБДД и произойдёт лишение прав, то лица, которые имеют право управлять ТС всё же смогут пользоваться вашим автомобилем.

После внесенных изменений в законы при проверке бумаг сотрудник ДПС не просит предоставления гендоверенности.

Поэтому сегодня актуальность наличия гендоверенности ставится под вопрос. Зачем она нужна вообще, если при остановке тс ее не стоит предъявлять. Оформляться доверенность может в простой письменной форме, а это значит, что вам не нужно платить большие денежные средства за услуги нотариуса.

- В таком документе указывается наименование хозяина автомобиля, информация об автомобиле, начиная с его номера, и заканчивая информацией из ПТС.

- Также указывается информация о доверителе.

- Указываются сведения о том, какие действия возможно осуществлять с машиной.

- Устанавливается срок.

- Указывается дата.

- Ставится подпись.

Такой документ как доверенность может выдаваться собственником, но также тем, кто использует чужую машину по такому же документу именуемому гендоверенностью. Однако для того, чтобы осуществить передоверие такого тс, необходимо нотариально заверить подобную процедуру. Гендоверенность нужна в случае, если у вас имеется страховка без ограничений, однако некоторые всё же оформляют такой документ для того, чтобы обезопасить себя со всех сторон.

Полис ОСАГО при осуществлении купли-продажи переходит к продавцу. В этом случае доверенность утрачивает свою законную силу. Это происходит потому, что в деле появляется новое лицо, а значит, новый собственник. Получается, что именно это лицо теперь является обладателем автомобиля, и будет само решать, кто имеет право на управление данным транспортным средством. Геноверенность в этом случае аннулируется, однако только в ситуации, если это указано в тексте. В случае же, если гендоверенность не теряет свою законную силу, и продолжает действовать установленный срок, она больше не распространяет свое действие именно на этот автомобиль.

Как происходит?

Кредитная необеспеченность.

Инфраструктура рядом

Рулим с кайфом

При перегоне автотранспортного средства заранее необходимо позаботиться о том, чтобы все документы были в порядке, тем более, страховка на перегон автомобиля.

Допустим, вы приобрели автомобиль в другом городе, который может находиться от вашего города на расстоянии от 70 до 1000 км и более. Для этого вам потребуется перегнать автомобиль к себе в город, чтобы в дальнейшем провести регистрационные действия и получить государственные регистрационные знаки (номера).

При перегоне автотранспортного средства заранее необходимо позаботиться о том, чтобы все документы были в порядке, тем более, страховка на перегон автомобиля. Допустим, вы приобрели автомобиль в другом городе, который может находиться от вашего города на расстоянии от 70 до 1000 км и более. Для этого вам потребуется перегнать автомобиль к себе в город, чтобы в дальнейшем провести регистрационные действия и получить государственные регистрационные знаки (номера).

Отсутствие страхового полиса ОСАГО

Во-первых, водитель получит штраф за езду без страхового полиса ОСАГО. Сумма его составляет 800 рублей. Во-вторых, позднее водитель получит еще один штраф, но уже за пропуск 10-дневного срока оформления полиса ОСАГО. В этом случае размер штрафа уже отличается: забывчивому водителю придется заплатить 800 рублей в первый раз и еще 5000 рублей при повторном правонарушении.

Кроме того, можно потерять право управления транспортным средством на срок от одного до трех месяцев. Стоит ли так рисковать? В-третьих, для нового транспортного средства добавляется еще один штраф: езда без номерных знаков. В этом случае штраф составит 5000 рублей при первой остановке, при повторной можно лишиться водительского удостоверения на срок до трех месяцев.

Почему это считается нарушением? Отсутствие номерных знаков свидетельствует о том, что автомобиль не был зарегистрирован, а значит, отсутствует еще один обязательный для поездок документ – свидетельство о регистрации транспортного средства.

Если автомобиль все-таки зарегистрирован, но на предыдущего владельца, то стоит помнить о том, что он имеет право по истечении 10-дневного срока самостоятельно обратиться в ГИБДД для снятия транспорта с учета. В таком случае собственник может не знать об этом и продолжать ездить на неоформленной в системе ГИБДД машине. Зачем это нужно предыдущему владельцу?

Ответ прост, на его имя будут приходить штрафы, а также ему придется заплатить налог на уже проданное транспортное средство. Кроме того, владелец может обмануть вас и подать заявление об угоне транспорта, ведь автомобиль числится в его собственности. В таком случае автомобиль будет конфискован в связи с арестом.

Отойдя от темы штрафов, важно добавить, что езда без страхового полиса – это большой риск. Ведь именно страховая компания выплачивает все компенсационные выплаты на восстановление автомобиля при наступлении страхового случая, а также выплаты по ущербу здоровью

Без полиса ОСАГО все эти выплаты лягут на плечи нерадивого собственника, который «сэкономил» на страховании автогражданской ответственности. Возместить ущерб нужно будет как пострадавшей стороне, так и себе.

Как избежать штрафа?

В редких случаях водители сталкиваются с ситуацией, что сотрудник ГИБДД выписывает штраф, не принимая во внимание 10-дневный срок. И это несмотря на то, что водитель является законопослушным гражданином и знает о своих правах

Некоторые сотрудники ГИБДД сообщают водителям, что такого права и закона не существует, либо они о нем не знают. Водители думают, что ошиблись или были неправильно информированы, поэтому платят штраф.

Нужно запомнить, что штраф, наложенный до истечения 10-дневного срока, считается незаконным. Этот факт обоснован Верховным судом постановлением от 21 января 2012 года, в котором четко прописано, что 10 дней водитель имеет право ездить без страхового полиса ОСАГО, предъявляя договор купли-продажи или иной документ, подтверждающий приобретение автомобиля. Если 10 дней прошли, то штраф абсолютно обоснован, и водитель из добропорядочного гражданина превращает в правонарушителя.

Также штрафом облагаются лица, которые умышленно ездят без страхового полиса. Например, те лица, которые попались на постоянном переоформлении договора.

Сколько стоит оформить полис ОСАГО

Тарифы ОСАГО фиксированные и регламентируются государством.

Стоимость страховки зависит от:

- возраста и стажа вождения водителя (если в страховку вписаны несколько человек, то стоимость полиса считается по наименьшему стажу и возрасту);

- от наличия аварий, года выпуска ТС;

- типа автомобиля (грузовой/легковой);

- срока, на который оформляется страховка;

- региона, в котором оформляется страховка.

Узнать цену полиса можно с помощью услуги Расчет стоимости ОСАГО на сервисе РСА. Процедура не займет много времени, и вы будете знать заранее, сколько заплатите за страховку.

Проверить данные о текущей страховке автомобиля и узнать историю эксплуатации машины можно с помощью сервиса «Автокод». Из полного отчета, кроме данных об ОСАГО, вы получите данные о пробегах, ДТП, штрафах, ограничениях, тех. осмотрах и многое другое. Стоимость одного отчета составляет 349 рублей.

Покупка подержанного автомобиля с рук, а не с салона выходит дешевле. А с апреля 2011 года оформить покупку машины с рук проще, чем раньше.

Новые правила гласят, что оформление документов на автомобиль в полной мере лежит на покупателе.

Но вот с оформлением ОСАГО есть особенности, которые связаны с техническим осмотром машины и правилами оформления страховки. Во избежание непредвиденных ситуаций, имеется четкая инструкция.

Прочие организации

Нюансы

Процедура получения транзитного полиса ОСАГО на перегон автомобиля имеет определенные нюансы. Одним из них становится покупка полиса как самим владельцам машины, так и сторонним лицом по доверенности. Плательщик вписывается в полис. Число автомобилистов, вписанных в транзитное ОСАГО, законом не ограничено.

В этой ситуации действует принцип, по которому машина принадлежит своему владельцу, а страхователь становится обладателем полиса. В случае наступления страхового случая, собственник получает все выплаты по ущербу, нанесенному в случае ЧП. Но любые изменения в договор имеет право вносить только страхователь. В его праве и расторгнуть автогражданку со всеми полагающими в этом процессе выплатами.

Процесс переоформление на нового владельца

Если вы хотите переоформить страховку на нового владельца вам необходимо воспользоваться следующей инструкцией:

- Необходимо договориться с будущим владельцем вашего автомобиля о том, что страховка будет переоформлена.

- Собрать пакет документов, который необходим при переоформлении.

- Явиться в страховую компанию и составить заявление на переоформление.

- Сотрудник страховой компании рассмотрит возможность переоформления, после чего вынесет решение.

- Решение оказалось положительным – можно переходить к дальнейшим действиям.

- Так, принимаются ваши документы, подписывается новый договор.

- Вносятся изменения в базу данных.

- После этого, приобретатель вашего автомобиля становится новым владельцем полиса.

Лучший курс продажи евро

Что поддается регулированию

ТБ – базовый тариф

Многие считают, что этот показатель строги фиксированный и его не удастся уменьшить ни за что. Действительно, тариф устанавливается на законодательном уровне, существует минимальный и максимальный порог, который используется в расчете.

В силу конкуренции многие не устанавливают тариф по максимуму. Поэтому, перед оформлением полиса лучше обзвонить все СК в вашем населенном пункте и выбрать более выгодный вариант.

При определении данного показателя будут учитываться: регион регистрации транспортного средства (ТС), прописка хозяина или местонахождение СК и вероятность возникновения ДТП.

Тариф колеблется в пределах 0,6-2. Первоначально предполагается, что с большей долей вероятности аварии чаще случаются в крупных городах, это связано с загруженностью дорог. Поэтому для Москвы, Санкт-Петербурга и других городов коэффициент берется максимальный – 2, а для небольших населенных пунктов – 0,6.

Существует специальная таблица, на основании которой определяется действующий тариф на день оформления полиса, его величина колеблется в пределах от 0,5 до 2,45. Что будет учитываться:

- при первичном оформлении полиса водителю автоматически устанавливают класс 3. Если в период действия страховки он ни разу не попал в аварию, то ему присваивается класс 1. Получается, что КБМ будет уменьшаться за отсутствие аварий;

- если в период страхования водитель, имеющий 6 класс, попадает в ДТП, то его классность резко падает и устанавливается на уровне 4. В итоге это приводит к увеличению стоимости;

- если владелец авто на протяжении года не был включен в действующий полис, то он возвращается к первоначальному показателю класс 3.

Будут учитываться оба параметра. Показатель устанавливается в пределах от 1,8 до 1. Приведем примеры:

- у водителей в возрасте 22-24 лет со стажем вождения до 3-х лет коэффициент равен 1,77. Это максимальный показатель для данной возрастной категории;

- для автовладельцев того же возраста, но с опытом вождения более 3-х лет установят показатель равный 1,04.

Безусловно, возраст человека изменить не удастся. Главное, как только получили водительские права, садиться за руль своего авто и «накатывать» водительский стаж.

КО – открытый полис

Норматив зависит от количества лиц, управляющих транспортом и вписанных в полис ОСАГО. Если автомобилем управляет только один человек, то это ограниченная страховка, показатель равен 1. Если ТС пользуются разные люди, то коэффициент увеличивается до 1,8.

Это связано с тем что, если автомобилем управляют несколько граждан, то риск возникновения аварийных ситуаций возрастает.

Для расчета используется таблица, в которой указан минимальный срок использовании – 3 месяца, тариф равен 0,5. Максимально можно заключить договор страхования на 1 год, в этом случае будет применен коэффициент – 1. Поэтому чем меньше срок страховки, тем дороже обойдется стоимость полиса.

Второе значение используется, если было допущено одно из перечисленных нарушений:

- управление ТС осуществлялось без водительского удостоверения, оно было ранее изъято автоинспекторами;

- в аварии пострадали люди, их здоровью нанесен вред;

- виновник покинул место происшествия;

- в момент ДТП водитель находился за рулем в состоянии алкогольного или наркотического опьянения;

- сотруднику СК предоставлены недостоверные данные, что повлияло на стоимость полиса;

- нарушитель действовал умышленно, чтобы наступил страховой случай;

- гражданин, управлявший ТС в момент аварии, не был включен в действующий полис того транспорта за рулем которого он находился;

- в момент наступления страхового случая закончился срок действия диагностической карты;

- дорожное происшествие случилось, когда действие полиса закончилось.

Предлагаем ознакомиться: Калькулятор ОСАГО 2020, рассчитать ОСАГО

Выход один – с предельной точностью соблюдать установленные правила вождения, не допускать перечисленных нарушений и тогда получится значительно сэкономить.

Каждый уважающий себя автовладелец должен знать, как можно сэкономить на страховке, ведь это дорогое удовольствие. Наша статья поможет разобраться во всех тонкостях и правилах проведения подсчета. Если вы заподозрили своего Страховщика в завышении тарифов, то следует пожаловаться в структуры, контролирующие его деятельность. К ним относятся РСА и ЦБ РФ, при выявлении нарушений, они обяжут СК сделать перерасчет.

Законодательство

Такой же временной период отводится на регистрацию транспортного средства в единой базе ГИБДД, она допускается при представлении следующих документов:

- Полиса ОСАГО.

- Договора купли-продажи или другого основания для владения.

- Технической документацией от завода-производителя на транспортное средство.

Отсюда можно сделать вывод — покупка полиса должна совершиться еще до постановки на учет, это же условие содержится в «Правилах регистрации транспортных средств…»:

- Владельцы ТС, либо лица, управляющие автомобилем от их имени, должны пройти обязательную регистрацию ТС в установленные Законом сроки.

- Либо изменить сведения о номинальном владельце, если транспорт куплен на вторичном рынке в тот же временной отрезок.

- Если транспорт следует транзитом, то за период в 10 дней его владелец должен растаможить ТС, поставить его на учет в МРЭО по месту регистрации собственника.

- Те же требования касаются в случае замены основных агрегатов и узлов автомобиля, собственник обязан внести изменения в ПТС и СТС в те же установленные сроки.

Поэтому, покупатель нового или подержанного автотранспорта в продолжение 10 дней имеет право передвигаться по дорогам страны, только имея при себе договор купли-продажи, и это закреплено законодательно и в Законе о страховании, и в Правилах регистрации ТС.