Уставный капитал и надежность банка

Содержание:

- Филиалы

- Достаточность капитала.

- Размер уставного капитала

- 200 в ИК-диапазоне

- Счета учета уставного банка

- Понятие и правовые требования к уставному капиталу коммерческого банка

- Рекомендуемые кредиты наличными в Санкт-Петербурге

- Раздел III. Отдельные показатели деятельности банковской группы, используемые для расчета обязательных нормативов

- Европейские валюты

- Нормативное регулирование

- Для чего применяется уставный капитал

- Формирование капитала ЦБ

- Раздел VI. Надбавки к нормативам достаточности капитала банковской группы

- Как вносить неденежный вклад

- Изменение уставного фонда

- Плюсы и минусы

- Определение

- Реквизиты банка Личный кабинет ВТБ банка Отрадная

- Больше-меньше

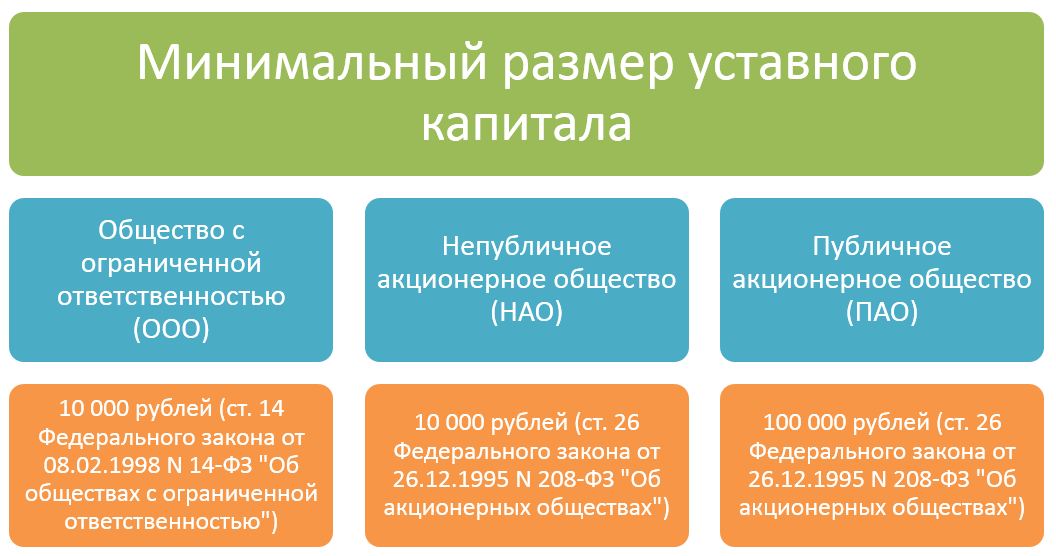

- Минимальный размер уставного капитала

- Досудебная работа

- Валюты стран региона Австралии и Океании

- Севастопольский Морской банк отделение № 3 г. Симферополь

Филиалы

| 4 | Приволжский | 04.01.2002 | 603006, г. Нижний Новгород, ул. Ковалихинская, дом 8 |

| 42 | Центральный | 22.08.2016 | 105066, город Москва, улица Спартаковская, дом 5, строение 1 |

| 43 | Западно-Сибирский | 22.08.2016 | 628012, Ханты-Мансийский автономный округ — Югра, г. Ханты-Мансийск, улица Мира, д. 38 |

| 44 | Северо-Западный | 22.08.2016 | 191186, г. Санкт-Петербург, Невский проспект, д. 26 |

| 46 | Северо-Кавказский | 22.08.2016 | 360004, Кабардино-Балкарская Республика, г. Нальчик, улица Ахохова, д. 167 |

| 47 | Сибирский | 22.08.2016 | 630091, г. Новосибирск, улица Державина, д. 14 |

| 48 | Южный | 22.08.2016 | 344018, Ростовская область, город Ростов-на-Дону, Октябрьский район, улица Текучева, дом 234 |

| 50 | Точка | 22.08.2016 | 109240, город Москва, улица Верхняя Радищевская, дом 2/1, строение 3 |

| 51 | Дальневосточный | 22.08.2016 | 680000, г. Хабаровск, бульвар Амурский, д. 18 |

| 63 | Греческий | 01.01.2019 | Греческая Республика, г. Афины, 11745, пр. Сингру, 130 |

* Не включает в себя слово «Филиал» и наименование головной кредитной организации.

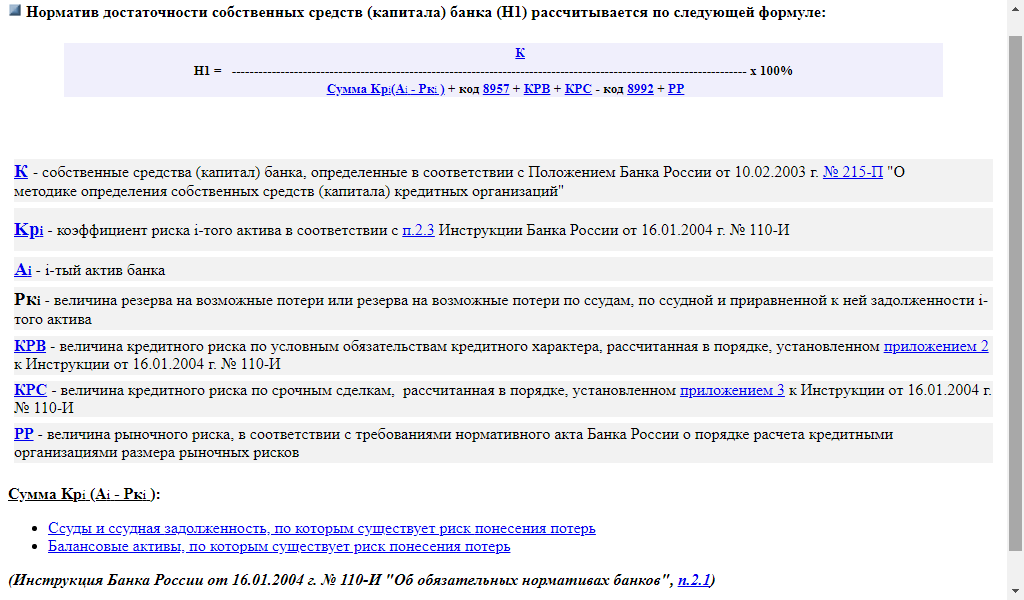

Достаточность капитала.

Она отражает общую картину надежности банка до тех пор, пока расчетные значения достаточности укладываются в норматив, установленный ЦБ. Норматив достаточности рассчитывается, как соотношение собственного капитала к общему объему активов, скорректированных с учетом риска. Он характеризует способность банка покрывать финансовые убытки за счет собственных средств без ущерба для клиентов. На текущий день норматив достаточности собственного капитала составляет 8%. Согласно требованиям ЦБ, банк должен соблюдать три обязательных норматива, касательно достаточности (НД):

- НД совокупного капитала 8%

- НД базового капитала 4,5%

- НД основного капитала 6%.

При значениях меньше 2% ЦБ отзывает лицензию у банка.

Расчет НД капитала рассчитывается, как соотношение капитала к общему объему активов с учетом рисков:

Например, капитал банка составляет 10 млрд.руб. Активы в целом составляют 100 млрд.р. Произведя нехитрый расчет, видим, что НД составляет 10%, что укладывается в норматив. Пример примитивный, поскольку на практике будет гораздо сложная методика. Согласно ей, нужно рассчитывать целый перечень активов, корректировать их на уровень риска и пр. Подробную методику с пояснениями можно найти в инструкциях ЦБ (№110-И).

Размер уставного капитала

200 в ИК-диапазоне

Счета учета уставного банка

Учет уставного капитала ведется на пассивных балансовых счетах: 102 «Уставный капитал кредитных организаций», в разрезе балансовых счетов второго порядка: 10207 «Уставный капитал кредитных организаций, созданных в форме акционерного общества», 10208 «Уставный капитал кредитных организаций, созданных в форме общества с ограниченной (дополнительной) ответственностью».

По кредиту

соответствующих счетов отражаются суммы поступлений в уставный капитал в

корреспонденции с корреспондентскими, банковскими счетами клиентов, счетами по

учету имущества, кассы (взносы физических лиц), счетами по учету расчетов с

прочими кредиторами по лицевым счетам покупателей акций и с другими счетами в

случаях, установленных нормативными актами Банка России.

Понятие и правовые требования к уставному капиталу коммерческого банка

Эти требования можно разделить на три группы :

1) количественные – требования к минимальному размеру уставного. Для вновь создаваемых кредитных организаций минимальный размер уставного составляет приблизительно 5 млн евро. Минимальный размер уставного капитала создаваемой дочерней кредитной организации иностранного банка должен быть не менее суммы, эквивалентной десяти миллионам евро.

евро.

ЦБ РФ не имеет права требовать от ранее зарегистрированных кредитных организаций изменения их уставного капитала, за исключением случаев, установленных федеральными законами.

• материальных активов — принадлежащего учредителю кредитной организации на праве собственности здания (помещения), завершенного строительством (в том числе включающего встроенные или пристроенные объекты), в котором может располагаться кредитная организация.

Рекомендуемые кредиты наличными в Санкт-Петербурге

Кредиты от банка Пойдем — Первый добрый банкОфисы в Санкт-Петербурге:

Ставка от 5,55 до 28% годовыхСумма от 100 000 до 275 000 рублейСрок 13 месяцев

Онлайн заявкаподробнее

Кредит «Лёгкий» в Экспобанке от 8,9%Офисы в Санкт-Петербурге:

Ставка от 8,9% до 24% годовыхСумма от 50 000 до 2 000 000 рублейСрок от 12 до 60 месяцев

Онлайн заявкаподробнее

Кредит наличными за 1 визитОфисы в Санкт-Петербурге:

Ставка от 6,4% годовыхСумма от 50 000 до 5 млн рублейСрок от 1 до 7 лет

Онлайн заявкаподробнее

Кредит «Простой и удобный» от 6.1% для заёмщиков с хорошей КИ.Офисы в Санкт-Петербурге:

Ставка от 6,1% до 18,6% годовых Сумма от 51000 до 1,5 млн рублейСрок от 1 до 5 лет

Онлайн заявкаподробнее

Кредит от 5,9% годовых с услугой «Гарантированная ставка»Офисы в Санкт-Петербурге:

Ставка от 5,9% до 11,9% годовыхСумма от 50 000 до 4 000 000 рублейСрок от 3 до 5 лет

Онлайн заявкаподробнее

Быстрый кредит по паспорту на любые цели, без справок и поручителей!Офисы в Санкт-Петербурге:

Ставка от 9% годовыхСумма от 80 000 до 3 млн. рублейСрок от 12 месяцев до 5 лет

Онлайн заявкаподробнее

Раздел III. Отдельные показатели деятельности банковской группы, используемые для расчета обязательных нормативов

тыс. рублей

| Наименование показателя | Сумма | |

|---|---|---|

| Консолидационные корректировки(+,–) | Итого | |

| Ариск0 | 117 205 904 | 299 283 253 |

| Ар1.1 | ||

| Ар1.2 | ||

| Ар1.0 | ||

| Ар2.1 | ||

| Ар2.2 | ||

| Ар2.0 | ||

| Ар3.1 | ||

| Ар3.2 | ||

| Ар3.0 | ||

| Ар4.1 | ||

| Ар4.2 | ||

| Ар4.0 | ||

| Ар5.1 | ||

| Ар5.2 | ||

| Ар5.0 | ||

| Кф | 1 | |

| ПК1 | ||

| ПК2 | ||

| ПК0 | ||

| Кинс | -208 197 272 | 143 529 812 |

| Кскр | -766 439 148 | 3 243 952 834 |

| ПКр | ||

| БК | ||

| ПР1 | -4 783 962 | 54 799 227 |

| ПР2 | -4 783 972 | 54 799 227 |

| ПР0 | -4 783 952 | 54 799 227 |

| ОПР1 | -728 303 | 30 652 350 |

| ОПР2 | -728 313 | 30 652 350 |

| ОПР0 | -728 293 | 30 652 350 |

| СПР1 | -561 265 | 24 146 877 |

| СПР2 | -561 275 | 24 146 877 |

| СПР0 | -561 255 | 24 146 877 |

| ФР1 | -19 444 | 5 584 209 |

| ФР2 | -19 454 | 5 584 209 |

| ФР0 | -19 434 | 5 584 209 |

| ОФР1 | -4 654 | 2 523 149 |

| ОФР2 | -4 664 | 2 523 149 |

| ОФР0 | -4 644 | 2 523 149 |

| СФР1 | -4 208 | 2 669 660 |

| СФР2 | -4 218 | 2 669 660 |

| СФР0 | -4 198 | 2 669 660 |

| ВР | -3 732 476 | 15 063 902 |

| РР1 | -106 735 373 | 1 039 517 895 |

| РР2 | -106 735 373 | 1 039 517 895 |

| РР0 | -106 735 373 | 1 039 517 895 |

| ТР | -50 | 7 714 095 |

| ОТР | -51 | 440 338 |

| ДТР | -52 | 7 272 224 |

| ГВР(ТР) | -53 | 1 532 |

| ГВР(ВР) | -968 | 153 626 |

| ГВР(ПР) | -55 | |

| ГВР(ФР) | -10 656 | 391 400 |

| КРФсп0 | 28 847 815 | |

| КРФсп1 | 28 847 815 | |

| КРФсп2 | 28 847 815 | |

| КРФмп0 | ||

| КРФмп1 | ||

| КРФмп2 | ||

| КРФрп0 | ||

| КРФрп1 | ||

| КРФрп2 | ||

| АРфр | -1 595 088 936 | 14 242 649 257 |

| КРВфр | -6 842 941 | 860 770 641 |

| КРСфр | -25 076 788 | 299 843 904 |

| РКЦБфр | -251 895 444 | 997 874 502 |

| АРС1 | ||

| АРС2 | ||

| АРС0 | ||

| АРБ1 | ||

| АРБ2 | ||

| АРБ0 | ||

| АРМБР | ||

| АРкорп | ||

| АРМСП | ||

| АРЦК | ||

| АРФЛ | ||

| АРпр1 | ||

| АРпр2 | ||

| АРпр0 | ||

| БК2.1 | ||

| БК2.2 | ||

| БК2.0 | ||

| ПК2.1 | ||

| ПК2.2 | ||

| ПК2.0 | ||

|

Справочно: активы до консолидационных корректировок, взвешенные с учетом риска для нормативов: Н20.0 |

15 831 293 747 | |

| Н20.1 | 15 874 749 858 | |

| Н20.2 | 15 863 360 967 | |

| АкН20.4 | 18 280 042 413 | |

|

активы после консолидационных корректировок, взвешенные с учетом риска для нормативов: Н20.0 |

15 831 293 747 | |

| Н20.1 | 15 874 749 858 | |

| Н20.2 | 15 863 360 967 | |

| Н20.4 | 16 401 138 304 |

Европейские валюты

Нормативное регулирование

Уставный капитал хозяйствующего субъекта формируется за счет денежных средств, а также имущества, которые вносятся учредителями в качестве обеспечения финансово-хозяйственной активности компании. Уставный капитал не подразумевается как стартовый капитал для начала функционирования компании, поскольку это своего рода гарантия предприятия перед контрагентами возможности отвечать по своим обязательствам.

Величина уставного капитала регламентируется нормативно-правовыми актами РФ и главным образом зависит от того, какую организационно-правовую характеристику имеет компания. Отметим следующее: организации в обязательном порядке обязаны иметь уставный капитал, то есть их учредители непременно должны вложить денежные средства или имущество, чтобы иметь полное право принимать решения и участвовать в деятельности компании. Их вклады именуются долями участия в уставном капитале, размеры которых также регламентируются российским законодательством.

Необходимо указать следующие НПА, на которые опираются учредители при создании организации той или иной формы хозяйствования. К ним относятся:

- для акционерного общества — ст. 26 ФЗ от 26.12.1995 №208-ФЗ

- для общества с ограниченной ответственностью ст. 14 ФЗ от 08.12.1998 №14-ФЗ

- для кредитной организации — ст. 11 ФЗ от 02.12.1990 №395-1

- для страховой организации — ст. 25 Закона от 27.11.1992 № 4015-1

В каждом из указанных документов обозначены основные положения о порядке формирования уставного капитала той или иной организации, в том числе его непосредственный размер. Неподчинение данным нормам законодательства ведет к тому, что организация просто не сможет быть зарегистрирована в государственных органах, а, следовательно, она не сможет функционировать в своем сегменте экономической среды.

Спросить быстрее, чем читать! Задайте вопрос прямо сейчас через форму (внизу), и наш юрист перезвонит вам в течение 5 минут, бесплатно проконсультирует.

Для чего применяется уставный капитал

Деньги и другие материальные средства, вкладываемые учредителями при организации юридического лица, несут несколько различных функций:

- являются обязательным учредительным элементом;

- выступают мерой ответственности и гарантийным обязательством для контрагентов;

- определяют доли каждого участника ООО;

- являются стартовым бизнес-капиталом;

- могут быть употреблены в качестве оборотных средств для закупок сырья, оборудования, офисных принадлежностей и т.п.;

- способны представлять собой фонд заработной платы наемному персоналу;

- тратиться на другие необходимые расходы фирмы.

Формирование капитала ЦБ

В ЦБ весь объем капитала находится в ведении правительства. Эта особенность отражена в законодательстве каждой страны, где есть Государственный банк.

Изначально, эти финансовые институты создавались как государственные. К их числу можно отнести немецкий ЦБ. При акционерной форме, капитал формируется взносами акционерного собрания. Ярким примером этой формы является США. Служащие банка не являются государственными служащими, но назначаются президентом и членами сената США.

В ЦБ со смешанной формой капитала государство и частный сектор участвует в его формировании. Предположим, что ЦБ Японии имеет такую форму. Более 50% акции держит государство, а остальные распределяются между коммерческими приобретателями.

Замечание 2

За долгие годы его существования образовался существенный резерв МЦБ, который позволил разнообразить первоначальную деятельность и сделать ее более обширной. К 1990 году было объявлено о достаточности собственных средств по отношению к активам, что составило около 8% от общего объема средств.

В настоящее время МЦБ использует акционерную форму.

Около 85 % акции остаются и распределяются между представителями ЦБ других стран, а оставшиеся 15% распределяются среди частных акционеров. В отношении дивидендов эти акции равны. Ограничения наступают в плане управления. Только представители из совета управления могут вносить решения на собрании. Другие акционеры не имеют таких прав. Общий объем капитала сводится к 600 тыс. акции. Эти акции распределяются между представителями ЦБ и другими акционерами.

Замечание 3

С юридической точки зрения, МЦБ имеет статус корпорации, что подтверждает его устав. Ответственность за деятельность банка несет совет директоров. Совет директоров может решить, какой именно вид подписки на акции выбрать и как потом реализовать их на территории своей страны.

Раздел VI. Надбавки к нормативам достаточности капитала банковской группы

| Номер строки | Наименование надбавки | Минимально допустимое числовое значение надбавки за отчетный год,в процентах от активов, взвешенных по риску | Фактическое числовое значение надбавки за отчетный период,в процентах от активов, взвешенных по риску |

|---|---|---|---|

| 1 | Поддержания достаточности капитала | 2,500 | 2,475 |

| 2 | Антициклическая | 0,001 | 0,001 |

| 3 | За системную значимость | 1,000 | 0,865 |

| Итого | 3,341 |

Фактическое значение суммы всех установленных надбавок 3,832

Справочно:Показатели, используемые для расчета антициклической надбавки

Совокупная величина требований головной кредитной организации и участников банковской группы к резидентам Российской Федерации и иностранных государств

Как вносить неденежный вклад

Деньги вносятся на накопительный банковский счет, а как поступать с имущественной долей капитала?

Все зависит от того, какой финансовой сумме она эквивалентна. Если вносятся неденежные средства в размере до 20 000 руб. (или 200 МРОТ), то их оценивают сами вкладчики. При этом недопустимо необоснованное завышение: сколько бы не составляла стоимость вклада на самом деле, вносящий его учредитель несет ответственность на всю заявленную им сумму.

Превышающие 200 МРОТ активы должны быть оценены специалистом – независимым оценщиком. Дальнейшая процедура внесения происходит следующим образом.

- Утверждение внесения неденежной доли в уставный капитал юридического лица на собрании учредителей (обязательно единогласное решение).

- Оформление решения или протокола общего собрания, где отражаются сведения об имущественном вкладе.

- Для «неодиноких» учредителей сведения вписываются в договор об учреждении.

- Регистрация ООО в обычном порядке.

- Перемещение имущественных активов на баланс юрлица с составлением акта приема-передачи.

ВНИМАНИЕ! Ни один учредитель не вправе менять вид и состав вклада, не отражая это в учредительных документах. Если участник решил покинуть ООО, он не сможет забрать свое имущество до срока, указанного в передаточных документах

Изменение уставного фонда

В процессе осуществления деятельности компания вправе изменять размер начального капитала в большую или меньшую сторону. Приращение УК может потребоваться в следующих случаях:

- расширение деятельности;

- изменение требований законодательства;

- потребность в увеличении заемных средств (в данном случае УК увеличивается для повышения надежности компании в глазах кредиторов)

Увеличение складочного капитала ООО происходит одним из способов:

- путем дополнительных взносов собственников;

- направлением добавочного капитала или нераспределенной прибыли;

- привлечение третьих лиц

В последнем варианте доля каждого собственника уменьшается. Например, уставный фонд общества 10 000. Изначально компанию открывали 2 собственника с равными частями, то есть им принадлежало по ½. При увеличении УК еще на 5 000 за счет привлечения дополнительного собственника, сумма складочного капитала составит 15 тысяч, а каждому учредителю будет принадлежать по 1/3 компании.

Увеличение УК АО происходит:

- через изменение номинала акции – например, было 10 акций по 1000 рублей, а стало те же 10 акций по 2 000, УК увеличился в 2 раза;

- через выпуск дополнительных бумаг – при этом доля каждого владельца снижается

Компания обязана снизить размер УК в следующих случаях:

- стоимость чистых активов меньше УК;

- остались нереализованные акции или неоплаченные доли

Убавление размера УК ООО происходит посредством снижения номинала долей или путем погашения принадлежащих обществу частей. В первом случае размеры долей не изменяются, уменьшается только их номинал.

Погашение допускается в отношении неоплаченных и не проданных долей. При этом размеры частей других учредителей увеличиваются, а номинальная цена остается прежней.

Акционерное общество уменьшает УК либо путем понижения номинала ценных бумаг, либо путем сокращения их количества, находящегося в руках акционеров (выкупа). Уменьшение номинала проводится в отношении всех акций, как обыкновенных, так и привилегированных. Снижение номинала проводится пропорционально сумме уменьшения уставного фонда и не связано с рыночной стоимостью бумаг. Нельзя уменьшить капитал ниже минимума, установленного законом.

Плюсы и минусы

Нет никаких сложностей при работе с ЦККИ:

- подача заявления осуществляется в электронной форме;

- услуга предоставляется бесплатно;

- сроки выдачи справки минимальные;

- подача заявки может производиться как через сайт ЦБ РФ, так и учетную запись на Госуслуги;

- необязательно помнить или искать код субъекта КИ.

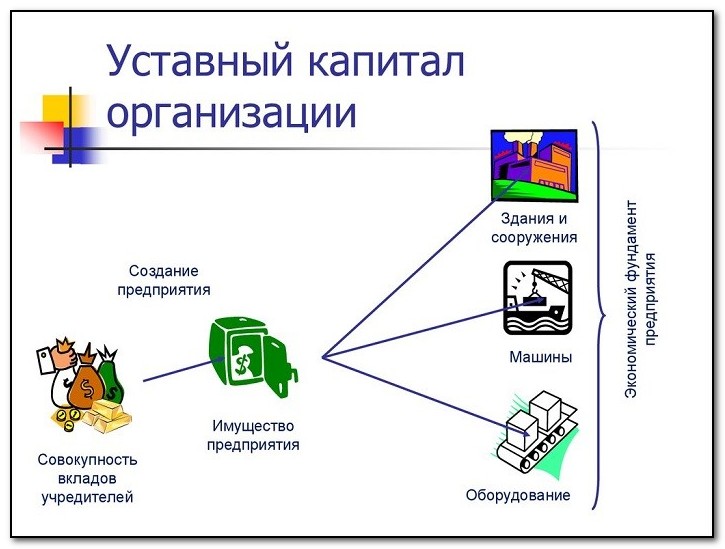

Определение

Уставный капитал – это сумма активов, первоначально вложенных собственниками бизнеса для обеспечения функционирования предприятия. УК представляет собой обозначенную, но не фактическую стоимость предприятия. Именно в пределах вложенных в УК средств собственники бизнеса несут риски в случае разорения. О том, как формируется стоимость компании, читайте здесь.

Уставный капитал формируется различными видами активов:

- деньгами;

- основными или оборотными средствами – автомобилем, помещением, мебелью и т.д.;

- облигациями, акциями и иными бумагами;

- правами, имеющими финансовую оценку – патент, товарный знак и т.д.

Финансы, полученные при образовании УК, направляются на удовлетворение нужд предприятия – закупку материалов, аренду помещения, оплату труда работников и прочее.

Реквизиты банка Личный кабинет ВТБ банка Отрадная

Больше-меньше

Размер уставного фонда должен в любой момент времени соответствовать фактически заявленному. В течение первого года деятельности его оценку не учитывают, так как в это время еще может вноситься недостающие 50% первоначального капитала. Следующие финансовые года уже являются показательными: стоимость активов обязана совпадать с зафиксированными в документации цифрами. Если выявлено несоответствие, возможны следующие варианты:

- сумма вклада выявилась меньшей, нежели минимально установленная – ООО следует ликвидировать как несостоятельное;

- учредительный капитал не соответствует в меньшую сторону заявленной в первоначальных документах сумме, которая изначально устанавливалась больше минимальных 10 000 руб. – следует произвести процедуру уменьшения уставного фонда;

- сумма чистых активов превысила указанный в документах уставный фонд – необходимо увеличить до фактического размера.

ОБРАТИТЕ ВНИМАНИЕ! Все изменения в обязательном порядке фиксируются в регистрирующих органах и отражаются в реестре юридических лиц

Минимальный размер уставного капитала

Стартовый капитал не должен быть меньше, чем установлено законодательством. Установленный законом минимум зависит от формы собственности организации. Для государственных и муниципальных учреждений он определяется, исходя из МРОТ.

Минимальный уставной капитал вносится только деньгами. Если предприятие формирует УК больше, чем предусмотрено законодательством, то часть, превышающая допустимый минимум, может капитализироваться и другими активами.

Например, при создании ООО было решено, что начальный фонд будет равен 30 тыс. рублей. Треть из них должны быть внесены деньгами, а оставшиеся двадцать тысяч могут быть переданы иным имуществом, например оборудованием.

Помимо формы собственности, минимальный размер стартовых вложений зависит от вида деятельности фирмы. Например, при создании банковской организации, имеющей универсальную лицензию, начальный капитал должен составлять не менее 1 миллиарда рублей. Если такое же учреждение будет иметь базовую лицензию, то размер УК снижается 300 миллионов.

Интересная ситуация наблюдается в США, где минимальный размер УК составляет 1000$. Это больше, чем в России, но все же сравнимо. Однако в Америке с начала века наметилась тенденция к упразднению уставного капитала, который заменяется более жестким требованием к АО по распределению дивидендов между инвесторами. Ведь в случае огромной компании с малым УК фактическая защита акционеров при банкротстве будет низка. Хотя страховые компании или банки по-прежнему должны сохранять УК на достаточном уровне.