Как банки проверяют заёмщиков

Содержание:

- Как платно узнать свой кредитный рейтинг

- Контакты:

- Налог на профессиональный доход

- Как оплатить покупку в интернете с помощью карты Visa Альфа-Cash Ультра FIFA

- Насколько реально взять кредит с плохой кредитной историей в банке

- Отзывы об РКО в Сбербанке

- Что будет, если ввести свои данные на фишинговом сайте?

- Способы выяснения, одобрят ли кредит

- МФО выдающие кредиты без проверки истории

- Русский стандарт

- Определение платёжеспособности самостоятельно

- Банкомат на ул. Республики, 175/4

- Кому дадут заем

- Два потребительских кредита: когда их дадут

- Взять кредит в Тинькофф Банк в Симферополе

- Какие банки дают ипотеку

- Часто ли мошенники обманывают людей

- Что такое скоринговый коэффициент?

- Что делать, если кто-то взял кредит на ваше имя?

- Оценка кредитоспособности от InfaProNet.ru

- Как быть, если есть непогашенный микрозаем?

- Как получить кредитную историю?

- Как получить деньги дистанционно?

- Как узнать, есть ли долги по кредитам через БКИ?

- Можно ли взять заём, если уже есть один

- Можно ли исправить кредитную историю с помощью МФО?

- Зачем скоринговый коэффциент нужно знать любому человеку?

Как платно узнать свой кредитный рейтинг

Платной услуга будет в том случае, если за год вы обращаетесь в одно и то же БКИ больше двух раз. Стоимость зависит от бюро и может разниться от менее чем 100 до 1000 рублей.

Кроме того, вы можете обратиться в банк, в котором ранее оформляли кредит. Услуга также будет платной. К примеру, в Сбербанке стоимость выписки — 580 рублей.

Обратите внимание! Некоторые посреднические организации предлагают платное посредничество при обращении в БКИ. При этом стоимость их услуг может быть ниже, чем по прайсу самого бюро

Обращаться к ним имеет смысл в том случае, если вы уже израсходовали два бесплатных запроса.

Контакты:

Налог на профессиональный доход

Как оплатить покупку в интернете с помощью карты Visa Альфа-Cash Ультра FIFA

Насколько реально взять кредит с плохой кредитной историей в банке

Оформить кредит с плохой историей довольно сложно. Банки дают ссуды заемщикам с небезупречной КИ нехотя. К тому же, таких мест, где можно взять кредит 100%, очень мало

Кредиторы обращают пристальное внимание на наличие: задолженностей, просрочек и других нарушений в выплате кредита. Их интересует характер просрочек, их продолжительность, количество, размер

Также учитывается дальнейшее поведение человека, как он пытался решить эту проблему. Некоторые граждане надеются, что можно получить кредит без проверки кредитной истории. Но это заблуждение, поскольку любой банк запрашивает данные в БКИ. Делается это с вашего согласия. Заполняя онлайн-заявку, вы сами ставите галочку в соответствующей строке. Если заемщик не согласится, кредитующее учреждение не станет рассматривать его анкету или сразу откажет.

Еще можно купить в рассрочку какую-то вещь, т.к. под ней обычно подразумевается подписание кредитного договора с организацией, которая, собственно, и заплатит деньги магазину. Предположим, вы можете взять телефон в кредит с плохой кредитной историей. В этом случае ее вряд ли учтут.

Но зато данные о своевременном возврате денег обязательно будут передаваться в бюро. Восстановить репутацию предлагается и с помощью специальных кредитных программ типа «Кредитный фитнес», «Кредитный доктор». Если эти способы не подходят, предоставьте банку в залог недвижимое имущество, транспортное средство.

Отзывы об РКО в Сбербанке

Что будет, если ввести свои данные на фишинговом сайте?

Способы выяснения, одобрят ли кредит

Есть несколько вариантов, как узнать, одобрили кредит или нет. Но вы должны понимать, что банки сами информируют клиента о своем вердикте. Делается это путем:

- СМС. На контактный номер телефона, который вы указали в анкете, приходит сообщение с положительным решением и приглашением явиться в подразделение банка для подписания кредитного договора;

- извещения на email. Иногда ответ присылают на электронную почту, поэтому ее периодически проверяйте;

- звонка. Еще одним распространенным способом оповещения, одобрят ли кредит, является звонок менеджера, который не только говорит, какое решение по вам принял банк, но и консультирует о дальнейших действиях.

Теперь давайте посмотрим, что может сделать частное лицо, дабы определить, откажут ему или примут в число заемщиков и предоставят займ.

МФО выдающие кредиты без проверки истории

Сотрудничество с микрофинансовыми организациями в этом случае более привлекательно, нежели с банками. Даже несмотря на невыгодные условия, требования к заемщику в МФО более лояльные. А потому и выдача займа без проверки кредитной истории более вероятна.

Среди главных особенностей микрофинансовых организаций можно выделить:

- отсутствие необходимости в предоставлении целой кипы документов, подтверждающих доход и наличие имущества — как правило, сотрудникам МФО достаточно только паспорта;

- рассмотрение заявки на выдачу займа происходит гораздо быстрее, чем в банках, — не больше 20-30 минут;

- чаще всего микрозаймы выдают без залогов и поручителей.

А вот требования у таких компаний практически те же, что и у обычных банков:

- российское гражданство;

- наличие постоянной регистрации в регионе обслуживания микрофинансовой организации;

- возраст заемщика от 18 лет.

|

Название микрофинансовой организации |

Сумма займа, рублей |

Процентная ставка, % в день |

|

До 15000 |

1 |

|

|

До 15000 |

1 |

|

|

До 30000 |

0,9 |

|

|

До 80000 |

От 0,9 |

|

|

До 70000 |

От 0,49 |

|

|

До 30000 |

От 0,83 |

|

|

До 20000 |

1 |

|

|

До 30000 |

1 |

|

|

До 15000 |

От 1 |

|

|

До 100000 |

От 0,5 |

Изучите полный список микрофиннасовых организаций, который выдают займы без проверок.

Русский стандарт

Определение платёжеспособности самостоятельно

Совсем необязательно знать, как пользоваться скоринговыми программами, чтобы навскидку определить, будет ли одобрен ваш кредит или нет. Каждый знает свои возможности и сможет трезво оценить их. Огромную роль играет платёжеспособность человека. Так, если у вас нет постоянного места работы, или оформлены вы неофициально, рассчитывать на займ не стоит. Намного выше шансы получить деньги у того, кто находится на руководящей должности и к тому же имеет высшее образование. Для банка важны и продвижения по карьерной лестнице.

Не последнее место при рассмотрении вопроса занимает семейное положение, а также кредитные истории членов семьи. Отрицательным фактором, который не даст возможность получить кредит, может стать отсутствие имущества.

Банкомат на ул. Республики, 175/4

Кому дадут заем

Больше шансов получить деньги в долг у людей в возрасте от 27 до 45 лет, которые работают в бюджетной сфере со стабильным уровнем дохода. Также котируют управленцы и директора серьезных компаний с высокими заработками.

Залог успешной сделки зависит во многом и от первого впечатления. Есть ряд универсальных советов, показывающих, кому же больше банки доверяют:

- Деловой стиль в одежде гасит сомнения менеджера отделения, внушает доверие и расположение. Ухоженный вид касается не только костюма, но и прически, обуви.

- Грамотная и хорошо поставленная речь, без слов-паразитов и молодежного сленга. Соблюдайте баланс в диалоге, не болтайте много, но и не молчите.

- Принесите больше документов, даже если этого банкиры изначально и не просили. Обязательно оформите заранее на работе справку по форме 2-НДФЛ и копию трудовой книжки.

- Заявку заполняйте разборчиво, по возможности указывая полную информацию, не бойтесь спрашивать у сотрудников. И предупредите коллег и родственников, что им будут названивать из банка, чтобы это не было сюрпризом.

- Расспросите у менеджера обо всех тонкостях кредита во избежание просрочек и штрафов с пеней.

- Изучите предложения всех банков, почитайте кредитные договора. Это поможет принять выгодное решение.

Первое впечатление не всегда обманчивое, и если состоялось общение с сотрудников отделения, то лучше ему понравится. Если он запомнит будущего клиента, то вряд ли забудет оповестить его о положительном решении банка.

Возможно, эти статьи также будут вам интересны:

Два потребительских кредита: когда их дадут

Иметь два кредита в разных банках законно, но нужно убедить сотрудников в своей платежеспособности. Лучшее доказательство – высокий доход и своевременное погашение имеющегося кредита. Оба обстоятельства подтверждаются документами.

Для подтверждения дохода требуется справка с места работы. Если их несколько, документ нужен с каждого места работы. Банк оценивает суммарное денежное довольствие клиента. Если служба безопасности считает, что заемщик в состоянии оплатить еще один кредит – он его получит.

Подобрать кредит

Из банка, где уже есть кредит, потребуется справка о погашении задолженности. Если долг гасится регулярно и вовремя, то у второго банка нет оснований отказать в займе. В пользу заемщика, как правило, говорит и небольшая оставшаяся сумма выплат.

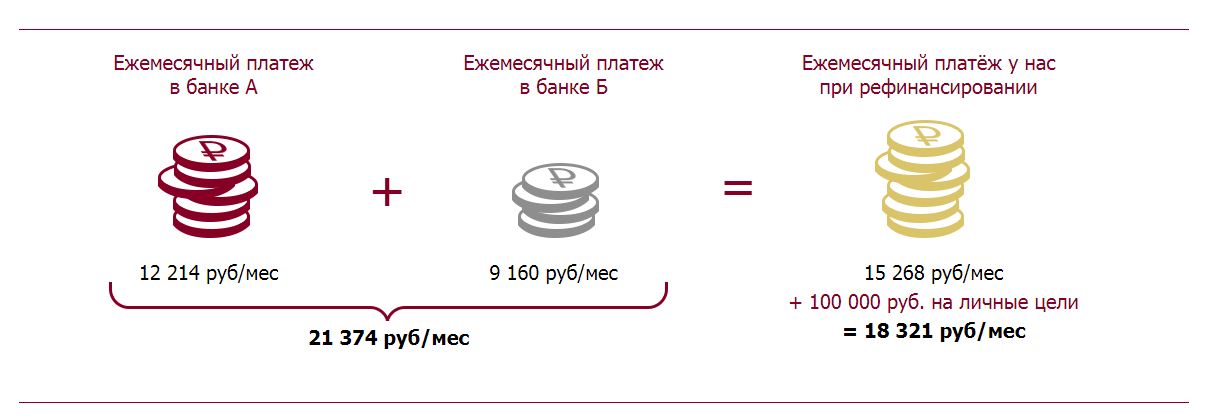

Самый удобный способ взять второй кредит – рефинансирование. Это возможность погасить кредит в одном банке за счет средств другого. Может иметь две формы:

- клиенту выдают сумму, нужную для погашения имеющихся выплат, и сумму, которую он хотел для своих целей. Предыдущий кредит заемщик выплачивает самостоятельно;

- банк дает займ и обязуется выплатить деньги предыдущему кредитору. Клиент выплачивает ту же сумму, но в один банк.

Рефинансирование кредитов Альфа-Банк

| Кред. лимит | 3 000 000Р |

| Проц. ставка | От 9.99% |

| Без процентов | До 7 лет |

| Стоимость | 50 000 руб. |

| Кэшбек | От 21 года |

| Решение | От 15 мин. |

Общая сумма выплат не меняется, но могут поменяться сроки. Как следствие, изменяется ежемесячный платеж. Не все организации соглашаются на рефинансирование.

Досрочное погашение займа может по-разному повлиять на то, дадут ли кредит, если есть кредит в другом банке. Это говорит о добросовестности и платежеспособности клиента. С другой стороны, служба безопасности может оценить это как упущенную выгоду. Все зависит от конкретного банка.

Взять кредит в Тинькофф Банк в Симферополе

Мы предлагаем рассмотреть получение кредита наличными в Симферополе от банка Тинькофф. Если Вы уже осознали необходимость получения денег в кредитной организации без справок и поручителей за короткий промежуток времени, заполнив всего одну короткую заявку, то финансовый продукт от Банка Тиньков «кредит наличными» будет решением Вашего вопроса.

Условия предоставления кредита в Симферополе от Тиньков-Банка и процентные ставки:

Сумма займа, а так же процентая ставка при оформлении кредита в Симферополе, для каждого заявителя будет расчитываться индивидуально, максимальная сумма зависит от наличия, либо отсутствия предмета залога.

Так например, вы сможете оформить кредит в Тиньков-Банк в Симферополе:

- До 1 млн. руб. — без залога, поручительств и справок о доходах;

- До 3 млн. руб. — если вы предоставляете автомобиль в залог;

- До 15 млн. — если залогом явялется недвижимость в Симферополе.

Таким образом, в Тиньков банке можно получить кредит наличными как без залога и поручителей до 1 миллиона рублей. На лимит повлияет Ваша текущая кредитная история и текущая финансовая ситуация по расходам и доходам.

Какие банки дают ипотеку

Специализированные кредитные учреждения предлагают банковский продукт — кредит на приобретение жилья с оплатой в долгосрочной перспективе. Ипотечные банки учитывают индивидуальные особенности заемщиков, предлагая на выбор льготные кредиты (молодым семьям, для военных), отвечающие государственной программе развития (с участием материнского капитала), кредиты на общих условиях, иные. Какие банки дают ипотеку еще?

Практически каждое финансовое учреждение, кроме микрофинансовых организаций и банков с иной специализацией (автокредиты, кредитование с/х сектора), предлагают клиентам ипотечные кредиты. Чтобы оценить наиболее выгодные условия, воспользуйтесь сводными данными, предлагаемыми на ряде сайтов-аналитиков, сайте минфина РФ по интересующему вопросу.

Часто ли мошенники обманывают людей

Случаи мошенничества встречаются нечасто. Точных статистических данных не существует. Это связано со многими факторами:

- не все обманутые граждане подают заявление о неправомерном кредитовании;

- не все данные о мошенничестве подлежат учету;

- некоторые банки зачисляют в число потенциальных мошенников граждан, которые не смогли своевременно внести платеж в связи с не зависящими от них обстоятельствами, а не по злостному умыслу.

Важно! Многие мошенники обращаются в банк или МФО и первоначально берут незначительную сумму, своевременно ее выплачивая. Данные действия требуются для повышения лимита и получения большей денежной суммы.

Что такое скоринговый коэффициент?

Когда вы подаете заявку на кредит в банке и получаете отказ, вы недоумеваете почему. Вроде все в порядке, у вас стабильная работа и зарплата.

Однако кредит вам не дали. Вы обращаетесь в банк с просьбой пояснить свое решение

В ответ получаете или невнимание банка или отказ

Все просто, сам банк не знает, почему отказ. Поэтому ему проще сказать, что мы не обязаны вам отвечать. На стороне банка работает так называемая скоринговая система, которая на основании вашего финансового положения принимает решение — можно вам дать кредит или нет. А если и да, то под какой процент. И сотрудники банка не знают, почему вам не дали кредит, могут лишь догадываться.

На данной странице представлен калькулятор, необходимы для вычисления скорингового коэффциента.

По простому это калькулятор для оценки вашей кредитоспособности. В международной практике при выдаче кредита у каждого заемщика происходит расчет скорингового коэффициента.

Скоринговый коэффциент важен для банка, потому что позволяют определить вероятность возврата денег для банка. Данная вероятность вычисляется исходя из статистических исследований, которые проводятся на множестве заемщиков.

Кроме вашего дохода банк при скоринге анализирует кучу других параметров. Однако все таки основным параметром является ваш доход и кредитная история.

Что делать, если кто-то взял кредит на ваше имя?

Если вы обнаружили на себе кредит, который не оформляли, необходимо срочно взяться за решение проблемы. Проверьте наличие паспорта, и, в случае его пропажи, срочно напишите заявление в полицию — документ признают недействительным.

Если кредит свежий

В этом случае вероятность, что вы узнаете о выданной ссуде, невелика. Должно пройти время, хотя бы до первой даты погашения долга, чтобы банк обеспокоился его возвратом. Единственный способ достоверно об этом узнать — запросить сведения из бюро кредитных историй. Что это за организация и как может помочь изучение своей истории, рассказывается далее в этой статье.

Если это было более 1 месяца назад

По прошествии одного или более месяцев банк, выдавший деньги, наверняка свяжется с вами сам и попросит погасить задолженность. В этом случае следует действовать спокойно и быстро:

- Необходимо лично посетить финансовое учреждение и уточнить все подробности. Вы вправе сказать, что мне нужны видеозаписи из офиса от даты оформления ссуды, заказать экспертизу подлинности вашей подписи и предоставленных мошенником документов.

- Нужно написать заявление — претензию на имя руководства банка, изложив в нем ситуацию.

- Обратиться в отделение полиции и тоже написать заявление по факту мошенничества. Оно пишется в 2-х экземплярах, один из которых необходимо направить в банк для прекращения кредита.

- Если в этом случае банк отказывается закрывать дело, обращаться в суд.

- После разбирательств (а они, скорее всего, потребуют времени и повторных посещений банка) получить справку о прекращении кредита и аннулировании долгов.

- С этими документами обращаться в свое БКИ с просьбой изменить записи в вашей КИ.

А теперь подробнее разберемся с тем, что представляет из себя бюро кредитных историй и как с ним взаимодействовать.

Оценка кредитоспособности от InfaProNet.ru

Как быть, если есть непогашенный микрозаем?

Выдача кредита при наличии микрозаймов

Банк может выдать Вам кредит при наличии микрозайма в случае, если у Вас будет хорошая кредитная история. Иными словами, не должно быть задержек по выплате долгов по обязательствам на Ваше имя. Только с учетом данных пунктов можно претендовать на получение кредита при наличии микрозаймов в МФО.

Получение микрозайма при непогашенном займе

Учреждения, которые лояльно относятся к своим клиентам, – это микрофинансовые организации (МФО). Поэтому они всегда идут на уступки, если у заемщика имеется еще один заем.

Самое важное – чтобы заемщик оплачивал существующий заем своевременно, не допуская просрочек. Также нужно понимать, что при росте финансовой нагрузки у Вас не должно возникнуть проблем с оплатой по второму займу.

Перед тем как оформлять новый заем – реально оцените свои возможности, а также улучшите кредитную историю доступными способами.

Перед тем как оформлять новый заем – реально оцените свои возможности, а также улучшите кредитную историю доступными способами.

Сколько микрозаймов можно оформить в МФО

Если Вы планируете взять еще один микрозайм в том же МФО, в котором имеется долг, – то можно получить отказ. Во многих подобных учреждениях имеется условие, по которому МФО предоставляет следующий заем только после погашения предыдущего.

Если Вам необходимо получить несколько займов, то следует подавать заявки на их оформлении одновременно. За это время информация о наличии долгов в БКИ еще не появится, и МФО может оформить заем без проблем.

Главный совет – получать только то количество займов, которые Вы сможете погасить. Не стоит гнаться за «легкими» деньгами в МФО, ведь на каждую сумму начисляют большой процент, а за просрочку сроков оплаты – действуют штрафы.

Прежде чем оформлять микрозаймы нужно посчитать, сможете ли Вы оплатить их, не испортив кредитную историю, а также останутся ли у Вас денежные средства для нормальной жизни?

Получение микрокредита на погашение нескольких займов в МФО

В случае если Вам необходимо оформить заем на погашении нескольких кредитов в микрофинансовых учреждениях, то можно воспользоваться услугой рефинансирования. Это означает, что Вы можете оформить заем в другом МФО и погасить долг в первом. Также можно попробовать перекредитовать заем в банке.

Как получить кредитную историю?

Сначала ее нужно найти

Ваша кредитная история может храниться в одном БКИ или сразу в нескольких. Чтобы узнать, в каких именно бюро хранится ваша история, нужно отправить запрос в Центральный каталог кредитных историй. Проще всего сделать это онлайн:

Через Портал госуслуг

Нужно зайти во вкладку «Услуги», в раздел «Налоги и финансы», в подраздел «Сведения о бюро кредитных историй». Для доступа к данным понадобятся только паспорт и СНИЛС.

В ответ Банк России пришлет вам в личный кабинет на Портале госуслуг список всех БКИ, в которых хранится ваша кредитная история. Информация будет включать название, адрес и номер телефона бюро.

На сайте Банка России

Для этого вам понадобится код субъекта кредитной истории (комбинация букв и цифр). Если вы брали кредит или заем хоть раз в жизни, значит, этот код у вас уже есть. Его можно найти в вашем кредитном договоре либо уточнить в банке или МФО, в которых вы брали кредит.

Если вспомнить старый код не удается, а банк или МФО не помогают, код можно сформировать заново. Для этого нужно лично обратиться в любой банк или бюро, чтобы создать новый код.

Этот код надо будет указать в запросе, который нужно создать на сайте Банка России. Не позднее следующего рабочего дня вы получите письмо с названиями всех бюро, где хранится ваша история.

Если вы не любитель онлайн-запросов, то можно, например, направить телеграмму в Центральный каталог кредитных историй. Ответ придет в течение трех дней. Но пришлют его на электронный адрес, который вы укажете в телеграмме. В письме вам сообщат, в каких бюро хранится ваша кредитная история.

Когда вы узнаете список бюро, нужно в каждом из них запросить свою кредитную историю

-

Бесплатно

По

два раза в год каждое бюро обязано предоставить вам кредитную историю бесплатно. При этом можно выбрать: дважды запросить отчет на электронную почту или один раз в электронном виде и один раз — на бумаге.Подать заявку можно:

- Через сайт бюро

Чтобы получить документ в электронном виде, проще всего отправить онлайн-заявку через сайт БКИ. В процессе оформления заявки вас автоматически переадресуют на Портал госуслуг для авторизации, а затем обратно — на сайт бюро. Отчет придет на электронную почту в течение трех рабочих дней.

- Телеграммой

Можно отправить телеграмму на официальный адрес БКИ. В ней нужно указать свое имя, данные паспорта и адрес электронной почты, на который вы хотите получить отчет. В этом случае вашу подпись должен заверить сотрудник почты. БКИ обязано прислать ответ в течение трех рабочих дней после получения запроса.

В офисе БКИ

Здесь вы можете получить свою кредитную историю в бумажном виде в тот же день. Для этого нужно прийти в бюро с паспортом.

Обычным письмом по почте

Самый долгий и трудоемкий вариант — отправить в БКИ письмо обычной почтой. Такой запрос должен быть заверен нотариусом. В письме можно указать, как вы хотите получить ответ: в бумажном виде на свой почтовый адрес или в электронном — на адрес электронной почты. В этом случае к трем дням на подготовку отчета прибавится время доставки писем.

За деньги.

Если кредитная история вам нужна срочно или чаще, чем дважды в год, вы можете получить ее за дополнительную плату.

Для этого можно использовать все перечисленные выше способы: обратиться в офис БКИ, послать телеграмму, отправить письмо по почте или оставить заявку на сайте бюро. При этом некоторые бюро за дополнительную комиссию могут предоставить отчет в режиме онлайн.

Кроме того, можно получить отчет через свой банк. Но при условии, что он сотрудничает с теми БКИ, в которых хранится ваша кредитная история. Оформить запрос можно через личный кабинет на сайте банка.

Запрашивать информацию через банк имеет смысл только в том случае, если ваши данные хранятся именно в тех бюро, с которыми сотрудничает банк. Иначе вы либо ничего не получите, либо должны будете дополнительно запрашивать информацию в других бюро.

БКИ публикуют на своих сайтах полный список банков, с которыми они работают.

Как получить деньги дистанционно?

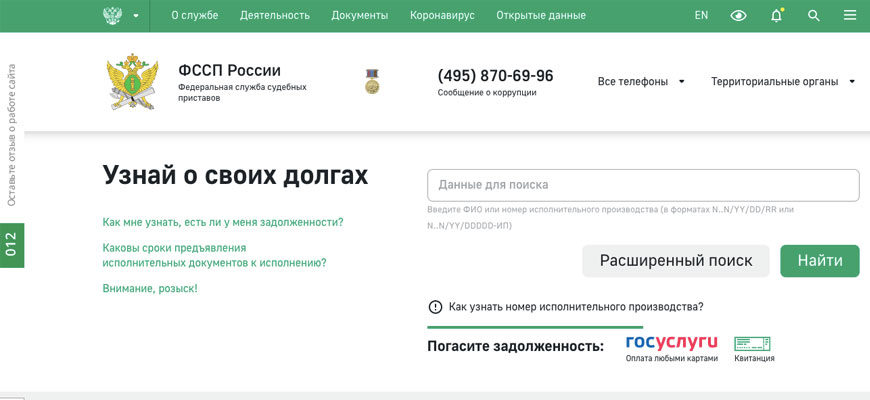

Как узнать, есть ли долги по кредитам через БКИ?

Во-первых, необходимо определить, в какую из действующих в стране БКИ следует направлять запрос. Для этого нужно воспользоваться:

1. Сайтом Банка России www.cbr.ru/ckki. Сведения находятся в Центральном каталоге кредитных историй (ЦККИ). Чтобы найти нужную информацию, потребуется введение паспортных данных и кода субъекта. Это один из эффективных способов определения целевого Бюро для проверки долгов по кредитам онлайн.

2. Сайтом государственных услуг. Для выяснения места хранения КИ необходимо подтверждение учетной записи пользователя.

Во-вторых, нужно запросить КИ в найденном бюро. Для чего потребуется регистрация на соответствующем сайте БКИ. А также прохождение идентификации следующими способами:

- на портале Госуслуг;

- с помощью телеграммы, заверенной оператором связи;

- с использованием квалифицированной эл. подписи (УКЭП);

Затем следует перейти в личный кабинет, и ознакомиться с кредитной историей. Также ознакомление с КИ возможно путем личного посещения офиса организации и составления заявления. При себе необходимо иметь паспорт для подтверждения личности заемщика.

Можно ли взять заём, если уже есть один

Можно ли взять кредит, если есть кредитная карта

Ответ на вопрос, дадут ли кредит, если есть кредитка, будет положительным. Статус держателя данного финансового инструмента не препятствует оформлению займа.

Но наличие на руках кредитной карты, даже если ею никогда не пользоваться, снижает платежеспособность. Уровень дохода будет уменьшен на сумму, аналогичную потенциальному максимально возможному платежу, то есть ежемесячным расходам, что ждут обладателя кредитки, если полностью выбрать лимит.

Этот нюанс может оказаться фатальным, если доход относительно невелик, но планируется получение автокредита или ипотеки.

Можно ли взять кредит в Сбербанке, если уже есть один

Сбербанк не предъявляет специальных требований к потенциальным клиентам в отношении числа действующих кредитных договоров. Обратиться в этот банк за еще одним займом могут как его клиенты, так и те, кто получил кредит у его конкурента.

Можно ли взять потребительский кредит, имея ипотеку

Ипотека предполагает выплату крупной суммы, часто составляющей значимую часть заработка

Именно данному фактору следует уделить повышенное внимание. Если дохода достаточно для того, чтобы обслуживать и ипотеку, и потребительский кредит, при условии соответствия заявителя прочим требованиям кредитора, можно рассчитывать на одобрение заявки

Можно ли получить с просроченным кредитом ипотеку или автокредит

Наличие просрочек – это плохо, но не всегда фатально. При оценке кредитной истории оценивают:

- количество случаев нарушения условий договора;

- их продолжительность;

- их давность.

Каждый кредитор имеет собственное мнение о критичных значениях указанных параметров. Некоторые кредитные организации весьма лояльны к кредитной истории потенциальных клиентов.

Дадут ли рассрочку, если есть кредит

Под рассрочкой понимают целевой заём на приобретение товара, на оплату услуги. Обычно это небольшая сумма, предоставляемая на маленький срок.

Решающим фактором для кредиторов, работающих в этом сегменте, является способность клиента вернуть заём, то есть соотношение его дохода и расходов на обслуживание имеющихся займов и потенциального.

Если, с точки зрения кредитной организации, уровень закредитованности позволяет получить еще один заём, если не нарушаются требования ЦБ РФ, описанные выше, – рассрочку предоставят.

Что делать с испорченной КИ и просрочками

Если кредитная история несколько неидеальна, стоит ее подкорректировать. Ряд кредиторов вполне устраивает, если после того как будет закрыт заём, по которому есть нарекания, будет получен и своевременно возвращен еще один. Тогда они полагают, репутация клиента восстановлена, и причин не доверять ему нет.

Однако некоторые банки оперируют такими понятиями, как срок давности просрочки. Тогда отсчет ведут годами начиная с даты полного расчета по проблемному договору. В такой ситуации остается либо искать другую кредитную организацию, либо ждать истечения срока давности.

Но, например, в Сбербанке раньше речь шла о 5 годах, некоторые банки оценивают кредитную историю за последние 3 года.

В то же время кредиторы лояльнее относятся к клиентам, претендующим на кредитные карты. Но процент по такому продукту обычно выше.

Также можно взять кредит с просроченным кредитом в МФО. Микрокредиторы лояльнее относятся к указанному критерию, но если постараться, то и у них можно найти вполне достойные предложения.

Можно ли исправить кредитную историю с помощью МФО?

Многие микрофинансовые организации предлагают услуги по исправлению кредитной истории. С первого взгляда это может показаться не больше, чем маркетинговой уловкой, ведь данные в БКИ хранятся в течение десяти лет. Но так ли это на самом деле?

Выглядит процедура исправления кредитной истории следующим образом:

- Микрофинансовая организация оформляет на клиента несколько займов подряд. Первый составляет минимально возможную сумму — около 1000 рублей на недельный срок.

- Второй — 2000 рублей на срок до 10 дней.

- Третий — от 3000 до 5000 рублей на тот же период.

Таких микрозаймов может быть от трех до пяти в зависимости от испорченности кредитной истории. В лучшем случае уже через три недели в БКИ появится положительная информация о заемщике. После этого он может обратиться в ту же МФО, но уже для обычного займа, либо в банк за получением небольшого потребительского кредита. За этой целью лучше обращаться в ту организацию, которая требует пакет документов, подтверждающий доход. В таком случае вероятность одобрения будет выше.

Напоследок дадим пару советов, как увеличить вероятность одобрения кредита в банках, которые не проверяют кредитную историю. Если на текущий момент у вас есть обязательства перед другими банками, лучше их погасить. Даже если вы исправно платите по кредиту, банк может посчитать, что ваша долговая нагрузка слишком высокая для еще одного займа. Также перед подачей заявки обязательно подготовьте документы, подтверждающие доход, — это существенно увеличит шансы на одобрение.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Зачем скоринговый коэффциент нужно знать любому человеку?

Данный калькулятор представляет собой упрощенную версию системы скоринга, которая используется во многих банках. Данные системы стоят 10ки тысяч долларов.

Калькулятор поможет вам определить вашу кредитоспособность и на основании полученного скорингового коэффцициента подберет для вас предложения по кредиту, который вам в большинстве случаев дадут. Вам больше не нужно будет ждать ответа банка.

Зная свой скоринговый коэффциент, вы сможете предугадать решение банка по вашей онлайн заявке с точностью более 90%.

Вы можете сразу же подать заявку, желательно в несколько банков. Это позволит вам получить займ с вероятностью более 90%.