Инфляция

Содержание:

- Расчет реальной процентной ставки

- Номинальная стоимость денег

- Статьи о дебетовых картах

- Бизнес и финансы

- Причины инфляции

- Основные положения

- Методы измерения инфляции

- Полезные материалы

- Помощник

- Индекс потребительских цен CPI в России по президентам

- Официальная инфляция снижается, а я этого не чувствую. В чем дело?

- Формула Фишера

- Приведение статистических данных к сопоставимому виду.

- История

- О данных

- Формула расчета

- Обменные пункты банков Уфы на онлайн карте

- 100 рублей

- Дополнительно

- Расчет годового темпа инфляции

- Последствия инфляции

- Как самостоятельно подсчитать свою инфляцию?

- Условия по дебетовым картам в Юбилейном

- Что такое инфляция?

- Расчет инфляции. Какие способы использовать

- Инфляция в России

- Как считают инфляцию?

Расчет реальной процентной ставки

Из наших вычислений становится понятным, как находить реальную процентную ставку (реальную доходность инвестиций). Формула должна иметь примерно такой вид:

1 + rреальн. = (1 + rномин.)n / (1 + i)n, где

rреальн. – реальная процентная ставка,rреальн. – номинальная процентная ставка,i – инфляционная процентная ставка,n – количество лет.

Умножая на полученный коэффициент исходную сумму или исходный размер капитала, можно легко рассчитать реальную доходность инвестиций с поправкой на инфляцию.

Вот, собственно, и вся теория по теме номинальных и реальных процентных ставок.

Приведенные формулы легко приспособить и для случаев, когда инвестиционные отчисления носят характер аннуитета.

В этом вопросе лучше попробовать разобраться самостоятельно.

Удачных инвестиций!

Номинальная стоимость денег

Суть инфляции хорошо воспринимается на классических примерах, заимствованных нами из недр экономической теории.

Для начала проиллюстрируем, что такое номинальная стоимость денег и что такое номинальная процентная ставка.

Представьте себя инвестором, разместившим 650 долл. на банковском вкладе либо приобретшим сберегательный сертификат на ту же сумму.

Годовая процентная ставка по вкладу (сертификату), положим, равняется 8 %.

Соответственно, ваши обоснованные ожидания по части приумножения капитала легко рассчитать: 650 долл. * 1,08 = 702 долл. (+52 долл.).

Банк, разумеется, выполнит свои обязательства и облагодетельствует вас обещанными суммами.

Но чего банк точно не сможет сделать, так это гарантировать вам сохранение уровня цен, действовавшего на момент открытия вклада (приобретения сертификата), до момента его закрытия (погашения сертификата).

Другими словами, банк не сможет вам обещать, что по итогам инвестиционного года вы станете БОГАЧЕ.

Все потому, что банк прекрасно осведомлен о неуемном аппетите матушки-инфляции, которая не щадит ни вкладчиков, ни банкиров, ни бедных (что вполне объяснимо), ни – что менее очевидно — богатых.

Может так статься, что рост инфляции окажется выше 8 %, и тогда, несмотря на номинальный прирост капитала, вы в конечном итоге окажетесь беднее…

702 долл., о которых мы вели речь выше, являют собой НОМИНАЛЬНУЮ стоимость ваших сбережений. Соответственно, 8% — это номинальная процентная ставка.

Для перехода к реальным процентным ставкам нам придется прибегнуть к некоторым несложным вычислениям, представленным далее.

Статьи о дебетовых картах

Годовое обслуживание дебетовых карт

Что такое неразрешенный (несанкционированный) овердрафт?

Завести дебетовую карту: как это сделать?

ПАО Сбербанк: реквизиты

Бизнес и финансы

БанкиБогатство и благосостояниеКоррупция(Преступность)МаркетингМенеджментИнвестицииЦенные бумагиУправлениеОткрытые акционерные обществаПроектыДокументыЦенные бумаги — контрольЦенные бумаги — оценкиОблигацииДолгиВалютаНедвижимость(Аренда)ПрофессииРаботаТорговляУслугиФинансыСтрахованиеБюджетФинансовые услугиКредитыКомпанииГосударственные предприятияЭкономикаМакроэкономикаМикроэкономикаНалогиАудитМеталлургияНефтьСельское хозяйствоЭнергетикаАрхитектураИнтерьерПолы и перекрытияПроцесс строительстваСтроительные материалыТеплоизоляцияЭкстерьерОрганизация и управление производством

Причины инфляции

В экономической науке различают следующие причины инфляции:

- Рост государственных расходов, для финансирования которых государство прибегает к денежной эмиссии, увеличивая денежную массу сверх потребностей товарного обращения. Наиболее ярко выражено в военные и кризисные периоды.

- Чрезмерное расширение денежной массы за счёт массового кредитования, причём финансовый ресурс для кредитования берётся не из сбережений, а из эмиссии необеспеченной валюты.

- Монополия крупных фирм на определение цены и собственных издержек производства, особенно в сырьевых отраслях.

- Монополия профсоюзов, которая ограничивает возможности рыночного механизма определять приемлемый для экономики уровень заработной платы.

- Сокращение реального объёма национального производства, которое при стабильном уровне денежной массы приводит к росту цен, так как меньшему объёму товаров и услуг соответствует прежнее количество денег.

- Увеличение и ввод новых государственных налогов, пошлин, акцизов и т. д., при стабильном уровне денежной массы.

В ходе особо сильных инфляций, как например, в России во время Гражданской войны, или Германии 1920-х гг. денежное обращение может вообще уступить место натуральному обмену.

Монетаристский взгляд на причины инфляции и предложения по её снижению

Инфляция сильно коррелирует с ростом денежной массы (М2) на протяжении длительных периодов

Монетаризм считает, что инфляция вызвана, в основном, денежными факторами, то есть финансовой политикой государства. Милтон Фридман утверждал, что «Инфляция всегда и везде является денежным феноменом».

Монетаристы исходят из того, что экономический рост определяется экзогенно и не зависит от темпов роста денежной массы, а скорость обращения денег относительно стабильна, поэтому, учитывая уравнение обмена

- MV=PQ{\displaystyle MV=PQ},

где M{\displaystyle M} — номинальная денежная масса, V{\displaystyle V} — скорость обращения денег, P{\displaystyle P} — уровень цен, Q{\displaystyle Q} — объём выпуска,

получим, что инфляция (темп роста цен) равна темпу роста денежной массы.

Для борьбы с инфляцией монетарными методами обычно предлагается так называемая «политика дорогих денег». Основная задача — уменьшить объём денег в обращении или замедлить скорость обращения денег. К этому способны привести:

- повышение налоговой нагрузки;

- снижение или заморозка заработной платы;

- снижение бюджетных расходов;

- сокращение объёмов кредитования.

Основные положения

Замечание 1

Инфляция является очень важным индикатором, отражающим развитие экономики в стране. Инфляции прямо влияет и на социально-экономическое развитие территории.Поэтому необходим мониторинг и контроль уровня инфляции с помощью экономических показателей. Наиболее распространенным показателем является темп инфляции.

Так, рассмотрим основные этапы для расчета темпа инфляции:

- выбор периода исследования;

- сбор исходной информации;

- формирование, сводка и группировка данных;

- расчет темпов роста;

- оценивается уровень инфляции, изменения;

- формирование графического представления;

- анализ данных;

- формирование выводов.

Определение 1

Темп инфляции – это показатель, отражающий уровень инфляции, который говорит о том, как изменился (вырос или упал) уровень инфляции.

Так, если темпы инфляции оказываются выше, чем 10 % в год (или 0,8 % в месяц), то такая инфляция называется ползучей (или относительно нормальной). Если инфляция окажется, выше, чем 20 %, то инфляция называется галопирующей и является очень высокой (такие темпы роста наблюдались во многих странах Латинской Америки, Южной Азии в 80-х годах). Инфляция, темпы которой превышают 50 % в месяц и выше, называется гиперинфляцией. В такой ситуации стране грозит дефолт и крах финансовой системы.

Методы измерения инфляции

Наиболее распространенным методом измерения инфляции является индекс потребительских цен (Consumer Price Index, CPI), который рассчитывается по отношению к базовому периоду.

В России Федеральная служба государственной статистики публикует официальные индексы потребительских цен, которые характеризуют уровень инфляции. Кроме того, эти индексы используются как поправочные коэффициенты, например, при расчёте размера компенсаций, ущерба и тому подобное. Если изменить методику расчёта, то при тех же изменениях цен на потребительском рынке результаты могут существенно отличаться от официальных. В то же время эти неофициальные результаты не могут учитываться в реальной практике; например, на них нельзя сослаться в суде. Наиболее спорным моментом является состав потребительской корзины как по наполненности, так и по изменяемости. Корзина может ориентироваться на реальную структуру потребления. Тогда со временем она должна меняться. Но любое изменение в составе корзины делает несопоставимыми предыдущие данные с текущими. Индекс инфляции искажается. С другой стороны, если не менять корзину, через некоторое время она перестанет соответствовать реальной структуре потребления. Она будет давать сопоставимые результаты, но не будет соответствовать реальным затратам и не будет отражать их реальную динамику.

Помимо индекса потребительских цен существуют другие методы, которые позволяют рассчитать инфляцию. Как правило, используются несколько основных методов:

- Индекс цен производителей (Producer Price Index, PPI) — отражает себестоимость производства без учёта добавочной цены дистрибуции и налогов с продаж. Значение PPI опережает по времени данные CPI.

- Индекс расходов на проживание (Cost-of-living Index, COLI) — учитывает баланс повышения доходов и роста расходов.

- Индекс цены активов: акций, недвижимости, цены заёмного капитала и прочее. Обычно цены на активы растут быстрее цен потребительских товаров и стоимости денег. Поэтому владельцы активов вследствие инфляции только богатеют.

- Дефлятор ВВП (GDP Deflator) — рассчитывается как изменение в цене на группы одинаковых товаров.

- Паритет покупательной способности национальной валюты и изменение курса валют.

- Индекс Пааше — показывает отношение текущих потребительских расходов к расходам на приобретение такого же ассортиментного набора в ценах базисного периода.

Полезные материалы

Помощник

Индекс потребительских цен CPI в России по президентам

Официальная инфляция снижается, а я этого не чувствую. В чем дело?

Есть несколько причин.

-

Ваша потребительская корзина отличается от корзины Росстата

Скорее всего, ваш личный набор продуктов, вещей и услуг отличается от стандартного. Если вы, например, вегетарианец, то покупаете больше овощей, фруктов и круп, но вам не нужно мясо. В вашем бюджете существенной статьей расходов может быть покупка модных гаджетов, а корзина не учитывает этого. Возможно, вы тратите значительные суммы на развлечения, обучение, отдых. В корзине Росстата доля этих расходов может быть другой. -

Инфляция может быть разной в разных регионах страны

Например, если в вашей области активно развиваются фермерские хозяйства, вполне вероятно, что цены на продукты питания будут несколько ниже за счет высокой конкуренции. А если ваш район вдруг стал центром курортной жизни, цены на основные продукты и товары, скорее всего, вырастут. -

Об инфляции в целом нельзя судить по изменению цен на один товар

Инфляция – суммарный индекс. Стоимость отдельных продуктов может меняться очень сильно, но, если доля этих покупок в корзине мала, на инфляцию это мало повлияет. Например, если следить за ценой на яйца, доля которых в корзине не велика, то изменение их цены не окажет сильного влияния на общий индекс потребительских цен. Но если мы пытаемся оценить инфляцию только по отдельным товарам, которые покупаем регулярно, скажем те же яйца, то картина неизбежно будет отличаться от официальной статистики. -

Все дело в восприятии

Личная инфляция – это обычно не точный расчет, а то, как мы воспринимаем цены. И скачок цен всегда сильнее врезается в память.

Если мы постоянно покупаем конкретный товар, то запоминаем, когда цены на него преподнесли неприятный сюрприз. Более того, даже если этот товар сам по себе не очень дорог, стоимость его составляет лишь малую толику нашей корзины, все равно мы воспринимаем это как резкий рост цен на все.

Например, цены на картофель в июле 2017 года выросли в полтора раза по сравнению с июнем. Кратковременный скачок цены вызвали сезонные причины: лето холодное, картошка в этом году зреет долго, а прошлогодние запасы уже закончились, поэтому цены выросли. Как только в продажу поступил новый урожай, цены снизились. Но вряд ли мы это будем помнить так же ясно, как предшествовавшее подорожание.

Формула Фишера

Впервые эта формула была опубликована в 1911 году в книге “Покупательная сила денег. Ее определение и отношение к кредиту, проценту и кризисам” американского экономиста-математика Ирвинга Фишера, профессора политической экономии Йельского университета США и до сих пор является «знаменем» монетаристов. В современной трактовке она имеет следующий вид:

Dwt*Pwt*WWPo = St*M2t ,

где

Dwt — базисный дефлятор ВВП в году t;

Pwt — базисный темп ВВП в году t;

WWPо — значение ВВП в базисном году;

St — скорость «оборота» денежной массы в году t;

M2t — значение денежной массы М2 на начало года t.

Графики Dwt, Pwt и St приведены на рис.2, 3 и 4.

Рис.2. Базисный дефлятор ВВП.

Рис.3. Базисный темп ВВП.

Рис.4. Динамика скорости оборота денежной массы М2.

Как видим скорость оборота денежной массы М2 в экономике России замедляется. Всплески соответствуют резкой смене валютного курса рубля. Замедление происходит по двум причинам: замедлению темпов роста ВВП и повышению темпов инфляции, что в перспективе сделает денежную массу М0 (как часть М2) просто необозримой. Придётся вводить новую денежную единицу и печатать новые деньги либо переходить на алтын.

Отметим одно обстоятельство, скорость оборота денежной массы — принципиально не наблюдаемый показатель, а следствие параметров уравнения Фишера. Методики наблюдения он не имеет. Но формула (в силу своей краткости и «понятности») прижилась, так же как «флогистон» в физике 18 века. Монетаристы рассуждают следующим образом. Преобразуем исходное выражение к виду

Dwt = (St/Pwt*WWPo)*M2t или Dwt* = Gt*M2t .

Если принять гипотезу, что Gt (примерно) постоянная величина, то при уменьшении M2t величина Dwt (скорость изменения цен) тоже уменьшается.

А раз так, то всё, что способствует уменьшению M2t – благо. В частности, надо повышать ставку рефинансирования — ключевую ставку ЦБ, что снижает количество денег в обращении.

То, что при высокой ставке рефинансирования разрушается промышленность и сельское хозяйство – это «пустяк». Ошибочность подобных рассуждений для грамотных экономистов очевидна, но за чиновниками-монетаристами из ЦБ и Минфина стоят интересы (достаточно влиятельных) монополистических групп, которым выгодно сохранение существующей динамики и структуры цен. А потому этой аргументацией будут пользоваться ещё некоторое время. До очередной экономической катастрофы.

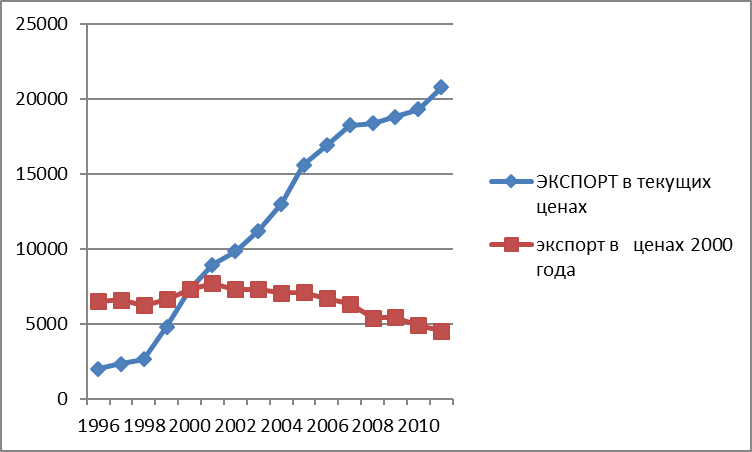

Приведение статистических данных к сопоставимому виду.

Номинальное значение экономического показателя – его выражение в текущих ценах.

Для приведения стоимостных показателей к сопоставимому виду необходимо их пересчитать, учитывая инфляцию, провести операции инфлирования или дефлирования. Для осуществления этих процессов применяются базисные индексы инфляции. Индекс инфляции за один текущий период называется цепным, а индекс инфляции по отношению к базовому периоду называется базисным и определяется как произведение цепных индексов за рассматриваемый период.

Обычно при сравнении цен и любых стоимостных показателей есть договоренность о том, какой период считать базовым

Тогда пересчет происходит следующим образом:

Пример. Известны данные об объемах экспорта за несколько лет. Данные представлены в текущих ценах, т. е. содержат инфляционную составляющую

Для того, чтобы привести к сопоставимому ввиду, нужно исключить из данных инфляционную составляющую. Для этого следует знать цепные индексы инфляции за каждый период

Таблица.

Операции дефлирования и инфлирования

|

годы |

Объем экспорта в текущих ценах, млрд. руб. |

|

|

экспорт реальный, млрд. руб. |

||

|

1996 |

2007 |

1.46 |

3.25 |

6519.28 |

||

|

1997 |

2342 |

1.15 |

2.82 |

6615.18 |

||

|

1998 |

2629 |

1.19 |

2.37 |

6240.19 |

||

|

1999 |

4823 |

1.72 |

1.38 |

6655.74 |

||

|

2000 |

7305 |

1.38 |

1.00 |

7305.65 |

||

|

2001 |

8943 |

1.16 |

1.16 |

7709.48 |

||

|

2002 |

9830 |

1.16 |

1.35 |

7305.29 |

||

|

2003 |

11208 |

1.14 |

1.53 |

7306.46 |

||

|

2004 |

13027 |

1.2 |

1.84 |

7076.89 |

||

|

2005 |

15609 |

1.19 |

2.19 |

7125.68 |

||

|

2006 |

16917 |

1.15 |

2.52 |

6715.47 |

||

|

2007 |

18247 |

1.14 |

2.87 |

6353.89 |

||

|

2008 |

18376 |

1.18 |

3.39 |

5422.72 |

||

|

2009 |

18807 |

1.02 |

3.46 |

5441.09 |

||

|

2010 |

19321 |

1.14 |

3.94 |

4903.33 |

||

|

2011 |

20798 |

1.16 |

4.57 |

4550.14 |

Для данных экспорта ВНП в текущих ценах с 2001 года проводим операцию дефлирования (делим на базисный индекс инфляции). Для данных до 2000 года проводим инфлирование (умножаем на базисные индексы инфляции).

Как видно из рис., рост экспорта в текущих ценах гораздо больше (в следствие роста цен), чем рост реального экспорта

Рис.2.1. Динамика экспорта, млрд. руб.

История

Номинальные цены обычно тесно связаны с количеством денежного металла в монетах. В результате девальвации или «порче монет» (уменьшении содержания драгоценного металла в монетах) цены могли существенно повышаться. Но в пересчёте на фиксированное количество денежного металла цены оставались стабильными. По сути, изменялся масштаб цен, а не структура стоимости.

В истории мировой экономики отмечались два случая резкого роста цен, связанных с падением стоимости металлов, из которых изготовлялись деньги, без изменения их количества в монетах.

- После открытия Америки в европейские страны стало поступать много золота и особенно серебра из Мексики и Перу. За 50 лет с начала XVI века производство серебра возросло более чем в 60 раз. Это вызвало повышение к концу века товарных цен в 2,5-4 раза.

- В конце 1840-х годов началась разработка калифорнийских золотых рудников. Вскоре после этого началась массовая золотодобыча в Австралии. Мировая добыча золота при этом возросла более чем в 6 раз, цены увеличились на 25-50 %. Инфляция этого вида наблюдалась по всему миру.

С повышением цен в результате поступления в оборот больших масс золота и серебра непосредственно связано возникновение количественной теории денег, согласно которой увеличение количества денег в обращении выступает причиной роста цен. С точки зрения стоимостной теории, рост денежной массы отражает снижение стоимости денежного материала, что при постоянной стоимости товаров выражается в требовании большего количества золота или серебра для эквивалентного обмена.

Для современных экономик, в которых роль денег исполняют обязательства, не имеющие собственной стоимости (фиатные деньги), незначительная инфляция считается нормой и находится обычно на уровне нескольких процентов в год. Уровень инфляции обычно несколько увеличивается в конце года, когда растёт как уровень потребления товаров домохозяйствами, так и уровень расходов корпораций.

Особенности инфляции в СССР

В СССР в предвоенное десятилетие и в последние годы жизни Сталина политика правительства приводила к длительному периоду снижения розничных цен (дефляции) при постепенном повышении заработной платы. Инфляция в таких условиях может носить скрытый характер и называется подавленной. Естественным следствием подавленной инфляции был товарный дефицит из-за отсутствия равновесия между денежной и товарной массой. Лауреат Нобелевской премии Милтон Фридман сказал:

О данных

Формула расчета

Рассмотрим формулу для исчисления.

Так, уровень или темп инфляции = ((инфляция в настоящем анализируемом периоде – инфляция в предыдущем анализируемом периоде)/ инфляция в предыдущем периоде)) $\cdot$ 100, %

Также существует еще одна формула. Так уровень инфляции, рассчитанный по уровню статистики, может быть принят за индекс цен. Итак, формула приобретает следующий вид.

Темп инфляции = ((индекс настоящего периода – индекс предыдущего периода (или базового периода)) / индекс предыдущего периода (или базового периода) $\cdot$ 100, %

Замечание 2

Обратите внимание, что в случае с инфляцией темп роста рассчитывается как показатель темпа прироста, как наиболее информативный. Так результат расчета показывает на сколько процентов вырос или, наоборот, снизился уровень инфляции

Обменные пункты банков Уфы на онлайн карте

100 рублей

На сторублевой купюре только одна достопримечательность — московский Большой театр. На лицевой стороне изображена античная колесница с запряженными конями, называемая квадригой. Ее создал знаменитый русский скульптор Петр Клодт. Император Николай I был, говорят, так впечатлен правдоподобностью скульптуры, что сказал, мол, Клодт делает лошадей лучше, чем жеребцы. На оборотной стороне купюры — здание Большого театра. Кроме того, в ходу до сих пор «олимпийская купюра» 2014 года со сноубордистом и стадионом «Фишт», а также купюра 2015 года с Ласточкиным гнездом и видами Севастополя и коллекционная «футбольная» сотка, выпущенная в честь чемпионата мира 2018 года, на который изображены мальчик с мячом и легендарный вратарь Лев Яшин. Последние три сторублевки, конечно, встречаются исключительно редко.

Дополнительно

Более подробная информация об инфляции в России :

- Таблицы текущей и исторической инфляции в России по месяцам и по годам

- Графики инфляции по месяцам, показывающие инфляцию от месяца к месяцу

- Графики инфляции по месяцам, показывающие уровень инфляции в годовом исчислении

- Годовые графики — показывают инфляцию по годам

- Настраиваемые аналитические графики позволяют строить графики за произвольный период и сравнивать инфляцию в разных странах за разные периоды

- Калькуляторы инфляции позволяют рассчитать уровень инфляции, изменение цен и покупательной способности денег со временем

Расчет годового темпа инфляции

При открытой форме инфляции ее уровень можно определить исходя из темпа прироста уровня цен. На практике при оценке уровня инфляции применяют индексы цен.

При скрытых формах инфляции в процессе косвенной оценки ее уровня применяют следующие показатели:

- отношение контролируемых в государстве цен к ценам свободного рынка,

- затраты времени на поиски продукции,

- возможность осуществления нужной покупки,

- объемы вынужденных сбережений и др.

Годовой темп инфляции (π) рассчитывается по формуле:

$π= (Pt- Pt-1 )/ Pt-1$, где:

- $Pt$ – уровень цен периода $t$;

- $Pt-1$ – уровень цен периода, который предшествовал $t$.

В соответствии с уровнем темпа роста цен выделяют годовую инфляцию:

- Умеренную инфляцию (до 10% в год), которая является нормальной и исполняет роль катализатора экономического роста.

- Ползучую инфляцию (10-20% в год), которая свидетельствует о нарастании дестабилизационных явлений в экономической жизни.

- Галопирующую (до 50 – 100 % в год).

- Гиперинфляцию (более 100% в год).

Инфляцию можно отнести к основным дестабилизирующим факторам рыночной экономики. Она более опасна, чем выше ее уровень. Инфляция в несколько десятков (сотен) процентов за год является явным признаком начинающихся и усиливающихся кризисов денежной системы. Гиперинфляция означает крах денежной системы, парализует весь рыночный механизм.

Последствия инфляции

Инфляция затрагивает множество областей и имеет ряд последствий:

Возникает различие оценок денежных запасов и денежных потоков. Вследствие этого обесцениваются:

- вклады,

- ценные бумаги,

- кредиты,

- остатки средств на счетах.

Эмиссия денежных средств ухудшает экономическую ситуацию.

Перераспределяются доходы – последствия инфляции наиболее остро чувствуют

- импортёры товаров,

- продавцы,

- кредиторы,

- бюджетные предприятия.

В «плюсе» оказываются кредиторы и покупатели. Возникают так называемые «мнимые доходы» за счёт удешевления стоимости товаров и стоимости заёмных средств.

Падают рентабельность производства, ВВП.

Как правило, после роста цен ухудшается курс национальной валюты.

Страдают владельцы сбережений, конечные потребители, наименее защищённые слои населения.

Фактически, бедные часто становятся ещё беднее.

Одновременно инфляция может как ухудшить положение производителей (за счёт увеличения цен, а значит – увеличения любых статей расходов при выпуске продукции), так и улучшить. Второй вариант возможен, если продукция поставляется за рубеж, и становится более доступной конечным потребителям.

Еще одно возможное последствие инфляции – так называемая «инфляционная спираль» (процесс самовоспроизводства инфляции, когда инфляционные ожидания подталкивают к росту цен, а он, в свою очередь, формирует ажиотажный спрос).

Как самостоятельно подсчитать свою инфляцию?

Сразу стоит сказать, что это трудоемкий и долгий процесс, но никаких экономических познаний он не требует. Достаточно калькулятора и простой усидчивости.

Чтобы посчитать личную инфляцию, нужно для начала составить список своих расходов на месяц по всем категориям:

- Продукты

- Одежда и обувь

- Бытовые товары

- Плата за ЖКХ

- Лекарства

- Развлечения

Этот список каждый может продолжить сам — необходимо включить все актуальные для себя расходы. К тому же, при покупке, скажем, одежды, нужно рассчитать ее примерную ежемесячную стоимость. Например, в одной зимней куртке взрослый человек может ходить лет пять, а вот детская одежда уже года через два перестанет подходить ребенку по размеру

Почему это важно? Потому что цену одежды необходимо разделить на предполагаемое количество месяцев носки. И учитывать получившуюся цифру во все последующие месяцы после покупки

Условия по дебетовым картам в Юбилейном

Что такое инфляция?

Нестрогое определение инфляции таково: это обесценивание покупательной способности денег с течением времени.

Численной мерой инфляции служит изменение из года в год индекса потребительских цен (общеупотребительное сокращение — ИПЦ), отвечающего на вопрос, сколько среднестатистическая семья вынуждена тратить денег на приобретение некоторой группы товаров.

Процесс, обратный инфляции, а именно, увеличение покупательной способности денег из-за снижения цен, именуется дефляцией.

Это явление было характерно, к примеру, для периода Великой депрессии (кон.1920-х – нач.1930-х гг.) в Соединенных Штатах, когда падение цен на большинство услуг и товаров за год доходило до 10 процентов.

Редчайший, надо сказать, случай в истории экономики США, повторения которого с тех пор так и не удалось достичь…

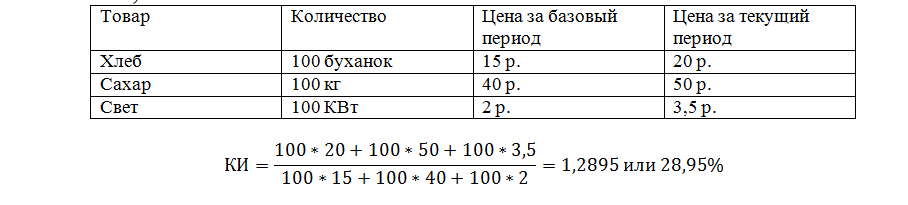

Расчет инфляции. Какие способы использовать

Как мы уже знаем, инфляция – это экономический показатель. Общий уровень цен рассчитывается на основании фиксированного набора потребительского товара с учетом структуры их потребления. Сюда также входят среднесрочные и долгосрочные товары, а также обслуживание. Какие же показатели используются для расчета? Всего лишь два:

Индекс инфляции или темп роста цен (IР). Рассчитывается как стоимость потребительских цен, товаров отчетного периода(Р1) разделенная к стоимости потребительских цен базисного периода (Р0) ( формула указана в изображении).

Что показывает индекс инфляции? Прежде всего, определяет, во сколько раз изменился уровень цен. Если показатель больше единицы, тогда цены росли, но, когда индекс приравнивается к единице – общий уровень цен малоподвижный, то есть остался на прежнем уровне. Если индекс меньше единицы, тогда общий уровень цен снизился.

Уровень инфляции. (P) Согласно в формуле в числителях обозначается — абсолютное изменение цен по отношению к ценам базисного периода выраженное в процентах.

Если индекс инфляции показывает – во сколько раз изменился уровень цен, то уровень инфляции будет показывать — на сколько процентов изменился общий уровень цен. Но какую взаимосвязь имеют эти две формулы?

На самом деле все просто. Когда индекс инфляции больше единицы – цены растут. В этом случае уровень инфляции будет положительным. Если же индекс инфляции оказался меньше единицы, тогда уровень инфляции примет отрицательное значение.

Обобщающие показатели инфляции

На протяжении нескольких столетий ученые пытались создать точные способы расчета, которые смогли бы оценивать не только стоимость рыночной корзины, но и ее состав.

Индексы цен и доходов по формуле Ласпейреса

Статистик Этьен Ласпейрес в 19 веке разработал свой метод индексирования инфляции. Его формула показывает сравнение потребительской корзины согласно текущего и базисного периода и разницу между ними.

Показывая колебания цен в базисном периоде, индекс исключает изменения стоимости в структуре потребления. Поэтому он дает высокую оценку инфляции, если цены растут, и наоборот, заниженную оценку если падают.

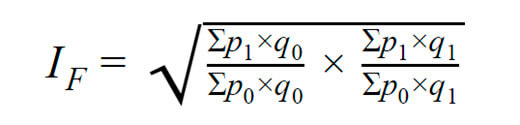

Индекс Пааше

Этот метод расчета появился в 1874 году немецким экономистом Германом Пааше. Он определяется за счет потребительских расходов текущего времени к базисному периоду, с таким же ассортиментом корзины.

Индекс Пааше показывает, какие изменения произошли: во сколько раз увеличился/уменьшился средний уровень цен. А именно, ценовое изменение в текущем периоде. Наблюдая за движением цен в потребительской корзине, эта формула не в состоянии полностью отразить эффект дохода. В результате чего – завышенная оценка инфляции при снижении цен, и наоборот, заниженная в случае роста.

Индекс Фишера

Обе формуле несут свои погрешности. Но американский экономист Фишер посчитал их объединить для того чтобы вывести среднюю величину.

В наше время его метод не настолько распространен как предыдущие, но также достойный внимания. Ведь он является обратимым во времени, то есть от перестановки периодов, величина будет обратной первоначального индекса.

Инфляция в России

В России инфляция, основываясь на уровне индекса потребительских цен, составляла от 2500 (в 1992 году), 839,9 (в 1993-м) и до 6,1-6,5 на протяжении 2011-2013 гг. Особенность экономики России заключается в том, что в начале 21 века постоянно снижается покупательная сила национальной валюты. При этом цены на большую часть услуг и товаров растут. Номинальные экономические показатели стабильно выше, чем их реальное содержание. Перераспределение средств и структурные диспропорции приводят к инфляционным ожиданиям у всех экономических субъектов.

На сегодня уровень инфляции в России составляет:

- за июнь 2015 г. — 0,19%,

- за январь-июнь 2015 г. — 8,52%,

- для сравнения: за июнь 2014 г. — 0,62%,

- за январь-июнь 2014 г. — 4,82%,

- за 12 месяцев — 15,29%,

- за 5 лет — 51,59%,

- за 10 лет — 144,23%.

Как считают инфляцию?

Росстат ежемесячно рассчитывает инфляцию на основании стоимости потребительской корзины. В этот

входит около 500 товаров и услуг – практически все, что может понадобиться обычному домохозяйству.

Набор этих товаров и услуг определяет Росстат. Каждый год он оценивает суммарные расходы жителей всей страны и отдельных регионов и смотрит, какие виды товаров и услуг оказались самыми востребованными. Именно их он включает в корзину. Скажем, из круп самыми популярными оказались гречка, рис и манка – они и вошли в корзину, а полба и киноа – нет.

В эту корзину попадают не только продукты, одежда, билеты на транспорт и услуги ЖКХ. В ней также есть мебель, техника, строительные материалы, игрушки и даже корма для домашних животных.

Когда на рынке появляются новые товары и услуги и это приводит к изменению потребительских предпочтений домохозяйств, то немного меняется и состав потребительской корзины. Например, сейчас в нее входят смартфон, энергосберегающая лампочка, электронный тонометр и установка пластиковых окон. А раньше их цены не учитывали при расчете инфляции.

Стоимость потребительской корзины каждый месяц разная. Это изменение и считается официальной инфляцией.

Подробнее об инфляции читайте в статье Инфляция: почему растут цены и кто может их сдержать».