Основные условия получения ипотеки в россии и кому полагаются льготы

Содержание:

Ставка

Во всех банках минимальная ставка возможна, только если заёмщик заключает договор страхования жизни и здоровья. В противном случае ставка повышается на 1 процентный пункт. Но по закону она всё равно не может быть больше 7,5% годовых.

Четыре банка из списка предлагают низкую ставку, если соблюсти дополнительные условия. Так, в ТКБ ставка 4,84% действует, если внести единовременный платёж за снижение ставки в размере 4,99% от суммы кредита (иначе — 6,49%). Ставка 5,5% в банке Возрождение возможна, если у заёмщика есть банковская карта «Непростокарта» (иначе — 6%). В Альфа-Банке ставка в 5,99% действительна, если брать кредит с первоначальным взносом в 40% и суммой от 6 миллионов ₽ в Москве и Московской области, от 5 миллионов ₽ в Санкт-Петербурге и Ленинградской области и от 2,5 миллионов ₽ в других регионах (при тех же суммах, но первоначальном взносе 20-40% ставка будет 6,19%; в других случаях — 6,5%). Банк Санкт-Петербург предлагает ставку 6% только зарплатным клиентам (иначе — 6,25%). В Сбербанке ставка 6,1% увеличится, если отказаться от «Сервиса электронной регистрации» (до 6,4%).

Достоинства и недостатки

Для многих людей, семей со средним уровнем дохода ипотека является единственной возможностью приобрести собственное жилье. К преимуществам данного вида кредитования относят возможность:

- решить квартирный вопрос в короткие сроки;

- приобрести недвижимость на выгодных условиях (если воспользоваться льготными программами);

- инвестировать средства в недвижимость.

Но у ипотечного кредитования есть свои недостатки:

- сложное оформление;

- большой размер переплаты, связанный с высокой кредитной ставкой и длительным сроком;

- необходимость страховать имущество.

До момента полного погашения займа сохраняется риск утраты имущества. Если заемщик не сможет вносить ежемесячные платежи, то банк будет вправе забрать залоговое имущество.

Плюсы и минусы ипотеки

Прежде чем заключать договор ипотеки, проанализируйте все плюсы и минусы ипотечного кредита.

Преимущества включают в себя:

| Собственное жилье | Когда возникает необходимость в смене места проживания, вам не придется копить деньги в течение нескольких лет |

| Цена на залоговое имущество не изменяется | В случае самого длительного срока ипотеки, размер и стоимость неизменна, что может быть выгодно в долгосрочной перспективе с учетом инфляции |

| Уменьшение рисков покупателя при покупке жилья | Кредитные специалисты банка выполняют всестороннюю проверку документов перед сделкой (право на проживание третьих лиц, наличие обременений, арестов и т.д.) |

| Компетентный и цивилизованный характер сделки | Выполняется исследование и оценка объекта недвижимости, которое подтверждает, что жилье отвечает заявленным параметрам |

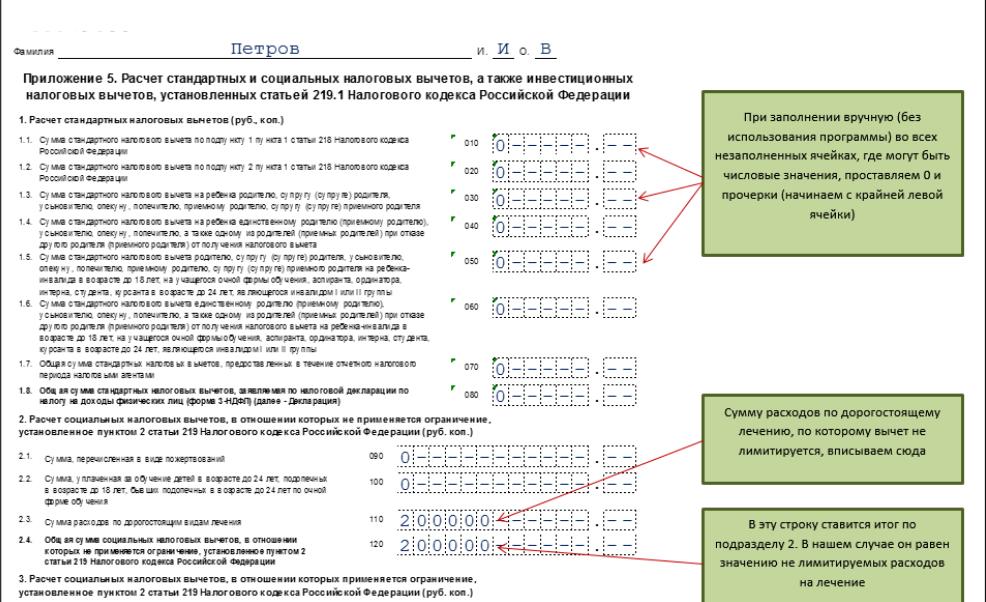

| Возможность налоговых вычетов | С помощью налогового вычета при покупке квартиры заемщик может вернуть часть уплаченных денежных средств |

К недостаткам можно отнести:

| Достаточно высокая стоимость | Недвижимость выбирается в соответствии с условиями кредитного учреждения |

| Недвижимость ограничена в обороте | Жильем нельзя распоряжаться (купля-продажа, дарения, мены и др.) |

| В случае возникновения сложностей при уплате ежемесячных платежей жилье продается с торгов | Объект недвижимости подвергается аресту и продается |

Какие документы требуются для получения ипотеки

Для оформления вам потребуются:

- Заявка-анкета на кредит. Скачать бланк можно на сайте финансовой организации, либо заполнить бумажную версию в офисе обслуживания.

- Паспорт РФ. Для нерезидентов подойдет удостоверение личности и вид на жительство.

- Документы, подтверждающие занятость и уровень дохода заемщика – справка 2-НДФЛ или по форме банка;

- Для мужчин младше 27 лет потребуется военный билет.

Это обязательный минимум. В зависимости от финансовой организации и условий конкретной программы перечень может быть расширен. Так, отдельные банки могут затребовать дополнительные документы заемщика – диплом или аттестат об образовании, свидетельство о браке и о рождении детей, бумаги на имеющуюся недвижимость.

Если речь идет о специальных федеральных или региональных программах, потребуется соответствующий жилищный сертификат.

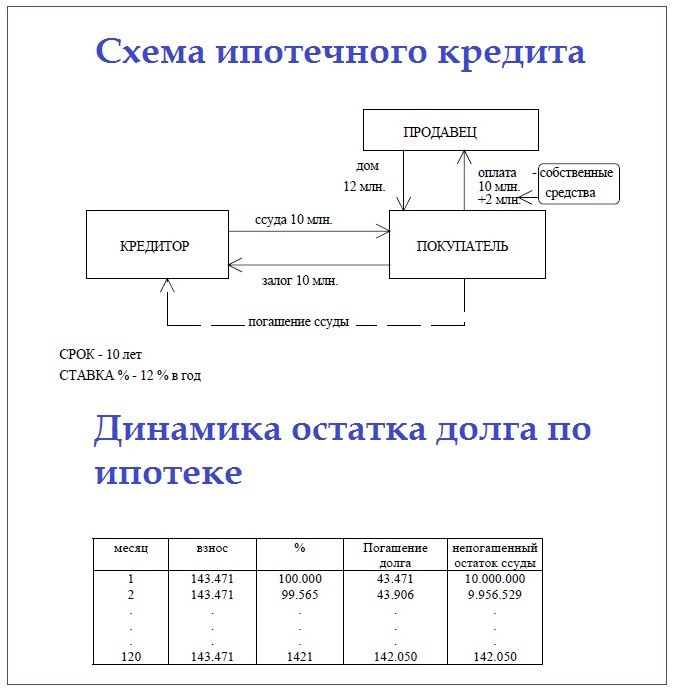

Как работает ипотека

Принцип работы данного вида займа мало чем отличается от стандартного жилищного кредита.

Процедура получения ипотеки состоит из следующих этапов:

- Клиент выбирает банк и собирает документы, после чего подает заявку.

- Финансовая организация заключает с заемщиком договор, в котором указано, что будет залогом: имеющаяся или купленная на кредитные средства недвижимость.

- Клиент оплачивает первоначальный взнос, а кредитное учреждение покрывает недостающую сумму для целевой покупки.

- Если заемщик исправно платит по ипотеке, жилье после погашения суммы переходит в его полную собственность.

Преимущества и недостатки ипотечного кредитования

В начале хочу остановиться на сильных сторонах кредита. Оформляя ипотеку на загородный дом или готовую квартиру, вы можете уже через 7-10 дней въехать в недвижимость и жить в ней, поскольку это способ быстро получить нужную сумму. Во-вторых, это возможность инвестировать часть денег, поскольку квадратные метры считаются одним из самых ликвидных инструментов вложений. Но при этом ипотечный кредит имеет и ряд существенных минусов, в частности:

Переплата составляет порядка 10-11%, из которых 8-9% — процент, а также дополнительные выплаты, страхование.

Нет гарантии, что сможете до конца выплатить объект, особенно в столь сложное финансовое время, что повлечет за собой то, что банк заберет квартиру и выставит на аукцион.

Не все банки указывают фиксированный процент, следовательно, если уровень инфляции «выстрелит», то ставку могут поднять

Этот момент важно учитывать, когда занимаетесь управлением инвестициями или только планируете вкладывать деньги.

На начало текущего года средний размер ипотечного кредита составил 2,64 млн. рублей. Это на 11% больше, чем на начало 2019 года. Интересно, что наблюдается спрос на крупные займы

Обратите внимание, что в силу закона теперь не нужно платить страховку как отдельный платеж во время оформления. Но при этом банки быстро среагировали на изменения, и немного увеличили процентную ставку для повышения гарантий выплаты

Подчеркну: набирает популярности кредит по двум документам, по сути, согласно условиям, не нужно подтверждать доходы. В этом случае первоначальный взнос может быть увеличен до 40%, а процентная ставка даже превышать 8%.

Я бы настоятельно рекомендовала при оформлении ипотеки, узнать, какие штрафы или комиссии могут быть при досрочном погашении и просрочке

Кроме этого, важно наперед узнать, какая схема погашения предусмотрена: аннуитетная — одновременно выплачиваются проценты и часть основного долга, или диффернциированная — сначала кредит, затем начисленные проценты, и эти условия особенно важны, если заём на крупную покупку с господдержкой

Подведя итог, скажу: ипотека — это кредит, обязательство, обременение, но часто единственная возможность купить свое жилье. Всем желаю только выгодных условий, низких процентных ставок, а также стабильного дохода, чтобы быстро погасить займ.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Как получить ипотечный кредит?

Процесс оформления ипотеки довольно сложный и долгий. Общая схема получения ипотечного кредита:

- Выбираете банк с подходящими условиями кредитования.

- Заполняете заявку на получение кредита. Можно заполнить на сайте, а можно – в отделении банка.

- Приносите в банк вместе с заявлением необходимые документы: паспорт, справка о заработной плате за 6 месяцев (если участвуете в зарплатной программе банка, то справку предоставлять не нужно), страховое свидетельство обязательного пенсионного страхования, для мужчин до 27 лет – военный билет. Это усредненный список. У всех банков требования к документам разные, поэтому лучше уточнить данную информацию в справочном центре банка.

- Теперь нужно подождать либо одобрения от банка, либо отказа. Можно параллельно подать заявки в разные банки, а затем выбирать более выгодные предложения из тех, кто одобрил ипотеку. Процесс рассмотрения банком заявки длится обычно 4 или 5 рабочих дней.

- Следующий этап – выбор жилья и подготовка документов уже на недвижимость. В этот пункт входит работа оценочной комиссии.

- Когда жилье выбрано, и все нюансы ипотеки с банком обговорены, нужно подписать два договора: купли-продажи и ипотечного договора.

- Обязательный пункт любого ипотечного договора – страхование недвижимости от порчи или полной утраты. Без этого обойтись никак нельзя. Иногда банки рекомендуют или даже требуют оформить комплексное страхование. Это значит, что придется дополнительно застраховать жизнь и здоровье заёмщиков, а также право собственности на жилье. Страхование – существенная финансовая прибавка к кредитным выплатам, потому что оформить ее нужно на весь срок кредитования.

- Последний этап – государственная регистрация жилья.

Льготные программы ипотечного кредитования — условия и особенности

Сотрудничая с банками, государство стремиться поддержать некоторые категории граждан. В рамках такого партнерства в России появилось множество особых программ жилищного кредитования:

- ипотека молодым семьям;

- ипотека для военнослужащих;

- социальная ипотека.

Программы ипотечного кредитования реализуются, в первую очередь, благодаря посредничеству Сбербанка. Важным преимуществом являются дополнительные гарантии правительства, которые предоставляются кредитополучателю:

- проверка приобретаемого жилья на соответствие техническим стандартам и нормативам;

- фиксированный размер процентной ставки;

- страхование недвижимости и здоровья участника программы.

Ипотека без подтверждения дохода (по упрощенной системе)

Данный продукт рассчитан на следующие целевые сегменты: на тех граждан, кто готов пойти на более жесткие условия ради срочности оформления документов – нет времени ждать, и на тот сегмент, который имеет высокий уровень дохода, который нет возможности подтвердить официально.

Условия ипотеки для пенсионеров (военных пенсионеров)

Следует реально понимать, что для пенсионера срок ипотеки составит в среднем 5-10 лет. Также следует сразу учитывать условие предоставление кредита – возраст до 65 лет при наступлении срока возврата займа и требования банка к стажу работы в годах (если они есть). Такие предложения доступны в банках: Глобэкс, Металлинвест, банк жилищного финансирования.

Однако можно найти и более приемлемые условия – возраст на момент погашения займа 70-75 лет. Максимальный — предлагает Сбербанк.

Кредитные программы существуют для различных видов жилья – на первичном и на вторичном рынке, загородные дома, возможно, с залогом уже имеющейся в собственности кредитополучателя недвижимости.

Ипотека с использованием материнского капитала

Как мы уже выяснили, суммы материнского капитала могут быть использованы:

- На погашение тела долга;

- Как первоначального взноса.

Необходимо информировать пенсионный фонд не менее чем за 6 месяцев о намерении использовать средства материнского капитала.

Если у вас осталась только часть материнского капитала, ее нельзя использовать как первоначальный взнос по ипотечному кредитованию (только в погашение тела кредита).

Сразу определитесь, будете ли вы покупать готовое жилье либо участвовать в долевом строительстве (риски второго варианта выше, но обойдется он дешевле).

Немаловажный обязательный момент – страхование. Банки могут выдвигать различные требования – страховой займ, страхование недвижимости, страхование жизни заемщика. Обязательно уточнить условия в банке, и помните, что при страховании жизни можно вернуть неиспользованную часть страховки при досрочном погашении кредита.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

График изменений курса 1 Российского рубля к Азербайджанскому манату

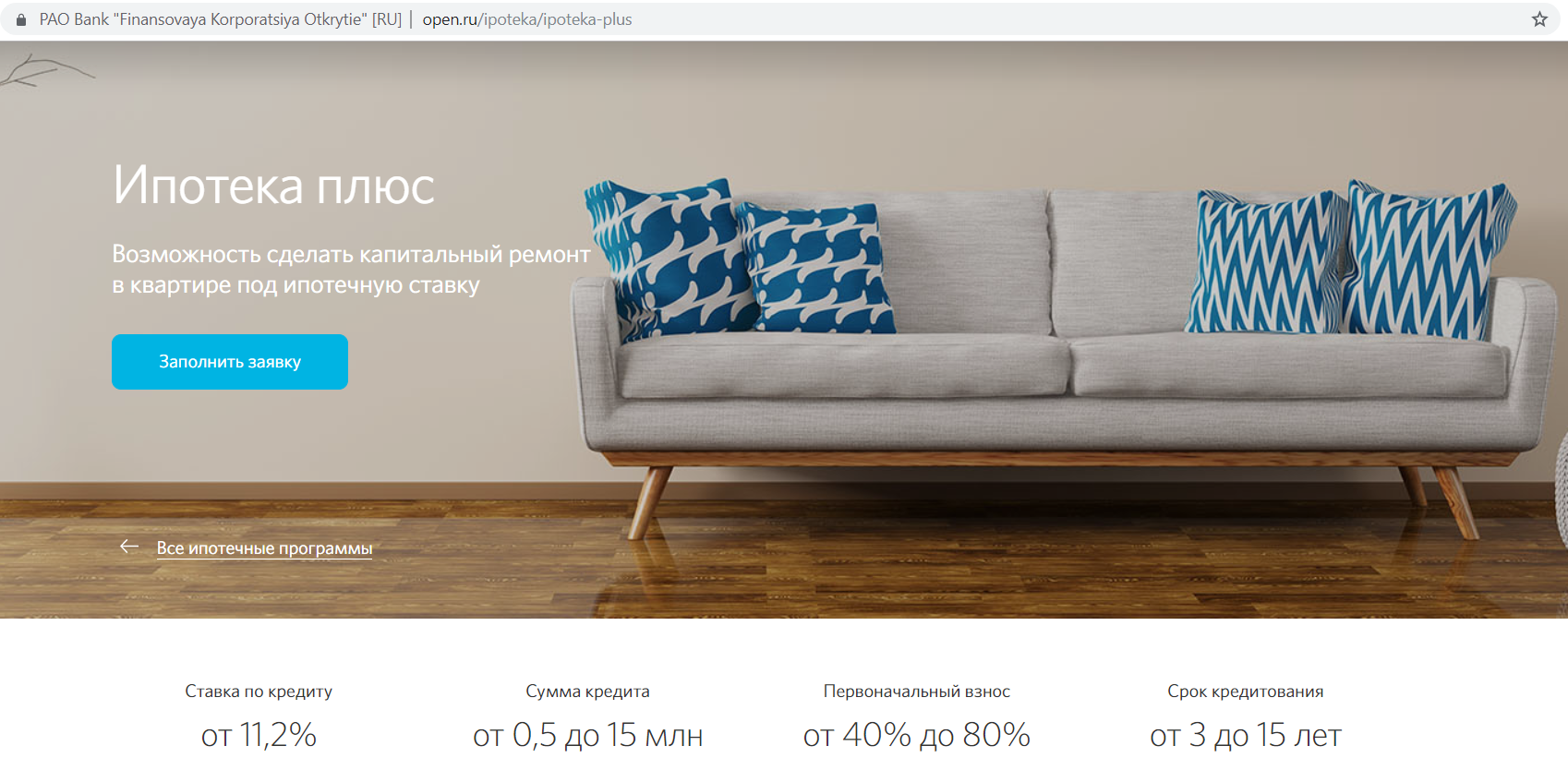

Виды ипотечного кредитования и особенности

Банки предлагают возможность взять средства на покупку недвижимости на более выгодных условиях по сравнению с теми, на которых выдаются потребительские кредиты.

На российском банковском рынке выделяют несколько видов ипотечного кредитования. Они различаются в зависимости от целей, на которые оформляется заем. Его можно взять на покупку:

- квартиры в ранее построенном доме;

- частного дома;

- участка под строительство;

- жилья в новостройке;

- гаража, садового участка.

Банками предоставляется возможность оформить ипотеку под строительство частного дома.

Отдельно выделяют социальную ипотеку. Государство разрабатывает программы, по которым особым категориям заемщиков кредиты выдаются на льготных условиях. Они предоставляются военным, малообеспеченным, многодетным семьям и другим категориям граждан.

Ипотека является залоговым кредитом. В качестве залога можно предоставить собственное жилье или приобретаемую недвижимость. Большинство банков требует привлечения поручителей. Погашать ипотечный кредит можно по аннуитетной либо дифференцированной системе.

График выплат

График изменений курса 750 Российских рублей к Азербайджанскому манату

Обязательные требования на приобретаемую недвижимость

Помимо требований, выдвигаемых к самим заемщикам, кредитные организации обычно рассматривают и приобретаемое жилье. Оно должно быть высоколиквидной. Связано это с тем, что в случае банкротства клиента банк должен легко реализовать залоговое имущество для покрытия своих расходов. Существуют следующие виды недвижимости:

Новостройка

Чтобы взять квартиру в новостройке требуется выполнение следующих условий:

- Застройщик должен иметь аккредитацию в данном банке. Каждая кредитная организация работает только со своими надежными застройщиками, которых она обычно и рекомендует заемщикам.

- Степень готовности ввода в эксплуатацию дома. Предоставляя кредит под жилье на этапе котлованной закладки, банк подвергается наибольшему риску. Поэтому к заемщику будет выдвинуты дополнительные требования по обеспечению кредита – предоставление дополнительного залога или поручительства.

Также ставка по кредиту до оформления приобретаемого жилья в собственность обычно выше на 1%. После составления залогового договора на квартиру банк снижает ее.

Вторичное жилье

Покупая квартиру на вторичке, кредитная организация должна иметь гарантии в надежности и чистоте сделки. Поэтому клиенту, чтобы взять ипотеку, необходимо соблюдать следующие условия:

- Произвести оценку рыночной стоимости жилья, которая проводится экспертом. Лучше, если это будет организация, рекомендованная банком.

- Вся необходимая документация на жилое помещение должна быть в наличии: свидетельство о собственности, предварительный договор купли-продажи, кадастровый и технический паспорта. Ее проверяют юристы банка. Если была проведена перепланировка квартиры, то документы также должны быть оформлены на данную операцию.

- Квартира не должна находится в аварийном или ветхом здании. Она должна иметь все коммуникации.

Обратите внимание! При приобретении недвижимости кредитные организации выдвигают обязательным условием наличие страховки. Причем оно должно быть комплексным и распространяться на страхование от порчи имущества, титульное страхование и страхование жизни заемщика.

Кросс-курс 6000 Рублей (Россия) к другим валютам

Поиск ипотек на вторичное жилье в России

Какие банки дают ипотеку под 6,5 процентов?

К программе льготной ипотеки подключились практически все крупные российские банки, включая:

- ВТБ

- Альфа-банк

- Сбербанк

- РоссельхозБанк

- Абсолют Банк

- Росбанк

- ДОМ.РФ

- ПСБ

- Совкомбанк

- ФК Открытие

- Райффайзенбанк

- Газпромбанк

Некоторые из банков предлагают ставки даже ниже определенных госпрограммой. Например, минимальная ставка в РоссельхозБанке составляет 6,3%, а в Сбербанке – 6,4%.

Условия ипотеки в Сбербанке

В Сбербанке можно оформить ипотечный кредит по новой ставке на следующих условиях:

- Сумма:

- o от 300 тыс. до 8 млн. рублей – на кредитуемые объекты, которые расположены в пределах Москвы, Санкт-Петербурга, а также их областей

- o от 300 тыс. до 3 млн. рублей – на недвижимость в других российских регионах

- Ставка – 6,4% (если заемщик согласен оформить договор личного страхования, если нет – 6,5%)

- Первоначальный взнос – не менее 20%

- Срок: до 20 лет

- Страхование залогового имущества: обязательное

Требования к заемщику:

- Гражданство: РФ

- Возраст: от 21 до 75 лет (при готовности подтверждении доходов)

- Стаж работы: от 0,5 года на текущем месте работы и от 1 года совокупного трудового стажа (учитывается за последние 5 лет).

Клиент вправе привлечь не более 3 созаемщиков, доход которых будет учитываться при определении максимальной суммы ипотеки. Требования к солидарным заемщикам такие же, как к основному заемщику.

Перечень документов, которые необходимы для одобрения ипотеки, зависит от категории заемщика. Клиенты, готовые подтвердить трудовую занятость и доходы, должны представить в банк:

- паспорт РФ;

- заявление;

- справки, подтверждающие трудовую деятельность и финансовое положение.

Заемщики с временной регистрацией дополнительно должны представить подтверждающие документы.

Список документов для неработающих граждан включает:

- заявление;

- паспорт РФ;

- дополнительный документ на выбор:

- o загранпаспорт;

- o водительское удостоверение;

- o военный билет;

- o пенсионное удостоверение;

- o военное удостоверение и др.

Перечисленные документы должны представить как основные заемщики, так и солидарные. Если в качестве залогового обеспечения выступает другой объект недвижимости, необходимо дополнительно представить банку документы на залоговое имущество и подтвердить наличие первого взноса. Банк вправе изменять перечень требуемых документов по своему усмотрению.

Этапы процедуры оформления ипотеки

- Выбор банка и ипотечного тарифа.

- Заемщиком подается заявка-анкета в банк.

- Сбор необходимых документов.

- Подбор подходящего объекта недвижимости.

- Заключение договора.

- Расчеты с продавцом недвижимости.

Выбор недвижимости

Приобретаемый объект недвижимости должен отвечать условиям, установленным банком.

Квартира, не подходящая под требования кредитного учреждения, не позволит оформить ипотечный кредит под ее покупку.

Основные требования к объекту недвижимости:

| Расположение | Жилье в черте города будет оценена гораздо дороже, чем за его пределами (в поселках и др. населенных пунктах) |

| Качественные характеристики объекта | Учитываются материалы, которые использовались при строительстве дома, процент износа здания, эксплуатация и наличие капитального ремонта |

| Отсутствие | Залогов, арестов имущества, притязаний третьих лиц, прописанных несовершеннолетних, а самовольной перепланировки и переустройства |

Оценочная организация устанавливают рыночную стоимость объекта, что будет иметь важное значение в случае, если возникнет необходимость ее реализации

Программы ипотеки

Ипотечные займы предоставляются по разнообразным программам, которые различаются в зависимости от вида недвижимости, порядка оформления и платежей по ним, а также льготных условий.

Как правильно брать квартиру в ипотеку, смотрите здесь.

К самым востребованными ипотечным программам относятся:

| Ипотека под покупку строящегося жилья | Вследствие своей невысокой стоимости, квартиры в новостройках реализуются застройщиками в больших объемах. Поэтому кредитование под их покупку осуществляется большинством банков. |

| Ипотека под покупку вторичного жилья | Такая ипотечная программа обладает своей спецификой. Перед покупкой вторичного жилья будет проведена всесторонняя оценка недвижимости с определением всех ее качественных параметров. Тариф по кредиту будет определен исходя из материалов и износа жилья. Будут учтено состояние как квартиры, так и самого многоквартирного дома. |

| Кредитование под материнский капитал | полученный капитал может быть использован для предварительного взноса под специальную программу для приобретения недвижимости. Такая программа существует во многих банках. |

| Социальные ипотечные программы | Сюда относятся программы, которыми могут воспользоваться социально защищенные группы населения, включая «молодая семья», «Военная ипотека», «Доступное жилье», «Ипотека для госслужащих» и др. |

Заявка в банк

После того, как потенциальный заемщик выбрал подходящий банк и программу ипотеки, необходимо подать заявку на получение кредита.

Для подачи заявки нужно приготовить необходимые документы, которые включают:

- Документ, удостоверяющий личность;

- справка о заработной плате с места работы;

- заверенная копия трудовой книжки;

- дополнительные документы (например, СНИЛС, водительское удостоверение и т.д.).

Зачастую не очень крупные кредитные учреждения могут заключить договор ипотечного кредита без подтверждения ровня доходов, однако при этом заемщику понадобится уплатить немалый первоначальный взнос, процентная ставка также будет выше средней.

Вследствие этого рекомендуется брать с места работы справку по форме 2-НДФЛ, что значительно снизит переплаты по ипотеке.

Вслед за этим банк осуществляет проверку представленных документов и решает одобрить заявку либо отказать в выдаче ипотечного кредита. Как правило, если заемщик отвечает банковским запросам и представил все нужные документы, то банк одобряет заявку.

Если один банк отказал в одобрении кредита, заемщик может подать заявку в другое кредитное учреждение. Никто не мешает подать заявку сразу в несколько банков.

Обратите внимание, что банк утверждает ипотеку дважды. Сначала происходит исследование гражданина как заемщика и его доходов

После чего утверждается объект недвижимости.

Основные условия получения ипотеки

Условия льготной ипотеки формируются на законодательном уровне и на уровне банка. Постановление устанавливает следующие правила:

- договор ипотеки должен быть заключен с 17 апреля до 1 ноября 2020 года включительно;

- максимальная сумма зависит от региона выдачи кредита (столичные регионы до 8 миллионов рублей, остальные – до 3 миллионов);

- первоначальный взнос не менее 15% от цены квартиры;

- распространяется только на первичное жилье, строящееся или уже готовое;

- ставка 6,5% годовых на весь срок кредита;

- ограничений по срокам кредитования нет;

- субсидии и маткапитал использовать можно.

Банк в свою очередь может

назначить дополнительные критерии. Например, Сбербанк ограничивает возраст

заемщика в пределах от 21 до 75 лет.

Требования к жилью: какие квартиры можно купить по программе 6,5

Основное, на что нужно обратить внимание в указе о льготной ипотеке, это критерии недвижимости. Обратите внимание, что не любую квартиру можно купить по этой программе , а только:

- жилплощадь в новостройке;

- дом может только строиться или уже быть готовым, введенным в эксплуатацию;

- продавцом выступает компания (юридическое лицо, фирма), а не физическое лицо;

- при этом инвестиционные фонды и их управляющие компании не могут выступать продавцом по сделке;

- Договор долевого участия или договор уступки тоже подходят.

Вторичное жилье в эту программу не включено!

Максимальная сумма льготного кредита

Получить льготный кредит можно в пределах установленных сумм. Определена не цена квартиры, а именно сам основной долг по кредиту :

- для Москвы, области, Санкт-Петербурга и Ленинградской области – 12 миллионов рублей;

- остальные российские регионы – до 6 миллионов рублей.

Квартира может стоить

дороже, однако ипотечный договор заключается максимум на перечисленные выше

суммы. Если этого недостаточно, можно воспользоваться ипотечным кредитованием

на недостающую сумму, вложить средства материнского капитала.

Меньше взять можно,

главное – не превысить обозначенные выше лимиты.

Первоначальный взнос для получения льготной ипотеки 6,5%

Для получения кредита первоначальный взнос должен быть не меньше 20% от стоимости квартиры

Варианты погашения

первого взноса следующие:

- просто

перечислить собственные накопленные средства; - использовать

средства материнского капитала – это вполне законно; - направить

иные субсидии, доступные заемщику.

Если не хватает на первоначальный взнос

Если денег нет на первоначальный взнос, можно взять потребительский кредит на нужную сумму – но предварительно обязательно просчитать выгодность такого хода. Проценты по потребительским кредитам намного выше ипотечных.

Нюансы

На вторичном рынке используется

прием завышения цены недвижимости в договоре, когда продавец пишет расписку о

принятии первого взноса на нужную покупателю сумму. Нужно понимать, что такой

способ несет очень большие риски для покупателя. Кроме того, для первичной

недвижимости он неприменим – ни один застройщик не согласится на такое

оформление сделки.

Страхование кредита

При оформлении ипотеки, банк просит оформить страховку. Не все из них обязательны по закону, однако помогают сэкономить на процентах.

Страхование квартиры как предмета залога – обязательно по закону и на льготную ипотечную ставку не влияет . Покупать полис можно в любой аккредитованной в банке страховой компании. Чаще всего банки предлагают приобрести страховку у своей дочерней компании (например, Сбербанк-страхование), однако лучше посмотреть и другие варианты, которые могут быть дешевле. Например, при оформлении полиса онлайн страховая компания предоставляет скидку 10-15% от страховой премии.

Страхование жизни и

здоровья – не обязательно, однако за отсутствие страховки банк добавляет 1 п.п.

к ставке. Чтобы получить ипотеку по ставке 6,5%, нужно приобрести полис защиты

жизни и здоровья.

Страхование титула – при покупке жилья на первичном рынке неактуально, поскольку в данном случае юридическая история жилья известна без подводных камней.

Помощник

- В помощь заемщику

- Полезная информация

Ищете жилищный кредит с минимальной переплатой – рассмотрите программы, опубликованные на Выберу.ру.

Льготная ипотека со ставкой 2 процента годовых (показатель может незначительно отличаться в большую и меньшую стороны – 1,6-2,7%) предоставляется банками в 2020 – 2021 году на различных условиях.

Что важно знать

Ипотека под 2 процента годовых в 2020 – 2021 году доступна не всем. Чтобы получить деньги на приобретение жилья, нужно соответствовать условиям банка:

- оформить право собственности на недвижимость (купить готовый дом или построить его по своему проекту) в сельской местности;

- приобрести жилье в определенном регионе (например, на территории ДФО);

- оформить страховку на условиях банка;

- купить жилье на первичном рынке у юридического лица;

- использовать в качестве залога уже имеющуюся недвижимость.

Эти условия могут сочетаться в разных вариантах.

Чтобы увидеть, каким будет ежемесячный взнос, и определить процент переплаты, перейдите на страницу с описанием жилищного кредита и используйте калькулятор Выберу.ру для расчета.

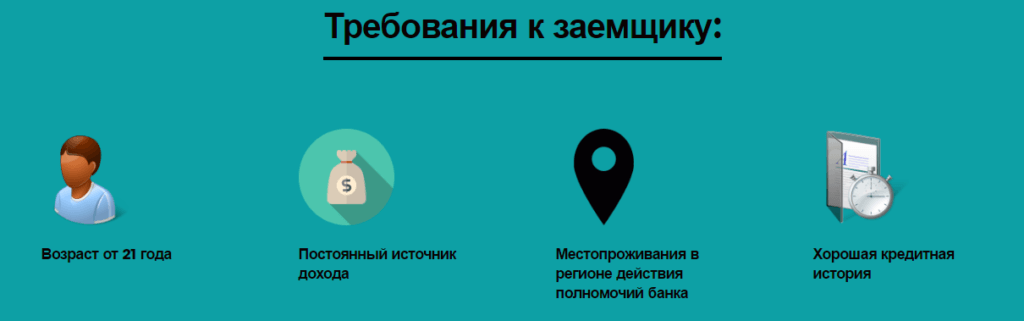

Требования к заемщику

В каждом банке они свои, приведем стандартный перечень:

- российское гражданство;

- возраст от 21 года до 70 лет (на момент погашения займа);

- постоянная или временная регистрация на территории РФ;

- наличие постоянного источника дохода.

Обратите внимание! Желательно, чтобы совокупный заработок семьи превышал размер ежемесячного платежа хотя бы в два раза. При этом супруги автоматически становятся созаемщиками при оформлении кредита.

Как получить ипотеку

Если калькулятор Выберу.ру выдал результаты расчета, которые вас устраивают, обратитесь в банк за ипотекой под 2 процента годовых. Существует три варианта оформления заявки:

- В офисе финансовой организации. Образец заявления предоставят сотрудники отделения.

- На сайте банка. Перейдите на страницу с описанием нужной программы и укажите свои персональные и контактные данные.

- С помощью сервиса Выберу.ру. Нажмите «Подать заявку» на странице выбранной ипотеки и заполните форму анкеты.

После того как банк проверит достоверность указанных сведений, вы получите ответ в СМС.

Требования к заемщику ипотеки Справка 2-НДФЛ для ипотеки

Дополнительные доходы для оформления ипотеки Специальные программы в ипотеке

Социальная ипотека Ипотечный кредит по программе Молодая семья

Выберите ипотеку

На строительство дома Ипотечный кредит на квартиру Кредит под залог имущества

Ипотека на покупку комнаты Соц. ипотека Ипотечный кредит многодетным семьям

Кредитование по двум документам На коммерческую недвижимость

Что такое ипотека, какая она бывает

Ипотека – это определенная форма залога, когда недвижимость, закладываемая для получения денежных средств, остается в собственности владельца, но передается во владение и пользование залогодателю в случае невыполнения должником своих обязательств. Если понятие рассматривать с экономической точки зрения, ипотека представляет собой рыночный инструмент кредитования, предназначенный для:

- привлечения финансов с целью поддержания материального производства;

- принятия антиинфляционных мер;

- обеспечения оборота и перераспределения имущества;

- преодоления социальной нестабильности, порождающей экономический кризис;

- социального и экономического развития экономики, строительства и др.

Для заемщика ипотека – это кредит на долгий срок (15-30 лет) с целью приобретения жилья, коммерческой недвижимости, улучшение жилищных условий.

Обычно ипотечный кредит предоставляют в размере, не превышающем 70-80% от оценочной стоимости приобретаемого/имеющегося объекта. Также жилищное кредитование характеризуется обязательным требованием уплаты первоначального взноса, однако оно распространяется не на все виды ипотеки. Задаток, как правило, составляет 10-30% от величины кредита.

Банки кредитуют, если на обслуживание ипотеки у клиента уходит не более 40% его ежемесячного дохода. Основополагающими для получения кредита являются документы, которые определяют взаимоотношения между участниками системы ипотечного кредитования, – залогодателем и залогодержателем. Это: кредитное соглашение и договор о залоге.

Преимущества и недостатки ипотечного кредитования

Ипотечное кредитование позиционируется как самый выгодный способ покупки жилья при недостатке средств. Во многих случаях это действительно правда, ведь ипотека – это кредит с более низкой процентной ставкой и возможностью растянуть оплату на десятки лет. Однако за громкой рекламой некоторых организаций, которые хотят привлечь новых клиентов, могут скрываться подводные камни.

Ипотека остается кредитом, а значит, банку потребуется информация о доходах. Заверения о том, что оформить ипотеку можно без справки с места работы, свидетельствуют о том, что процентная ставка будет выше средней. Во многих банках существует понятие льгот, к примеру, для действующих клиентов. Однако если убрать все условия, при которых банк гарантированно снизит процентную ставку, конечный процент может оказаться намного выше, чем предполагает гражданин. Кроме того ипотека при невыплате приведет к потере жилья, а также денег, потраченных на выплату кредита. Наиболее рискованными такие операции считаются в период нестабильности экономики.