Банковская гарантия: ликбез для участников рыночных отношений

Содержание:

- Что такое гарантия банка?

- Какие документы требуются для получения гарантии

- Банкомат на ул. Марксистская, 3, стр. 1

- Отличия гарантии от других видов обеспечений

- Сущность коммерческой банковской гарантии

- Для чего нужна гарантия на обеспечение исполнения контракта

- Банки-участники

- Что такое банковская гарантия на обеспечение исполнения контракта

- 5 ключевых моментов при получении банковской гарантии

- Как оформить гарантию для обеспечения контракта

- Тариф Бизнес-гарантия

- Виды коммерческих банковских гарантий

- От чего зависит стоимость

- Что делать если заказчик не принимает банковскую гарантию?

- Отзывы о кредитах в Одинцово

- Заключение

- Заключение

Что такое гарантия банка?

В этом нет ничего странного, так как такой документ несёт в себе функции некой «страховки» для участников договоров. Если выполняющий должным образом не исполнит свои обязанности по заранее оговоренному контракту, то банк обязан сам выплатить долговую сумму. Таким образом, банковская гарантия представляет собой нечто похожее на государственный контракт. Отличие только в том, что гарантия – более эффективное мероприятие, которое позволяет вести сотрудничество с коммерческими фирмами. Это также расширяет горизонт, на котором будут проводить свои операции организации коммерческого типа.

Обычно, те, кто побеждает в торгах, становятся не только обеспечителями своих обязанностей, но и получают банковскую гарантию безотзывного свойства, которая является неотъемлемой частью заключения договоров на размещение государственных заказов, а также заказов муниципального характера. Для того, что бы экономно подтвердить своё согласие на исполнение договора, используют банковскую гарантию.

Банковская гарантия по коммерческому контракту

В настоящее время самым экономичным способом подтверждения исполнения контракта является банковская гарантия

В ряде случаев предоставление банковской гарантии требуется и при заключении контрактов по результатам коммерческих тендеров.

Банковская гарантия, предоставляемая в качестве обеспечения исполнения обязательств, как по государственному, так и по коммерческому контракту должна соответствовать требованиям, установленным статьями 368 – 379 Гражданского кодекса Российской Федерации.

Однако, учитывая, что размещение коммерческих заказов, в отличие от государственных, никак законодательно не регламентировано и может существенно отличаться от положений 94ФЗ или вступающего в силу с 01.01.2014 года Федерального закона от 5 апреля 2013 г. № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд», в ряде случаев банк может установить дополнительные требования к предоставляемым документам или обеспечению на запрашиваемую банковскую гарантию.

Зачем необходима банковская гарантия по коммерческому контракту?

Какие преимущества дает участнику сделки банковская гарантия?

- Отсутствие необходимости депонирования финансовых средств (хранения их в банке). Это позволяет юридическому лицу или руководителю компании не отвлекать денежные средства из оборота, не задействовать активы, используя их исключительно для развития бизнеса.

- Возможность работать с крупными отечественными компаниями и корпорациями.

- Банковская гарантия по коммерческому контракту доступна для юридических лиц и крупных компаний.

Ниже приведено информационно-обучающее видео на тему контрактных банковских гарантий:

Условия и особенности получения банковской гарантии

Как правило, при получении банковской гарантии по коммерческому контракту необходимо пройти несколько этапов:

- подать заявление в банк;

- открыть счет в банке;

- собрать необходимый пакет документов;

- дождаться момента, когда запрос будет рассмотрен.

В среднем, на получение банковской гарантии по коммерческому контракту через банк уходит примерно 2-3 недели.

Сохраните ссылку чтобы не потерять, она Вам понадобиться:

Какие документы требуются для получения гарантии

Требования к пакету документов у банков для коммерческих гарантий обычно те же, что и гарантий, которые оформляются для госзакупок. В него обычно входят:

- Заявление на предоставление услуги

- Выписка из ЕГРЮЛ или ЕГРИП сроком выдачи до 30 дней на момент подачи заявления

- Документы, подтверждающие личность и полномочия руководителя и представителя компании

- Регистрационные и учредительные документы с учетом всех изменений

- Лицензии и патенты (если есть)

- Информация о сделке, для которой оформляется гарантия

Также банк может потребовать от клиента и другие документы и сведения.

Передать документы и получить гарантию во многих банках можно как в бумажном, так и в электронном виде. Во втором случае вам потребуется электронная подпись.

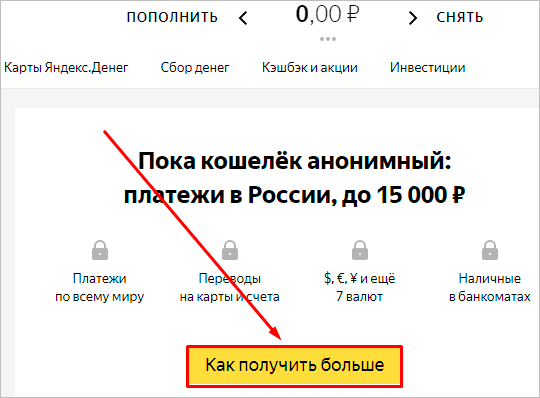

Банкомат на ул. Марксистская, 3, стр. 1

Отличия гарантии от других видов обеспечений

Существует несколько способов обеспечения обязательств, которые отличаются от банковских обеспечений и имеют ряд особенностей.

Один из них – независимая гарантия. Такая правовая конструкция существует в гражданском законодательстве РФ с 2015 года. В отличие от банковского обеспечения, независимую гарантию может выдать любая коммерческая организация. Порядок ее выдачи регулирует ст. 368 ГК РФ. Разница еще и в том, что данную конструкцию можно применить в случае, когда обязательство гаранта заключается не в финансовом обеспечении, а в передаче ценных бумаг или вещей, наделенных родовыми признаками. Условия предоставления независимой гарантии более гибкие.

Поручительство также предполагает привлечение третьего лица, которое определенным способом влияет на взаимоотношения сторон. Однако в этом случае поручитель по обязательствам должника перед кредитором несет солидарную ответственность. Гарант такой ответственности не имеет.

Во многих отношениях банковская гарантия сходна с аккредитивом, однако суть этих документов различная. Чем отличается аккредитив? Это обязательство, которое принял на себя банк. Оно заключается в осуществлении платежа, после того, как выполнены определенные условия.

Зачастую размер обеспечения исполнения контракта – очень большая сумма, которую сложно «выдернуть» из оборота и перечислить на счет заказчика.

Сущность коммерческой банковской гарантии

Коммерческая банковская гарантия представляет собой вид страхования сделок и договоров. Однако, для российской практики характерна низкая популярность банковских гарантий, в отличие, например, от западных стран. Вместе с тем, развитие рынка и новых технологий делают коммерческие банковские гарантии все более востребованными.

Определение 1

Коммерческая банковская гарантия используется при заключении разных контрактов, причем риски по заключенному контракту на себя берет гарант, в роли которого по желанию принципала выступает страховая организация или банк. В случае неисполнения заемщиком прописанных в контракте обязанностей гарант должен покрыть все оговоренные ранее убытки.

По сути, коммерческие банковские гарантии схожи с поручительством. Отличия заключаются в том, что сама банковская гарантия в сделку не входит и не является его частью. Это своего рода односторонняя сделка, которая заключены между гарантом и принципалом, причем обязательства гаранта остаются неизменными, независимо от сценария развития сделки.

Коммерческая банковская гарантия выдается на определенный срок.

Для чего нужна гарантия на обеспечение исполнения контракта

При проведении закупок, аукционов и тендеров организатору важно убедиться в надежности участников. Недобросовестный поставщик товаров и услуг может нарушить свои обязательства или помешать проведению конкурса или тендера

Для госзакупок это особенно важно, так как их результаты могут иметь серьезные последствия для государства, органов местного самоуправления или значимых для страны компаний. Поэтому участники таких закупок должны обеспечить свое участие и выполнение условий в случае победы.

Самым надежным способом обеспечения обязательств является банковская гарантия. По сути, она представляет собой смесь целевого кредита и поручительства банка перед участником. Если условия сделки будут нарушены, то банк выплатит организатору закупок компенсацию. Участник должен будет, в свою очередь, возместить сумму гарантии банку. Таким способом заказчик сможет компенсировать свои убытки или и часть.

Банки-участники

Все банки должны быть в обязательном порядке включены в реестр страхования вкладов. Вообще, по требованиям Центрального банка России, учреждение не имеет права принимать средства от населения по договору вклада, если нет лицензии на страхование. В этом случае банки часто маскируют договор о доверительном управлении и договор об инвестировании под депозитный договор.

Сегодня в систему страхования включены 843 участника. Данные постоянно меняются, поэтому актуальную информацию, о том, какие банки застрахованы государством в России, можно получить на сайте АСВ. Там же представлен перечень банков, входящих в систему:

- Аксон банк;

- ПАО Сбербанк России;

- Тинькофф Банк;

- Совкомбанк;

- Россельхоз банк и т.д.

Информацию по конкретной организации можно узнать по телефону «горячей линии» АСВ либо на сайте. В любом случае лицензия должна быть размещена и на официальном источнике.

Что такое банковская гарантия на обеспечение исполнения контракта

С юридической точки зрения банковская гарантия, это письменное обязательство об уплате некоторой установленной суммы заказчику, в том случае, если исполнитель контракта не исполнит своих договорных обязательств.

В таком документе обычно участвуют три стороны:

- Банк, который обязуется уплатить кредитору – бенефициару контракта, деньги за должника — исполнителя контракта (принципала). Согласно, установленных правил, если исполнитель не выполняет свои обязательства по договору в полном объеме или откажется от подписания договора после того, как выиграет тендер, то с него должна быть взыскана сумма в размере 30% от стоимости обязательств по данному контракту.

- Исполнитель коммерческого контракта, который называется принципалом. В качестве принципала может быть юрлицо или физлицо.

- Бенефициар — заказчик услуг или товаров по коммерческому контракту.

Банковские гарантии появились для того, чтобы снизить риски заказчиков, которые заключают договора с подрядчиками на выполнение каких-то работ, оказание услуг или поставку товаров. При заключении договора заказчик всегда несёт некоторые риски, при ненадлежащем исполнении подрядчиком или поставщиком контракта. В таком случае, на заказчика ложатся довольно значительные убытки. Поэтому, чтобы избежать лишних финансовых издержек, вызванных недобросовестностью исполнителя и снизить свои финансовые риски, заказчики часто требуют от исполнителей банковские гарантии.

Гарантия обеспечения контрактов обычно требуется:

- Для оформления договоров по госзаказу;

- При заключении договоров с коммерческими организациями с госучастием;

- Для коммерческих контрактов на крупные суммы или, в которых участвует зарубежные партнеры и т.д.

Государство играет активную роль в российской экономике и, поэтому многие крупные российские компании были образованы с госучастием. Также в российской экономике присутствует много муниципальных унитарных предприятий, которые часто также проводят закупки самых различных товаров для своих нужд.

Взаимодействие коммерческих организаций и предпринимателей (ИП) с такими организациями, обычно происходит через тендеры, для участия в которых, как раз и требуется банковская гарантия.

Условием действия таких банковских гарантий регулируются сейчас в России нормами 44-ФЗ, где четко и подробно прописаны все основные правила взаимоотношений между партнерами для проведения госзакупок или выполнения госзаказов.

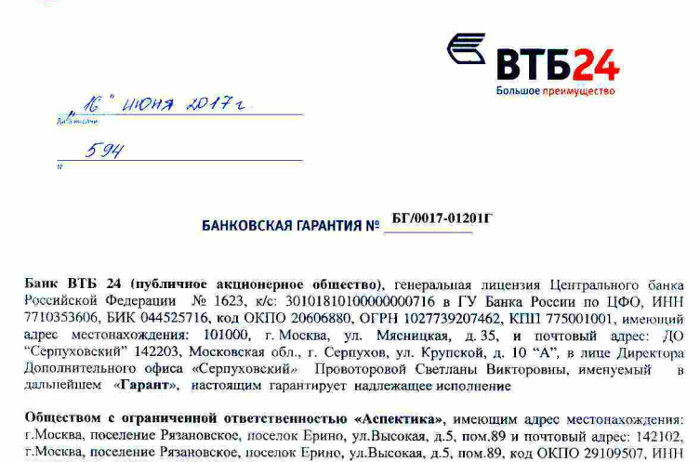

Сам документ банковской гарантии, выдаётся в произвольной форме, но в нём обязательно должны быть следующие реквизиты:

- Назначение контракта и его реквизиты;

- Сведения о принципале и бенефициаре, их полные официальные реквизиты;

- Сумма контракта;

- Период действия соглашения;

- Все обязательства участников контракта;

- Сведения о регистрации контракта, дата его подписания.

Для некоторых договоров и заказчиков, банковская гарантия является очень важным инструментом взаимодействия и может выступать главным условием сотрудничества, поскольку она служит страховкой и нужна для минимизации финансовых рисков. Заключая контракт на большую сумму, заказчик берёт на себя очень большие финансовые обязательства и в случае срыва контракта может вынести значительные финансовые потери или даже разориться. С другой стороны, исполнитель, принимая на себя дополнительные обязательства, уже более ответственно относится к оказанию услуг и понимает, что в случае срыва контракта, он должен будет заплатить значительную сумму в качестве неустойки. Если обязательства исполнителя очень большие, то в случае срыва контракта он может даже разориться. Такое положение вещей, заставляет исполнителя сделать всё возможное для того, чтобы выполнить свои обязательства качественно и в установленные контрактом сроки.

Вместе с этим, заказчик страхует себя от недобросовестных подрядчиков и поставщиков. Такой вариант заключения договора является более выгодным для заказчика, чем договор со страховой компанией, по которому ему придется платить большие комиссионные.

Заключение таких договоров с банковскими гарантиями выгодно и самим кредитным учреждениям, которые взимают за это свои комиссионные с исполнителя контракта.

Заключение контрактов с банковскими гарантиями повышает ответственность бизнеса и, в конечном счёте, увеличивает эффективность его работы, значительно снижает любые финансовые и управленческие риски, способствует улучшению доверия между партнерами. Всё это, в конечном счёте, просто улучшает бизнес-климат, так как снижается любые риски.

Правила и срок действия гарантий распространяются на всё время действия контракта, а в некоторых случаях, и на дополнительный оговоренный в нём период.

5 ключевых моментов при получении банковской гарантии

1. Определение размера гарантии

Размер гарантии определяется заказчиком и составляет от 5 до 30% от НМЦК. Согласно ст. 37 44-ФЗ размер БГ может быть увеличен при падении от НМЦК более 25%. В этом случае необходимо предоставлять ОИК в полуторном размере или подтверждать свою добросовестность.

Для удобства мы сделали схему-шпаргалку, которая поможет ориентироваться при определении размера БГ в случае большого падения.

Для целей подтверждения добросовестности считаются не заключенные, а уже исполненные контракты (ст. 37 44-ФЗ).

2. Определение срока действия гарантии и ее параметров

Срок действия банковской гарантии должен превышать срок действия контракта не менее чем на 1 месяц. Для расчета срока действия БГ берется не срок выполнения работ, а срок действия контракта.

Заказчик может установить либо конкретную дату окончания срока действия БГ, либо прописать, что срок действия БГ должен превышать срок действия контракта на любое количество месяцев по своему усмотрению.

Параметры, которые может установить заказчик в требованиях к гарантии:

- Бесспорное списание. Означает, что при неисполнении принципалом своих обязательств заказчик имеет право обратиться с требованием к банку-гаранту и получить без споров и дополнительных разбирательств обеспечиваемую гарантией сумму.

- Авансирование. Является плюсом для поставщика, но предполагает включение в перечень обеспечиваемых гарантией обязательств за возврат аванса, это может повлечь повышение комиссии.

- Форма банковской гарантии. Заказчик может приложить свою типовую форму гарантии, которую необходимо будет согласовывать с банком. Это может повлечь или увеличение цены за выпуск БГ или дополнительные согласования с заказчиком на предмет изменения документа.

- Специфические требования к тексту БГ. Заказчики могут прописать ряд требований, которые должна содержать гарантия:

- например, требование о рассмотрении споров по БГ по месту нахождения заказчика; требование о раскрытии перечня обязательств, покрываемых гарантией; требование о предоставлении оригинала БГ в день подписания или через несколько дней после подписания контракта и другие, в зависимости от требований заказчика.

Крайне важно обращать внимание на эти нюансы и сверять выставленный банком макет гарантии на предмет его соответствия требованиям заказчика

3. Определение крайнего срока подписания и получения гарантии

Заказчик должен направить победителю торгов проект контракта на подпись в течение 5 дней после публикации протокола подведения итогов (ППИ) в Единой информационной системе (ЕИС), а компания — победитель должна в течение 5 дней после получения его подписать

Важно отслеживать получение проекта контракта в личном кабинете на площадке и следить за крайним сроком его подписания, т.к заказчик может отправить как на пятый (максимальный) день от публикации в ЕИС ППИ, так и через два дня или в день публикации протокола.

Чтобы продлить время на подписание контракта, поставщик может воспользоваться возможностью подачи протокола разногласий к контракту

4. Проверка макета гарантии и согласование его с заказчиком

После одобрения банк выставляет договор по БГ, макет гарантии и реквизиты для оплаты комиссии. Перед оплатой необходимо проверить макет БГ: сумма, срок, реквизиты и соответствие требованиям заказчика. После проверки обязательно согласовать макет гарантии с заказчиком и только после этого оплачивать комиссию и оформлять БГ.

Почему это важно? При наличии ошибок и несогласованных заранее предложений в БГ — заказчик может отказать в ее принятии, а значит отказаться от заключения контракта. В таком случае победитель закупки признается уклонившимся от подписания контракта и рискует попасть в Реестр недобросовестных поставщиков и лишиться работы по 44-ФЗ сроком на 2 года

5. Отправка заявки на предварительное одобрение гарантии в несколько банков

Мы рекомендуем заранее, до подведения итогов аукциона, обратиться в несколько банков для получения предварительного решения по банковской гарантии.

Как оформить гарантию для обеспечения контракта

Перед оформлением гарантии уточните у организатора закупок, какие требования он предъявляет к банку-гаранту. После этого обратитесь в организацию, которая соответствует этим требованиям. Подготовьте требуемый пакет документов и передайте их на рассмотрение. В течение нескольких дней банк примет решение, а в случае положительного результата — заключит договор. Также вам нужно будет уплатить комиссию — она составляет до 10% от суммы компенсации.

Некоторые банки не требуют наличия расчетного счета при оформлении гарантии. Но к таким клиентам они могут предъявлять более строгие требования. Поэтому постарайтесь в первую очередь обращаться в тот банк, услугами которого вы уже пользуетесь.

Часто для оформления гарантии банк может потребовать залог имущества участника. Таким способом банк дополнительно обеспечивает исполнение обязательств. Если участник нарушит условия сделки, то организация будет иметь право изъять заложенное имущество для возмещения расходов на гарантию.

Гарантию можно оформить и предоставить в бумажном или в электронном виде. Во втором случае ее необходимо подписать квалифицированной электронной подписью.

Также вы можете обратиться в специализированную компанию, которая помогает в оформлении гарантии. Ее специалисты изучат тендер или конкурс, помогут подготовить документы и выбрать подходящий банк. При этом вам придется дополнительно оплатить услуги компании.

Тариф Бизнес-гарантия

С продуктом «Бизнес-Гарантия» вы сможете получить средства на дополнительное обеспечение по исполнению вашей компанией обязательств по сделке в виде гарантий Сбербанка.

Преимущества тарифа «Бизнес-Гарантия»:

- возможность предоставления гарантий без имущественного обеспечения на сумму до 15 млн рублей;

- предоставление тендерных гарантий и гарантий исполнения обязательств по контракту на сумму до 15 млн. рублей без залога и поручительства (для индивидуальных предпринимателей);

- экспресс-оценка Принципала и минимальный пакет документов при оформлении тендерных гарантий и гарантий исполнения обязательств по контракту в рублях РФ;

- экспресс-оценка Принципала при оформлении гарантий под залог векселей/депозитных сертификатов ПАО Сбербанк; имущество, передаваемое в залог, не подлежит обязательному страхованию.

Условия предоставления банковской гарантии по тарифу “Бизнес-гарантия”

- Срок: От 1 до 24 месяцев; От 1 до 36 месяцев. При полном обеспечении векселями и депозитными сертификатами ПАО Сбербанк или для Заемщиков со сроком ведения хозяйственной деятельности от 24 мес. или для Заемщиков с устойчивым финансовым положением.

- Вознаграждение за выдачу банковской гарантии: От 2,66% — вознаграждение за выдачу гарантии. Не менее 27 000 рублей — под залог имущественного обеспечения; не менее 15 000 рублей — под залог векселей и депозитных сертификатов; не менее 17 500 рублей — под поручительство; не менее 20 000 рублей — без имущественного обеспечения и поручительства.

- Ставка за отвлечение денежных средств при наступлении гарантийного случая: от 11,73% годовых

Виды гарантий по тарифу «Бизнес-Гарантия»:

- Гарантия исполнения обязательств (в том числе по государственным или муниципальным контрактам)

- Тендерная гарантия

- Таможенная гарантия

- Гарантия возврата авансового платежа

- Гарантия в пользу налоговых органов

- Финансовая гарантия

Сумма гарантии:

- Минимальная сумма — 50 000 рублей.

- Максимальная сумма ограничена финансовым состоянием Заемщика

- При полном обеспечении векселями/депозитными сертификатами ПАО Сбербанк максимальная сумма ограничена оценочной стоимостью векселей и/или депозитных сертификатов.

- Для гарантий исполнения обязательств по контракту, гарантий возврата авансового платежа, гарантий исполнения гарантийных обязательств, выдаваемых в соответствии с Федеральными законами № 223-ФЗ/30/, № 44-ФЗ/44/ или гарантии на исполнение работ по капитальному ремонту многоквартирных домов в соответствии с Федеральными законами № 185-ФЗ/64/ и № 271-ФЗ, Постановлением Правительства РФ №615-ПП в рамках процедуры в рамках процедуры экспресс-оценки: не более 15 млн. рублей суммарно для гарантий без имущественного обеспечения; не более 15 млн. рублей для каждой тендерной гарантии.

- 3 дня гарантия под залог векселей и депозитных сертификатов,

- 3 месяца все остальные гарантии

Обеспечение банковской гарантии в Сбербанке:

- Поручительство физического или юридического лица. Для гарантий исполнения обязательств по государственным контрактам или на исполнение работ по капитальному ремонту многоквартирных домов в соответствии с Федеральными законами № 185-ФЗ и № 271-ФЗ для индивидуальных предпринимателей, а также тендерных гарантий по государственным контрактам или на исполнение работ по капитальному ремонту многоквартирных домов в соответствии с Федеральными законами №185-ФЗ и №271-ФЗ поручительство не требуется в рамках процедуры экспресс-оценки Принципала.

- Залог имеющегося имущества. При предоставлении гарантий в рамках процедуры экспресс-оценки залог не требуется.

- Гарантии АО «Федеральная корпорация по развитию малого и среднего предпринимательства»

Страхование – не требуется, за исключением залога с/х животных

Неустойка за несвоевременное возмещение платежа по гарантийному обязательству: 0,1% от просроченной задолженности по возмещению платежа по гарантийному обязательству. Начисляется на сумму просроченного платежа за каждый день просрочки платежа.

Виды коммерческих банковских гарантий

Выделяют следующие виды коммерческих банковских гарантий.:

- Тендерная гарантия является самым распространенным и популярным видом. Другое название данного вида — гарантия предложения. Гарантия предусматривает покрытие возможных убытков бенефициара, когда принципалом не соблюдаются сроки поставки, прописанные в контракте. Кроме того, гарантия страхует от случаев отказа принципала от сделки после проведения тендера и торгов.

- Платежная гарантия подразумевает страховку бенефициара от недобросовестных покупателей, когда они не вносят платеж. Такая страховка используется при оформлении товарных кредитов или отсрочке платежа за отгруженную продукцию.

- Гарантия по таможенным платежам — выдается банком организации, импортирующей товар, для оплаты платежей на таможне, ограничений за нарушение правил при таможенном контроле.

- Гарантия выполнения, компенсирующая потери бенефициара, когда действия первых лиц приводят к нарушению условий контракта.

- Страховка возврата платежа, предусматривающая гарантию возврата кредитным учреждением суммы уплаченного аванса, в случае невыполнения принципалом своих обещаний.

- Гарантия возврата кредита — заключается в процессе оформлении займа в кредитной организации.

От чего зависит стоимость

Калькулятор помогает оценить затраты, но не может рассчитать точную сумму. Каждый банк устанавливает свои правила, решая, какие особенности учитывать, например, открытый в этом банке расчетный или спецсчет. Некоторые ставят минимальный порог. Например, стоимость банковской гарантии ВТБ не будет меньше 6000 рублей, а у Сбербанка — меньше 4000 рублей.

Сумма обеспечения — базовый параметр для всех. Помимо нее, на стоимость влияют:

- срок, на который необходимо банковское поручительство: он должен не менее чем на месяц перекрывать срок действия контракта. Нужно смотреть на срок действия, а не исполнения обязательств по нему;

- кредитная история поставщика;

- риск неисполнения подрядчиком контракта.

Эти переменные определяют индивидуальный размер комиссии банка за выдачу гарантии. Чем благонадежнее подрядчик и чем меньше рисков для банка, тем дешевле будет услуга.

Что делать если заказчик не принимает банковскую гарантию?

Заказчик может не принять гарантию в двух случаях:

- если гарантия не соответствует требованиям, указанным в документации;

- если гарантия не предоставлена в установленный срок.

Первый случай

Во-первых, необходимо предельно внимательно самостоятельно проверить сумму, срок и реквизиты сторон, а также соответствие текста гарантии требованиям документации.

При увеличении размера гарантии в связи с падением в аукционе (более 25%), сверяйте полученную сумму с той, что указана в документации заказчика и в проекте контракта. Иногда при неправильном округлении заказчик некорректно указывает размер гарантии.

Во-вторых, проверить срок действия гарантии.

В-третьих, проверить учтены ли все требования документации в макете банковской гарантии.

Также в документации может быть предусмотрена конкретная форма гарантии. В таком случае есть два варианта: либо искать банк, который согласует макет заказчика, либо проверять на отсутствие противоречий форму гарантии банка и согласовывать ее с заказчиком.

Чтобы избежать отклонения банковской гарантии по этим причинам, необходимо внимательно проверять макет гарантии и обязательно согласовывать текст гарантии с заказчиком до ее выпуска.

Второй случай

Вторая причина отклонения гарантии — предоставление гарантии позже установленного срока.

Что делать, если нет возможности оформить БГ в регламентированный срок

В соответствии с 44-ФЗ, заказчик в течение 5 дней после публикации итогового протокола на площадке должен направить макет контракта победителю аукциона на подпись, а победитель в течение 5 дней после его получения его подписать.

Рассмотрение заявок на БГ в банке сейчас занимает 1 рабочий день. Для крупных гарантий (от 10 млн. в данном случае) срок рассмотрения заявки на БГ может быть увеличен до 3-х дней.

Существует законный способ, позволяющий «отодвинуть» срок подписания контракта — можно подать протокол разногласий к контракту. Протокол разногласий можно подавать не позднее, чем на 13 день после публикации итогового протокола, т.о. с помощью протоколов разногласий можно значительно растянуть сроки подписания контракта.

Что делать, если банки отказывают в БГ

Основные причины отказа банков по заявкам на БГ:

- Компания не проходит по фин. показателям;

- У компании маленький срок существования или отсутствует опыт исполненных контрактов;

- Негативная кредитная история компании, в том числе ее руководителя и учредителя;

- Действующие судебные разбирательства или исполнительные производства.

- Если возникла ситуация, когда ни один банк не готов предоставить банковскую гарантию, а заключать контракт необходимо, можно внести ОИК собственными средствами. Затем (возможно по итогам следующего отчетного периода, когда показатели деятельности улучшатся) снова подать заявку в банк и при получении положительного решения, произвести замену внесенного обеспечения на банковскую гарантию.

Что делать, если не получается оплатить комиссию за БГ со своего счета

Бесплатные вебинары по 44-ФЗ, 223-ФЗ

Участие в закупках. Изменения. Эксперты-практики в Школе электронных торгов

Посмотреть расписание

Большинство банков принимает оплату за БГ исключительно с р/с компании, оформляющей гарантию. Если у компании на момент оформления гарантии заблокирован счет или по иной причине нет возможности произвести оплату со своего счета, нужно искать банк, который может принять оплату от третьих лиц или предлагает альтернативные варианты оплаты.

В соответствии с требованиями 44-ФЗ, предоставление оригинала БГ не является обязательным при заключении контракта по итогам электронного аукциона на ЭТП. Некоторые заказчики в документации прописывают требование о предоставлении БГ в течение нескольких дней со дня подписания победителем аукциона проекта контракта.

Отзывы о кредитах в Одинцово

Заключение

Наличие гарантии, оформленной в крупном банке, станет для вас большим преимуществом при участии в закупках. Даже если вы не победите в конкурсе или в тендере, сотрудничество с надежной организацией поднимет вас в глазах заказчика и других участников. Если вы все же заключите договор, то гарантия поможет вам, если в процессе сделки что-то пойдет не по плану.

Кроме исполнения обязательств по контрактам, банковские гарантии могут потребоваться и в других целях. Например, таким способом обеспечивается возврат аванса или уплата таможенных платежей. Подробнее о различных видах гарантий мы расскажем в других статьях.

Итак, наличие банковской гарантии — это зачастую обязательное условие для участия в закупках, в том числе государственных. При обращении за ней учитывайте следующее:

- Если исполнитель не вернет аванс, банк выплатит заказчику компенсацию

- Воспользоваться гарантией могут как ИП, так и юрлица

- К гарантиям для госзакупок по 44-ФЗ и 223-ФЗ предъявляются строгие требования

- Оформлять гарантии выгоднее в том банке, где у вас есть расчетный счет

- Для получения гарантии сообщите банку информацию о сделке

- При получении гарантии вам нужно будет уплатить комиссию и предоставить залог

- При наступлении гарантийного случая вам нужно вернуть сумму компенсации банку с процентами

За гарантией для участия в госзакупках стоит обращаться в крупный банк — например, в Сбербанк или ПСБ. Гарантия в них не только будет соответствовать требованиям закона, но и подчеркнет вашу надежность перед организатором тендера.

Автор #ВЗО. Молодой предприниматель, успел открыть несколько проектов разной степени успешности. Своим опытом и мнениями он делится с нашим сайтом. Он расскажет о том, что должен знать и делать начинающий бизнесмен, чтобы облегчить ведение своего дела и избежать возможных проблем.

shemiakin@vsezaimyonline.ru

Заключение

Банковская гарантия – удобный способ обеспечения сделки, который выгоден всем ее сторонам. Принципал сможет подтвердить свою надежность в сделке. Бенефициар сможет получить выплату, если в процессе исполнения что-то пойдет не так. Гарант же почти не рискует своими деньгами – если условия будут нарушены, он получит возмещение от принципала.

При обращении за гарантией старайтесь выбрать надежный и проверенный банк. Такая организация успешно обслуживает большое число клиентов и пользуется авторитетом в России и, иногда, за границей. При этом помните, что и требования к клиентам у таких банков могут быть строже.

Банковская гарантия — это надежный способ обеспечить свои обязательства при заключении сделки, участии в тендере или уплате таможенных платежей. При обращении за ней учтите несколько моментов:

- К гарантии могут предъявляться определенные требования, в том числе установленные законом

- При нарушении ваших обязательств банк выплатит вашему контрагенту компенсацию в пределах суммы гарантии

- Лучше всего обращаться за гарантией в банк, в котором у вас открыт расчетный счет

- При получении гарантии передайте в банк все документы по сделке

- Банк может потребовать у вас залог или поручительство при получении гарантии

- При наступлении гарантийного случая банк потребует вернуть выплаченную компенсацию с процентами

Удобные условия для получения гарантий предлагают Точка, Тинькофф и Сбербанк. Первые два подойдут, если нужно срочно получить гарантию для госзакупок. Второй — если гарантия нужна для другой сделки или вы хотите получить поддержку надежного банка.

CEO и основатель #ВсеЗаймыОнлайн. Закончил Новосибирский строительный университет и высшую школу экономики в Москве. Предприниматель, за плечами которого несколько успешных проектов в сфере финансов и блокчейна.

vitaliyvinogradov@vsezaimyonline.ru