Как оформить банковскую гарантию

Содержание:

- Какие банки предлагают гарантии

- Условия крупнейших банков-гарантов

- Каким образом принимается решение?

- Другие статьи по теме:

- Главные требования

- Как происходит оформление?

- Как открыть расчетный счет в Сбербанке?

- Требования к клиенту

- ЦФУ «Финторг» — ваша опора на пути к банковской гарантии

- Срок действия

- Условия предоставления кредитов работающим

- Не проще ли взять кредит

- Сроки действия банковской гарантии по 44-ФЗ и 223-ФЗ

- 5 ключевых моментов при получении банковской гарантии

Какие банки предлагают гарантии

Многие российские корпоративные банки предлагают своим клиентам различные виды гарантий. Они отличаются друг от друга условиями предоставления, требованиями к принципалам и скоростью оформления. Рассмотрим примеры предложений от популярных банков для бизнеса:

Точка

Точка предоставляет услуги гарантии от двух партнеров — банка Открытие и компании Теледок. Они предоставляются только на участие в закупках по 44-ФЗ и 223-ФЗ. Для оформления потребуются только бухгалтерские отчетности, учредительные документы и данные о тендере — их можно предоставить онлайн с помощью сервиса Точки.

- Сумма гарантии: до 10 000 000 рублей (Открытие), до 30 000 000 рублей (Теледок)

- Срок гарантии: до 730 дней (Открытие), до 25 месяцев (Теледок)

- Размер комиссии: от 2% годовых, минимум 1 000 рублей

- Типы гарантий: тендерная (44-ФЗ и 223-ФЗ)

- Требования к клиенту: срок регистрации от 3 месяцев (Открытие) или 1 года (Теледок), наличие расчетного счета в Точке

- Обеспечение: не требуется

- Скорость оформления: в течение суток

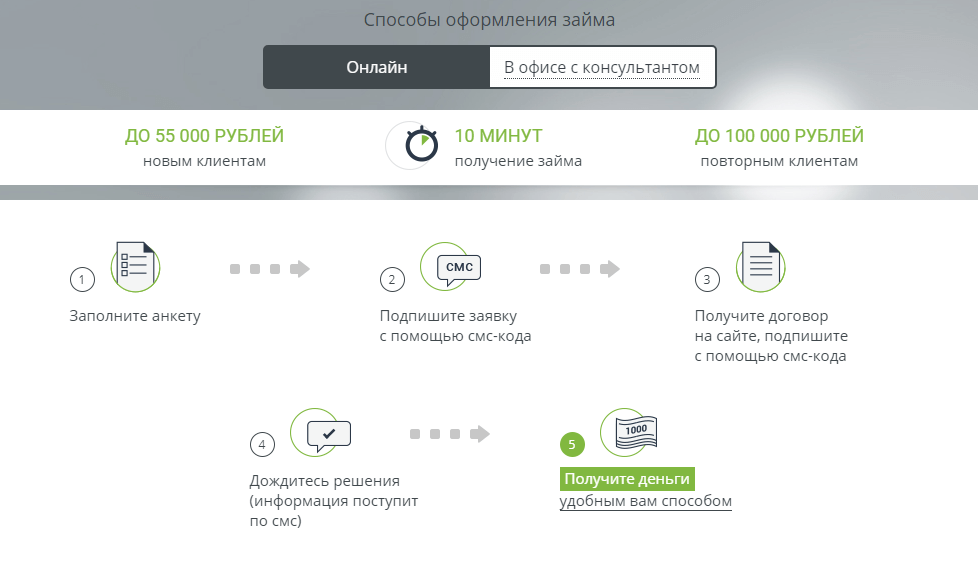

Тинькофф

Как и другие продукты Тинькофф, гарантии оформляются без посещения банка. Весь процесс оформления сопровождает персональный менеджер. Для клиентов Тинькофф доступно ускоренное оформление с уменьшенным пакетом документов.

- Сумма гарантии: до 200 000 000 рублей

- Срок гарантии: до 1 500 дней

- Размер комиссии: от 1 000 рублей

- Типы гарантий: тендерные (в том числе 44-ФЗ), на исполнение контрактов

- Требования к клиенту: срок регистрации от 6 месяцев

- Обеспечение: зависит от принципала

- Скорость оформления: от 1 дня

Сбербанк

Сбербанк предлагает гарантии с удобными условиями и ускоренным оформлением для малого бизнеса. Таким клиентам не обязательно иметь расчетный счет в банке. К более крупным компаниям предъявляются достаточно строгие требования.

- Сумма гарантии: от 50 000 рублей

- Срок гарантии: до 36 месяцев

- Размер комиссии: от 0,49%

- Типы гарантии: тендерная (в том числе 44-ФЗ), на исполнение контракта, на возврат авансового платежа, таможенная, гарантия платежа

- Требования к клиенту: срок регистрации от 6 месяцев, годовая выручка до 400 000 000 рублей

- Обеспечение: залог имущества или ценных бумаг, гарантии других банков, поручительство

- Скорость оформления: от 1 дня

Альфа-Банк

Альфа-Банк предлагает гарантии только среднему и крупному бизнесу. Они предоставляются не только в рублях, но и в иностранной валюте. Для каждого клиента условия рассчитываются индивидуально.

- Сумма гарантии: зависит от типа

- Срок гарантии: зависит от типа

- Размер комиссии: устанавливаются индивидуально

- Типы гарантий: тендерная (в том числе 44-ФЗ), на исполнение контракта, на возврат авансового платежа, таможенная, гарантия платежа

- Требования к клиенту: зависят от типа гарантии

- Обеспечение: залог имущества или ценных бумаг, гарантии других банков, поручительство

- Скорость оформления: 2-3 недели

Модульбанк

Модульбанк предлагает гарантии с очень простыми условиями и доступными требованиями. Такая услуга больше всего подойдет малому бизнесу. Гарантии от Модульбанка быстро оформляются без посещения банка.

- Сумма гарантии: до 11 000 000 рублей

- Срок гарантии: до 60 месяцев

- Размер комиссии: от 999 рублей в зависимости от суммы

- Типы гарантий: тендерные (в том числе 44-ФЗ), на исполнение контрактов

- Требования к клиенту: срок регистрации от 6 месяцев, для гарантии исполнения — минимум один исполненный контракт

- Обеспечение: не требуется

- Скорость оформления: в течение дня

Условия крупнейших банков-гарантов

Услуги по предоставлению поручительств оказывают многие крупные банки. В основном сейчас распространены следующие формы:

- Классическая, когда выдается в письменном виде документ после тщательной проверки клиента. Срок принятия решения может растянуться на несколько недель. Обычно практикуется при сделках на крупные суммы.

- Ускоренная. Суммы сделки небольшие, а ускорение процесса происходит часто за счет требования дополнительного обеспечения, имущественного или денежного.

- Электронная. Вся процедура происходит онлайн с использованием электронной цифровой подписи. Банк пересылает готовый документ принципалу, а тот, в свою очередь, направляет его бенефициару в электронном виде.

Рассмотрим условия банков, выдающих банковские гарантии.

Сбербанк

Гарантийный документ могут получить представители малого бизнеса, в том числе ИП, следующих видов: тендерный, исполнения контракта, таможенный, авансовый, налоговый и финансовый (кредитный). Условия бизнес-гарантии:

- максимальный срок – 2 года, но при залоге векселей или депозитных сертификатов Сбербанка срок может быть увеличен до 3 лет;

- при наступлении гарантийного случая процентная ставка, которую принципал обязан выплачивать банку, составляет от 11,73 % годовых;

- минимальная сумма – 50 тыс. руб., максимальная – 15 млн рублей.

Стоимость вознаграждения банку устанавливается в индивидуальном порядке в зависимости от финансового состояния заемщика и вида обеспечения. В качестве последнего Сбербанк принимает недвижимость, оборудование и транспортные средства, с/х животных, поручительство и пр.

Вознаграждение банку составит:

В банке действует специальное предложение “Бизнес-гарантия за 1 день”. Основные условия:

- минимальный пакет документов по сравнению с классической бизнес-гарантией;

- сумма – до 15 млн рублей;

- максимальный срок – 3 года, если передается в залог вексель или депозитный сертификат Сбербанка, в противном случае – 2 года;

- комиссия банка – от 0,49 % (минимум 2 000 руб.);

- если наступил гарантийный случай, то принципал обязан выплачивать банку от 10,6 % годовых за отвлечение средств.

Требования к принципалу:

- выручка за последний отчетный год – не больше 400 млн рублей;

- срок ведения бизнеса – от полугода (при залоге векселей Сбербанка – от 3 месяцев).

Тинькофф Банк

Выдает гарантийный документ для госзакупок в онлайн-формате. На сайте необходимо заполнить заявку.

Стоимость документа отобразится после заполнения всех реквизитов в заявке. Зависит от срока и суммы обеспечения.

Россельхозбанк

Россельхозбанк выдает все виды банковских гарантий. Юридическим лицам надо предоставить:

- учредительные документы;

- лицензии, если требуется подтвердить право заниматься теми или иными видами деятельности;

- сведения о директоре и главном бухгалтере (документы, которые подтвердят их полномочия, и копии паспортов);

- бухгалтерская отчетность.

Тарифы и условия зависят от вида гарантийного документа.

| Наименование | Тариф |

| Выдача документа в соответствии с налоговым, таможенным законодательством и законодательством о государственном регулировании алкогольного рынка, а также тендерной банковской гарантии | Не менее 2 % годовых (минимум 5 000 руб.) |

| Выдача документа, обеспечивающего исполнение обязательств по гражданско-правовым и иным договорам | Не менее 3 % годовых (минимум 20 000 руб.) |

| Другие виды | Не менее 5 % годовых (минимум 30 000 руб.) |

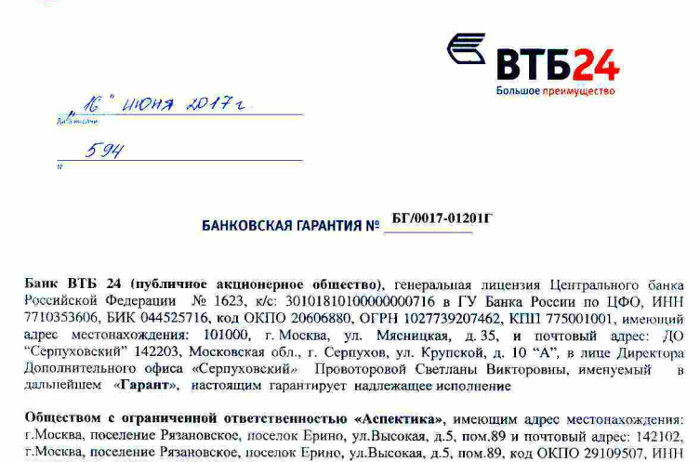

ВТБ

Для участников госзакупок банк выступает поручителем на экспресс-условиях без залога:

Если клиент предоставляет денежное или имущественное обеспечение, то условия выглядят более привлекательными:

| Тарифы и условия | Денежное обеспечение | Залог имущества |

| Банковское вознаграждение | 1 % (минимум 10 000 руб.) | 2 % (минимум 20 000 руб.) |

| Максимальная сумма, руб. |

150 000 000 |

|

| Срок | До 5 лет | До 3 лет |

| Плата за отвлечение средств при наступлении гарантийного случая |

25 % годовых |

Условия по таможенной гарантии:

| Тарифы и условия | Денежное обеспечение | Залог имущества | Без обеспечения |

| Банковское вознаграждение | 0,9 % | 1,6 % | 1,95 % |

Кроме перечисленных двух видов, ВТБ выступает гарантом и по другим сделкам. Вознаграждение составляет от 0,9 %. Окончательный размер зависит от вида документа, срока, суммы и обеспечения. Без залога и поручительства третьих лиц можно получить гарантию до 30 млн рублей.

Альфа-Банк

Предлагает экспресс-оформление разных видов гарантий под денежное обеспечение, а для таможни – без такового.

| Тарифы и условия | Под денежное обеспечение | Для таможни |

| Сумма | До 40 млн руб. | До 1,1 млн евро |

| Срок | До 14 месяцев | До 12 месяцев |

| Обеспечение | Залог имущества | Нет |

Каким образом принимается решение?

Согласно первому этапу, который обычно занимает по времени не больше одного дня, выявляются возможности фирмы к получению банковской гарантии. Помимо этого, здесь также устанавливается определенный лимит и производится выбор конкретного варианта работы. Эта стадия также предполагает поиск подходящей кредитной организации. Подсчитывается примерная сумма, которая пойдет банку в качестве вознаграждения за услуги.

Второй этап обычно длится около одной или двух недель. Но если вам требуется произвести эту процедуру в ускоренном темпе, то за отдельную плату можно сделать все примерно за 3-5 дней. Длительность в данном случае будет зависеть от самой компании и сложности ситуации. На этой стадии кредитная организация тщательно изучает список документов для банковской гарантии, проверяет их и принимает окончательное решение с установлением определенных условия для выдачи.

Какие документы потребуются для предварительного анализа компании

Чаще всего на первой стадии кредитная организация просит представить следующие документы:

- Сведения о предприятии (в кратком изложении). Здесь можно предоставить также адрес интернет-сайта компании.

- Выписка из ЕГРЮЛ, срок выдачи которой не должен составлять более 30 дней на момент подачи заявления в банк.

- Бухгалтерские отчеты предприятия. Здесь необходимо принести две формы (1 и 2). В данном случае учитывается информация за последний год деятельности. Если фирма находится на упрощенной системе налогообложения, то ей потребуется предоставить декларацию за соответствующий период.

- Интернет-ссылка, по которой можно просмотреть реестровый номер конкурса или сам тендер.

Поэтому, наш партнер МСП Банк, который является одним из лидеров в нише выдаче банковских гарантий, может предоставить нашим читателям электронную банковскую гарантию. Прямо сейчас вы можете подать заявку на предварительное одобрение получения банковской гарантии по этой ссылке, это займет у вас меньше минуты.

Документы, необходимые для прохождения второго этапа

Как известно, такая услуга может предоставляться как руководителю организации, так и уполномоченному лицу. При этом он должен иметь при себе доверенность на получение банковской гарантии.

Весь для предоставления в кредитную организацию целесообразней всего разделить на группы, а именно:

Юридические документы: свидетельство, подтверждающее государственную регистрацию предприятия;

- паспорта владельца фирмы и ее руководителя;

- документация, согласно которой генеральный директор наделен соответствующими полномочиями и обязанностями;

- устав организации;

- перечень акционеров компании;

- свидетельство, выданное налоговой инспекцией о постановке на учет в данное ведомство;

- справка, выданная специалистами налоговой службы об отсутствии каких-либо задолженностей в бюджет страны, а также информация о расчетных счетах предприятия;

- бумаги, подтверждающие применение определенных корректив для ЕГРЮЛ.

Финансовая документация или отчеты из бухгалтерии компании:

- при упрощенной системе налогообложения это будет выписка, сделанная на основе книги о доходах и расходах компании, а также соответствующая декларация;

- если применяется общая система налогообложения, то здесь необходим отчет о финансовой деятельности предприятия и его бухгалтерский баланс за отчетный период;

- для бизнесменов (ИП), работающих на общей системе, необходимо иметь налоговую декларацию по форме 3-НДФЛ.

Бумаги о предстоящем конкурсе:

- проект будущего контракта;

- протоколы, составленные для тендера;

- ссылка на проводимый конкурс.

Сведения о фирме:

- общие данные о предприятии (могут быть представлены произвольно);

- данные, подтверждающие наличие у фирмы опыта работы с подобными проектами;

- другие сведения, способные каким-то образом стать положительным фактором при принятии банком решения.

В данном случае главным критерием в процессе анализа является наличие опыта работы с подобными проектами.

Другие статьи по теме:

Главные требования

Основные требования к исполнителю, которые предъявляет банк:

компания осуществляет свою деятельность длительное время. Естественно, банк отдаст свои предпочтение той организации, которая уже зарекомендовала себя на рынке. Но в разных кредитных организациях различные требования к «возрасту» кандидатов – некоторым вполне достаточно 3 месяца, другие готовы дать БГ только тем организациям, которым больше года. Если ваша фирма только зарегистрирована, то получить БГ будет довольно сложно. Можно выждать несколько месяцев и затем принимать участие в тендерах или обратиться за помощью к брокерам, стабильное финансовое положение. Банки всегда проверяют финансовое состояние фирмы. И если у вас долги – налоговые или кредитные, с вами не захотят иметь дело. Еще желательно, чтобы оборотный капитал фирмы был больше гарантийной суммы, наличие возможности предоставления залога. Если компания обладает недвижимостью, техникой или другим имуществом, это будет дополнительным плюсом и уменьшит размер комиссии (вы получаете, таким образом, покрытую БГ, т.е. обеспеченную залогом)

Но здесь важно правильно оценить свои активы, чтобы при возникновении форс-мажора они не ушли за долги по низкой цене, опыт участия в торгах и выполнение контрактов. Если вы уже участвовали в тендерах и работали по таким контрактам – это прекрасно

Но если вы впервые принимаете участие в тендере, то вам надо будет предоставить банку доказательства своей компетенции, указать на признаки своей платежеспособности. В таких ситуациях полезна помощь брокеров (например, Федерального агентства брокеров).

Дополнительные условия получения БГ

Иногда при выдаче гарантии могут запросить залог. Это может быть при неудовлетворительном финансовом состоянии компании, или если обороты не соответствуют требованиям. Без предоставления залога (непокрытая гарантия) представителям малого (среднего) бизнеса могут предоставить 500-700 тыс. рублей. Но поручительство владельцев компании (корпоративное согласие) непременное условие для всех банков. Также для некоторых организаций обязательным является открытие в банке счета и проведение по нему оборотов. Если это условие не соблюдено, то клиент может получить не больше 10-15 млн. рублей.

Как происходит оформление?

- Выберите банк, где условия заключения гарантийного договора вам были бы наиболее выгодны;

- На его сайте заполните и отправьте специальную заявку. В ней нужно раскрыть направление деятельности и реквизиты вашей организации, наименование бенефициара, сумму контракта и прочее;

- Спустя ориентировочно сутки сотрудники банка позвонят вам и сообщат, какой пакет документов нужно подготовить для подписания договора;

- Подготовьте пакет документов и передайте его сотруднику банка — лично либо дистанционно по почте/электронной почте;

- Спустя несколько дней, если у банка не возникли вопросы, будет создан договор. Прочтите его и, если вас все устраивает, подпишите;

- Внесите по квитанции деньги банку за предоставление услуги;

- Получите оригинал гарантии и выписку из реестра — либо в подразделении банка, либо по почте/курьером.

Как открыть расчетный счет в Сбербанке?

Требования к клиенту

Чтобы получить банковскую гарантию, нужно соответствовать всем требованиям бенефициара и банка. Человек, к которому предъявляются требования, называется на финансовом языке принципалом.

- Компания, выигравшая тендер или принявшая госзаказ, должна иметь широкую практику, а также должна работать на рынке достаточное время. Точную инструкцию дать невозможно, т.к. порог у каждого банка свой. В среднем компания должна успешно работать не меньше полугода, но у некоторых крупных организаций вроде Сбербанка или ВТБ встречаются пороги в один или два года;

- Финансы компании должны находиться в полном порядке. Этот факт придется подтверждать самыми разными отчетностями, справками и прочими документами из бухгалтерии предприятия. Наличие долгов, неоплаченных налогов, открытых или закрытых судебных дел — верный путь к тому, чтобы банк отказал в БГ;

- Оборот предприятия должен быть значительно — по крайней мере, в полтора раза — выше суммы контракта. В некоторых случаях допускается, чтобы оборот был выше суммы обеспечения. В любом случае компания должна достаточно много зарабатывать и тратить;

- Обязательно требуется наличие ликвидного имущества, которое можно передать в залог: недвижимость, транспортные средства компании, дорогостоящая техника и просто денежные средства. Тем более величина залога прямо коррелирует с размером комиссии — чем больше залог, тем меньше платить банку. Однако, рекомендуется тщательно обдумать перед наложением обременения: если сделка все-таки сорвется, все залоговое имущество уйдет банку за копейки;

- Положительной характеристикой организации будет являться факт ранее закрытых тендеров и госзакупок. Особенно, если прошлые контракты закончились без эксцессов, с удовлетворенностью обеих сторон.

ЦФУ «Финторг» — ваша опора на пути к банковской гарантии

Корректной считается банковская гарантия по 44-ФЗ. Этот закон несколько лет назад был практически полностью изменен, теперь его соблюдение сопряжено с некоторыми трудностями. Сегодня, чтобы получить БГ исполнителю придется пройти массу инстанций и приложить немало сил для сбора и подготовки, грамотного оформления документов, общения с гарантом и подачи заявки.

Неподготовленному человеку будет сложно разобраться во всех нюансах, поэтому исполнителю (особенно исполнителю-новичку) удобнее всего обратиться за помощью к профессионалам, которые ежедневно сталкиваются с процессом оформления банковской гарантии. ЦФУ «Финторг» предлагает вам воспользоваться услугами компании на самых выгодных условиях: мы выдаем банковские гарантии по 44-ФЗ, они полностью подходят под требования закона и соответствуют высочайшим стандартам качества.

Благодаря крепкому партнерству с кредитной организацией, заявкам наших клиентов на получение банковской гарантии отдается приоритет при их рассмотрении, к ним предъявляются более лояльные требования. Обращаясь за помощью к нам, вы существенно облегчаете себе задачу.

Срок действия

Срок действия банковской гарантии – одно из существенных условий. В 44-ФЗ прописаны обязательные требования к срокам банковской гарантии. Согласно ч. 3 ст. 96 44-ФЗ, она должна действовать не менее 1 месяца после окончания срока действия контракта.

Указанное требование означает, что сроки действия документа должны как минимум на месяц превышать сроки госконтракта. Но заказчик в закупочной документации может установить иные требования: по ним гарантия может превышать сроки госконтракта на два и три месяца.

Стоит учитывать, что сроки действия контракта не всегда совпадают со сроками выполнения работ. Так, сюда дополнительно могут включаться сроки по оплате и гарантийные обязательства. Все это может привести к необходимости оформления гарантии, покрывающей более длительные сроки.

Хотя по гражданско-правовому законодательству гарантийные обязательства по умолчанию не включаются в срок контракта, но судебная практика по этому вопросу сложилась неоднозначная. Поэтому при наличии в закупочной документации условия о том, что гарантия должна покрывать сроки гарантийных обязательств, участнику либо придется ее оформить, либо приготовиться к обжалованию такого требования в суде.

Можно ли вернуть банковскую гарантию после исполнения контракта

Так как банковская гарантия является безотзывной, то никто из сторон не имеет права на ее предварительный отзыв.

Банковская гарантия в случае добросовестного исполнения своих обязательств по госконтракту не возвращается поставщику, а сроки ее действия автоматически истекают через месяц после завершения работ.

Бенефициар (государственный или муниципальный заказчик) имеет право на добровольный отказ от своих притязаний. В этом случае он просто может вернуть документ в банк.

Есть ли основания для отказа в приеме гарантии

Согласно положениям 44-ФЗ, заказчик рассматривает банковскую гарантию в течение 3 дней после ее поступления и выносит решение о ее приеме в качестве обеспечения или отказе. В случае отказа в приеме банковской гарантии заказчик должен направить письменное мотивированное решение с указанием причин, почему она не была принята.

В качестве базовых оснований для отказа в принятии банковской гарантии заказчиком могут выступать:

- Отсутствие информации о ней в реестре банковских гарантий.

- Несоответствие ее установленным требованиям.

- Несоответствие банковской гарантии требованиям, которые содержались в извещении о закупке или приглашении принять участие в определении поставщика.

В случае если заказчик не принимает банковскую гарантию, то у поставщика есть несколько вариантов действий:

- Внести изменения в банковскую гарантию в соответствии с требованиями заказчика, перевыпустить ее.

- Внести обеспечение по контракту из собственных денег, а затем при необходимости заменить на гарантию.

Условия предоставления кредитов работающим

Не проще ли взять кредит

Мы привыкли к тому, что если что-то купить нельзя на свои деньги, можно взять кредит. Рост оформления займов растёт с каждым годом уверенными шагами: каждый хочет жить на высоком уровне. Однако, кредит и банковская гарантия не имеют ничего общего, хоть и похожи при поверхностном рассмотрении.

Банковская гарантия отличается от него следующим:

- Она покупается за комиссию;

- Комиссионные выплачиваются сразу же, а деньги могут быть и не выданы (если должник выполнит обязательства перед кредитором);

- Проценты (комиссия) за выдачу гарантии значительно ниже ставок по кредитам;

- Исполнение банковской гарантии происходит по официальному документу, который считается общепринятым при оформлении крупных сделок. Кредит – это всего лишь средство платежа.

Кредит же, напротив, необходим для получения дополнительных денег сейчас для покупки необходимой вещи.

Банковская гарантия даёт уверенность в сделке, которая может закончиться только через несколько лет. Получение кредита чаще всего используется для поддержания собственных оборотов компании, но никак не для гарантии заключённого договора.

Сроки действия банковской гарантии по 44-ФЗ и 223-ФЗ

Предоставление банковской гарантии осуществляется в соответствии с различными пунктами законодательства. Считается, что ФЗ 223 — более либеральный, поскольку наделяет заказчика большими полномочиями по установлению требований. В то же время 44-ФЗ представляется более жестким вследствие того, что в нем сформулированы конкретные требования к форме и тексту гарантийной документации, предусмотрены более строгие критерии выбора кредитной организации.

Что касается вопроса сроков банковской гарантии, то в обоих случаях наблюдаются схожие принципы. Согласно 223-ФЗ ее срок при обеспечении контракта должен превышать на один месяц как минимум период исполнения обязательств. При обеспечении заявок он будет на два месяца длиннее периода их подачи. По 44-ФЗ должный срок банковской гарантии устанавливается на усмотрение заказчика, но также должен превышать время действия контракта не менее чем на один месяц.

5 ключевых моментов при получении банковской гарантии

1. Определение размера гарантии

Размер гарантии определяется заказчиком и составляет от 5 до 30% от НМЦК. Согласно ст. 37 44-ФЗ размер БГ может быть увеличен при падении от НМЦК более 25%. В этом случае необходимо предоставлять ОИК в полуторном размере или подтверждать свою добросовестность.

Для удобства мы сделали схему-шпаргалку, которая поможет ориентироваться при определении размера БГ в случае большого падения.

Для целей подтверждения добросовестности считаются не заключенные, а уже исполненные контракты (ст. 37 44-ФЗ).

2. Определение срока действия гарантии и ее параметров

Срок действия банковской гарантии должен превышать срок действия контракта не менее чем на 1 месяц. Для расчета срока действия БГ берется не срок выполнения работ, а срок действия контракта.

Заказчик может установить либо конкретную дату окончания срока действия БГ, либо прописать, что срок действия БГ должен превышать срок действия контракта на любое количество месяцев по своему усмотрению.

Параметры, которые может установить заказчик в требованиях к гарантии:

- Бесспорное списание. Означает, что при неисполнении принципалом своих обязательств заказчик имеет право обратиться с требованием к банку-гаранту и получить без споров и дополнительных разбирательств обеспечиваемую гарантией сумму.

- Авансирование. Является плюсом для поставщика, но предполагает включение в перечень обеспечиваемых гарантией обязательств за возврат аванса, это может повлечь повышение комиссии.

- Форма банковской гарантии. Заказчик может приложить свою типовую форму гарантии, которую необходимо будет согласовывать с банком. Это может повлечь или увеличение цены за выпуск БГ или дополнительные согласования с заказчиком на предмет изменения документа.

- Специфические требования к тексту БГ. Заказчики могут прописать ряд требований, которые должна содержать гарантия:

- например, требование о рассмотрении споров по БГ по месту нахождения заказчика; требование о раскрытии перечня обязательств, покрываемых гарантией; требование о предоставлении оригинала БГ в день подписания или через несколько дней после подписания контракта и другие, в зависимости от требований заказчика.

Крайне важно обращать внимание на эти нюансы и сверять выставленный банком макет гарантии на предмет его соответствия требованиям заказчика

3. Определение крайнего срока подписания и получения гарантии

Заказчик должен направить победителю торгов проект контракта на подпись в течение 5 дней после публикации протокола подведения итогов (ППИ) в Единой информационной системе (ЕИС), а компания — победитель должна в течение 5 дней после получения его подписать

Важно отслеживать получение проекта контракта в личном кабинете на площадке и следить за крайним сроком его подписания, т.к заказчик может отправить как на пятый (максимальный) день от публикации в ЕИС ППИ, так и через два дня или в день публикации протокола.

Чтобы продлить время на подписание контракта, поставщик может воспользоваться возможностью подачи протокола разногласий к контракту

4. Проверка макета гарантии и согласование его с заказчиком

После одобрения банк выставляет договор по БГ, макет гарантии и реквизиты для оплаты комиссии. Перед оплатой необходимо проверить макет БГ: сумма, срок, реквизиты и соответствие требованиям заказчика. После проверки обязательно согласовать макет гарантии с заказчиком и только после этого оплачивать комиссию и оформлять БГ.

Почему это важно? При наличии ошибок и несогласованных заранее предложений в БГ — заказчик может отказать в ее принятии, а значит отказаться от заключения контракта. В таком случае победитель закупки признается уклонившимся от подписания контракта и рискует попасть в Реестр недобросовестных поставщиков и лишиться работы по 44-ФЗ сроком на 2 года

5. Отправка заявки на предварительное одобрение гарантии в несколько банков

Мы рекомендуем заранее, до подведения итогов аукциона, обратиться в несколько банков для получения предварительного решения по банковской гарантии.