Ипотека на строительство частного дома в сбербанке

Содержание:

- Процесс оформления

- Требования банка

- Список документов для получения кредита

- Условия банков и особенности

- Как погасить кредит

- Список необходимых документов

- Процентные ставки

- Что такое ипотека

- Как оформляется ипотека

- Почему ипотечное кредитование в Сбербанке – это выгодно?

- Достоинства ипотечного кредита в Сбербанке

- Условия кредита на строительство дома в Сбербанке

Процесс оформления

Ипотека оформляется по такому алгоритму:

- Сбербанк всегда действует по единому правилу — ипотечный займ выдается по территориальному признаку. То есть клиент имеет право обратиться в любое отделение Сбербанка по месту регистрации. В отдельных случаях допускается оформление в отделениях по месту расположения земельного участка или по месту постоянной работы гражданина.

- Гражданин должен заполнить анкету-заявку. Сбербанк дает возможность своим клиентам подавать заявку в режиме онлайн или при личном визите в банк.

- К ней прикладывается полный пакет документов (можно и в электронном виде).

- Рассмотрение может занимать до 5 рабочих дней. Если банк одобрил кандидатуру заявителя, менеджер сообщает об этом и запрашивает дополнительные документы. К ним относятся документы на земельный участок, проектная документация, справка о возможности внести первоначальный взнос. Это будет только предварительное одобрение.

- Для принятия окончательного решения банку требуется еще 2-3 рабочих дня. Решение будет зависеть от того, пройдут ли одобрение документы на земельный участок.

- Если банк пришел к выводу, что клиенту можно предоставить ипотеку на строительство, назначается дата заключения кредитного договора.

- В указанную дату клиент и кредитор подписывают ипотечное соглашение, сразу после этого производится первый денежный транш.

- Следующий этап — обязательная регистрация ипотечной сделки в Росреестре. Параллельно с регистрацией Росреестр накладывает обременение на объект. Только после благополучного завершения регистрации клиент может перечислять ипотечные средства в счет оплаты строительных материалов или работы подрядчиков.

Банк в кратчайшие сроки должен получать документацию о расходовании денежных средств. Это обязательное условие для того, чтобы своевременно производился следующий перевод части ипотечных средств. Деньги поступают от кредитора на счет клиента по мере необходимости на данном этапе строительства. Банк проверяет их расходование, целевое использование и предоставляет следующую часть суммы.

Иногда при обращении в банк за ипотекой на строительство клиент не имеет земельного участка в собственности. Тогда земля тоже приобретается из ипотечных средств. Сделать это можно только после заключения ипотечного договора. Клиенту дается 90 дней на подбор и одобрение участка под строительство.

Требования банка

К требованиям Сбербанка при покупке жилища в ипотеку относятся как претензии к самому должнику, так и к выкупаемому им дому и земельному участку

При рассмотрении благонадежности заявителя Сбербанк обращает внимание не только на стандартные социально-демографические, но и личностные характеристики, а также индивидуальный рейтинг. Для получения сведений о платежеспособности применяется анализ доходов

Требования к заемщику, созаемщикам и поручителям

Сбербанк предоставляет ипотеку исключительно гражданам РФ (и в соответствующей валюте). Тем самым он снижает процент невыплаченных ипотек в связи с неожиданным отъездом плательщиков за границу и оставлением их долговых обязательств. Полезно понимать, что текущая ипотека может приходиться на разный возраст граждан РФ в процессе ее погашения и вопрос о том, как ее обновить, в данном случае не актуален.

Требования Сбербанка к кредитуемым по ипотеке на дом с земельным участком:

- Возраст 21-75 лет. Срок возврата кредита полностью приходится на максимальный возрастной порог.

- Трудоустройство и опыт работы на настоящем месте работы продолжительностью как минимум полгода, в целом стаж работы не менее года за последние пять лет.

- Количество созаемщиков по ипотеке — не более трех. При этом супруги в обязательном порядке включаются в круг созаемщиков, за исключением ситуаций с наличием у одного из них иностранного гражданства или при нахождении в браке с брачным договором.

Требования к поручителям лояльнее, так как они не выступают кредитуемыми лицами, а лишь гарантом для банка об исполнении долговых обязательств по ипотеке. Их доходы не учитываются при расчете суммы ипотеки на покупку, но подключаются при невозможности выплачивать долг по покупке заемщиком и созаемщиками.

Относительно поручительства по ипотеке для покупки дома с земельным участком следует отметить важную деталь. Такая форма обеспечения носит временный характер и необходима лишь до момента, когда предназначенный объект недвижимости (кредитуемый или имеющийся) не будет привлечен в качестве залога. При этом с поручителем заключается отдельное от договора соглашение.

Требования к объекту недвижимости

Кроме того, в перечень необходимых для предоставления документов по недвижимости включается предварительный договор купли-продажи, а также документальные основания владения этим домом и земельным участком у продавца (также договор купли-продажи, дарения и т.д.). Все правоустанавливающие бумаги должны быть оформлены соответствующим образом и не содержать «подводных камней».

Чтобы попасть под требования Сбербанка по земельному участку и дому лучше выбирать их на портале ДомКлик. Эта интернет платформа принадлежит Сбербанку и позволяет одобрить жилищный объект совместно с представителями продавца и покупателя. Это гарантирует добросовестность сделки, скидку на ставку по ипотеке и упрощенный процесс покупки.

Список документов для получения кредита

Чтобы банк рассмотрел в установленном порядке заявку на кредит, в отдел ипотечного кредитования необходимо подать следующие документы:

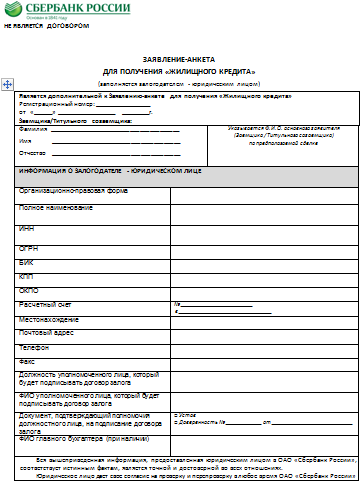

- заявление-анкету, которую заемщик заполняет собственноручно и указывает в ней все личные данные, образец можно скачать здесь или на официальном сайте банка;

- гражданские паспорта каждого, кто имеет непосредственное отношение к оформлению ипотеки (созаемщики, залогодатели и поручители, если таковые имеются);

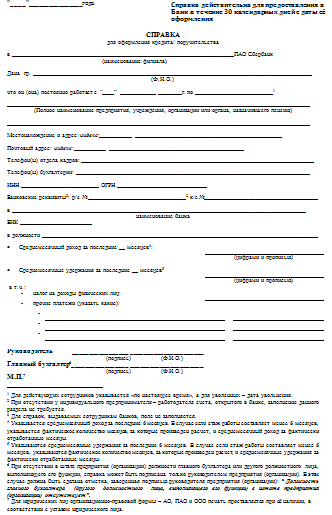

- справка, полученная на предприятии, где трудоустроен заемщик (а также поручитель, созаемщики, если они есть), подтверждающая официальную трудовую занятость клиента;

- справка о размере заработной платы, а также о других источниках прибыли для клиентов, которые не получают пенсию/зарплату на карточку Сбербанка (документ, определяющий уровень платежеспособности семьи заемщика);

- правоустанавливающие документы на оформленный в залог объект жилой недвижимости;

- заявление (анкета) собственника жилой недвижимости, которое передается в залог.

К правоустанавливающим документам принадлежат:

- свидетельство о проведении государственной регистрации в органах ЕГРН права собственности;

- документ, определяющий источники такого права (дарственная, свидетельство о вступлении в права наследства, договор купли-продажи объекта недвижимости и др.);

- заключение экспертов с установленной оценкой стоимости заложенного имущества;

- выписка из Росреестра;

- техническая документация на объект залога (если таких документов нет на руках, их можно заказать в БТИ, но сделать это нужно заранее, поскольку техпаспорт изготавливается от двух до четырех недель);

- письменное согласие законного(й) супруга(и) на передачу имущества в залог, заверенное нотариально;

- официальное разрешение на передачу имущества в залог от органов опеки и попечительства (требуется в случае, когда одним из собственников является несовершеннолетний ребенок);

- копия брачного контракта (подается вместе с оригиналом);

- если залогодатель на момент вступления в права собственности на залоговое имущество не состоял в законном браке, то потребуется соответствующее заявление, заверенное у нотариуса;

- выписка из домовой книги с перечнем всех зарегистрированных на передаваемой в залог жилплощади лиц;

- копия трудовой книжки;

- правоустанавливающие документы на земельный участок, на котором находится залоговое недвижимое имущество.

Подтвердить финансовое состояние и платежеспособность можно, представив следующие документы:

- справка формы 2-НДФЛ;

- копия налоговой декларации формы 3-НДФЛ;

- договор найма (если заемщик имеет прибыль от сдачи жилого помещения в найм);

- справка о назначенной пенсии (взять ее нужно в ПФ РФ);

- справка из ПФ РФ об остатке маткапитала и др;

- справка о доходах по установленной форме банка.

После одобрения заявки на выдачу кредита, нужно будет в отделение банка еще донести несколько документов:

- документы, устанавливающие право собственности на участок земли, на территории которого планируется возведение жилого здания;

- договор с подрядчиком на проведение строительных работ на данном участке;

- смета на строительство;

- проектная документация;

- если того требует российское законодательство, то понадобится еще и разрешение органов местного самоуправления на строительство жилого здания;

- платежные документы (чеки, квитанции, счета), подтверждающие выплату подрядчику аванса.

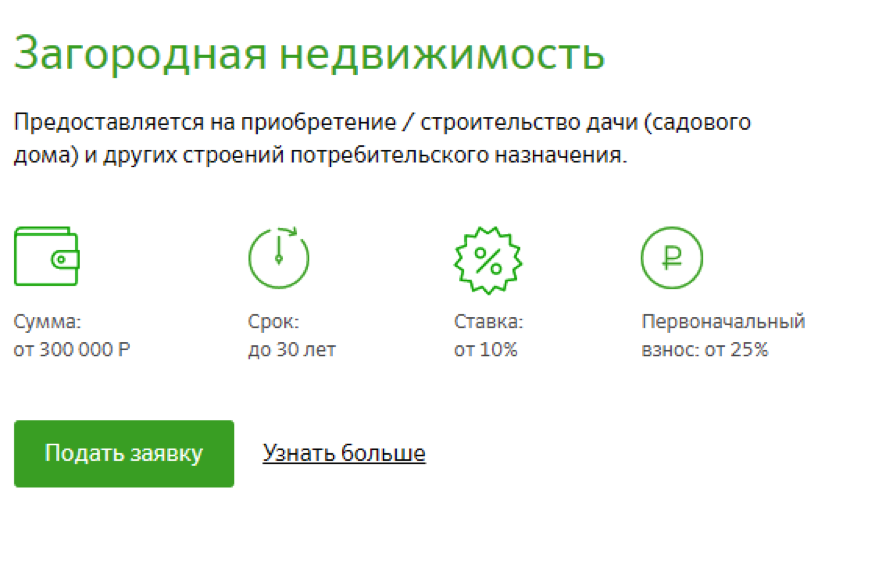

Условия банков и особенности

Для того чтоб вам удобнее было сравнить ипотечные программы на строительство частного дома, ниже представлена таблица с условиями кредитования двух рассматриваемых нами банков.

| Сбербанк | АТБ | |

|---|---|---|

| Процентные ставки | 10,5% — 0,5% — если у вас есть зарплатной карты; +1% — на период, пока вы не зарегистрировали ипотеку; +1% — если вы отказываетесь от страхования жизни и здоровья, как требует это Банк |

12,25 -12,5% · +1% при подтверждении части дохода по форме банка; · +1,5% для собственников бизнеса и индивидуальных предпринимателей; · +1,5% если вы будете строить загородный дом · размер процентной ставки увеличен на 2% будет до тех пор, пока не предоставите документы, которые подтверждают целевое использование кредитных средств |

| Срок кредита | до 30 лет | от 3 до 25 лет |

| Минимальная сумма | 300 000 рублей | 600 000 рублей в Москве и Московской; 350 000 — в других регионах |

| Максимальная сумма, руб. | Не выше 75% от оценки залога | Не ограничена, но не более 70% залога |

| Первоначальный взнос | от 25% | от 30% |

| Страхование | Обязательное страхование залогового имущества (кроме земельного участка) | Страхование жизни, здоровья Заемщика и залога Причем, при отказе от одной из страховки, процентная ставка увеличивается от 1 до 1,5% |

Программа «Молодая семья»

Государство запустило ряд программ поддержки ипотечных заемщиков, чтобы помочь максимально выгодно решить жилищную проблему жителей страны. Более подробно о них мы говорили ранее в посте ипотека с господдержкой. А сейчас вкратце обсудим ряд из них относительно стройки.

Воспользоваться программой ипотека «Молодая семья» в Сбербанке может семья, в которой хотя бы один из супругов не достиг 35-летнего возраста на момент подачи заявки на кредит или неполная семья, в которой родитель не достиг 35-летнего возраста на момент подачи заявки на кредит. Кредит по данной программе выдается под 11,25%, первоначальный взнос от 20%.

В АТБ существует подобная программа под названием «Ипотека молодым», но ее условия отличаются от Сбербанковской. Если в Сбербанке льготными условиями «молодая семья» вы можете воспользоваться при получении кредита, то в АТБ льготная программа для молодых семей предназначена для поддержки заемщиков, с которыми уже заключен ипотечный договор после рождения или усыновления ребенка, позволяя в течение льготного периода (один календарный год) оплачивать установленные кредитным договором ежемесячные платежи в уменьшенном размере.

Материнский капитал

Ну и, конечно же, никто не отменял право использование материнского капитала. Ипотека с материнским капиталом подразумевает полное или частичное использование вами данных денежных средств для погашения части жилищной ипотеки. Условия использования капитала также различаются в рассматриваемых нами банках, итак:

– в Сбербанке вы можете использовать материнский капитал для первоначального взноса или его части, а также для частичного досрочного погашения;

-а в АТБ – только на частичное досрочное погашение кредита.

И не забывайте, что решение о переводе средств по мат капиталу принимается в течение двух месяцев, поэтому заранее об этом побеспокойтесь.

Прежде, чем закончить наш ликбез по ипотеке на строительство дома, хочется сказать о дополнительных льготных условиях, которые имеются в рассматриваемых нами финансовых организациях, они конечно разные, но их наличие приятно, в принципе.

В Сбербанке вы можете в течение двух лет воспользоваться отсрочкой по уплате основного долга или увеличить срок кредитования. Для этого вам нужно представить документы о том, что стоимость вашего строящегося жилого дома увеличилась на период стройки.

В свою очередь, в АТБ вы можете снизить ежемесячные платежи по программе «Назначь свою ставку». Смысл заключается в том, что вы вносите единовременный платеж, соответствующий требованиям, соответственно ваша процентная ставка уменьшается. Варианта три:

«Лайт» – единовременный платеж составляет 1% от суммы кредита, ставка снижается на 0,5%;

«Классик»: единовременный платеж – 2,5% от суммы кредита, ставка снижается на 1,0%;

«Премиум»: единовременный платеж – 4% от суммы кредита, ставка снижается на 1,5%.

Налоговые вычеты

Ну, и нельзя не упомянуть о налоговых вычетах. Налоговые вычеты распространяются на сумму процентов, уплаченных по целевому ипотечному кредиту. Величина вычета — 13%, максимум – 260 000 рублей. Вычет предоставляется после получения на руки Свидетельства о праве собственности на жилой дом.

Подробнее читайте наш пост: «Налоговый вычет проценты по ипотеке»

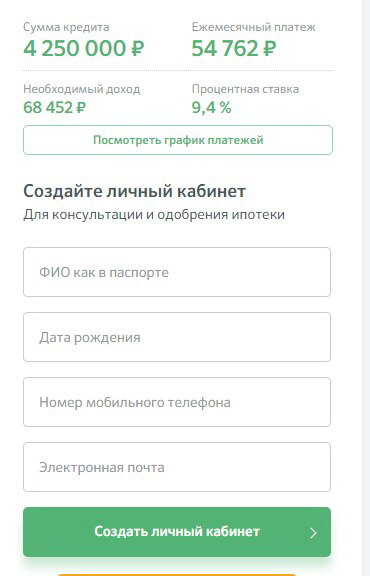

Как погасить кредит

Для погашения выданной ипотеки под строительство дома Сбербанк использует исключительно систему аннуитетных платежей, т. е. равных на протяжении всего периода частного обслуживания. Осуществлять переводы нужно строго в соответствии с графиком. Сама транзакция осуществима в онлайн-режиме. Данную информацию можно посмотреть в Личном кабинете.

Штрафы и неустойки

Санкционирование грозит лишь неплательщикам по ипотеке (выданной на строительство или выкуп квартиры/дома). По каждой выданной ипотеке Сбербанк формирует индивидуальный график платежей с указанием сумм и дат для их зачисления. При его несоблюдении задолженность по строительству дома считается просроченной, а пени начисляются ежедневно в соответствии со ставкой ЦБ.

Наличие просрочек плохо сказывается на кредитной биографии клиента и впоследствии может стать поводом для частного отказа в выдаче очередного займа. Просроченные задолженности нельзя даже рефинансировать, чтобы снизить долговую нагрузку. Некоторое повышение сумм к оплате может стать следствием отказа от страховки, оформленной при подписании договора на ипотеку. Но это нельзя считать штрафом.

Дополнительные возможности по кредиту

Сбербанк предлагает клиенту отсрочку по выплатам для закрытия ипотеки. Однако для этого следует принести новую смету, основанную на актуальных ценах. В целом требуется доказать документально повышение стоимости строительства. Кроме того, по любой ипотеке действует правило о досрочном погашении. В Сбербанке оно упрощено и осуществляется в день написания заявления.

Достоинства ипотеки, финансирующей строительство частного жилого дома:

- Выдача отсрочки по выплатам.

- Досрочное погашение ипотеки.

- Налоговые вычеты через ФНС.

Налоговый возврат не является привилегией именно данной ипотеки. Это стандартная процедура при приобретении жилья. Здесь подразумевается возврат денежной суммы с уплаченных любому кредитно-финансовому учреждению процентов. Бюджет для этого составляется за счет предшествующих налоговых сборов с жалования гражданина. Наибольшая возвратная сумма — 260 тыс. руб.

Скидка к ставке для зарплатных клиентов

Зарплатный клиент Сбербанка — это участник одноименного проекта. Последний подразумевает перечисление официального налогооблагаемого оклада от работодателя к работнику через систему банка. Благодаря этой схеме Сбербанк в курсе доходов клиента и имеет всю подтвержденную информацию о его трудоустройстве.

Все это облегчает процесс выдачи ипотеки на строительство дома, поскольку выгодоприобретатель освобождается от предоставления полного документального портфеля. Кроме того, для него доступна скидка от базового ставочного коэффициента. Такие привилегии имеются у «зарплатников» по каждой ипотеке Сбербанка.

Скидки от застройщиков

Скидки от застройщиков имеют место при долевом участии в строительстве многоэтажек, а не частного дома. В первом случае действует программа субсидирования, предполагающая некоторые бонусы для клиента. При строительстве частного дома руками профессионалов в Московской и Тверской областях действует скорее не скидочная система, а гарантийная, по удачному завершению стройки в короткие сроки.

Список необходимых документов

В число бумаг, необходимых для получения займа, необходимо включить удостоверяющие личность заемщика, доказывающие его платежеспособность, относящиеся к предоставляемой им в залог недвижимости, а также описывающие проект строительства.

Соискателю понадобится предоставить в Сбербанк следующий набор относящихся к нему самому документов:

| Собственный общегражданский паспорт | А также при наличии созаемщиков — их паспорта |

| Трудовая книжка | — |

| Справка по форме 2-НДФЛ | О доходе физических лиц |

| Справка, удостоверяющая | Что заявитель отработал у работодателя в течение определенного периода |

| Справка, в которой указываются размеры заработка заемщика | На предприятии в течение полугода до настоящего момента, ее бланк выдается Сбербанком и заполняется в компании в соответствии со сведениями бухгалтерских отчетов |

| Документ, удостоверяющий дополнительный доход (при его наличии) |

К такому доходу могут относиться:

|

Кроме того, следует принести документ, который удостоверяет, что заемщик имеет право на предоставление льгот в соответствии с определенной программой:

| При использовании условий программы «Молодая Семья» | Следует предоставить документ, удостоверяющий, что муж и жена действительно состоят в браке и свидетельство о рождении их детей |

| Многодетной семье | Для получения льгот по соответствующей программе требуется предоставить те же два документа, что в предыдущем пункте плюс удостоверение многодетной семьи |

| Военнослужащий | Предъявляет удостоверение участника накопительно-ипотечной системы, предназначенной для обеспечения жильем офицерского и сержантского состава вооруженных сил (обозначаемой как НИС) |

| Лицам, отнесенным к категории бюджетников, имеющих право на льготы | Документ, удостоверяющий их занятость в соответствующей сфере, в том числе работу в МВД либо в государственной или муниципальной организации |

Также обладатели материнского капитала обладают правом израсходовать его на возведение частного дома.

Им в таком случае потребуется принести сертификат на выдачу капитала, а также выписку со счета, чтобы подтвердить, что в распоряжении этой семьи еще есть деньги, которые можно израсходовать на эту цель.

Наконец, семья, которая имеет право на увеличение собственной жилой площади либо улучшение условий может оформить заявку в орган местного самоуправления о предоставлении ей субсидии.

Если этот орган принимает соответствующее решение, документ, подтверждающий это, также приносится в Сбербанк.

Следом банк рассматривает пакет документов, относящихся к личности заемщика из числа перечисленных выше. По итогам анализа принимается решение, готова ли организация выдать кредит на сооружение дома.

Обычно оно выносится в течение двух–пяти дней, в сложных случаях данный срок может быть продлен для более детального анализа.

Если решение на основе документов, устанавливающих платежеспособность заемщика, положительное, ему требуется в продолжение двух месяцев собрать пакет бумаг, относящихся к самому будущему строению.

Он включает:

- свидетельство о праве собственности на земельный участок, на котором будет происходить строительство;

- договор на стройку;

- разрешение на предмет возведения дома;

- сметы материалов и выполняемых работ;

- отчет об оценке возводимого дома.

Помимо этого заемщику понадобится удостоверить Сбербанку, что на данный момент он располагает суммой для погашения первоначального взноса.

Для этого ему нужно предоставить либо выписку с банковского счета, либо бумагу, выданную застройщиком после получения от заемщика аванса в размере взноса, который требуется от него. После получения этих бумаг банк выдает кредит.

Видео: нюансы оформления

Процентные ставки

Сбербанк готов предоставить кредит на строительство под минимальную ставку в 10% годовых. Она может быть увеличена в следующих случаях:

- Если заемщик не является клиентом Сбербанка, то есть получает заработную плату не на счет в Сбербанке: +0,5%.

- Заемщик отказывается страховать свою жизнь: +1%.

- Если деньги выданы в залог имеющейся недвижимости до регистрации ипотеки: +1%.

Сумма кредита начинается от 300 тысяч рублей. Верхняя граница зависит от стоимости залоговой недвижимости (строящегося дома). Выдаваемые банком средства не могут превышать 75% от оценочной или договорной стоимости дома.

Основные условия кредита:

| Процентная ставка | от 10% |

| Сумма | от 300 000 руб. |

| Срок кредитования | 12-360 мес. |

| Первоначальный взнос | от 25% |

Что такое ипотека

Человек планирует приобрести недвижимое имущество, для этого оформляется ипотечный кредит. Для банка необходима гарантия возврата кредитных средств. Таким залогом выступает приобретаемое имущество. На время действия кредитного договора должник продолжает пользоваться приобретенной недвижимостью. В случае невыполнения заемщиком своих обязательств, банк вправе претендовать на залоговое имущество. В результате залог выставляется на продажу, при продаже долг банка выплачивается с полученных денег, остаток возвращается должнику.

Сбербанк России предоставляет долгосрочное ипотечное кредитование для простых граждан для приобретения квартиры или постройки своего дома.

Программа кредитования постройки жилья, является рискованной операцией. Недвижимость может быть не достроена, разрушена или по другим причинам непригодна для жилья и реализации. Поэтому каждый желающий тщательно проверяется сотрудниками банка.

Подтверждается достоверность предоставленных документов, а также серьезность намерений заявителя. Только проведя все необходимые процедуры по безопасности сделки, банк оформляет договор и выдает денежные средства на строительство своего дома.

Как оформляется ипотека

Взять ипотеку в Сбербанке на строительство дома достаточно просто.

Следуйте инструкции:

- Предварительно ознакомьтесь с описанием и условиями банковского предложения. Сравните его с действующими конкурентами. Сбербанк положительно зарекомендовал себя в данной области, привлекая новых клиентов;

- Приступите к сбору необходимой документации. Больше всего времени потребуется на оформление залога, составление плана и оценку. С этими пунктами нужно разобраться в первую очередь;

- Заполните письменное или электронное заявление для подачи запроса;

- Обратитесь в ближайшее банковское отделение, где будет детально рассмотрена ваша заявка. Если в комплекте присутствуют все документы, а анкета заполнена корректно – ожидайте получение ответа.

Что происходит после получения ипотеки

Получение ипотеки – не последний этап работы с банковской организации. Специалисты Сбербанка будут детально контролировать потраченные средства и рабочий процесс, что позволит удостовериться в корректном направлении растраты выплаченных средств. Периодически может производиться повторная переоценка, так как программа кредитования целевая.

Почему ипотечное кредитование в Сбербанке – это выгодно?

Главное достоинство ипотеки под строительство жилого дома в Сбере – низкая процентная ставка. Необходимо помнить, что такой вид ипотеки является рискованным для любого банка – если что-то пойдет не так, то финансовая организация останется с недостроенным домом в качестве залогового имущества. Поэтому предложение Сбербанка на рынке, по сути, уникально, и, помимо выгодного размера процентов, этот банк может предоставить и другие преимущества:

- Сбербанк не берет комиссию за обслуживание кредита и рассмотрение заявки;

- Кредитует неработающих пенсионеров и инвалидов;

- Сбербанк выдает сумму больше, чем банки конкуренты за счет того, что учитывает дополнительный доход без справок, с ваших слов;

- Если вы выплатите ипотеку досрочно, никаких штрафов банк вам не начислит;

- Этот вид ипотеки в Сбербанке лоялен к государственным программам: например, частично можно оплатить долг по кредиту средствами из материнского капитала или из обеспечения молодых семей жильем;

- У Сбербанка есть особые условия за зарплатных клиентов или для тех заемщиков, чьи работодатели являются партнерами Сбербанка;

- Такой вид ипотеки допускает наличие созаемщиков;

- Банк имеет список аккредитованных строительных компаний, и если при выборе подрядчика вы обратитесь к ним, вам будут предложены дополнительные льготные условия;

- На общую сумму выплаченных процентов вы можете оформить налоговый вычет в ФНС (13%, что составляет приблизительно 260 000 рублей, а также сделать возврат процентов по ипотеке).

Также Сбербанк особо оговаривает отсрочки по кредиту – допускаются сроком до 2-х лет. Такая отсрочка не избавляет заемщика от обязанности в течение этого срока исправно вносить требуемые проценты, но это может застраховать его от непредвиденных трат, которые непременно обеспечит строящийся частный дом. Оформить отсрочку можно сразу, и первые три года после получения ипотечных средств не тратить денег на возвращение кредита.

Достоинства ипотечного кредита в Сбербанке

К преимуществам рассматриваемой финансовой программы относятся:

- Совместимость с государственными мерами поддержки. Имеется возможность погашения части кредита средствами материнского капитала, участия в программе «Молодая семья».

- Снижение процентной ставки при наличии зарплатного счета в Сбербанке.

- Неограниченная максимальная сумма. При привлечении созаемщика клиент может получить более крупный кредит.

- Выдача кредитной карты с небольшим лимитом в дополнение к ипотеке. Такой заем оформляется с согласия клиента.

- Отсутствие комиссии за рассмотрение заявки и обслуживание кредита. Штрафы за досрочное погашение также отсутствуют.

- Выгодные условия для клиентов, сотрудничающих с аккредитованными строительными фирмами.

- Возможность оформления налогового вычета на уплаченные проценты.

- Отсрочка гашения основного долга до 2 лет. В течение этого периода клиент возвращает банку только проценты.

Клиенты получают выгодные условия при сотрудничестве со строительными фирмами.

Клиенты получают выгодные условия при сотрудничестве со строительными фирмами.

Условия кредита на строительство дома в Сбербанке

Сбербанк не берет дополнительную комиссию за выдачу кредита под строительство. Более того, для некоторых граждан предусмотрены льготы:

- Молодым семьям.

- Зарплатным клиентам.

- Сотрудникам компаний-партнеров.

Обеспечением по кредиту может выступать как строящийся дом, так и другое жилье. До оформления дома в залог нужно привлечь поручителей или предоставить документы на недвижимость.

Заявка на получение кредита рассматривается от двух до пяти дней. По вашему заявлению одобренный кредит можно погасить досрочно в любое время и без комиссии.

Если кредит не удается погасить до окончания действия договора, Сбербанк готов предоставить отсрочку платежей до двух лет. Однако, для этого потребуется предъявить документы, свидетельствующие об увеличении стоимости строительства.