Каталог продуктов для физических лиц сбербанка в 2019 году

Содержание:

- Обучение «Салюта» внешними партнерами

- Чем знаменита дата 24 сентября 2020 года для Сбербанка?

- Чего ждать дальше?

- Как бизнес может интегрировать свои учётные системы в решения Сбербанка?

- ИИ «Салют» и команда виртуальных ассистентов

- Цифровые новшества Сбербанка

- Цифры и факты

- Кредиты малому бизнесу

- Миллиарды на новый бренд

- Какими будут офисы Сбербанка в 2021 году?

- Ипотека

- Собственная криптовалюта Сбербанка

- Как обеспечивается безопасность?

- Какие цифровые продукты создал Сбербанк для бизнеса?

- Кредиты

- Основные виды продуктов Сбербанка России для физических лиц

- Карты

- Планы развития на ближайшие годы

- Заключение

Обучение «Салюта» внешними партнерами

В Сбербанке сообщают, что доступ к обучению своего «Салюта» новым

навыкам будет бесплатно открыт

внешним партнерам на

платформе Smart Market — как

начинающим бизнесменам, так и крупным компаниям. В результате у

организаций смогут появиться новые возможности для продвижения своей продукции и поиска клиентов — посредством взаимодействия с более чем

стомиллионной аудиторией экосистемы «Сбера».

Тех партнеров,

которые решат получать доход от своих сервисов и подключат их оплату, «Сбер» обещает добавить в программу разделения доходов revenue share.

Утверждается, что для создания приложений в Smart Market необязательно владеть

языком программирования; навык можно

сделать с помощью визуального конструктора элементов. Также доступна опция «написать»

навык с нуля — для продвинутых пользователей. Среди компаний,

которые получили ранний доступ к платформе Smart Market, — сеть кафе «Кофемания» и авиакомпания S7

Airlines.

«Сбер»

также планирует поощрять авторов

умных навыков. Каждый квартал создатели Smart Apps смогут получить до 2,5 млн руб. или грант в размере 250 тыс.

руб., который можно будет

направить на использование облачных сервисов SberCloud.

Чем знаменита дата 24 сентября 2020 года для Сбербанка?

24 сентября 2020 года Сбербанк официально представил новый логотип, в котором нет слова «банк». Новый товарный знак включает только слово «Сбер».

Новый логотип, выполненный в нескольких цветах, представляет незаконченный круг с галочкой внутри. Как отметил Греф в своей презентации:

- Галочка внутри круга означает целеустремленность и ориентированность на пользу для клиентов. При этом зеленый цвет галочки означает финансы.

- Круг – это символ сфокусированности на потребностях клиента.

Заниматься сменой логотипа начались в мае 2019 году. Как известно из открытых источников, трансформация обойдется банку в 2,5 миллиарда рублей и будет происходить постепенно в течение 5-6 лет.

Чего ждать дальше?

Сбербанк уже давно сообщал о том, что стремится стать не просто банком, а полноценной IT-компанией. После преобразования в Сбер он, скорее всего, продолжит двигаться в этом направлении. В планах у банка уже давно есть создание российского аналога Amazon и развитие технологичных сервисов в офлайне. Но как все эти планы будут реализованы (и будут ли реализованы вообще) – пока не ясно.

Возможно, Сбербанк продолжит сближение с группой Mail.ru. Некоторые ее сервисы уже входят в Сбер (например, Delivery Club и Ситимобил), и в будущем их число может увеличиться. Помешать этому могут собственные планы Mail.ru, которая строит свою экосистему продуктов, из-за чего интересы со Сбером могут расходиться.

Как бизнес может интегрировать свои учётные системы в решения Сбербанка?

Решение FintechAPI обеспечивает основные сценарии взаимодействия юридических лиц и финтех-компаний с банком и позволяет клиентам обмениваться данными с банком полностью в автоматическом режиме. Этот механизм был разработан и используется для обмена платёжными данными, для выписок, для бесшовной авторизации (SberBusiness ID), для отправки документов зарплатного проекта напрямую из учётных систем клиента. Помимо вышеперечисленного, он обеспечивает более 20 дополнительных возможностей, таких, как работа с валютой, валютным контролем, реестрами задолженностей и платежей и другими.

Оно обрабатывает свыше 2 млн запросов от более чем 50 000 уникальных клиентов в сутки. Посредством методов API уже подключено 60 продуктов, реализовано больше 10 прямых интеграций с учётными системами крупных клиентов, добавлено свыше 30 продуктовых методов.

К решению Fintech API подключены компании, оказывающие услуги интеграции с банком, — «Платформа НРД» и «Казначейские системы». Наше решение позволило наладить интеграции с корпорацией ЦВ «Протек», ООО «Славнефть», филиалом ПАО «Россети» в Нижнем Новгороде, ПАО «РусГидро», ГК «Черкизово» и другими крупнейшими компаниями.

Под эгидой одного решения ранее были налажены: механизм бесшовной авторизации «СберБизнес ID», подписание согласия клиента на передачу данных, методы выставления и оплаты счетов, методы получения информации по счетам и операциям, методы работы с зарплатным проектом, реестры задолженностей и платежей, методы работы с международными платежами, корпоративные подписки на услуги. Решение «СберБизнес ID» для авторизации и регистрации пользователей уже поддерживает в общей сложности 40 продуктов как из маркетплейса СББОЛ, так и решениями с рынка (например, можно подключиться к облачной CRM-системе от «1С-Битрикс»).

Как итог, сегодня Сбербанк предлагает клиентам широкий диапазон возможностей, который позволяет вести и развивать бизнес, управлять им онлайн, не выходя из дома. В сложившейся ситуации это как никогда актуально.

ИИ «Салют» и команда виртуальных ассистентов

Вслед за объявлением о смене бренда, Сбербанк представил ряд

новых технологий. Одной из них стало семейство виртуальных ассистентов «Салют».

В банке его считают первым в мире набором виртуальных помощников с разными

характерами, привычками и мировоззрением. Каждый пользователь получает

возможность выбрать близкого по духу персонажа.

Имена предложенных компанией ассистентов: «Сбер», «Джой» и «Афина».

Первый из них — продвинутый, разбирается в технологиях, второй (женского «пола»)

— жизнерадостна, обладает высоким эмоциональным интеллектом, помогает решать

бытовые вопросы, освобождая время своего пользователя, третий — стремится

сделать своего пользователя максимально продуктивным и эффективным, помогает

структурировать дела.

В Сбербанке отмечают, что скоро помощники станут доступны

как на мобильных устройствах пользователей на платформах iOS и Android в

приложениях «Сбербанк онлайн» и «Сберсалют», так и в ряде смарт-устройств под

брендом «Сбер» и не только.

Утверждается, что помощники могут не только поддержать

разговор и найти ответы на вопросы, но и заказать еду, записать к врачу или в

салон красоты, перевести деньги родственникам или оплатить мобильную связь. Все

ассистенты обладают одинаковым набором способностей, поэтому, выбирая одного из

них или переключаясь между ними, пользователь в любом случае получает все

возможности технологической платформы и экосистемы «Сбера».

Семейство ассистентов было разработано существующей с мая

2019 г. «дочкой» Сбербанка — SberDevices, которая занимается проектированием

умных устройств. «Салют» работает на платформе процессинга естественного языка

SmartNLP, включающей в себя в том числе речевые технологии.

Цифровые новшества Сбербанка

Сбербанк готовится к запуску собственного универсального маркетплейса со множеством категорий. По словам зампреда правления банка Льва Хасиса, сервис заработает в 2021 г.

Планам по запуску Сбербанком торговой площадки предшествовал его «развод» с «Яндексом», с которым он на протяжении трех лет на базе «Яндекс.маркета» развивал совместное предприятие в сфере электронной коммерции.

У Сбербанка далеко идущие планы относительно собственного онлайн-магазина. Он намерен с его помощью войти в тройку лидеров на российском рынке электронной коммерции, притом не позднее 2023 г.

Вместе с маркетплейсом в быстрорастущую экосистему Сбербанка войдет еще и собственная цифровая валюта, о чем сообщил глава банка Герман Греф. Она получит название «Сберкоин» по аналогии с биткоином и другими существующими «коинами».

Сроки запуска «Сберкоина» тоже обозначены – появление цифровых монет Сбербанка ожидается в 2021 г.

У Сбербанка далеко идущие планы по собственной цифровизации

Лев Хасис сообщил также, что Сбербанк собирается выкупить мажоритарную долю в сервисе «Сбермаркет» (доставка продуктов из магазинов в офис и на дом с оборотом 5,2 млрд руб. по итогам II квартала 2020 г.). Как сообщал CNews, с декабря 2019 г. сервис входит в совместное предприятие Сбербанка и холдинга Mail.ru Group наряду с проектами «Ситимобил» (пассажирские перевозки), YouDrive (каршеринг), «Самокат» и «Кухне на районе» (доставка еды).

Хасис добавил, что Сбербанк «переосмыслил формат партнерства». Он уточнил, что теперь «Сбер» будет либо удерживать контроль над компаниями, в которые инвестирует, либо интегрировать их в собственную экосистему. Вероятно, изменение политики связано с ситуацией вокруг «Яндекс.маркета» – после разрыва с «Яндексом» сервис достался ИТ-гиганту, и банку пришлось приступить к разработке собственного маркетплейса.

Банк также объявил о планах по инвестированию в сервис 12 млрд руб. Основная часть этой суммы будет направлена на развитие бизнеса.

Цифры и факты

Днем рождения Сбербанка считается 12 ноября 1841 года – именно в этот день император Николай I дал указ об учреждении сберегательных касс. На сегодняшний день «зеленому» банку уже 178 лет, и у многих он по-прежнему ассоциируется со сберкассой, в которой люди держали свои накопления.

Сейчас банк представляет собой кредитно-финансовое учреждение, оказывающее финансовые услуги и реализующее банковские продукты физическим и юридическим лицам.

Сбербанк является неоспоримым лидером рынка в рейтинге по финансовым активам, выданным кредитам и открытым вкладам.

Обратимся к статистике, которая расскажет об этом нагляднее:

- Организация обслуживает более 93 млн. частных клиентов в России.

- Более 66 млн. активных пользователей онлайн-приложения от Сбербанка и СМС-банка.

- 2,4 млн. составляют корпоративные российские клиенты.

- Филиалы банка находятся в 22 странах мира, обслуживая 11 млн. клиентов за рубежом.

- В 83 субъектах страны представлено более 14 тысяч подразделений.

- Центробанк России владеет 50 % голосующих акций Сбербанка, плюс еще одной.

- На долю Сбербанка приходится 46 % всех вкладов населения страны.

У банка два официальных номера телефона:

- 900 – доступен для звонка с мобильного по России.

- +7-495-500-55-50 – по нему можно обращаться из любой страны мира.

Частным лицам Сбербанк предлагает следующие виды услуг:

- Кредиты. Как универсальные под любые цели, так и узконаправленные для отдельных категорий граждан.

- Ипотека, рефинансирование.

- Карты – кредитные и дебетовые.

- Вклады.

- Страхование, инвестиции и прочее.

Рассмотрим каждый продукт более детально.

Кредиты малому бизнесу

Коммерсанты имеют возможность воспользоваться финансовой поддержкой Сбербанка, взяв средства на развитие либо расширение своего предприятия.

- Беззалоговые займы до 3-х млн. руб. на различные цели даются на срок до 3-х или 4-х лет. На текущий момент действуют следующие ставки: «Доверие» — от 19,5%, «Бизнес-Доверие» — от 18,98%.

- Кредиты на восполнение оборотных активов позволяют строить долгосрочные планы и своевременно рассчитываться с партнерами. В зависимости от тарифа, средства даются на срок 12-48 месяцев. В программе «Бизнес-Оборот» заемщику выделяется сумма от 150 тыс. руб. Самую большую сумму, составляющую 17 млн. руб., можно получить по услуге «Бизнес-Овердрафт».

- Займы на покупку коммерческого недвижимого имущества или автомобилей можно получить в рамках программ «Бизнес-Недвижимость» и «Бизнес-Авто», соответственно. А воспользовавшись кредитом «Бизнес-Инвест» можно рефинансировать старые долги перед кредиторами, сюда же следует считать и лизинговые компании. Размер выдаваемых средств – от 150 тыс. руб. Отдельно стоит рассмотреть предложение под названием «Экспресс-Ипотека», позволяющее в срочном порядке взять до 7 млн. руб.

Для корпоративных клиентов и крупных организаций также существуют интересные предложения кредитования и финансирования проектов.

Миллиарды на новый бренд

В организации отмечают, что процесс разработки нового бренда и фирменного стиля был осуществлен

в 2017-2018 гг., когда Сбербанк

взял курс на формирование экосистемы, и возникла необходимость отразить происходящие изменения в бренде.

Работа велась в партнерстве с

международным брендинговым агентством Landor&Fitch при участии российских

дизайн-студий «Щука», «Паратайп»,

Superdesigners, Media.Work и др. Сумма затрат на эту стадию проекта Сбербанк не указывает.

Герман Греф представил новый бренд и логотип сбербанка

Герман Греф представил новый бренд и логотип сбербанка

Дальнейшие

расходы на внедрение нового бренда будут осуществляться в течение

нескольких лет. Радикальных

инвестиций на эти цели не планируется: изначально поменяются все цифровые и

электронные каналы и интернет-сайты

Сбербанка, банкоматы будут

заменены по мере их износа, вывески на отделениях будут заменяться в течение

нескольких лет, текущие пластиковые карты будут действовать у клиентов до срока

их окончания, что также не повлечет дополнительных затрат. Офисная полиграфия

и материалы будут также

заменяться на новые по мере необходимости.

«Из

существенных дополнительных инвестиций — только замена крышных конструкций на

наших ключевых офисах в крупных городах, — добавляют в организации. — Ориентировочно мы оцениваем наши

дополнительные расходы, помимо нашей обычной деятельности на внедрение

нового бренда в сумму около 2,5 млрд руб. в течение 5-6 лет».

Какими будут офисы Сбербанка в 2021 году?

Первое, что ждет клиентов – это новые офисы. Они начали появляться уже в 2020 году в крупных городах. Как отметил сам банк, это будет пространство, наполненное заботой и новыми технологиями. В новых офисах клиент сможет получить не только нужный финансовый продукт, но и полный доступ ко всей экосистеме банка. При этом банк продумал все до мелочей, чтобы было комфортно не только взрослым, но и детям. Для детей во многих офисах будет создана специальная зона, в которой можно порисовать или поиграть.

Начнем с того, что ожидание в очереди можно провести с пользой. Достаточно заглянуть в кафе банка и купить себе кофе или что-то вкусное. Причем на стаканчике с кофе будет написано СБЕР.

Также создана зона, где можно прийти, подключить свой ноутбук и немного поработать. Есть бесплатный доступ в интернет, еще там можно проводить переговоры.

С сотрудником банка можно будет пообщаться в более близкой обстановке – на расстоянии вытянутой руки, а не через перегородку. При этом форма сотрудников банка тоже немного изменена, а именно, банк отказался от белого верха.

В большинстве отделений можно будет не только отправить, но и забрать посылку. В отличие от почты не нужно ждать своей очереди.

Новые банкоматы похоже больше на современные большие смартфоны. Как и прежде можно совершить любую операцию, в том числе через личный кабинет клиента.

Теперь клиенты, которым доступен только язык жестов, смогут получить качественную помощь в офисе. Если ранее менеджер и клиенты писали на обычном листе бумаге вопросы и ответы, то теперь есть сурдопереводчик. Он запускается онлайн и помогает менеджеру понять клиента и ответить на все его вопросы.

Если раньше банк предлагал зарядить телефон в специальной зоне с помощью шнура, то в новом СБЕРе все иначе – прогресс не стоит на месте, теперь достаточно положить телефон на специальный стол, и он начнет заряжаться.

Также в новом офисе банка можно будет купить кружку, термос, powerbank с логотипом СБЕР.

Ну и, конечно, не забыл банк про комфортную «дамскую комнату», которая предназначена для всех клиентов. Воспользоваться комнатой могут даже граждане с ограниченными возможностями. Несомненный плюс – это наличие в нем пеленального столика.

Конечно, не стоит ждать, что такие офисы откроются везде и в ближайшем будущем. Новые отделения будут в основном в крупных городах. Небольшие города, села или поселки смогут получить только часть новых опций.

Ипотека

Ипотека в Сбербанке пользуется популярностью. Банк участвует во всех государственных программах:

- для семей с детьми,

- для военных,

- на приобретение жилья по программе реновации в Москве.

Ипотеку берут:

- на покупку строящихся и готовых квартир;

- на строительство жилых домов, дач и других строений потребительского назначения;

- на покупку гаража или машино-места.

Есть отдельные программы по рефинансированию и реструктуризации кредитов.

Оформление ипотеки осуществляется через специальный сервис “ДомКлик”. Там можно подобрать ипотечную программу, выбрать жилье у аккредитованных застройщиков или агентств, подать заявку с приложением всех необходимых документов в онлайн-режиме.

Собственная криптовалюта Сбербанка

Сбербанк, пишет ТАСС, выпустит собственную криптовалюту лишь после того, как закон о цифровых финансовых активах (ЦФА), регулирующий использование цифровых денег на территории России, вступит в силу. Президент России Владимир Путин подписал его 31 июля 2020 г., и он заработает с 1 января 2021 г.

«Мы рассматриваем все возможности вкупе с тем, что сейчас планирует делать ЦБ. Мы видим, что производные на фиатные валюты фактически разрешено эмитировать. У нас есть все проработки на эту тему, и вполне возможно, что мы начнем экспериментировать с производством своей валюты – “Сберкоином”», – отметил Герман Греф.

По словам Германа Грефа, у банка имеются определенные наработки в сфере цифровых денег. «Мы все эти месяцы и годы работали над технологией, поэтому как только это станет возможным с 1 января 2021 г., мы выйдем с пакетом услуг на рынок», – сказал он.

Впервые о планах Сбербанка выпустить собственную криптовалюту стало известно в августе 2020 г. На момент публикации материала суть «Сберкоина» оставалась неизвестной, но он вполне может оказаться так называемым «стейблкоином» – цифровой валютой, привязанной к реальным деньгам.

Напомним, что в России может быть введено уголовное наказание за непредоставление в налоговые органы сведений об операциях с криптовалютой. С такой инициативой, как сообщал CNews, в ноябре 2020 г. выступило Министерство финансов, предложив лишать россиян свободы на срок до трех лет.

Как обеспечивается безопасность?

«Сбербанк Бизнес» — это продукт, предназначенный для крупных и крупнейших клиентов. Такие пользователи предъявляют повышенные требования к безопасности и производительности системы в связи с большим документооборотом по счетам, доходящим до нескольких десятков тысяч платёжных документов в день.

Одним из ключевых событий 2019 года стал выпуск новой версии «Сбербанк Бизнес» для поддержки основных лидеров рынка: государственных компаний, компаний с государственным участием и крупного бизнеса. Новая версия системы адаптирована под работу на отечественной ОС «Астра Линукс», предназначенной для защиты конфиденциальной информации и государственной тайны. Данное решение позволяет государственным компаниям выполнить директиву правительства по импортозамещению в рамках национальной программы «Цифровая экономика Российской Федерации».

«Сбербанк Бизнес» позволяет обрабатывать и хранить большие объёмы данных, обеспечивает информационную безопасность и гарантирует защиту данных госкомпаний. Это российское программное обеспечение с использованием базы данных, построенной на базе открытого международного проекта с российским участием.

Какие цифровые продукты создал Сбербанк для бизнеса?

В 2019—2020-м трайб «Цифровой корпоративный банк» проделал большую работу над своими онлайн-платформами с точки зрения расширения возможностей этих систем, улучшения User Experience (англ. — опыт пользователей), применения инновационных технологий и механик из e-commerce (англ. — электронная торговля), поддержки пользователей в направлении self-service (англ. — самообслуживание).

Сегодня продукты и технологии Сбербанка дают возможность нашим корпоративным клиентам взаимодействовать с нами онлайн в любое время. Благодаря им крупнейшие компании могут интегрировать свои учётные системы с системами банка — fintech API. Управлять финансами холдингов и групп компаний, взаимодействовать с банком по защищённым каналам связи — «Сбербанк Бизнес», «Сбербанк Корпорация». Вести бизнес, получать кредиты, размещать средства и управлять инвестициями, оптимизировать бизнес и операции для повышения эффективности — «Сбербанк Бизнес Онлайн».

Например, «Сбербанк Бизнес Онлайн» — это веб-версия интернет-банка. В её возможности входит как традиционный транзакционный банкинг и банковские услуги (РКО, ВЭД, зарплатный проект, бизнес-карты, самоинкассация, эквайринг, кредитование), так и нефинансовые сервисы для развития и ведения бизнеса от партнёров и дочерних компаний банка: система CRM, разные виды ведения бухгалтерии, электронный документооборот, сервисы для оптимизации процессов, повышения эффективности торговли и др.

В общей сложности в экосистеме для развития и ведения бизнеса 37 только нефинансовых сервисов от партнёров и дочерних компаний банка, и это не считая традиционных банковских услуг. Все эти сервисы интегрированы в интернет-банк и продвигаются с использованием механики e-commerce: контекстные советы, рекомендуемые подборки, советы и предложения на экранах успеха (то есть финальный шаг совершения операции), а также в ленте Stories.

Значительным шагом к построению self-service-системы стала реализация раздела «Помощь» внутри интернет-банка «Сбербанк Бизнес Онлайн». Что такое самообслуживание в нашем понимании? Если ранее клиентам приходилось обращаться по телефону или за справками и советами к разделу на сайте sberbank.ru, то теперь ответы на большинство возникающих вопросов собраны в «умном» разделе внутри «Сбербанк Бизнес Онлайн». Лейблы самых актуальных тем там обновляются в реальном времени в соответствии с обращениями клиентов, релевантное оглавление с обновляемыми хештегами позволяет быстрее найти ответы на возникающие вопросы. В «Помощи» представлены топ-5 самых посещаемых разделов с часто задаваемыми вопросами, собраны обучающие интерактивные туры по разделам интернет-банка, реализован полноценный поиск.

Наш интернет-банк как технологическая платформа поддерживает большинство мер Сбербанка, направленных на поддержку бизнеса в текущей ситуации. Так, нашим клиентам в режиме онлайн доступны подача заявок на различные виды кредитования, управление кредитными продуктами (запрос отсрочек платежей и др.), подача заявок на субсидии, сдача отчётности в электронном виде и многое другое. Мы регулярно анонсируем в ленте Stories специальные антикризисные обучающие программы: «Бизнес класс» Google и Сбербанка, программы бизнес-наставничества, вебинары «Деловой среды».

Кредиты

На сегодняшний день Сбербанк предлагает несколько потребительских кредитов:

- На любые цели.

- С поручителем – для молодежи и пенсионеров.

- Рефинансирование.

- Для клиентов, ведущих личное подсобное хозяйство.

- На образование с господдержкой.

Также доступна реструктуризация кредитов.

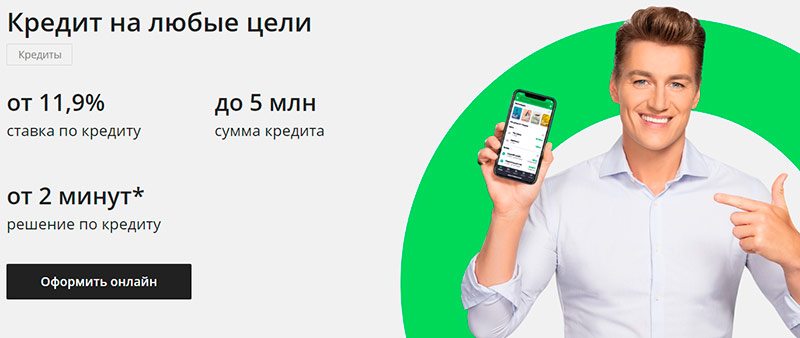

Кредит на любые цели

Условия и требования:

- Минус 1 % от ставки, если клиент получает зарплату или пенсию на карту Сбербанка. Кроме того, в этом случае от заемщика потребуется только паспорт. При стандартных условиях – копия трудовой и справка о доходах.

- Сумма займа – от 30 тысяч до 3 млн. рублей для всех заемщиков и до 5 млн. – для клиентов банка.

- Срок – от 3 месяцев до 5 лет.

- Комиссия за выдачу и досрочное погашение отсутствует.

Требования:

- Возраст от 18 лет (для клиентов банка) и от 21 года (для остальных заемщиков) – до 70 лет.

- Стаж работы не менее 3 месяцев для клиентов, и от 6 месяцев для остальных.

Размер ставки по кредиту зависит от суммы:

- До 300 тысяч – 12,9-19,9 % годовых.

- От 300 тысяч до 1 млн. – 11,1-16,9 % годовых.

- От 1 млн. рублей – 11,1 % годовых.

Оформить заявку можно онлайн, либо лично в отделении банка. На официальном сайте доступна вся информация о финансовом продукте, можно изучить бланки необходимых документов и памятку заемщика.

Кредит с поручителем

Условия:

- Доступен для молодежи от 18 до 21 года и пенсионеров от 60 до 80 лет (на момент возврата кредита).

- Поручителем может стать лицо старше 21 года и моложе 70 лет (на момент погашения).

- Сумма займа – от 30 тысяч до 3 млн. рублей.

- Срок – от 3 месяцев до 5 лет.

- Комиссии отсутствуют.

Ставки:

- До 300 000 рублей – 12,9-19,9 % годовых.

- От 300 тысяч до 1 млн. рублей – 11,1-16,9 % годовых.

- От 1 млн. рублей – 11,1 % годовых.

Оформление кредита с поручителем доступно только в офисах учреждения.

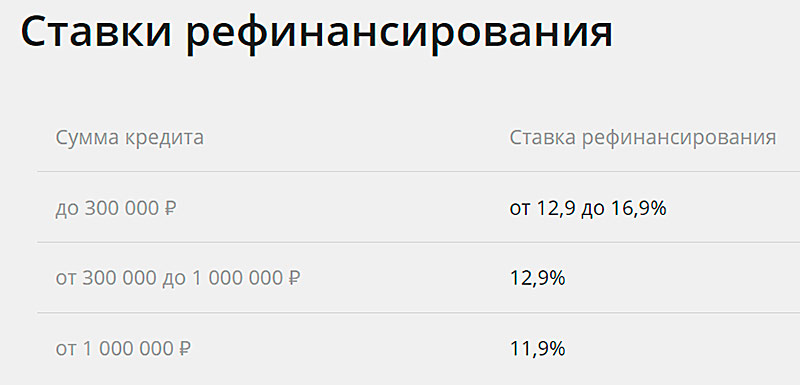

Рефинансирование

Эта услуга предусматривает объединение нескольких кредитов в один с более низкой ставкой.

Рефинансировать можно следующие займы:

От Сбербанка:

- Потребительский.

- Автокредит.

От других банков:

- Потребительский.

- Кредитные карты.

- Ипотека.

- Автокредит.

Для оформления нужен паспорт и документы на имеющиеся кредиты.

Ставка рефинансирования:

- До 300 000 рублей – 12,9-16,9 % годовых.

- От 300 тысяч до 1 млн. рублей – 12,9 % годовых.

- От 1 млн. рублей – 11,1 % годовых.

Условия:

- Допустимое число кредитов – 1-5.

- Срок действия займов должен быть не менее 180 дней на момент подачи заявки.

- Возраст заемщика – от 21 до 65 лет.

Для клиентов, ведущих личное подсобное хозяйство

Для тех, кто работает на земле, разводит птицу, занимается садом и огородом на участке, Сбербанк предлагает кредит с фиксированной ставкой в 17 %.

Условия предоставления:

- Сумма – 30 тысяч – 1,5 млн. рублей на одно хозяйство в год.

- Срок – от 3 месяцев до 5 лет.

- Возраст – от 21 ода до 75 лет.

- Есть возможность привлекать созаемщиков, которыми могут быть платежеспособные члены семьи.

Из документов потребуется паспорт, выписка из похозяйственной книги об учете ЛПХ, документы, подтверждающие трудовую занятость и регистрацию.

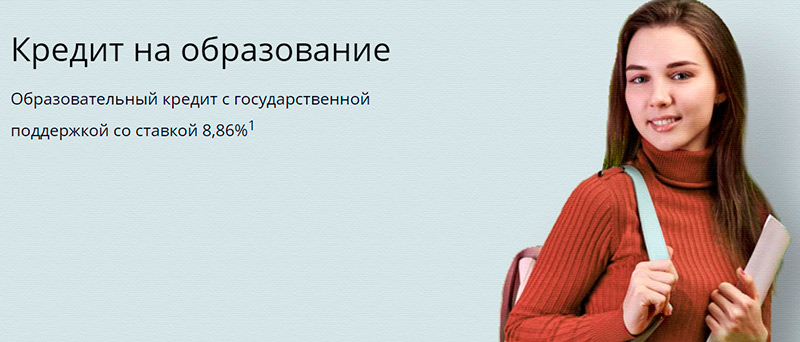

На образование с господдержкой

Данный кредитный продукт рассчитан на студентов, и платежеспособность заемщиков не учитывается. Сумма займа равна стоимости обучения – можно оформить кредит на один семестр или на весь период обучения в вузе.

Срок выплаты равен сроку обучения плюс 3 месяца и 10 лет.

Общая процентная ставка – 14,16 % годовых, из которых 5,37 % компенсируются за счет госсубсидий. Сам заемщик оплачивает только оставшиеся 8,79 годовых.

Займ может быть одобрен лицам, достигшим 14 лет. До совершеннолетия требуется письменное разрешение законных представителей.

Реструктуризация задолженности

Если заемщик испытывает финансовые трудности, банк может пойти навстречу и пересмотреть условия кредитного договора.

В каких случаях возможна такая услуга:

- Потеря работы или понижение зарплаты.

- Призыв в армию.

- Декретный отпуск.

- Утрата трудоспособности из-за травмы.

Банк может отсрочить погашение и проценты, увеличить срок выплаты, а также изменить валюту на рубли, если займ взят в долларах или евро.

Основные виды продуктов Сбербанка России для физических лиц

Самая популярная услуга для физических лиц — оформление пластиковых карт. Существует много их видов, каждому соответствует своя задача:

- Если планируется использование банковских денежных средств, лучше заказать пластиковую карту.

- Для использования собственных денег оформляют дебетовый вариант, чтобы получать проценты на остаток средств.

- Клиентам, желающим получать хорошие бонусы, стоит познакомиться с особенными продуктами Сбербанка для физических лиц.

Льготные условия предлагаются держателям кредиток. На протяжении грейс-периода можно пользоваться кредитом без начисления процентов.

На оформление займа в Сбербанке имеет право каждый совершеннолетний гражданин РФ со стабильным доходом.

Самыми востребованными кредитными направлениями являются:

- кредитование без поручителя;

- ипотеки;

- автокредиты;

- ссуда под залог имущества;

- льготные программы с господдержкой.

Подавать заявку можно при посещении банковского отделения или в личном аккаунте «Сбербанка Онлайн». В случае положительного ответа для подписания договора нужно будет посетить офис.

Кроме кредитования физическим лицам предоставляются такие продукты и услуги:

- пенсионные программы;

- страхование;

- платежи и переводы.

Банк предлагает выгодные планы для пенсионеров. Для клиента открывается личный счет, на который он регулярно вносит накопления. Полученные деньги инвестируются с целью получения стабильной прибыли. После выхода на пенсию клиент получает не только вложенные средства, но и проценты. Снять деньги можно как сразу, так и регулярными выплатами.

Страхование представлено целым рядом программ, некоторые из них являются обязательными при взятии кредита, другие могут оформляться по желанию потребителя. Купить полис можно в любом отделении Сбербанка. Россияне могут выбирать из таких программ:

- защита родственников;

- от болезней и несчастных случаев;

- страхование туристической поездки;

- страхование жизни;

- полис при получении автокредита или ипотеки.

Стоимость страховки рассчитывается индивидуально.

Также клиенты Сбербанка могут проводить разные платежи и денежные переводы. Использоваться может любая валюта. Переводы можно совершать как наличными средствами без открытия счета, так и безналично. Кроме того, финансовая организация создала свою систему переводов — «Колибри», которая позволяет отправлять деньги не только по всей России, но и за границу.

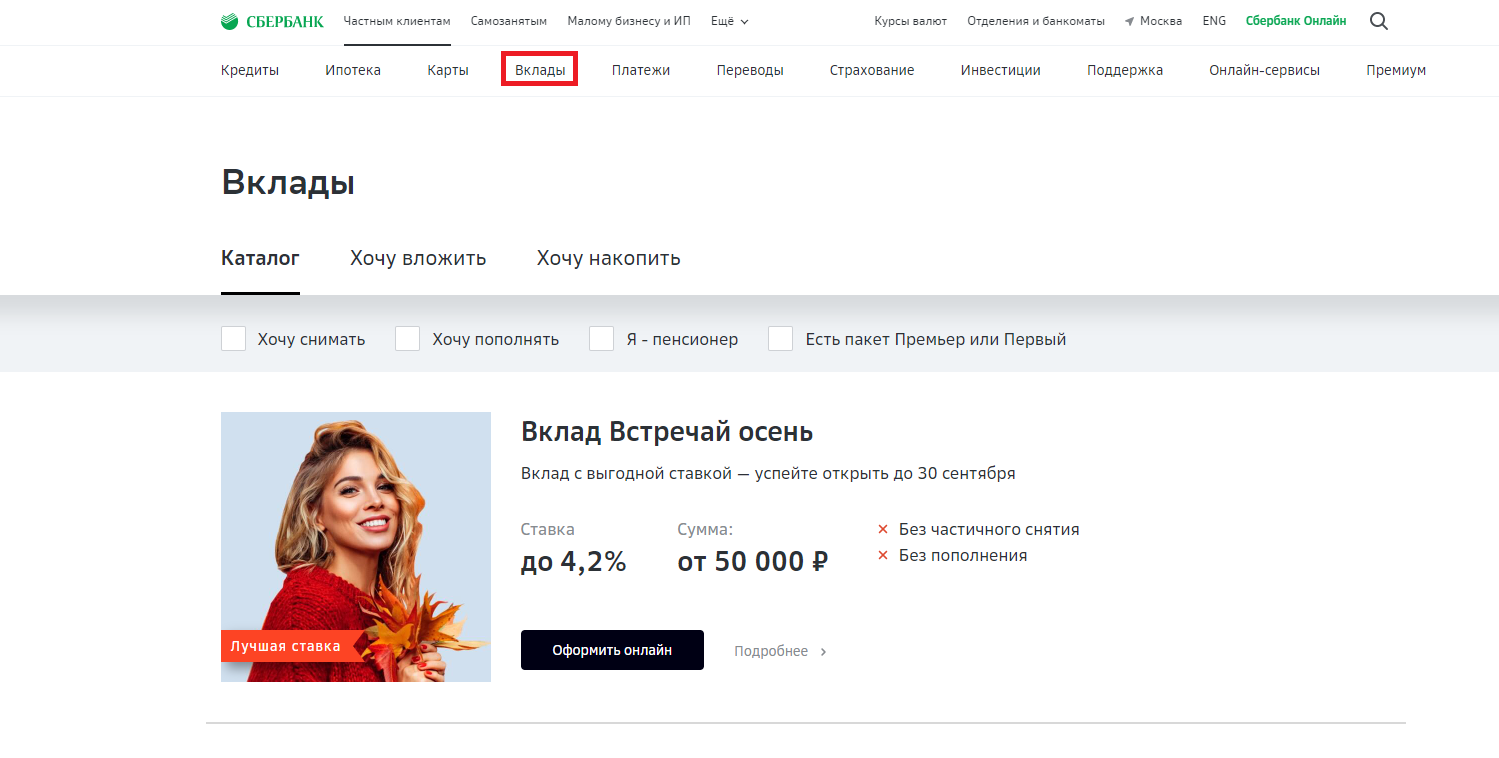

Карты

Рассмотрим карты, которые нам предлагает Сбербанк.

Дебетовые

Есть для рядовых граждан, пенсионеров, молодежи, болельщиков и путешественников. К сожалению, только по пенсионной карточке предусмотрено начисление процентов на остаток в размере 3,5 %. Нельзя назвать это предложение выгодным.

Несмотря на малопривлекательные тарифы, Сбербанк по количеству выданных дебетовых карт занимает лидирующую позицию. Это объясняется несколькими причинами:

- многие пенсионеры по старинке оформляют получение пенсии в своем старом, проверенном банке;

- большое количество банкоматов и офисов во всех регионах, в маленьких городах и селах и даже за рубежом;

- часто госучреждения, крупные предприятия заключают договоры на обслуживание своих зарплатных проектов именно со Сбербанком;

- карты Сбербанка есть почти у каждого, поэтому получается много экономить на переводах друг другу.

С 2011 года в банке действует бонусная программа “Спасибо”, которая позволяет копить баллы и обменивать их на товары и услуги у партнеров. Программа сегодня – это интерактивная игра, где владелец карты должен выполнять задания и переходить с уровня на уровень, которые отличаются составом привилегий. К сожалению, просто совершать покупки и получать за это кэшбэк теперь не получится.

Заказать карту можно онлайн, получить – в отделении банка по паспорту.

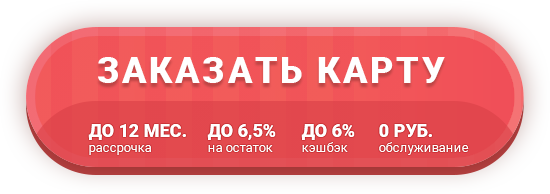

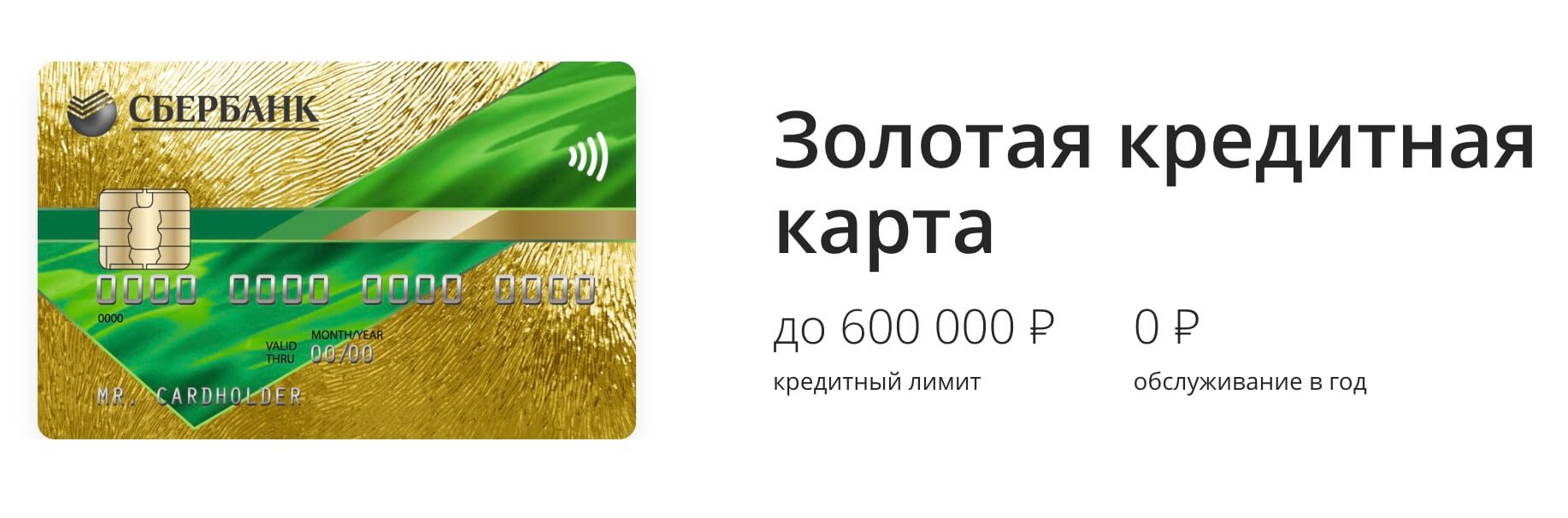

Кредитные

Кредитных карт меньше, чем дебетовых. Получить их не составит труда, особенно тем, кто часто пользуется дебетовой картой. Мне, например, с регулярным постоянством присылают предодобренные предложения по кредитке.

Условия нельзя назвать привлекательными:

- льготный период – всего 50 дней;

- обслуживание по классическим кредиткам только в первый год бесплатное;

- высокая процентная ставка (от 23,9 % годовых для классики), если клиент не уложился в льготный период;

- за выдачу наличных берутся большие комиссии (3 %, но не менее 390 рублей).

По кредитным так же, как и по дебетовым картам, действует бонусная программа.

Планы развития на ближайшие годы

В ноябре 2020 года стали публиковаться планы развития банка на ближайшие годы. Можно сказать, что они «наполеоновские» – но нет ничего невозможного. Предлагаем ознакомиться с планами по нескольким направлениям.

Планы развития:

| Структура экосистемы | Планы развития на 2021-2023 гг. |

|---|---|

| СберМаркет | Увеличить срок доставки. Улучишь качество сервиса. Расширить ассортимент продуктов. Привлечь новых партнеров. Создание онлайн-обучение для сотрудников, которые работают в СберМаркете. Расширение территории доставки. |

| Работа.ру | Модернизация технологической и продуктовой платформы. Интеграция в экосистему банка, для работы над совместными проектами. Выход на новые бизнес-сегменты. Создание новых сервисов для частных клиентов, компаний. |

| СберАвто | Масштабировать бизнес. Изменить клиентский опыт в сфере покупок и продаж транспорта. Запустить сервис прямых продаж от автопроизводителя. Покрыть все потребности клиента, связанные с покупкой или продажей автомобиля. Создать единую точку, для входа в экосистему СБЕРа. |

| Сбер Логистика | Войти в тройку компаний по доставке посылок. Завоевать 15% рынка курьерских посылок. Предложить новые тарифы. Интегрировать сервис с 2ГИС. Расширить партнерские сети. |

| СберМобайл | Расширение абонентской базы. Региональная экспансия. Развитие IoT/M2M, маркетинговые СМС, VoIP. Создание новых каналов продаж. Создание 5G в беспилотном транспорте и «умных городах». |

| Okko | Развитие контента. Полная поддержка стриминга в 4k на всех платформах. Переход на облачную платформу. |

| СберСервис | Увеличение плана продаж в 3 раза. |

| Деловая среда | Создание сервиса для прекращения предпринимательской деятельности. Развитие подписной модели на платформе dasreda.ru. Создание цифрового сервиса для современной кооперации. Создание онлайн-клуба, в котором клиенты смогут общаться и получать советы по ведению бизнеса. |

| СберМаркетинг | Расширение клиентской и партнерской базы. Переход к модели интегрированного технологического агентства. Развитие креативного агентства и медиаселлера. |

| СберДевайсы | Запуск новых устройств. Расширение каналов продаж девайсов. |

| СберРешения | Запуск новых digital-решений. Расширение продуктовой линейки. Расширение партнерской сети. |

| Диалоги | Усиление защищенности платформы. Развитие Dialog как центра цифровой рабочей среды для крупнейших предприятий России и госкомпаний |

| Каршеринг YouDrive | Увеличить парк машин до 10 000 автомобилей. |

| СберФакторинг | Развитие бесконтактного факторинга. Трансформация «СберФакторинг онлайн» в единую фронтальную платформу для взаимодействия поставщика, покупателя и Фактора |

Заключение

В презентации Сбера много изменений и сервисов остались «за бортом». Среди наиболее заметных – будущий ребрендинг Яндекс.Денег и Яндекс.Кассы, которые будут работать под названиями ЮMoney и ЮKassa соответственно. Но экосистема, которая сложилась вокруг Сбербанка, уже слишком велика, и рассказать о ней за одну презентацию уже не получится.

Тем не менее, конференция стала достаточно громким событием, о котором говорят и те, кто услугами Сбербанка не пользуется. Нам становится интересно, как пойдет развитие Сбера дальше и чем смогут ответить его конкуренты. Кроме Яндекса и Тинькофф, ими могут стать, например, Альфа-Банк, ВТБ и МТС со своими экосистемами и IT-проектами.

На прошедшей конференции Сбербанк объявил о трансформации своей экосистемы под единым брендом Сбер. В ходе презентации были представлены:

- Новые отделения, банкоматы и мобильное приложение Сбербанка

- Решения, облегчающие передвижение по городу и доставка посылок от СберЛогистики

- Образовательная платформа СберКласс

- Предложения для малого бизнеса, включающие в себя расчетный счет и дополнительные сервисы

- Доставка продуктов от СберМаркета и готовой еды от Delivery Club

- Развлекательные сервисы СберЗвук и Okko

- Голосовой помощник Салют и разработанные для него устройства

- Единая подписка на сервисы экосистемы СберПрайм

Однако, самому банку в конференции почти не было уделено внимания – она была посвящена экосистеме Сбера в целом и тому, что она может предложить.