Рефинансирование микрозаймов(мфо)

Содержание:

- Перекредитование займов в новой МФО

- Порядок рефинансирования микрозайма

- Отделение на ул. Орджоникидзе, 56

- Основные требования к должникам

- Где рефинансировать микрозаймы: обзор всех вариантов

- Что будет если не платить кредит в МФО?

- Тайна привлекательности МФО

- Способы рефинансирования

- Как оформить и какие документы необходимы?

- Какие требования выдвигаются к заемщику?

- Преимущества и недостатки

- Лучшие банки для оформления рефинансирования

- Можно ли рефинансировать займ с просрочками

- Онлайн рефинансирование

- Рефинансирование кредита или займа с плохой кредитной историей

- Требования к заемщикам

- Рефинансирование займа с помощью кредитной карты

- Можно ли рефинансировать займ с просрочками

Перекредитование займов в новой МФО

В случае неудачи с банком, следующим вариантом снизить финансовую нагрузку при помощи рефинансирования микрозайма выступает обращение в новую МФО. Несмотря на менее выгодные условия кредитования, сотрудничество с микрофинансовыми организациями также имеет ряд плюсов, в частности:

- Низкие требования к клиенту. Перечень условий для рефинансирования определяется каждой МФО индивидуально и зависит от параметров кредитования;

- Возможность подавать заявку на рефинансирование дистанционно в режиме онлайн;

- Быстрое принятие решения по сделке;

- Получение денег практически сразу после одобрения рефинансирования микрозайма.

Весомым преимуществом обращения в МФО выступает возможность одновременной подачи нескольких онлайн-заявок в различные финансовые организации. При получении одобрения 2-3 заявок появляется возможность выбора более привлекательного с экономической точки зрения варианта.

Совет. Рефинансирование микрозайма в МФО нечасто приводит к снижению процентной ставки. Главными преимуществами подобной сделки выступает возможность отсрочить внесение платежей и увеличить срок кредитования.

Увеличить вероятность одобрения сделки по рефинансированию микрозайма может предоставление залога или поручительства. Некоторые МФО работают именно по такой схеме, причем денежные средства направляются непосредственно предыдущему кредитору, минуя клиента. Одной из подобных организаций является Агентство по рефинансированию микрозаймов.

Порядок рефинансирования микрозайма

Рефинансирование кредитов и микрозаймов проводится по стандартной схеме. В первую очередь необходимо заполнить соответствующую заявку, указать все основные данные, в том числе и о доходе. Что примечательно, рефинансироваться можно и в онлайн режиме, подав заявку через соответствующий сайт (рассматривается от 1 минуты до 1 дня).

Если все нормально, должнику необходимо будет предоставить данные о новом кредиторе.

Также клиенту предложат ознакомиться с установленными условиями. Данный пункт ни в коем случае не следует игнорировать, в особенности, если имущество оставляется как залог. Если все хорошо, документы просто подписываются, и человек начинает выплачивать сумму уже новому кредитору.

Оформить срочный кредит в банке за пару часов в большинстве случаев не получится. Кроме того, часто требуется личное присутствие человека в отделении. Однако же схема по сути аналогичная.

Имущество в качестве залога

Отделение на ул. Орджоникидзе, 56

Основные требования к должникам

Каждое учреждение предъявляет свой перечень требований к соискателям. Кроме того, и список документов может быть различным. Эти моменты лучше прояснять еще до подачи заявки на перекредитование.

Требования к клиентам

Перед обращением в банк или МФО важно понять, насколько должник соответствует условиям участия в программе рефинансирования. Чаще всего перечень требований выглядит следующим образом:

- минимальный возраст — 20 – 24 года (чем моложе заявитель, тем выше риски кредитного учреждения);

- максимальная возраст — 70 лет;

- российское гражданство;

- наличие прописки в регионе нахождения финансового учреждения;

- стаж работы на последнем месте — не менее полугода;

- постоянный доход, соответствующий сумме займа;

- не менее 2 – 3 регулярных платежей.

Важно!Эти требования относятся к базовым, но существует еще и ряд дополнительных. В первую очередь они касаются суммы займа.. Если задержки с выплатами длятся более 2 недель, а долг уже превышает ежемесячную заработную плату клиента, то в список включаются:

Если задержки с выплатами длятся более 2 недель, а долг уже превышает ежемесячную заработную плату клиента, то в список включаются:

- обязательное оформление залога;

- наличие поручителей.

Могут использоваться оба варианта для минимизации рисков или один из них. При таком подходе должнику нередко предлагают более выгодные условия рефинансирования.

Стандартный пакет документов

В этом вопросе кредитные организации практически единодушны и сюрпризы заявителя поджидать не будут. От него потребуют предоставить:

- удостоверение личности российского образца;

- еще один документ, идентифицирующий личность клиента;

- копию трудовой книжки;

- справку о доходах;

- договор кредитования;

- график платежей;

- актуальную справку о размере задолженности.

Некоторые организации не интересуются доходом и наличием официального трудоустройства, но в этом случае они предлагают заемщикам не самые выгодные условия по новому договору.

Еще на этапе собеседования клиента ставят в известность, что справка о размере зарплаты снизит проценты. Поэтому у него существует выбор, в зависимости от тех обстоятельств, в которых он находится.

Где рефинансировать микрозаймы: обзор всех вариантов

Существует несколько организаций, где можно рефинансировать микрозаймы. Рассмотрим все варианты и возможности получения займа на более приемлемых условиях.

Рефинансирование займа в той же микрофинансовой организации

Такая процедура называется “пролонгацией” и по своей сути предполагает отсрочку платежа. Возможно, вам придется все равно внести какой-то минимальный взнос. Воспользоваться услугой можно до наступления даты очередного платежа. В некоторых микрофинансовых организациях предусмотрено автоматическое продление сроков, если оплата не внесена во время, а в других — при явке в офис либо через личный кабинет.

Обратите внимание, что за каждый день отсрочки придется заплатить обычные проценты, которые прописаны в договоре займа. Такой формой реструктуризации долга можно воспользоваться, только если есть абсолютная уверенность в получении денег до истечения срока продления

В противном случае задолженность увеличится, а штрафы будут начисляться на возросшую сумму. Такой поворот событий еще больше загонит заемщика в финансовую кабалу.

Помимо этого варианта, можно попробовать договориться с действующим кредитором об уменьшении процентной ставки или изменения суммы штрафа. Но это маловероятно, поскольку обычно микрофинансовые организации не имеют возможности изменить условия по займу.

Рефинансирование займа в другой микрофинансовой организации

Многие компании готовы перекредитовать клиентов других организаций на новых условиях. В некоторых случаях пониженная ставка сочетается с необходимостью предоставления в залог имущества.

Рефинансированием микрозаймов занимаются специализированные организации, к числу которых относятся:

- кредитные брокеры;

- кредитные потребительские кооперативы;

- другие финансовые компании и группы компаний.

Все они применяют разные подходы к рефинансированию и предъявляют индивидуальные требования к заемщикам. Например, группа «Русмикрофинанс» осуществляет реальное рефинансирование, то есть деньги не передаются заемщику, а перечисляются предыдущему кредитору, при этом процентные ставки здесь значительно ниже.

Брокер «НКБ Групп» запросит подтверждение дохода, а КПК «Содействие развитию взаимного кредитования» в обязательном порядке требует оформление в залог недвижимости, а поскольку это кооператив, то еще платится единоразовый членский взнос.

Компания “Аналитик Финанс” осуществляет перекредитование по двум схемам: отдельно для кредитных карт и потребительских кредитов, и отдельно для микрозаймов. Отличаются эти схемы процентными ставками: во втором случае она примерно в 3 раза больше, чем в первом. Тем не менее, эти условия намного лучше, чем в иных микрофинансовых организациях. Кроме того, есть возможность получить деньги с плохой кредитной историей.

Важно отметить, что повторное рефинансирование невозможно. Клиент может перекредитоваться только в том случае, если ранее он этого не делал

Также микрофинансовые организации взаимодействуют друг с другом и передают информацию о заемщиках. Поэтому если ранее клиент зарекомендовал себя с отрицательной стороны, то ему могут отказать.

Рефинансирование займа в банке.

Большинство банков не занимается рефинансированием займов, оформленных в микрокредитных организациях, но бывают исключения.

Причины таких сложностей две:

- как правило, заёмщики обращаются в микрофинансовые организации уже после того, как получили отказ от банка, поэтому повторно им вряд ли одобрят кредит;

- микрозаймы обычно не соответствуют требованиям, предъявляемых банками по отношению к рефинансируемым кредитам: срок займа — 1 год и более, а до последнего платежа — минимум 3 месяца.

Если банк отказал рефинансировать заем, то можно попытаться оформить потребительский кредит или кредитную карту и таким способом погасить заем. Об этом и поговорим в следующем разделе.

Что будет если не платить кредит в МФО?

Многих заемщиков, попавших в кредитную зависимость от МФО, интересует вопрос: «Что будет, если прекратить платить взносы по займам?».

Финансовые эксперты советуют гражданам не допускать подобных ситуаций, поскольку это приведет к просрочкам, дополнительной пене по кредиту, а также к штрафным санкциям. Все это может закончиться судом и даже конфискацией имущества неплательщика. Поэтому при обстоятельствах, когда человеку нечем платить, а пеня набегает каждые сутки, лучше без промедления начать поиски организации, готовой рефинансировать займ на более приемлемых для заемщика условиях. (О том, что будет если вообще не платить за кредит читайте в статье: )

Возможно ли рефинансирование микрозаймов? Куда обращаться?

Наиболее оптимальным вариантом перекредитовать займ, взятый в МФО, является обращение в крупную банковскую организацию.

- Во-первых, такие структуры предлагают самые выгодные условия по кредитам.

- Во-вторых, большинство программ рефинансирования позволяют объединить в один сразу несколько займов, что очень удобно для пользователя.

- В-третьих, очень часто клиенту в значительной степени продлевается срок погашения ссуды.

Однако далеко не все банки рефинансируют ссуды, оформленные в МФО, что не скажешь о перекредитовании займов, взятых в обычных финансовых компаниях.

Особенно тяжело переоформить кредит, по которому у заемщика уже возникли просрочки. Но, к счастью, крупные банки, идущие навстречу клиенту, все-таки есть.

Сегодня рефинансирование микрозама МФО доступно в следующих солидных финансовых организациях:

Банк «Тинькофф» предлагает оформить кредитную карту на любые нужды, в том числе и на погашение микрозайма, процентная ставка по кредитке 20%-30% в противовес 700% от МФО, беспроцентный период по пластику составляет 4 месяца, максимально доступный лимит 300 тысяч рублей.

ВТБ 24– предлагает рефинансирование на сумму до 1 миллиона рублей, под годовой процент от 17% до 30%. Предельный период кредитования составляет 60 месяцев.

«Ренессанс Кредит» – предоставляет возможность оформить потребительский займ на любые цели пользователя, объем средств от 30 тысяч до 700 000 руб., под ставку от 11,9% в год, на срок от 1-5 лет.

ОТП Банк предлагает программу рефинансирования микрокредитов от МФО на таких условиях: максимальный размер ссуды 750 000 руб., процент в год от 19%, период кредитования до 60-ти месяцев.

Уральский банк Реконструкции и Развития позволяет оформить займ без обеспечения на сумму до 300 000 руб., и до 1 000 000 руб., под годовую ставку до 30%.

Крупные банки РФ готовы рефинансировать кредиты МФО, объединив несколько займов в один (количество допустимых объединений зависит от максимальной суммы, которую банк предлагает на рефинансирование других займов). Если речь идет о перекредитовании долга с просрочками, то вероятность отказа возрастает. Но, если банк согласится на рефинансирование проблемных долгов МФО, то займ можно будет оформить только с обеспечением (обязательно залоговое имущество или привлечение поручителей).

Условия Русмикрофинанс

Еще одной организацией, осуществляющей перекредитование долгов МФО, является микрофинансовая организация Русмикрофинанс. Рефинансирование займов в Русмикрофинанс производится на таких условиях:

- объем ссуды – от 30 000 до 170 000;

- период рефинансирования – 1 – 5 лет;

- процентная ставка – 0,196% в день.

При этом компания не требует от клиента залога и поручителей.

Тайна привлекательности МФО

Любой заемщик понимает, что обращение в микрофинансовую организацию – это не самый лучший способ взять деньги в долг. Несмотря на бесспорный факт, граждане продолжают оформлять договоры в МФО на разные суммы. В чем же плюс сотрудничества с ними? Все просто:

- быстрое оформление;

- выдача наличными;

- нецелевой характер займа;

- минимальный сет документов;

- высокий шанс на получение денег при плохой кредитной истории;

- мгновенное рассмотрение заявок.

Деньги выдаются клиентам в день одобрения, что тоже можно отнести к плюсам микрофинансовых организаций.

Важно!К такому способу кредитования прибегают в ситуациях, когда деньги нужны срочно и нет времени ждать одобрения заявки в банке. Займ берется, как говорится: «До зарплаты»

Поэтому клиенты готовы согласиться с высокой процентной ставкой и небольшим размером суммы.

Обратная сторона медали

Каждый заемщик планирует вернуть деньги в срок или раньше, чтобы не переплачивать. Но жизненная ситуация может измениться, и регулярный платеж окажется непосильным. В итоге образуются просрочки, которые в случае с МФО имеют серьезные последствия:

- порча кредитной истории;

- увеличения тела долга из-за введения штрафных санкций.

Об остальных негативных эффектах от микрозаймов смотрите в видеоролике ниже.

Дело в том, что в каждом договоре кредитные учреждения указывают: при просрочке заемщик обязан заплатить еще и дополнительные проценты. Они начисляются каждый день, и могут достигать до 800 % годовых.

ПримерИз первоначальной суммы долга в 3 000 рублей, взятой на 2 недели, через 4 месяца просрочки долг вырастает до 66 000 р. Приведенные расчеты усреднены, но они дают полное представление об общей картине начисления процентов финансовыми организациями.

Важно помнить, что возврат долга МФО доверяют коллекторам и иным, подобным структурам. Не всегда они действуют законными методами, поэтому способны доставить заемщику серьезные неприятности

Тем более, что им свойственно оказывать воздействие не только на самого гражданина, но и на его близких и друзей.

Чтобы не доводить дело до такой ситуации, при возникновении первых трудностей с регулярными платежами нужно сделать рефинансирование займа.

Способы рефинансирования

Чтобы рефинансировать займы, взятые ранее в микрофинансовой организации, можно обратиться к первичному кредитору либо перекредитовать ссуду в другом МФО. Если клиент имеет положительную кредитную историю и не допускал ранее просрочек по выплатам обязательств, он может попробовать обратиться в банк.

Рефинансирование подразумевает изменение условий выплат – снижение процентной ставки, смена графика выплат, уменьшение или увеличение количества платежей, их размера, объединение нескольких кредитов в один.

Пролонгация в той же МФО

Если лицо не может по разным причинам своевременно вносить платежи, можно обратиться к кредитору, чтобы изменить условия займа. Если ранее человек своевременно выполнял свои обязательства, возможно, организация пойдет навстречу и реструктуризирует ссуду, смягчив условия выплат или предоставив кредитные каникулы.

Рефинансирование микрокредита в другой МФО

Чтобы рефинансировать микрокредит в стороннем МФО, первоначально рекомендуется рассчитать, будет ли новая сделка выгодной, либо нужно поискать другие микрофинансовые учреждения или банки. При взятии нового займа на невыгодных условиях есть риск оказаться в долговой яме, если средств для выплат обязательств нет.

Поэтому начинать сотрудничество с новым МФО выгодно только в том случае, если предлагаются условия, которые значительнее выгодней первоначальных. Чтобы получить деньги под минимальный процент, заемщик может заложить ценное имущество. Предоставляя обеспечение, есть шанс рефинансировать даже просроченные займы.

Получение кредита в банке

Рефинансирование микрозаймов, взятых в МФО, в банке – наилучший вариант по снижению финансовой нагрузки с заемщика. Получив средства в банке, можно полностью закрыть долги перед МФО. Одобрить ссуды могут только тем клиентам, которые не имеют текущих просрочек и относительно хороший кредитный рейтинг.

Каким клиентам, вероятно, банк одобрит кредит:

- Лицо проживает в регионе, где есть филиал выбранного учреждения.

- Клиент не имеет дополнительных текущих обязательств.

- Ранее заемщик исправно выплачивал займы.

- Долг, который требуется рефинансировать, не превышает максимального лимита по займам, установленного банком.

- Лицо является зарплатным клиентом организации.

- Человек предоставляет обеспечение по кредиту в виде недвижимости, транспорта и пр.

- Лицо привлекает поручителей.

- Клиент имеет большой стаж работы.

- Лицо платежеспособно и имеет постоянный доход, что подтверждается документами.

Если банк отклонил заявку клиента, альтернативным вариантом становится обращение в микрофинансовые организации, которые предлагает провести процедуру перекредитования на сравнительно выгодных условиях.

Обращение в агентство по рефинансированию микрозаймов

Если банки отказывают клиенту в сотрудничестве, а микрофинансовые организации предлагают работу на невыгодных условиях, лицо может обратиться к кредитному брокеру, а также такому посреднику, как агентство по рефинансированию.

После подписания договора с клиентом такое агентство самостоятельно выплачивает долг в МФО, впоследствии клиенту нужно будет выплачивать эти деньги новому кредитору по сниженной ставке.

Какие требования предъявляются к клиентам в большинстве случаев:

- Заемщик старше 21 года, на момент возврата долга ему не более 60-70 лет.

- Человек имеет постоянную регистрацию.

- Лицо может подтвердить платежеспособность или предоставить залог.

Посредники сотрудничают не со всеми клиентами, если лицо имеет текущие долги по кредитным картам, перед ломбардами, физическими лицами, вероятно, ему откажут в помощи.

Чтобы начать работу с агентством, следует заполнить анкету и подать ее на рассмотрение. После рассмотрения заявки клиенту сообщается о предварительном решении. Если заявка одобрена, потребуется представить кредитный договор лично или через электронную почту.

Впоследствии обсуждаются условия рефинансирования – сумма выплат за месяц, условия взятия займа, процентная ставка, размер неустойки и т.д. После подписывается договор. Клиенту нужно прибыть в офис, либо документ присылается курьером.

Есть некоторые преимущества работы с агентством – возможно снижение ставки процентов по займам, если лицо имеет задолженности по нескольким обязательствам, можно объединить ссуды в одну.

Ставка процентов становится ниже, можно уменьшить размер платежей, однако срок выплат станет больше. Клиенты, своевременно оплачивающие взносы, могут при необходимости договориться о предоставлении отсрочки при непредвиденных обстоятельствах. Агентства сотрудничают даже с лицами, имеющими плохую КИ.

Как оформить и какие документы необходимы?

Рефинансировать микрозайм можно подав заявку и оформив все онлайн или лично обратившись в организацию. Чаще всего денежные средства предыдущему кредитору выплачивает организация и после одобрения необходимо только проследить, чтобы займы были погашены.

Пакет документов для оформления может отличаться в зависимости от требований конкретной организации, но чаще всего требуется следующее:

- паспорт;

- второй документ, удостоверяющий личность, на выбор клиента (СНИЛС, водительское удостоверение, загранпаспорт или именная карта другого банка, ИНН);

- данные о микрозаймах, могут потребоваться выписки или просто реквизиты.

Некоторые организации просят справку о подтверждении дохода. При подаче заявки и оформлении онлайн документы вообще не потребуются, нужны только достоверные данные из них. Также могут потребоваться реквизиты личного счета заемщика, если предусматривается перечисление денежных средств.

Какие требования выдвигаются к заемщику?

Как правило, чтобы рассчитывать на одобрение заявки необходимо подходить по всем параметрам, которые выдвигает каждая конкретная организация. Обычно требования следующие:

- необходимо иметь гражданство РФ и постоянную регистрацию на территории страны;

- быть трудоустроенным официально и иметь стабильный доход (некоторым банкам достаточно, чтобы он был от 10000 рублей в месяц);

- стаж на последнем месте работы не менее 3 месяцев, в некоторых компаниях только от 6 месяцев или 1 года;

- общий стаж работы за последние 5 лет не менее 1 года (требуется не везде);

- возраст старше 20 – 21 года, но не более 70 лет.

Требования могут отличаться, поэтому перед подачей заявки необходимо уточнить условия для оформления в конкретной организации. Эти данные доступны на официальных сайтах кредитных компаний.

Можно ли рефинансировать микрозайм, если появилась просрочка?

К процедуре рефинансирования лучше всего прибегнуть еще до появления просрочек по платежам. Большинство компаний одобряют заявки только при отсутствии проблем с кредитной историей. В некоторых случаях можно получить одобрение, если образовалась первая и небольшая просрочка по платежу, а до этого кредитная история клиента была хорошей.

Банки редко выносят положительное решение по заявке, если в истории кредитования появились проблемы. Самое сложное, оформить рефинансирование на выгодных условиях при действующих просрочках. А вот МФО могут пойти на встречу и одобрить даже с появившимися просрочками.

Можно ли оформить рефинансирование, если кредитная история плохая?

Как правило, при плохой истории кредитования банки не готовы выдавать финансы, поэтому получить данную услугу на выгодных условиях проблематично. В таком случае лучше обратиться в МФО, они часто очень лояльны к своим клиентам и готовы выдавать финансы даже при проблемной банковской истории.

Также можно попробовать оформить кредитную карту от банка Тинькофф. Процентная ставка у нее довольно высокая, но будет в любом случае выгоднее, чем платить ежедневные проценты по займу. Этот банк выдвигает лояльные требования к клиентам и шанс получить одобрение в нем выше, чем в других банках.

Преимущества и недостатки

К недостаткам рефинансирования можно отнести только то, что в общей сложности клиент обычно выплачивает сумму вместе с процентами больше, чем при погашении первоначального микрозайма. Это связано с тем, что общий срок кредитования увеличивается, поэтому даже при более низкой ставке переплата может оказаться выше.

Преимуществ у рефинансирования несколько:

- уменьшение ежемесячного платежа;

- сохранение хорошей истории кредитования, если просрочки еще на начались;

- оформление не выходя из дома, не предоставляя справки о доходах и не посещая офисы (это предусматривают много кредитных организаций);

- снижение ставки по кредиту, возврат денежных средств с меньшей переплатой;

- объединение нескольких займов в один кредит;

- получение дополнительной суммы на любые цели.

Если возникла необходимость в оформлении рефинансирования, то не стоит откладывать и допускать появление просрочек. Так получится не просто снизить нагрузку по ежемесячным платежам, но и получить новый кредит на максимально выгодных условиях.

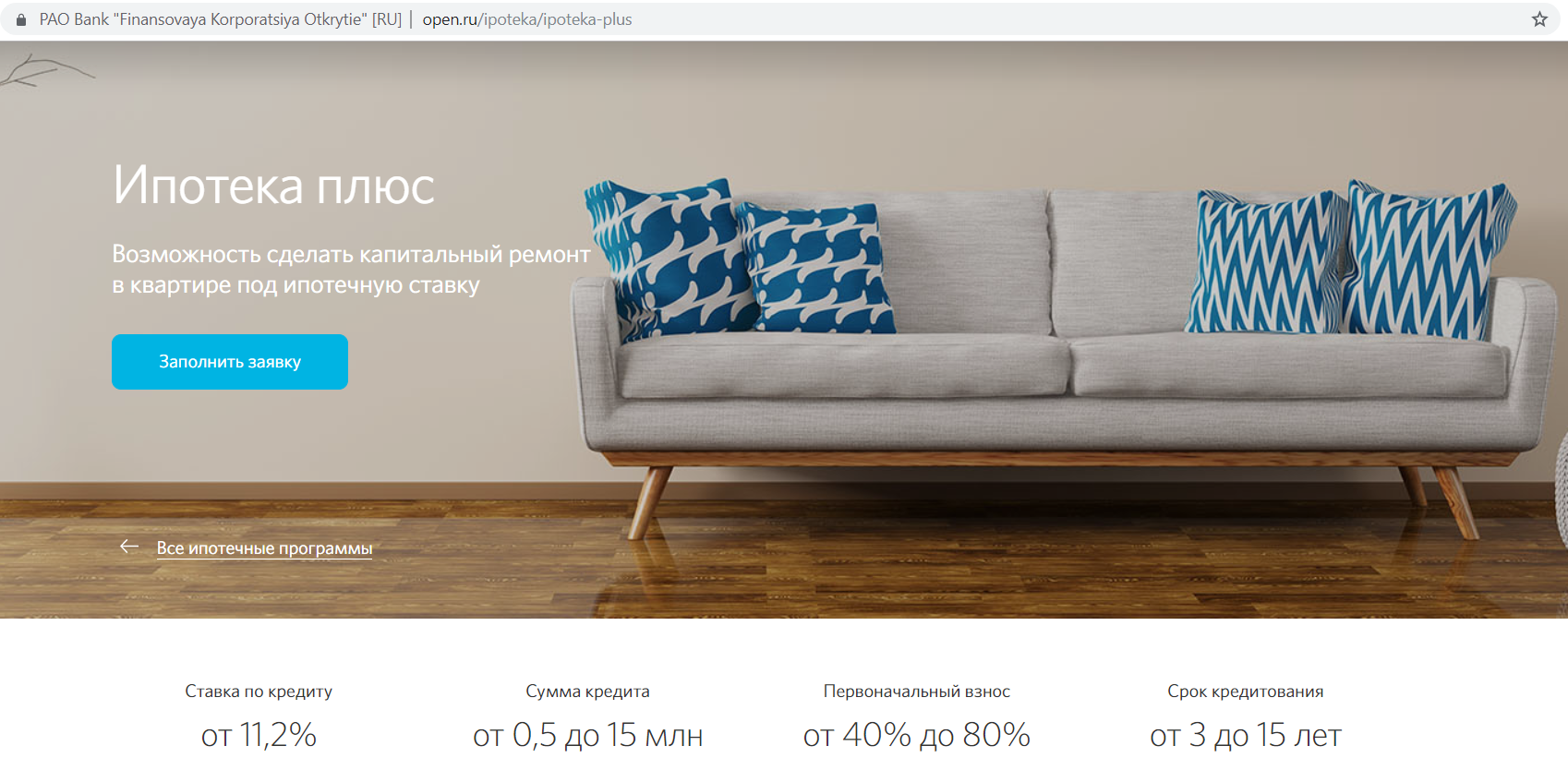

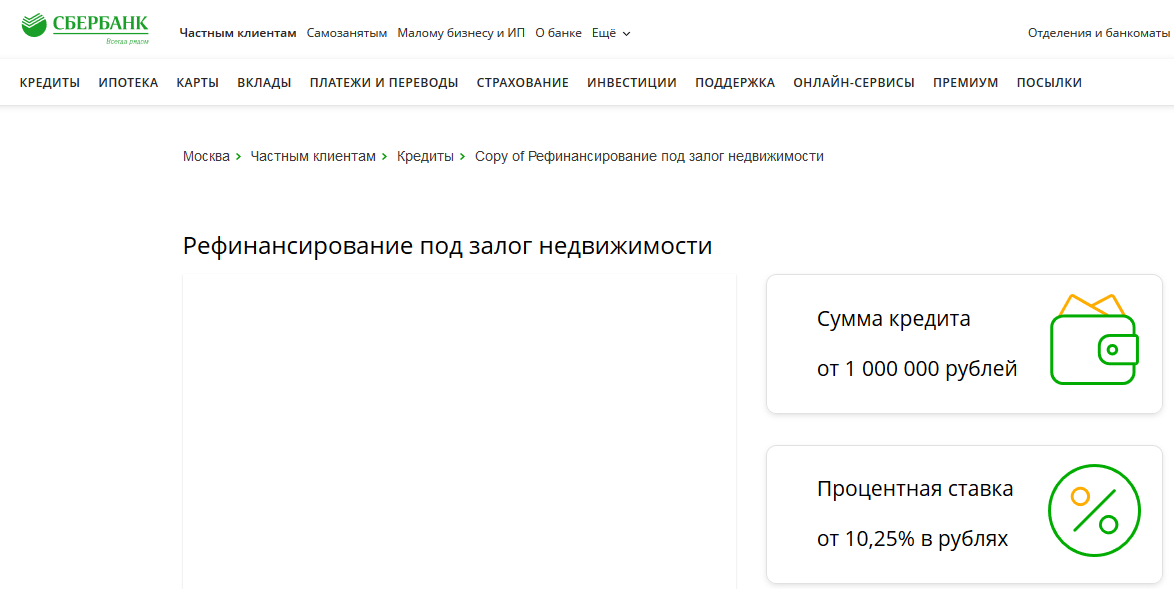

Лучшие банки для оформления рефинансирования

Можно выделить несколько банков, которые предлагают своим клиентам самые низкие ставки по рефинансированию:

УБРиР — ставка от 6,5% годовых.

Открытие — ставка от 6,9%.

В банке Уралсиб, от 6,9% в год.

Альфа-Банк — фиксированная ставка перекредитования от 9,9%.

Росбанк рефинансирует от 6,9%.

МТС Банк, от 8,4% годовых.

Получение нового кредита на максимально выгодных условиях – это отличное решение своих финансовых проблем.

Можно ли рефинансировать займ с просрочками

Наличие проблем с текущими платежами по кредитам выступает в качестве частой причины отказа в пересмотре условий ссуды. Однако, рефинансирование микрозаймов с просрочками все-таки возможно, хотя и на менее выгодных, чем обычно, условиях. Некоторые микрофинансовые организации и даже банки работают с проблемными клиентами.

При обращении в банк или МФО не имеет никакого смысла скрывать наличие просрочек. Эта информация легко проверяется, а попытка ввести в заблуждение работников кредитной организации нередко становится причиной отказа от дальнейшего сотрудничества.

Банки и МФО предъявляются разные требования, касающиеся просрочек. В первом случае критичным является прекращение выплат на срок от 30 дней и более. Микрофинансовые организации практически никогда не работают с клиентами, допустившими просрочку в 3 месяца.

Онлайн рефинансирование

В век высоких технологий и постоянной спешки бывает сложно лично обойти несколько учреждений, чтобы выбрать лучшие, подать всем заявки. Поэтому некоторые финансовые организации активно работают в интернете и предоставляют услуги в удаленном режиме. Наиболее интересные предложения поступают от:

- Тинькофф;

- Альфа-Банк;

- Ренессанс кредит;

- УБРиР;

- ОТП Банк;

- Миг Кредит.

Каждая организация имеет ряд особенностей, о которых пойдет речь ниже.

Тинькофф

Банк известен своей лояльностью к заемщикам. Поэтому получить деньги можно без справок и лишних документов в течение нескольких минут. Но клиент должен понимать, что заемные средства будут переведены на счет кредитной карты. Такой вариант имеет массу плюсов:

- ставка не более 25 %;

- возможность консолидации займов;

- беспроцентный льготный период.

Оформление и рассмотрение заявки занимают не более 15 минут. В случае одобрения кредитка доставляется курьерской службой.

Альфа-банк

Кредитное учреждение уже давно практикует дистанционное оформление кредитов. Таким способом можно получить один из банковских продуктов:

- классическое рефинансирование – деньги поступают сразу на счет кредитора;

- кредитная карта – наличие льготного периода.

Последний продукт удобен тем, кто имеет небольшой долг, так как при снятии со счета суммы менее 50 000 рублей комиссии за обналичивание не предусмотрены. Подробнее с условиями можно ознакомиться на официальном сайте банка.

Ренессанс кредит

Должники часто обращаются сюда с целью рефинансировать кредитный договор, так как для оформления требуются только 2 документа. Для снижения процентной ставки клиент может предоставить документы на недвижимость или ПТС. Это подтверждает кредитоспособность заемщика, а значит риски финансовой организации становятся меньше.

Важно!На сайте банка есть информация только по классическим кредитам, именно рефинансирование следует обсуждать с сотрудниками по телефону горячей линии, либо в офисе компании.

УБРиР

Перекредитование в этом учреждении проводится на срок до нескольких лет, а это значит, что заемщик может выплатить свой долг без серьезного ущерба для кошелька. Удаленное рассмотрение заявки занимает около получаса. В случае одобрения клиент приходит за деньгами лично, в офисе он подписывает соглашение с банком. Кратко о требованиях к заемщику по данному продукту ниже.

Подробнее с услугой можно ознакомиться на официальном сайте УБРиР.

ОТП Банк

Удобно, что онлайн-решение принимается за 15 – 20 минут. Процентная ставка редко поднимается выше 10,5 %, а пакет документов приближен к самому минимальному из всех.

Важно, что срок перекредитования может быть увеличен до 5 лет. Это довольно выгодно тем, кто на данный момент имеет невысокий доход и гасить долг крупными платежами не сумеет

Миг Кредит

Финансовая организация активно сотрудничает с должниками, имеющими просрочки по регулярным платежам. В среднем, рассмотрение заявки занимает 60 минут и в 95 % случаев приходит одобрение. Максимальный срок действия договора 1 год, а лимит суммы – 100 000 рублей.

Среди МФО эта организация является самой популярной, благодаря своему лояльному отношению к клиентам. С дополнительными условиями можете ознакомиться на сайте сервиса.

Рефинансирование кредита или займа с плохой кредитной историей

Каждый заемщик может попасть в неприятную ситуацию, когда произошла задержка по выплате кредита или займа. Конечно же, это негативно скажется на кредитной истории

При выдаче нового кредита или рефинансировании старого на это обращают внимание. Многие заемщики не знают, есть ли шансы получить перекредитование, когда кредитная история не безупречна и в прошлом были задержки по выплате займа

Ответить на данный вопрос однозначно нельзя. Каждый банк и компания устанавливают свои критерии к клиентам. Что касается большинства банковских учреждений, то при наличии плохой кредитной истории отказ в выдаче нового кредита вероятен.

Банки тщательно относятся к выбору клиентов и выдвигают строгие требования. Если с кредитной истории не всё в порядке, то стоит попытаться обратиться в микрофинансовые организации. МФО более лояльно относятся к своим заемщикам и готовы выдать небольшой займ даже в том случае, если в прошлом вы зарекомендовали себя, как не слишком добросовестный плательщик.

Вопрос одобрения вашей заявки на рефинансирование будет зависеть от политики конкретной МФО. Ничто не мешает вам обратиться сразу в несколько компаний, чтобы увеличить шансы на одобрение нового кредита. Чем более лояльна микрофинансовая организация к заемщикам, тем выше у неё процентная ставка. Это значит, такое рефинансирование может терять свой смысл из-за недостаточной выгоды.

Шансы на рефинансирование значительно уменьшатся в том случае, когда на момент обращения в новое финансовое учреждение у вас есть непогашенная задолженность в предыдущем банке или микрофинансовой организации.

Также при изучении кредитной истории обращают внимание на длительность просрочек. Если задержки по платежам составляют менее месяца, то никаких проблем с оформлением нового займа не должно возникнуть

В тех случаях, когда задержки составляли более 90 дней, рассчитывать на получение нового займа не стоит даже при обращении в микрофинансовые организации.

Требования к заемщикам

Требования к клиентам финансовых организаций, осуществляющих переоформление займов, в большинстве случаев стандартны:

- совершеннолетний возраст от 21-го до 70-ти лет;

- гражданство Российской Федерации;

- наличие в паспорте регистрационной адресной печати;

- стабильный источник дохода, который подтвержден соответствующими документами.

Рефинансирование займов МФО с просрочками происходит уже по более жестким условиям. Так, оформляя перекредитование ссуды с долгами по платежам, банк потребует от клиента предоставить залог, или заручиться поддержкой поручителей.

Также более расширенным будет и список документов, необходимых для заключения договора – от пользователя потребуется справка о платежеспособности с налоговой, акт с места работы, документация на залоговое имущество.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Рефинансирование займа с помощью кредитной карты

Для погашения долга банки предлагают оформить кредитную карту, препятствий к ее выдаче нет. Карточка получена, теперь необходимо перевести «переброску» микрозаймов посредством онлайн платежей. Оплатить долговую задолженность перед МФО можно через Личный кабинет либо интернет-банкинг.

Почему кредитную карту выгодно использовать для рефинансирования: к самому заявителю и по сбору документов предъявляется минимум требований, необязательна и справка о доходах, зарплате, трудоустройстве, не привлекаются поручители. В банковских заведениях действует льготный период. Если финансовая задолженность уплачивается вовремя, то по процентам не придется платить. Да, ставки по займам высоки, но значительно ниже, чем в МФО.

Можно ли рефинансировать займ с просрочками

Наличие проблем с текущими платежами по кредитам выступает в качестве частой причины отказа в пересмотре условий ссуды. Однако, рефинансирование микрозаймов с просрочками все-таки возможно, хотя и на менее выгодных, чем обычно, условиях. Некоторые микрофинансовые организации и даже банки работают с проблемными клиентами.

При обращении в банк или МФО не имеет никакого смысла скрывать наличие просрочек. Эта информация легко проверяется, а попытка ввести в заблуждение работников кредитной организации нередко становится причиной отказа от дальнейшего сотрудничества.

Банки и МФО предъявляются разные требования, касающиеся просрочек. В первом случае критичным является прекращение выплат на срок от 30 дней и более. Микрофинансовые организации практически никогда не работают с клиентами, допустившими просрочку в 3 месяца.