Плюсы и минусы аккредитива «сбербанка россии» при покупке недвижимости

Содержание:

- Недостатки аккредитива

- Выберите микрозайм

- Виды аккредитивов

- Банкоматы

- Понятие «аккредитив»

- Направления сделки

- Понятие аккредитива

- Где закреплен срок действия платежного поручения

- Приложение “Мобильный Банк, Россельхозбанк” — вход в ЛК с телефона

- Что нужно указать в договоре с банком?

- Ак Барс Карта жителя Республики Татарстан

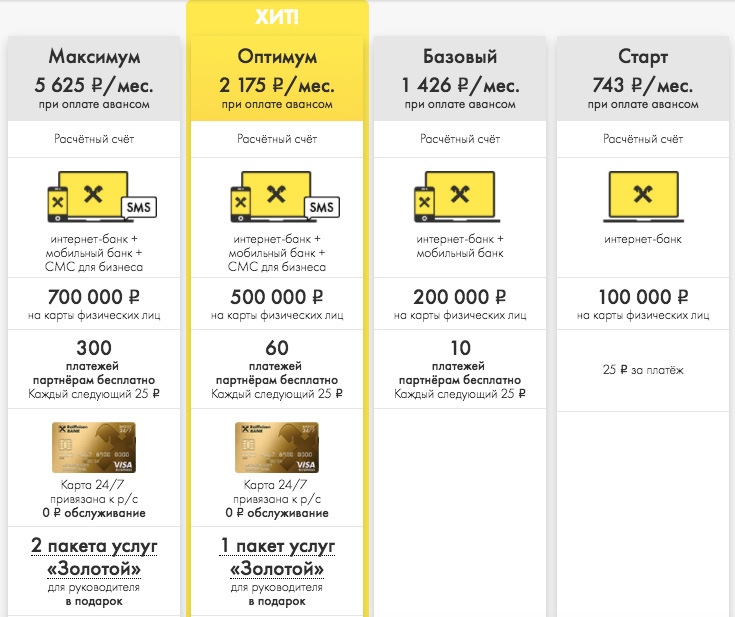

- Пример условий, предлагаемых банками

- Виды аккредитивов

- Разновидности ссуд под залог

- Быть или не быть? — вот в чем вопрос

- Оформить онлайн-заявку на кредит во все банки Кемерово

- Как оплатить

- Плюсы и минусы аккредитива

- Отзывы о Альфа-Банке

- Преимущества аккредитивной формы расчетов

- Процедура покупки недвижимости

- Статьи о банках и финансах

- Плюсы аккредитива

- Выберите кредит

- Какие бывают виды аккредитивов и какие у них особенности?

- Альтернатива

Недостатки аккредитива

К основным недостаткам подобной формы расчета относятся:

- Высокая комиссия на банковские услуги;

- В некоторых банках нет возможности аккредитива;

- Долгая и сложная процедура сбора нужных документов.

Заключение аккредитива обеспечивает гарантированное страхование участников сделки от потери денежных средств. Главное, внимательно составлять текст договора и выбрать оптимальный вид аккредитива в зависимости от индивидуальных обстоятельств. Чтобы защитить свои вложения, необходимо обращаться в проверенную и надежную кредитную компанию, предварительно проконсультировавшись с опытными юристами.

Выберите микрозайм

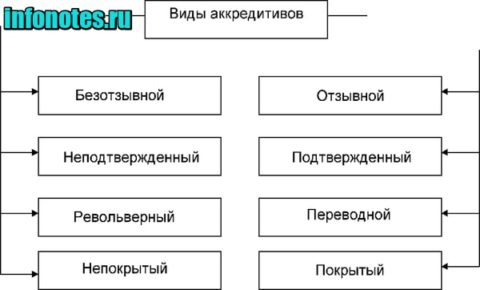

Виды аккредитивов

Видов соглашений достаточно много, ниже описаны самые основные:

- Покрытый аккредитив. При данном соглашении, вы отдаете полную сумму на счет другого банка, после чего она замораживается до окончания срока действия аккредитива. Подойдет при исполнении дорогостоящей услуги

- Непокрытый аккредитив. С вашего счета в определенный срок списывается часть средств, сроки списания обговариваются заранее, по окончанию аккредитива с счета спишется полная сумма. Подойдет при поставке товаров, либо любой другой цикличной услуге

- Отзывной аккредитив. При возникновении проблем, вы можете отозвать полную сумму назад при согласовании с банком. Подойдет при покупке автомобиля или любого другого товара, который требует дополнительной проверки

- Безотзывный аккредитив. Возможен возврат при согласовании с обоих сторон. Подойдет при строительстве, либо любой другой услуге где равному риску подвергаются обе стороны

Данные виды являются основными и часто используемыми на практике в Сбербанке.

Банкоматы

Понятие «аккредитив»

Аккредитив – обязательство банковского учреждения исполнить поручение покупателя по оплате любого контракта, в частности объекта недвижимости. Проводится безналичная форма расчетов, которая делает крупную сделку купли — продажи боле безопасной. На специально открытый в банке счёте аккредитива откладываются деньги для проведения оплаты сделки, в том числе, и по покупке недвижимости.

Заключается договор, в котором оговариваются условия сделки, затем кредитное учреждение проводит расчеты по договору. Аккредитивная форма взаиморасчетов при покупке недвижимости выгодна продавцу и покупателю.

В этом случае продавец абсолютно уверен, что продаваемая недвижимость будет полностью оплачена согласно договору. Покупатель может быть спокоен, что банк оплатит стоимость покупаемой недвижимости вовремя и без каких-либо рисков.

При соблюдении обеими заинтересованными сторонами условий договора, банк переводит на счёт продавца (бенефициара) необходимую сумму денежных средств с открытого специального счета.

Направления сделки

У клиентов есть возможность выбрать аккредитив Сбербанка для физических лиц, исходя из особенностей сделки и сложности ее проведения, по одному из направлений:

-

Безакцептный

. Предусматривает право Покупателя самому обратиться за услугой, без привлечения второй стороны. -

Безотзывный

. Покупатель не сможет без присутствия Продавца отозвать свои сбережения. -

Покрытый

. Банк списывает ресурсы Покупателя до окончания действия договора.

Преимущества продажи квартиры через аккредитив Сбербанка

Продажа квартиры через аккредитив Сбербанка или проведение иного варианта сделки, дает клиентам несомненные преимущества. Ведь взаимодействие происходит с учетом таких особенностей:

- Перечисления средств осуществляется в безналичной форме. Покупателю нет потребности получать наличные, пересчитывать, беспокоиться об их сохранности и т.п. Покупателю не требуется пересчитывать и проверять подлинность денежных знаков, что ускоряет процесс урегулирования оплаты.

- Каждый участник в равной мере защищен от несправедливости и мошенничества. Стороны получат желаемое только при соблюдении условий заключенного контракта.

- Покупатель не потеряет деньги, если продажа не случится по непредвиденным обстоятельствам.

- Продавец после регистрации и завершения передачи прав на обладание недвижимостью, получит аккредитив через Сбербанк в полной мере.

- При отсутствии регистрации в указанные сроки, Сбербанк возвращает средства Покупателю.

- Поскольку банк не затрачивает больших ресурсов на выполнение процедуры, готов предложить невысокие тарифы на услугу.

- Стороны сокращают свои затраты и ускоряют проведение операции.

Понятие аккредитива

Что это такое? Аккредитивом называют гарантию, предоставленную банком, в том, что при совершении сделки по покупке имущества все действия будут выполнены в соответствии с действующим законодательством, а обе стороны выполнят свои обязательства. Аккредитивная форма расчетов применяется не только для приобретения квартиры, но и во всех других ситуациях, когда обе стороны незнакомы друг с другом, но хотят, чтобы в процессе сделки не возникло непредвиденных ситуаций.

В таком случае аккредитивный счет используется как банковская ячейка, на которую покупателем вносятся денежные средства согласно определенным условиям. Только при таких обстоятельствах вместо ячейки должен открыться безналичный счет. Снять, положенные покупателем деньги продавец сможет только после того, как документально подтвердит соблюдение всех обязательств. То есть банк контролируется все действия обеих сторон и этим предотвращает возникновение обмана.

Аккредитив — это способ передачи денег при совершении сделки

Аккредитив — это способ передачи денег при совершении сделки

Использоваться банковский аккредитив может для следующего:

- Чтобы купить или продать недвижимые объекты, в том числе земельные участки.

- Чтобы купить или продать услуги, работы, товары.

- Чтобы купить или продать акции, доли участия.

Разновидности аккредитивов

В процессе приобретения недвижимого имущества можно открыть различные аккредитивы. В этом плане банками предоставлены возможности самостоятельного выбора клиентами проведения сделки с помощью аккредитования. Сбербанк предлагает следующие расчеты через аккредитив:

- Безотзывный (для закрытия такого счета нужно согласие банка и участников сделки, если такая необходимость возникнет у одной из сторон, то она этого сделать не сможет).

- Покрытый (замораживание полной суммы на счету в банке до тех пор, пока не будут выполнены все обязательства продавцом).

- Непокрытый (списывание определенной части внесенных средств на счет, согласно установленным срокам между сторонами, а когда полностью закончится аккредитив, то будут перечислены остальные средства).

- Отзывной (по согласованию с банковским учреждением в форс-мажорной ситуации можно отозвать денежные средства со счета).

Где закреплен срок действия платежного поручения

Срок действия платежного поручения закреплен в Положении о правилах осуществления перевода денежных средств, утвержденном Банком России 19.06.2012 № 383-П (далее — Положение). Согласно п. 5.5 Положения он составляет 10 дней и отсчитывается со дня, следующего за днем его составления. Это значит, что оформленную платежку возможно предъявить в банк не сразу — это можно сделать как в день составления, так и в любой день из последующей декады.

Обратите внимание, срок определен не в рабочих днях, как большинство «налоговых» сроков в НК РФ, а в календарных, т. е

в него включаются выходные и праздники. На это прямо указано в п. 5.5 Положения.

Заметим, что до 08.06.2014 правило о сроке годности платежки было сформулировано несколько иначе. В нем говорилось о 10 днях со дня составления. В связи с чем возникал вопрос, как посчитать 10 дней: включая день составления или не включая его. При его разрешении ориентировались на ст. 191 ГК РФ, согласно которой течение срока, определенного периодом времени, начинается на следующий день после календарной даты или наступления события, которыми определено его начало. То есть день выписки платежки в срок ее действия тоже не включался.

Разъяснения о том, что исчисление срока начинается на следующий день после составления поручения, давал и сам Банк России (письмо «Ответы на вопросы по применению Положения Банка России от 19.06.2012 № 383-П «О правилах осуществления перевода денежных средств»»). Впоследствии своим указанием от 29.04.2014 № 3248-У ЦБ РФ подправил норму, и вопрос исчерпал себя.

Приложение “Мобильный Банк, Россельхозбанк” — вход в ЛК с телефона

Все крупные банки имеют собственное мобильное приложение для Android и iOS операционных систем. РСХБ также разработал его для своих пользователей. Прежде чем начинать действовать в мобильном приложении, нужно присоединиться к услугам «интернет-банк» и «Мобильный банк». Это делается в банкомате или терминале с использованием номера карты. А также в ближайшем здании банка.

Внешний вид мобильного приложения Россельхозбанка сделан в зелёных тонах. Слева находится меню с основными функциями. Главная часть — посередине, в ней выполняются манипуляции.

Мобильное приложение Сельхозбанка имеет такие возможности:

- информация по счетам;

- переводы денег между картами и банками;

- новые вклады и их оформление; погашение кредитов;

- возможность блокировки карт;

- выписки по счетам;

- оплата услуг;

- лимиты по операциям;

- ограничения для её использования;

- подключение 3 – D пароля.

На странице Россельхозбанка находятся все ссылки для скачивания приложений:

- Для Android.

- Для iOS.

- QR — код для обеих операционных систем.

Скачать приложение “Мобильный Банк, Россельхозбанк” на телефон Андроид

После скачивания осуществляется вход в личный кабинет Сельхозбанка. Делается это по тому же принципу, что и на сайте.

Что нужно указать в договоре с банком?

Для произведения расчётной операции в аккредитивном договоре обязательно отражаются следующие условия:

- наименование банка – плательщика;

- наименование банка (исполняющего), обслуживающего получателя средств;

- ФИО получателя средств;

- размер аккредитива;

- тип аккредитива;

- способ оповещения получателя средств об открытии аккредитива;

- способ оповещения плательщика о номере счёта для перевода средств, открытого исполняющим банком;

- период действия аккредитива, предоставления бумаг, подтверждающих регистрацию сделки купли-продажи;

- условия оплаты (с акцептом или без).

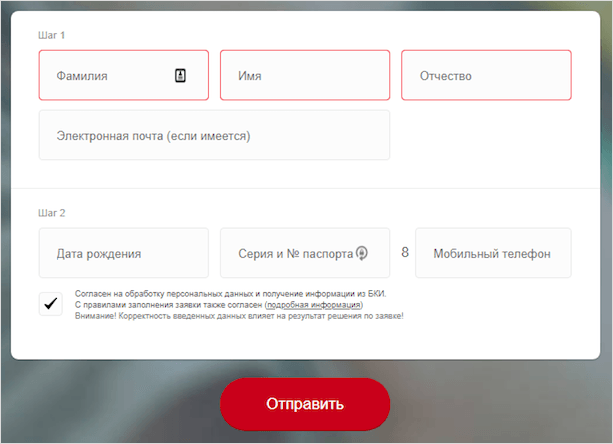

Действия покупателя

Покупатель с продавцом договариваются рассчитаться за квартиру через аккредитив, прописывают это в договоре купли-продажи. Покупатель отправляется с этим договором и паспортом в банк, где подает заявление об открытии аккредитивного счёта. Комиссия за услугу списывается при подаче или с личного счёта заявителя.

В заявлении прописывается, сколько нужно будет перевести на счет покупателя, и какие документы должен предъявить продавец для получения денег.

Действия продавца

После перехода права собственности на жилую площадь покупателю продавец получает экземпляр договора купли-продажи с отметкой о регистрации в Росреестре. С ним, паспортом и выпиской из ЕГРН (необходимость дополнительных документов уточняется в конкретной организации) надо явиться в банк и сдать бумаги на проверку. После её успешного прохождения сумма будет переведена продавцу.

После перехода права собственности на жилую площадь покупателю продавец получает экземпляр договора купли-продажи с отметкой о регистрации в Росреестре. С ним, паспортом и выпиской из ЕГРН (необходимость дополнительных документов уточняется в конкретной организации) надо явиться в банк и сдать бумаги на проверку. После её успешного прохождения сумма будет переведена продавцу.

Что делает банк?

Банк принимает заявление от покупателя, открывает аккредитив и резервирует на нем сумму равную стоимости квартиры. Затем он отправляет продавцу уведомление об открытии счета, наличии на нем денег и о том, как их получить.

Сроки и стоимость

Рассмотрим, как действует расчёт сторон по аккредитиву на примере Сбербанка. Деньги на аккредитивный счет перечисляет покупатель со своего персонального лицевого счета. Дополнительно оплачивается тариф за обслуживание. Размер такого тарифа для сделок купли-продажи недвижимости составляет фиксированные 2000 рублей.

Стороны самостоятельно решают, кто покрывает комиссию за обслуживание – это может быть и продавец, и покупатель, и оба участника вместе. Данную статью расхода понадобится уточнить в основном договоре купли-продажи квартиры. Здесь указывается, что «тариф за обслуживание аккредитивного счета в размере … оплачивает …» (продавец или покупатель).

Банк рассматривает документы, доказывающие выполнение всех условий аккредитива, в течение 7 рабочих дней. После проверки регистрируемых документов, также платной, открывается аккредитив. Продавец может забрать свои деньги за квартиру.

Перевод средств из безналичной формы в наличную стоит 1% от оперируемой суммы. Он варьируется в зависимости от объёма средств и времени, спустя которое получатель забирает деньги. Если переводимая сумма превышает 5 млн. рублей и продавец забирает получает оплату в течение месяца, то операция обойдётся в 10% от суммы перевода.

Важно, что за нарушения выполнения условий сделки через аккредитив законом ответственность возлагаетсяна банк, так что банк-исполнитель не станет принимать документы без проверки

Ак Барс Карта жителя Республики Татарстан

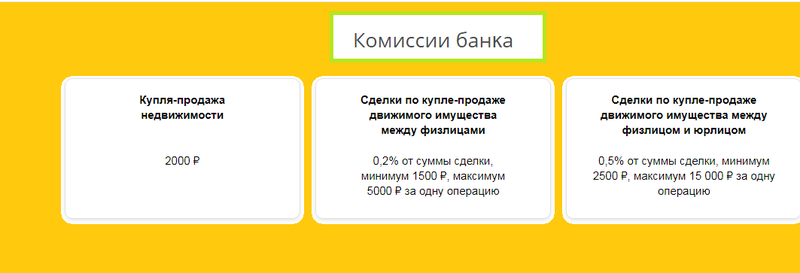

Пример условий, предлагаемых банками

Многочисленные банковские структуры России предлагают клиентам различные условия для осуществления безналичных операций. Например, Сбербанк гарантирует гражданам:

- скорость оформления — открыть АС можно за 10 минут;

- доступность — 2000 рублей стоит обслуживание, плюс взимается от 0,2 до 0,3% цены имущества;

- минимальный пакет документов — оформление начинается после предъявления паспорта и документа-основания возникновения правоотношений.

Комиссии Сбербанка

Дополнительно придется оплатить пролонгацию или изменение цены соглашения, корректировку условий сделки. Похожие предложения есть также у других организаций, например ВТБ или Райффайзен банк.

Виды аккредитивов

Даже такая часто используемая услуга, как аккредитив может быть разных видов:

- покрытый (депонированный) — самый распространенный тип аккредитива

- непокрытый (гарантированный)

- безотзывной

- отзывной

В случае с покрытым аккредитивом банк-эмитент переводит средства в банк получателя за его счет (покупатель оплачивает комиссию за перевод из банка в банк). Если аккредитив непокрытый, то обязанность за списание денег ложится на банке продавца, банк покупателя только дает доступ к сумме, отведенной на аккредитив согласно условиям сделки.

Отзывной аккредитив предполагает возможность отменить сделку по распоряжению покупателя в любой момент без согласования данного действия с продавцом. В случае с безотзывным аккредитивом отменить сделку можно только при обоюдном согласии покупателя и продавца.

Разновидности ссуд под залог

Виды ссуд

Выделяется несколько видов залоговых займов:

- Под недвижимость;

- Под транспорт;

- Под земельный участок;

- Под дачные участки;

- Под жилые помещения;

- Под определенный товар;

- Под некоторое имущество.

Выбор залоговой собственности напрямую зависит от клиента и специалиста. Решение принимается совместно.

Варианты получения материальных средств

В современное время можно отметить несколько доступных вариантов получения ссуды в банке:

- Потребительский займ;

- Доверительные займ;

- Займ на неотложные дела (нужды);

- Корпоративный займ.

В первую очередь каждый клиент обязан правдиво заполнить анкету, предоставляемую специалистом банка. Для данного заявления будущий ссудополучатель должен собрать все необходимые документы.

В основном перечень бумаг стандартный. Это:

- Паспорт;

- регистрация по месту жительства;

- трудовая книжка (желательно ксерокопия);

- военный билет для мужчин, не достигших 27 лет;

- справка о полученных доходах за последние шесть рабочих месяцев.

После тщательного заполнения заявления можно обдумать вопрос, какой же вид ссуды в действительности необходим.

Говоря о неотложных делах (нуждах) важно отметить, что займ можно получить и без действующего залога и не прибегая к участию поручительства. Однако ставка по процентам будет выше примерно до 21 процента со средним сроком использования в 5 лет

Самой выгодной ставкой считается 11 процентов. Данный минимум предоставляется ссудополучателям в том случае, если поручителем выступить любое юридическое лицо или же работодатель.

Быть или не быть? — вот в чем вопрос

Итак, в каких случаях следует оставлять жалобу, а в каких лучше воздержаться от поспешного шага?

100% предпосылки:

- Некомпетентность, хамское обращение работников кредитной организации, в том числе специалистов колл-центра и службы взыскания

- Отказ в возврате комиссии/страховки, оплаченной заемщиком

- Ограничения на частичное или полное досрочное погашение займа

- Увеличение процентной ставки по действующему кредиту, смена условий договора в одностороннем порядке, без предупреждения заемщика, неисполнение обязательств и т.д.

- Подать жалоб можно и в том случае, если банк вынуждает решать спорные конфликты в конкретном суде, а не по месту жительства заемщика

- В случае если финучреждение отказывается выдавать справку о наличии или полном погашении кредита/микрозайма

- Несоблюдение банковской тайны

- Если банк продал/передал долг коллекторам, хотя в договоре прописано, что переуступка прав требования третьим лица запрещена

- Если вы оплатили займ полостью, а через некоторое время кредитная организация «нашла» за вами должок в несколько рублей, который перерос в несколько тысяч

- Платеж не прошел, а деньги со счета/карты списались, подключение платной услуги без вашего ведома и т.д.

Это лишь небольшой список с самыми основными нарушениями банков и МФО, на деле же причин для жалоб сотни, все перечислить нереально.

Оформить онлайн-заявку на кредит во все банки Кемерово

Как оплатить

Погасить задолженность по микрозайму, взятому у ВанКликМани, можно:

- банковской картой;

- банковским переводом;

- с электронных кошельков Webmoney и Яндекс.Денег;

- через системы интернет-банкинга Сбербанка и Альфа-Банка;

- через платёжные терминалы;

- в пункте обслуживания системы CONTACT.

Пролонгация займа

Просрочка платежа по микрозайму чревата неприятностями, поэтому их не следует допускать. Но если у заёмщика возникли затруднения с погашением долга, то он может пролонгировать займ. Для этого следует:

- Войти в личный кабинет.

- Перейти в раздел «Оформить займ».

- Нажать на кнопку «Продлить».

- Скорректировать сумму платежа и указать новый срок погашения долга.

При этом следует иметь в виду, что, хотя эта услуга бесплатна, уйти от расходов не получится: заёмщик должен оплатить проценты за фактическое время использования средств займа.

Что делать, если просрочил оплату

Если заёмщик пропускает срок оплата займа, то ему следует быть готовым к:

- звонкам из МФО и от коллекторов (если последних нанимают для решения вопроса с должником или продают им долг);

- начислению пеней и штрафов;

- порче кредитной истории;

- судебным разбирательствам.

Чтобы не попасть в эту ситуацию, имеет смысл пролонгировать займ. Если такой возможности нет, следует как можно быстрее (лучше заблаговременно, до возникновения просрочки) обратиться в МФО и честно рассказать о возникших трудностях. Возможно, из этой ситуации будет найден взаимоприемлемый выход. Если этого не сделать, то неприятности будут гарантированно.

Реквизиты

Сервис OneClickMoney находится в ведении «Микрокредитной компании универсального финансирования». Приведём её реквизиты, которые нужно указывать при оплате займа банковским переводом:

Плюсы и минусы аккредитива

Решение воспользоваться аккредитивом Сбербанка имеет ряд неоспоримых преимуществ:

- Безналичная форма расчетов ускоряет процедуру взаимодействия продавца с покупателем, особенно при совершении сделок между жителями разных городов.

- Обязательства гарантированно будут исполнены всеми сторонами надлежащим образом и строго в отведенный для этого срок.

- В случае невыполнения условий договора одним из участников сделки, второму возвращаются денежные средства или имущественные права.

- На оформление услуги понадобится около 10 минут, на проверку и завершение сделки – не более 1 рабочего дня (даже если покупатель и продавец из разных городов).

- Минимальная цена аккредитива для физических лиц составляет 1500 руб., что несущественно в сравнении с величиной возможных убытков.

- Продавец защищен от риска неполучения средств за товар, переданный во владение покупателю.

- Оформить банковский продукт предельно легко и просто в отделениях Сбербанка по всей стране. Также подача онлайн-заявки может быть осуществлена посредством сервисов ДБО (дистанционного банковского обслуживания) из любого удобного места.

Несмотря на всю пользу аккредитива, стоит учитывать некоторые особенности данной услуги:

- Ограничение операций – кредитное учреждение не берет на себя ответственность при совершении клиентами небольших сделок.

- Высокая стоимость – для юридических лиц гарантии могут обойтись в несколько десятков тысяч рублей.

- Наличие комиссии – зависит от вида сделки.

- Бумажная волокита – для оформления сделки требуется написание заявления, сопроводительного письма и пр.

Комиссия за пользование аккредитивом составляет:

- Приобретение или продажа недвижимости:

- за счет собственных денег – 2000 руб.;

- за счет заемных средств, предоставленных Сбербанком – 3400 руб.

- Купля-продажа движимого имущества, обоими участниками сделки являются физ. лица – 0,2% от суммы, указанной в договоре (минимум 1500 руб., максимум 5000 руб.);

- Купля продажа движимого имущества, одной из сторон операции выступает юр. лицо – 0,5% от размера сделки (мин. – 2500 руб., макс. – 15 тыс. руб.).

Отзывы о Альфа-Банке

Преимущества аккредитивной формы расчетов

- безналичная форма расчетов, позволяющая покупателю и продавцу определить условия расчетов по аккредитиву в соответствии со своими пожеланиями, т. е. составить свой перечень документов, подтверждающих выполнение обязательств продавцом.

- существенное снижение рисков для обеих сторон по сделке.

- соблюдение условий договора контролируется третьими лицами — банками.

- при расчетах с использованием аккредитивов банк переводит денежные средства в пользу продавца только по представлении документов, правильно оформленных и полностью отвечающих требованиям аккредитива (согласно законодательству, банки несут ответственность за соблюдение всех условий договора купли-продажи, указанных в условиях аккредитива).

- возможность изменения условий сделки, при этом изменение условий или отказ от сделки может быть только обоюдный, с согласия и покупателя и продавца.

- надежность расчетов по сделке вне зависимости от финансового состояния покупателя на дату расчетов: денежные средства заемщика (покупателя) депонируются на специальном счете банка для последующего перевода продавцу только при соблюдении всех условий аккредитива. После открытия аккредитива покупатель не имеет доступа к этим деньгам.

- продавец получает деньги только после перехода прав собственности на недвижимость в собственность покупателя.

- отсутствие необходимости иметь на руках большие суммы наличных денег и беспокоиться за их транспортировку и сохранность на время сделки.

- если сделка по каким-то причинам не состоялась, денежные средства будут в полном объеме возвращены покупателю.

- аккредитив может быть открыт на любой срок, который может быть пролонгирован/продлен.

- если срок действия аккредитива истек, а право собственности на объект недвижимости не перешло к заемщику, то денежные средства возвращаются на счет покупателя автоматически.

Применительно к сделке купли-продажи квартиры схема расчетов выглядит следующим образом:

- Покупатель и продавец заключают между собой договор о том, что рассчитываться по сделке они будут посредством аккредитива (необходимо предварительно согласовать с банком, открывающим аккредитив, условия расчетов указанные в договоре купли продажи).

- Покупатель обращается в кредитную организацию с заявлением на оформление аккредитива (наличие текущего счета в банке, открывающим аккредитив, обязательно).

- Банк открывает аккредитив и передает оригинал аккредитива продавцу напрямую или через банк-продавца.

- При получении зарегистрированного в Управлении Федеральной службы государственной регистрации, кадастра и картографии договора купли-продажи Продавец передает его в банк вместе с другими необходимыми по договору и аккредитиву документами. Если в их достоверности, правильности и законности оформления не возникает сомнений, то банк оплачивает документы, путем перевода денежных средств на счет продавца.

Внимание: схема расчета значительно упрощается, если текущие счета покупателя и продавца открыты в одном банке и расчеты по аккредитиву проводит один банк. Подобная схема расчетов уместна не только при сделках с недвижимостью

Она возможна при любых операциях, связанных с приобретением товаров или оказанием различных услуг, при условии, что они не связаны с предпринимательской деятельностью частного лица. Подобным образом можно расплатиться за автомобиль, получить дорогостоящие медицинские услуги и т.д. Главное здесь — согласие обеих сторон на проведение расчетов подобным образом

Подобная схема расчетов уместна не только при сделках с недвижимостью. Она возможна при любых операциях, связанных с приобретением товаров или оказанием различных услуг, при условии, что они не связаны с предпринимательской деятельностью частного лица. Подобным образом можно расплатиться за автомобиль, получить дорогостоящие медицинские услуги и т.д. Главное здесь — согласие обеих сторон на проведение расчетов подобным образом.

Преимущество открытия документарных аккредитивов в Банке МФК:

- Индивидуальный подход к каждому клиенту, ориентированность на его потребности, возможность учёта особенностей сделки и пожеланий бенефициара;

- Финансирование сделок за счет собственных средств;

- Помощь в оформлении документов по аккредитиву;

- Рекомендации по минимизации рисков клиентов с целью защиты их интересов;

- Консультации и разъяснения по оформлению платежных условий договора купли-продажи и особенностей внутрироссийского права при расчетах аккредитивами.

Высокая квалификация и длительный опыт работы сотрудников Банка МФК в сфере документарных операций и торгового финансирования гарантируют качественное и оперативное обслуживание клиентов Банка в сфере документарных операций.

Процедура покупки недвижимости

- покупатель и продавец устно обсуждают возможность участия Сбербанка с целью обеспечения законности и открытости сделки;

- при обоюдном согласии сторон, происходит консультационная встреча с менеджером Сбербанка на которой обсуждаются детали, в частности: сроки, требуемые документы, гарантии и т.д.;

- составляется договор в котором детально прописываются все условия актуализации при покупке недвижимости;

- сторона, выступающая покупателем открывает банковский счет или использует уже существующий;

- вносится требуемая сумма, которая временно блокируется Сбербанком;

- обе стороны подписывают договор и заявление на предоставление Сбербанку прав аккредитации;

- менеджер Сбербанка осуществляет всесторонний анализ договора с целью выявления недопустимых или противозаконных условий при покупке недвижимости;

- после одобрения договора Сбербанк и участники сделки оформляют и подписывают договор на получение аккредитива. Если первичный договор купли-продажи недвижимости, не получает одобрение Сбербанка, то он отправляется на доработку;

- продавец получает гарантийный договор;

- выполняется подписание документов подтверждающих передачу прав собственности на объект недвижимости между покупателем и продавцом;

- подписанный договор купли/продажи недвижимости регистрируется в Росреестре;

- документы передаются в банк;

- продавец получает доступ к счету и право распоряжаться средствами, внесенными на него покупателем недвижимости.

Статьи о банках и финансах

Плюсы аккредитива

К достоинствам такой операции относят:

- Расчет аккредитивом при покупке недвижимости позволяет избежать проверки на подлинность денежных купюр.

- Высокий уровень надежности.

- Банковское учреждение заинтересовано в правильности проведения сделки, потому строго контролирует процесс прохождения операции.

- Покупка недвижимости через аккредитив сводит существующие для сторон риски на ноль. Поскольку доступ к замороженной сумме имеет только банк, значит, возможность потери средств исключается.

- Продавец получает 100% гарантию получения выручки от проведенной сделки.

- Аккредитив при покупке недвижимости, стоимость которого редко когда превышает сумму комиссии за перерасчет и аренду банковской ячейки, – выгодная для обеих сторон услуга.

Выберите кредит

Какие бывают виды аккредитивов и какие у них особенности?

Существует несколько видов аккредитивов; разница между ними выражается, как правило, в процедуре проведения сделки. Некоторые из видов ориентированы на обеспечение максимальной защищенности обоим участникам сделки, другие направлены на безопасность какой-либо определенной стороны — покупателя или продавца. Поэтому еще до открытия аккредитива при покупке квартиры следует внимательно разобраться, какое предложение подойдет вам больше всего.

- Отзывной аккредитив. Ориентирование на покупателя: он может в любой момент в течение сделки отозвать денежные средства, тем самым аннулировав сделку. Продавец не окажется обманутым, т.к. права на недвижимость, согласно порядку расчета, передаются только после оплаты. Но потерять время продавец точно может, поэтому на такой тип аккредитива крайне редко соглашается контрагент;

- Безотзывный счет. Наиболее популярное решение: покупатель не имеет права забрать деньги раньше срока, по крайней мере без письменного разрешения продавца. Чаще всего продавец и менеджер банка предлагают оформлять именно этот тип аккредитива;

- Безакцептный аккредитив. Не требует присутствия покупателя при получении денег. Продавцу достаточно предъявить сотрудникам банка документы, подтверждающие передачу прав на недвижимость;

- Покрытый счет. Подразумевается, что банк, в котором открыт аккредитивный счет, переводит деньги покупателя банку получателя. Далее эти деньги содержатся в банке-исполнителе до момента завершения сделки. Как правило, используется в сделках между юридическими лицами;

- Непокрытый счет. В данном случае никаких перечислений не происходит, деньги хранятся на корреспондентском счете банка-отправителя. Вместо этого организация, принимающая платеж за недвижимость, получает право самостоятельно снять наличные после предоставления документальных доказательств завершения сделки. Похоже на безакцептный счет, но отличается тем, что вопрос решается между юридическими, а не физическими лицами.

Чаще всего при сделках с недвижимостью стороны соглашаются исключительно на безотзывный счет. В таком случае покупатель не сможет забрать денежные средства раньше определенного срока. Это заставляет покупателя подходить к сделке ответственнее. Выгодно это, в первую очередь, продавцу, ведь сорванные сделки существенно уменьшают выгоду от продажи недвижимого имущества.

Альтернатива

Альтернативой аккредитиву может служить банковская ячейка. Её использование происходит следующим образом — в банке встречаются:

- юрист;

- риелтор;

- покупатель;

- продавец;

- и представитель банка.

Они уточняют, согласовывают между собой все детали и подписывают соглашение об аренде банковской ячейки. Затем покупатель кладёт туда денежную сумму. Забрать её продавец сможет после подтверждения успешного завершения сделки.

Стоимость аренды ячейки в банке варьируется от 1000 до 5000 рублей в зависимости от банка.

Плюс её использования в тайне содержимого: никто кроме риелтора, продавца и покупателя не будет знать, какая сумма лежит внутри. Минус — увеличение риска мошенничества. Продавец может воспользоваться незнанием банка условий сделки, получить доступ к банковской ячейке, забрать деньги и требовать повторной оплаты, поскольку денег в ячейке нет, соответственно нет и расписки в получении денежных средств.

В России редко используются сделки с аккредитивом. Стороны чаще всего используют наличные, однако с увеличением сумм и случаев мошенничества, аккредитив становится популярнее и удобнее. Его преимущества перед наличным расчётом или банковской ячейкой становятся всё более очевидными. Тормозит процесс только нестабильность банковского сектора в России, но это будет не всегда, а значит и популярность такого способа расчетов будет расти.