Залог земельного участка

Содержание:

- Как взять кредит под залог земельного участка – 5 простых шагов

- Способ второй: банкомат

- Нюансы оформления

- Общее понятие ипотеки

- Кредиты под залог земельного участка в Москве

- Какие банки выдают кредит на покупку земли

- Займ под залог земли – выход для заемщика с плохой кредитной историей

- Какие кредитные организации дают?

- Анализируем все плюсы и минусы залога участка

- Общие условия предоставления кредитов на землю

- Требования к объекту залога

- От чего зависит размер займа – ТОП-5 главных факторов

- Залоговый договор

- Залог права аренды земельного участка

- Как изменить ПИН-код у карты

- Выводы

Как взять кредит под залог земельного участка – 5 простых шагов

Мы подошли к самому главному – процессу получения кредита под залог в банке. Процедура отнимет много сил и времени, если не подготовиться к ней заранее. Будет проще, если вы соберёте все документы на участок ещё до визита в банк, поскольку эти бумаги понадобятся в любом случае.

Чтобы процедура прошла быстро и гладко, пользуйтесь экспертным руководством от «ХитёрБобёр».

Шаг 1. Выбираем банк и подаем заявку

В крупном городе больше шансов найти подходящее предложение.

В первую очередь обратите внимание на тот банк, услугами которого вы уже пользуетесь. Хорошо, если у вас есть зарплатная карта в этом учреждении

Зарплатных клиентов банки любят, как родных.

Если в «вашем» банке вас не устраивают условия или он вообще не занимается залоговым кредитованием, ищите предложения на стороне.

Для начала воспользуйтесь сервисами сравнения – Банки.ру или Сравни.ру. Там найдёте множество предложений по кредитам с залогом земли в вашем регионе. Но не ограничивайтесь этими сайтами, используйте все направления поиска.

На что смотреть:

- рейтинг от независимых рейтинговых агентств;

- финансовые показатели;

- опыт работы;

- реальные (а не заказные) отзывы клиентов.

Нередко небольшие региональные банки предлагают более выгодные условия, чем крупные компании с разветвлённой сетью филиалов. Оно и понятно – им надо привлекать клиентов. Но учтите, что вероятность банкротства никому неизвестного кредитного учреждения гораздо выше. За год в РФ закрывается порядка 40-60 банков.

Если ваш банк разорится, платить по кредитам всё равно придётся, только уже другому учреждению по другим реквизитам. А это лишние хлопоты и никому не нужная головная боль.

Шаг 2. Предоставляем документы и дожидаемся оценки участка

У всех банков есть сайт, и почти все такие ресурсы – интерактивные. Оформляйте заявку онлайн: так вы сэкономите время, а иногда и деньги – есть банки, которые делают скидки «продвинутым» в цифровом отношении клиентам.

Правда, решение, которое вынесет служба банка, будет предварительным. Идти в отделение всё равно придётся – вместе с оригиналами документов.

Какие бумаги понадобятся:

- правоустанавливающие документы – договор купли-продажи, наследования, мены, дарения;

- кадастровый план;

- межевой план;

- выписка из ЕГРН, подтверждающая отсутствие обременений;

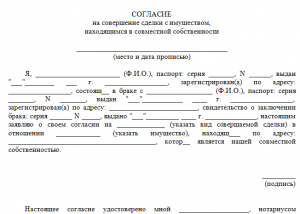

- нотариально заверенное согласие супруги (супруга) на отчуждение земли (или справку, что вы не состояли в браке).

Список документов заёмщика стандартный: паспорт, второй документ, справка 2-НДФЛ (если требуют), копия трудовой книжки или трудового договора.

Шаг 3. Заключаем кредитный договор

Банк проверил документы и вынес окончательное решение – он согласен взять участок в залог и выдать кредит. Не спешите праздновать победу – впереди самый ответственный этап сделки.

Множество людей погорели на том, что не читали договоры до их подписания. У сотрудников банка нет такой задачи – разъяснять вам все нюансы кредитования, если вы на этом не настаиваете.

Изучить договор и понять его суть и смысл вы должны самостоятельно либо с помощью профессионального юриста.

Изучите договор кредитования под залог земли до его подписания

Изучите договор кредитования под залог земли до его подписания

Не стесняйтесь говорить менеджерам, что вам нужно время на изучение договора. И не бойтесь обращаться за разъяснениями пунктов, которые вам непонятны. Более того, вы имеете право предлагать и настаивать на изменении текста соглашения, если по каким-то причинам договор вас не устраивает.

На что смотреть при прочтении:

- итоговая ставка;

- сумма ежемесячных платежей, а также первого и последнего платежа;

- ответственность сторон за нарушения договора;

- ваши права как собственника после оформления участка в залог;

- условия досрочного погашения;

- размер штрафов, комиссий и причины их начисления;

- пункт «прочие условия» — иногда там кроется важная информация.

Имущество потребуют застраховать, а заодно могут настоятельно порекомендовать приобрести полис страхования здоровья и жизни. Ваше право отказаться от личной страховки, но тогда будьте готовы к повышению процентной ставки.

Шаг 4. Получаем деньги

Деньги перечислят либо на ваш банковский счёт, либо выдадут наличными. Остаётся только пустить их в дело, предварительно убедившись, что вы получили всю сумму.

Шаг 5. Получаем график платежей и погашаем задолженность

Банк предоставит вам график платежей, которому нужно следовать неукоснительно. Старайтесь не допускать просрочек и задержек. Учтите, что расчеты через электронные системы или перечисление со счёта другого банка предполагают снятие процентов за каждую операцию.

Способ второй: банкомат

Терминалы банка ВТБ можно встретить почти так же часто, как и банкоматы Сбербанка, поэтому есть смысл воспользоваться этим способом. Как активировать карту ВТБ через банкомат? Достаточно вставить карту в приемник, ввести ПИН-код и провести любую операцию – например, проверить счет карты или, если на ней уже есть деньги, снять небольшую сумму. Система активирует карту, как только получит команду к совершению любой из доступных по карте операций.

Однако такой способ больше подходит для активации дебетовых карт. Кредитки часто приобретаются для определенных целей и активируются только накануне совершения необходимой покупки. C кредитных карт не стоит снимать наличные – это грозит большой комиссией.

Минус в том, что, несмотря на распространенность банкоматов ВТБ, найти их можно не везде – в отдаленных от центра города районах они попадаются реже, да и чтобы найти банкомат нужно потратить время.

Нюансы оформления

Чтобы избежать всевозможных проблем, стоит ознакомиться с ключевыми нюансами, которые предусматривает оформление займа под залог такого имущества.

В какие банки стоит обращаться

| Кредитная организация | Тип кредита | Предельный срок возврата (в годах) | Макс. сумма (в рублях) | Мин. процентная ставка |

| Россельхозбанк | Потребительский | 5 | 21 | |

| Ипотека | 25 | 12.9 | ||

| Инженерные коммуникации | 5 | 16.5 | ||

| Садовод | 5 | 1 500 000 | 17 | |

| Развитие подсобного хозяйства | 5 | 700 000 | 14 | |

| АкБарс | Потребительский | 10 | 10 000 | 18.9 |

| Банк Москвы | Строительство жилого дома | 30 | 170 000 | 10.65 |

| Сбербанк | Потребительский | 7 | 10 000 000 | 14.5 |

| Агропромкредит | Потребительский | 7 | 70% от стоимости имущества | 15 |

| Дельтакредит | Строительство | 25 | 12.5 | |

| Татфондбанка | Потребительские нужды | 10 | 10 000 000 | 15.75 |

| Зенит | Приобретение земельного участка с недвижимостью | 25 | 10 500 000 | 13.1 |

| УниФин | На любые цели | 25 | 80% от стоимости закладываемого имущества | 12.5 |

Образец оформленного нотариально согласия

Инструкция как получить

Процедура получения займа предусматривает необходимость в выполнении нескольких действий:

- Выбор кредитора. Не стоит жалеть времени на детальное рассмотрение различных вариантов, так как на сегодняшний день многие кредитные компании конкурируют между собой, в связи с чем всегда можно подобрать действительно выгодные условия.

- Определяется программа кредитования и подается заявка.

- Проводится процедура оценки недвижимости. При необходимости ее можно будет заказать самостоятельно, и в преимущественном большинстве случаев результат данного мероприятия оказывается более объективным, но в любом случае действовать полученная справка будет на протяжении полугода с момента проведения процедуры.

- Оформляется договор и получается требуемая сумма средств.

- Оформляется график платежей, на основании которого в дальнейшем будет погашаться задолженность.

Причины отказа

Существует несколько причин, которые могут привести к получению отказа в предоставлении кредита под залог недвижимого имущества:

| Участок находится под арестом | Если на земле присутствуют какие-либо обременения, использовать ее в качестве залога не получится. |

| Земля находится на территории природоохраняемой зоны | На сегодняшний день в России около 200 гектар таких территорий, имеющих особый статус, и в залог оформлять эту землю незаконно. |

| Не была проведена процедура межевания | Кредиторы не сотрудничают с людьми, которые не могут предоставить межевой план на участок, предоставляемый в качестве залога. |

| Использование участка осуществляется не по его прямому предназначению | Любой земельный участок имеет определенное целевое назначение. |

| Отсутствует кадастровый номер участка | Если данный номер отсутствует, у участка просто не будет полноценного правового статуса. |

Общее понятие ипотеки

В целом ипотека представляет собой залог объекта недвижимого имущества, на основании которого залогодатель получает ссуду, становясь таким образом должником. При этом сама такая ссуда также может для простоты называться ипотекой.

Правилами ипотеки предусмотрено, что владелец собственности-залогодатель сохраняет возможность непосредственного использования объекта. В частности, он может проживать в квартире, служащей залогом по ипотеке. Но в том случае, если залогодатель-должник не сумеет в надлежащий срок погасить ссуду, имущество у него может быть изъято.

В общем случае в качестве залогодержателя по ипотеке выступает банк или иное кредитное учреждение. Получая в залог объект недвижимости, оно выдает залогодателю ссуду на определенные цели, нередко это приобретение этого же (отданного в залог) или иного объекта недвижимости либо постройка дома.

Особый случай ипотеки, составляющий предмет данной статьи — возможность залога арендатором земельного участка данного права в отношении этого надела.

Кредиты под залог земельного участка в Москве

Сегодня во многих банках Москвы можно оформить кредит под залог участка земли. Банки Москвы охотно принимают землю в роли обеспечения, ведь это гарантия возврата долга. Такая программа выгодна не только кредитору, но и заемщику, который получает крупную сумму в долг под низкий процент.

Кредит под залог земли в Москве

Ознакомиться с условиями кредита под залог земли в Москве можно на нашем сайте, выбрав соответствующую программу и нажав на кнопку «Подробнее». Также эта информация есть на официальной странице банка и в мобильном приложении.Размер суммы под залог участка земли в Москве имеет минимальный и максимальный порог. Банки Москвы назначают кредитный лимит индивидуально для каждого клиента. Он зависит от оценочной стоимости недвижимости и составляет:

- до 75% при оформлении ипотеки;

- до 60% при получении нецелевого займа.

Для того чтобы узнать стоимость земельного участка в Москве, его нужно оценить. Клиент может это сделать своими силами и предоставить в банк отчет. Но есть и альтернативные варианты: банк вправе провести самостоятельную оценку или определить договорную цену участка.Кроме оценочной стоимости залога, на сумму займа влияют уровень дохода клиента и размер первоначального взноса.

Кредит под залог дома с участком в Москве

Следует понимать, что не каждая недвижимость – будь то земля, дача или дом с участком, заинтересует кредитора.Банки Москвы в качестве залога принимают участки земли:

- Больше 6 соток.

- Без обременений в виде ареста, дарения или сдачи в аренду.

- Подходящий для возведения дачи, коттеджа или ведения подсобного хозяйства.

- Расположенный вне территории резервной или лесоохранной зоны.

Участок должен принадлежать претенденту. Это нужно подтвердить документально. Если недвижимостью владеет сразу несколько человек, то до передачи ее в залог необходимо письменно оформить согласие каждого

При оценке земельного участка в Москве принимаются во внимание следующие параметры:

- популярность района среди жителей города;

- расстояние до близлежащего населенного пункта;

- уровень развития инфраструктуры в данном районе;

- присутствие асфальтированного подъезда и инженерных коммуникаций.

Если на участке земли расположены узаконенные объекты, например, дом или дача, то его оценочная стоимость возрастает.

Кредит под залог дачи в Москве

Для оформления займа под залог следует:

- Подать заявку на официальной странице банка или в его отделении.

- Получить решение через несколько дней.

- Заключить договор.

Недвижимость, выступающая обеспечением, должна сопровождаться документами: отчетом об оценочной стоимости, выпиской из ЕГРП, согласием других собственников на передачу объекта в залог, разрешением органов опеки, если дети являются собственниками участка с дачей.

Приступить к их подготовке можно после одобрения заявки на кредит под участок банковской организацией.

При каких условиях банк не выдаст кредит под залог недвижимости?

- клиент не соответствует требованиям кредитора;

- у клиента испорчена кредитная история, в случае чего ситуацию не изменит даже обеспечение;

- недвижимость не подходит по ряду критериев, выдвигаемых банком;

- объект неликвиден.

Чтобы получить кредит под залог земли, дачи или участка с домом в Москве, необходимо как клиенту, так и недвижимости (земельному участку или даче) соответствовать требованиям финансового учреждения. Также нужно подготовиться: оценить имущество и застраховать его. Это хлопотное и финансово затратное мероприятие, которое окупается крупной суммой и невысокой ставкой.

Какие банки выдают кредит на покупку земли

Чтобы вам было проще ориентироваться, мы определили 4 банка с оптимальными условиями кредитования. Для наглядности основные пункты сведены в таблицу, а более подробная информация представлена ниже.

Тинькофф

Финансовая организация готова предоставить до 1 млн рублей в рамках потребительского кредитования. Отчитываться о порядке расходования средств не нужно.

Процентная ставка определяется индивидуально для каждого заемщика на основе его кредитной истории, дохода, финансовой нагрузки и прочих факторов. Для отдельных клиентов возможно дальнейшее снижение ставки. О наличии такой опции заемщику сообщается при одобрении. Опция работает следующим образом:

- клиент без просрочек выплачивает большую часть кредита;

- связывается через мобильный банк или горячую линию с кредитором;

- сообщает о своем намерении снизить ставку;

- банк проверяет соблюдение условий;

- если нарушений в платежах не было, то клиенту пересчитываются уже уплаченные и будущие проценты.

У Тинькофф нет отделений. Заявка подается и рассматривается удаленно. При ее одобрении с клиентом согласовывается время и место, куда курьер привезет карту с оговоренной суммой и документы на подписание.

Сбербанк

Ставка по программе фиксированная, но предусмотрены надбавки:

- +0,5% — для клиентов, которые не получают через Сбербанк социальные или зарплатные выплаты;

- +1% — при отказе от личного страхования;

- +1% — на период регистрации обременения.

Для оформления потребуется первоначальный взнос, его размер должен быть от 25% стоимости выбранного объекта. Договор можно заключить на срок от 1 года до 30 лет. Полное или частичное погашение возможно в любое время без ограничения по сумме и сроку.

Подать заявку может гражданин России в возрасте от 21 года до 75 лет на дату погашения задолженности. Требуется общий трудовой стаж за последние 5 лет не менее 12 месяцев, 6 из которых — на текущем месте занятости.

Если заявитель состоит в браке, то привлечение второго супруга в качестве созаемщика обязательно.

ВТБ

В ВТБ нет программы ипотечного кредитования для приобретения земельных участков. Но можно оформить потребительский займ.

При наличии ипотеки в любом банке кредит на сумму от 500 тыс. рублей оформляется под 12,5%.

Зарплатные клиенты могут оформить договор без подтверждения дохода и занятости — достаточно паспорта и СНИЛС. Если перечисления от работодателя не идут на карту ВТБ, то нужно будет предоставить 2-НДФЛ или справку в свободной форме, а при оформлении более 500 тыс. рублей дополнительно нужна заверенная копия трудовой книжки.

Россельхозбанк

Оформить ипотеку на землю можно как по двум документам, так и с подтверждением дохода и занятости. Базовая процентная ставка может быть скорректирована:

- увеличена на 1 пункт при оформлении по 2 документам;

- снижена на 0,5 пунктов для зарплатных клиентов, надежных заемщиков (имеющих положительную кредитную историю в Россельхозбанке) и сотрудников бюджетной сферы;

- увеличена на 1 пункт при отказе от личного страхования.

Для оформления необходим первоначальный взнос в размере 15% и более. Подать заявку может гражданин России в возрасте от 21 года до 75 лет на дату возврата задолженности. Трудовой стаж за последние 5 лет должен превышать 1 год. Последние 6 месяцев необходимо отработать на текущем месте.

Вам также будут полезны другие советы по теме:

Где лучше взять потребительский кредит на ремонт дома

Что такое целевой кредит на строительство дома под материнский капитал?

Как оформить кредит на строительство дома под залог квартиры?

Займ под залог земли – выход для заемщика с плохой кредитной историей

Прежде чем оформлять в залог землю, надо изучить юридические особенности таких сделок. Участки бывают самостоятельными объектами недвижимости либо относятся к расположенным на этой земле зданиям.

Земля лишь в том случае имеет полноценный юридический статус, если у вас есть правоустанавливающие документы. Если дом и участок не узаконенные, вы не имеете прав совершать с ними никаких сделок – ни отдавать в залог, ни продавать, ни менять.

Если документы в порядке, участок принадлежит вам на правах полноценной собственности, то вы имеете право совершать с ним любые манипуляции, в том числе – отдавать в качестве обеспечения юридическим лицам и частным кредиторам.

Дополнительные гарантии нужны банкам в следующих случаях:

- сотрудников не устраивает уровень платежеспособности клиента;

- у заёмщика плохая кредитная история;

- ему нужна более крупная сумма, чем предполагает обычный потребительский займ;

- соискатель не работает официально или получает «серую» зарплату.

С залогом шансы получить займ возрастают многократно. Особенно охотно банки выдают целевые кредиты под залог – на строительство, покупку квартиры или дома.

С обеспечением вы получаете займ на более выгодных условиях:

- снижается процентная ставка – даже несколько процентов годовых в вашу пользу дают десятки тысяч сэкономленных рублей;

- увеличивается срок кредита – а значит, уменьшаются ежемесячные платежи;

- увеличивается сумма займа – пропорционально стоимости залога;

- проще процедура оформления – служба безопасности уже не так пристрастно изучает кредитную историю и требует меньше документов.

Но не всякий участок банки возьмут в качестве залога. Главное требование к земле – она должна быть ликвидной. Кредиторам не нужны бросовые земли, на которые нет спроса.

Ликвидность — главное требование к земельным участкам, оформляемым в качестве залога

Ликвидность — главное требование к земельным участкам, оформляемым в качестве залога

Не только банки выдают займы под залог недвижимости. Ваш участок охотно возьмут в качестве обеспечения МФО, ломбарды и другие организации, не имеющие статуса банка.

Но должен предупредить, что такие компании, хотя и предлагают на бумаге даже более выгодные условия, чем банки, заинтересованы не только в процентах за кредит, но и непосредственно в ваших участках. Риск потерять землю повышается.

А ещё в этой сфере полно мошенников и аферистов, готовых воспользоваться финансовой неграмотностью граждан и их безвыходным положением. Связавшись с ними, вы не только денег не получите, но ещё и землю отдадите за бесценок.

Будьте готовы: сумма займа под залог будет на 40-50% меньше рыночной стоимости участка. Таким способом кредиторы нивелируют свои риски на случай, если вы по каким-то причинам перестанете выплачивать долг и им придётся продавать ваш участок, чтобы вернуть деньги.

Какие кредитные организации дают?

Есть несколько финансовых продуктов, которыми чаще всего пользуются граждане для покупки земельных участков.

Программа Сбербанка Загородная недвижимость

Сбербанк предоставляет займы на следующих условиях:

- сумма – от 300 000 до 22,5 млн рублей, но не более 75% оценочной стоимости или цены участка по сделке (в зависимости от того, что меньше);

- ставка – от 9,5% в год;

- срок пользования деньгами – от 1 года до 30 лет;

- клиент сам оплачивает минимум 25% от стоимости недвижимости;

- можно использовать деньги, полученные в рамках бюджетных субсидий.

Кредит выдаётся без комиссии. Недвижимость, находящаяся в залоге, страхуется на случай гибели или повреждения в пользу Сбербанка на весь срок действия соглашения о займе.

Низкая ставка доступна клиентам, получающим зарплату на карту Сбербанка и оформившим договор личного страхования в аккредитованной организации. Для остальных заёмщиков минимальная ставка – 10,3% годовых.

Кредит предоставляется частями. Банк предоставляет заёмщикам право погашать долг досрочно, предварительно подав заявление.

Программы кредитования Россельхозбанка

В Россельхозбанке купить в кредит землю можно по программе «Дом мечты».

Условия ипотеки:

- предоставляется от 100 000 до 20 млн российских рублей;

- договор действует до 30 лет;

- первый взнос – от 10% (минимальный размер вносят граждане, получающие субсидию по программе «Молодая семья»);

- выдаётся под залог приобретаемого участка;

- обязательно страхование недвижимости.

Процентные ставки определяются следующим образом:

- при займе до 3 млн рублей – 10% для зарплатных и «надёжных» клиентов, 11,3% для работников бюджетных учреждений, 11,4% для других людей;

- при сумме от 3 млн рублей – 9,7% для зарплатных/«надёжных» клиентов, 11% для бюджетников, 11,1% для остальных.

По программе «Ипотечное жилищное кредитование» Россельхозбанк предоставляет деньги на следующих условиях:

- сумма – до 20 млн;

- срок действия договора – до 30 лет;

- ставка – от 13,35% для зарплатных/«надёжных» клиентов, от 13,40% для «бюджетников», от 13,50% для остальных граждан;

- клиент сам выбирает систему погашения долга (аннуитетную или дифференцированную);

- первый взнос – от 15% (если клиент получает четверть и более доходов от ЛПХ, то взнос должен быть не менее 25%);

- приобретаемый участок оформляется в залог до момента погашения долга;

- недвижимость страхуется от повреждения и утраты.

В Россельхозбанке в качестве стажа работы учитывается период ведения гражданином ЛПХ. Статус подтверждается записью в похозяйственной книге местного органа самоуправления.

Работниками бюджетных организаций считаются:

- люди, трудящиеся в автономных, бюджетных и казённых учреждениях;

- сотрудники унитарных и казённых предприятий;

- военнослужащие, гражданский персонал структурных подразделений Минобороны РФ.

Ипотека Газпромбанка

Компания выдаёт кредиты на недвижимость на следующих условиях:

- минимальный размер займа – 100 000 рублей, но не менее 15% от цены покупки;

- клиент может получить не более 45 млн рублей (60 млн, если покупается собственность в Москве или Санкт-Петербурге);

- ставка – от 8,7% годовых;

- клиент оплачивает из собственных средств от 20% стоимости недвижимости;

- срок пользования деньгами – до 30 лет;

- гражданин обязательно страхует предмет залога от рисков утраты, уничтожения и утраты титула (лишения права собственности или владения).

Процентная ставка зависит от суммы займа и места расположения недвижимости. Самую низкую ставку можно получить, если клиент берёт от 10 млн рублей в Москве или Санкт-Петербурге или от 5 млн рублей в других регионах.

Если размер займа в Москве или Санкт-Петербурге не превышает 5 млн (3 млн при покупке недвижимости в других регионах) минимальная ставка составляет 9,2% годовых.

Если за займом обращает не зарплатный клиент Газпромбанка, то ставка увеличивает на 0,3%. Без полиса личного страхования к ставке добавится ещё 1%.

ВТБ24

В этом банке кредит на недвижимость предоставляется на следующих условиях:

- срок пользования кредитом – до 30 лет;

- ставка от 10,1% годовых (при условии заключения комплексного договора личного страхования);

- доступная сумма – от 500 000 до 8 млн рублей;

- клиент платит своими деньгами минимум 30% от стоимости недвижимости, или 20%, если он использует для покупки средства материнского капитала;

- расположение – не далее 30 км от любого отделения ВТБ24.

Также кредиты можно получить в Запсибкомбанке, банке Санкт-Петербург и других компаниях.

Анализируем все плюсы и минусы залога участка

Займы, выдаваемые под залог земельных участков, имеют как отрицательные стороны, так и положительные. Начать стоит с анализа достоинств:

- Сниженные процентные ставки, позволяющие избегать значительных переплат при погашении задолженности. Их размеры, как правило, на 3-7% ниже, чем при потребительском стандартном кредитовании.

- Возможность увеличить период выплат. Хотя выплачивать взятый под залог займ придётся довольно долго, но зато ежемесячные платежи не будут сильно ударять по семейному бюджету и заметно ухудшать финансовое положение.

- Так как участок, передаваемый в залог, выполняет функции обеспечения кредита и гарантирует полное закрытие долга даже при форс-мажорных обстоятельствах, то на иные факторы кредиторы обращают меньше внимания. Например, могут приниматься разные варианты подтверждения доходов, а кредитная история перестаёт быть главным критерием при рассмотрении заявок.

- Клиент не передаёт участок банку, оставаясь его владельцем.

Недостатки также имеются:

- Собственник участка может делать с ним далеко не всё, что захочет. Например, он не имеет права делить его или продавать, а возведение на территории построек возможно не всегда и только с разрешения кредитора.

- Процедура усложняется подготовкой документации на залог.

- При передаче участка в залог возникает риск лишиться его в случае неуплаты задолженности, ведь банк по условиям договора вправе продать землю, если вторая сторона (клиент) откажется выполнять свои обязанности.

Полезно знать! Недостатки затрагивают, в основном, форс-мажорные ситуации и недобросовестных плательщиков: если трезво оценить свои финансовые возможности, подобрать максимально подходящие и лояльные условия и добросовестно отнестись к долговым обязательствам, можно избежать проблем, получить деньги под залог и сохранить участок.

Общие условия предоставления кредитов на землю

На сайтах банков публикуется усреднённая информация об ипотеке. Условия займа (сумма, процентная ставка) рассчитываются индивидуально для каждого клиента.

Общие условия ипотечных кредитов:

- минимальная сумма – 100 000 рублей;

- максимальная сумма – 22,5 млн рублей;

- срок пользования кредитом – от 1 года до 30 лет;

- процентная ставка – от 8,7% годовых;

- минимальный взнос – от 10% стоимости участка.

Кредиты предоставляются только в рублях. Ипотека оформляется по месту регистрации, по месту нахождения участка или по месту нахождения нанимателя, если гражданин является зарплатным клиентом банка.

Банки предъявляют ряд требований к земельным участкам:

- они должны быть предоставлены для ИЖС, садоводства или для ведения сельского хозяйства;

- категория – земли населённых пунктов или сельскохозяйственного назначения;

- подведено электричество;

- не расположен в водоохранной зоне, санитарной зоне предприятия, природоохранной зоне или на иной территории со специальными правилами землепользования;

- к участку есть подъездная дорога, доступная круглый год;

- надел свободен от юридических обременений.

Величина займа определяется для каждого клиента индивидуально. Она зависит от платёжеспособности человека и от стоимости недвижимости. Поэтому во всех случаях банки требуют предоставления отчёта независимой экспертизы стоимости земельного участка, оформленного в аккредитованной организации.

Если оценочная стоимость будет меньше, чем цена недвижимости по договору, то банк будет рассчитывать максимальную сумму займа, исходя из стоимости по отчёту эксперта.

Требования к объекту залога

Банки выставляют определённые требования к приобретаемой земле:

- земля не должна находиться в природоохранной зоне, санитарной зоне предприятий или на другой территории, где использование земли ограничено;

- надел отнесён к категории земель населённых пунктов или имеет сельскохозяйственное назначение;

- участок должен быть выделен под индивидуальное жилищное строительство, некоторые банки кредитуют покупку наделов, предоставленных для садоводства;

- земля должна находиться в регионе, где действует отделение банка;

- к участку подведены коммуникации, есть подъездная дорога;

- надел не находится в аренде или залоге;

- не вынесено решения об изъятии земли для государственных нужд.

Если гражданин предоставляет жилое помещение в качестве залога, то оно должно соответствовать следующим требованиям:

- здание имеет фундамент из кирпича, железобетона или камня, а также железобетонные или металлические перекрытия;

- помещение не относится к ветхому или аварийному жилью;

- есть отдельный санузел и кухня;

- подключена канализация, электричество, водоснабжение;

- в помещении не зарегистрированы несовершеннолетние дети.

От чего зависит размер займа – ТОП-5 главных факторов

В идеале вы должны быть единственным собственником земли. Землю в совместной собственности берут в залог менее охотно. Вам понадобится в этом случае письменное согласие всех остальных собственников на операции с недвижимостью.

Другие требования:

- участок относится к землям сельхоз-назначения или предназначен под индивидуальное жилищное строительство;

- если на участке есть дом, нужно предоставить документы на него – в идеале владельцы земли с постройками могут рассчитывать на большую сумму займа;

- участок или его часть не принадлежит государству и не расположен на территории природного или исторического заповедника.

Повторюсь, что основополагающая характеристика земли, влияющая на размер займа, это её ликвидность. Этот критерий, в свою очередь зависит от расположения участка, наличия инфраструктуры и коммуникаций, перспектив развития территории.

Эти и другие факторы рассмотрим подробно.

Фактор 1. Район расположения участка

Кредиторов не заинтересуют земли, расположенные в глухом месте на окраине цивилизации. Им подавай участки в престижных районах с развитой инфраструктурой и подальше от промышленных объектов. Значение имеет наличие источников воды по близости.

Фактор 2. Характер рельефа

Если ваш участок напоминает американские горки – весь в оврагах, ухабах и рытвинах или находится на склоне, перспективы развития территории становятся неопределёнными. Строить на такой земле будет дорого, отдыхать или возделывать хозяйство – проблематично.

Фактор 3. Площадь участка

С этим фактором всё предельно ясно – чем больше площадь, тем выше стоимость. Средний размер участка под строительство добротного загородного дома или коттеджа – 6-10 соток. Мы живём не в Японии, миниатюрные наделы 10 на 10 метров никого не интересуют.

Фактор 4. Наличие подъездных путей

Если дорогу до ваших владений зимой заносит метровым слоем снега, а в межсезонье на подъездных путях непролазная грязь, такой залог кредиторов вряд ли заинтересует.

А вот если участок располагается в престижном коттеджном посёлке с асфальтированными дорогами, его ценность сразу возрастёт.

Фактор 5. Плодородность почвы

Каменистая, песчаная, болотистая почва – большой минус для ведения хозяйства.

Отдохнём от чтения, посмотрим ролик по теме.

Залоговый договор

Договор залога – письменный документ, сторонами которого выступает залогодатель и заемщик. Основная мысль договора состоит в том, что в силу неисполнения последним финансового обязательства, кредитор вправе удовлетворить свои требования залогом. То есть, реализовать земельный участок.

Как и любой договор, соглашение о залоге содержит в себе положения, часть которых признаются существенными. Это те пункты, которые обязательно входят в документ. Если они в нем отсутствуют, то договор ничтожен при заключении.

Так, в договоре прописываются условия:

- предмет;

- оценка земельного участка;

- основная информация о главном обязательстве;

- информация о стороне, владельце земельного участка.

Образец договора можно скачать в интернете. Форма – письменная. Участие нотариуса в визировании соглашения необходимо в случае, если основной договор заключен в нотариальной форме.

Главные составляющие залогового договора между физическими лицами:

- Предмет. Это земельный участок, который передается в качестве залога. Необходимо, чтобы в договоре он идентифицировался среди объектов недвижимости, схожих по назначению и площади, другим характеристикам.

- Срок действия договора. Необходимо в документе указать конкретную дату начала действия соглашения. Дата, когда оно было завершено, выступает день полного обеспечения обязательства.

- Алгоритм передачи предмета залога. Залогодатель передает залогодержателю имущество. Процесс сопровождается актом приемки-передачи.

В качестве дополнительных условий в договоре отражается компетенция сторон правоотношения. Она включает в себя права, обязанности залогодержателя и залогодателя. Например, в рамках существующего соглашения залогодатель может потребовать от лица, в чьем ведении находится земельным участок, принять меры к его охране.

Не менее интересным выступает положение договора о взыскании на земельный участок. При обращении взыскания на имущество, которое заложено, кредитор имеет право его реализовать. Но это следует делать при наличии определенных условий:

- должник не исполняет гарантированные соглашением обязательства перед кредитором;

- залогодатель ненадлежаще исполнил обязанности по договору.

Должник, третье лицо, которым выступает залогодатель, могут в любой момент до продажи земельного участка остановить взыскание. Но для этого заемщик обязан предпринять одно из двух действий:

- полностью погасить долг;

- выполнить часть обязательства, которое он просрочил.

Taking too long?

Reload document | Open in new tab

Залог права аренды земельного участка

В самом деле, согласно российскому законодательству подобный вариант ипотеки безусловно допускается. Лицо, которое имеет права на определенный участок в соответствии с арендным договором, который оно заключило с его собственником, обладает также возможностью заложить эти права, так как это разрешено согласно земельному кодексу.

Разумеется, подобный арендатор может взять ипотеку лишь на тот срок, в течение которого действует арендный договор.

При этом залог ряда иных имущественных прав не допускается, в частности это относится к праву требования, которое непосредственно связано с личностью кредитора.