Первый взнос по ипотеке в 2020 году

Содержание:

Подать онлайн-заявку на ипотеку

Сегодня подать заявку на ипотеку онлайн можно в любой банк страны

Важно изучить его, чтобы кредитование происходило на действительно выгодных условиях. При этом ипотечные кредиты выдают с использованием материнского капитала, без первоначального взноса, без справки о доходах, на покупку жилья с обременением и так далее.

Как подать заявку на ипотеку во все банки?

На нашем сайте можно подать заявку на ипотеку, не выходя из дома. Для этого следует выполнить несколько действий:

- выбрать город;

- указать необходимую сумму и срок кредитования;

- нажать на кнопку «Подобрать»;

- выбрать банк и программу, по которой возможно получить ссуду на наиболее выгодных условиях.

Стоит отметить, что у нас можно рассчитать ипотеку до онлайн заявки с помощью специального ипотечного калькулятора. Тогда клиент будет заранее знать примерную сумму платежа, чтобы внести корректировку в свой бюджет при необходимости. Данный инструмент помогает оценить возможные риски при долгосрочном кредитовании.

Требования к подаче заявки на ипотеку

Оформить ипотеку онлайн можно при соответствии определенным требованиям, а именно:

- гражданство РФ;

- возраст от 21 года до 65 лет;

- наличие официального источника доходов;

- постоянная регистрация в регионе оформления ссуды;

- стаж на последнем месте работы от 6 месяцев.

Это базовые требования. Если клиент имеет право на получение льготной ипотеки, к нему предъявляются повышенные требования в соответствии с действующим законодательством. Они зависят от категории клиента.

Какие банки оформляют ипотеку онлайн

Рекомендуется обращаться в наиболее крупные финансов-кредитные организации, так как у них низкие процентные ставки по ипотеке и есть возможность приобрести недвижимость в новостройке или вторичном рынке без особых проблем. Также можно рефинансировать ипотечный кредит других банков. Вот несколько примеров надежных банков России:

- ТрансКапиталБанк,

- Банк «Открытие»,

- Альфа-Банк.

Есть много других надежных. Лучше всего обращаться в те, которые входят в ТОП-50.

Преимущества онлайн-заявки на ипотеку

Онлайн заявка на ипотечный кредит позволяет получить несколько важных преимуществ:

- отсутствие необходимости обращаться в офис обслуживания лично;

- получение полной информации о состоянии кредитного рынка;

- возможность использовать ипотечный калькулятор, чтобы рассчитать примерную стоимость ссуды;

- возможность обратиться сразу в несколько банков.

Таким образом ипотека онлайн в банках России стала отличной возможностью получить ответ без необходимости личного присутствия в офисе обслуживания. Это экономит время и снижает нагрузку на кредитных инспекторов. Как результат, получается сэкономить время.

Каждый может подать на ипотеку онлайн заявку по форме сайта. Но для повышения шансов на благоприятный исход стоит обратиться сразу в несколько банков. Тогда клиент сможет самостоятельно выбрать, с кем ему удобнее работать.

Часто задаваемые вопросы об онлайн заявке на ипотеку

В чем преимущество онлайн-заявки на ипотеку?

Преимущества онлайн-заявки на ипотеку — возможность отправки онлайн-анкет сразу в несколько финансовых учреждений, что дает возможность подобрать максимально выгодные условия по ипотеке, не посещая отделения банков.

Можно ли отправлять заявку на ипотеку в несколько банков?

Да, можно подать онлайн-заявку в несколько банков

Отправленная заявка — это не юридически оформленный жилищный кредит и не обязывает заемщика к подписанию договора.

Как отказаться от ипотеки после отправки онлайн-заявки?

Отказаться от ипотеки можно во время звонка менеджера банка либо во время посещения отделения банка, то есть в любой момент до подписания договора.

Банк не ответил на онлайн-заявку по ипотеке, что делать?

Обратите внимание, что ответ по заявке должен прийти в срок от часа до 3 суток. Если вам не поступил звонок из банка, можно отправить повторную заявку, обратиться в отделение банка либо выбрать другой банк для оформления ипотечного кредита.

5 финансовых организаций, выдающие ссуды на покупку жилья

ОТП Банк

Стать обладателем ипотечного кредита в этом финансовом учреждении без использования собственных накоплений невозможно.

На сегодня самый маленький первый взнос достигает 20%.

Размер кредита по программам банка не превышает порога 60-80% цены покупаемого жилья.

Росбанк

В Росбанке предлагаются следующие варианты:

- дополнительный заем для выплаты первого взноса;

- заем под залог недвижимости в собственности;

- рефинансирование.

В рамках практически любой ипотеки с внесением первого взноса в наличии имеется возможность взятия дополнительного кредита для этой цели

Банк берет во внимание факт, что цена жилья достаточно высока, потому не все способны выплатить даже 10% сразу. Залогом для подобного кредита выступит собственная недвижимость, оформляют его сразу с ипотекой

Погашается такой кредит сразу после окончания действия договора. Есть возможность погашения займа частями. Самый долгий срок кредита – до 2 лет, а ставка – 12,75%. Сумма дополнительного займа на может быть больше 70% от цены недвижимости, под залог которой он выдается.

Если у вас имеется какое-то жилье в собственности, а его цена дает возможность взять под залог требуемую сумму для приобретения жилья, то никакой взнос можно не платить. Банком просто выдается требуемая сумма. Но следует учесть, что условия здесь не слишком привлекательные:

- кредит дается на срок до 10 дет;

- процентная ставка от 16,5%.

Займы по программе «Рефинансирования» предназначается тем, чье жилье уже в ипотечном залоге другого финансового учреждения. Программа поможет изменить условия кредита, график и размер платежа. Здесь нет первого взноса, но сумма займа не должна быть больше остатка по имеющейся ипотеке. Еще выдвигается строгое требование в отсутствии просрочек по займу, что рефинансируется. Предполагается уплата от 11%. Средства выдаются на срок до 25 лет

Важно и наличие прав собственности у заемщика на жилье

Кошелев Банк

В этом учреждении предлагается только одна программа для получения ипотеки без взноса собственных средств на начальном этапе на жилье вторичного или первичного рынка.

Она называется «Материнский капитал». Сумма кредита составляет 300 тыс. – 2 млн. рублей.

Срок кредитования 4-20 лет. Первый взнос составляют деньги Материнского семейного капитала.

Жилстройбанк

ОАО «Коммерческий банк жилищного строительства, известный в качестве Жилстройбанка был создан в 1994 году.

Главным собственником организации была компания «ДСК №1».

Сейчас от банка нет предложений по ипотеке, в том числе и без первого взноса.

На официальном сайте нет информации об услугах для физических и юридических лиц.

Совет: изучите все предлагаемые программы по вашему региону. Часто можно найти акции и специальные предложения от банков.

Народный Банк

Этот банк был создан в 1992 году в столице Карачаево-Черкессии под названием АКБ «Лакма». В 2002 году организационно-правовой тип изменился на ЗАО. Современное имя банк получил 7 лет назад. С лета 2015 года работает в виде АО.

Кроме главного офиса в Черкесске, у компании есть филиал в столице, операционный офис в Республике Чечня. Своя сеть банкоматов отсутствует.

Банк не выдает ипотечные кредиты для покупки жилья, в том числе и без начальных взносов. Физическим лицам предоставляются услуги переводов без счетов, депозитов, аккредитивов, потребительских кредитов, банковских ячеек, пластиковые карты и т.п.

В ипотеку без первоначального взноса также можно приобрести дом, квартиру в новостройке. Кроме того, особые условия кредитования существуют для молодых семей.

Для подведения итога стоит отметить, что для получения ипотеки не всегда непременным условием выступает первый взнос. Такие средства можно заменить сертификатами, залогами, потребительскими кредитами

Важно подобрать подходящую программу и финансовое учреждение

Но до того, как идти в банк с заявкой о кредите, следует оценить собственные силы и финансы, ведь любое финансовое учреждение учтет все риски по программе и предложит, при малейших сомнениях, более высокие процентные ставки.

Как сделать вклад и можно ли его избежать?

Заемщик должен предоставить банку подтверждение наличия у него средств на первоначальный взнос. Для этого потребуется открыть счет в банке, в котором оформляется ипотека, и перевести на него средства. Свидетельством наличия денег является выписка с банковского счета. В дальнейшем деньги переводятся на счет продавца недвижимости.

Как не платить, если заемщик кредитуется по программе без первого взноса? В этом случае условия кредитования окажутся жесткими. Существуют еще варианты ипотеки без уплаты первого взноса за счет личных средств:

- сумму можно внести средствами материнского капитала;

- получить субсидию от государства.

Некоторые банки реализуют программы ипотеки под залог имеющейся недвижимости. По условиям заемщик не платит первого взноса, но его жилье находится в течение всего срока действия договора в обременении у кредитора.

Отделения и филиалы банков, предоставляющих услугу в Москве

-

- Дополнительный офис «Балтийский»

- Москва, Ленинградский проспект, 74к1

- Время работы:

- Пн.-Пт.: 09:00—21:00Сб.: 10:00—19:00Вс.: 12:00—17:00

-

- Дополнительный офис «Бабушкинская»

- Москва, улица Енисейская, 11

- +7 495 258-72-00

- Время работы:

- Пн.-Пт.: 09:00—20:00Сб.: 10:00—17:00

-

- Дополнительный офис «Пятницкий» Филиала «Центральный» Банка ВТБ (ПАО)

- Москва, улица Пятницкая, 21стр1

- 8 800 200-23-26

- Время работы:

- Пн.-Пт.: 09:00—20:00Сб.: 10:00—17:00

-

- Мини-офис № 026

- Москва, улица Фестивальная, 8к1

- Время работы:

- Пн.—Пт.: 10:00—19:00 перерыв: 15:00—15:30

-

- Операционный офис г. Москва (ул. Красная Пресня)

- Москва, улица Красная Пресня, 21

- +7 495 644-02-25, 8 800 200-02-90

- Время работы:

- понедельник – пятница с 09-30 до 20-00 (без перерыва) суббота с 09-00 до 15-00 (без перерыва)

Куда, как и кому платить средства?

Порядок и сроки передачи первоначального взноса в обязательном порядке указаны в предварительном соглашении между банком и заемщиком. Там должно быть указано, каким именно способом передается взнос; также в предварительном соглашении должно быть указано, переводятся ли деньги банку или же продавцу напрямую.

Перед передачей денег соглашение необходимо очень внимательно прочесть — от этого зависит, насколько успешно пройдет процедура перевода денежных средств.

Как только с банковским руководством появилась договоренность о том, кому оплатить средства — продавцу напрямую или банку, — необходимо выбрать наиболее подходящий вариант передачи средств. Их существует несколько:

- Перевод денег на банковский счет. Счет, на который совершается перевод, всегда открыт в том банке, где заемщик берет ипотеку; реквизиты для перевода выдает или банк, или продавец, в зависимости от договоренности.

- Передача денег наличными. Обычно так поступают в том случае, если по соглашению деньги должны быть переданы напрямую продавцу. Тогда между ним и покупателем (заемщиком) заключается договор, где прописана сумма и цель передачи средств, а после передачи денежных средств составляется расписка на получение, подтверждающая факт передачи.

Чаще всего данную операцию проводят через банковскую ячейку, т. к. за достаточно скромную плату участники сделки получают полную безопасность перевода, а также исключают форс-мажорные обстоятельства.

- Через аккредитивный счет. Стоимость способа передачи довольно большая (от 10 000 до 40 000 рублей), однако, он обеспечивает наивысшую степень защищенности для всех сторон сделки. Данный вид счета открывается в удобном для покупателя и продавца банке, после чего покупателем вносятся средства, а продавец фиксирует факт передачи денег.

Аккредитивный счет лучше всего открывать в банке, который уже выдал заемщику предварительное одобрение ипотечного займа.

После передачи денег участники сделки составляют расписку. Она необходима обеим сторонам для исключения возможных в будущем претензий друг к другу — без расписки, в случае судебных тяжб, одна из сторон может безосновательно получить преимущество в судебном процессе, т. к. подтвердить чьи-либо слова документально не будет возможности ни у одной из сторон.

Впрочем, участники сделки могут и не заполнять данный документ, т. к. в качестве подтверждения факта сделки может выступать приходной чек или платежное поручение.

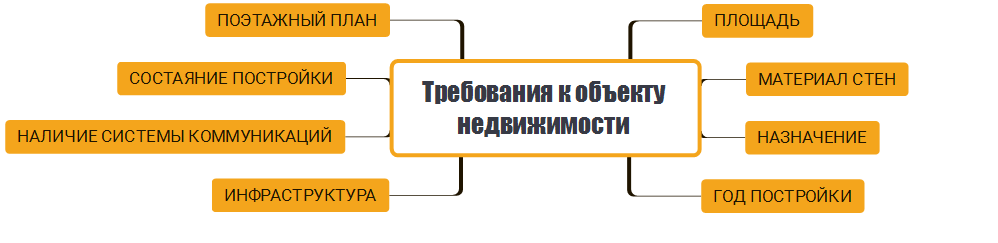

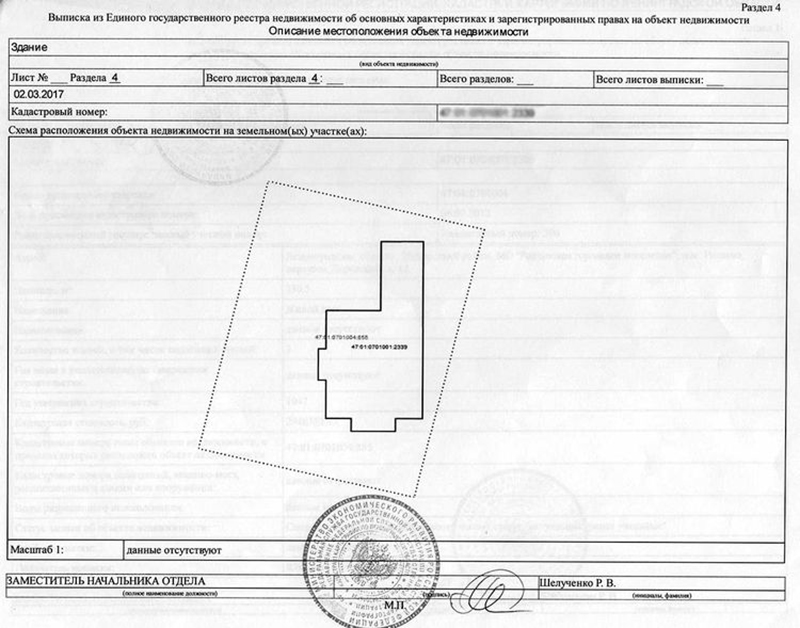

Расписку о получении первого взноса по ипотеке составляет продавец, при этом необходимо как минимум два экземпляра — для продавца и покупателя; иногда требуют дополнительный третий экземпляр для банка. В документе должны быть указаны:

- паспортные данные (реквизиты) участников сделки;

- полная сумма первоначального взноса, передаваемого продавцу или банку;

- технические характеристики жилплощади с опорой на официальные документы (кадастровый паспорт, отчет о проведенной оценке и т. п.);

- точная дата, когда будет произведен окончательный расчет, а также фиксация даты проведения сделки.

После этого с банком подписывается окончательный договор об ипотеке и начинается процесс переоформления собственности в Росреестре.

Оформить заявку на кредит в Хоум Кредит Банке

Нюансы и риски

Чем больше ПВ, тем более банк лоялен к клиенту. Но сумма первого платежа ограничена (как минимальная, так и максимальная). Чаще всего лимит устанавливается на 50% от стоимости приобретаемого жилья. При слишком большом ПВ уменьшается кредитуемая сумма, что невыгодно банку.

Заемщику лучше оставить часть накоплений у себя, чтобы не допускать просрочек, если возникнут временные сложности с погашением долга.

На этапе оформления договора – это страховка, оплата услуг нотариуса, независимого оценщика и риелтора, уплата госпошлин; в процессе погашения долга – комиссии банка, штрафы за просрочки и досрочное внесение денег, условия увеличения платежей.

Даже при тщательном выборе программы и аккуратных расчетах перед оформлением ипотечного договора сохраняются риски для заемщика. Все они проистекают не из мошеннических действий банков, а в результате изменения жизненной ситуации.

Судебная практика показывает, что должники теряют квартиры при:

- увольнении;

- затяжной болезни;

- снижении покупательской способности в результате инфляции или даже рождения ребенка.

Чтобы избежать этого, стоит страховать не только имущество, но и жизнь и здоровье основного заемщика, откладывать деньги на дополнительный счет на случай сложной жизненной ситуации, своевременно уведомлять банк о сложностях с обслуживанием кредита (при наличии уважительной причины можно оформить ипотечные каникулы).

https://youtube.com/watch?v=0XNzpaqqyg8

Страхование кредита

Зачем банкам первоначальный взнос

Всем известно, что основная часть банков старается одобрять кредиты на недвижимость исключительно тем клиентам, которые могут сразу внести процент от стоимости выбранной квартиры из своих сбережений. Условия по суммам минимального первоначального взноса у разных банков отличаются, однако обычно кредитующие организации предлагают клиентам самостоятельно выплатить примерно 10–20 % от полной стоимости недвижимости. Чем объясняются такие требования?

Суть в том, что ипотека представляет собой высокий риск для финансовой организации и клиента. Данные займы чаще всего берут на долгое время, в этот период могут произойти любые изменения у заемщика и в сфере недвижимости. Жилищные объекты способны стать гораздо дешевле, клиент может потерять трудоспособность, в итоге кредитор рискует не только остаться без прибыли, но и лишиться собственных денежных средств. Чтобы уменьшить риски в подобных случаях, компании стараются выдавать займы по ипотеке в сумме, меньше оценочной стоимости выбранной квартиры.

Кредит на недвижимость без начального платежа для финансовой организации является рискованным процессом по следующим причинам:

- Рынок жилья довольно нестабилен. Цены на объекты недвижимости периодически повышаются и падают. Если кредитующая организация выдает долгосрочные займы в момент роста цен, то в дальнейшем не получится реализовать недвижимость по той цене, которая поможет погасить задолженность клиента, неспособного возвращать долги в период кризиса.

- Ипотеку без первоначального взноса берут заемщики невысокого качества. Банковские учреждения уверены, что, если клиент не в состоянии накопить средства на первоначальный платеж, значит, он неграмотно распределяет свои средства, это может привести к невозврату денег по кредиту из-за отсутствия финансовой дисциплины.

Банки также считают, что ипотеку без первоначального взноса берут только заемщики с низким уровнем дохода и неофициальной работой, отсюда могут возникнуть проблемы с оплатой задолженности. В действительности это только домыслы кредитующих компаний. Задолженность по жилищным кредитам довольно низкая (3-4 %), а те, кто берут ипотеку, обычно исправно вносят свои платежи.

1 пример: без первоначального платежа. Например, вы захотели приобрести недвижимость, цена которой 3 миллиона рублей, и выбрали банк, способный выдать вам необходимую сумму полностью. Через какое-то время с финансами в вашей семье начались проблемы, и вы перестали выплачивать деньги по кредиту. В итоге организация изъяла залоговую недвижимость и объявила о ее продаже. Но за этот период стоимость квартиры упала на 500 тысяч. Следовательно, после продажи жилого объекта учреждение не возместило свой ущерб и осталось без дохода.

2 пример: с начальным взносом. Допустим, вы не нашли кредитора, у которого можно брать ипотеку без первоначального взноса. Далее вы обращаетесь в банк, где выдают кредиты, требуя внести 20 % от цены квартиры из собственных сбережений. При стоимости жилья в те же 3 миллиона размер ипотеки равен 2,4 миллиона рублей. Через несколько лет вы перестали погашать задолженность по кредиту, и организация начала продажу залоговой недвижимости. Как и в предыдущей ситуации, стоимость квартиры понизилась на 500 тысяч, однако, продав ее за 2,5 млн рублей, банковское учреждение вернуло свои средства и получило доход в виде уплаченных в первые годы процентов.

Конечно, в обоих случаях разговор идет о прибыли кредитора, что не особо важно для клиента. Учреждения учитывают это и компенсируют риски оформления кредитов без первоначального платежа с помощью высоких процентных ставок, а это, в свою очередь, оказывает влияние на переплату

В итоге оформить договор с небольшим первоначальным взносом выгодно как для заемщика, так и для банка.

В любом случае первоначальный платеж теперь является обязательным условием у большей части организаций. При ипотеке вам необходимо иметь наличные сбережения в размере 10–15 % процентов от полной цены недвижимости.

Но из любой ситуации есть выход. Далее обсудим, можно ли брать ипотеку без первоначального взноса, и рассмотрим способы обойти начальный взнос.

Первоначальный взнос для участников льготных программ в Сбербанке

Чем больше будет первый взнос, тем меньше будет кредитная задолженность. Следовательно, итоговая переплата тоже будет меньше, чем предполагалось. Клиенты могут сами выбирать, какую сумму вносить или какую выбрать программу, чтобы в дальнейшем перечислять ежемесячные платежи на более выгодных условиях.

Сбербанк предлагает такие размеры первоначального взноса в различных льготных программах:

- готовая квартира (дом) на вторичном рынке — 15%;

- жилье в новостройке — 15%;

- семейная ипотека — 20%;

- строительство жилого дома — 25%;

- загородный объект недвижимости — 25%;

- ипотека + материнский капитал — 10%;

- ипотека для военнослужащих — 15%;

- ипотека на гараж — 25%.

Калькулятор обмена армянских драмов на рубли

Чтобы рассчитать другие суммы, воспользуйтесь конвертером валют. Система автоматически рассчитает нужную вам сумму – просто введите ее в окне ниже, и через секунду результат появится на экране.

Например, вы хотите произвести такой расчет:

Стоимость 831726 армянских драмов равна 121265.65 рубля. Курс валют на нашем сайте обновляется каждый день, поэтому вы не упустите важных изменений – и сможете провести все операции с валютой выгодно.

Пример расчета Евро к российскому рублю и российского рубля к eвро

Что нужно, чтобы взять кредит на квартиру без стартовых вложений?

В 2017 году при желании получить кредит без взноса для приобретения жилья имеются следующие требования банков:

если в роли залога используется жилье, то собственниками должны выступать только граждане, достигшие 18 лет. Если в нем прописан ребенок или инвалид, то учреждение не принимает это имущество в виде залога;

недвижимость для залога требуется в нормальном техническом состоянии, она не должна быть единственным жильем. У клиента во владении требуется минимум комната в коммуналке;

в роли созаемщика допускается использование любых родственников

Их заработок берется во внимание при расчете максимума ипотеки;

требуется застраховать риски. От этого можно отказаться, но тогда банк способен увеличить проценты или отказать в ипотеке;

заемщик должен соответствовать всем требованиям, что обычно предъявляются банками: ему должно быть не меньше 21 года, требуется местная регистрация, минимум 1 год общего стажа, а также не меньше 6 месяцев работы в одной компании без перерывов;

доходы заемщика должны без труда покрывать выплаты (в идеальном варианте размер платежа не должен быть больше 40% от дохода с вычетом всех расходов);

требуется идеальная кредитная история, лучше с удачно выплаченными кредитами в прошлом.

Какие требуются бумаги для определенного банка можно узнать не только в представительстве, но и на официальном портале в Сети.

Подробнее о том, можно ли взять ипотеку без первоначального взноса, читайте здесь, а из этой статьи вы узнаете об условиях такого кредитования.

Информация о компании

Договор банковского вклада физическому лицу

Закрытие карты

Ипотека для зарплатных клиентов

10-процентный взнос можно отдать и в этом случае. Распространяется программа не только на тех, кто получает зарплату через Сбербанк. Оформить ипотеку могут все, кому не нужно подтверждать платежеспособность. Например, те, кто недавно уже брал кредит в банке и подавал документы о зарплате.

С июля такие условия действуют в Сбербанке и Газпромбанке. С таким взносом можно купить как готовое, так и строящееся жилье.

Альфа-Банк снизил минимальный взнос с 15 до 10 процентов в сентябре 2020 года. Но программа действует только на покупку квартир на первичном рынке.

Низкая ставка в 10% для НЕ зарплатных клиентов встречается только у банка ВТБ.

Список связанных юр. лиц

Сколько составляет первый взнос по ипотеке в 2020 году

В 2020 году российская банковская система предлагает ипотечное кредитование с первичным взносом от 5 до 85%. По некоторым программам первоначальный взнос может отсутствовать.

Ипотека с первым взносом 10%

В 2020 году заемщики, располагающие средствами, составляющими 10% от стоимости желаемого жилья, могут обратиться в такие банки, как «ВТБ», «Газпромбанк», «Банк УРАЛСИБ», «Открытие» и другие.

Как правило, кредитные учреждения в целях покрытия рисков предлагают повышенную ставку процента для людей, вносящих минимальную сумму для участия в ипотечной программе.

Список учреждений, кредитующих с первичным внесением средств от 10%

| Название организации | Сумма займа, руб. | Базовая ставка % | Срок ипотечного займа | Примечание |

|---|---|---|---|---|

| «ВТБ» (Вторичное и первичное жилье) | 600 000 — 60 000 000 | ≥9,1% | До 360 мес. | Страхование риска утраты или повреждений обязательно, остальные виды -для снижения процентной ставки |

| «Газпромбанк» (Вторичное и первичное жилье) | 500 000 и более | ≥9,2% | Минимум 12 мес., максимальный срок – 360 мес. | Без страховки ставка % повышается |

| «Банк УРАЛСИБ» | 300 000 – 50 000 000 | ≥9,2% на жилье в новостройке;

≥9,5% на готовое |

Не более 360 мес. | Возможно рассмотрение по 2-м документам, принимается материнский капитал |

Ипотека с первым взносом 15%

В российском секторе ипотечного кредитования достаточно предложений с первоначальными вложениями в размере 15%.

Организации, выдающие займы при 15%-ном первичном взносе

| Название организации | Сумма займа, рублей | Ставка % | Срок ипотечного займа | Примечание |

|---|---|---|---|---|

| Сбербанк | От 300 000 | Минимальная ставка 7,4% — по программе поддержки, база 9,4-9,5%: строящееся жилье, новостройка.

На готовое жилье — ≥8,6% |

До 360 мес. | Скидки при электронной регистрации и программе субсидирования |

| «ДельтаКредит», «РОСБАНК» | От 300 000 (600 тыс. для москвичей) | ≥8,25% | До 300 мес. | Дополнительная ссуда на первичное внесение средств |

| «РСХБ» | 100 000-60 000 000 | 8,85% -минимальное значение; 12% — максимальная ставка | До 360 мес. | Различные ставки зависят от категории клиента, льгот |

| «Связь-Банк» | 400 000-30 000 000 | 10,2% | 36-360 мес. | Ставка растет при отсутствии страховой защиты (первичный и вторичный рынок) |

Ипотека с первым взносом 20%

В 2020 году взять целевую ссуду на приобретение жилья с первоначальной суммой внесения 20% от стоимости жилья реально во многих банках. Стоит отметить, что такой размер авансового платежа является минимальным по ипотечным продуктам в рамках новой программы господдержки семей с детьми.

Ипотека с господдержкой представлена в «Сбербанке», «Газпромбанке», банке «Открытие», «Инвестторгбанке», «ЮниКредит Банке», «ДельтаКредите», «ВТБ» и других.

В «РСХБ» можно оформить заявку с таким взносом на цели приобретения таунхауса /дома с участком по ДДУ или по договору уступки прав требования по ставке 8,85-12% (ее размер будет зависеть от того, к какой категории относится будущий заемщик). Срок предоставления займа — не дольше 360 мес., возможная сумма — не менее 100 000 и не более 60 000 000 рублей.

Ипотека на приобретение танхауса/дома от «РСХБ»

Сумма кредита

от 100 тысяч рублей до 60 миллионов рублей

сроки кредита

до 360 месяцев

ставка кредита

от 8,85-12% годовых

* — процентная ставка зависит от категории заемщика

«Абсолют Банк» предоставит кредит на готовое жилье и новостройки по ставке, начиная с 8,99%, продолжительностью до 360 мес.

Ипотека с первым взносом 50%

Вариант, при котором заемщик вносит сразу половину стоимости жилья при оформлении сделки, выглядит наиболее привлекательным как для стороны, берущей кредит, так и для участника, дающего взаймы.

Должнику выгодны условия, на которых банки выдают кредиты, поскольку переплата по ним получается минимальной, процентная ставка снижается, ежемесячные платежи более комфортные.

Для кредитора данная категория заемщиков наиболее привлекательна ввиду низкого риска невозврата займа, поэтому банки к ней относятся менее требовательно. Это выражается в меньшем количестве необходимых документов, ускоренном порядке рассмотрения заявки, меньшем размере процентной ставки. Некоторые банки анонсируют низкие ставки (промо-ставки) именно при первом взносе от 50%.

На сегодняшний день любая кредитно-финансовая организация может предоставить ипотеку «50 на 50» всем платежеспособным клиентам.

Классификация банковского кредита

Традиционно банковский кредит можно классифицировать:

-

По срокам погашения.

- Краткосрочные ссуды – Срок погашения по данному виду кредита, как правило, от одного до трех месяцев (иногда до шести месяцев).

- Среднесрочные ссуды – предоставляются заемщику сроком от трех до шести месяцев. Данный вид кредита выдается субъекту для коммерческих целей.

- Долгосрочные ссуды – выдаются суммы денежных средств, только под инвестиционные проекты. Срок погашения по данному кредиту от трех до пяти лет.

-

По способам погашения.

- Единоразово – погашается кредит одной суммой. На практике применятся в краткосрочных ссудах.

- В рассрочку – в течение всего срока договора, устанавливается одна и та же сумма для ежемесячного погашения.

-

По способам погашения ссудного процента.

- Процент, который выплачивается в момент полного погашения кредита.

- Процент, который выплачивается равными долями;

- Процент, который платится в момент получения займа.

-

По кредитному обеспечению.

- Доверительные ссуды – в данном случае обеспечением является кредитный договор.

- Обеспечение ссуды – в виде обеспечения выступает любое имущество (движимое или недвижимое), которым владеет заемщик

- Ссуды под финансовые гарантии третьих лиц – юридически оформляются гарантийные обязательства со стороны гаранта. В роле финансового гаранта может выступать любой гражданин резидент.

-

По целевому назначению.

- Общее назначение – заемщик вправе распоряжаться полученными денежными средствами на свое усмотрение.

- Целевое назначение – заемщик в договоре четко прописывает, для каких целей он берет ссуду.

-

По потенциальным заемщикам.

- Аграрный сектор – самый распространенный вид займа.

- Коммерческие ссуды – предоставляются заемщику для ведения коммерческой или торговой деятельности.

- Посреднические ссуды – предоставляются при заключении сделки на товарной или фондовой бирже.

- Ипотечные ссуды – предоставляются для покупки недвижимости.

- Межбанковские ссуды – возникают между кредитными организациями.

Расположение на карте: Филиал СПб №2 ПАО Банк «ФК Открытие»

Как банк относится к “серым” доходам?

Минимальная сумма ипотеки в банке «Росбанк Дом» составляет 600 000 руб. – для Москвы и Московской области, и от 300 000 руб. для других российских регионов. Что касается максимальной суммы, она ограничена только платежеспособностью заемщика и выбранной недвижимостью. При этом ваше гражданство для кредитной организации не имеет значения. Основные требования к заемщикам в банке «Росбанк Дом» следующие:

- возраст – от 20 лет (на момент выдачи ипотеки) до 65 лет (ко дню погашения);

- трудоустройство (индивидуальным предпринимателем или наемным работником);

- созаемщики (до трех человек) и поручители.

При оформлении ипотеки на апартаменты максимальный срок кредита составляет 25 лет, банк может выдать не более 80% от стоимости приобретаемого помещения. Вы можете сами рассчитать сумму на улучшение жилищных условий. На сайте «Росбанк Дом» для этого есть специальный сервис – ипотечный калькулятор. Задав исходные параметры, вы сможете узнать примерные срок, размер, ставку и регулярный платеж по ипотеке.

Бесспорно, что неофициальные доходы, так называемые “серые”, являются для банка серьезным фактором риска. Но учитывая, что количество таких клиентов, обладающих высокой платежеспособностью, но не имеющих возможности доказать это документально растет. Кредитные организации идут им навстречу, хотя, страхуясь выставляют самые жесткие условия:

- минимальный размер кредита;

- процентные ставки, значительно превышающие стандартные.

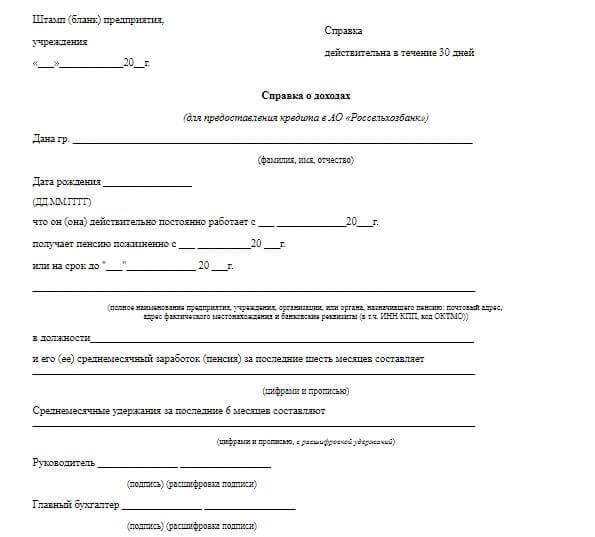

Обладатели “серой” зарплаты могут представить в банк такой документ, как справка по форме банка, в которой проставляется реальная сумма заработной платы.

Необходимо иметь в виду, что сотрудники банка могут позвонить руководителю и уточнить ее правдоподобность. Поэтому не стоит идти на риск и покупать “липовую” справку.

Люди, которые занимаются самозанятостью или фрилансом, то есть имеют доход, но не имеют возможности его подтвердить могут найти банк, предлагающий ипотечное кредитование по программе “без формальностей”, то есть без доказательств платежеспособности.

Рассмотрим условия банков, в которых установлен самый низкий минимальный размер ипотечной ссуды.Сбербанк выдает от 300 тыс. рублей. Максимальный займ не может превышать 85% от стоимости залога. Для тех, кто оформляет ипотеку с материнским капиталом, предусмотрен самый маленький первый взнос – 15%. Процентная ставка от 7,4%.

Минимальная сумма ипотеки в Сбербанке

Сумма кредита

от 300 тысяч рублей

Ставка кредита

от 7,4% годовых

* — максимально выгодные условия ипотеки с материнским капиталом

Банк «Возрождение» выдает от 300 тыс. до 30 млн. на приобретение объектов на первичном и вторичном рынках. На дом с участком банк может одобрить до 10 млн., а если клиент берет жилищную ссуду без взноса, то ему доступно максимум 15 млн. Ставка от 9%, первый взнос – от 0 до 50%.

«СКБ Банк» предлагает от 350 тыс. рублей до 20 млн. рублей. Процентная ставка от 8,75% годовых на покупку жилья по программе сотрудничества с АИЖК, по другим программам – от 12%. Первоначальный платеж – от 10% для владельцев материнского капитала.

Минимальная сумма ипотеки в СКБ Банке

Сумма кредита

от 300 000 до до 20 000 000 рублей

Ставка кредита

8,75% годовых

* — программа сотрудничества с АИЖК

«ДельтаКредит» может одобрить от 600 тыс. для клиентов, оформляющих ипотеку в Москве или Санкт-Петербурге. Для жителей других регионов минимальный порог начинается от 300 тыс. рублей. Банк предлагает ставку от 8,25% и первый взнос от 15%. Максимальная сумма официально не ограничена и зависит от стоимости объекта залога. Первоначальный взнос от 15%.

В «Газпромбанке» можно получить от 500 тыс. до 60 млн. рублей. Минимальный размер займа не должен быть менее 15% от цены приобретаемой недвижимости. Ставка начинается от 8,7% годовых. Первый платеж – от 10%.ВТБ предлагает от 600 тыс. до 60 млн. рублей на вторичное и первичное жилье. При оформлении займа под залог имеющейся квартиры можно взять максимум 15 млн. рублей. Ставка от 8,9%, а первый взнос – от 10%.